Механизм налогового стимулирования территориального развития

Опубликовано: 30.04.2024

Зона территориального развития (ЗТР) – это часть территории субъекта РФ, на которой в целях ускорения социально-экономического развития субъекта РФ путем формирования благоприятных условий для привлечения инвестиций в его экономику резидентам ЗТР предоставляются меры государственной поддержки.

К мерам государственной поддержки резидентов ЗТР могут относиться:

1) предоставление бюджетных ассигнований Инвестиционного фонда РФ для реализации в ЗТР инвестиционных проектов с участием резидентов (решение о предоставлении принимается в отношении проектов, прошедших отбор);

2) создание объектов капитального строительства в области энергетики, транспорта, находящихся в государственной собственности РФ и необходимых для осуществления резидентами предпринимательской и иной экономической деятельности;

3) предоставление резидентам в аренду земельных участков в границах ЗТР;

4) предоставление налоговых льгот и инвестиционного налогового кредита резидентам в соответствии с законодательством РФ о налогах и сборах.

Важной новацией является норма, в соответствии с которой с 20.01.2012 г. продлевается срок предоставления инвестиционного налогового кредита до 10 лет вместо прежних пяти лет. Указанный кредит предоставляется на сумму кредита, составляющую не более чем 100 % суммы расходов на капитальные вложения в приобретение, создание, дооборудование, реконструкцию, модернизацию, техническое перевооружение амортизируемого имущества, предназначенного и используемого для осуществления резидентами ЗТР инвестиционных проектов [10].

После того как субъект РФ оказался включенным в перечень субъектов РФ, на территории которых допускается создание ЗТР, в этом субъекте РФ определяются муниципальные образования, в границах которых могут быть образованы ЗТР [3, 4]. В этих целях высшее должностное лицо субъекта РФ (руководитель высшего исполнительного органа государственной власти субъекта РФ) устанавливает предельные значения следующих показателей, которым должны соответствовать «кандидаты»:

1) среднегодовой показатель совокупного объема производства промышленной продукции, сельскохозяйственной продукции и выполненных по договорам строительного подряда работ на душу населения;

2) среднегодовой показатель капитальных вложений на душу населения;

3) среднегодовой показатель среднемесячной заработной платы;

4) иные показатели, установленные высшим должностным лицом субъекта РФ.

Создание ЗТР допускается при наличии у кандидата – муниципального образования – документов территориального планирования и документов градостроительного зонирования.

Субъект РФ, включенный в Перечень субъектов РФ, на территории которых допускается создание ЗТР, в своей стратегии социально-экономического развития на долгосрочную перспективу должен указать:

1) муниципальное образование или муниципальные образования, на территории которых предполагается создание зоны территориального развития;

2) меры государственной поддержки (в том числе налоговые льготы в соответствии с законодательством РФ о налогах и сборах), которые субъект РФ планирует предоставлять резидентам создаваемой ЗТР;

3) объекты инженерной, транспортной и иных инфраструктур, строительство которых планируется осуществить в создаваемой ЗТР;

4) значения целевых показателей социально-экономического развития, которые предполагается достичь к окончанию срока функционирования ЗТР (12 лет) и которые должны отражать рост значений первых шести показателей (из девяти) и снижение значений трех остальных показателей.

При условии соблюдения «всех условий», необходимых для создания ЗТР, высший исполнительный орган государственной власти субъекта РФ вправе подать в правительство РФ заявку на создание ЗТР с одновременным предоставлением следующих документов:

1) стратегия социально-экономического развития субъекта РФ на долгосрочную перспективу, предусматривающая создание ЗТР;

2) решение о согласии исполнительно-распорядительных органов и представительных органов муниципального образования или муниципальных образований, на территории которых предполагается создание ЗТР;

3) реквизиты документов территориального планирования и документы градостроительного зонирования территории муниципального образования или территорий муниципальных образований, на которых предполагается создание ЗТР.

Окончательное решение о создании зоны территориального развития принимает правительство РФ. И только после положительного решения правительством РФ, правительством субъекта РФ и руководителем администрации муниципального образования заключается соглашение о функционировании зоны территориального развития, в котором предусматриваются:

1) этапы функционирования ЗТР;

2) показатели оценки эффективности функционирования ЗТР на каждом этапе, значения этих показателей по окончанию данных этапов;

3) меры государственной поддержки, которые могут быть предоставлены резидентам на федеральном уровне;

4) меры государственной поддержки, которые могут быть предоставлены резидентам на региональном уровне, т.е. субъектом РФ.

Анализ основных норм и требований, предъявляемых к субъектам РФ по поводу создания и функционирования зон территориального развития, позволяет предположить, что потенциал их реализации не будет востребован регионами. По нашему мнению, в целях активизации процесса создания зон территориального развития Министерству экономического развития России следовало бы инициировать разработку перечня субъектов РФ, на территориях которых могут быть созданы ЗТР, согласовать с руководством этих субъектов РФ и представить на утверждение правительства РФ. При этом потребуется уточнить и состав показателей, рассчитываемых по субъекту РФ за десятилетний период, предшествующий году утверждения такого перечня [2].

В экономически слаборазвитых субъектах РФ каждое муниципальное образование (за исключением столичных городских округов) могло бы претендовать на получение статуса зоны территориального развития и в совокупности составили бы ЗТР в границах субъекта РФ (но вне столичного городского округа) [5, 6, 7, 8]. Федеральный закон от 03.12.2011 № 392-ФЗ о зонах территориального развития в РФ не ограничивает число создаваемых ЗТР в субъекте РФ и, следовательно, возможности формирования зон в границах субъекта РФ (вне столичного городского округа) очень перспективны для экономически слаборазвитых регионов, где по разным причинам не создано ни одной особой экономической зоны[1] [11].

Следует отметить, что Постановлением Правительства РФ от 23.12.2014 г. № 1444 «О первоочередных мерах по обеспечению опережающего развития Республики Дагестан» предусмотрено осуществление мероприятий по приоритетному социально-экономическому развитию Республики Дагестан и создание особых экономических зон на территориях пяти муниципальных образований: Хунзахский район, Карабудахкентский район, Каякентский район, Дербентский район, Магарамкентский район Республики Дагестан [1, 2, 9].

В составе Основных направлений налоговой политики РФ на 2014 г. и на плановый период 2015 и 2016 гг. отмечена необходимость повышения стимулирующей роли налогов в разработке и реализации инвестиционных проектов на территории отдельных регионов и даже федеральных округов. Принятый с 1 января 2014 г. Федеральный закон от 30.09.2013 № 267-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ в части стимулирования реализации региональных инвестиционных проектов на территориях Дальневосточного федерального округа и отдельных субъектов РФ» введен в действие. Речь идет о региональных инвестиционных проектах (РИП) по развитию определенных отраслей в пределах огромного географического ареала, охватывающего Дальневосточный федеральный округ (9 субъектов РФ), Республику Бурятию, Республику Тыву, Забайкальский край и Иркутскую область (всего 13 субъектов РФ) [15].

Эффективность налоговых льгот в связи с реализацией регионального инвестиционного проекта не следует ограничивать налоговыми платежами, ее следует дополнить и страховыми взносами в государственные внебюджетные фонды, и таможенными платежами в федеральный бюджет (в случае участия во внешнеэкономической деятельности). Поэтому эффективность налоговых льгот следует оценивать полнее как фискальную (бюджетную) отдачу от реализации инвестиционного проекта. С учетом данного предложения в форму инвестиционной декларации следовало бы внести соответствующие уточнения и дополнения.

По совокупности региональных инвестиционных проектов, реализуемых в том или ином субъекте РФ, у территориального органа ФНС России формируется соответствующая информационная база, которая позволяет оценить перспективы развития рынка занятости, увеличения налоговых и неналоговых (страховые взносы и таможенные платежи) доходов бюджетной системы РФ, а также налоговых льгот как формы налоговой экономии инвестора [11, 12].

В очередном послании Федеральному Собранию РФ президент В.В. Путин снова обратил внимание Правительства и глав регионов на необходимость налогового стимулирования инвестиционной активности бизнеса в моногородах, в Восточной Сибири и на Дальнем Востоке, а также налоговой поддержки субъектов малого предпринимательства и предложил конкретные пути и методы, которые следует использовать для создания условий, призванных активизировать инвестиционную деятельность организаций и процессы модернизации производства [14].

Уже в марте 2014 г. на совещании у председателя правительства РФ был рассмотрен соответствующий законопроект, в котором закладывается гибкий механизм предоставления налоговых льгот для ТОР различной специализации [13]. В законопроекте предусмотрено расширение географического ареала ТОР путем включения Красноярского края и Республики Хакасии, которые в совокупности с ранее включенными субъектами РФ представляют всю Восточную Сибирь. На совещании были высказаны соображения о необходимости включения Республики Крым в географический ареал ТОР именно по причине ее экономической отсталости. В этой связи было бы уместным включить в этот географический ареал и республики СКФО, обладающие трудовыми ресурсами в отличие от Восточной Сибири и дальневосточных регионов, нуждающихся в притоке населения и рабочей силы.

Работа публикуется в рамках проектной части государственного задания № 26.15.69.2014 К Минобрнауки РФ по теме исследования «Налоговый механизм как инструмент регулирования межрегиональной социально-экономической дифференциации на современном этапе».

Рецензенты:

Шахбанов Р.Б., д.э.н., профессор, заведующий кафедрой «Бухгалтерский учет», ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала;

Раджабова З.К., д.э.н., профессор, заведующая кафедрой «Мировая экономика и международный бизнес», ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала.

- Общие принципы, методы и формы налогового стимулирования

- Опыт развития в зарубежных странах

- Основные направления налоговой политики РФ в сфере инноваций

- Оценка эффективности

Государство заинтересовано в развитии технологий и науки, оно может влиять на этот процесс, используя фискальную систему и механизмы регулирования налогового бремени. С другой стороны, необходимо повышать спрос на инновационные технологии, заинтересованность в модернизации и создании новых технологий.

Налоговое стимулирование инноваций помогает в развитии технологий и науки.

Налоговое стимулирование инноваций на примере зарубежных стран показывает, что наиболее продуктивно использование сочетания нескольких механизмов и форм такого регулирования.

Общие принципы, методы и формы налогового стимулирования

Налоговая система должна регулироваться таким образом, чтобы не создавать препятствий для внедрения инноваций в производственные процессы. Таким образом, результаты научных исследований смогут приносить прибыль не только разработчикам, но и тем, кто использует эти результаты, увеличивая производительность труда.

По опыту применения в России и за рубежом эффективным считают механизм уточнения налогообложения сделок, совершаемых с использованием интеллектуальной собственности.

Рационально амнистирование, а не снижение НДС и таможенных сборов в части экспорта высокотехнологичных товаров. В Российской Федерации пристальное внимание инновациям начали уделять в 2014 г., когда из-за санкций разработали и поэтапно приняли комплекс мер налогового стимулирования развития промышленности и науки страны.

Законодательство о налогах и сборах было соответствующим образом изменено для поддержки инноваций, поощрения научных исследований и увеличения числа опытно-конструкторских разработок.

При изменении фискальной системы учитываются следующие основополагающие принципы:

- законность;

- ориентация на налогоплательщиков по категориям;

- учет того, какие проблемы потребуют решения в будущем;

- соразмерность;

- мотивация;

- интегрируемость.

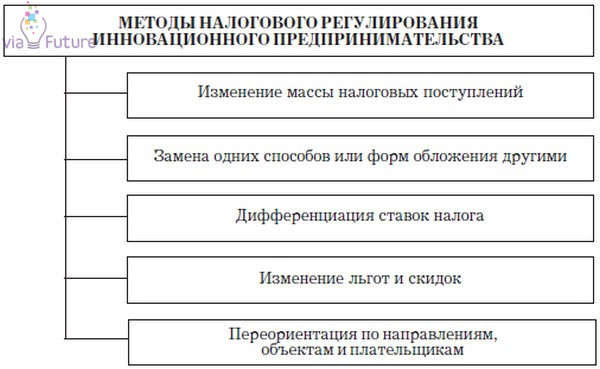

Методы налогового регулирования инноваций.

Формы налогового стимулирования в области поддержки инноваций должны соответствовать ряду требований:

- необходимость соблюдения национальной безопасности;

- учет конкурентоспособности отечественной фискальной системы;

- обеспечение налоговых доходов бюджета и баланс бюджетов разного уровня;

- сохранение социальной стабильности и предсказуемости;

- обязательность воспроизводства налоговой базы;

- устойчивость общественного устройства с точки зрения важных социальных характеристик.

По видам стимулирование исследований и внедрения новых технологий подразделяется на:

- перенос сроков уплаты налогов;

- предоставление рассрочки;

- налоговое инвестиционное кредитование.

В России используется ряд способов налогового стимулирования. Льготы и схемы поощрения закреплены в законе о налогах.

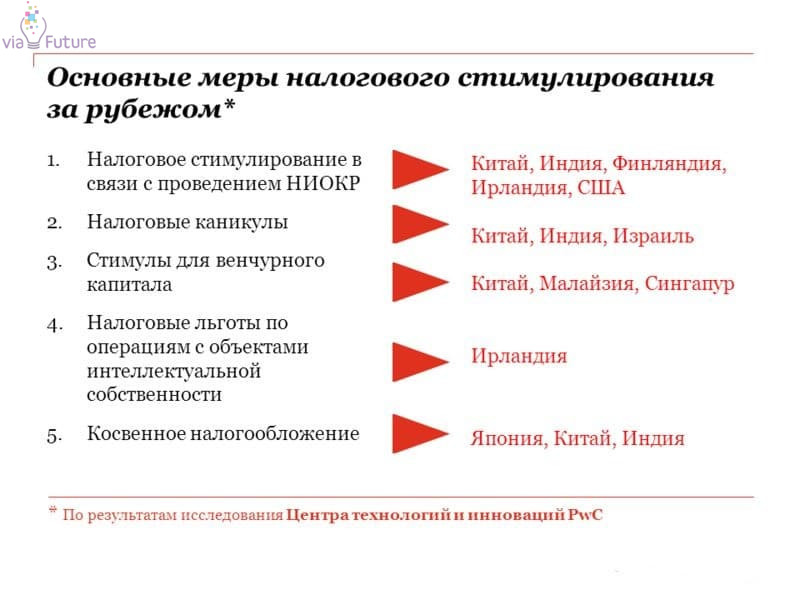

Опыт развития в зарубежных странах

Каждая страна реализует собственный набор решений по налоговому стимулированию инновационной деятельности. Первые результаты смягчения политики взимания платежей в бюджет страны получили в США в 50-х гг. прошлого века.

Вторая волна фискальных льгот прошла в промышленно развитых странах в 80-е гг. Во время мирового кризиса 2008 г. многие страны снова обратились к этому методу стимулирования развития экономики и промышленности.

Показателен пример Японии, которая в этом отношении занимает лидирующие позиции в мире. Там активно используется ускоренная амортизация в отношении научно-исследовательского оборудования и оснащения.

Разработан ряд скидок на платежи в государственный бюджет, учитывающих расходы на инновационные разработки и затраты, понесенные в связи с научными исследованиями. При покупке зарубежных технологий также действуют льготы и рассрочки.

Основные меры налогового стимулирования за рубежом.

В Швеции используют два основных механизма налогового поощрения инновационной деятельности. Скидку до 20% на разницу в затратах на научные и исследовательские работы получают те, кто в текущем году вложил больше, чем в прошлом. 10% от того, что потрачено на исследования, освобождается от налогообложения.

Льготы распространяются на крупный, средний и малый бизнес, но наиболее активно используются мелкими предприятиями и стартапами.

В США из налогообложения исключается ряд затрат, связанных с инновационной деятельностью. Это закупка оборудования, документации и технологий, проведение испытаний и сборка опытных образцов. Подобные методы используются в промышленно развитых странах Европы, в Америки и Австралии.

Одновременно с вычетами выделяются субсидии и гранты на разработки, разовые и регулярные скидки и льготы при создании рабочих мест и выплате зарплаты научно-исследовательскому составу лабораторий, научным сотрудникам.

Налоговое стимулирование в связи с проведением НИОКР.

Основные направления налоговой политики РФ в сфере инноваций

В Российской Федерации используется несколько форм налоговой стимуляции инноваций и научных разработок, внедрения новых технологий и оборудования на действующем производстве.

Прежде всего это освобождение от налога на добавленную стоимость при реализации НИОКР (научно-исследовательских и опытно-конструкторских работ), а также использовании результатов этой работы. Учет расходов на инновационные работы и исследования происходит при расчете НДС.

Как и в большинстве развитых стран, в России приняты повышающие коэффициенты, ускоряющие амортизацию основных средств при ведении научно-технической деятельности.

Амортизация может начисляться нелинейным способом, что снижает размер платежей в ФНС и позволяет развивающемуся предприятию достигнуть стабильности.

Основные направления государственного регулирования инновационной деятельности.

Средства целевого финансирования, направленные на НИОКР, освобождены от налогов на прибыль (статья 149 НК). Ввоз нового оборудования, не имеющего аналогов в России, происходит без уплаты таможенных пошлин и НДС (статья 149 НК).

Расходы на исследования, которые не принесли результата согласно планам, могут списываться, уменьшая налоговую массу (статья 262 НК). К расходам относят также траты на повышение квалификации и подготовку персонала. Действуют льготы на взносы организаций на научно-исследовательскую деятельность.

Оценка эффективности

Действенность государственных методов стимуляции инноваций доказана обширным международным опытом. В результате ожидаются стабильный экономический рост и повышение конкурентоспособности разработанных в России технологий.

Развитие фискальных стимулов движется в сторону увеличения гибкости и комбинирования механизмов, различающихся по форме и срокам действия, при достижении поставленных правительством целей.

Однако в действующем законодательстве есть несовершенства, которые уменьшают заинтересованность налогоплательщиков в использовании доступных форм снижения налоговой нагрузки. В результате возникают завышенные трансакционные издержки, обусловленные тем, что право на пользование льготами надо доказывать.

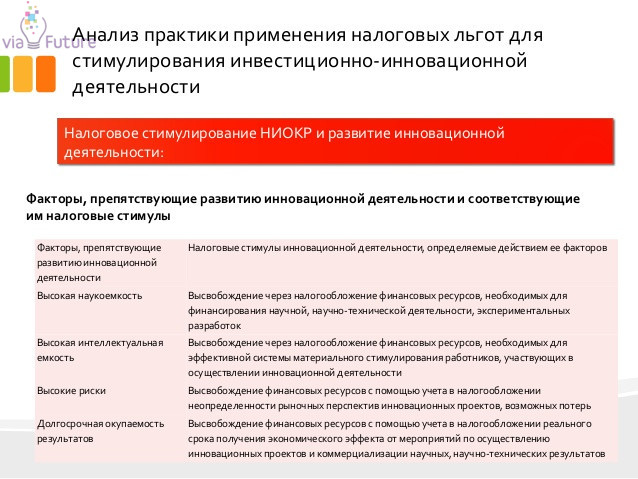

Анализ практики применения льгот для стимулирования инвестиционно-инновационной деятельности.

В первую очередь оказываются востребованы механизмы, связанные с учетом грантов и целевого финансирования, освобождение от НДС при получении патентов и ведении исследовательских работ. Часто используется ускоренная амортизация основных средств.

Наиболее активно налоговое стимулирование инноваций действует для предприятий, относящихся к государственному сектору. Это добывающая и перерабатывающая промышленность, научно-исследовательские предприятия, оборонные и приборостроительные производства.

К ним относятся учреждения образования и здравоохранения, культуры и охраны природы.

Мировая практика показывает, что более продуктивна ориентация на малый бизнес и молодые компании. Стартапы возникают на основе новых идей, требуют оригинальной подачи и стремятся опередить конкурентов, утвердившихся на ранке раньше.

Это дает мощные стимулы для развития. От 1 до 3 лет новый бизнес не приносит прибыли и выходит на самоокупаемость. В это время важно снизить налоговое бремя и дать возможность для роста, что и происходит благодаря продуманной политике налогового стимулирования.

Султанова Муслима Каримджоновна

к.э.н., доцент. Московский государственный гуманитарно-экономический университет,

Sultanova Muslima Karimdzhonovna

PhD Econ., associate professor. Moscow state humanitarian and economic university, Russia, Moscow

Аннотация: В статье определены специфические особенности практики применения налоговых методов, направленных на поддержку инвестиционной активности российских предприятий. Рассмотрены ряд проблем, препятствующих практическому воплощению этих инструментов действенному механизму стимулирования инвестиционной активности в России. Отмечены наиболее приоритетные направления государственной фискальной политики, способствующие повышению эффективности применения предоставляемых льгот и преференций.

Abstract: In article specific features of practice of application of the tax methods directed to support of investment activity of the Russian entities are determined. A number of the problems interfering the practical embodiment of these tools to the efficient mechanism of stimulation of investment activity in Russia are considered. The most priority directions of the state fiscal policy promoting increase in efficiency of application of the provided privileges and preferences are noted.

Ключевые слова: налоговая льгота, инвестиционный налоговый кредит, стимулирование инвестиций, инновации

Keywords: tax benefit, investment tax credit, stimulation of investments, innovations

Инвестиционная активность – безусловный приоритет долгосрочного развития экономики любой страны, требующий особых подходов в ее реализации в силу свойственных производственным инвестициям особенностей и рисков. С этой позиции, использование налоговых инструментов для регулирующего воздействия на экономику в рамках государственной финансовой политики выступают основным способом обеспечивающим активизацию предпринимательской деятельности.

За рубежом практика создания стимулов в совокупности с институциональными механизмами имеет давнюю историю. В последние годы высокодинамичная среда в условиях вызовов экономической безопасности России, требует построения комбинации инструментов, способных оказать существенный стимулирующий эффект на экономику страны. При этом одним из основных приоритетов финансовой политики остается совершенствование налогового стимулирования инвестиций в основной капитал.

В 2007 г. в Налоговый Кодекс Российской Федерации (НК РФ) были введены радикальные изменения, охватывающие следующие меры косвенного регулирования инвестиционной деятельности:

– освобождение от НДС научно-исследовательские разработки, патентно-лицензионные и некоторые другие операции;

– исключение из налогообложения, безвозмездно полученные налогоплательщиком-реципиентом средства и имущества на финансирование научной и образовательной деятельности (ст. 259 НК РФ);

– право налогоплательщиков признать убытки от ежегодной оценки объектов нематериальных активов на обесценение;

– увеличение расходов текущего периода на сумму затрат, потраченных на НИОКР, с применением коэффициента 1,5 независимо от полученного результата (ст. 259 НК РФ);

– стимулирование малого предпринимательства посредством специальных налоговых режимов и расширение перечня расходов, по которым применяющие упрощенную систему налогоплательщики могут уменьшить полученные доходы (ст. 346 п.16 НК РФ);

— освобождение от налогообложения средства в размере 1,5% от дохода, отчисленные в российский фонд технологического развития и иные отраслевые, межотраслевые фонды (ст. 262 п.6 НК РФ);

– применение специального коэффициента, в 3 раза (но не более) повышающего основную норму амортизации в отношении основных средств, используемых для НИОКР;

– увеличение порогового значения стоимости амортизируемого имущества (основных средств и нематериальных активов) до 100 тыс. руб. (№150-ФЗ).

Как следует из приведенного перечня, принятые меры в основном направлены на поддержку малых предприятий и научно-исследовательских организаций, но с точки зрения стимулирующего воздействия на крупный и средний бизнес не являются критичными. Более принципиальной для последних, является инвестиционный налоговый кредит. Данный механизм предусматривает предоставление организации отсрочки платежа по налогу на прибыль, или по другим региональным и местным налогам, но при определенных условиях.

Организация вправе уменьшать свои обязательства перед бюджетом по соответствующим налогам (как правило, по налогу на прибыль) в течение срока действия договора об инвестиционном налоговом кредите (до 10 лет п. 1 ст. 65 НК РФ), который может быть предоставлен организации при наличии одного из следующих оснований (ст.67 НК РФ):

– проведение НИОКР, технического перевооружения, в том числе направленного на создание рабочих мест для инвалидов или на защиту окружающей среды;

– инновационная, внедренческая деятельность, совершенствование технологий, создание новых видов сырья или материалов;

– выполнение особо важного заказа по социально-экономическому развитию региона, в том числе государственного оборонного заказа;

– инвестиции на создание объектов, имеющих наивысший класс энергетической эффективности;

– включение организации в реестр резидентов зоны территориального развития.

Размер, предоставляемого ИНК составляет 100% стоимости приобретенного оборудования, используемого исключительно для перечисленных целей, или суммы кредита, определяемой по соглашению между уполномоченным органом и налогоплательщиком.

Согласно п.7.ст. 67 НК РФ не допускается устанавливать проценты на сумму кредита по ставке менее ½ и превышающей ¾ ставки рефинансирования ЦБ РФ, что существенно ниже, чем ставка коммерческого кредита. При этом накопленная в течение налогового периода сумма кредита не может превышать 50% суммы налога, подлежащей уплате за этот налоговый период.

Как показала практика, очень небольшое число российских компаний стремятся получить инвестиционный налоговый кредит. Во многом это связано наличием ряда проблемных вопросов.

Механизм управления инвестициями, также состоит в создании внутри станы территорий льготного налогообложения в виде специальных экономических зон (СЭЗ) и зон территориального развития, которое сделало жизненными оффшорные схемы и в России.

В зависимости от приоритетных направлений развития и стимулирования бизнеса в конкретном регионе они разделены на четыре типа:

- Промышленно-производственные (срок функционирования 20 лет):

- Технико-внедренческие (срок функционирования 15 лет):

- Туристско-рекреационные (срок функционирования 20 лет);

- Портовые (срок функционирования 20 лет).

Несмотря на то, что на этих территориях предусмотрены упрощенная процедура регистрации, льготные условия налогообложения, оффшорные зоны России не так известны широкому кругу предпринимателей, и не пользуются популярностью, как зарубежные «налоговые гавани» [6].

Важно отметить, что изменения в базовой системе налогообложения зачастую сводят на нет уже введенные налоговые льготы и преференции для предпринимательства. Например, в результате замены ЕСН страховыми взносами, согласно закону №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования» налоговая нагрузка на предприятия, увеличилась почти в 3 раза.

Таким образом, налоговое стимулирование инвестиций на первый взгляд является прогрессивным шагом и становится разнообразнее. Однако по мере применения на практике все более отчетливо выявляется ряд проблем налогового регулирования. Они состоят, во-первых, в том, что в нормативно-правовых актах отсутствует четкое закрепление понятий, касающихся правил предоставления инвестиционных налоговых льгот, что допускает различную интерпретацию порядка и условий взаимодействия налогоплательщиков и уполномоченных органов. Ввиду этого, для полномасштабного пользования предоставляемых государством льготами организации предъявляют высокие требования к квалификации бухгалтеров в части знания не только бухгалтерского учета, но и налогообложения, налогового учета и налогового планирования.

Во-вторых, инновационные льготы распространяются на определенные виды научно-исследовательские работы, перечень которых является закрытым (ст. 262 НК РФ). В то же время, расходы налогоплательщиков на развитие традиционных технологий остаются вне поля зрения льготного налогообложения, что тормозит инвестиционную активность предприятий.

В-третьих, инвестиционный налоговый кредит распространяется преимущественно на региональную часть налога на прибыль, а бюджетное законодательство не предусматривает компенсацию дефицита нижестоящих бюджетов, образовавшегося из-за инвестиционной деятельности субъектов.

В целом, приведенные обстоятельства нередко приводят к осложнению налогового администрирования и повышению рисков злоупотреблений, как со стороны налогоплательщиков, так и со стороны уполномоченных органов.

С этих позиций считаем необходимым обеспечение взаимосвязи государственной финансово-фискальной политики на средне и долгосрочную перспективу со стратегией налогового стимулирования инвестиционной и инновационной деятельности промышленных предприятий с учетом региональных и отраслевых аспектов налоговых поступлений.

Целесообразно отразить прогноз налоговых поступлений и последствий предоставления льгот, которые впоследствии учитываются при формировании прогнозов финансовых потоков, являющихся базовым критерием принятия инновационной политики. В документе необходимо отразить возможные причины резких отклонений от среднестатистических показателей и оценку мероприятий по минимизации налоговых рисков.

Шоев Азимджон Азамжонович – студент факультета Государственного управления и финансового контроля Финансового университета при Правительстве Российской Федерации.

Аннотация: В статье рассматриваются особенности стимулирования развития экономики на региональном уровне с учетом современных реалий Московской области. Стимулирование экономического развития Московской области оказывает влияние, как на состояние развития отдельного региона, так и на развитие страны в целом.

Ключевые слова: Регион, социально-экономическое развитие, инвестиции, стимулирование, экономический рост.

В последние годы Правительство Московской области предпринимает целенаправленные меры по повышению качества регионального развития как единства качества жизни, качества среды, качества производимых товаров и услуг.

По ряду аспектов качества жизни, таких как сокращение и ликвидация очередей в детские сады, строительство новых школ, охват жилого фонда капремонтом, ввод нового жилья и ликвидация жилья ветхого и аварийного, возможность получения востребованного среднего специального образования, качество государственных услуг – Московская область уже принадлежит к национальным лидерам.

Повышению качества среды для жизни и ведения бизнеса также уделяется повышенное внимание. В высоко Московской области с ее множество самых разнообразных населенных пунктов особое значение имеет осуществляемое благоустройство мест проживания людей, реконструкция исторических центров городов, создание развитых парковых территорий, общественных пространств с торгово-досуговыми и деловыми функциями и пешеходными зонами. Значительные успехи достигнуты в развитии сети объектов для занятия спортом по месту жительства.

Важным элементом повышения качества среды для ведения бизнеса стало формирование в области сети индустриальных парков и технопарков, а также промышленно-производственных и технико-внедренческих зон. По количеству таких объектов Московская область является национальным лидером.

Московская область уже сейчас является одним из крупнейших в России центров одновременного развития всех фаз инновационного процесса: от фундаментальных исследований, через разработку опытных образцов и их испытаний, до производства и продвижения инновационной продукции. Однако в настоящее время начальные фазы инновационного процесса развиты в регионе существенно сильнее, чем конечные, которые обеспечивают максимальный вклад в экономический рост.

В связи с этим основными направлениями экономической политики в рамках развития инновационного сектора экономики являются:

- содействие росту объемов производства инновационной продукции и услуг;

- наращивание масштабов внедрения инноваций, направленных на рост производительности труда и диверсификацию рынков сбыта;

- усиление кооперации производителей и потребителей инноваций в Московской области.

Первое направление должно привести к опережающему развитию высокотехнологичных отраслей и росту их доли в структуре экономики региона. В результате Московская область станет регионом-лидером в России по созданию новых привлекательных рабочих в инновационном секторе.

В настоящее время в регионе функционирует значительное число объектов инновационной инфраструктуры, кратно превосходящее количество аналогичных объектов в других регионах. Многие из этих объектов имеют дублирующий функционал и используются не только по прямому назначению – большое количество помещений сдается в аренду компаниям, не ведущим инновационную деятельность. Этап создания новых площадок для ведения инновационной деятельности в регионе можно считать завершенным. Начиная с самого ближайшего времени целесообразно перераспределить усилия Правительства области на поддержку уже имеющихся инновационных предприятий и компаний без организации новых объектов инновационной инфраструктуры.

Содействие внедрению инноваций ориентировано на рост производительности труда в широком круге отраслей – от «классической» промышленности до бизнес-услуг, включая инжиниринг.

Необходимым условием для реализации этих направлений является стимулирование кооперации научных центров и бизнеса, работающего в регионе, в том числе экспортно ориентированного. Анализ кооперационных цепочек показал, что необходима выработка механизмов, которые будут способствовать более тесной интеграции наукоградов и федеральных кластеров в регионально развитие.

Наиболее востребованными типами инноваций для внедрения в Московской области являются [2]:

- Автоматизация производственных процессов;

- 3D печать и сканирование;

- Информационные технологии управления жизненным циклом;

- Технологические линии «под ключ» с полным комплектом оборудования и с гарантией поставщика.

Инновационная деятельность в этих сферах должны получить приоритетную поддержку на уровне Правительства области, т.к. это позволит усилить экономические эффекты от внутриобластной кооперации – положительно скажется на производительности труда [4].

В ходе разработки мер стимулирующего характера развития региона было определено более 70 инновационных проектов, сгруппированные в 5 направлений.

Таблица 1. Приоритетные направления инновационной деятельности в Московской области и экономические эффекты от реализации проектов в этих отраслях. [6]

Приоритетное направление

Прирост производительности в соответствующей отрасли, %

Прирост экспорта, млрд. руб.

Эксперты NIE Journal исследуют вопрос о том, «Как должна выглядеть налоговая политика в стране?» На вопросы отвечали эксперты, на заседании Совета ТПП РФ по промышленному развитию и конкурентоспособности России .

Налоговая политика занимает важнейшее место развития экономического роста и промышленного производства. Правительство РФ и Госдума предпринимают важные шаги в этом направлении. ТПП РФ во многом согласна с нововведениями, однако при этом Палата разрабатывает дополнительный набор стимулирующих промышленность мер для направления в Правительство РФ.

Если возникают вопросы, по данной теме, напишите эксперту WhatsApp +79169906144 – Бесплатно

Когда цена напрямую зависит от курса валюты

Так, по словам Дмитрия Курочкина, остается открытым вопрос с действующими предприятиями промышленности, которые нуждаются в техническом перевооружении. В условиях экономического кризиса это стало практически невозможно осуществить, поскольку современное оборудование и станки – импортные, либо укомплектованы импортными деталями и их цена напрямую зависит от курса валюты. Если учесть, что за последние 2 года курс рубля упал в два раза, то и стоимость обновления основных средств для промышленников увеличилась в 2 раза.

Инвестиционной льгота

Это подводит к необходимости возврата к прямой инвестиционной льготе – когда часть налоговой базы по налогу на прибыль освобождается от налогообложения, если инвестируется на расширение или восстановление основных фондов производственного назначения по заданным законодателем направлениям, пояснил вице-президент Палаты.

По его словам, уменьшение налоговой нагрузки по налогу на прибыль даст возможность промышленникам сконцентрировать средства на обновлении производственных мощностей и позволит увеличить бюджетные поступления от роста оборотных налогов (акцизы, НДС).

Эксперты ТПП РФ предлагают также освободить от налога на имущество объекты основных средств, находящихся на консервации и реконструкции.

В целях стимулирования развития импортозамещающих производств ТПП РФ предлагает предоставить налоговые льготы по налогу на прибыль организаций и налогу на имущество для вновь создаваемых организаций на период становления такого производства.

Председатель Совета ТПП РФ по промышленному развитию и конкурентоспособности экономики России Константин Бабкин в своем выступлении подробно остановился на предложениях по улучшению налогового климата для бизнеса в стране.

По мнению экспертов, проводимая в России в настоящее время налоговая политика сосредоточена на реализации фискальной функции налогообложения, в то время как потенциал стимулирующей функции налоговой системы, создающей условия для инвестиционных вложений в развитие производства, остается практически нереализованным.

Константин Бабкин напомнил, что текущий уровень налоговой нагрузки на бизнес крайне высок. По данным Мирового банка, за 2014 г. суммарная доля налогов и сборов в прибыли компаний до уплаты налогов составляет в России 47 процентов, против среднего значения 41,2 процента в странах ОЭСР. При этом российская система налогообложения не предусматривает масштабных налоговых льгот и преференций, которые активно реализуются в странах-членах ОЭСР, в частности для стимулирования налогоплательщиков вкладывать получаемую прибыль в развитие производства.

В этой связи предлагается ввести инвестиционную льготу по налогу на прибыль в форме уменьшения суммы уплачиваемого налога в размере 50 процентов затрат компаний на модернизацию имеющихся основных фондов, вложения в НИОКР. Введение предлагаемых стимулирующих налоговых мер позволит в автоматическом режиме регулировать налоговую нагрузку предприятий в зависимости от их инвестиционной активности, уточнил Константин Бабкин.

К важной составляющей налоговой нагрузки на бизнес, оказывающей на промышленное развитие сдерживающий эффект, относятся транспортные налоги и платежи, напомнил председатель Совета.

На сегодняшний день некоторые налоги и платежи являются избыточными и дублирующими друг друга и значительно повышают логистические издержки предприятий, снижая их конкурентоспособность. Транспортную составляющую налоговой нагрузки на промышленность необходимо снизить, сократив количество сборов до одного – транспортного налога, который будет включать в себя плату за проезд.

В целях повышения эффективности работы системы строительства, содержания и ремонта автомобильных дорог общего пользования предлагается также пересмотреть подход к наполнению дорожных фондов РФ. Существующая система финансирования дорожных фондов подразумевает наполняемость этих фондов за счет сбора маркированных налогов и платежей (транспортный налог и топливные акцизы). Между тем годовые отчеты фондов свидетельствуют, что такая система неработоспособна. Так, дорожные фонды лишь на 33 процента финансируются за счет транспортного налога и топливных акцизов. Плата за проезд по платным участкам федеральных трасс не покрывает даже операционных затрат на их содержание.

Целесообразно пересмотреть данную систему в сторону прямого финансирования фондов из федерального и региональных бюджетов. Это позволит ликвидировать маркировку налогов и платежей и установить их ставки на эффективном уровне (без привязки к наполняемости соответствующих фондов), отметил докладчик.

В целях увеличения возможностей для стимулирования промышленного развития в субъектах РФ необходимо существенно реформировать систему распределения налоговых доходов между федеральным и региональным бюджетами.

На текущий момент доходы распределяются в отношении 2 к 1. На 1 рубль доходов федерального бюджета приходится всего 50 копеек доходов регионального бюджета. В целях стимулирования регионального развития необходимо повысить долю для наполнения их бюджетов в налоговых доходах.

Текущая фискальная политика стимулирует продажу и вывоз национального богатства, а не создание и экспорт национального продукта. В результате наблюдается сворачивание обрабатывающих производств и рост добычи нефтегазового сырья в России. Для изменения ситуации необходимо развивать российскую налоговую систему таким образом, чтобы уровень налоговой нагрузки был обратно пропорционален глубине переработки и степени локализации продукции.

В этой связи необходимо установить различные ставки возмещения НДС в зависимости от сектора промышленности. Это позволит осуществить гибкое регулирование, как ценовой конкурентоспособности российской продукции, так и уровня локализации производств.

В целях стимулирования развития экономики требуется провести «обратный налоговый маневр», предусматривающий не просто возврат к старой системе (снижение налога на добычу полезных ископаемых (НДПИ) и рост экспортных пошлин), а существенное повышение привлекательности нефтепереработки относительно экспорта сырой нефти, рассказал Константин Бабкин.

По его словам, для этого необходимо обнулить НДПИ и топливные акцизы, а на объем выпадающих доходов бюджета увеличить экспортные пошлины.

В рамках текущего законодательства в 2015 г. нефтяной отраслью было выплачено 2,5 трлн. рублей НДПИ, 300 млрд. рублей топливных акцизов

и 2,2 трлн. рублей экспортных пошлин. Суммарно 5 трлн. рублей. В рамках «обратного налогового маневра» всю эту сумму предлагается переложить на экспортеров сырой нефти и темных нефтепродуктов (в первую очередь мазута). Для этого необходимо поднять экспортную пошлину на указанную продукцию на 1213 рублей. Это, с одной стороны, повысит привлекательность углубления переработки и производства светлых нефтепродуктов, с другой стороны, сохранит рентабельность экспорта сырой нефти в положительной области (рентабельность снизится с 57 процентов до 10-15 процентов) даже при текущих ценах на нефть.

По словам сопредседателя Общероссийской общественной организации «Деловая Россия» и бизнес-омбудсмена Бориса Титова, Президент РФ Владимир Путин дал поручение продолжить разработку концепции «Экономика Роста» и ее преобразование в среднесрочную программу «Стратегия Роста» на площадке Аналитического центра при Правительстве РФ. Ожидается, что проект стратегии будет представлен Экономическому совету при Президенте в декабре этого года, уточнил он.

«Стратегия Роста» фактически становится одним из двух программных документов, выбор между которыми Президент намерен сделать в ближайшие месяцы. Альтернативное направление представлено разработками Центра стратегического планирования (ЦСП) под руководством Алексея Кудрина. «Стратегия Роста» создается на средства бизнесменов, для которых обретение экономической определенности стало необходимым условием.

В основе «Стратегии Роста» лежит математическая модель развития. Борис Титов подчеркнул, что расчеты базируются не на информации Росстата, как обычно, а на реальных данных Федеральной налоговой службы. Благодаря техническим возможностям ведомства, они оперативно обновляются и позволяют анализировать множество параметров деловой активности. Кроме этого, анализом охвачена база данных сайта госзакупок, планируется подключить базу данных Федеральной таможенной службы.

Уже сегодня разработчики «Стратегии Роста» готовы выдать наглядную картину прироста/сокращения добавленной стоимости, прироста/сокращения общего числа рабочих мест, прироста/сокращения производительности труда и количества высокопроизводительных рабочих мест с 2011 по 2015 годы – в разрезе по конкретным отраслям и конкретным регионам, отметил бизнес-омбудсмен. Для каждого региона, соответственно, может быть создан индивидуальный рецепт оживления экономической активности на базе комбинации системных решений.

В дискуссии по теме заседания приняли участие Елена Дыбова, вице-президент ТПП РФ, Георгий Самодуров, президент Российской Ассоциации производителей станкоинструментальной продукции «Станкоинструмент», Валерий Королёв, начальник управления инвестиций и инноваций торгово-промышленной палаты Ростовской области и другие.

Читайте также: