Договор услуг подряда гпх самозанятые ип

Опубликовано: 26.04.2024

5 МИН

Как самозанятым составлять договоры с клиентами

Самозанятым тоже нужно заключать договоры с клиентами. Например, если вы регулярно оказываете услугу, которая стоит дороже 10 тысяч рублей. Это защитит ваши права и поможет в споре. Рассказываем, в каких случаях составлять договор и как это сделать правильно.

Когда нужен договор

Если вы оказываете физическому лицу или компании разовую услугу, которая стоит не дороже 10 тысяч рублей, и сделка исполняется сразу после обсуждения условий, достаточно устной договорённости. Например, парикмахер делает стрижку, а репетитор проводит урок, не заключая договор с клиентом.

Не забудьте выдать чек после оказания услуги. Это важно для учёта финансовых поступлений и уплаты налога на профессиональный доход. Если самозанятый зарегистрировался в СберБанке, онлайн-чек можно сформировать в мобильном приложении СберБанк Онлайн.

Если сумма сделки больше 10 тысяч рублей, договор обязателен. С физлицами его можно написать от руки в свободной форме. Если услуга регулярная — например, вы сдаёте квартиру — удобнее распечатать и подписать стандартный договор — так имущество будет надёжнее защищено. Если работаете с компаниями, то распечатать и подписать договор вы должны по закону.

На практике договор может быть полезен даже если услуга подразумевает расчёт по бартеру. Это проверила на себе самозанятая-фотограф Мария Тимофеева. Для продвижения своего аккаунта в Инстаграме она бесплатно снимала для популярных блогеров в обмен на упоминание в посте или сторис. После нескольких случаев нарушения её прав Мария стала настаивать на заключении договора с заказчиком:

«Бывало так, что я фотографировала блогершу в определенной футболке, а потом она использовала фото в постах с рекламой этой марки одежды. Я могла заработать на этом, как на рекламной съёмке, но мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила»

Если вы продаёте услуги в интернете, например делаете сайты, разместите публичную оферту у себя на странице — электронный аналог договора. При онлайн-заказе клиент должен поставить галочку и подтвердить согласие с условиями.

Что написать в договоре

Содержание договора зависит от того, на чём вы зарабатываете. Это может быть договор аренды, подряда, оказания услуг, купли-продажи. Например, если вы перевозите мебель, заключите договор на оказание транспортных услуг, продаёте эклеры на корпоративы — договор на оказание услуг кейтеринга.

Необязательно составлять договор самостоятельно или покупать — проверенные юристами шаблоны есть в Конструкторе документов, который входит в бесплатный пакет услуг для самозанятых «Своё дело» от СберБанка. Заполненные шаблоны хранятся в личном кабинете сервиса или на устройстве. Их нужно только заполнить, распечатать и передать заказчикам. Чтобы пользоваться Конструктором и другими сервисами, зарегистрируйтесь как самозанятый в СберБанк Онлайн.

Какие поля заполнять в договоре

В поле об исполнителе напишите «Услуги оказывает самозанятый» и укажите регистрационные данные: ИНН и дату постановки на учёт. Добавьте фразу: «Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 422-ФЗ от 27.11.2018» .

Вот что ещё должно быть в договоре.

- Дата заключения договора.

- Предмет — название услуги, которую вы оказываете.

- Порядок оказания услуг и их качество. Например, если доставляете торты, то распишите в последнем пункте время доставки и то, как продукция должна выглядеть.

Чем подробнее вы распишете этот пункт, тем прозрачнее договорённости с клиентом и ниже риск, что вам не заплатят. - Описание процедуры сдачи-приёмки. Укажите, что после оказания услуги или продажи товара самозанятый обязуется выдать чек. Некоторые компании в дополнение к чеку могут попросить составить акт выполненных работ или акт приёмки, это нормально.

- Стоимость услуг. Заранее обговорите с заказчиком, входит ли в стоимость налог на профессиональный доход, и укажите это в договоре. Например, если вы делаете письменный перевод и берёте оплату по количеству слов, уточните, должен ли заказчик прибавить к итоговой сумме 4 или 6 % налога или сумма уже включена в стоимость.

- Способы оплаты.

- Права и обязанности сторон.

- Срок действия договора.

- Ответственность сторон.

- Порядок изменений условий договора.

- Варианты разрешения споров.

- Реквизиты обеих сторон.

Заказчик может добавить в договор санкции за некачественные услуги. Например, если вы ремонтируете офис, договор обяжет вас возместить стоимость обоев, которые отклеились после сдачи работы. Если вас это не устраивает, обсудите и детально пропишите такие требования к качеству услуг, которые подходят обеим сторонам.

Ксения Корчагина, юрист

Есть несколько способов оформить сотрудников и снизить затраты на оплату труда. Вместо трудового договора заключать договоры ГПХ или привлекать самозанятых. Арендовать работников у другой фирмы. Платить серую зарплату или вообще не оформлять работников официально. Разбираемся, сколько стоит такая экономия и как уменьшить риски.

Рассказываем в статье

- Выплаты при разных схемах

- Способ 1. Работа всерую

- Способ 2. Трудовой договор

- Способ 3. Гражданско-правовой договор

- Способ 4. Договор с самозанятым

- Способ 5. Аутстаффинг

- Частые вопросы

Выплаты при разных схемах

По договору гражданско-правового характера не придется платить отпускные, 3 первых дня больничного, сверхурочные, взносы на соцстрахование — 2,9%, травматизм — 0,2%. Не нужно оценивать рабочее место по СОУТ. Субъекты МСП платят еще меньше — читайте в статье. У самозанятого не надо удерживать НДФЛ и платить за него взносы. А черная зарплата без оформления работника еще выгоднее. Но надо учитывать и риски.

Прикинем затраты на сотрудника при разных схемах работы. Во всех случаях он получит на руки 30 тысяч рублей.

| Ваши расходы | В том числе | |

|---|---|---|

| Черная зарплата | 31 915 | Затраты на обналичку 6‑15% |

| Трудовой договор | 44 897 | НДФЛ 13% Взносы 30,2% |

| ГПХ | 43 828 | НДФЛ 13% Взносы 27,1% |

| Самозанятый | 31 915 | НПД 6% |

| Аутстаффинг | договорные | — |

Способ 1. Работа всерую

Если оформить сотрудника на работу на 12 тысяч, а остальное платить «в конверте». Тогда в любой момент можно прекратить неофициальные выплаты и работник уволится сам. Или не заключать с сотрудником договор вообще, тогда расстаться с ним можно за минуту.

Но это риски. По жалобе работника в инспекцию труда или прокуратуру оштрафуют за неоформление трудового договора. 5-10 тысяч рублей — штраф для ИП, 50-100 тысяч — для организаций.

По иску работника суд обяжет заключить трудовой договор, внести запись в трудовую книжку, выплатить отпускные, уплатить НДФЛ и страховые взносы. А если сумма неуплаченных налогов будет выше 2,7 млн рублей, могут привлечь к уголовной ответственности.

Нужно где-то брать наличные денежные средства для выплат «в конверте». А это чревато налоговыми претензиями и блокировкой расчетного счета службой банка по 115-ФЗ «О противодействии легализации (отмыванию) доходов. »

Снизить риски сложно.

Способ 2. Трудовой договор

При оформлении сотрудника на работу по трудовому договору можно схитрить. Им устанавливают оклад в размере МРОТ, а остальное доплачивают премиями. Премию платят за результат работ. Когда нет результата, как в коронавирусные нерабочие дни, нет премии.

Чтобы не тратить время на ознакомление работников с приказами о премиях, отпусках или инструкциями, автоматизируйте кадровый документооборот в СБИС.

Риски

Налоговая может не принять расходы на премирование. И доначислить налог на прибыль.

Как уменьшить

Точнее формулируйте условия о премировании.

- Не вводите много условий для получения одной премии, лучше введите несколько видов. «Премия назначается за достижение 110% от запланированной выручки и при условии, что превышение достигнуто за счет увеличения точек продаж». С такой формулировкой налоговики смогут сказать, что премии выросли из-за точек продаж, открытых в прошлом году. А значит, премирование не обосновано.

- Не ставьте одну премию в зависимость от другой. В организации было 2 вида премий. За достижение показателей KPI и, кроме этого, премия за отдельные успехи. Показатели KPI не достигли, поэтому фирма выплатила только вторую премию. Взяла ее в расходы по налогу на прибыль. Налоговая провела лингвистическую экспертизу формулировок и посчитала: вторая премия не имеет «самостоятельного характера» и невозможна без первой. А значит, уменьшение налога на прибыль неправомерно. Дело А40-248663/2017.

Способ 3. Гражданско-правовой договор

Есть трудовые договоры с приказами о приеме и записью в трудовую книжку. А есть договоры на оказание услуг или выполнение работ. Их еще называют договорами

На такие договоры не распространяется Трудовой кодекс. Поэтому вам не придется оплачивать отпуск, больничный, сдавать СЗВ-ТД в Пенсионный фонд. Платить можно меньше МРОТ и не 2 раза в месяц, а реже. С сотрудником можно расстаться в любой момент, главное — пропишите порядок расторжения в ГПХ договоре.

ГПХ-договор могут переквалифицировать в трудовой по жалобе сотрудника. Инспекция труда оштрафует организацию на 50-100 тысяч рублей за подмену трудовых отношений гражданско-правовыми. Суд может признать отношения трудовыми, взыскать отпускные или восстановить на работе уволенного.

Как снизить риски

- Не переводите массово. Не правильно за 1 месяц уволить всех сотрудников и заключить с ними договоры ГПХ. Лучше увольнять в течение года или заключать только с новичками.

- Не используйте в договоре формулировки из Трудового кодекса: работник, должность, прием на работу, увольнение, зарплата. Правильнее — исполнитель, объем и результат работ, заключение договора, расторжение, вознаграждение.

- Не устанавливайте сотруднику режим работы.

- Конкретизируйте объем услуг. Не просто бухгалтерские услуги, а количество отчетов. Не просто грузчик, а разгрузка 10 фур.

- Платите 1 раз в месяц. Выплаты 2 раза в месяц слишком похожи на аванс и зарплату.

- На каждую выплату подписывайте с сотрудником Акт оказанных услуг. Акты можно подписывать с мобильного телефона, если выпустить электронные подписи для внутреннего электронного документооборота.

Способ 4. Договор с самозанятым

С плательщиком налога на профессиональный доход мы заключаем договор ГПХ, подписываем акты и производим оплату на сумму, указанную в акте. За него не надо платить взносы и удерживать НДФЛ. Он уплачивает налог 6% и присылает нам чек.

Налоговая доначислит НДФЛ и взносы, если сотрудник менее 2 лет назад работал в этой фирме по трудовому договору. Или по договору ГПХ, который ФНС переквалифицировала в трудовой. Подобные нарушения выявляют редко, при выездных налоговых проверках.

НДФЛ и взносы доначислят, если сотрудник перестал быть самозанятым или его доход превысил 2,4 млн рублей. Доначисляют на оплаты, полученные после утраты права на применение НПД.

Как уменьшить риск

Проверяйте статус самозанятого на момент выплаты. Это можно сделать на сайте налоговой. А скоро будет автоматизировано в СБИС Проверка сотрудников.

Способ 5. Аутстаффинг

Работников не включают в свой штат, а берут в аренду у другой фирмы по договору на оказание услуг или подряда. Это называется аутстаффинг или аутсорсинг. Это распространено для клининговых услуг, бухгалтерских, перевозок.

Можно нанимать Индивидуальных предпринимателей. Например, заключать не трудовой договор с директором, а договор на услуги с Управляющим индивидуальным предпринимателем.

При этом способе не надо платить НДФЛ, взносы. А затраты по договору принимать в расходы для уменьшения других налогов.

Риски

Налоговая переквалифицирует отношения в трудовые и доначислит НДФЛ, взносы, НДС или УСН. Если у фирмы-подрядчика нет расходов, характерных для ведения бизнеса. Нет компьютеров для работников, автомобилей для водителей. Нет других заказчиков услуг. Читайте подробнее в статье.

Проверяющим не понравится, когда ИП получают оплату без актов оказанных услуг, ездят в командировки по служебным заданиям, подписывают авансовые отчеты. В деле А70-11827/2017 фирма проиграла 26 млн рублей НДФЛ и НДС.

Как уменьшить

Разделяйте работников в штате и на подряде. Выдавайте пропуска не просто Ивановой, а сотруднику подрядчика Ивановой. Составляйте подробные акты оказанных услуг.

Собирайте документы, подтверждающие наличие ресурсов у фирмы-подрядчика. Это могут быть копии штатного расписания, документы на автомобили для водителей для перевозчиков. Договоры поставки на уборочный инвентарь для клининга.

Проверку подрядчиков можно автоматизировать. В 1 окне СБИС Все о компаниях смотрите численность работников, стоимость активов и судебные споры.

Один из запретов, которые прописаны для самозанятых в регулирующем их деятельность законе № 422-ФЗ, касается наемных работников.

Трудовой договор нельзя, а ГПХ можно

В законе сказано, что лица, имеющие работников, с которыми они состоят в трудовых отношениях, не вправе применять НПД.

То есть самозанятый должен работать один сам по себе.

А вдруг для выполнения какой-то работы самозанятому понадобится посторонняя помощь?

В этом случае он может привлечь к выполнению работ каких-то физических лиц, заключив с ними договоры гражданско-правового характера.

Закон № 422-ФЗ не содержит запрета на привлечение налогоплательщиком налога на профессиональный доход лиц, не состоящих с ним в трудовых отношениях, в том числе по договору подряда.

Такое разъяснение недавно дала ФНС в письме № АБ-4-20/16632@ от 12.10.2020.

К сожалению, в этом документе ФНС не приводит никаких подробностей оформления таких отношений самозанятого заказчика с физическими лицами — исполнителями в части налоговых и отчетных последствий.

Между тем эта тема кажется мне весьма интересной. Как известно, одним из плюсов режима НПД, на который указывают налоговики, является отсутствие какой-либо налоговой отчетности.

Однако в случае найма физлиц даже по договорам ГПХ, вопрос об отчетности всплывает на поверхность.

Давайте вместе порассуждаем на эту тему.

Как известно, самозанятым плательщиком НПД может быть как обычное физлицо, так и ИП. Порядок уплаты НПД для этих двух категорий идентичен. А вот в случае найма физлиц по договору подряда, различия есть и их много.

Доход физлиц по договору подряда на выполнение работ вне всяких сомнений облагается НДФЛ. Но кто его должен платить — сам исполнитель и его самозанятый заказчик?

Здесь все зависит от статуса самозанятого.

ИП

Если он является ИП, то независимо от применяемого режима налогообложения будет выступать в качестве налогового агента по НДФЛ со всеми вытекающими отсюда последствиями.

Как говорится, назвался груздем — полезай в кузов.

Согласно пункта 9 статьи 2 закона № 422-ФЗ, ИП на НПД не освобождаются от исполнения обязанностей налогового агента, установленных законодательством РФ о налогах и сборах.

Это значит, что выплачивая вознаграждение физлицу по договору ГПХ, ИП на НПД должен удержать НДФЛ и перечислить его в бюджет.

Более того, в этом случае ИП необходимо будет отчитаться — сдавать в ИФНС отчеты 6-НДФЛ и по итогам года справку 2-НДФЛ.

Физлицо

Если же самозанятый не обременен предпринимательским статусом, то согласно нормам главы 23 НК он не будет являться налоговым агентом при выплате вознаграждения физлицу по договору ГПХ.

В этом случае физлицо-исполнитель самостоятельно уплачивает за себя НДФЛ и отчитывается в налоговую по форме 3-НДФЛ (по итогам года).

О том, что вопрос с НДФЛ при договорах ГПХ между двумя физлица решается именно таким образом, в частности, напоминает Минфин в письме № 03-15-05/9504 от 15.02.2018.

Страховые взносы

Выплаты физлицам по договору ГПХ облагаются взносами на ОПС и ОМС, причем независимо от того, кто является заказчиком услуг (работ) — ИП или простое физлицо. Однако разница между ИП и не ИП в этом вопросе все же есть и она существенна.

ИП

Если ИП производит выплаты физлицам, он выступает в качестве страхователя, должен начислить страховые взносы, уплатить их в бюджет и сдать в налоговую расчет по страховым взносам.

Однако это не единственный отчет, который сдают страхователи. Кроме РСВ в налоговую инспекцию, ИП должен еще сдать в Пенсионный фонд СЗВ-М и СЗВ-СТАЖ. В этих формах указывается регномер страхователя, который присваивается ИП при регистрации и фигурирует в ЕГРИП.

Физлицо

В соответствии с подпунктом 1 пункта 1 статьи 419 НК к числу плательщиков страховых взносов, производящих выплаты и иные вознаграждения физлицам, относятся в том числе физлица, не являющиеся ИП.

То есть обычный гражданин, который стал применять НПД, при найме другого гражданина (не самозанятого и не ИП) должен платить страховые взносы.

Об этом также напоминает Минфин в письме № 03-15-05/9504 от 15.02.2018.

А как быть с отчетностью? Ее тоже придется сдавать. Причем сначала такому самозанятому надо зарегистрироваться в качестве плательщика страховых взносов. Для этого нужно сдать в ИФНС заявление установленной формы (КНД 1112525). Форма такого заявления и порядок его заполнения утверждены Приказом ФНС №ММВ-7-14/4@ от 10.01.2017.

Опасность договора ГПХ

В заключении добавлю, что хотя ФНС в своем письме № АБ-4-20/16632@ от 12.10.2020 и дала добро на заключение самозанятыми договоров ГПХ с физлицам, подходить к этому вопросу надо очень осторожно. Я бы сказал, что лучше вообще этого избегать.

Дело в том, что контролирующие органы часто подозревают, что под маской гражданско-правового договора скрываются трудовые отношения.

Для самозанятых это особенно опасно. Ведь в случае переквалификации договора в трудовой плательщик НПД в отличие от других налогоплательщиков, «попадет» не только на доплату взносов в ФСС и гарантии физлицам по ТК. Для самозанятого все может закончиться гораздо плачевнее. Ведь НПД и трудовые договоры несовместимы в принципе. Если налоговики докажут, что договор ГПХ на самом деле был трудовым, человек лишится права на НПД и тогда со всех полученных доходов придется заплатить НДФЛ. Пострадают и заказчики такого самозанятого.

Напомню, эксперты предупреждают, что есть опасность признания договора юрлица с самозанятым плательщиком НПД трудовым.

Однако и гражданский договор самозанятого с исполнителем-физлицом также могут признать трудовым.

То есть НПДшник рискует быть признанным как работником, так и работодателем. И в том, и в другом случае вместо НПД его заставят платить НДФЛ.

Какие особенности нужно учитывать и что включить в текст договора

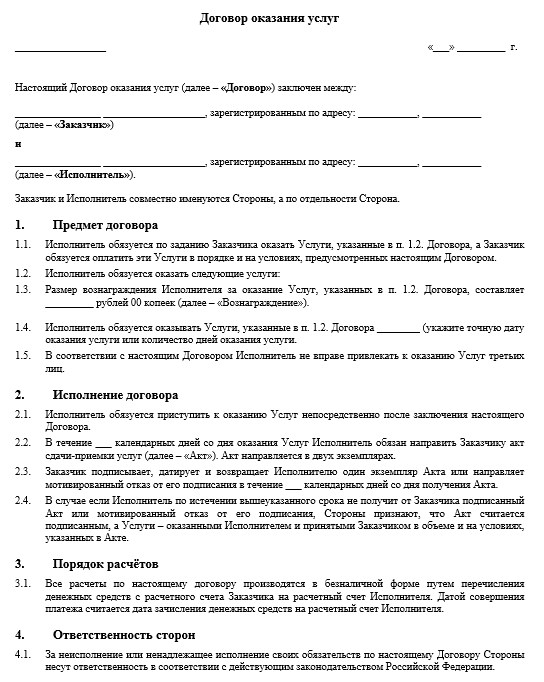

Договор оказания услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

- дата и место заключения, наименование сторон соглашения;

- предмет, то есть описать какие именно услуги будет осуществлять самозанятый;

- стоимость услуг и порядок расчётов;

- порядок сдачи-приемки услуги;

- сроки выполнения обязательств исполнителем и заказчиком;

- ответственность сторон и обстоятельства непреодолимой силы;

- порядок изменения и расторжения соглашения и т.д.

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

- Укажите, что исполнитель применяет специальный налоговый режим «Налог на профессиональный доход».

- Пропишите обязанность исполнителя на каждую выплаченную ему сумму передать заказчику чек, сформированный при расчете за услуги, указанные в договоре.

- Предусмотрите пункт о том, что если исполнитель теряет статус самозанятого, то он обязан сообщить об этом заказчику как можно скорее.

- Также можно прописать ответственность исполнителя, если он нарушит предусмотренную выше обязанность и скроет тот факт, что он уже не является самозанятым.

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

- Запросить у лица выписку из приложения «Мой налог».

- Проверить факт регистрации самостоятельно на сайте ФНС.

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

- в тексте соглашения нужно указать определённую услугу, но не ряд трудовых функций и трудовых обязанностей;

- оплата услуг должна зависеть от подписания актов, но не выплачиваться два раза в месяц как заработная плата;

- нельзя указывать в договоре про соблюдение трудового распорядка и про дисциплинарную ответственность за нарушение правил внутреннего трудового распорядка.

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.

Самозанятые лица, или плательщики налога на профдоход, оказывают услуги, выполняют работы, продают собственные товары юридическим, физическим лицам, ИП. Этот налоговый режим действует экспериментально в четырех российских регионах, согласно ФЗ-422 от 27/11/18. Хозяйствующие субъекты, ведущие учет, задаются вопросом: как оформить договор с самозанятым и обязательна ли его письменная форма? Ведь согласно ГК РФ сделки могут при определенных условиях заключаться и устно. Разберемся, зачем нужен договор с самозанятым, каковы его содержание и последствия его заключения.

Вопрос: Возможны ли негативные последствия для организации, если она расторгнет трудовые договоры с некоторыми работниками и заключит гражданско-правовые договоры с ними как с самозанятыми гражданами, применяющими НПД?

Посмотреть ответ

Зачем нужен договор

Согласно ст. 159 ГК РФ, если для сделки не требуется по закону простой письменной формы либо нотариального заверения, ее можно заключить устно. Вместе с тем ведение качественного учета предполагает документирование сделок, следовательно, договор с самозанятым при наличии совместных хозяйственных операций нужен.

Вопрос: Можно ли не принимать главного бухгалтера в штат, а заключить договор с самозанятым лицом об оказании бухгалтерских услуг?

Посмотреть ответ

Если налог на профдоход уплачивает частное лицо, с ним заключается письменное соглашение, соответствующее характеру хозяйственных операций. Это может быть договор на поставку товара, на выполнение работ, гражданско-правовой договор на оказание услуг.

Аналогично поступают и в случае, если плательщик налога – ИП. С ним заключается договор, как и с плательщиком, находящимся на ином налоговом режиме. В договоре прописывают стандартные условия и специальные, указывающие на статус самозанятого. Если этот момент упущен, не исключены проблемы, связанные с уплатой налогов и взносов самозанятым.

Вопрос: Заключается договор с самозанятым, который самостоятельно разрабатывает и реализует организации методички, однако издает их в типографии. Имеет ли право самозанятый в целях НПД продавать товар, изданный в типографии?

Посмотреть ответ

Налоги и взносы: кто платит?

Договор с самозанятым предполагает, что этот гражданин или ИП должен регулировать свои взаимоотношения с бюджетом самостоятельно, т.е. другая сторона не обязана уплачивать за него налоги и взносы.

Данный момент необходимо проверить. Является ли, согласно ЕГРИП, предприниматель действующим на момент заключения договора? Если статус ИП не подтвержден, значит, договор заключался с частным лицом. Другая сторона приобретает обязанности налогового агента по НДФЛ (13%), а также обязана уплатить за физлицо взносы в фонды. Последний вывод следует из решения ВС РФ от 11/11/16 г. №309-КГ16-14620, в котором рассматривается случай заключения договоров на перевозку с частными лицами. Договоры оказания услуг являются объектом обложения страховыми взносами, решили судьи.

Вопрос: Какие обязанности по НДФЛ и страховым взносам могут быть у организации, заключившей договор с самозанятым лицом (не ИП), если последнее утратит право применять НПД? Правомерно ли в договоре с самозанятым лицом указать, что в случае утраты этого права физическое лицо обязано компенсировать убытки, понесенные организацией, в виде штрафных санкций?

Посмотреть ответ

Граждане, работающие без статуса предпринимателя и уплачивающие налог на профдоход, от уплаты НДФЛ освобождены (ФЗ-422 от 27/11/18 г. ст. 2-8), а полученные ими доходы не облагаются страховыми взносами (ФЗ-422 от 27/11/18 г. ст. 15-1 абз.2). Однако последнее верно лишь в том случае, если доходы подтверждены чеком, указывающим на хозяйственную операцию. Он формируется в соответствии с ФЗ-422.

Заказчик может проверить статус самозанятого на специальном сервисе ФНС https://npd.nalog.ru/check-status/ и убедиться, что у него нет обязанностей налогового агента по НДФЛ. Наличие чека от самозанятого гражданина избавляет от необходимости уплаты страховых взносов.

Договор с самозанятым не должен иметь признаков трудового (например, содержать указание на режим труда и отдыха, регулярную оплату труда). В противном случае при проверке ИФНС может усмотреть между сторонами признаки именно трудовых отношений, согласно ТК РФ. Самозанятый приобретает статус наемного работника, следовательно, за него придется платить НДФЛ, взносы, предоставлять отпуск или выплачивать компенсацию за неиспользованный отпуск и пр.

Вопрос: Организация (ОСН) заключает договор с самозанятым (НПД) о выполнении работ и выплачивает аванс в размере 100%. В каком периоде организация сможет отразить расходы и на основании каких документов? Обязателен ли для учета в составе расходов в целях налогообложения акт выполненных работ, подписанный самозанятым?

Посмотреть ответ

Содержание договора

В договоре с самозанятым необходимо предусмотреть две части: общую и специальную.

Общая содержит такие сведения:

- дата и место подписания;

- описание предмета соглашения и порядка исполнения договора (обмен документацией, приемка исполнения работ и др);

- стоимость и порядок оплаты;

- права, обязанности, ответственность сторон;

- срок действия, возможность изменения положений договора;

- порядок решения спорных ситуаций по договору;

- официальные реквизиты сторон и их подписи.

Специальная формулируется так, чтобы избежать сложностей, в частности с уплатой налогов, о которых говорилось выше.

Как правило, это:

- указание, что договор заключен с плательщиком налога на профдоход;

- обязанность самозанятого исполнителя предоставлять заказчику чеки, согласно ФЗ-422;

- штрафные санкции и механизм компенсации убытков, если самозанятый нарушил условия договора и нормы законодательства;

- обязанность плательщика налога на профдоход сообщать, если он решит прекратить работу по данному налоговому режиму.

К договору целесообразно приложить документ ФНС, подтверждающий регистрацию самозанятого.

Важно! Граждане, заключившие с организацией (ИП) договор ГПХ, могут продолжать работать по нему и после перехода в статус самозанятого (требуется допсоглашение с самозанятым). Если между организацией (ИП) и гражданином заключался трудовой договор, в течение 2-х лет после увольнения самозанятому нельзя работать с бывшими работодателями. Самозанятый может работать по ТК РФ, но не в той организации (ИП), с которой заключал договор ГПХ (ФЗ-422 ст. 6-2 п. 8, письмо №03-11-11/52382 от 15/07/19 г. Минфина).

Главное

При работе с плательщиком налога на профдоход (самозанятым гражданином или ИП) заключается договор гражданско-правового характера. Он включает стандартные положения, присущие любому такому договору, а также дополнительные сведения, указывающие на то, что одна из сторон использует в работе режим НПД.

Читайте также:

- Порядок проверок налоговой днр

- Налоговая правосубъектность организации возникает с момента

- Последствия замены стороны в гражданско правовом обязательстве для налоговых отношений

- Как определяется налоговая база по налогу на игорный бизнес ст 367 нк рф

- Кто сдает консолидированную отчетность в налоговую