Запрос в налоговую о выдаче документов на бумажном носителе образец

Опубликовано: 01.05.2024

Сопроводительное письмо к требованию о предоставлении документов в ИФНС — это пояснительный документ, который налогоплательщик готовит и передает налоговикам. Некоторые такие разъяснения составляют исключительно в электронном формате при обмене налоговыми сведениями через телекоммуникационные каналы связи.

Сопроводительные письма: что это и зачем их просит ИФНС

Сопроводительное письмо представляет собой бумагу, в которой перечисляются направленные материалы и пояснения к ним. Такое дополнение существенно облегчает взаимодействие налоговой службы с налогоплательщиками, поскольку:

- перечень направленных материалов позволяет избежать возможных недопониманий относительно полноты комплекта бумаг;

- работникам канцелярии проще зарегистрировать входящую корреспонденцию, а у налоговиков не возникнут вопросы относительно цели предоставления тех или иных документов;

- бумаги быстрее дойдут до адресата.

Существующим законодательством не установлена унифицированная форма сопроводительного письма. Но существуют нормативные акты, на которые необходимо опираться при осуществлении документооборота с ИФНС. Это приказ ФНС России от 08.07.2019 № ММВ-7-19/343@ и «Методические рекомендации по организации электронного документооборота. », утвержденные приказом ФНС РФ № ММВ-7-6/196@ от 13.06.2013.

Помимо этого, есть форматы, утвержденные исключительно для обмена сообщениями через телекоммуникационные каналы связи. Приложением № 5 к приказу ФНС от 19.10.2018 № ММВ-7-6/602@ утвержден образец сопроводительного письма в налоговую к доверенности на сдачу электронной отчетности, который автоматически передается при сдаче налоговых деклараций по доверенности через ЭДО. Найти такое информационное сообщение в традиционном письменном формате не удастся, но оно и не нужно, поскольку разработано для проверки полномочий лиц, передающих отчетность за налогоплательщиков онлайн (см. письмо ФНС от 10.08.2016 № ГД-4-11/14578@).

Еще один пример исключительно электронного вида пояснений — образец сопроводительного письма к аудиторскому заключению в налоговую инспекцию, формат которого утвержден приказом ФНС от 18.01.2017 № ММВ-7-6/16@. Как уточняет Минфин в информационном сообщении от 25.12.2019 № ИС-учет-21, аудиторское заключение в онлайн-виде направляется вместе с сопроводительным документом, но если вы сдаете его на бумаге, дополнительно уточнения по утвержденному формату не понадобятся.

Какие документы нуждаются в письменном сопровождении

По общему правилу, письмо прикладывают к тем бумагам для ИФНС, в которых не указаны сведения об отправителе и получателе.

Но существуют и такие документы, которые разрешено отправлять без пояснений. Среди них первичные налоговые декларации без приложений. Предоставление таких деклараций обосновано определенными законодательными нормами, поэтому пояснение причин их отправки не требуется. Кроме того, в них содержатся сведения об отправителе и получателе. Если первичная декларация содержит какие-либо приложения, сопровождение прикреплять обязательно.

Без письменного сопровождения направляют и жалобы в вышестоящие инстанции на действия ИФНС. Такие отправления в обязательном порядке содержат сведения об отправителе и получателе, а также перечень предоставленных бумаг.

Сопровод к уточненной налоговой декларации

Сопроводительное письмо обязательно составляется при подаче уточненной налоговой декларации. В КонсультантПлюс есть подробное руководство, которое поможет оформить и сдать ее. Используйте его бесплатно.

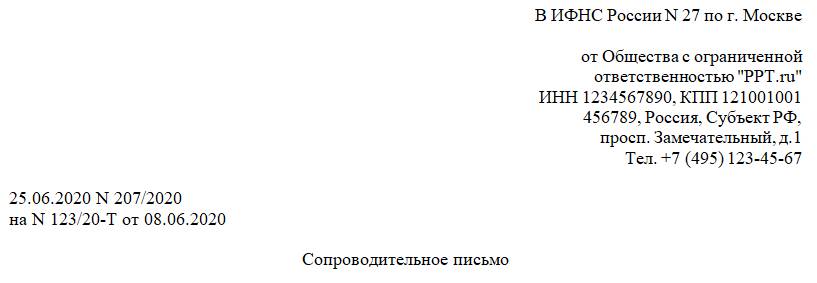

Правила составления

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке оно должно содержать следующие реквизиты:

- наименование налоговой инспекции и, при необходимости, Ф.И.О. сотрудника, которому направляются документы;

- наименование и адрес отправителя;

- номер и дату запроса, в ответ на который высылается пояснение;

- заголовок.

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации.

- обращение к конкретному сотруднику ИФНС или к инспекции;

- текст;

- перечень приложенных материалов с количеством листов и экземпляров;

- должность отправителя, его фамилию и инициалы, подпись;

- Ф.И.О., телефон и электронную почту составителя.

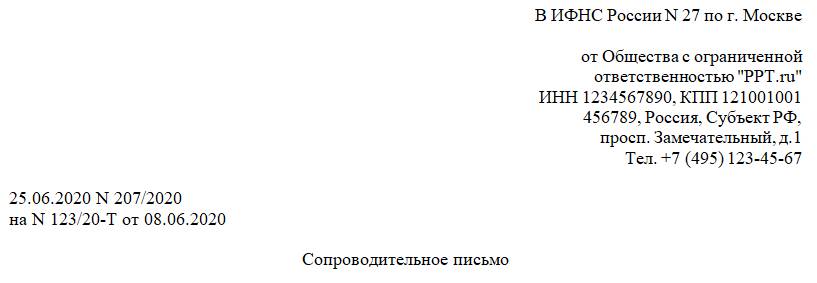

Ниже представлен образец, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

В ИФНС России № 27 по г. Москве

от Общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

Тел. +7 (495) 123-45-67

на № 123/20-Т от 08.06.2020

Общество с ограниченной ответственностью «PPT.ru» в ответ на требование ИФНС России № 27 по г. Москве от 08.06.2020 № 123/20-Т направляет следующие документы:

Договор подряда № 12-C/2019 от 17.12.2019 (копия)

Акт о приемке выполненных работ № 1 от 30.03.2020 к договору подряда № 12-C/2019 от 17.12.2019 (копия)

Счет-фактура от 05.03.2020 № 45 (копия)

Счет-фактура от 16.03.2020 № 60 (копия)

Счет-фактура от 19.03.2020 № 64 (копия)

Счет-фактура от 23.03.2020 № 67 (копия)

Счет-фактура от 25.03.2020 № 71 (копия)

Счет-фактура от 27.03.2020 № 86 (копия)

Общее количество листов документов

Копии документов, предоставляемых по требованию от 08.06.2020 № 123/20-Т, на 14 листах.

Генеральный директор ООО «PPT.ru» Петров /П.П. Петров/

Текст послания составляется в зависимости от того, с какой целью оно готовится. Например, если в нем содержится опись документов, рекомендуется начать его с фраз: «По вашему запросу направляем …», «Направляем в ваш адрес…» и т. п.

Если обращение направляют конкретному сотруднику налоговой службы, слова «Вам», «Вашему» пишутся с заглавной буквы. Если направляется уточненная декларация, то в послании стоит пояснить причину уточнений. Например, ошибка в расчетах.

В ответе на запросы о пояснении каких-либо спорных моментов, выявленных в ходе камеральной проверки, стоит доходчиво, но кратко дать ответы на вопросы, заданные налоговиками.

В каком виде предоставить сопровождение

Сопровождение составляют в бумажном или электронном виде. В электронном формате послания обычно направляют вместе с остальной документацией по ТКС. В обязательном порядке это надо делать с пояснениями по НДС.

Заявление в налоговую – это официальное обращение ФЛ или ЮЛ к госоргану. Основание для его составления – потребность в реализации своих прав. Заявление не оформляется, если есть факт нарушения прав заявителя. В этом случае составляется жалоба, которая отличается от заявления и по форме, и по функциям.

Основная информация

Заявление – это документ, позволяющий лицу воспользоваться конституционными правами и свободами. Его рассмотрение регулируется ФЗ №59 «О порядке рассмотрения граждан» от 2 мая 2006 года.

Налоговая – это госорган, а потому обращение в структуру отличается повышенным формализмом. Для заявления требуется бланк. Сведения вносятся в него на основании инструкции.

Требования

Заявление должно соответствовать этим нормам:

- Сведения, излагаемые в бумаге, должны быть правдивыми. Следует перепроверять достоверность цифр. В частности, нужно правильно указывать коды регионов, действий.

- В заявлении должна быть «шапка». В ней нужно прописать реквизиты налоговой, которая является получателем документа. Уточнить их можно при помощи сервиса nalog.ru. Для этого нужно ввести в соответствующее поле адрес регистрации.

- В шапке документа должны быть данные об отправителе: ФИО, адрес, ИНН.

- При заполнении заявления нужно использовать черные чернила. Писать требуется разборчиво, желательно печатными буквами.

- Если заявление составлялось в присутствии инспектора, подпись на нем нужно заверять. Если документ отправляется в налоговую почтой, нужна виза нотариуса.

Заявление состоит из частей: «шапка», название документа, «тело», подпись и дата.

Особенности составления разных видов заявлений

В налоговую могут направляться разные виды заявлений. На виды они разделяются в зависимости от цели направления и содержания.

О получении ИНН

Любой плательщик налогов ставится на учет в ФНС. Постановка на учет выполняется в течение 5 дней после направления заявления. Последнее составляется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет представляет собой сумму, сокращающую расчетную базу при определении налога. Различают эти виды вычетов:

- Обычные.

- Вычет на ребенка.

- На инвестиции.

Возврат налога выполняется на основании заявления. Форма его установлена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

О выдаче справки о том, что у плательщика нет долгов

Плательщик может запросить информацию о наличии/отсутствии задолженности по налогам. Для этого нужно запросить справку. Она может понадобиться, к примеру, при получении ипотеки.

Форма заявления не утверждена. То есть, документ может составляться в свободной форме. Однако рекомендуется придерживаться именно стандартной структуры: «шапка», название, текст с сформулированным запросом, подпись и дата.

На возврат или зачет налога, который был излишне уплачен

- возврат денег;

- зачет средств в счет следующих выплат.

Заявление нужно подавать в течение 3 лет с момента переплаты. Средства должны быть возвращены на протяжении месяца с момента получения бумаги налоговой. Заявление можно подать в электронном формате. Для этого нужно зайти в личный кабинет ФНС.

Об отсрочке уплаты

Иногда ФЛ или ЮЛ не могут уплатить налог своевременно. В этом случае они могут запросить рассрочку. Суммы, на которые оформляется рассрочка, не могут быть больше стоимости собственности должника, на которую уплачивается налог. Для получения льготы требуется составить заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! Если оформляется рассрочка, происходит начисление процентов.

О выдаче льготы

Ряд плательщиков может уменьшить сумму налогов на землю, транспорт и имущество, или же вовсе отменить платеж. В частности, льгота полагается военнослужащим, инвалидам первых и вторых групп, пенсионерам и лицам, заслужившим статус героя РФ. Для получения льгот также понадобится подать заявление.

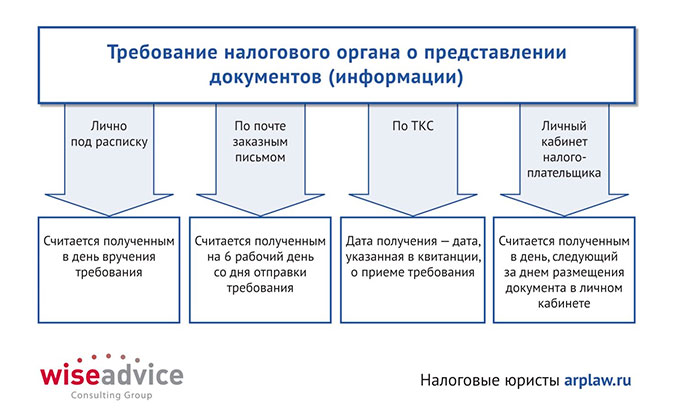

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

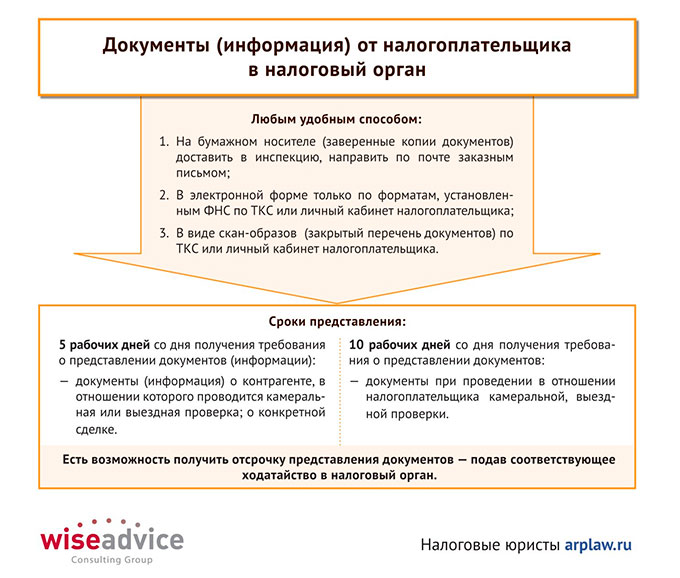

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Сопроводительное письмо к требованию о предоставлении документов в ИФНС — это пояснительный документ, который налогоплательщик готовит и передает налоговикам. Некоторые такие разъяснения составляют исключительно в электронном формате при обмене налоговыми сведениями через телекоммуникационные каналы связи.

Сопроводительные письма: что это и зачем их просит ИФНС

Сопроводительное письмо представляет собой бумагу, в которой перечисляются направленные материалы и пояснения к ним. Такое дополнение существенно облегчает взаимодействие налоговой службы с налогоплательщиками, поскольку:

- перечень направленных материалов позволяет избежать возможных недопониманий относительно полноты комплекта бумаг;

- работникам канцелярии проще зарегистрировать входящую корреспонденцию, а у налоговиков не возникнут вопросы относительно цели предоставления тех или иных документов;

- бумаги быстрее дойдут до адресата.

Существующим законодательством не установлена унифицированная форма сопроводительного письма. Но существуют нормативные акты, на которые необходимо опираться при осуществлении документооборота с ИФНС. Это приказ ФНС России от 08.07.2019 № ММВ-7-19/343@ и «Методические рекомендации по организации электронного документооборота. », утвержденные приказом ФНС РФ № ММВ-7-6/196@ от 13.06.2013.

Помимо этого, есть форматы, утвержденные исключительно для обмена сообщениями через телекоммуникационные каналы связи. Приложением № 5 к приказу ФНС от 19.10.2018 № ММВ-7-6/602@ утвержден образец сопроводительного письма в налоговую к доверенности на сдачу электронной отчетности, который автоматически передается при сдаче налоговых деклараций по доверенности через ЭДО. Найти такое информационное сообщение в традиционном письменном формате не удастся, но оно и не нужно, поскольку разработано для проверки полномочий лиц, передающих отчетность за налогоплательщиков онлайн (см. письмо ФНС от 10.08.2016 № ГД-4-11/14578@).

Еще один пример исключительно электронного вида пояснений — образец сопроводительного письма к аудиторскому заключению в налоговую инспекцию, формат которого утвержден приказом ФНС от 18.01.2017 № ММВ-7-6/16@. Как уточняет Минфин в информационном сообщении от 25.12.2019 № ИС-учет-21, аудиторское заключение в онлайн-виде направляется вместе с сопроводительным документом, но если вы сдаете его на бумаге, дополнительно уточнения по утвержденному формату не понадобятся.

Какие документы нуждаются в письменном сопровождении

По общему правилу, письмо прикладывают к тем бумагам для ИФНС, в которых не указаны сведения об отправителе и получателе.

Но существуют и такие документы, которые разрешено отправлять без пояснений. Среди них первичные налоговые декларации без приложений. Предоставление таких деклараций обосновано определенными законодательными нормами, поэтому пояснение причин их отправки не требуется. Кроме того, в них содержатся сведения об отправителе и получателе. Если первичная декларация содержит какие-либо приложения, сопровождение прикреплять обязательно.

Без письменного сопровождения направляют и жалобы в вышестоящие инстанции на действия ИФНС. Такие отправления в обязательном порядке содержат сведения об отправителе и получателе, а также перечень предоставленных бумаг.

Сопровод к уточненной налоговой декларации

Сопроводительное письмо обязательно составляется при подаче уточненной налоговой декларации. В КонсультантПлюс есть подробное руководство, которое поможет оформить и сдать ее. Используйте его бесплатно.

Правила составления

Унифицированная форма сопровождения законодательно не установлена, но существуют правила его составления, выработанные на практике. В шапке оно должно содержать следующие реквизиты:

- наименование налоговой инспекции и, при необходимости, Ф.И.О. сотрудника, которому направляются документы;

- наименование и адрес отправителя;

- номер и дату запроса, в ответ на который высылается пояснение;

- заголовок.

Предлагаем разработанный с экспертами образец шапки письма в налоговую, соответствующий правилам подготовки деловой документации.

- обращение к конкретному сотруднику ИФНС или к инспекции;

- текст;

- перечень приложенных материалов с количеством листов и экземпляров;

- должность отправителя, его фамилию и инициалы, подпись;

- Ф.И.О., телефон и электронную почту составителя.

Ниже представлен образец, как написать сопроводительное письмо в налоговую в ответ на требование, с учетом требований ИФНС.

В ИФНС России № 27 по г. Москве

от Общества с ограниченной

ИНН 1234567890, КПП 121001001

456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

Тел. +7 (495) 123-45-67

на № 123/20-Т от 08.06.2020

Общество с ограниченной ответственностью «PPT.ru» в ответ на требование ИФНС России № 27 по г. Москве от 08.06.2020 № 123/20-Т направляет следующие документы:

Договор подряда № 12-C/2019 от 17.12.2019 (копия)

Акт о приемке выполненных работ № 1 от 30.03.2020 к договору подряда № 12-C/2019 от 17.12.2019 (копия)

Счет-фактура от 05.03.2020 № 45 (копия)

Счет-фактура от 16.03.2020 № 60 (копия)

Счет-фактура от 19.03.2020 № 64 (копия)

Счет-фактура от 23.03.2020 № 67 (копия)

Счет-фактура от 25.03.2020 № 71 (копия)

Счет-фактура от 27.03.2020 № 86 (копия)

Общее количество листов документов

Копии документов, предоставляемых по требованию от 08.06.2020 № 123/20-Т, на 14 листах.

Генеральный директор ООО «PPT.ru» Петров /П.П. Петров/

Текст послания составляется в зависимости от того, с какой целью оно готовится. Например, если в нем содержится опись документов, рекомендуется начать его с фраз: «По вашему запросу направляем …», «Направляем в ваш адрес…» и т. п.

Если обращение направляют конкретному сотруднику налоговой службы, слова «Вам», «Вашему» пишутся с заглавной буквы. Если направляется уточненная декларация, то в послании стоит пояснить причину уточнений. Например, ошибка в расчетах.

В ответе на запросы о пояснении каких-либо спорных моментов, выявленных в ходе камеральной проверки, стоит доходчиво, но кратко дать ответы на вопросы, заданные налоговиками.

В каком виде предоставить сопровождение

Сопровождение составляют в бумажном или электронном виде. В электронном формате послания обычно направляют вместе с остальной документацией по ТКС. В обязательном порядке это надо делать с пояснениями по НДС.

Представлению копий документов по требованию налогового органа, а также изменениям в порядке представления документов на бумажном носителе посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Можно ли в ответ на требование представить подлинники документов?

Налоговым кодексом РФ не предусмотрено исполнение требования о представлении документов посредством выдачи подлинников документов.

Изъятие подлинников документов регламентируется статьей 94 НК РФ. Форма постановления о производстве изъятия документов и предметов утверждена приложением № 23 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Вместе с тем, если запрашиваемые документы представлены в виде оригиналов в установленный срок, то основания для привлечения налогоплательщика к ответственности за неисполнение требования отсутствуют.

Но исполнять требование подобным образом не нужно.

Из пункта 5 статьи 93 НК РФ следует, что документы, ранее представленные в налоговый орган в виде подлинников, должны быть возвращены проверяемому лицу. При этом НК РФ не содержит срока возврата таких документов.

После возврата подлинников налоговый орган вправе вновь их истребовать у налогоплательщика, так как запрет на повторное истребование документов в данном случае не применяется.

Что означает представление документов в виде заверенных копий?

Пункт 2 статьи 93 НК РФ включает следующие формы представления истребуемых документов:

— на бумажном носителе;

— в электронной форме, если они составлены по установленным ФНС форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенной копией документа является копия документа, на которую в соответствии с установленным порядком проставлены необходимые реквизиты, придающие ей юридическую силу (подпункт 25 пункта 3.1 Национального стандарта Российской Федерации ГОСТ Р 7.0.8-2013 «Система стандартов по информации, библиотечному и издательскому делу. Делопроизводство и архивное дело. Термины и определения», утвержденного приказом Росстандарта от 17.10.2013 № 1185-ст).

Нотариальное удостоверение копий документов не требуется, если иное не предусмотрено законодательством.

Для процедуры заверения копий документов используются положения ГОСТ, что подтверждается судебной практикой (в частности, обзор судебной практики Верховного Суда за первый квартал 2012 года, утвержденный Президиумом Верховного Суда 20.06.2012).

В соответствии с приказом Росстандарта от 08.12.2016 № 2004-ст с 1 июля 2018 года введен в действие новый «ГОСТ Р 7.0.97-2016. Национальный стандарт Российской Федерации. Система стандартов по информации, библиотечному и издательскому делу. Организационно-распорядительная документация. Требования к оформлению документов».

Отметка о заверении копии оформляется для подтверждения ее соответствия (выписки из документа) подлиннику. Отметка о заверении копии проставляется под реквизитом «подпись» и включает:

— слово «Верно»;

— наименование должности лица, заверившего копию;

— его собственноручную подпись;

— расшифровку подписи (инициалы, фамилию);

— дату заверения копии (выписки из документа).

В ГОСТе сказано, что отметка о заверении копии дополняется надписью о месте хранения документа, с которого была изготовлена копия («Подлинник документа находится в (наименование организации) в деле N . за . год») и заверяется печатью организации.

Для проставления отметки о заверении копии может использоваться штамп.

Как заверить документ, в котором больше одной страницы?

Изготовленную копию многостраничного документа целесообразно прошить, пронумеровать и заверить в целом. Для этого на оборотной стороне последнего листа помимо прочих реквизитов проставляется надпись: «Всего пронумеровано, прошнуровано _____ листов» (количество листов указывается словами).

Из копий заверенных документов можно сформировать подшивку. При этом должна сохраниться возможность свободного чтения текста документа, возможность свободного копирования каждого отдельного листа документа в пачке.

Налогоплательщик мог получить налоговые претензии в случае, если была заверена подшивка, а не копия каждого документа. Поскольку только при заверении каждого отдельного документа его допустимо использовать в качестве подтверждения обстоятельств по делу о налоговом правонарушении (постановление ФАС Московского округа от 05.11.2009 № КА-А41/11390-09).

Однако отметим, что Минфином было выпущено письмо от 29.10.2015 № 03-02-РЗ/62336, из которого, при желании, можно сделать вывод о допустимости представления документов в виде сшива документов.

Кроме того, есть примеры судебных актов, в которых признавалось, что действия налогоплательщика по своевременному представлению подшивки документов не образуют состава правонарушения, так как не являются отказом от представления документов (непредставления документов). Такой подход отражен в частности, в постановлении ФАС Центрального округа от 01.11.2013 по делу № А54-8663/2012, постановлении ФАС Западно-Сибирского округа от 24.08.2012 по делу № А75-10184/2011.

Что изменилось в порядке изготовления копий документов?

В 2016 году ФНС было наделено полномочием по утверждению требований к нумерации и сшиву листов документов, представляемых на бумажном носителе (пункт 2 статьи 93 НК РФ).

В настоящее время требования к документам, представляемым в налоговый орган на бумажном носителе, утверждены приложением № 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

С учетом статьи 5 НК РФ требования к оформлению документов, представляемых в налоговый орган на бумажном носителе в виде заверенных копий, подлежат применению с 25 января 2019 года.

Именно Требованиями, а не ГОСТом нужно руководствоваться при представлении копий документов в налоговые органы.

Как с указанной даты нужно представлять копии документов на бумажном носителе?

Требования предусматривают, что листы документов объединяются в том, объем которого не более 150 листов. При большем количестве листов формируется следующий том и так далее. Исключением является документ, содержащий более 150 листов. Такой документ составляет отдельный том (независимо от количества листов).

Каждый лист документа нумеруется сплошным способом арабскими цифрами, начиная с единицы.

Нужно ли заверять каждый отдельный документ?

В Требованиях говорится о том, что прошивается и заверяется каждый том документов, то есть заверять отдельно каждый документ в сшиве не нужно.

На оборотной стороне последнего листа (сшива) размещается наклейка, заклеивающая место связки нитей прошива. Заверительная надпись на этой наклейке включает должность лица в организации, личную подпись, ФИО, количество листов (цифрами и прописью), дату.

Нужно ли заверять копии документов печатью?

В Требованиях отсутствует указание на проставление печати на заверительной надписи.

Это объясняется, в том числе тем, что общество с ограниченной ответственностью вправе иметь печать (статья 2 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Обязанность общества использовать печать может быть предусмотрена федеральным законом. Сведения о наличии печати должны содержаться в уставе общества.

Аналогичный подход отражен и в законе «Об акционерных обществах».

Положения Указа Президиума ВС СССР от 04.08.1983 № 9779-X, предметом регулирования которого является порядок выдачи и свидетельствования предприятиями, учреждениями и организациями копий документов, касающихся прав граждан, не могут рассматриваться в качестве обязанности общества иметь и использовать печать во взаимоотношениях с налоговыми органами.

Таким образом, если правом иметь печать общество не воспользовалось, то изготовление копий документов может проводиться без заверения их печатью.

Документы, представляемые в налоговые органы, с 7 апреля 2015 года принимаются вне зависимости от наличия (отсутствия) печати в них (письмо ФНС от 05.08.2015 № БС-4-17/13706).

Обязательно ли налогоплательщиком должно составляться сопроводительное письмо к представляемым документам?

Минфин рекомендовал представлять копии документов с сопроводительным письмом и описью представляемых документов (письмо от 07.08.2014 № 03-02-РЗ/39142).

Положения пункта 5 статьи 93 НК РФ в редакции Федерального закона от 03.08.2018 № 302-ФЗ фактически закрепили наличие письма налогоплательщика, которое сопровождает представление копий документов.

В требованиях, утвержденных приказом ФНС от 07.11.2018 № ММВ-7-2/628@, наличие сопроводительного письма указывается как обязательное условие. В таком письме указываются дата и номер требования о представлении документов, количество листов (с учетом всех томов).

Также в самом сопроводительном письме или в отдельной описи должны быть перечислены представляемые документы.

В наличии такого сопроводительного письма заинтересован сам налогоплательщик, поскольку оно позволит ему подтвердить первоначальное представление документов при получении требования об их повторном представлении.

А если копии будут не заверены?

Риск привлечения к ответственности существует, если налогоплательщик в нарушение требований законодательства, предписывающих представлять заверенные копии, представит незаверенную. В том числе, например, если заверит документ не личной подписью, а факсимиле. Заверенные таким образом документы не будут рассмотрены налоговым органом как надлежащие копии (постановление Арбитражного суда Дальневосточного округа от 19.01.2015 № Ф03-5752/2014).

В случае представления незаверенных копий налогоплательщик может столкнуться с тем, что налоговый орган составит акт об обнаруженном правонарушении, предусмотренном статьей 126 НК РФ, повторно запросит документы (особенно, если в представленных незаверенных копиях им найдены ошибки).

Как представляются копии документов на бумажном носителе?

Способами представления истребуемых документов являются личное представление, представление через представителя, направление документов по почте заказным письмом.

Налогоплательщику также рекомендуется сохранять доказательства представления документов (информации). Это может быть:

— расписка налогового органа в получении истребуемых документов по описи;

— почтовая документация в соответствии с Правилами оказания услуг почтовой связи, утвержденными приказом Минкомсвязи от 31.07.2014 № 234.

При представлении документов в электронной форме по ТКС таким документом является квитанция о приеме, подписанная электронной подписью должного лица налогового органа.

В случае истребования документов в ходе проверки, которая проводится на территории налогоплательщика, может ли налогоплательщик, изготовив копии, предоставить их в распоряжение налогового органа на своей территории?

Строго говоря, такого способа исполнения требования в НК РФ не содержится.

Судебная практика исходит из системного толкования статей 89 и 93 НК РФ: истребованные документы должны быть представлены по месту проведения проверки. Данное условие выполняется:

— при проведении проверки на территории налогоплательщика;

— при представлении документов по месту проведения проверки, где согласно статье 89 НК РФ должны находиться должностные лица налогового органа;

— при получении инспекцией письма налогоплательщика о готовности истребуемых документов.

При наличии этих обстоятельств обязанностью проверяемого лица является обеспечение для налогового органа возможности своевременного получения документов (постановление ФАС Волго-Вятского округа от 18.02.2013 по делу № А29-4831/2012, постановление ФАС Московского округа от 05.06.2013 № А40-78313/12-91-433).

Но информирование налогового органа о подготовке копий документов и их нахождении на территории налогоплательщика не является надлежащим исполнением требования о представлении документов, если проверка приостановлена (определение Верховного Суда от 09.02.2015 № 304-КГ14-7880).

В письме ФНС от 07.08.2015 № ЕД-4-2/13892@ сказано, что в период приостановления проверки налогоплательщик должен представить документы в тот налоговый орган, который указан в требовании о представлении документов (информации).

Обязательно ли представлять на бумаге документы, которые были составлены в электронном виде?

Когда истребуемый документ составлен в электронной форме не по установленным ФНС форматам, представление документа на бумажном носителе производится в виде заверенной налогоплательщиком копии с отметкой о подписании оригинала документа электронной подписью.

Для каких документов утверждены форматы?

Возможность представления документов в xml-формате установлена для следующих документов:

— счет-фактура, корректировочный счет-фактура, журнал учета полученных и выставленных счетов-фактур, книга покупок, дополнительный лист книги покупок, книга продаж, дополнительный лист книги продаж (форматы утверждены приказами ФНС от 04.03.2015 № ММВ-7-6/93@, от 13.04.2016 № ММВ-7-15/189@, от 24.03.2016 № ММВ-7-15/155@);

— документ о передаче товаров при торговых операциях (формат утвержден приказом ФНС от 30.11.2015 № ММВ-7-10/551@);

— документ о передаче результатов работ, документ об оказании услуг (формат утвержден приказом ФНС от 30.11.2015 № ММВ-7-10/552@);

— акт приемки-сдачи работ (услуг), товарная накладная (ТОРГ-12), счет-фактура и документ об отгрузке товаров (выполнении работ), передачи имущественных прав (документ об оказании услуг), включающий в себя счет-фактуру, корректировочный счет-фактура и документ об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счет-фактуру.

В виде сканированных образов могут быть представлены:

— договор (соглашение, контракт), в том числе дополнения (изменения);

— спецификация (калькуляция, расчет) цены (стоимости);

— акт приемки-сдачи работ (услуг);

— счет-фактура, в том числе корректировочный;

— товарно-транспортная накладная;

— товарная накладная (ТОРГ-12);

— грузовая таможенная декларация/транзитная декларация, в том числе добавочные листы к ним.

В одном комплекте документов могут быть направлены как xml-файлы, так и скан-образы (письмо ФНС от 23.12.2016 № ЕД-4-15/24784).

Документы, представляемые в электронной форме по ТКС, должны быть заверены усиленной квалифицированной электронной подписью.

Электронный документооборот между налогоплательщиками и налоговыми органами значительно расширен.

На практике прием документов в виде скан-образов по ТКС в электронной форме осуществлялся налоговой инспекцией с использованием типа документооборота «Обращение».

С 15 января 2018 года приказом ФНС от 27.12.2017 № ММВ-7-6/1096@ введен формат документа, необходимого для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах (утвержден приказом ФНС от 18.01.2017 № ММВ-7-6/16@).

Данный формат обеспечивает направление в электронной форме документов как в виде xml-файлов, так и в виде скан-образов документов в ответ на требование налогового органа о представлении документов (письмо ФНС от 03.04.2018 № ЕД-4-15/6280@).

Код вида документа указывается в соответствии со Справочником, утвержденным приказом ФНС от 27.10.2016 № ММВ-7-6/583@.

Читайте также: