Увеличение ставки подоходного налога приводит к тому что уменьшается та часть дохода

Опубликовано: 05.09.2024

§ 7. Виды налогов. Механизм налогообложения.

Виды налогов. Налоги бывают прямые и косвенные, государственные и местные, устанавливаемые региональными властями и органами.

Для налоговой системы страны с развитой рыночной экономикой характерны следующие признаки:

• прогрессивный дифференцированный характер налогообложения;

• частые изменения ставок налогообложения в зависимости от экономических условий, складывающихся в стране;

• определение начальных сумм, не облагаемых налогом.

Всё это делает налоговую систему гибкой, способствует её дифференцированному использованию.

К налогам относят, например, подоходный налог, налог на прибыль предприятий, косвенные налоги и взносы на социальное страхование.

Подоходный налог взимается с физических лиц. Им облагаются все доходы граждан, в том числе и выигрыши в лотерею. Налогом на прибыль предприятия облагается его чистая прибыль за определённый календарный период. Взимание подоходного налога происходит посредством заполнения налогоплательщиком декларации о доходах при условии наличия у налогоплательщика нескольких источников доходов, включая предпринимательскую деятельность. В настоящее время в России ставка подоходного налога является фиксированной и составляет 13%. С 2009 г. налог на прибыль организаций составляет 20% (однако его реальный расчёт – очень сложная бухгалтерская процедура). Во многих странах мира налоги имеют прогрессивные ставки – чем больше доход, тем больше ставка налога. Такая налоговая политика имеет социальную составляющую, так как позволяет немного сократить разрыв в доходах бедных и богатых.

Прямые налоги взимаются в процессе накопления материальных благ непосредственно с доходов или имущества налогоплательщиков. Среди прямых налогов выделяют реальные прямые налоги, которыми облагается предполагаемый средний доход, получаемый от того или иного объекта налогообложения (налоги на имущество, в том числе с владельцев автотранспортных средств, земельный налог); личные прямые налоги, которые уплачиваются с действительно полученного дохода и отражают фактическую платежеспособность (подоходный налог, налог на прибыль, налог на наследство и дарение и т.п.).

Косвенные налоги взимаются через цену товара и вытекают из хозяйственных актов и оборотов, финансовых операций (акциз, НДС, таможенная пошлина, налог с оборота). Они распространяются на широкий круг торговых, производственных и иных организаций и даже физических лиц. Во многих странах мира применяется налог с продаж, который взимается с любой покупки. Основная цель косвенных налогов – увеличение доходов государственного и местного бюджета. Так, в российском бюджете основную доходную статью составляют не прямые налоги, а косвенные, в частности таможенные сборы и пошлины. Таможенные сборы – это форма косвенного налога, которым облагаются определённые группы людей и организации, в основном фирмы, осуществляющие экспортно-импортные операции.

Акциз – налог, взимаемый с покупателя при приобретении некоторых видов товаров и устанавливаемый обычно в процентах к цене этого товара. Например, акцизом в России облагаются табачные и винно-водочные изделия.

В России действует около 40 различных налогов. Их использование регулируется специальными законами, в частности Налоговым кодексом. Некоторые налоги являются целевыми и связаны с конкретным направлением государственных расходов – это налог на воспроизводство минерально-сырьевой базы и дорожный налог в Дорожный фонд. Первый необходим для финансирования деятельности геологов и буровиков, ведущих разведочные подготовительные работы к промышленному использованию новых месторождений полезных ископаемых, а второй – для финансирования ремонта и строительства федеральных дорог.

По своему экономическому содержанию близка к налогам пошлина – плата, взимаемая государством с юридических и физических лиц за оказание им определённого вида услуг. Государство установило пошлины за следующие виды услуг:

• оформление свидетельств о браке и рождении детей;

• выполнение процедуры расторжения брака;

• подтверждение права на получение наследства;

• принятие жалобы к рассмотрению в суде;

• выдачу разрешения на ввоз товаров зарубежного производства в страну (а иногда и за разрешение на вывоз товаров отечественного производства за рубеж).

На рисунке 1 представлена схема налоговой системы России. В России действуют следующие налоги: федеральные, региональные и местные. Наиболее крупные и значимые источники налоговых доходов (налог на доходы физических лиц (НДФЛ), налог на прибыль, акцизы и др.) распределяются между бюджетами различных уровней: федеральными, региональными, местными (городов и сельских поселений).

Рис. 1. Налоговая система в России.

Примеры федеральных налогов:

• налог на доходы физических лиц;

• налог на операции с ценными бумагами;

• платежи за пользование природными ресурсами;

• платежи за право пользования объектами животного мира и водными биологическими ресурсами, за загрязнение окружающей среды, за пользование водными объектами;

• налог на прибыль организаций;

• налоги, служащие источником образования дорожных фондов (налог на использование автомобильных дорог);

• налог с владельцев транспортных средств;

• налог с имущества, переходящего в порядке наследования и дарения;

• сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний;

• налог на покупку иностранных денежных знаков и платёжных документов, выраженных в иностранной валюте;

• налог на игорный бизнес;

• сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции;

• налог на добычу полезных ископаемых;

• налог на добавленную стоимость (НДС);

Примеры региональных налогов:

• налог на имущество предприятий;

• сбор на нужды образовательных учреждений, взимаемый с юридических лиц;

• единый налог на вменённый доход для определённых видов деятельности.

Примеры местных налогов:

• налог на имущество физических лиц;

• регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью;

• налог на строительство объектов производственного назначения в курортной зоне;

• сбор за право торговли;

• целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, благоустройство территорий, нужды образования и другие цели;

• налог на рекламу;

• налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

• сбор с владельцев собак;

• лицензионный сбор за право торговли винно-водочными изделиями;

• лицензионный сбор за право проведения местных аукционов и лотерей;

• сбор за выдачу ордера на квартиру;

• сбор за парковку автотранспорта;

• сбор за право использования местной символики;

• сбор за участие в бегах на ипподромах;

• сбор за выигрыш на бегах;

• сбор с лиц, участвующих в игре на тотализаторе на ипподроме;

• сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами;

• сбор за право проведения кино- и телесъёмок;

• сбор за уборку территорий населённых пунктов;

• сбор за открытие игорного бизнеса.

Механизм налогообложения. В основе механизма налогообложения лежат ставки налогов, из которых рассчитываются денежные суммы, подлежащие уплате домохозяйствами или организациями в доход государства.

Ставка налога – это величина платы, которую налогоплательщик должен внести в доход государства в расчёте на единицу налогообложения. Ставка налога определяется как абсолютная сумма платежа либо как доля от стоимости того, к чему привязан данный налог (например, доходы или стоимость имущества). При этом всегда спорным является вопрос о количественной величине этой ставки (должна она быть единой или меняться по какой-то схеме).

В мировой практике существуют три разные системы налоговых ставок: прогрессивная, пропорциональная, регрессивная.

В прогрессивной системе ставка налога возрастает по мере роста величины облагаемого дохода или стоимости имущества. Применение такой системы означает, что богатые граждане платят в виде налогов бо́льшую долю своих доходов, чем менее состоятельные.

Пропорциональная система характеризуется равной для каждого плательщика ставкой налогообложения. С ростом налоговой базы сумма налога возрастает пропорционально. Такое налогообложение применяется в России.

В регрессивной системе предусмотрено снижение ставки обложения по мере роста абсолютной величины облагаемого дохода и имущества.

Размер налоговых изъятий постоянно является предметом дискуссии. Очевидно, чем большую долю личных доходов физических лиц и фирм правительство концентрирует в своих руках, тем больше возможностей имеется для решения социальных и иных задач общества. Однако чем слабее налоговый гнёт на экономику, тем динамичнее происходит её рост и развитие. В результате рациональная система налогов формируется как компромисс между интересами различных групп общества с учётом региональных интересов, твёрдых и однозначных правил построения налоговых систем. При этом очень много зависит от правительства и конкретных людей, которые в нём работают, их знаний и опыта, их честности и стремления к справедливости.

Налоговые льготы выражаются в частичном или полном освобождении определённых физических и юридических лиц от уплаты налогов. Такие льготы устанавливаются, например, для инвалидов, пенсионеров, образовательных учреждений, предприятий и предпринимателей малого бизнеса и др. Налоговые льготы связаны с приоритетами правительства (развитие инновационных технологий, модернизация производства и др.). Налоговые льготы улучшают экономическую ситуацию в регионе и стране.

Налоговые льготы имеются практически в каждой развитой стране. Например, в России их десятки, а в США – более 100, в Великобритании – около 80, во Франции – более 70, в Швеции – около 90 и т.д.

Налоговые льготы могут иметь форму налоговых кредитов – вычетов из величины начальных налогов. Например, во многих странах от налогообложения освобождается часть доли прироста затрат на развитие научно-исследовательских и опытно-конструкторских работ. Льготы часто устанавливаются в сфере амортизационных отчислений, тем самым стимулируется покупка нового оборудования или замена старого.

Часто используется метод отсрочки уплаты налога и полное освобождение от налогов. Такой льготой пользуются в основном малые и вновь образованные предприятия. Например, во Франции акционерные компании полностью освобождаются от налогов на прибыль в течение первых двух лет существования, а в третий год налогом облагается только 25% прибыли. Вся прибыль облагается налогом с шестого года деятельности компании.

В развитых странах мира применяется дифференцированный подход в начислении налогов: чем выше доходы, тем больше выплачивается налогов. Каждая страна при этом имеет свой верхний предел налогообложения: самый высокий (45%) установлен в Швеции, 22% – в США и 5% – в государстве Монако. В России применяется так называемая «плоская шкала» в размере 13% на заработную плату, пенсии, доходы и прибыли. Такой подход лишает государство важнейшей функции перераспределительного механизма, который в развитых странах во многом сглаживает социальный разрыв между богатыми и бедными.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

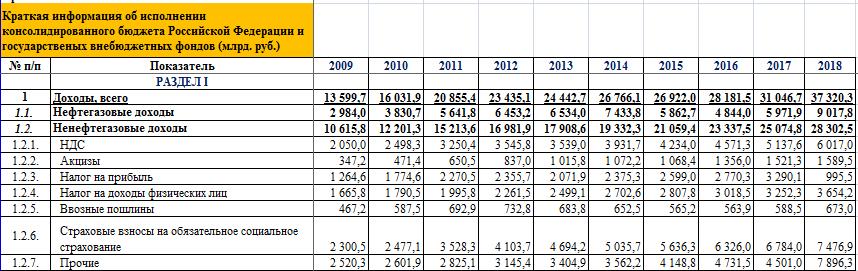

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Смысл прогрессивной шкалы НДФЛ — в выравнивании доходов, но политика перераспределения не помогает бороться с неравенством, пишет независимый эксперт Юлий Юсупов и рекомендует книгу по теме — «Этика перераспределения» Бертрана де Жувенеля.

Считается, что прогрессивная шкала налога на доходы физических лиц может уменьшить экономическое неравенство (богатые будут платить больше налогов, а бедные -меньше), но политика перераспределения приводит лишь к перераспределению власти, пишет независимый эксперт Юлий Юсупов. Чтобы понять, как это работает, он рекомендует прочитать книгу французского экономиста Бертрана де Жувенеля «Этика перераспределения» и приводит основные тезисы автора.

Юлий Юсупов

Директор Центра экономического развития Узбекистана, независимый эксперт-экономист

Прогрессивная или плоская шкала налогообложения?

Сейчас активно обсуждается вопрос, каким быть налогу на доходы физических лиц: прогрессивным (то есть чем больше доход, тем выше ставка налога), либо пропорциональным (ставка не зависит от размера дохода). Смысл прогрессивного налогообложения — в выравнивании доходов: государство забирает «излишки» денег у богатых и тратит их на бедных.

Мне лично больше нравятся иные методы борьбы с неравенством:

- устранение дискриминации (гендерной, национальной, социальной и пр.) при доступе к ресурсам, работе, общественным благам;

- создание общественных благ, способствующих улучшению качество человеческого капитала и расширяющих возможности бедных в улучшении своего материального положения и социального статуса (услуги образования, здравоохранения, поддержка начинающего бизнеса и прочее);

- устранение разного рода монополий и преференций, позволяющих обогащаться за счет неравных условий ведения бизнеса;

- борьба с коррупцией и обеспечение прозрачности и эффективности использования государственных средств.

Политика перераспределения доходов через налоги, в моем представлении, не находится в числе приоритетных инструментов в борьбе с неравенством. Больше напоминает лечение симптома, а не болезни.

И тут вспомнилась классическая работа экономиста Бертрана де Жувенеля (1903−1987). По его мнению, перераспределительная политика государства — это форма наступления на экономическую свободу.

В книге «Этика перераспределения» (1952) он выдвигает аргументы против усиления правительственного вмешательства в распределение доходов.

К чему приводит перераспределительная политика на самом деле

Перераспределительная политика в целом оказывает дестимулирующее воздействие на производство: прогрессивная шкала налогообложения и рост налогов уменьшают стимулы к предпринимательской и трудовой деятельности, ограничивают возможности частных лиц осуществлять инвестиции.

Вопреки распространенному мнению, на практике перераспределение носит скорее не вертикальный (от бедных к богатым), а горизонтальный характер. Иллюзия, что благосостояние бедных можно «подтянуть» до социально приемлемого (для данного общества) уровня, отняв сверхдоходы, превышающие некий «потолок», на самом деле не подтверждается статистикой доходов.

Дело в том, что сверхдоходы получает лишь небольшая социальная группа и поэтому их явно недостаточно для достижения поставленной цели. Кроме того, необходимо помнить, что значительную часть своих доходов богатые люди направляют на инвестиции.

Поэтому, если общество не желает уменьшения капиталовложений, оно не станет перераспределять эту часть. Следовательно, решение социальных задач, которые ставят перед государством сторонники активного перераспределения доходов, возможно лишь за счет налогообложения средних и даже низших слоев населения. В результате подавляющая часть перераспределяемых средств черпается из тех же слоев, которым впоследствии и возвращается!

Жювенель выражает сомнения в справедливости тезиса о росте общественного благосостояния при перераспределении доходов от богатых к бедным. Предполагается, что перераспределенный доллар имеет для бедного большую предельную полезность, чем для богатого.

Во-первых, пишет Жювенель, бедных гораздо больше, чем богатых. Поэтому, чтобы каждый бедный мог получить по доллару, богатый должен отказаться не от одного, а, например, от 500 долларов.

Во-вторых, увеличение доходов бедного позволит ему удовлетворять нужды, которых до этого, может быть, и не было. Зато падение уровня доходов богатого заставит его отказаться от удовлетворения уже сформировавшихся потребностей. Если же падение дохода настолько велико, что приходится менять образ жизни, то это связано с колоссальным неудовольствием.

Перераспределение доходов ущемляет права меньшинства, потребности и вкусы которого не совпадают с потребностями и вкусами большинства членов общества. Удовлетворение нетипичных нужд требует дополнительных расходов, так как товары и услуги немассового производства относительно дороги.

Поэтому в результате изъятия «излишков», во-первых, сокращаются усилия людей, направленные на получение более высоких доходов (а значит, и на возрастание национального дохода) для удовлетворения своих оригинальных потребностей.

Во-вторых, теряется разнообразие укладов жизни. В-третьих, необходимо помнить, что многие широкораспространенные сегодня товары были когда-то предметами роскоши, доступными избранным, и что их массовое производство стало возможным лишь благодаря расходам меньшинства.

Изъятие «излишков» у состоятельных граждан лишает последних возможности осуществлять ряд социально полезных функций: инвестировать деньги в производство, финансировать культуру и искусство, осуществлять расходы на образование, оказывать прочие «непрофессиональные» услуги обществу.

Эти социальные функции должно теперь взять на себя государство. Но разве не противоречит здравому смыслу стремление уменьшить отрицательные последствия перераспределения за счет еще большего перераспределения? Не говорит ли это о том, что на самом деле «оптимум благосостояния» не достигнут?

Передача функций, выполняемых ранее частными лицами, государству означает, с одной стороны, всевластие государства, с другой — лишение граждан фундаментальной ответственности перед обществом и семьей. Под удар попадает прежде всего частная жизнь людей, так как государство забирает значительную часть функций по воспитанию и обучению детей и обеспечению жизненного уровня.

В тяжелых условиях оказываются представители свободных профессий (поддержание профессиональной деятельности которых требует дополнительных расходов, а значит и доходов). Напротив, коллективные институты (прежде всего корпорации) имеют возможность не платить налоги со своих расходов (в отличие от частных лиц).

«Но разве расходы практикующего врача на восстановление сил или отца семейства на обучение своего ребенка менее социально полезны, чем расходы корпораций, являющиеся вычетом из прибыли и поэтому не облагаемые налогом?» — спрашивает Жювенель.

Автор приходит к следующему выводу: на практике активная перераспределительная политика означает не перераспределение доходов от богатых к бедным, а перераспределение власти от индивидуумов к государству и корпорациям. Происходит смена элиты. Новый правящий класс — это государственные чиновники и менеджеры корпораций.

Есть над чем подумать.

Ранее налоговый консультант Татьяна Шалунова специально для Spot писала о преимуществах плоской шкалы налогообложения.

В середине июня 2020 года в СМИ появились сообщения о том, что в правительстве вновь обсуждается возможность повышения уровня налогообложения физических лиц. Речь идет о вероятном увеличении наиболее распространенной ставки НДФЛ в размере 13%, которая применяется к заработной плате и при продаже имущества гражданами РФ. Согласно предварительным данным, или, если угодно, слухам, эта ставка может быть увеличена до 15% при годовом доходе от 2–3 млн рублей.

Примечательно, что эта возможность обсуждается не по экономическим причинам, а в связи с увеличением "запроса на социальную справедливость". Позднее вице-премьер Татьяна Голикова заявила о том, что при средней заработной плате в России в размере 47 тыс. руб. "сумма отсечения" годового дохода для повышенной ставки НДФЛ в 2 млн руб. выглядит очень высокой.

Вероятно, такая мера может стать продолжением недавней инициативы российского президента об обложении подоходным налогом процентов по крупным банковским вкладам граждан страны — депозитам свыше 1 млн руб. Кроме того, было предложено увеличить до 15% ставку налога для тех, кто выводит доходы в виде дивидендов на зарубежные счета.

Тогда эксперты отмечали, что подобные шаги, включенные в пакет мер по преодолению экономического кризиса, выглядят не слишком логично. Но с точки зрения уже упомянутой социальной справедливости они вполне допустимы. Исходя из этого, новые слухи об отказе от "плоской" шкалы налогообложения физических лиц в России вполне способны реализоваться. Попробуем разобраться в предпосылках подобных мер, а также в их экономической эффективности.

Мир меняется

В обществе вполне созрело ощущение того, что стране нужен новый крен в направлении той самой "социальной справедливости". Первые, достаточно неуклюжие, действия в этом направлении мы увидели к моменту начала периода нерабочих дней в России. Хотелось бы надеяться, что это лишь начало новой тенденции. Возможный отказ от плоской шкалы налогообложения принципиально укладывается в такую тенденцию. Одновременно с этим обсуждается и освобождение от уплаты НДФЛ наименее обеспеченных граждан.

Попутно стоит отметить, что в нынешних реалиях уже никто не вспоминает про провозглашенные несколько лет назад планы заморозки российской налоговой системы в неизменном состоянии на длительный срок. Тогда предполагалось, что это станет одним из стимулов развития отечественной экономики. Но во времена, когда уже не действуют намного более мощные догмы, пересмотр ставки действующего налога на пару процентов воспринимается скорее как будничное событие. Это не хорошо и не плохо. Просто надо учитывать, что мир вокруг изменился и продолжает меняться.

Возвращаясь к вопросу о социальной справедливости, надо сказать, что в приложении к размеру подоходного налога это понятие весьма неоднозначно. Казалось бы, плоская шкала подоходного налога максимально справедлива для всех граждан любой страны. Однако в экономической теории существует такое понятие, как дискреционный доход, или доход, не обремененный расходами. Очевидно, что малообеспеченным гражданам труднее выплачивать налоги по той же ставке, нежели человеку с очень высокими доходами, у которого отсутствует необходимость тратить все или почти все получаемые деньги.

Кроме того, прекрасно известно, что "у богатых своя инфляция". Яхты, самолеты и предметы роскоши часто не дорожают в моменты экономических потрясений так, как растут в цене предметы первой необходимости.

Исходя из этих соображений, можно утверждать, что прогрессивная ставка подоходного налога представляется вполне справедливой практикой в социальном государстве, каковым, согласно конституции, остается современная Россия. Другой вопрос заключается в адекватных "ступенях" ставки подоходного налога, а также в наличии необлагаемого минимума для малообеспеченных граждан.

Низкий ли НДФЛ в России

Довольно часто мы слышим расхожее мнение о том, что в России очень низкий налог на доходы физических лиц. Но при этом не учитывается, что этот показатель нельзя сравнивать "в лоб" с соответствующими ставками в других странах. Его необходимо рассматривать в сочетании с другими налогами и сборами, которые вольно или невольно платят все российские граждане.

Например, согласно общему правилу, в 2020 году работодатель перечисляет за сотрудников ряд страховых взносов, которые рассчитываются от величины заработной платы и иных выплат. Это 22% на пенсионное страхование, 5,1% на обязательное медицинское страхование, 2,9% на случай временной нетрудоспособности или материнства, а также от 0,2% до 8,5% на "травматизм". Фактически это налоги, величина которых напрямую привязана к заработной плате. Работники не платят их самостоятельно и не воспринимают в качестве таковых. Похожая ситуация складывается и со стандартным НДФЛ на заработную плату в размере 13%. Однако это не меняет сути дела. Если бы работники выплачивали все указанные суммы самостоятельно, они едва ли согласились бы с тем, что уровень налогов в стране низкий.

При спаде деловой активности будут уменьшаться налоговые поступления в бюджет.

При перегреве экономики они будут увеличиваться, притом, что ставка налога не изменяется.

Так как налоги являются изъятиями из экономики (они уменьшают как совокупные расходы, так и совокупные доходы), то получается, что при спаде эти изъятия минимальны, а при перегреве - максимальны, соответственно, экономика будет автоматически «остужаться» при перегреве и «разогреваться» при спаде. Наиболее сильное стабилизирующее воздействие на экономику оказывают прогрессивные ставки подоходного налога.

2. Косвенные налоги (в частности налог на добавленную стоимость).

Так как при спаде сокращается объем производства, налоговые поступления будут сокращаться с объемом продаж. Соответственно будут сокращаться и изъятия из экономики.

При перегреве экономики будет расти объем производства и продаж, соответственно, увеличатся и налоговые поступления от косвенных налогов, т. е. изъятия из экономики. Экономика будет стабилизироваться автоматически.

3. Пособия по безработице и бедности.

При спаде экономики происходит уменьшение уровня занятости и уменьшение благосостояния населения. Соответственно, автоматически увеличится сумма пособий.

При подъеме экономики происходят обратные процессы. Так как эти пособия являются трансфертными платежами, следовательно, являются инъекциями в экономику.

· Увеличение их суммы способствует росту доходов, что увеличивает спрос (расходы), что, в свою очередь, стимулирует подъем в экономике.

· Уменьшение суммы пособий стимулирует сдерживающее влияние на экономику.

Механизм воздействия фискальной политики на совокупный спрос. Инструменты фискальной политики могут оказывать как прямое, так и косвенное воздействие на совокупный спрос. Так, увеличение государственных расходов воздействует на изменение совокупного спроса прямо из-за того, что является одним из компонентов совокупного спроса (AD = С + I + G +NE).

Функцию совокупного спроса, обычно, представляют в виде суммы четырех основных источников спроса:

· - потребление или потребительские расходы,

Такие инструменты, как налоги, трансфертные платежи, оказывают косвенное воздействие, изменяя величину доходов потребителей (соответственно, и потребительские расходы С) и инвестиционных расходов фирм. Изменение государственных расходов Gтакже напрямую изменяет величину совокупного спроса: если правительство увеличивает объем государственных закупок, то и совокупный спрос будет расти, и наоборот.

Рост налогов ведет к уменьшению как потребительских расходов (например, если увеличивается ставка подоходного налога, то личные располагаемые доходы потребителей будут снижаться, а соответственно, будет снижаться и совокупный спрос), так и инвестиционных расходов (например, при увеличении налога на прибыль будет уменьшаться чистая нераспределенная прибыль, за счет которой производятся инвестиционные расходы).

При снижении налогового бремени происходят обратные процессы.

При увеличении уровня совокупного спроса, независимо от инструмента, благодаря которому это увеличение получено, будет расти реальный ВНП или объем производства.

При снижении объем производства будет падать. Именно из-за этого инструменты фискальной политики можно использовать на разных фазах экономического цикла.

Все инструменты фискальной политики (государственные закупки, налоги и трансфертные платежи) имеют мультипликативный эффект воздействия на экономику, поэтому регулирование экономики должно проводиться правительством с помощью инструментов именно фискальной политики, и прежде всего с помощью изменения величины государственных закупок, так как они имеют наибольший мультипликативный эффект.

Механизм воздействия фискальной политики на совокупное предложение.Инструменты фискальной политики влияют не только на совокупный спрос, но и на совокупное предложение. На него, в частности, влияют налоги и трансфертные платежи.

Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а сокращение налогов - к росту деловой активности и объема производства. Изучением воздействия налогов на совокупное предложение занимался экономист из США А. Лаффер. Он построил кривую, с помощью которой показывается воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет. Лаффер показал, что существует такая ставка налога t,при которой поступления в бюджет будут максимальны, эту ставку можно назвать эффективной ставкой налога.

При увеличений налоговой ставки поступления в бюджет растут, и приостановлении эффективной ставки они достигают максимума. Однако затем увеличение налоговой ставки приводит к сокращению налоговых поступлений в бюджет и сокращению совокупного выпуска (совокупного предложения) из-за того, что экономические агенты не согласны (не в состояний) платить такие налоги по причине сокращения прибылей.

Такая же логика может использоваться и для увеличения трансфертных платежей. При увеличении трансфертных платежей увеличивается благосостояние граждан, соответственно, будет увеличиваться совокупное предложение в ответ на увеличение совокупного спроса. Из-за увеличения предложения будет снижаться совокупный уровень цен, а объем производства достигнет потенциального (естественного) уровня.

Читайте также: