Проверка путевых листов налоговой инспекцией

Опубликовано: 03.05.2024

Если вы пользуетесь автомобилем для бизнеса, нужно оформлять путевой лист. При этом не важно, как именно вы его используете: доставляете товары покупателям, развозите сотрудников по домам после смены или ездите на рабочие встречи. Мы разобрались, зачем нужен путевой лист, как правильно его заполнять и какие нововведения появились в 2021 году.

Зачем нужен путевой листн

Путевой лист — документ, в котором фиксируется техническое состояние автомобиля, расходы топлива и километраж, маршрут поездок, количество часов работы водителя.

Он нужен для учёта и контроля за водителем организации и автомобилем. На основании путевого листа:

- компания перевозит грузы и пассажиров, рассчитывается с заказчиками транспортных услуг;

- бухгалтер учитывает, сколько потрачено топлива и смазочных материалов, амортизацию автомобиля, начисляет заработную плату водителю;

- водитель подтверждает обоснованность поездки и право управления служебным автомобилем, если его остановит инспектор ГИБДД.

Кому и в каких случаях нужен путевой лист

Путевые листы следует оформлять юридическим лицам и предпринимателям, которые используют транспортные средства: легковые, грузовые или спецтехнику.

Путевой лист оформляется, если компания:

- оказывает транспортные услуги: например, перевозит грузы или пассажиров по договору;

- не оказывает транспортные услуги, но использует автомобиль для перевозки грузов или пассажиров: например, пиццерия доставляет заказы покупателям или водитель развозит сотрудников по домам после ночной смены;

- хочет учесть транспортные расходы при оплате налога: например, компания платит 15% по упрощённой системе налогообложения «доходы минус расходы» и учитывает расходы директора, который ездит на своём или рабочем автомобиле.

Как оформить путевой лист

Организация или предприниматель может использовать типовые бланки или разработать свою форму путевого листа. В этом случае важно указать все обязательные реквизиты.

Дополнительно можно добавить реквизиты, которые помогут контролировать водителей или рассчитывать зарплату. Например, нормативный расход топлива, маршрут движения, экономия или перерасход топлива в сравнении с нормативным расходом.

Бланк путевого листа утверждается приказом и фиксируется в учётной политике.

Хранить путевые листы нужно 5 лет. Все путевые листы регистрируются в специальном журнале. Можно использовать типовую форму журнала учёта путевых листов или разработать свою.

Образец заполнения журнала учёта путевых листов

Порядок и образец заполнения путевого листа

Заполнять путевой лист можно на компьютере, вручную или смешанным способом — часть повторяющихся данных заполнить в электронном виде, часть — от руки. Вот несколько правил:

Заполняйте все поля аккуратно и без ошибок. Неточности могут вызвать вопросы у налоговиков, и расходы на транспорт могут не принять.

Нумеруйте листы по порядку с начала календарного года.

Оформляйте путевой лист на каждое транспортное средство, которым пользуется предприниматель или компания. Даже если вы арендуете автомобиль для рабочих поездок, нужно заполнять путевой лист. Если автомобилем пользуются несколько человек, например, водители работают по сменам, можно оформить несколько путевых листов на один автомобиль, но на каждого водителя.

Водитель заполняет путевой лист в начале рабочего дня и до начала рейса. На каждый день или каждую смену заполняется новый путевой лист либо ранее оформленный лист, но с новыми отметками. Там должны быть показания одометра, сведения о выезде и заезде, отметки о медосмотре и контроле технического состояния перед каждым рейсом и после возвращения. Так путевые листы даже на однодневные рейсы можно оформлять больше чем на один день, например, на неделю или месяц.

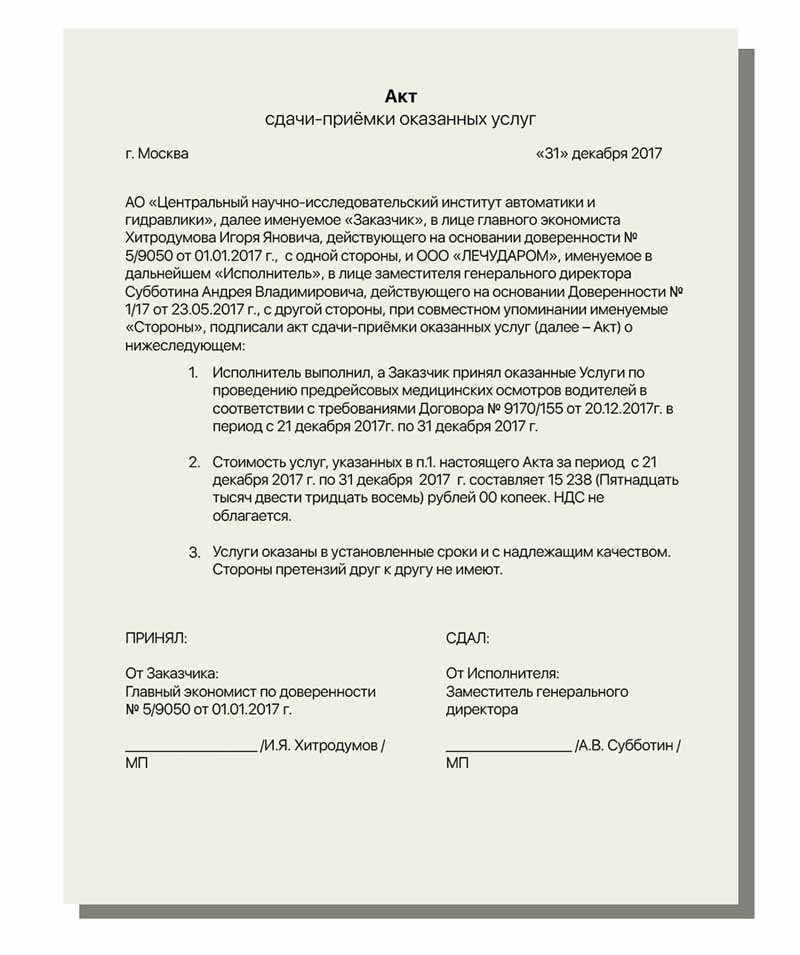

Проведение медосмотра — это обязанность работодателя. Для этого можно нанять медработника в штат или заключить договор с лицензированным медучреждением.

Предрейсовый осмотр должны проходить штатные водители и предприниматели, которые осуществляют перевозки и самостоятельно управляют автомобилем. Если вы ездите на автомобиле на рабочие встречи, осмотр проходить не нужно.

Образец заполнения путевого листа легкового автомобиля: лицевая сторона. Оборотная сторона

Образец заполнения путевого листа грузового автомобиля: лицевая сторона

Образец заполнения путевого листа грузового автомобиля: оборотная сторона

Что изменилось в 2021

С 1 января 2021 года обновлены обязательные реквизиты и порядок заполнения путевых листов.

К обязательным реквизитам путевого листа добавился ещё один — сведения о перевозке. В этом поле указывается информация о видах сообщения и перевозок.

Виды перевозок: регулярные, перевозки по заказам или перевозки легковыми такси. Это касается только коммерческих перевозок, когда компания оказывает транспортные услуги по перевозке грузов или пассажиров. Если предприниматель или организация пользуется автомобилем для рабочих нужд, то в этом поле можно указать «поездка для собственных нужд» или «перевозка для собственных нужд».

- городское — в границах населенных пунктов;

- пригородное — между населёнными пунктами на расстояние до 50 км;

- междугороднее — на расстояние более 50 км между населёнными пунктами;

- международное — поездки за пределы России или въезд на территорию страны с пересечением границы, в том числе транзитом.

В поле «Сведения о транспортном средстве» теперь обязательно указывать марку автомобиля и прицепа.

Также установлены требования к журналу учёта путевых листов. Его можно заполнять от руки или вести в электронном виде. Во втором случае журнал заверяется усиленной квалифицированной электронной подписью.

После проведения техосмотра в путевом листе ставится отметка «выпуск на линию разрешён», дата и время выезда автомобиля. Под отметкой расписывается человек, который отвечает в компании за техническую исправность транспорта.

Штрафы за нарушение

За нарушения в путевых листах организацию или предпринимателя могут оштрафовать.

- Штрафы за отсутствие путевого листа: на водителя — 500 рублей, на должностных лиц — 20 000 рублей, штраф юридическому лицу или предпринимателю без путевого листа — 100 000 рублей.

- Если не сохранили или потеряли путевые листы, возможен штраф от налоговой в размере 10 000 рублей.

- Штрафы за отсутствие медосмотра: на водителя — 3 000 ₽, на предпринимателя — 5 000 ₽, на ООО — 30 000 ₽.

- Штрафы за отсутствие отметки о техосмотре: на водителя — 3 000 ₽, на предпринимателя — 5 000 ₽, на ООО — 30 000 ₽.

- Если путевой лист заполнен с ошибками и налоговая решит, что фактическое использование транспорта не подтверждено — возможен штраф в размере 20% от неуплаченной суммы налога.

Коротко

- Если предприниматель или сотрудники ездят по рабочим делам на автомобиле компании или арендованном, обязательно нужно оформлять путевые листы.

- Путевой лист можно разработать самостоятельно, но учесть обязательные реквизиты, или использовать типовые бланки.

- С 1 января 2021 года в путевой лист добавилось новое поле «сведение о перевозке». В нём указывают вид сообщений и перевозок.

- Путевые листы хранятся 5 лет и учитываются в специальном журнале. Его можно вести вручную или в электронном виде, заверяя усиленной квалифицированной электронной подписью.

- За отсутствие или неправильное оформление и хранение путевых листов могут оштрафовать.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

На балансе Организации есть несколько автомобилей, каждый из которых закреплен за своим водителем. Транспортные перевозки не являются основным видом деятельности Организации. Оформляется один путевой лист на месяц по каждому автомобилю.

Отметка о предрейсовом медицинском осмотре

Отметка в путевом листе о дате и времени проведения предрейсового и послерейсового медицинского осмотра водителя — является одним из обязательных реквизитов путевого листа.

На это указывает п. 16 Приказа Минтранса РФ от 18.09.2008 N 152, утверждающий обязательные реквизиты и порядок заполнения путевых листов (далее — Приказ Минтранса № 152). Согласно данному документу путевой лист применяют юридические лица и ИП, эксплуатирующие легковые, грузовые автомобили, автобусы, троллейбусы и трамваи.

Полагаем, что в случае отсутствия отметок о предрейсовом медицинском осмотре в путевом листе негативных налоговых последствий быть не должно. В соответствии с п.1 ст.252 НК РФ расходы, учитываемые в целях налогообложения прибыли должны быть экономически обоснованы и документально подтверждены.

Минфин РФ разъяснял (например, письмо от 04.02.2015 N 03-03-10/4547), что ошибки в первичных учетных документах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, обусловливающие применение соответствующего порядка налогообложения, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль.

Подтверждает данную позицию и арбитражная практика (например, постановление ФАС Северо-Кавказского округа от 31.08.2011 N А53-26379/2010).

Хотя исключить претензии налоговых органов нельзя.

Поэтому во избежание претензий со стороны контролирующих органов рекомендуем Организации независимо от вида деятельности выполнять требования к обязательным реквизитам путевого листа, форма которого утверждается к применению руководителем организации. Тем более, что по мнению Минфина РФ при разработке собственной формы путевого листа необходимо, чтобы он содержал все обязательные реквизиты, установленные Приказом Минтранса N 152, независимо от вида деятельности организации (например, письмо Минфина России от 25.08.2009 N 03-03-06/2/161).

В соответствии с п. п. 9, 10 Приказа Минтранса N 152, путевой лист оформляется на день или срок, не превышающий месяца, на каждое транспортное средство, используемое юридическим лицом.

29 января 2002 г. Минздравом России совместно с Минтрансом России утверждены Методические рекомендации «Об организации проведения предрейсовых медицинских осмотров водителей транспортных средств».

В соответствии с указанными выше Методическими рекомендациями в каждой организации, имеющей автотранспорт, необходимо организовать и в обязательном порядке проводить предрейсовые медицинские осмотры водителей автотранспортных средств. Предрейсовые медицинские осмотры проводятся прошедшими специальное обучение медицинскими работниками (врачами, фельдшерами, медицинскими сестрами).

Кроме того, в силу п. 1 ст. 20 Федерального закона от 10.12.1995 N 196-ФЗ «О безопасности дорожного движения» (далее — Закон N 196-ФЗ) проведение медицинских осмотров водителей и технических осмотров транспортных средств (ТС) является мерой, направленной на обеспечение безопасности дорожного движения юридическими лицами и ИП при осуществлении ими деятельности, связанной с эксплуатацией ТС. Причем эти осмотры обязаны проводить юридические лица и ИП, осуществляющие перевозки автомобильным транспортом и городским наземным электрическим транспортом (п. 4 ст. 20 Закона N 196-ФЗ).

Есть примеры судебных решений подтверждающих, что действие указанного Закона, а также подзаконных актов, предусматривающих обязанность проводить медосмотры водителей, распространяется на все организации, эксплуатирующие ТС (они тоже осуществляют перевозку пассажиров — сотрудников компании), а не только на организации, осуществляющие перевозки пассажиров и грузов (транспортные организации) (постановления ФАС ЗСО от 16.10.2008 N Ф04-6445/2008(14518-А75-6), ФАС ВВО от 03.06.2008 N А82-9455/2007-29, ФАС ПО от 15.01.2010 N А72-4961/2009).

Таким образом, каждой организации следует проводить медицинские осмотры водителей автомобилей и проставлять отметки о проведении медосмотров в путевом листе.

Отметка о предрейсовом контроле технического состояния

Дата и время проведения предрейсового контроля технического состояния транспортного средства — тоже является обязательным реквизитом путевого листа (п.16.1 Приказа Минтранса N 152). Такая отметка проставляется контролером технического состояния автотранспортных средств или контролером технического состояния городского наземного электрического транспорта, проводившим соответствующий контроль, и заверяется его подписью с указанием фамилии и инициалов. Отвечает за это работник субъекта транспортной деятельности, осуществляющий допуск транспортных средств к эксплуатации.

Данный контроль проводится ежедневно, то есть и отметку на путевом листе необходимо ставить ежедневно (п. 2.5 Перечня мероприятий по подготовке работников юридических лиц и индивидуальных предпринимателей, осуществляющих перевозки автомобильным транспортом и городским наземным электрическим транспортом, к безопасной работе и транспортных средств к безопасной эксплуатации (Утверждены Приказом Минтранса России от 15.01.2014 N 7))

Таким образом:

- отметку о предрейсовом осмотре водителя нужно проставлять в путевом листе перед началом рабочего дня водителя, т.е. ежедневно.

- кроме этого нужно делать отметку о прохождении предрейсового контроля технического состояния транспортного средства;

- учитывая, что организация вправе разработать свою форму путевого листа, в бланке путевого листа, оформляемого на месяц, следует предусмотреть возможность отражать указанные отметки каждый день, когда автомобиль выезжает с места стоянки.

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

Те, кто использует автомобиль для бизнеса, должны оформлять путевые листы. Они понадобятся, чтобы доставить пиццу, перевезти людей в маршрутке или съездить на переговоры. Путевые листы помогут уменьшить налог, контролировать водителя и доказать свою правоту в случае ДТП, а ещё — избежать штрафов от ГИБДД, налоговой и Роструда. Мы расскажем, как заполнить путевой лист, и подскажем, когда можно обойтись без него.

Что такое путевой лист

Путевой лист — это документ, в котором отмечают информацию о времени работы водителя, цели поездки, потраченном топливе и состоянии автомобиля.

Путевые листы должны оформлять организации и ИП, которые:

- Возят пассажиров за деньги.

- Доставляют товары клиентам и перевозят грузы — свои или за деньги.

- Ездят на служебной машине по работе.

- Постоянно ездят на своей машине по работе.

Путевые листы не нужны, только если сотрудник компании поехал на служебном автомобиле по своим делам: на рыбалку, за грибами или в магазин. Поездка за счёт компании будет считаться доходом сотрудника. Бухгалтерия заплатит с этого дохода налог на доходы физических лиц (письмо Минфина).

Зачем нужны путевые листы

Снизить налог. Это касается бизнесменов на ОСНО и УСН 15%. Чтобы включить затраты на топливо, платные парковки и СТО в расходы, нужны данные об израсходованном топливе и подтверждающие чеки. Учёт топлива можно вести с помощью путевых листов или данных системы ГЛОНАСС (письмо Минфина). Без подтверждающих документов включить затраты на автомобиль в расходы не удастся.

Контролировать водителя. Перед и после смены в путевых листах отмечают количество израсходованного топлива и километраж. Водитель не сможет слить топливо и заехать потусить к друзьям вместо работы или «залить» 120 литров бензина в машину с баком 40 литров. Без документов ничего не докажешь, а с путевыми листами водителя легко прижучить.

Доказать, что водитель и автомобиль в порядке. Перед сменой штатный водитель обязан пройти медицинский осмотр, а автомобиль — техосмотр. Если в дороге что-то случится и люди или груз пострадают, это поможет доказать, что машина была исправной, а водитель — здоров. Если в путевом листе не будет этой информации, доказать свою правоту не удастся.

Пройти проверку ГИБДД. Это касается индивидуальных предпринимателей и компаний, которые перевозят пассажиров и чужие грузы. Они должны иметь путевые листы (ст. 6 закона 59-ФЗ). Если машина зарегистрирована на ИП или компанию, а багажник и салон забиты круассанами, инспектор наверняка поинтересуется, куда везёте, и попросит путевой лист. Но если вы забросили на заднее сидение десяток ромовых баб для кофейни, ему вряд ли удастся вас прижучить. ГИБДД не имеет права спрашивать у вас путевой лист, если вы едете по делам бизнеса на своём или служебном автомобиле, но ничего и никого не перевозите.

Что должно быть в путевом листе

Путевой лист оформляет индивидуальный предприниматель или сотрудник компании, которому это поручили. Он выписывает документ на каждый автомобиль и заверяет подписью с расшифровкой. Путевой лист нужно оформить до начала рейса, а если водитель за смену делает несколько рейсов — до начала первого.

Организации или индивидуальные предприниматели могут использовать формы путевых листов Минтранса или составить свои. Форму нужно закрепить в учётной политике. Если создаёте свои формы путевых листов, в них нужно вписать обязательные реквизиты — остальное можно добавить от себя.

Название и номер путевого листа. Например, «Путевой лист легкового автомобиля А №11».

Срок действия путевого листа. Если смена водителя не больше одного дня — дата, когда путевой лист можно использовать. Если дольше — даты начала и окончания срока.

Информация о владельце транспорта.

Для юридического лица:

- Название.

- Организационно-правовая форма.

- Адрес.

- Номер телефона и основной государственный регистрационный номер (ОГРН).

Для индивидуального предпринимателя:

- ФИО.

- Почтовый адрес.

- Номер телефона.

- ОГРН.

Информация о транспортном средстве:

- Тип: легковой или грузовой автомобиль, трамвай, троллейбус, автобус.

- Модель автомобиля и прицепа, если он есть.

- Государственный регистрационный знак.

- Показания одометра при выезде автомобиля с парковки.

Информация о водителе:

- ФИО водителя. Если автомобиль используют несколько водителей, нужно оформить путевой лист на каждого.

- Дата и время предрейсового и послерейсового медицинского осмотра. Его должен проходить только штатный водитель. Если автомобилем управляет другой сотрудник компании или индивидуальный предприниматель, проходить медицинский осмотр не нужно (ст. 23 закона 196-ФЗ).

Брать в штат медика не обязательно — можно сотрудничать с частной клиникой на аутсорсе.

Чтобы затраты на бензин можно было включить в расходы, к путевому листу нужно приложить кассовые чеки. Если заправка находится в стороне от маршрута, у налоговой возникнут вопросы. Налоговики могут потребовать убрать топливо из расходов и доплатить налог.

Что будет нарушителям

| Госорган | Нарушение | Штраф для ИП | Штраф для юрлиц | Статья закона |

| Трудовая инспекция | Данные в табеле учета рабочего времени и в путевом листе отличаются | 1 000 — 5 000 ₽ | 30 000 — 50 000 ₽ | ст. 5.27 КоАП РФ |

| Водителю не оплатили переработанные часы | 1 000 — 5 000 ₽ | 30 000 — 50 000 ₽ | ст. 5.27 КоАП РФ | |

| Потраченное на мед- и техосмотры время не вошло в рабочее | 1 000 — 5 000 ₽ | 30 000 — 50 000 ₽ | ст. 5.27 КоАП РФ | |

| Повторное нарушение | 10 000 — 20 000 ₽ | 50 000 — 70 000 ₽ | ст. 5.27 КоАП РФ | |

| Автомобиль не прошёл техосмотр | 2 000 — 5 000 ₽ | 50 000 — 80 000 ₽ | ст. 5.27.1 КоАП РФ | |

| Водитель не прошёл медосмотр | 15 000 — 25 000 ₽ | 110 000 — 130 000 ₽ | ||

| Повторное нарушение | 30 000 — 40 000 ₽ или приостановление деятельности до 90 суток |

Памятка

Организации и индивидуальные предприниматели, которые перевозят пассажиров или грузы за деньги или для своего бизнеса, должны заполнять путевые листы. Это нужно, чтобы:

- снизить налог;

- контролировать водителя;

- доказать, что с машиной и водителем всё в порядке, если в дороге что-то случится;

Путевой лист не нужен, только если сотрудник компании или предприниматель использует служебный транспорт не по работе. Например, для поездки на рыбалку, шашлыки или за грибами.

Медосмотр перед каждой сменой должен проходить только штатный водитель, а техосмотр нужен в любом случае — неважно, кто вы: транспортная компания или ИП, который перевозит товары для своего магазина. Не обязательно брать в штат медика и слесаря — можно работать со специалистами на аутсорсе.

Путевые листы оформляет сам индивидуальный предприниматель или сотрудник компании, которому это поручил руководитель. Компания может использовать формы путевых листов Минтранса или придумать свои, но в них должны быть обязательные реквизиты. Форму нужно прописать в учётной политике и добавить образец в приложении к ней.

Учет горюче-смазочных материалов (ГСМ) субъектами предпринимательства реализуется с помощью путевых листов. Форма бланка унифицирована, в ней предусмотрены поля для отражения расхода топлива, указания маршрута движения и фактического значения пробега. Путевые листы можно использовать для контроля расходования бензина, дизельного топлива, смазочных материалов. Обязательство по оформлению специальной документации возникает у организаций, имеющих хотя бы одно транспортное средство.

Вопрос: Банк планирует приобрести автомобили для хозяйственных и представительских нужд. Планируется, что автомобили не будут закреплены за определенными работниками, их смогут использовать разные работники банка для разных целей (встреча с клиентами, посещения отделений банка, поездки в командировки, перевозка документов и т.д.).

Требуется ли для признания расходов в целях налога на прибыль оформлять путевые листы? Если необходимость оформления путевого листа отсутствует, то требуется ли вести учет движения топлива и каким документом его подтверждать?

При отсутствии подробной информации в путевом листе о передвижении автомобиля можно ли выделить определенный лимит на автомобиль на ГСМ для учета данных расходов при исчислении налога на прибыль, например установить лимит в соответствии с Рекомендациями Минтранса России от 14.03.2008 N АМ-23-р?

Посмотреть ответ

Как осуществляется учет движения путевых листов на предприятии

Система документооборота на предприятии должна быть организована с учетом специфики заполнения и хранения документов, связанных с использованием ГСМ. Для каждого случая эксплуатации транспортных средств надо выдать путевой лист. Сведения об оформляемых бланках вносятся в журнал по форме №8.

Вопрос: Допускаются ли расхождения в данных об отработанном времени водителя в путевых листах (фактически отработанное время) и табеле учета рабочего времени (время согласно установленному режиму)?

Посмотреть ответ

Руководство предприятий должно обеспечить сохранность путевых листов на протяжении 5 лет. Чтобы списать ГСМ, необходимо представить в бухгалтерию квитанции об оплате топлива. При обнаружении неточностей или ошибок в заполненных полях путевого листа в него можно внести изменения. Делается это при условии визирования исправления двумя ответственными специалистами.

ВАЖНО! Если сотрудники для рабочих нужд пользуются личным транспортом, они вправе получить компенсацию за это. Для этого в путевом листе делается пометка о принадлежности конкретного автомобиля работнику.

Форма журнала №8 унифицирована, из нее нельзя удалять строки или блоки. Предприятиям разрешено расширять перечень указываемых в документе показателей. Оптимизировать систему контроля движения путевых листов можно путем внедрения электронного учета бланков. Автоматизация процедуры позволяет сократить временные затраты работников на работу с документами и минимизирует риски появления утечек информации. Обеспечить работоспособность электронного документооборота в сегменте учета транспорта можно при помощи специализированных программ или услуг аутсорсинга.

КСТАТИ, правильностью и полнотой заполнения путевых листов и организацией контроля их движения могут заинтересоваться органы налоговой инспекции, представители трудовой инспекции и сотрудники ГИБДД.

Запрета на ведение журналов по учету путевок в электронном формате в законодательной базе не предусмотрено. Предприятия вправе самостоятельно решать, как им организовать ведение учета:

- заполнять бумажный вариант журнала;

- вести таблицы в Excel;

- ограничиться заполнением формы в программе 1C.

Главное требование – соблюдение формы документа, наличие обязательных реквизитов и возможность оперативно распечатать заполненные страницы бланка.

Вопрос: В силу производственной необходимости директор не автотранспортной организации использует служебный автомобиль за пределами рабочего времени. Учет работы автомобиля фиксируется в путевом листе, форма которого разработана организацией.

Можно ли в целях исчисления налога на прибыль учесть расходы на ГСМ, если в путевом листе будут отметки о поездках за пределами рабочего дня?

Посмотреть ответ

Основная документация

Мероприятия по мониторингу норм расхода ГСМ и обоснованности списания топлива реализуются с обязательным оформлением путевых листов и журнала их учета формы №8. Бланки утверждены Госкомстатом в Постановлении от 28.11.1997 г. №78. Правила заполнения документов приведены в Приказе Минтранса от 18.09.2008 г. №152. Допускается разработка собственного шаблона путевого листа, в котором должны присутствовать обязательные реквизиты первичной документации. Полный перечень сведений, отражение которых является необходимым, содержится в Законе от 06.12.2011 г. №402-ФЗ.

Вопрос: Нужны ли путевые листы для учета в целях налога на прибыль расходов по выплате компенсации сотрудникам за использование личных автомобилей для служебных целей (п. 1 ст. 252, пп. 11 п. 1 ст. 264 НК РФ)?

Посмотреть ответ

Путевые листы оформляются по разным шаблонам в зависимости от типа эксплуатируемого транспорта. Они могут применяться для учета топливных ресурсов по:

- легковым транспортным средствам;

- спецтранспорту;

- легковым такси;

- грузовым машинам;

- автобусам.

Бланк путевого листа со всеми необходимыми данными выдается водителю перед выездом на работу. Период действия документа ограничивается 1 днем. Исключение предусмотрено для случаев направления работников в командировки длительностью более суток. Для ситуаций с командированными лицами главное требование контролирующих органов к оформлению путевого листа – возможность учесть рабочее время и объективно отразить расходы на топливо.

ЗАПОМНИТЕ! В путевые листы обязательно вписываются показания спидометра до выезда в начале смены и после окончания работы. Значения на конец дня и на утро следующих суток должны совпадать.

В зависимости от используемой формы документа бухгалтер может списывать ГСМ по фактическому расходу топлива или по установленным нормативам. Путевые листы дают право водителям эксплуатировать конкретное транспортное средство в рабочие часы. В бланке указывают предполагаемый маршрут движения, остатки топлива и данные спидометра. Дополнительно вносят сведения о специфике рабочей деятельности и времени начала рабочего дня и его окончания.

ОБРАТИТЕ ВНИМАНИЕ! Путевые листы не заполняются при расходовании ГСМ в инструментах. Для мотоблоков, бензопил и другой спецтехники оформляют акты на списание топлива.

Печать на путевых листах можно не проставлять, для идентификации владельца автотранспортного средства достаточно названия предприятия (арендодателя), его адреса и телефонного номера. Норма подкреплена текстом Приказа Минтранса от 18.01.2017 г. № 17. Поставленная на бланке печать не считается ошибкой. При эксплуатации одного автомобиля несколькими водителями в посменном режиме путевки для каждого водителя выписывают отдельно. Журнал относится к категории первичной документации, поэтому период хранения на предприятии не может быть менее 5 лет.

Каждая выданная сотруднику путевка должна быть зарегистрирована в журнале. Документ оформляется на первой странице титульным листом. На нем указывают название организации, статус и временной интервал, за который производятся записи. Содержание журнала представлено таблицей, которая заполняется по мере выдачи путевок.

Если путевой лист был неправильно заполнен, бланк испортили, данные об этом должны быть отражены в журнале формы №8. Такие путевки прикладываются к журналу, обязательно делается пометка, что листы испорчены. Сведения вводятся с сохранением хронологии оформления документов.

Для журнала учета характерна сквозная нумерация. Книга должна быть прошита и заверена подписью директора предприятия. Подпись подкрепляется печатью организации. Это необходимо для обеспечения сохранности документа и предотвращения попыток уничтожить отдельные листы книги. Руководитель учреждения приказом назначает лицо, которое будет нести ответственность за ведение журнала.

В документе по форме №8 отражается такая информация:

- порядковый номер выписанного путевого листа;

- дата выдачи документа с соблюдением хронологии;

- ФИО водителя, на имя которого выписана путевка;

- номерные знаки транспортного средства;

- подпись водителя, получившего заполненный бланк путевого листа.

Если произошел возврат путевки, то в журнале делается соответствующая запись. Обязательно указывается дата возврата, подтверждаемая подписью ответственного диспетчерского работника. В форме 8 должны присутствовать подписи таких должностных лиц:

- водителя, который подтверждает факт получения путевого листа;

- диспетчера или иного уполномоченного сотрудника, который получает в конце смены от водителей путевки;

- бухгалтера, который своей подписью должен засвидетельствовать правильность заполнения документа и факт принятия его к учету.

Форма 8 или собственный шаблон журнала могут быть распечатаны и прошиты сотрудниками предприятия или заказаны в типографии. Срок, на который заводится книга учета, устанавливается учетной политикой учреждения. Рекомендуемый интервал – от 1 месяца до года.

Если обнаружена ошибка

При обнаружении в журнале ошибок их разрешается исправлять. Порядок внесения изменений в заполненные графы регламентируется Законом от 06.12.2011 г. №402-ФЗ в ст. 9. Алгоритм действий:

- перечеркнуть одной линией неверную информацию;

- рядом с исправлением делается запись «Исправлено»;

- указывается надпись с правильными данными;

- обязательно проставляется дата корректировочных действий;

- каждый случай внесения исправлений должен подтверждаться собственноручной подписью ответственного должностного лица.

Самостоятельно разработанная форма

Если предприятие использует самостоятельно разработанные шаблоны документов по учету ГСМ, эти формы должны быть отражены в двух локальных актах организации:

- учетной политике;

- приказе об утверждении первичного бланка.

В приказ об утверждении образца путевого листа или журнала учета путевок надо внести информацию об организации, номере документа и дате его составления. В текстовом блоке приказа указывают предмет рассмотрения – утверждение нового шаблона документа. Обязательно должна быть прописана дата, с которой бланк будет введен в систему документооборота. В заключительном разделе приказа перечисляются сотрудники, которые должны руководствоваться этим локальным актом, и их подписи.

Что проверяет налоговая инспекция при проведении предрейсовых осмотров

ФНС с 2017 года не принимает транспортные расходы без отметки о прохождении предрейсовых осмотров, действуя согласно НК РФ и Приказу МТ №152. Путевка может стать основанием как для административной, так и для уголовной ответственности, поэтому интерес к документу особый. Что же проверяет налоговая инспекция?

Зачем налоговой нужны предрейсовые медосмотры?

Задача налоговой инспекции – найти нарушения в документообороте компании, которые дадут возможность увеличить налогооблагаемую сумму. Отсутствие предрейсовых медосмотров водителей – это шанс ФНС добиться цели. Транспортные компании используют форму №3 (легковые автомобили) путевых листов, утвержденную Госкомстатом. Бланк содержит все необходимые атрибуты для ведения учета расходов ГСМ, зарплаты водителей и пр. Остальным организациям разрешили использовать индивидуально разработанную форму листа, но с условием, что в нем будут обязательные реквизиты, утвержденные Приказом МТ №152 от 18 сентября 08 года.

Сведения о водителе включают

Как видим, в реквизиты путевого листа входят данные о водителе В п.7 перечислены, какие именно данные о сотруднике необходимо отражать. Кроме этого, в письме МФ РФ от 25 августа 09 г. №03-03-06/2/161 приводятся уточнения, что списание горючего, по индивидуально разработанным формам п/л, производится в том случае, если в нем отражены все обязательные блоки.

Предрейсовый медосмотр водителей проводится обязательно и проверяют на наличие алкоголя

. В п/л должен стоять штамп медицинского работника. К этим нормативам апеллируют налоговые органы. Если закон не соблюдаются, организация будет защищать свои интересы, оспаривая решение налогового инспектора. Судебная практика показывает: есть примеры, когда поддерживается сторона ФНС, и есть, когда суд стоит на стороне налогоплательщика.

Аргументы ФНС по предрейсовым осмотрам

- Форма и необходимые реквизиты путевого листа утверждены на Федеральном уровне и обязательны к исполнению на территории России (ФЗ №259 статья 6; пункт1).

- Требования Приказа МТ №152 (пп: 2; 3) касаются юрлиц и ИП, использующих ТС.

- Когда в п/л отсутствует хотя бы один из обязательных атрибутов, документ признается недействительным. На его основании списывать расходы организации на горючесмазочные материалы не следует, так как, нарушено Российское законодательство.

Аргументы налогоплательщика

- ФЗ №259 распространяется только на нормативы ФЗ №152, то есть, на транспорт, задействованный для оказания услуг по перевозке. Когда компания не относится к этой категории, предъявление требований об обязательных реквизитах п/л, чтобы списать ГСМ, не обосновано.

- В качестве документальной обоснованности затрат используются и другие документы. Путевые листы, не имеющие отметки о прохождении предрейсового осмотра, не влияют на другие, значимые для исчисления, данные. Отсутствие штампа медика не свидетельствуют о том, что организация не понесла затраты на ГСМ.

Вывод:

Можно заметить разное понимание того, к кому относятся требования об обязательных реквизитах п/л. Если считать, что к транспортным организациям, оказывающим услуги, есть противоречие – они используют форму №3. А Приказ №152 обращен к тем компаниям, которые используют индивидуально разработанную форму п/л., а это, как раз, нетранспортные фирмы.

Что привлекает внимание надзорных органов?

В некоторых организациях, имеющих на балансе ТС, не всегда уделяется должное внимание путевым листам. Ошибки, неполнота сведений при заполнении документа, влекут административное наказание в виде штрафа. Обыкновенные описки, исправления, помарки не наказуемы, но они привлекают внимание проверяющих органов на предмет подлога документов.

Отсутствие отметки о проведении предрейсового тех- или медосмотра свидетельствует о нарушении в организации контроля за состоянием ТС и водителей, которые выезжают на линию без медицинского освидетельствования. Это не исполнение как трудового законодательства, так и правил ОБДД.

Ответственность наступает не за письменные ошибки, а по причине нарушения требований к работе на транспорте, который представляет собой источник повышенной опасности. Угроза здоровью и жизни людей влечет не только штрафные санкции, но и уголовную ответственность.

Государственные (АУ) организации должны оформлять путевые листы

Учреждения государственного сектора или автономные организации (АУ) так же должны выписывать п/л. Несмотря на то, что для таких учреждений путевки не являются первичным документом отчетности, контролировать работу ТС и своего работника, которому на основании п/л начисляется заработная плата, необходимо. Любая хозяйственная деятельность предприятия входит в сферу бухучета. К тому же никто не отменял для таких водителей правила БДД. Обязательные реквизиты п/л необходимы, чтобы исполнялись требования Российского законодательства.

В подтверждение этой позиции вынесено Постановление АС УО от 22.11.2016 № Ф09-10245/16. Верховный суд не принял позицию АУ, которое настаивало, что Приказ №152 распространяется только на транспортные организации. На автомобиле, принадлежащем театру, совершали поездки для нужд учреждения, и услуг по перевозке не оказывали. Все-таки суд вынес решение и поддержал сторону контролирующей инспекции. Предписание вылилось в список мероприятий, которые необходимо исполнить.

Предписание инспекции:

1. Оформлять п/л, согласно нормам законодательства (Приказ №152), указывая все необходимые реквизиты, в т. ч. и Сведения о водителе, которое включает предсменный медосмотр.

2. Обеспечить предрейсовый контроль за техническим состоянием ТС квалифицированным специалистом.

3. Провести аттестацию работников, отвечающих за выпуск в рейс транспортного средства в исправном виде.

4. Составить план мероприятий (проведение инструктажа), повышающий уровень безопасной езды водителями.

5. Организовать проведение инструктажа и аттестации работников, принимаемых в качестве водителя ТС на работу, независимо от их водительского стажа.

6. Обеспечить проведение инструктажа водителей перед каждым рейсом, ознакомить с правилами по перевозке детей, опасных и тяжеловесных (габаритных) грузов.

7. Назначить, в приказном порядке, сотрудника, ответственного за предрейсовый техосмотр транспортных средств.

8. Провести аттестацию должностного лица, отвечающего за БДД и тех. состояние автотранспорта, выезжающего на линию.

Все требования контролирующих органов правомерны,соответствуют законам РФ. Выполняя предписание, руководители и водители повышают уровень безопасности на дорогах, чему служит контроль за состоянием ТС и правильное оформление п/л, в т. ч. и предрейсовый медосмотр.

Если используется личный автомобиль

Использование личного транспорта для собственных нужд вопросов не вызывает. Закон о п/л касается только юрлиц и ИП. Путевка понадобится в случае, когда поездка совершается по служебным делам, и есть договоренность двух сторон: водителя и работодателя. Письмо МФ от 11 июля 14 г. №03 04 05/28243 разъясняет, что поездка по служебным делам без оформления п/л свидетельствует об экономической выгоде в размере того, во сколько можно ее оценить. Если есть выгодополучатель, значит такая деятельность облагается налогом на доходы физлиц (ст. 214 НК).

Если сотрудник организации использует собственный автомобиль для нужд работодателя, чтобы подтвердить этот факт понадобится п/л. О подтверждении цели налога на прибыль разъясняет Письмо МФ от 23 сентября 13 г. №03 03 06/1/39406, где предусмотрена компенсация затрат сотрудника на нужды организации. Путевки, оформленные согласно условиям Приказа №152 со всеми необходимыми атрибутами, бухгалтер имеет право предъявить, как первичный отчетный документ, подтверждая расходы.

Постановление Правительства №563 от июля 13 года разъясняет порядок подтверждения выплаты компенсации за ГСМ работникам, которые использовали личный транспорт для нужд компании и предъявили для отчета квитанции, счета или чеки. Эти документы подтверждаются путевым листом, который оформлялся на сотрудника.

Следовательно: Если оформляется путевой лист, как документ подтверждающий затраты на ГСМ, то необходимо оформлять его со всеми атрибутами, в т. ч. отметкой механика и предрейсовым медосмотром. При возникновении споров с налоговой по этому поводу, судьи могут встать на сторону компании, если списание средств будет подтверждено иными документами (актами, справками, расчетами). Но в судебной практике в последнее время, наблюдается противоположное. Требования к заполнению всех реквизитов п/л ужесточаются.

Если организация имеет медицинскую лицензию

Налоговая инспекция проверит наличие медицинской лицензии у организации, которая проводит предрейсовые медосмотры (предоставляет услуги) сотрудников медработником, зачисленным в штат. Такая деятельность не облагается налогом только в том случае, если имеется лицензия на оказание предрейсовых (предсменных) осмотров.

В письме от 14.10.2015 №03-07-07/58775 разъясняется, что медицинская деятельность (п. 2; ст. 149 НК РФ), подлежит лицензированию, тогда она освобождается от уплаты НДС. Поэтому налогоплательщик освобождается от налога только при наличии соответствующей лицензии.

Хотя в перечне отсутствует конкретное указание на предрейсовые осмотры, но в Письме №03-07-07/58775 этот вид деятельности приравнен к профилактике и лечению, оказываемых населению амбулаторно в клиниках или скорой помощью. Чтобы оказывать медицинские услуги необходимо иметь лицензию (ФЗ №99 ст. 12; п. 46; ч. 1).

Только деятельность организаций (по проведению предрейсовых медицинских осмотров, имеющих лицензию, не облагается налогом (НДС).

Можно ли проводить предрейсовый медосмотр без лицензии?

В некоторых организациях считают, что на основании ФЗ №323 ст. 24; ч. 4 (от 21.11.11 г.) предрейсовый медосмотр может проводить штатный медик, имеющий сертификат об окончании специальных курсов по повышению квалификации, дающий право вести осмотр водителей перед выездом в рейс. В законе сказано: при условии создания медкабинета в соответствии с требованиями Минздрава. Порядок организации проведения осмотров возлагается на уполномоченный орган федеральной исполнительной власти. /

В результате, этот орган, то есть, МЗ издал Приказ №835н, где прописано, что предрейсовые осмотры проводит медработник от организации, имеющие лицензию на оказание данного вида услуг. Деятельность по медосмотрам водителей перед рейсом или сменой может проводить только тот, кто чье учреждение имеет лицензию на проведение предрейсовых осмотров.

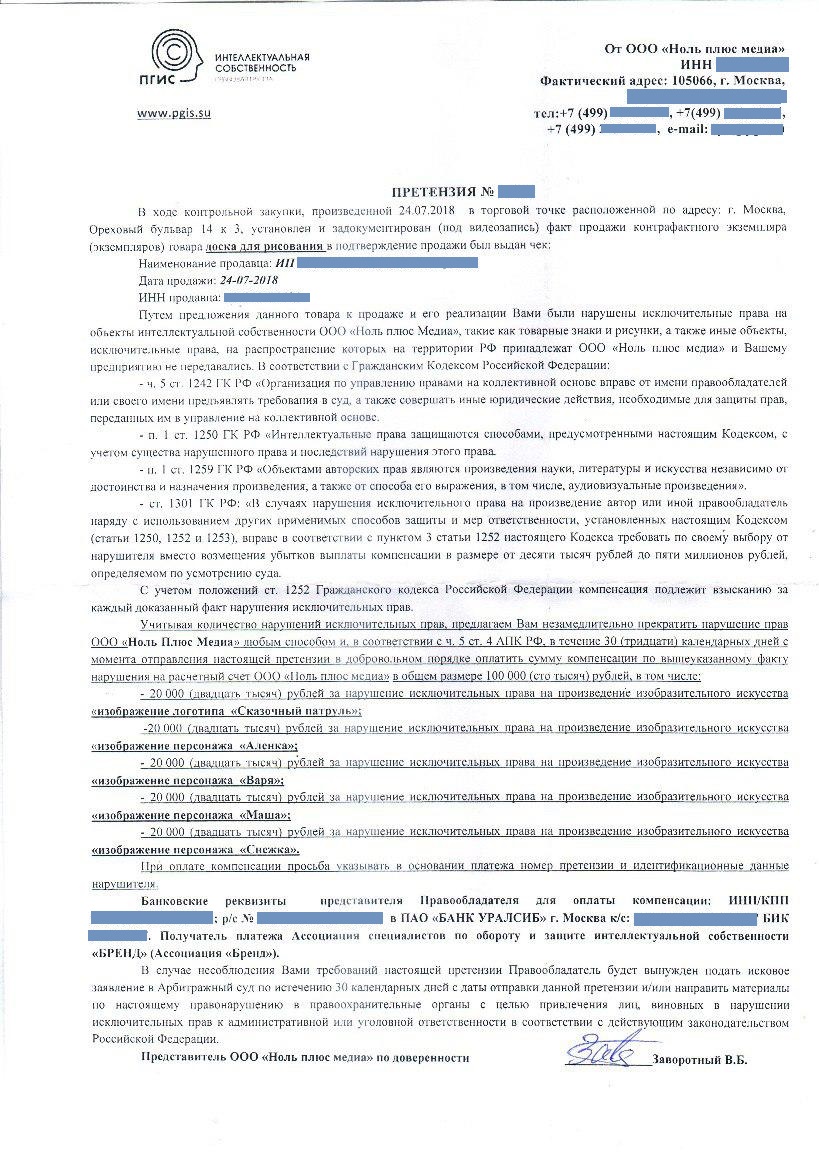

Что проверяет инспекция, если договор на проведение предрейсовых медосмотров есть?

Недостаточно представить контролирующим органам только договор, заключенный с медучреждением, имеющим лицензию, дающей право проводить предрейсовые осмотры. Наличие соглашения и лицензии говорит только о том, что вы заключили с медицинской организацией договор. Надо обосновать, что услуга по проведению предрейсового осмотра действительно оказывается, и водители проходят медицинское освидетельствование перед каждым рейсом. Для подтверждения этого факта должен быть акт, подписанный двумя сторонами, что услуги предоставлялись. Подтвердить проведение осмотров можно с помощью журнала предрейсового осмотра. Его копия хранится на предприятии либо ведется в электронном формате.

Кроме этого к первичной документации относятся счета по оплате представленных услуг. В счетах необходимо указывать не медицинские услуги, а услуги по предрейсовым медосмотрам водителей по Договору №… и дата. Чтобы подтвердить расходы на предрейсовые медосвидетельствования в местный ФСС предоставляют:

- итоговый акт медосмотра;

- ксерокс акта выполненных работ (услуг);

- ксерокс счетов (платежные поручения), которые подтвердят оплату оказанных услуг.

Заключение: Исходя из реалий судопроизводства, напрашивается вывод: для нетранспортных организаций, где не проводится предрейсовый медосмотр водителей (служащих, совершающих поездки в этом качестве), налоговая инспекция найдет повод увидеть в этом нарушение, и не принять п/л, как доказательство отчетности по ГСМ. Далее на усмотрение судей. Если ГСМ списывается по иным документам учета (что вполне разрешается), есть возможность избежать налоговый вычет на прибыль.

Есть и другие судебные решения по предрейсовым осмотрам, когда судьи придерживаются правил Приказа №152, считая, что он касается не одних транспортных организаций, но и тех, кто совершает рейсы для нужд компании. Например, решение Арбитражного суда по делу №Ф03-131/2016; Верховного суда по делу №303-КГ16-5282. Для транспортных предприятий Приказ №152 обязателен к исполнению, без вариантов.

Читайте также:

- Округления в бухгалтерском балансе пояснения для налоговой

- Рассчитайте прибыль от реализации продукции прибыль валовую до налогообложения чистую прибыль

- Тяглые люди поставили государство в тяжелое положение не платили налоги

- Налоговый учет основных средств 2011

- Ученические договора с работниками налогообложение 2020