Ученические договора с работниками налогообложение 2020

Опубликовано: 05.05.2024

Условия договора: предмет, стороны и виды

Сам термин введен и разъяснен статьей 198 Трудового кодекса РФ . В ней же определены виды такого контракта:

- без отрыва от работы;

- с отрывом.

Одной стороной в соглашении выступает обучаемый гражданин, другой — только юридическое лицо. Причем данный вид контракта, согласно закону, является дополнительным к трудовому, хотя имеет собственный предмет — профессиональное обучение и может быть заключен отдельно с соискателем должности (при обучении своего работника составляется дополнительное соглашение).

Также из формулировки статьи 207 ТК РФ становится ясно, что претендовать на гарантированное получение должности могут только лица, успешно завершившие ученичество. То есть заключение УД не является гарантией последующего трудоустройства. И стоит добавить, что подобный контракт не заключается, если обучениепроходит в образовательной организации по заданию работодателя; эти взаимоотношения регулируется другими статьями законодательства.

Соглашение на профобучение заключается непосредственно с работодателем, и даже если осуществляется оно с отрывом от работы, трудовое законодательство продолжает определять условия взаимодействия учеников и работодателя.

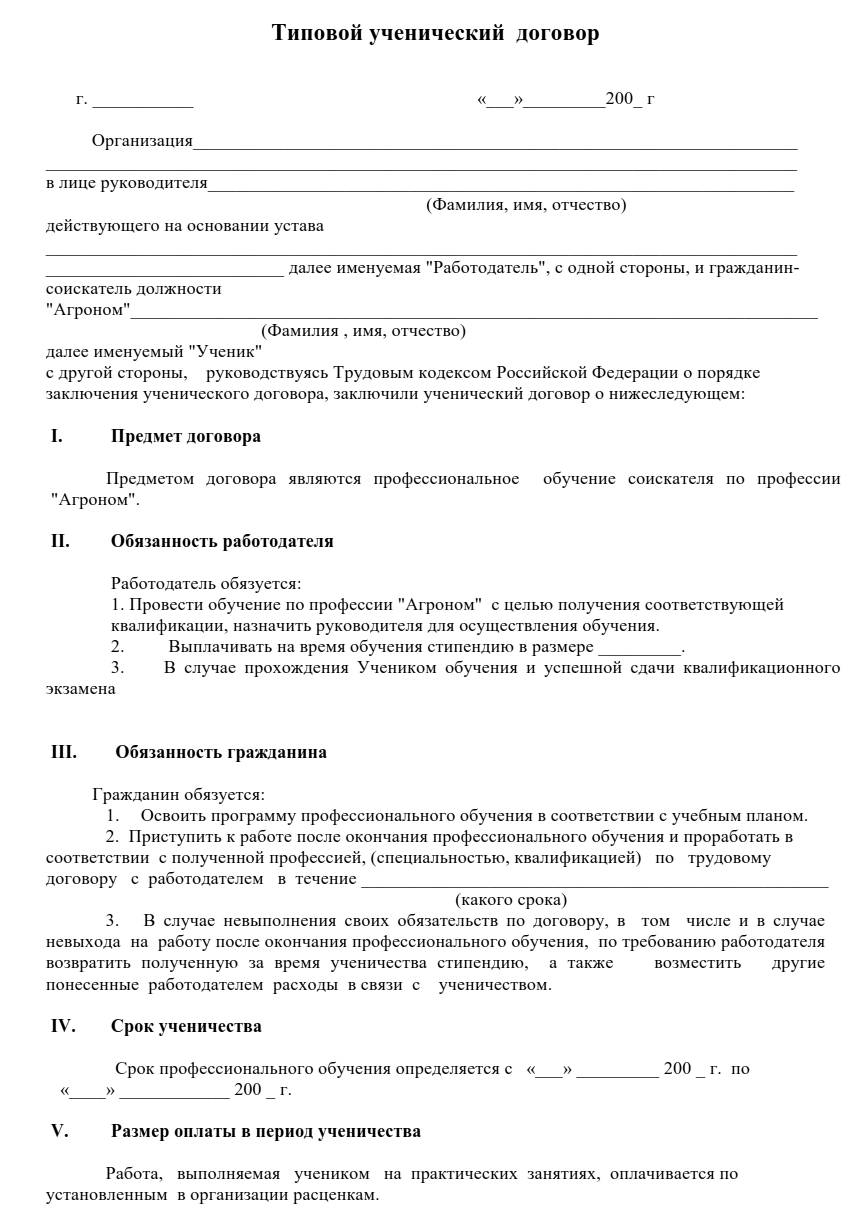

Образец ученического договора 2020 г. , представленный ниже, составлен таким образом, что в нем точно указаны стороны и предмет договора. Используйте его как шаблон, это значительно сэкономит время при разработке такого документа.

Порядок заключения и сроки

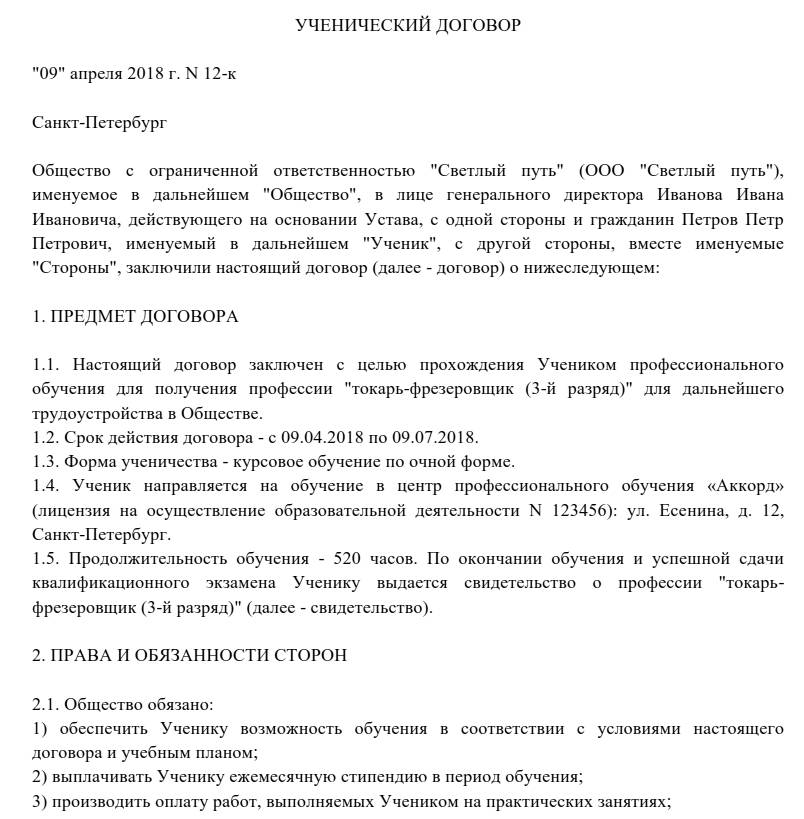

Образец ученического договора с лицом, ищущим работу (2018), поможет правильно организовать кадровое делопроизводство.

Для УД письменная форма является обязательной. Составляется два экземпляра для каждой из сторон.

При составлении важно указать:

- точные наименования сторон;

- квалификацию, которая будет в результате приобретена, в обязательном порядке;

- обязанность работодателя обеспечить прохождение действительной учебы работника или кандидата на должность;

- обязанность ученика пройти обучение и после его окончания отработать срок, установленный контрактом (ученический договор с работником предприятия образец 2020г. с отработкой можно найти ниже);

- срок обучения (согласно ст. 200 ТК РФ срок ограничен временем, необходимым для усвоения навыков и знаний по профессии или квалификации, причем если сотрудник болел, срок обучения может быть продлен);

- размер оплаты (стипендии).

Финансовые взаимоотношения работника и работодателя: возмещение затрат

Согласно ст. 204 ТК РФ за время обучения сотруднику и соискателю устанавливается стипендия, размер которой не может быть ниже 1 МРОТ. Уже работающий специалист может осуществлять свою деятельность на условиях неполного рабочего времени, в случае прохождения учебы без отрыва от производства. Обучение (и трудовая деятельность в случае учебы, совмещенной с работой) не могут занимать более 40 часов в неделю. Инвалидам и несовершеннолетним эти сроки сокращены до 35 часов в неделю.

Чтобы не беспокоиться относительно того, что сотрудник после обучения может уволиться, и затраты работодателя окажутся потерянными, нужно в УД четко обозначить условия так называемой отработки, особенно в договоре с соискателем.

Несколько неправильно было бы именовать документ «образец ученического договора с возмещением затрат на обучение». Это одна из обязанностей ученика, установленная законом: в том случае, если по окончании обучения гражданин не приступает к установленным по трудовому контракту обязанностям, отказывается выйти на работу, он должен возвратить работодателю выплаченную стипендию в полном объеме, а также возместить другие понесенные компанией расходы, в том числе средства, выплаченные сотрудникам за осуществление функций преподавателей (см. статью 207 ТК РФ ). Таким образом, и у ученика есть определенные обязанности, это надо учитывать.

Кто должен сдать экзамен и нужен ли испытательный срок

После завершения учебы проводится итоговая аттестация в форме экзамена с обязательной практической частью. Общие требования к нему установлены законодательством. Соискатели принимаются на должность без установления испытательного срока, так как они уже сдали экзамен, подтверждающий их знания и умения в соответствии с квалификационными требованиями к определенным профессиям и должностям.

- Что включает в себя ученический договор

- Чьей обязанностью является уплата страховых взносов?

- Обложение страховыми взносами расходов на обучение

- Обложение страховыми взносами стипендии

- Обложение страховыми взносами оплаты практики

- Рубрика "Вопросы и ответы"

Нередко работодатели заключают ученические договоры с потенциальными сотрудниками. Данный договор законодательством предполагает ряд выплат. В статье расскажем про страховые взносы по ученическому договору, ответим на часто задаваемые вопросы.

Что включает в себя ученический договор

Согласно ст.198 ТК РФ ученический договор работодатель заключает как с лицом, ищущим работу, так и с работником данной организации:

| Лицо, заключившее ученический договор | Пояснение |

| Лицо, ищущее работу | Ученический договор является гражданско-правовым и регулируется гражданским законодательством и иными актами, содержащими нормы гражданского права |

| Работник данной организации | Ученический договор является дополнительным к трудовому договору и регулируется трудовым законодательством и иными актами, содержащими нормы трудового договора |

При этом необходимо уяснить, что ученический договор хоть и является гражданско-правовым договором, но он не является договором на оказание услуг или выполнение работ.

Ученический договор содержит (ст.199 ТК РФ):

- наименование сторон;

- указание на конкретную профессию, специальность, квалификацию, приобретаемую учеником;

- обязанность работодателя обеспечить работнику возможность обучения в соответствии с ученическим договором;

- обязанность работника пройти обучение и в соответствии с полученной профессией, специальностью, квалификацией проработать по трудовому договору с работодателем в течение срока, установленного в ученическом договоре;

- срок ученичества;

- размер оплаты в период ученичества;

- иные условия, определенные соглашением сторон.

Чьей обязанностью является уплата страховых взносов?

Согласно ст.419 НК РФ плательщиками страховых взносов признаются:

· нотариусы, занимающиеся частной практикой;

Обложение страховыми взносами расходов на обучение

Согласно ст.422 НК РФ суммы платы за обучение работников по основным профессиональным образовательным программам и дополнительным профессиональным программам не подлежат обложению страховыми взносами.

Таким образом, плата работодателя за обучение по:

- образовательным программам профессионального образования;

- образовательным программам высшего образования

- дополнительным профессиональным программам;

- программам профессиональной подготовки;

- программам профессиональной переподготовки страховыми взносами не облагается.

Обложение страховыми взносами стипендии

В соответствии со ст. 204 ТК РФ ученикам в период ученичества выплачивается стипендия, размер которой определяется ученическим договором и зависит от получаемой профессии, специальности, квалификации, но не может быть ниже установленного федеральным законом минимального размера оплаты труда.

Предметом ученического договора не является выполнение трудовой функции или оказание услуг (выполнение работ), в связи с чем стипендия, выплачиваемая организацией обучающемуся лицу, не облагается страховыми взносами (Письмо Фонда социального страхования Российской Федерации от 17.11.2011 N 14-03-11/08-13985).

Обложение страховыми взносами оплаты практики

Рубрика “Вопросы и ответы”

Вопрос №1. К нам на предприятие поступил практикант для прохождения производственной практики. Мы знаем, что этот человек ищет работу. Должны ли мы при оформлении данного практиканта оформлять приказ о трудоустройстве?

Если вы не рассматриваете данного кандидата в качестве соискателя на вакантную должность – приказ о приёме на работу не оформляется. На данного кандидата оформляются все документы по ученическому договору.

Вопрос №2. Сотрудники предприятия командированы на обучение, направленное на повышение квалификации. Должны ли мы заключать с данными работниками ученический договор на период обучения?

Вопрос №3. Нашей организацией заключен ученический договор с сотрудником. Какие страховые взносы мы можем не уплачивать?

В соответствии со ст. 422 НК РФ обязанность по уплате страховых взносов снимается со страхователя лишь с выплат в рамках ученического договора.

Все выплаты, полученные работником в рамках трудового договора, подлежат обложению как НДФЛ, так и страховыми взносами.

Вопрос №4. ИФНС организовала внеплановую проверку нашей организации в связи с вызвавшими сомнение ученическими договорами. Что могло быть не так?

Вероятнее всего у налоговых органов появились вопросы в отношении выплат в рамках ученических договоров. Выплаты в рамках ученических договоров не могут превышать выплат в рамках трудовых договоров. Возможно, решением ИФНС может быть признание выплат по ученическому договору недействительными, т.к. будет усмотрено желание занизить или скрыть выплаты в страховые фонды.

Схема заключается в том, что с будущими работниками, которые не имеют должного опыта работы, заключается ученический договор на два – три месяца.

Эта схема уменьшает расходы на страховые отчисления, а в случае увольнения сотрудников в период испытательного срока – выдачу компенсации за неиспользуемый отпуск.

Ученикам вместо зарплаты выдается стипендия, размер которой определяется ученическим договором и зависит от получаемых профессии, специальности, квалификации, но не может быть ниже установленного федеральным законом МРОТ.

Обратите внимание!

Учеников кто-то должен учить, делать это будут наставники. Как правило, это руководители отделов, которые получают небольшую доплату за наставничество (облагается страховыми взносами и НДФЛ).

Кроме того, важно правильно оформить ученический договор.

Статьей 199 ТК РФ установлены требования к его содержанию. В частности, договор должен содержать:

- наименования сторон;

- название конкретной профессии, специальности, квалификации, приобретаемых учеником;

- обязательство работодателя обеспечить работнику возможность обучения согласно ученическому договору;

- обязательство работника пройти обучение и в соответствии с полученными профессией, специальностью, квалификацией проработать по трудовому договору с работодателем в течение срока, установленного в ученическом договоре;

- срок ученичества;размер оплаты в период ученичества.

На какой срок можно заключать ученический договор?

Законодательством данный срок не определен. Однако исходя из того, что ученики не являются сотрудниками организации, у них нет трудовых гарантии и не исчисляется страховой и трудовой стаж, а также с них нельзя ничего потребовать, так как данные граждане только учатся работе в компании, как правило, срок ученического договора ограничивают двумя-тремя месяцами.

Нужна ли лицензия для заключения ученического договора?

Работодатели – юридические лица вправе проводить обучение самостоятельно.

Для того чтобы проводить обучение самостоятельно, работодателю необходимо получить лицензию на осуществление образовательной деятельности. Это следует из ч.1 ст.91 Федерального закона от 29.12.2012 № 273-ФЭ «Об образовании в Российской Федерации», п.40 ч.1 ст. 12 Федерального закона от 04.05.2011 № 99-ФЗ «О лицензировании отдельных видов деятельности».

Однако исходя из анализа ч.1 ст.32, ч.2 ст.91 Закона № 273-ФЭ, п.40 ч,1 ст. 12 Закона № 99-ФЗ лицензию не требуется получать индивидуальным предпринимателям, которые осуществляют образовательную деятельность без привлечения педагогических работников.

То есть если работодателем учеников будет не юрлицо, а ИП и он же будет наставником, то проблем с лицензированием быть не должно.

Как поступить, если работодателем выступает организация?

И здесь можно доказать, что лицензии на обучение не требуется. Проверяющим можно доказать, что не подлежит лицензированию образовательная деятельность в форме разовых лекций, стажировок, семинаров и других видов обучения, не сопровождающаяся итоговой аттестацией и выдачей документов об образовании и (или) квалификации. Таким образом, если при обучении по ученическому договору итоговая аттестация и выдача документов об образовании и (или) квалификации не производятся, то организация вправе осуществлять деятельность без лицензии.

Однако, учитывая, что вопрос лицензирования деятельности юрлиц может быть спорным, безопасно данную схему применять в случае обучения учеников индивидуальным предпринимателем.

Рассмотрим, как стипендия будет учитываться для налогообложения.

Преимущества и недостатки схемы

Расходы на выплату стипендии соответствуют критериям, установленным ст.252 Налогового кодекса РФ (являются экономически обоснованными, документально подтвержденными, произведены для осуществления деятельности, направленной на получение дохода), и могут уменьшать налогооблагаемую базу по налогу на прибыль как прочие расходы, связанные с производством и реализацией (подп.49 п.1 ст.264 НК РФ).

Минфин соглашается с этим, но с одной оговоркой: оснований для принятия расходов по выплате стипендии учащимся, не принятым в штат организации по окончании обучения, для целей налогообложения прибыли не имеется (письмо Минфина России от 26.03.2015 № 03-03-06/1/16621).

То есть если ученик устраивается на работу, его стипендию можно поставить на расходы, если нет, то она выплачивается из чистой прибыли.

С другой стороны, и с этим доводом можно поспорить.

Ведь в момент обучения учеников организация планирует получить прибыль, впоследствии взяв их на работу. А за то, что они не стали трудиться на благо компании, компания ответственности не несет.

А вот на УСН ни при каких обстоятельствах учесть в затратах стипендию не получится. Расходы на выплату стипендий в перечень разрешенных при спецрежиме затрат, указанных в п.1 ст.346.16 Налогового кодекса РФ, не включены, в связи с чем при определении налоговой базы не учитываются.

Зато стипендия не будет облагаться страховыми взносами.

Исходя из положений ТК РФ ученический договор не относится к трудовому, так как не соответствует критериям трудового договора, определенным ст.56 ТК РФ. Кроме того согласно ст. 199 ТК РФ предметом ученического договора не является выполнение работ (оказание услуг), а значит, его нельзя признать гражданско-правовым. Следовательно, выплаты по ученическому договору, включая оплату работы, выполняемой на практических занятиях, не являются объектом обложения страховыми взносами (письмо Минтруда России от 26.02.2015 № 17-3/В-83).

Подтверждает данную позицию и судебная практика (постановления ФАС Западно-Сибирского округа от 31.03.2014 по делу № А45-9986/2013 Президиума ВАС РФ от 03.12.2013 № 10905/13 по делу № А71-9175/2012 Определение ВАС РФ от 18.10.2013 № ВАС-10905/13 по делу № А71 -9175/2012).

Однако НДФЛ со стипендии заплатить придется. Дело в том, что перечень доходов, освобожденных от налогообложения, представлен в ст.217 НК РФ. В данном перечне среди стипендий, не облагаемых налогом (п.11 ст.217 НК РФ) стипендии, выплачиваемые работодателем соискателю, отсутствуют соответственно. Следовательно, данная схема не позволяет экономить в части НДФЛ.

Ученический договор: учет и налогообложение

Ученический договор: тонкости оформления и применения

С введением Трудового кодекса компании на законодательном уровне получили возможность готовить персонал для собственных нужд с использованием привлеченных специалистов или своими силами.

Возможность минимизировать риски потери кадров после обучения и юридически закрепить факт вложения денег в конкретного работника реализована с помощью ученического договора.

В статье раскрываются особенности заключения разного вида ученических договоров, и рассматривается практика их применения.

Во времена советской экономики особой необходимости в ученическом договоре не было. Централизованное решение всех вопросов создало слаженную систему подготовки кадров для предприятий и организаций.

Это была система утвержденных планов набора абитуриентов, их последующего распределения по предприятиям, обучения молодых специалистов наставниками, которая реализовывалась через соответствующие учебные заведения и учебные бригады.

С приходом новых времен государственное образование стало сильно отставать от нужд предприятий, и компании самостоятельно начали решать вопрос развития и обучения своих сотрудников.

С одной стороны, предприятию были необходимы квалифицированные специалисты, с другой – возрастали риски, что сотрудники, обучившись, уволятся. Для того чтобы защитить материальные интересы работодателя, в 2001 г.

в ТК РФ появилась целая глава, посвященная ученическому договору. В 2006 г. она была усовершенствована, а потому является востребованной работодателями до сих пор.

Вместе с тем практика показывает, что многие коллеги неправильно применяют этот вид договора, поэтому давайте разберемся в этом инструменте подробнее.

Для начала определимся, что ученический договор оформляется с целью подготовки или переподготовки специалиста, в котором нуждается предприятие.

Отношения по профессиональной подготовке, переподготовке и повышению квалификации у данного работодателя классифицируются в ст.1 ТК РФ как отношения, непосредственно связанные с трудовыми, и регулируются нормами ТК РФ, других актов, содержащих нормы трудового права.

В ст. 198 ТК РФ приведено всего два вида ученических договоров, которые имеет право заключить работодатель:

– на профессиональное обучение с лицом, ищущим работу;

– с работником данной организации на переобучение без отрыва или с отрывом от работы.

Фактически это два разных договора, регулирующих две разновидности отношений.

Так, ученический договор с лицом, ищущим работу, носит гражданско-правовой характер, а ученический договор с работником данной организации на переобучение без отрыва или с отрывом от работы выступает дополнением к трудовому договору.

Анализ судебной практики показывает, что работодатели заключают как дополнительный ученический договор, так и дополнение к трудовому договору. Отметим, что независимо от формы такой документ должен содержать все необходимые условия, предусмотренные ТК РФ.

Ученический договор с лицом, ищущим работу, по своему содержанию во многом схож с ученическим договором с работником данной организации на профессиональное обучение. Его главное отличие в том, что между сторонами сделки на момент ее заключения отсутствуют трудовые отношения.

Оба названных договора заключаются с работодателем, являющимся юридическим лицом, и только на обучение, проводимое самим работодателем.

Обучение с привлечением обучающих организаций, по мнению многих юристов, является предметом гражданско-правового регулирования.

Поэтому следует заключать не ученический договор, а договор на обучение за счет средств работодателя.

[su_youtube url=” https://www.youtube.com/watch?v=6xafKeIX2u0″]

К сведению. Логика экспертов, в частности Ю. П. Орлова, основывается на трех “китах” – историческом развитии понятия “ученический договор”, определении сторон договора и отраслевой природе самого ученического договора.

В первом случае ученический договор еще в советском законодательстве о труде рассматривался как основание возникновения правоотношений по профессиональной подготовке или переподготовке, осуществляемой непосредственно на производстве.

Во втором случае сторонами ученического договора являются работодатель – физическое лицо – предприниматель или юридическое лицо и ученик – физическое лицо (работник или лицо, ищущее работу), на что прямо указано в ст. ст. 198 и 199 ТК РФ.

И, в-третьих, что вызывает наибольшие споры специалистов, природа самого ученического договора основана на трудовых взаимоотношениях и противоречит гражданско-правовым нормам.

Однако изначально, в первой редакции ТК РФ, ученический договор рассматривался как гражданско-правовой, регулируемый гражданским законодательством и иными актами, содержащими нормы гражданского права.

По мнению Санкт-Петербургской школы права, в частности С. П. Маврина, различие между ученическим договором и гражданско-правовым договором возмездного оказания услуг заключается в первую очередь именно в различных целях.

Целью ученического договора, которую преследует работодатель, является подготовка кадров для производства.

Цель договора возмездного оказания услуг заключается в том, что исполнитель, выполняя задание заказчика, получает вознаграждение за оказанные услуги (п. 1 ст. 779 ГК РФ).

По ученическому договору работодатель самостоятельно определяет необходимость профессиональной подготовки кадров для собственных нужд, за свой счет организует обучение и выплачивает стипендию ученику.

То есть не ученик заказывает и оплачивает обучение, что было бы характерно для гражданско-правовых отношений. Результатом обучения является не оказанная услуга, а возникающие впоследствии трудовые отношения, именно поэтому специалисты определяют природу ученического договора как договор в рамках предмета трудового права.

На практике работодатели нередко заключают два договора: один – с организацией, обучающей работника, а другой – с работником, который будет обучаться в данном учреждении.

Отметим также, что, несмотря на отнесение специалистами договоров между работодателем и учеником с привлечением обучающей организации к иным видам договоров, нежели ученический, в правоприменительной практике суды относят подобные виды договоров к ученическим и применяют трудовое законодательство. Вместе с тем в случае привлечения сторонней организации правильнее заключать с работником не ученический договор, а дополнительное соглашение к трудовому договору, прописав в нем все необходимые условия.

Нюансы договора о целевом обучении студента

Дополнительно следует обратить внимание, что установление обязанности Организации обеспечить студента мерами социальной поддержки направлено на реализацию гарантированных со стороны государства прав в области образования, предусмотренных в Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации». При этом получатель мер социальной поддержки, исходя из принципа свободы волеизъявления ( ГК РФ), вправе принять или выразить официальный отказ от получения данных гарантий. Соответственно, основания для досрочного прекращения договора на обучение, по мнению эксперта, связаны именно с фактом неисполнения со стороны Организации обязанностей по предоставлению мер социальной поддержки студенту, а не с ситуацией, при которой студент воспользовался своим правом на отказ от их получения.

Трехсторонний договор (соглашение) между работодателем, работником (студентом) и образовательной организацией об обучении (с обязательством работодателя о выплате стипендии)

Обязанности Исполнителя: 3.1.1. Зачислить Студента, выполнившего установленные Уставом и иными локальными нормативными актами Исполнителя условия приема, в _____________.

(наименование Исполнителя) 3.1.2. Обеспечивать реализацию в полном объеме образовательной программы Студента, соответствие качества подготовки Студента установленным требованиям, соответствие применяемых форм, средств, методов обучения и воспитания возрастным, психофизическим особенностям, склонностям, способностям, интересам и потребностям Студента.

3.1.3. Создавать безопасные условия обучения Студента в соответствии с установленными нормами, обеспечивающими жизнь и здоровье обучающихся, работников образовательной организации.

3.1.4. Соблюдать права и свободы Студента, его родителей (законных представителей), работников образовательной организации.

Извещать Исполнителя об уважительных причинах отсутствия Студента на занятиях. 3.2.4. Уважать честь и достоинство обучающихся и работников Исполнителя.

3.2.5. Возмещать ущерб, причиненный Студентом имуществу Исполнителя, в соответствии с законодательством Российской Федерации. 3.3. Обязанности Студента: 3.3.1.

Добросовестно осваивать образовательную программу, выполнять индивидуальный учебный план, в том числе посещать предусмотренные учебным планом или индивидуальным учебным планом учебные занятия, осуществлять самостоятельную подготовку к занятиям, выполнять задания, данные педагогическими работниками в рамках образовательной программы.

3.3.4. Уважать честь и достоинство других обучающихся и работников Исполнителя, не создавать препятствий для получения образования другими обучающимися.

3.3.5. Бережно относиться к имуществу Исполнителя и других обучающихся.

Вправе ли иностранные граждане заключать ученические договора?

Требуется ли при заключении ученического договора иностранным гражданам получать патент или разрешение на работу?

Требуется ли уведомлять о заключении ученического договора органы власти в сфере миграции?

1. Ученическому договору посвящена Глава 32 ТК РФ. В соответствии со статьей 198 ТК РФ работодатель - юридическое лицо (организация) имеет право заключать с лицом, ищущим работу, или с работником данной организации ученический договор на получение образования без отрыва или с отрывом от работы. С учетом того, что институт ученического договора прописан в Разделе IX ТК РФ, посвященном повышению квалификации, и, исходя из содержания статьи 199 ТК РФ, суть ученического договора заключается в повышении квалификации лица, обратившегося к работодателю. При этом лицо может уже находиться в штате компании, и эта категория лиц нам неинтересна, поскольку в таком случае иностранец уже имеет разрешительные документы на право работы, а может быть соискателем – искать работу у данного конкретного работодателя, но не обладать при этом необходимыми навыками. Вот об этой категории лиц мы и будет вести разговор.

Трудовой кодекс регулирует трудовые и иные, связанные с ними отношения (Глава 1 ТК РФ). Определение трудовых отношений содержится в статье 15 ТК РФ.

По своему правовому статусу ученический договор не подпадает под трудовые отношения в том смысле, который вложен законодателем в статью 15 ТК РФ, поскольку не предполагает выполнение трудовой функции как таковой, а предполагает возможность обучения для повышения или получения новой квалификации (статья 199 ТК РФ). Кроме того, возникновение трудовых отношений предполагает заключение именно трудового договора (статья 16 ТК РФ), в то время как ТК РФ выделяет еще один вид договора – ученический.

Следовательно, правоотношения, возникающие между работодателем и, в нашем случае, соискателем, нельзя отнести к трудовым. Они будут считаться иными отношениями (см. выше), на которые, тем не менее в полной мере распространяются нормы трудового права (части 1 и 2 статьи 11 ТК РФ).

Однако, в соответствии с частью 5 статьи 11 ТК РФ на территории Российской Федерации правила, установленные трудовым законодательством и иными актами, содержащими нормы трудового права, распространяются на трудовые отношения с участием иностранных граждан, лиц без гражданства, организаций, созданных или учрежденных иностранными гражданами, лицами без гражданства либо с их участием, международных организаций и иностранных юридических лиц, если иное не предусмотрено настоящим Кодексом, другими федеральными законами или международным договором Российской Федерации.

Получается, что трудовым законодательством в отношении иностранных граждан регулируются лишь трудовые отношения (не иные отношения).

Вместе с тем, помимо указанной формулировки ТК РФ не содержит прямого запрета на заключения с иностранными гражданами ученических договоров.

Важно:

Таким образом, сотрудники органов миграционного контроля в случае, если они столкнуться с использованием ученического договора должны делать упор на первом выводе. И именно в этом будет залог их победы – доказать, что заключенный договор имеет в данном случае природу гражданско-правового договора на выполнение работ (оказание услуг), поскольку с иностранным гражданином не может быть заключен ученический договор. Работодатели в качестве контраргумента будет использовать положения части 8 статьи 11 ТК РФ, устанавливающей исчерпывающий перечень лиц, на которых не распространяет свое действие ТК РФ, поскольку для них важно, чтобы договор был признан именно ученическим. Почему? Об этом ниже.

2. Отношения между иностранными гражданами, с одной стороны, и органами государственной власти, органами местного самоуправления, должностными лицами указанных органов, с другой стороны, возникающие в связи с осуществлением ими на территории Российской Федерации трудовой, предпринимательской и иной деятельности регулируются Федеральным законом от 25.07.2002г. № 115-ФЗ «О правовом положении иностранных граждан» (далее – Закон). При этом в соответствии с пунктом 4 статьи 13 Закона иностранный гражданин имеет право осуществлять именно трудовую деятельность в случае при наличии разрешения на работу или патента.

Именно привлечение к трудовой деятельности в Российской Федерации иностранного гражданина … при отсутствии разрешения на работу либо патента, если такие разрешение либо патент требуются в соответствии с федеральным законом, влечет административную ответственность для работодателя (часть 1 статьи 18.15 КоАП РФ), а осуществление иностранным гражданином … трудовой деятельности в Российской Федерации без разрешения на работу либо патента – административную ответственность для самого иностранца )часть 1 статьи 18.10 КоАП РФ).

Под трудовой деятельностью Законом понимается работа иностранного гражданина в Российской Федерации на основании трудового договора или гражданско-правового договора на выполнение работ/оказание услуг (пункт 1 статьи 2 Закона).

Кроме того, статья 198 ТК РФ содержит определение Работодателя, отличное от данного в статье 20 ТК РФ, предполагая, что в случае с ученическим договором работодателем признается юридическое лицо (организация), заключающее ученический договор с лицом, не являющимся ее работником.

Выше было указано, что трудовой договор и ученический договор в соответствии с ТК РФ имеют разную правовую природу, поскольку регулируют разного рода отношения. Получается, что если имеет место ученический договор, то для, подчеркиваю, повышения квалификации лица, ищущего работу, не требуется получать разрешения на работу либо патента, поскольку ученический договор не является ни трудовым, ни гражданско-правовым договором (гражданско-правовым он не является, поскольку его природа регулируется нормами трудового законодательства).

Картина вырисовывается следующая (с учетом того, что заключение ученического договора в соответствии с положениями Главы 32 ТК РФ преследует цель последующего трудоустройства ученика и заключения с ним трудового договора):

Иностранные граждане, будь то обучающиеся в России в ВУЗах, колледжах и ПТУ (имеющие право на получение разрешения на работу в порядке, установленном статьей 13.4 Закона), или прибывшие в Россию в порядке, не требующем получения визы, до получения соответствующего разрешительного документа могут заключать с организациями ученические договора. Единственным условием будет четкое соответствие содержание договора и возникающих правоотношений требованиям Главы 32 ТК РФ.

Проще говоря – такого рода иностранцы не должны работать в том смысле, который мы привыкли вкладывать в это слово, они должны именно повышать квалификацию либо приобретать новую.

С учетом положений Главы 32 ТК РФ повышение квалификации может быть организовано на территории работодателя.

Понятие квалификации раскрыто в ст. 195.1 ТК РФ - это уровень знаний, умений, профессиональных навыков и опыта работы. При этом характеристика квалификации, необходимой работнику для осуществления определенного вида профессиональной деятельности, дана в профессиональных стандартах [1]. Профессиональные стандарты в нашем случае содержат критерий оценки уровня знаний, умений, навыков работы, которых должен достигнуть ученик в рамках ученического договора, чтобы повысить квалификацию либо приобрести новую.

В соответствии с частью 1 статьи 200 ТК РФ ученический договор заключается на срок, необходимый для получения необходимой квалификации.

Получается, чтоработодателю при определении срока ученичества нужно руководствоваться продолжительностью образовательных программ для получения той или иной квалификации. Например, на основании Типового положения об образовательном учреждении дополнительного профессионального образования (повышения квалификации) специалистов, утвержденного Постановлением Правительства РФ от 26.06.1995 № 610, для повышения квалификации может потребоваться не менее 72 часов (пункт 7 Положения).

Кроме того, следует отметить, что в период обучения работодателем ученику выплачивается стипендия в размере не ниже МРОТ.

С учетом вышеизложенного можно обосновано предположить, что ученический договор может быть использован организациями в период оформления соискателями разрешительных документов на право работать в России при условии соблюдения положений Главы 32 ТК РФ. При этом организация получает лицо, выполняющее определенного рода работу в рамках приобретения (повышения) квалификации, а иностранец получает стипендию («зарплату»).

Что касается выплат страховых взносов в рамках ученического договора. В соответствии с позицией Минфина [2] поскольку ученический договор не является трудовым договором или гражданско-правовым договором на выполнение работ, оказание услуг (что следует из статей 56, 198, 199 ТК РФ), то стипендии, выплачиваемые по ученическому договору, заключенному с физическим лицом, ищущим работу, а также по ученическому договору на получение образования без отрыва от работы, заключенному с работником данной организации, не признаются объектом обложения страховыми взносами на основании пункта 1 статьи 420 Налогового кодекса как выплаты, производимые не в рамках трудовых отношений или гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг.

Стипендии, выплаченные организацией в соответствии ученическими договорами, не относятся к числу стипендий, освобождаемых от налогообложения на основании п. 11 ст. 217 Кодекса, и указанные стипендии подлежат налогообложению налогом на доходы физических лиц в общеустановленном порядке [3]

3. С вопросом о необходимости уведомлений уже получается проще.

Пункт 8 статьи 13 Закона обязывает работодателей направлять уведомления по факту заключения и расторжения (прекращения) именно трудового или гражданско-правового договора, каковым договор ученический не является.

[1] Подробнее смотри: Письмо Минтруда России от 04.04.2016 № 14-0/10/В-2253 «Ответы на типовые вопросы по применению профессиональных стандартов» (вместе с "Информацией Министерства труда и социальной защиты Российской Федерации по вопросам применения профессиональных стандартов"). Профессиональные стандарты в соответствии со статьей 195.3 обязательны к применению работодателями.

[2] Письмо Минфина от 3 июля 2017 г. № 03-15-06/41745. Дополнительно см. Постановление Президиума ВАС РФ от 03.12.2013 № 10905/13.

[3] Письмо Минфина от 7 мая 2008 г. № 03-04-06-01/123

Читайте также: