Продажа материалов проводки налоговый учет

Опубликовано: 18.09.2024

В процессе производства товаров и услуг, выполнения работ неизбежно образование отходов. Их состав определяется видом деятельности фирмы. Правила обращения с производственными отходами определены ФЗ-89 от 24/06/98 г. Производственные отходы – это ТМЦ, полученные в процессе переработки начального сырья, утратившие свои потребительские свойства, непригодные в дальнейшем для использования по назначению. Одним из этапов обращения с ними является утилизация.

Законодательное регулирование

Основные положения и обязанности по обращению с отходами содержит ФЗ-89. Ответственность за утилизацию отходов лежит на первоначальном собственнике, на организации, где они образовались.

Отходы производства подразделяются на безвозвратные и возвратные. Первые представляют собой материалы с полностью утраченными исходными полезными свойствами. Их реализация или повторное использование невозможно. Вторые могут быть использованы в производстве, проданы для дальнейшего использования.

Безвозвратные отходы отдельно не отражаются в балансе. Это производственные (технологические) потери, норматив которых закладывается в нормы расхода сырья при расчете себестоимости готового продукта: усушка, улетучивание, угары, испарение. Согласно «Основным положениям по калькулированию себестоимости продукции» п. 27 (утв. 20/07/70 г., действующий документ), безвозвратные отходы не подлежат оценке. Это означает, что бухгалтеру не нужно определять их стоимость и формировать проводки. Можно сказать, что косвенным образом их утилизацию оплачивает сама фирма через механизм расчета издержек производства. Необходим лишь их технологический учет.

Возвратные отходы могут быть утилизированы непосредственно. ФЗ-89 определяет утилизацию отходов как их использование в производстве продукции, услуг, осуществлении работ. При этом в учетных целях отходами не признаются остатки материалов, которые сохранили все свои потребительские свойства и передаются в другие подразделения, цеха (ст. 254-6 НК РФ).

Порядок утилизации

Собственник может пойти двумя путями.

- Поручить вывоз и дальнейшую утилизацию специализированной фирме. Для этого понадобятся учетные данные по объемам отходов, зафиксированные в документах. Опасные отходы (ст. 4.1 ФЗ-89) требуют наличия лицензии на утилизацию.

- Самостоятельно учитывать отходы и принимать решение об их утилизации, например, о передаче отходов в производство.

ВАЖНО! Образец договора об утилизации отходов производства от КонсультантПлюс доступен по ссылке

Чтобы иметь основания для отражения утилизации в БУ и НУ, необходимо создать внутреннюю комиссию по списанию отходов. В нее включаются технические специалисты, сотрудники экономической службы, руководитель. Комиссия определяет ТМЦ, подлежащие утилизации. Решение комиссии оформляется актом.

Бухгалтерский учет

В связи с многообразием видов отходов и способов их утилизации могут применяться различные схемы проводок и учета. Остановимся на наиболее существенных моментах БУ отходов у первоначального собственника и у фирмы, работающей в сфере утилизации.

У собственника

Контроль за движением возвратных отходов и их утилизацией начинается у собственника с построения детального аналитического учета: по видам продукции, местам возникновения отходов, информации о качественном и количественном их составе. Для подсчета образовавшихся отходов используют фактические замеры, взвешивания либо применяют расчетный метод по нормам на единицу продукции.

При утилизации путем продажи возвратных отходов на сторону могут формироваться проводки:

- Дт 10/6 Кт 20, 23 – оприходованы из производства отходы;

- Дт 62 Кт 91/1 – зафиксирована выручка от продажи возвратных отходов;

- Дт 91/НДС Кт 68/НДС – начислен налог с выручки;

- Дт 91/2 Кт 10/6 – списана с/стоимость возвратных отходов;

- Дт 51 Кт 62 – получена оплата;

- Дт 90/9 Кт 99 – получена прибыль от продажи возвратных отходов.

Собственник может утилизировать отходы, передав их в производство внутри своей организации.

Для этого используется проводка, обратная приведенной выше: Дт 20,23 Кт 10/6 – передача отходов в производство.

В специализированной фирме

Расходы по утилизации здесь относятся к обычным видам деятельности согласно ПБУ 10/99. Расходы признаются в БУ согласно п. 18 указанного документа, в зависимости от того, применяется кассовый метод признания доходов или нет.

Если возвратные отходы приобретены для использования в собственном производстве, применяется счет 10.

- Дт 10 Кт 60, 76 – оприходовано вторичное сырье от поставщика;

- Дт 60, 76 Кт 50, 51 – оплата поставщику за вторичное сырье.

Если приобретение было сделано для дальнейшей перепродажи, сырье выступает как товар (41).

Пусть организация использует общую систему НО. Проводки при реализации будут такими:

- Дт 62 Кт 90/1 – выручка с продажи;

- Дт 90/НДС Кт 68/НДС – начислен НДС с продажи;

- Дт 90/2 Кт 41 – списана с/стоимость проданных отходов;

- Дт 51 Кт 62 – получены деньги за реализованное сырье;

- Дт 90/9 Кт 99 – прибыль от перепродажи сырья.

Нередки случаи, когда фирма заключает с организацией, сетью торговых точек договор безвозмездной передачи отходов, мусора, например, использованной бумажной, деревянной тары в целях переработки своими силами. Условия договора могут предусматривать оплату со стороны контрагентов. В подобных случаях ключевым будет счет 98/2 – «доходы будущих периодов, безвозмездные поступления».

- Дт 10, 15 Кт 98/2 – безвозмездное поступление ТМЦ, в рыночной (договорной) оценке;

- Дт 20, 23 Кт 10 – сырье отправлено в переработку;

- Дт 98/2 Кт 91/1 – внереализационный доход от безвозмездного поступления ТМЦ;

- Дт 76 Кт 90/1, 91/1 – услуги по переработке, отражена выручка от реализации (работ);

- Дт 90/НДС, 91/НДС Кт 68/НДС – начисление НДС на услуги по переработке;

- Дт 50, 51 Кт 76 – оплата услуг переработки;

- Дт 40, 43 Кт 20, 23 – выпуск готовой продукции, результат утилизации отходов.

Утилизация может оформляться такими первичными документами:

- акт приема-передачи;

- накладная на отпуск материалов на сторону;

- товарная накладная;

- отчет о переработке;

- акт выполненных работ;

- требование-накладная;

- лимитно-заборная карта.

При утилизации отходов с помощью специализированной фирмы заключается договор (об утилизации, о переработке отходов).

Кстати говоря! При переработке давальческого сырья давалец является собственником образовавшихся отходов. Возвратные отходы либо уменьшают своей стоимостью стоимость исходного, переданного для переработки, сырья, либо снижают стоимость услуг переработчика.

Налоговый учет

Приведенные корреспонденции счетов показывают: операции по утилизации отходов, связанные с их реализацией, переработкой, облагаются НДС. Объектом обложения налогом на добавленную стоимость является всякая реализация, т.е. передача права собственности как возмездного, так и безвозмездного характера (ст. 146-1(1), 39-1 НК РФ). В частности, услуги по переработке отходов приравниваются к выручке от реализации работ. В ситуации, когда давалец безвозмездно передает исполнителю работ возвратные отходы, эта операция признается облагаемой НДС, как и реализация посредством уменьшения стоимости услуг на стоимость отходов. Начисление НДС на эти операции обязательно.

С текущего года операции по утилизации металлолома, макулатуры облагаются НДС (ФЗ-424 от 27/11/18 г.). Налоговым агентом здесь будет не продавец, а покупатель, т.е. сторонняя организация, специализированная фирма-переработчик. Продавец должен иметь статус плательщика НДС, а покупатель – налоговый агент может применять и общий режим, и «упрощенку», и иные спецрежимы – исчислять и перечислять налог в бюджет он все равно обязан. Агентские обязанности возложены и на тех покупателей, кто имеет освобождение от НДС (ст. 145 НК РФ). Продавец будет обязан начислить налог только в том случае, если реализует отходы физлицу или в договоре с покупателем отходов не прописал НДС, будучи его плательщиком.

В целях НУ для включения в расчеты по налогу на прибыль возвратные отходы:

- оцениваются по рыночным ценам (ценам возможной реализации) при утилизации путем продажи;

- по заниженной, по сравнению с исходными ТМЦ, цене, если утилизированы передачей в производство.

В последнем случае учитывается, что выход продукции будет занижен, а расход вторичного сырья – выше обычной нормы (по ст. 254-6, 40 НК РФ, письмо №03-03-06/4/49 Минфина от 26/04/10 г. и др).

Для налогоплательщика это прежде всего означает возможность уменьшить затраты по налогу на прибыль на рыночную стоимость вторичных отходов.

Безвозмездное поступление отходов — внереализационный доход. Его надо признать при списании отходов в производство для переработки.

Тезисно

Учет утилизации отходов, как бухгалтерский, так и налоговый, связан с выбором способа утилизации: утилизируются отходы на месте или передаются на сторону. Передача на сторону может иметь возмездный и безвозмездный характер. В БУ для учета применяют стандартные счета и проводки для реализации продукции и передачи ТМЦ в производство.

При безвозмездной передаче на сторону используется счет 98/2. В НУ все операции, связанные с реализацией отходов, в том числе и безвозмездной, облагаются НДС. С этого года НДС облагается также утилизация макулатуры и металлолома. Налоговым агентом выступает не продавец, а покупатель.

В целях учета налога на прибыль отходы и операции с ними оцениваются по правилам ст. 254 НК РФ.

Налог на добавленную стоимость – один из самых сложных налогов для начинающего бухгалтера. При этом он же является ключевым для бюджета страны. Спасибо за изобретение НДС нужно сказать французам, именно они в середине XX века изобрели этот налог. В России этот вид налога применяется с 1992 года.

Налог на добавленную стоимость отражается не только в налоговой декларации по НДС, но и в бухгалтерском учёте. Бухгалтерский учёт – это систематизированная информация обо всех хозяйственных операциях, от покупки канцелярии и выдачи зарплаты до получения кредита. Ведение бухгалтерского учёта – обязанность каждой компании, отказаться от ведения учёта вправе индивидуальные предприниматели и представительства иностранных компаний.

Любая операция в бухучёте должна быть отражена с помощью специальных счетов и подтверждена документально. Все эти действия регламентируются Федеральным законом № 402-ФЗ.

Бухгалтерский учёт необходим:

— для определения прибыли и выплаты дивидендов

— для оформления заявки на кредиты и субсидии

— для привлечения инвестиций

Методы бухгалтерского учёта

При учёте доходов и расходов, как правило, используются два метода: метод начислений и кассовый метод. При методе начислений все расходы и доходы учитываются именно в том периоде, в котором они возникают, вне зависимости от реального поступления или списания средств со счетов. Кассовый метод подразумевает учёт доходов и расходов и доходов в момент зачисления или списания соответствующих сумм. Метод начислений в бухгалтерском учёте, согласно Налоговому кодексу РФ, могут использовать все налогоплательщики, а вот кассовый метод возможен только для отдельных видов организаций с небольшой выручкой. В любом случае выбранный метод учёта должен быть зафиксирован в учётной политике.

Основные счета для НДС, используемые в бухгалтерском учёте

При фиксации всех расчётов с использованием налога на добавленную стоимость используются два основных счёта. Счёт 68 «Расчёт по налогам и сборам» и его дополнительный субсчёт 68-НДС. По кредиту 68-НДС начисляется налог для передачи в бюджет, а по его дебетовой составляющей ведутся расчёты по уплате и там же находят отражение суммы, направленные на возмещение налога. Разницей между дебетом и кредитом по счёту 68 становится сумма, которую организации нужно будет оплатить в бюджет. Точнее, если обороты по кредиту обороты больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Есть ещё один счёт для проводок – это счёт 19 «НДС по приобретённым ценностям», где как следует из названия, ведётся учёт налога при приобретении различных товаров, в стоимость которых входит налог на добавленную стоимость. Эту сумму организация потом вправе подать к вычету налога по счёту 68. У счёта 19 есть субсчета, например, 19-1 «НДС при приобретении основных средств», 19-2 "НДС по приобретённым нематериальным активам", 19-3 "НДС по приобретённым материально-производственным запасам" и другие. Для каждого субсчета есть зафиксированные в законе положения, какие именно операции нужно в нём отражать.

Счёт 90 «Продажи» предназначен для учёта реализуемых компанией товаров, работ и услуг. По кредиту этого счёта отражается выручка от продажи, а в дебет заносится начисленный при реализации налог.

Типовые проводки по бухгалтерскому учёту НДС

Давайте разберём, как следует фиксировать в бухучёте основные операции хозяйственной деятельности, с которыми сталкивается практически любая компания.

Проводки по НДС. Начисление налога

Реализация собственных товаров и оказание услуг отображается в проводках по начислению НДС следующим образом:

Продажа товаров и оказание услуг по основному профилю компании

Счёт 90 «Продажи»

Продажа и оказание услуг по дополнительным видам деятельности компании (например, сдача в аренду помещений)

Счёт 91 «Прочие доходы и расходы»

Учёт налога по поступившим авансам при реализации товаров и услуг

Счёт 76 «Расчёты с дебиторами и кредиторами»

Учёт погашения задолженности по налогу на добавленную стоимость

Счёт 51 «Расчётные счета»

Учёт входного НДС

Учёт входного НДС при приобретении чего-либо. Учёт входного налога на добавленную стоимость с последующим принятием его к вычету.

Учёт налога при приобретении товаров, работ и услуг

Счёт 19 «НДС по приобретённым ценностям»

Счёт 60 «Расчёты с поставщиками и подрядчиками»

Учёт налога по приобретённым товарам и услугам к вычету

Счёт 19 «НДС по приобретённым ценностям»

Учёт входного налога на добавленную стоимость и его последующее списание при расходах

Эта проводка применяется в случае, если компания планирует использовать приобретённые товары в операциях, необлагаемых налогом на добавленную стоимость, и соответственно не планирует представлять эту сумму к вычету.

Учёт налога при приобретении товаров

Счёт 19 «НДС по приобретённым ценностям»

Счёт 60 «Расчёты с поставщиками и подрядчиками»

Учёт налога по приобретённым товарам, включённый в стоимость товаров

Счёт 19 «НДС по приобретённым ценностям»

Восстановление НДС

Причины для восстановления налога могут быть разные. Например, организация переходит на спецрежим или начинает использовать имущество в операциях, которые этим налогом не облагаются, допустим, место операции с таким имуществом находится за пределами РФ, и в ряде других ситуаций. В таком случае операции отражаются следующими проводками:

При переходе на спецрежим

Счёт 60 «Расчёты с поставщиками и подрядчиками»

При получении освобождения от НДС

Счёт 91 «Прочие доходы и расходы»

Счёт 19 «НДС по приобретённым ценностям»

НДС и авансы

Налог с авансов разрешено принять к вычету только после того, как прошла реализация или после отказа от сделки и возврата аванса.

Счёт 51 «Расчётные счета»

Счёт 62 «Расчёты с покупателями и заказчиками»

Учёт налога, начисленного с аванса

Счёт 76 «Расчёты с дебиторами и кредиторами»

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как применять на практике ФСБУ 5/2019 "Запасы" в учете инструментов, расходных материалов, запчастей, спецодеды и канцтоваров?

По данному вопросу мы придерживаемся следующей позиции:

По новым правилам к запасам организации относятся расходные материалы и запасные части, порядок их учета остался прежним. Изменения коснулись в основном формирования стоимости запасов.

Канцтовары, приобретаемые для управленческих нужд, единовременно могут списываться на расходы текущего периода.

Порядок учета малоценных предметов с длительным сроком использования (спецодежда, инструмент) на текущий момент не отрегулирован. Организация должна сама установить и отразить в учетной политике выбранный подход исходя из принципов существенности информации и рациональности учета.

Обоснование позиции:

Новый стандарт ФСБУ 5/2019 "Запасы" не предусматривает ограничение в стоимости запасов. Согласно п. 5 ФСБУ 5/2019 предусмотрено всего два условия признания запасов:

- затраты, понесенные в связи с приобретением или созданием запасов, обеспечат получение в будущем экономических выгод организацией;

- сумма затрат, понесенных в связи с приобретением или созданием запасов (или приравненная к ней величина), может быть определена.

Новым в учете является то, что в состав запасов включаются только активы, потребляемые (продаваемые) в рамках обычного операционного цикла либо используемые в течение не более чем 12 месяцев (п. 3 ФСБУ 5/2019).

Поэтому, если активы потребляются в рамках обычного операционного цикла либо используются в течение не более чем 12 месяцев, то независимо от их стоимости они учитываются в составе запасов. То есть вопрос о стоимостном критерии как факторе, определяющем порядок учета, возникает только после того, как в соответствии с условиями признания актив признан либо запасами, либо основным средством. Напомним, что согласно п. 4 действующего ПБУ 6/01 "Учет основных средств" актив принимается организацией к бухгалтерскому учету в качестве основных средств, в частности, если объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев.

Поэтому если критерии признания актива запасом (п. 3 ФСБУ 5/2019) выполняются, в том числе и по сроку использования, то активы стоимостью до 40 000, от 40 000 до 100 000, свыше 100 000 рублей учитываются как запасы. Для признания актива в бухгалтерском учете в качестве запасов его стоимость не имеет значения.

Помимо этого, начиная с 2021 года организация имеет право списывать канцтовары и иные запасы на расходы в момент приобретения, если они предназначены для управленческих нужд и подобный подход утвержден в учетной политике (п. 2 ФСБУ 5/2019).

Далее рассмотрим более подробно учет активов организации разных категорий.

Учет активов, классифицируемых в качестве запасов

На основании перечня активов, имеющихся в организации, в составе запасов в 2021 году учитываются расходные материалы (гайки, трубы и т.д.), а также запасные части для основных средств (подп. а) п. 3 ФСБУ 5/2019).

Формирование стоимости запасов при покупке

При покупке запасы в общем случае первоначально отражаются в учете по фактической себестоимости (п. 9 ФСБУ 5/2019).

В себестоимость запасов включаются фактические затраты на их приобретение, приведение в состояние и местоположение, необходимые для потребления, продажи или использования (пп. 10, 11 ФСБУ 5/2019):

- суммы, уплаченные или подлежащие уплате организацией поставщику. Суммы скидок вне зависимости от формы их предоставления, а также налоги и сборы не включаются в фактическую себестоимость (п. 12 ФСБУ 5/2019);

- затраты на заготовку и доставку материалов до места их потребления (продажи или использования);

- затраты по доведению материалов до состояния, в котором они пригодны к использованию в запланированных целях (затраты по доработке, сортировке, фасовке и улучшению технических характеристик);

- иные затраты, связанные с приобретением материалов.

В себестоимость запасов в соответствии с п. 18 ФСБУ 5/2019 не включаются:

- затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

- управленческие расходы, кроме случаев, когда они непосредственно связаны с приобретением таких материалов;

- расходы на хранение материалов, за исключением случаев, когда хранение является частью технологии подготовки материалов к потреблению или обусловлено условиями их приобретения;

- иные затраты, осуществление которых не является необходимым для приобретения материалов.

Если у организации в связи с приобретением запасов возникает обязательство по их демонтажу, утилизации и восстановлению окружающей среды, оценочная величина такого обязательства, определенная в соответствии с ПБУ 8/2010 "Оценочные обязательства, условные обязательства и условные активы", включается в стоимость запасов (подп. г) п. 11 ФСБУ 5/2019, Вопрос: Включение согласно ФСБУ 5/2019 в фактическую себестоимость запасов оценочного обязательства (ответ службы Правового консалтинга ГАРАНТ, октябрь 2020 г.)).

В случае приобретения запасов с отсрочкой платежа более 12 месяцев или установленный организацией меньший срок в стоимость запасов включается сумма денежных средств, которая была бы уплачена организацией при отсутствии указанной отсрочки. Разница между указанной суммой и номинальной величиной денежных средств, подлежащих уплате в будущем, учитывается в соответствии с ПБУ 15/2008 "Учет расходов по займам и кредитам" (п. 13 ФСБУ 5/2019). Смотрите также Вопрос: Включение в фактическую себестоимость приобретаемых за плату материально-производственных запасов ряда расходов, связанных с приобретением МПЗ, в соответствии с ФСБУ 5/2019 "Запасы" (ответ службы Правового консалтинга ГАРАНТ, декабрь 2020 г.).

Бухгалтерский учет запасов в соответствии с ФСБУ 5/2019

Организация может не менять установленную классификацию видов запасов и единиц учета запасов в связи с переходом на ФСБУ 5/2019. Зато теперь по новым правилам в бухгалтерском учете допускаются последующие изменения единиц учета (п. 6 ФСБУ 5/2019).

Организация должна обеспечить надлежащий контроль (в том числе с использованием забалансового учета) наличия и движения находящиеся у организации материальных ценностей других лиц, а также инструментов, инвентаря, спецодежды, тары и т.д., переданных в производство (эксплуатацию) объектов (п. 8 ФСБУ 5/2019).

Введение ФСБУ 5/2019 не повлияло на применение Плана счетов бухгалтерского учета. В учете проводки по приобретению запасов оформляются так же, как и ранее по дебету счетов 10 "Материалы", 41 "Товары", 43 "Готовая продукция" и др. в корреспонденции со счетами учета расчетов (смотрите Энциклопедию решений. Бухгалтерский учет поступления материалов с 1 января 2021 года в соответствии с ФСБУ 5/2019).

Согласно п. 36 ФСБУ 5/2019 организация при отпуске в производство и ином выбытии запасов может вести учет в том числе по средней себестоимости. Данные суммы относятся на расходы того периода, в котором произошло выбытие согласно п. 41, п. 43 ФСБУ 5/2019 (смотрите Энциклопедию решений. Пример списания материалов по средней себестоимости c 1 января 2021 года в соответствии с ФСБУ 5/2019, Энциклопедию решений. Бухгалтерский учет выбытия материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019).

При передаче запасных частей в ремонт следует обращать внимание на характер ремонта. Если это текущий ремонт, то стоимость запасов списывается на расходы текущего периода. Если это реконструкция или модернизация, стоимость запасов увеличивает амортизируемую стоимость основного средства (смотрите Энциклопедию решений. Учет расходов на ремонт основных средств).

Последующая оценка запасов на каждую отчетную дату

В соответствии с п. 28 ФСБУ 5/2019 запасы оцениваются на каждую отчетную дату по наименьшей из следующих величин:

- фактическая себестоимость;

- чистая стоимость продажи.

Согласно п. 30 ФСБУ 5/2019 для целей бухгалтерского учета превышение фактической себестоимости запасов над их чистой стоимостью продажи считается обесценением запасов, в частности, при моральном устаревании, потере первоначальных качеств, снижении их рыночной стоимости. В таком случае начисляется резерв под обесценение в размере превышения фактической себестоимости запасов над их чистой стоимостью продажи с одновременным уменьшением балансовой стоимости запасов.

ФСБУ 5/2019 изменен порядок восстановления резерва под обесценение запасов: величина восстановления относится на уменьшение суммы расходов, признанных в этом же периоде в связи с выбытием запасов (п. 31 ФСБУ 5/2019).

Подробнее об определении чистой стоимости продажи и порядке учета резерва смотрите в Энциклопедии решений. Бухгалтерский учет выбытия (списания) морально устаревших, пришедших в негодность по истечении сроков хранения материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019.

Как мы видим, новый стандарт затронул в основном вопросы формирования стоимости расходных материалов и запасных частей и не повлиял на порядок их ведения в бухгалтерском учете.

Учет запасов, приобретаемых в управленческих целях (в частности, канцелярских товаров)

На основании абзаца второго п. 2 ФСБУ 5/2019 организация может принять решение не применять положения Стандарта в отношении запасов, предназначенных для управленческих нужд. То есть запасы, предназначенные для управленческих нужд, списывать в расходы периода, в котором были понесены (не когда такие запасы переданы для использования, а сразу при приобретении).

Полагаем, данный способ необходимо закрепить в учетной политике, кроме того, целесообразно утвердить номенклатуру запасов, которые организация будет учитывать в качестве запасов, предназначенных для управленческих нужд.

Так как это право, но не обязанность, то организация может им и не воспользоваться и продолжать учитывать такие запасы в общем порядке, списывая их стоимость на расходы не на дату приобретения, а, как и ранее, при отпуске их в эксплуатацию.

В случае, когда управленческие расходы непосредственно связаны с приобретением (созданием) запасов, они включаются в себестоимость последних (подп. "б" п. 18 Стандарта).

Расходы на их приобретение будут признаваться в составе расходов от обычных видов деятельности. Как уже было упомянуто ранее, запасы, предназначенные для управленческих нужд, можно единовременно списывать на расходы в момент приобретения (п. 2 ФСБУ 5/2019). В учете могут быть оформлены следующие записи:

Дебет 26 Кредит 60, 76

- в составе общехозяйственных расходов отражена стоимость запасов, приобретенных для управленческих нужд.

Учет активов, не признаваемых запасами по новым правилам (например, спецодежда, инструменты)

В связи с применением ФСБУ 5/2019 малоценные предметы (спецодежда, инструменты и т.д.) со сроком эксплуатации более 12 месяцев или свыше обычного операционного цикла не могут учитываться в запасах. У организации есть возможность выбрать из нескольких вариантов учета:

- сохранить старый порядок учета до момента применения ФСБУ 6/2020 "Основные средства" (обязательно к применению с 2022 года), не признавать данные предметы в качестве основных средств в соответствии с абзацем 4 п. 5 ПБУ 6/01 "Основные средства" и по прежнему учитывать их в составе материалов;

- перейти уже в текущем году на ФСБУ 6/2020. Согласно п. 5 ФСБУ 6/2020 организация может не применять ФСБУ 6/2020 в отношении основных средств, имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение или создание таких активов признаются расходами периода, в котором они понесены;

- если организация не применяет положения п. 5 ПБУ 6/01 для малоценных активов стоимостью до 40 тыс. рублей, учитывать такие активы в составе основных средств.

Выбранный подход должен быть закреплен в учетной политике на текущий год.

Рекомендуем также ознакомиться с материалами:

- Вопрос: Бухгалтерский учет СИЗ со сроком эксплуатации более 12 месяцев в 2021 и 2022 годах (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2020 г.);

- Вопрос: Бухгалтерский учет спецоснастки стоимостью более 100 тысяч рублей согласно ФСБУ 5/2019 (ответ службы Правового консалтинга ГАРАНТ, февраль 2021 г.);

- Вопрос: Как списывать по новому стандарту в бухучете спецодежду стоимостью менее 40 тыс. руб. со сроком полезного использования более 12 месяцев, если организация применяет в 2021 году ПБУ 6/01? (ответ Горячей линии ГАРАНТ, февраль 2021 г.)

- Энциклопедия решений. Учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества);

- Энциклопедия решений. Бухгалтерский учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества);

- Энциклопедия решений. Бухгалтерский учет поступления материалов по договору мены c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет безвозмездного поступления материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет материалов, созданных силами организации c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет выбытия материалов в результате хищения, порчи, недостачи c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет безвозмездной передачи материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет "малоценных" основных средств;

- Практические аспекты применения нового порядка учета запасов (И.А. Лисовская, Н.Г. Трапезникова, журнал "Международный бухгалтерский учет", N 1, январь 2021 г.);

- Вопрос: Как отражать в бухгалтерском учете изменение и списание резерва под обесценение запасов, которые не относятся к готовой продукции или товарам? (ответ службы Правового консалтинга ГАРАНТ, январь 2021 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Андреева Людмила

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации "Содружество" Мельникова Елена

19 марта 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Во время инвентаризации часто возникают спорные ситуации: компании не могут взыскать убытки с виновного лица из-за несвоевременного проведения или ненадлежащего оформления инвентаризации или получают доначисление налогов в ходе налоговой проверки. Рассмотрим, когда проводить инвентаризацию, как её оформлять и отражать в учёте.

Когда нужно проводить инвентаризацию

Инвентаризацию проводят перед составлением годовой бухгалтерской отчётности, но это не единственный случай, когда она необходима (п. 3 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон о бухучёте), п. 27 Положения, утв. Приказом Минфина от 29.07.1998 № 34н). Например, инвентаризацию надо регулярно проводить, чтобы выявить пищевую продукцию, лекарства и иные товары с истёкшим сроком хранения (п. 4 ст. 5 Закона РФ от 07.02.1992 № 2300-1).

Если не провести инвентаризацию в установленных законом случаях или провести её несвоевременно, например после увольнения материально ответственного лица, то компания:

- не сможет привлечь уволившегося работника к материальной ответственности (Определение Судебной коллегии по гражданским делам ВС РФ от 07.05.2018 № 66-КГ18-6);

- не сможет учесть потери от недостачи в составе налоговых расходов (ст. 252, 265 НК РФ, постановление Девятого арбитражного апелляционного суда от 01.11.2018 № 09АП-51247/2018).

Как оформлять инвентаризацию

С 2013 года применять унифицированные формы первичных документов не обязательно (п. 4 ст. 9 Закона о бухучёте).

На наш взгляд, безопаснее всего разработать собственные формы документов для учёта результатов инвентаризации, взяв за основу формы, утверждённые Госкомстатом. Свои формы нужно утвердить в приложении к учётной политике организации или приказом ИП (п. 4 ст. 9 Закона о бухучёте, п. 4 ПБУ 1/2008).

Если при документальном оформлении инвентаризации допущены нарушения, могут наступить следующие последствия:

- невозможность привлечь виновных лиц к материальной ответственности (письмо Минфина от 30.12.2019 № 03-11-11/103406);

- отказ проверяющих учесть недостачу в составе налоговых расходов (письмо Минфина от 24.12.2014 № 03-03-06/1/66948);

- начисление НДС со стоимости недостачи в ходе налоговой проверки (постановление АС ДВО от 24.01.2019 № Ф03-5265/2018).

Как учесть результат инвентаризации — шпаргалка

Рассмотрим алгоритм учёта результатов инвентаризации на примере материально-производственных запасов (МПЗ). Напомним, что результаты инвентаризации оформляются первичными документами согласно учётной политике компании, например ведомостью учёта результатов, выявленных инвентаризацией (ИНВ-26).

Ситуация 1. Выявлены излишки

Бухгалтерский учёт. Оприходуйте излишки по рыночной стоимости, подтверждённой документально. На стоимость излишков, выявленных при инвентаризации, сделайте проводку:

- Дт 10 (41) Кт 91.1

Налоговый учёт. Стоимость излишков включается в состав внереализационных доходов по налогу на прибыль и УСН (п. 8 ст. 250, п. 1 ст. 346.15 НК РФ). Рыночную стоимость отнесите в доходы в момент завершения инвентаризации.

Для целей налога на прибыль можно учесть в составе расходов стоимость излишков МПЗ по факту их отпуска в производство или продажи (п. 2 ст. 254 НК РФ). Для целей УСН можно учесть излишки товаров в момент их продажи (письмо Минфина от 24.05.2013 № 03-11-06/2/18968).

Ситуация 2. Выявлена недостача (порча) в пределах норм естественной убыли

Бухгалтерский учёт. Отразите стоимость недостачи (порчи) и спишите сумму в пределах норм естественной убыли как материальные расходы.

- Дт 94 Кт 10 (41)

- Дт 20 (44) Кт 94

Налоговый учёт. Убытки от недостачи (порчи) в пределах норм естественной убыли учитываются для целей налога на прибыль в составе материальных расходов на момент завершения инвентаризации (пп. 2 п. 7 ст. 254 НК РФ). Для целей УСН убыток от недостачи не учитывается, так как купленные материалы уже учтены при получении и расход задвоится (п. 2 ст. 346.16, ст. 346.17, п. 1 ст. 252 НК РФ).

Ситуация 3. Выявлена недостача (порча) сверх норм естественной убыли или в отсутствие таких норм. Виновник установлен

Бухгалтерский учёт. Отразите недостачу на счёте 94 и отнесите её по балансовой стоимости на сотрудника.

- Дт 94 Кт 10 (41)

- Дт 73 (76) Кт 94

- Дт 50 (51, 70) Кт 73 (76)

Налоговый учёт. Убытки от недостачи (порчи) сверх норм естественной убыли или в отсутствие таких норм не учитываются для целей УСН. Для целей налога на прибыль они учитываются во внереализационных расходах в один из следующих периодов (пп. 20 п. 1 ст. 265 НК РФ, письма Минфина от 26.10.2018 № 03-03-06/1/77156, от 20.02.2017 № 03-03-06/1/9693):

- признание виновным лицом;

- вступление в силу решения суда о взыскании убытков с виновного лица;

- признание страховой компанией страхового случая в связи с недостачей (порчей).

При кассовом методе учесть сумму возмещения нужно в момент внесения денежных средств в кассу или на расчётный счёт организации.

Ситуация 4. Выявлена недостача (порча) сверх норм естественной убыли или в отсутствие таких норм. Виновник не установлен

Бухгалтерский учёт. Отразите сумму недостачи (порчи) и спишите убыток в связи с отсутствием виновного лица.

- Дт 94 Кт 10 (41)

- Дт 91.2 Кт 94

Налоговый учёт. Убытки от недостачи (порчи) сверх норм естественной убыли или в отсутствие таких норм учитываются для целей налога на прибыль в составе внереализационных расходов. Чтобы подтвердить отсутствие виновного лица, понадобятся документы, например постановление о прекращении уголовного дела от полиции (пп. 5 п. 2 ст. 265 НК РФ). Для целей УСН такие убытки не учитываются.

Илья Антоненко, ведущий эксперт Национальной консалтинговой компании

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В этой статье я не стану переписывать нормативные акты (а лишь перечислю их ниже), которыми регламентируется учет материалов на производственном предприятии. Этого вполне хватает на просторах интернета. Здесь я расскажу про практический учет материалов в производстве продукции.

Учет материалов в производстве продукции регламентируется:

— ПБУ 5/01 «Учет материально-производственных запасов» (Приказ Минфина от 09.06.2011 №44н);

— Методическими указаниями по бухгалтерскому учету материально-производственных запасов (Приказом Минфина от 28.12.2001 г. №119н);

— Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (Приказ Минфина от 26.12.2002 г. №135н).

Как я объясняю на семинарах – научитесь читать и применять законодательство, и будет вам счастье.

Но на самом деле, учет материалов в производстве продукции, это достаточно объемный участок работы. Тем более, если ваше предприятие производит готовую продукцию для широкого круга потребителей.

Следовательно, от правильности ведения данного участка зависит успешность развития компании и дальнейшее ее существование.

Давайте рассмотрим этапы движения и учета сырья и материалов в производстве.

УПРАВЛЕНИЕ ПРОИЗВОДСТВЕННЫМИ МАТЕРИАЛАМИ

Если немного углубиться в финансовый учет, то мы поймем откуда берутся материалы для производства продукции.

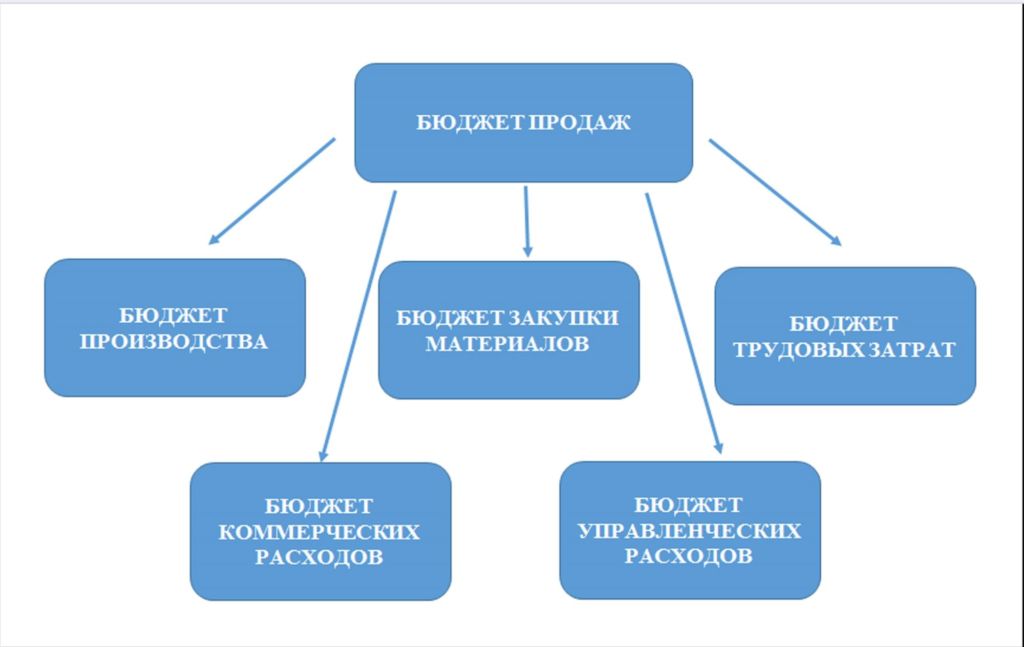

Во-первых, составляется план продаж готовой продукции, а уже отсюда составляются:

- план производства продукции;

- план закупки для этого производства материалов;

- планы трудовых затрат;

- и другие планы и бюджеты компании.

То есть, план по закупке сырья и материалов берется на основе плана производства!

Далее снабженцы компании подбирают подходящих поставщиков по своим параметрам и заказывают сырье и материалы для производства продукции.

ПОСТУПЛЕНИЕ МАТЕРИАЛОВ

Материалы поступают на склад. Складов в организации может быть несколько. Это может быть один общий склад, а может быть и разделение складов по цехам производства. В зависимости от количества складов, должны быть определены и документально оформлены ответственные материальные лица за прием и отпуск материала. Это пригодится бухгалтеру в конце месяца для подсчета фактической себестоимости, на основании результатов проведенной инвентаризации.

Итак, материалы поступили на склад, МОЛ (материально-ответственное лицо) принимает этот материал на склад, расписывается в товарной накладной о приеме. Один экземпляр накладной возвращается поставщику, а другой в бухгалтерию. Это и есть приход сырья на склад. В течение месяца поступлений может быть несколько. Соответственно, в бухгалтерском учете и учете кладовщика эти поступления отражаются.

Учет материалов в производстве — бухгалтерские проводки:

1) Дт 10 Кт 60 – поступление материалов от поставщика.

2) Если вы работаете с НДС, то выделяете из суммы поступления НДС:

Дт 19 Кт 60 – отражен ндс по материалам

3) И если вам поставщик дал счет фактуру, которую вы можете принять к вычету, то принимаете этот НДС к вычету:

Дт 68.2 Кт 19 – принимаем ндс к вычету.

Пример

Поставщик отгрузил нам материалы на сумму 120 000 рублей, в том числе НДС 20%.

На основании накладной бухгалтер делает следующие проводки:

Дт 10 Кт 60 – 100 000 рублей (учитываем материал без НДС);

Дт 19 Кт 60 – 20 000 рублей (отражаем НДС от поступления);

Дт 68.2 Кт 19 – 20 000 рублей (принимаем НДС к вычету на основании счета фактуры).

Задание для самостоятельного решения:

Составьте бухгалтерские проводки.

Поставщик отгрузил материал на сумму 162000 рублей, в том числе НДС 20%.

ОТПУСК МАТЕРИАЛОВ В ПРОИЗВОДСТВО

Путем поступления/приема материала у нас образовались оборотные активы на складе. И эти активы должны оборачиваться в производстве продукции, а не залеживаться и затоваривать наш склад мертвым грузом.

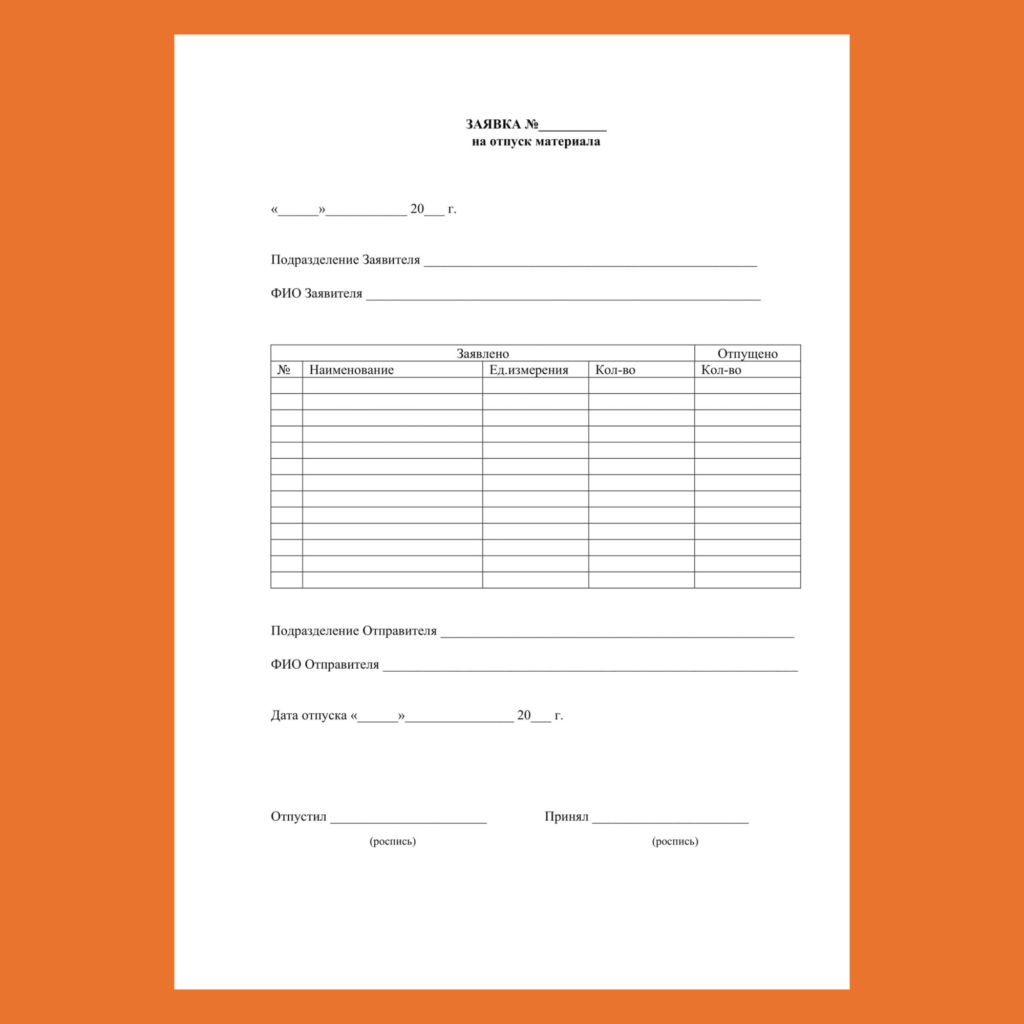

Для того, чтобы отпустить материал со склада в производство необходимо, чтобы ответственное лицо на производстве (а может быть и в каждом цехе) сделало заявку кладовщику на отпуск материала в производство. В данной заявке должно быть указано количество необходимого материала. Если данное количество сырья и материалов имеется в наличии, то кладовщик отпускает этот актив бригадиру (обязанности по приему материала в производство могут быть возложены на любое лицо в производственном цехе, но как правило, это бригадир цеха).

Вот образец Заявки на отпуск материала в производство.

Данные заявки на отпуск материала в производство кладовщик аккумулирует в течение месяца. После чего передает в бухгалтерию. Периодичность передачи данных заявок каждая компания устанавливает самостоятельно, в зависимости от процесса производства.

И таким образом в течение месяца в бухгалтерии отражаются:

— документы поступления материала на склад (на основании товарных накладных);

— документы отпуска материала в производство (на основании заявок бригадиров).

И этого достаточно уже для того, чтобы провести инвентаризацию основного склада. Где учетными данными будут выступать:

- остаток на начало месяца

- плюс приход в течение месяца

- минус расход в течение месяца

- и то, что должно остаться на конец месяца.

Это учетные данные. А вот фактические данные будут определены путем проведения инвентаризации.

Бухгалтерские проводки по отпуску материала в производство:

Дт 20 кт 10 – отпуск материала в производство.

МЕТОДЫ СПИСАНИЯ МАТЕРИАЛОВ В ПРОИЗВОДСТВО

При отпуске материалов в производство они могут оцениваться тремя способами:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по методу ФИФО.

Давайте поговорим про каждый:

По себестоимости каждой единицы – данный метод применяется довольно редко, причем в определенных видах деятельности. Например, при списании драгоценных камней в ювелирном производстве. Так как сложно оценить два разных бриллианта по средней стоимости 🙂

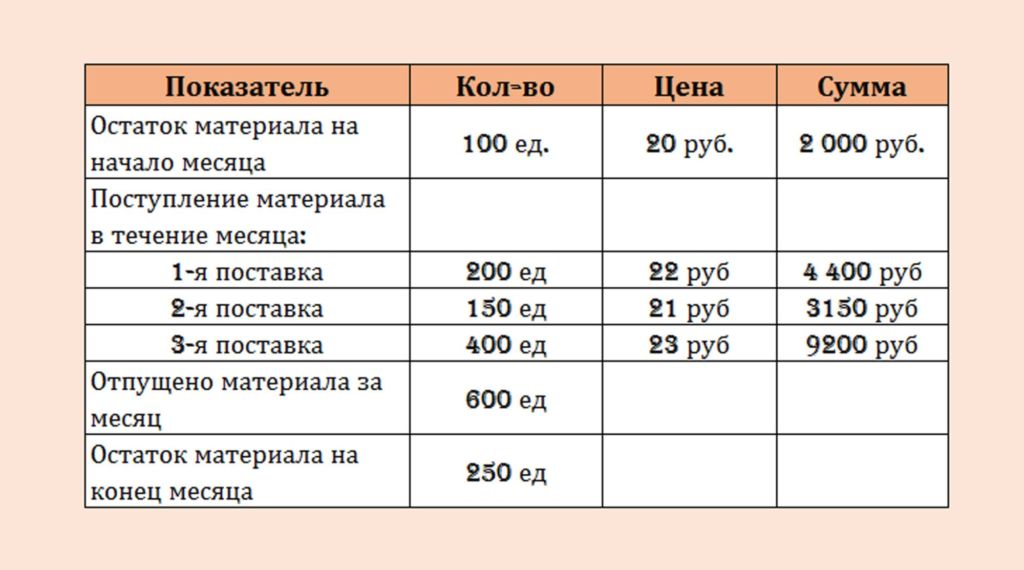

Для рассмотрения других двух способов возьмем за основу следующие данные:

Предположим, что материалы были отпущены после того, как поступили все три партии материалов.

По средней себестоимости

Метод «по средней себестоимости» является наиболее простым и поэтому самым распространенным.

Для начала определим среднюю стоимость отпущенных материалов.

Для этого определим стоимость всех материалов нашего вида, находящихся на складе:

2000 руб. + 4400 руб. + 3150 руб. +9500 руб. = 18750 руб.

Далее, определим общее количество нашего материала на складе:

100 ед. + 200 ед. + 150 ед. + 400 ед. = 850 ед.

И теперь, разделим общую сумму на общее количество, таким образом мы получим среднюю себестоимость материала на складе.

18750 руб./850 ед. = 22,059 руб.

То есть, средняя себестоимость материала составляет 22 руб. 06 коп.

Соответственно, когда мы будем списывать материал в производство данным методом, то получим следующий результат:

22,06 х 600 ед. = 13 236 руб.

Метод «ФИФО» действует по правилу «первый пришел, первый ушел». То есть, первой списывается та партия, которая поступила вначале.

Это не означает, что кладовщик при отпуске материала со склада отыскивает, например, гвозди, которые поступили первыми, нет. Ему нет никакого дела до нашего бухгалтерского учета. Но вот бухгалтер будет учитывать себестоимость именно по первой поступившей партии.

Итак, на примере наших данных, это будет выглядеть следующим образом:

Отпускаем со склада 600 ед.нашего материала. И начинаем списывать с самой ранней партии, для нас это остаток на начало.

- 100 ед. х 20 руб. = 2000 руб.

- Затем списываем 1-ую поставку: 200 ед. х 22 руб. = 4400 руб.

- Затем 2-ую поставку : 150 ед. х 21 руб. = 3150 руб.

Мы списали уже 450 единиц. Нам нужно списать еще 150. Соответственно

Списываем 150 ед. из 3-ей поставки: 150 ед. х 23 руб. = 3450 руб.

Теперь мы можем определить себестоимость списанных материалов:

2000 руб + 4400 руб. +3150 руб. +3450 руб. = 13 000 руб.

Как мы видим, суммы себестоимости при использовании разных методов отличаются друг от друга. При методе «средней себестоимости» у нас получилось 13 236 руб., а при методе ФИФО – 13 000 руб.

В идеале метод оценки стоимости запасов должен соответствовать имеющим место на складе операциям. При невысоком уровне запасов и быстрой их оборачиваемости выбор метода оценки стоимости запасов особой роли не играет, так как каждый метод оценки имеет свои достоинства и недостатки.

Предпочтение одного метода другому может приводить к уточнению одних показателей и искажению других. Поэтому стоит говорить не о преимуществах того или иного метода, а о том, чем лучше руководствоваться в данной ситуации: более реальной балансовой стоимостью запасов или более низким значением отчетной прибыли и экономией на налогах.

Потренируйтесь самостоятельно

Попробуйте определить самостоятельно из нижеприведенных данных, в каком из методов себестоимость будет выше. Ответы можете оставлять в комментариях или соц.сетях, отвечу всем! 🙂

Задача для самостоятельного решения:

ИНВЕНТАРИЗАЦИЯ МАТЕРИАЛОВ

При правильном учете материалов в производстве продукции необходимо регулярно проводить инвентаризацию на складах. Как мы уже говорили складов может быть несколько. Но не только по цехам, но и по назначению.

Склады могут быть:

- Материалов и сырья;

- Полуфабрикатов;

- Готовой продукции и т.д.

Инвентаризацию необходимо проводить чтобы определить фактическую себестоимость готовой продукции. Как образуется готовая продукция в учете читайте в этой статье.

Хоть это и трудозатратная процедура, но я настаиваю, что ее необходимо проводить не реже одного раза в месяц.

Во-первых, это дисциплинирует ответственных лиц,

А во-вторых, это предотвращает халатное отношение к складским активам.

Онлайн-курс «Бухучет на производстве»

Если вам необходимо изучить производственный бухгалтерский учет досконально, то я приглашаю вас пройти онлайн-курс обучения «Бухучет на производстве». Там мы отрабатываем все участки бухгалтерского учета на производственном предприятии и даже затрагиваем немного управленческий учет, так как они очень тесно связаны. После курса у Вас не останется вопросов относительно производственного бухгалтерского учета.

С курсом можете ознакомиться по этой ссылке.

Читайте также:

- Лицо уполномоченное взимать сумму налога у налогоплательщика

- Петрова г в налоговое право

- Соотнесите понятие и определение пожилое пошлина

- Что означает принцип приоритета норм международного налогового законодательства

- Установите соответствие между целями налогообложения и функциями налогов обеспечение развития