Понятие налогового бремени реферат

Опубликовано: 29.04.2024

№ п/пХарактеристика доходов физического лица за 2008 годРазмер дохода (руб.)1Доходы от основного вида деятельностиВ размере ежемесячной з/п2Дивиденды в январе, полученные

Основные понятия и виды налогового бремени

Другие дипломы по предмету

Глава 1. Сущность налогового бремени

.1 Основные понятия и виды налогового бремени

1.2 Характеристика доходов и имущества физического лица

Глава 2. Расчет основных налогов, уплачиваемых физическим лицом

2.1 Определение налога на доходы физических лиц

.2 Расчет налога на имущество физического лица

.3 Расчет транспортного налога

.4 Определение земельного налога

2.5 Расчет государственной пошлины

Глава 3. Анализ налоговой нагрузки и пути ее снижения

.1 Понятие налоговой нагрузки и метод ее определения

.2 Пути снижения налоговой нагрузки

.3 Анализ налоговой нагрузки после применения методов по ее снижению

налог транспортный земельный

Актуальность курсовой работы заключается в том, что изучение данной темы является важным как для будущих специалистов в сфере налогообложения, так и для всего населения в целом. Общество должно быть заинтересовано в повышении уровня налоговых знаний, установлении цивилизованных отношений между налогоплательщиком и государством.

Объектом изучения курсовой работы выбрано физическое лицо - Борисова Жанна Аркадьевна.

Предметом изучения является имущество и доходы данного физического лица, основные налоги, уплачиваемые им, его налоговое бремя и налоговая нагрузка.

Цель курсовой работы состоит в приобретении практических навыков расчета основных видов налога, уплачиваемых физическими лицами, определении налогового бремени и проведение анализа налоговой нагрузки с целью выявления путей ее снижения.

Гипотеза исследования. Если научиться максимально эффективно использовать разрешенные законом средства, приемы и способы по сокращению налогового обязательства, возможно уменьшение налоговой нагрузки.

Задачи курсовой работы:

·охарактеризовать основные доходы и имущество физического лица;

·изучить основные виды налогов, уплачиваемых физическим лицом;

·изучить методику определения налогового бремени физического лица;

·научиться правильно интерпретировать и извлекать нужную информацию из налогового законодательства;

·определить налоговую нагрузку физического лица:

·найти возможные пути для снижения налоговой нагрузки.

Информационной базой для курсовой работы являются такие источники, как Налоговый кодекс Российской Федерации, регулирующий порядок взимания различных налогов, Гражданский Кодекс, труды ведущих теоретиков налогового права и практических работников Российской Федерации, учебные пособия по налогам, Федеральные закон различных субъектов управления.

Теоретическая и практическая значимость данной работы заключается в том, что сформулированные в ней выводы и предложения могут в дальнейшем помочь работе налоговых органов по совершенствованию налогового законодательства, а также налогоплательщикам снизить налоговую нагрузку, увеличив свой собственный бюджет.

Глава 1. Сущность налогового бремени

.1 Основные понятия и виды налогового бремени

Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса [8].

Налоги представляют собой обязательные сборы, взимаемые государством с хозяйствующих субъектов и с граждан по ставке, установленной в законодательном порядке. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. [8].

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Основные направления применения налогового бремени состоят в том, что:

) данный показатель необходим государству для разработки налоговой политики;

) исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций;

) показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства;

) показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов.

Исчисление налогового бремени осуществляется на двух уровнях: макроуровне и микроуровне.

Макроуровень подразумевает исчисление тяжести налогообложения всей страны в целом или налоговой нагрузки на экономику. Здесь же оценивается распределение налогового бремени между группами однородных предприятий, т.е. отраслями производства, и налоговая нагрузка всей страны.

Микроуровень включает определение налоговой нагрузки на конкретные предприятия, а так же исчисления налоговой нагрузки на работника. Налоговое бремя на экономику, представляет собой отношение всех поступивших в стране налогов к созданному валовому внутреннему продукту. Экономический смысл этого показателя состоит в оценке доли ВВП, перераспределённой с помощью налогов. Налоговое бремя на население мировая практика оценивает также на микроуровне и на макроуровне: с одной стороны, как уровень налогообложения отдельного работника, а с другой - как уровень налогообложения населения в целом.

Налоговое бремя на население в целом представляет собой отношение всех уплаченных налогов на душу населения к среднедушевому доходу населения страны, включая денежную оценку полученных им материальных благ.

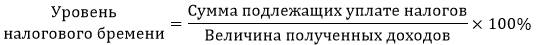

Показатель уровня налогового бремени на население можно рассчитать по следующей формуле:

где Бр - уровень налогового бремени;

Н - все уплаченные населением налоги, включая косвенные;

Чн - численность населения страны;

Д - сумма полученных населением доходов.

При оценки налогового бремени населения в целом необходимо исходить из суммы всех уплачиваемых населением налогов. Уровень налогового бремени населения зависит от величины налоговых изъятий, благосостояния населения и от размера оплаты труда.

Налоговое бремя на работника фактически равно экономической ставке подоходного налога, данный показатель используется для сравнения уровня подоходного налогообложения в разных странах. При этом необходимо также иметь в виду, что показатель налогового изъятия, определяемый в целом по налоговой системе, страдает весьма серьёзным недостатком, заключающимся в том, что он определяет уровень налогового гнёта среднего статистического налогоплательщика, не учитывая индивидуальных особенностей налогоплательщика. Но вместе с тем этот показатель необходим, так как налоги устанавливает, и оно должно учитывать этот средний показатель.

Налоговое бремя среднестатистической российской семьи определяется как совокупность налогового бремени каждого члена семьи - физического лица от общего дохода данной семьи.

1.2 Характеристика доходов и имущества физического лица

Охарактеризуем доходы и имущество на примере физического лица - Борисовой Жанны Аркадьевной, которая является гражданкой Российской Федерации. Основное место ее работы - газета "Экспресс", профессия - журналист. В свободное время создает литературные произведения для театра. В апреле 2008 года от этого вида деятельности получила доход в размере 120 000 рублей. Также Жанна Аркадьевна является студенткой заочной формы обучения, плата за обучение составляет 60 000 рублей в год.

В феврале 2008 года Жанна Аркадьевна получила подарок от работодателя на день рождения в размере 10 000 рублей.

Данное физическое лицо является держателем акций ОАО "Самараэнерго". В январе 2008 года получила доход в виде дивидендов в размере 15 000 рублей. 15 декабря 2008 года приобрела 500 акций по цене 100 рублей за акцию. Рыночная цена каждой акции, рассчитанная с учетом предельной границы колебаний, составляет 105 рублей. В это же время она оплатила услуги депозитария в сумме 1000 руб.

В августе 2008 года Жанна Аркадьевна участвовала в конкурсе, проводимом магазином бытовой техники "Эльдорадо" и выиграла холодильник ценой 21 400 рублей.

мая 2008 года она стала собственницей коттеджа (включая земельный участок 20 соток) в поселении Авангард, перешедшего ей в порядке дарения от дальнего родственника, стоимость которого составила 870 000 рублей (инвентаризационная стоимость по данным БТИ на 1 января 2008 года составляет 90 000 рублей). На 1 января 2008 года Жанна Аркадьевна являлась собственницей:

·автомобиля Daewoo Nexia (78 лошадиных сил), приобретенного 15.05.2003 года, рыночная стоимость которого на дату заключения договора страхования составила 200 000 рублей;

·квартиры в г. Самара, приобретенной 5.09.2002 года по цене 700 000 рублей (инвентаризационная стоимость по данным БТИ на 1 января 2008 года составляет 350 000 рублей);

·садоогорода (3 сотки) в СНТ "Нива", приобретенного 4.05.2005 года по цене 20 000 рублей;

Автор работы: Пользователь скрыл имя, 09 Января 2013 в 15:22, курсовая работа

Краткое описание

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Основные направления применения налогового бремени состоят в следующем:

Содержание

1. Планирование налогового бремени на макро- и микроуровне….. 3

2. Ответственность за совершение налоговых правонарушений..….9

3. Решение задач и ситуаций………………………………………………………….14

4. Заключение…………………………………………………………………………………20

5.Список используемой литературы………………………………………………21

Прикрепленные файлы: 1 файл

курсовая.doc

Содержание

1. ПОНЯТИЕ НАЛОГОВОГО БРЕМЕНИ НА МАКРО - И МИКРОУРОВНЕ

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Основные направления применения налогового бремени состоят в следующем:

- данный показатель необходим государству для разработки налоговой политики.

- исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций.

- показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства.

- показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов.

Исчисление налогового бремени осуществляется на двух уровнях: макроуровне и микроуровне.

Макроуровень подразумевает исчисление тяжести налогообложения всей страны в целом или налоговой нагрузки на экономику. Здесь же оценивается распределение налогового бремени между группами однородных предприятий, т.е. отраслями производства, и налоговая нагрузка всей страны. Микроуровень включает определение налоговой нагрузки на конкретные предприятия, а так же исчисления налоговой нагрузки на работника.

Налоговое бремя на экономику, представляет собой отношение всех поступивших в стране налогов к созданному валовому внутреннему продукту. Экономический смысл этого показателя состоит в оценке доли ВВП, перераспределённой с помощью налогов.

Налоговое бремя на население мировая практика оценивает также на микроуровне и на макроуровне: с одной стороны, как уровень налогообложения отдельного работника, а с другой – как уровень налогообложения населения в целом. Налоговое бремя на население в целом представляет собой отношение всех уплаченных налогов на душу населения к среднедушевому доходу населения страны, включая денежную оценку полученных им материальных благ.

Показатель уровня налогового бремени на население можно рассчитать по следующей формуле:

где Бр – уровень налогового бремени;

Н – все уплаченные населением налоги, включая косвенные;

Чн – численность населения страны;

Д – сумма полученных населением доходов.

При оценки налогового бремени населения в целом необходимо исходить из суммы всех уплачиваемых населением налогов. Уровень налогового бремени населения зависит от величины налоговых изъятий, благосостояния населения и от размеров оплаты труда.

Налоговое бремя на работника фактически равно экономической ставке подоходного налога, данный показатель используется для сравнения уровня подоходного налогообложения в разных странах.

Так же как и на макроуровне, методика определения налогового бремени на конкретное предприятие состоит в установлении соотношения между суммой уплачиваемых налогоплательщиком налогов и суммой полученного им дохода.

Согласно одной из методик налоговое бремя хозяйствующих субъектов оценивается как процентное отношение всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации. Для анализа динамики налогового бремени должен быть выбран такой показатель, который отражал бы действительный, и при том единый, источник уплаты всех налогов, вносимых предприятием в бюджеты всех уровней и во внебюджетные фонды.

Поэтому следующие показатели налогового бремени основаны на сопоставлении уплачиваемых хозяйствующими субъектами налогов и источников их уплаты.

Суть одной из существующих методик исходит из положения, что каждая группа налогов в зависимости от источника, за счёт которого они уплачиваются, имеет свой критерий оценки тяжести налогового бремени.

Общий знаменатель, к которому в соответствии с данной методикой приводится уровень тяжести налогового бремени хозяйствующего субъекта, представляет собой прибыль предприятия.

В данном случае используются следующие формулы определения уровня хозяйствующего субъекта:

где Бр – уровень налогового бремени;

Нп - налоги, уплачиваемые из прибыли;

Нс – налоги, относимые на издержки производства и обращения;

Нф – налоги, относимые на финансовые результаты деятельности;

Нр – налоги, уплачиваемые из выручки предприятия;

Пр – расчётная прибыль, включающая косвенные налоги и сумму затрат на производство и реализацию;

Пч – чистая прибыль, остающаяся после уплаты налогов.

Эти показатели отражают то, какая часть расчётной прибыли изымается у налогоплательщика в форме налогов и каково соотношение суммарной величины уплаченных налогов и прибыли, остающейся в распоряжении налогоплательщика после уплаты этих налогов.

Следующий метод количественной оценки налогового бремени хозяйствующего субъекта определяется как соотношение созданной им и отдаваемой государству добавленной стоимости. Добавленная стоимость по своей сути является доходом предприятия и достаточно универсальным источником уплаты всех налогов. Этот показатель позволяет как бы усреднить оценку налогового бремени для различных типов производств и обеспечивает таким образом сопоставимость данного показателя для различных экономических структур.

Используется следующая формула:

где Н – сумма уплаченных фактически налогов, за исключением налога на доходы физических лиц;

Дс – добавленная стоимость.

При этом необходимо также иметь в виду, что показатель налогового изъятия, определяемый в целом по налоговой системе, страдает весьма серьёзным недостатком, заключающимся в том, что он определяет уровень налогового гнёта среднего статистического налогоплательщика, не учитывая индивидуальных особенностей налогоплательщика. Но вместе с тем этот показатель необходим, так как налоги устанавливает и оно должно учитывать этот средний показатель.

Мировой опыт показывает, что при увеличении налоговой нагрузки на налогоплательщика, эффективность налоговой системы сначала повышается и достигает своего максимума, но затем начинает резко снижаться. При этом потери бюджетной системы становятся невосполнимыми, так как определённая часть налогоплательщиков или разоряется, или сворачивает производство, другая часть находит как законные, так и незаконные пути минимизации установленных и подлежащих к уплате налогов. При снижении налогового бремени в дальнейшем для восстановления нарушенного производства потребуются годы.

В последние годы снижение налогового бремени на экономику составляло около 1% к ВВП ежегодно, примерно в таких же параметрах предполагается снижение налогового бремени и далее. Налоговая система России находится на завершающем этапе своего реформирования – основные меры по совершенствованию налоговой системы, направленные на ее упрощение, повышение справедливости и экономической обоснованности взимаемых налогов и сборов. Важнейшим результатом налоговой реформы стало снижение налоговой нагрузки на экономику. Одновременно с этим, в целях снижения налогового бремени, отменено 15 местных налогов и сборов. Уменьшению налогового бремени на экономику способствовало также снижение ставок налога на доходы физических лиц, налога на прибыль.

ФНС России предполагает ежегодное снижение налогового бремени н в размере около 1% к объему ВВП. В частности, снижение налогового бремени предусматривается за счет:

- установления общего порядка принятия к вычету сумм НДС при осуществлении капитальных вложений, а также осуществления следующих мер, относящихся к налогу на прибыль организаций;

- введения «амортизационной премии» в виде разрешения отнесения на расходы и учета при расчете налоговой базы в том налоговом периоде, когда основные средства введены в эксплуатацию, 10% стоимости введенных в действие основных фондов;

- увеличения с 30 до 50% верхнего предела для уменьшения налоговой базы в следующем году на сумму убытков, полученных организациями в предшествующие годы (15 млрд. рублей в год);

- совершенствования действующего порядка отнесения затрат на осуществление опытно-конструкторских и научно-исследовательских работ (отнесение в полной сумме затрат на осуществление НИОКР, не давших положительного результата, уменьшение срока для отнесения на расходы затрат на НИОКР);

- а также за счет индексации специфических ставок акцизов на 9%, по табачным изделиям – на 15%;

Снижение налогового бремени будет осуществляться за счет совершенствования механизма применения нулевой ставки для экспортеров; принятия при расчете налоговой базы переходящих убытков в полном объеме; введения дифференцированных ставок НДПИ при добыче нефти в зависимости от объективных условий – для организаций, имеющих худшие условия для добычи нефти.

Практика использования описанных методов расчёта налогового бремени показывает, что в чистом виде ни одна из них не даёт объективной картины напряженности налоговых обязательств. Только комбинация разных показателей приближает к адекватной оценке налогового бремени.

Проблема снижения налогового бремени в российской налоговой системе в значительной степени связана с расширением налогооблагаемой базы, в том числе за счёт отмены льгот, вовлечением в сферу уплаты теневого бизнеса, дальнейшем укреплением налоговой и финансовой дисциплины. Создание благоприятных налоговых условий для функционирования легальной экономики, законопослушных налогоплательщиков целиком и полностью зависит от решения этих проблем. Поэтому необходимо, чтобы Налоговый кодекс РФ, после принятия его глав кардинально изменил ситуацию с реальным снижением налогового бремени для российских налогоплательщиков.

2. ОТВЕТСТВЕННОСТЬ ЗА СОВЕРШЕНИЕ НАЛОГОВЫХ ПРАВОНАРУШЕНИЙ

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность.

НК РФ за налоговые правонарушения предусматривает наступление ответственности.

Законодатель указывает квалифицирующие признаки налогового правонарушения:

- противоправность действий (бездействия) лица;

- наличие вины лица в совершении налогового правонарушения;

- наличие установленной НК РФ ответственности за совершение противоправных действий (бездействия).

Противоправность деяния применительно к налоговым правоотношениям означает, что действия (бездействие) лица нарушают конкретные правовые нормы, установленные НК РФ или другими федеральными законами о налогах и сборах.

Существуют две формы вины лица в совершении налогового правонарушения:

Умысел в действиях лица усматривается в том случае, если лицо, совершившее правонарушение, осознавало противоправный характер своих действий (бездействия) и желало либо сознательно допускало наступление вредных последствий таких действий (бездействия).

Правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредного характера последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать.

Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения.

Вина в форме умысла в качестве квалифицирующего признака предусмотрена лишь в составе одного налогового правонарушения, предусмотренного пунктом 3 статьи 122 НК РФ - «неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия), совершенные умышленно».

В части первой НК РФ (раздел VI «Налоговые правонарушения и ответственность за их совершение») содержатся иные составы правонарушений, размеры, основания и порядок применения ответственности.

Отсутствие хотя бы одного из квалифицирующих признаков является освобождения налогоплательщика от ответственности.

Определение налогового бремени как меры, степени, уровня экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Оценка принципа комплексного расчета экономии и потерь.

| Рубрика | Финансы, деньги и налоги |

| Вид | реферат |

| Язык | русский |

| Дата добавления | 14.05.2016 |

| Размер файла | 19,0 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Министерство образования Республики Беларусь

«Гродненский государственный университет имени Янки Купалы»

Кафедра конституционного права

Специальность 1-24 01 02 Правоведение

Управляемая самостоятельная работа студентов

по теме «Налоговое бремя»

Студента 4 курса 3 группы дневной формы обучения

Прокопика Ивана Викторовича

Доцент, кандидат юридических наук -

Абрамчик Лилия Ярославовна

Налоговое бремя - это мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Количественно налоговая нагрузка может быть измерена отношением общей суммы налоговых изъятий за определенный период к сумме доходов субъекта налогообложения за тот же период.

В широком смысле слова - бремя, налагаемое любым платежом А.В. Брызгалин дает следующее определение: На макроэкономическом уровне налоговое бремя (налоговый гнет) - это обобщающий показатель, характеризующий роль налогов в жизни общества и определяемый как отношение общей суммы налоговых сборов к совокупному национальному продукту.

Под налоговым бременем понимается для страны в целом отношение общей суммы взимаемых налогов к величине совокупного национального продукта, а для конкретного налогоплательщика - отношение суммы всех начисленных налогов и налоговых платежей к объему реализации.

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Налоговое бремя является одним из экономических показателей, характеризующих налоговую систему государства. В.Г. Пансков называет этот показатель налоговой нагрузкой, указывая при этом на то, что он является «достаточно серьезным измерителем качества налоговой системы страны».

В современных исследованиях, посвященных рассматриваемому вопросу, можно выделить следующие уровни классификации налогового бремени:

Налоговое бремя на макроуровне:

Налоговое бремя на микроуровне (уровне субъекта хозяйствования):

уровень организации, учреждения;

уровень физического лица (индивидуума).

Показатель налогового бремени конкретного налогоплательщика отражает долю его совокупного дохода (выручки от реализации продукции, услуг и прочей реализации), изымаемую в бюджет.

Данный показатель дифференцирован по предприятиям различных отраслей производства. Так, на предприятиях по производству винно-водочных изделий и в транспортных организациях этот показатель выше, чем на предприятиях строительной индустрии, и много выше, чем на предприятиях сельского хозяйства.

Основные направления применения налогового бремени:

Данный показатель необходим государству для разработки налоговой политики.

Исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций.

Показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства.

Показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов.

Кроме того, именно показатель налогового бремени концентрирует в себе факторы и международного налогового планирования, и элементы учетной, договорной политики и налоговые льготы.

Показатель налогового бремени целесообразно относить к системе показателей, характеризующих финансовое состояние хозяйствующего субъекта, и именно на его основе возможно производить расчеты эффективности процесса налогового планирования.

На уровне предприятия налоговое бремя может быть определено как:

- отношение суммы выплаченных (начисленных) налогов и сборов к сумме выручки-нетто, операционных и внереализационных доходов предприятия;

- отношение суммы выплаченных (начисленных) налогов и сборов к сумме добавленной стоимости. Данный показатель структурно сопоставим с показателями налогового бремени по экономике в целом. Его расчет возможен несмотря на отсутствие прямых данных о произведенной предприятием добавленной стоимости в обязательной отчетности.

Снижение ставок налогов (налогового бремени) дозволяет увеличивать инвестиции в производство и повышать заработную плату (усиливать мотивацию труда и повышать покупательную способность населения), что в совокупности приводит к повышению эффективности производства, увеличению доходов предприятия и росту товарооборота, а, следовательно, к росту налоговой базы.

Повышение ставок налогов при неизменном значении налоговой базы ведет к увеличению суммы налоговых поступлений пропорционально росту ставок. Однако повышение ставок приводит к уменьшению налоговой базы на последующих этапах налогообложения в силу чего сумма налоговых поступлений сначала растет с замедлением темпов роста, а по достижению некоторого порогового значения налогового бремени -- уменьшается. Соответственно снижается сумма доходов, остающаяся у налогоплательщика после уплаты налогов вследствие чего, неизбежно уменьшаются инвестиции в производство и снижается заработная плата производственного персонала.

Следует также отметить, что тяжелое налоговое бремя понуждает многих предпринимателей скрывать свои доходы (занижать величину декларируемых доходов) и переводить капиталы в теневую экономику.

При реализации конкретного способа минимизации налогового бремени необходимо придерживаться следующих принципов:

Принципа разумности. Применение грубых и необдуманных приемов будет иметь только одно последствие - государство таких действий не прощает. Схема налоговой оптимизации должна быть продумана до мелочей; нельзя упускать из виду ни одной малейшей детали.

Не целесообразно, строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в законодательстве. Так же нельзя без оглядки ссылаться на зарубежный опыт при осуществлении конкретных операций. Подобные ссылки не являются аргументом.

Нельзя строить способ оптимизации налогообложения только на смежных с налоговым, отраслях права (гражданском, банковском, бухгалтерском и т.д.).

Принцип комплексного расчета экономии и потерь.

При формировании того или иного способа налоговой оптимизации должны быть проанализированы все существенные аспекты операции, а также деятельности предприятия в целом.

При осуществлении налоговой оптимизации уделяется пристальное внимание документальному оформлению операций. Небрежность в оформлении или отсутствие необходимых документов может послужить формальным основанием для переквалификации налоговыми органами всей операции и, как следствие, привести к применению более обременительного для предприятия порядка налогообложения.

Принцип комплексной налоговой экономии (принцип многообразия применяемых способов минимизации налогов).

При планировании метода налоговой оптимизации, ключевым моментом которого является несистематический характер деятельности, следует подчеркивать разовый характер операций. Так, необходимо учитывать, что существенно повышает риск усиленного налогового контроля многочисленное проведение однотипных операций, результатом которого выступает налоговая экономия.

Коэффициент эластичности налогов - показывает, на сколько процентов изменяются налоговые поступления (группы налогов или отдельный налог) при изменении определяющего фактора на 1%.

Данный коэффициент может быть больше, равен или меньше единицы. Если он равен единице, то доля налоговых доходов государства в ВНП остается стабильной. Так, в ФРГ коэффициент эластичности всех налогов на протяжении двух десятилетий равен единице. Если коэффициент больше единицы, то налоговые доходы увеличиваются более быстрыми темпами, чем возрастает ВНП, и удельный вес налоговых доходов в ВНП возрастает. При коэффициенте меньше единицы доля налоговых поступлений в ВНП снижается.

Исследование эластичности отдельных видов налогов при проектировании налоговой системы позволяет найти ее оптимальный вариант, обеспечивающий максимизацию поступлений налогов при заданном налоговом бремени или минимизацию налогового бремени при заданном уровне налоговых поступлений (например, в частности, выявление оптимального соотношения налога на прибыль и налога на пользование недрами). Такие исследования позволят также находить оптимальные с точки зрения роста налоговых поступлений направления экономического развития в сферах производства и потребления (например, повышение конкурентоспособности товара на основе улучшения его качества и расширения границ товарного рынка дает возможность увеличить сбор налога с продаж).

экономический налог уплата отчисление

Самые высокие ставки косвенных налогов (2016г.)

- Понятие налогового бремени

- Налоговое бремя и налоговая нагрузка

- Избыточное налоговое бремя и его последствия

- Налоговое бремя в России в 2020 - 2021 годах

- Итоги

Понятие налогового бремени

Налоговое бремя — экономические ограничения, которые возникают у хозяйствующих субъектов в результате отчисления средств на уплату налогов. Это значит, что налоги отбирают у юридических лиц и ИП определенную долю доходов, которые они могли бы потратить на свое развитие.

Понятие «налоговое бремя» должно определяться на макро- и микроэкономическом уровнях. Так как одно дело — это налоги в рамках государства, и совсем другое — налоги организаций и физических лиц.

В рамках страны налоговое бремя равно доле общей суммы налоговых платежей за конкретный год в валовом национальном продукте за этот же год.

Точной методики расчета данного показателя для юридических лиц нет. В научной литературе предлагается рассчитывать этот показатель как долю налогов к выручке, прибыли (балансовой или чистой). Предлагается включать в этот показатель и расходы, связанные с уплатой налогов (например, на содержание сотрудников, занимающихся формированием отчетности в налоговые органы, судебные издержки и т. п.).

С физическими лицами ситуация тоже непростая, поскольку население платит не только прямые налоги, но и косвенные.

О налогах в 2020 - 2021 годах читайте в статье «Федеральные, региональные и местные налоги»

Налоговое бремя и налоговая нагрузка

Несмотря на схожесть этих понятий, налоговая нагрузка все-таки не является синонимом налогового бремени. Налоговая нагрузка — сумма денежных средств, которую заплатил налогоплательщик в ходе исполнения своих обязанностей по уплате налогов. Тогда как налоговое бремя — это прямые и косвенные обязанности по уплате налогов.

Налоговое бремя — обязанность по уплате. Налоговая нагрузка — свершившийся факт уплаты налогов.

Показатель «налоговая нагрузка» используется ФНС России как 1 из критериев оценки налогоплательщиков при отборе кандидатов для выездной налоговой проверки.

Такие критерии общедоступны, они утверждены приказом ФНС России от 30.07.2007 № ММ-3-06/333@.

Так, поводом для проверки может стать налоговая нагрузка налогоплательщика меньшая, чем у других хозяйствующих субъектов в этой же отрасли или виде деятельности (п. 1 приложения 2 к приказу № ММ-3-06/333@).

Расчет налоговой нагрузки достаточно прост:

где: Нн — уплаченные налоги (по данным налоговых органов);

В — выручка (по данным Росстата).

Избыточное налоговое бремя и его последствия

У налогоплательщиков в РФ существует обязанность по уплате достаточно большого количества налогов. Даже физические лица платят не только НДФЛ, но и транспортный, земельный налоги, налог на имущество. У организаций этот список гораздо больше.

Помимо налогов, есть еще и страховые взносы во внебюджетные фонды. Это прямо не относится к налоговому бремени, но тоже обязанность со всеми вытекающими из нее последствиями.

Рост величины налогов теоретически должен повышать доходы бюджета. Но в жизни получается так, что избыточное налоговое бремя способно задушить любую деятельность. А значит, налоги в бюджет платить будет некому. Следовательно, доходы бюджета, скорее всего, уменьшатся.

Ярким примером того, как увеличение бремени обязательных платежей приводит не к росту доходов, а к сворачиванию деятельности предпринимателей, является попытка увеличения страховых взносов для ИП в 2014 году. После такого маневра многие ИП формально закрылись. При этом они продолжали свою деятельность, но неофициально. В результате запланированного увеличения доходов бюджетов не получилось.

Налоговое бремя в России в 2020 - 2021 годах

Об основных направлениях бюджетной, налоговой и таможенной политики на 2021 год и на плановый период 2022 и 2023 годов, рассказал Минфин. О планируемых нововведениях вы можете узнать в КонсультантПлюс. Получите пробный бесплатный доступ к системе К+ и узнайте мнение чиновников.

Итоги

Налоговое бремя несут все хозяйствующие субъекты во всем мире. Без уплаты налогов невозможно существование тех сфер, которые финансируются за счет бюджета. Самое главное при установлении налоговых ставок и правил уплаты налогов — выдержать баланс между обременением и возможностью существования коммерческих организаций.

Избыточное налоговое бремя может поставить под вопрос ведение деятельности многими организациями и ИП. Если хозяйствующие субъекты будут отдавать львиную долю государству, у них не останется средств на развитие.

В настоящее время политика Минфина России направлена на то, чтобы наполнять бюджет не за счет увеличения налогов, а благодаря развитию производства и поддержке малого и среднего предпринимательства. Организациям и ИП дают возможность работать, чтобы они, в свою очередь, могли платить налоги и тем самым формировать доходную часть бюджетов всех уровней.

Налоговое бремя: формула и порядок расчета

Законодательство РФ не содержит понятия «налоговое бремя». Этот показатель относится, скорее, к экономическим понятиям, характеризующим влияние объемов взимаемых налогов на всю массу налогоплательщиков, а не на конкретного субъекта.

Наиболее близким понятием, которое встречается в законодательстве РФ, является налоговая нагрузка. Она характеризует долю фискальных платежей в объеме полученных доходов. Используется она ФНС как один из основных критериев при выборе предприятия для проведения выездной проверки. Порядок расчета и анализа этого показателя прописан в Приказе ФНС от 30.05.2007 № ММ-3-06/333@.

Расчет нашего показателя близок к расчету нагрузки. Чтобы определить уровень налогового бремени, формула используется следующая:

Как ФНС использует сведения о налоговой нагрузке отдельных компаний

Инспекции ФНС обязаны выявлять и пресекать налоговые правонарушения. Для анализа деятельности предприятия на предмет рискованности деятельности ФНС использует ряд оценочных критериев. Некоторые из них закрыты и используются только во внутренней деятельности данного госоргана. Но часть из них доведена до сведения налогоплательщиков.

Общедоступные критерии приведены в Приложении 2 к Приказу № ММ-3-06/333@. Предприятия могут самостоятельно использовать их для анализа деятельности своей компании и оценки риска проведения в отношении организации выездной проверки.

Первым пунктом приведен критерий соответствия фискальной нагрузки организации среднеотраслевому уровню. Данные о значениях показателя по видам экономической деятельности приведены в Приложении 3 к Приказу ММ-3-06/333@. Обновляются они ежегодно и публикуются на официальном сайте ФНС .

Как объем фискальных платежей влияет на плательщиков и государство

Установка оптимального размера фискальных платежей — важная задача, стоящая перед любым государством. У государства и налогоплательщиков всегда различная позиция по этому вопросу.

Государство за счет поступлений от налогов и иных обязательных сборов пополняет бюджет. От этих поступлений зависят объемы финансирования социальных задач (образование, медицина), развития инфраструктуры населенных пунктов, обороноспособности и иных государственных вопросов. В то же время избыточное налоговое бремя может вызвать обратный эффект. При чрезмерном росте фискальных платежей ведение бизнеса станет неэффективным, снизится число налогоплательщиков, что в результате приведет к снижению платежей в бюджет. Если плательщики будут большую часть доходов отдавать государству, а не направлять на развитие производства, то производственный процесс станет неэффективным и неконкурентоспособным.

Предпринимательское сообщество, в свою очередь, всегда нацелено на снижение налогового бремени.

Задача государственного управления состоит в том, чтобы найти баланс между интересами страны и интересами налогоплательщиков (бизнеса и простых граждан), который обеспечит выполнение государственных задач и в то же время не задавит плательщиков излишним бременем по платежам в бюджет.

Распределение налогового бремени

Для регулирования фискальной нагрузки, накладываемой на граждан и организации, государство нередко использует переложение налогового бремени на лиц, которые, с его точки зрения, более платежеспособны. Или же увеличивает фискальные сборы, которые легче взимать и администрировать.

Ярким примером стали изменения в НК РФ , вступающие в силу с 01.01.2019. После длительных обсуждений было отменено увеличение ставки страховых взносов при одновременном росте ставки НДС с 18 до 20 %. Данный маневр должен обеспечить:

- с одной стороны — сохранение уровня заработной платы (так как нагрузка на работодателя не изменилась), отсутствие предпосылок к развитию серых схем выплаты зарплаты;

- с другой стороны — обеспечение поступления в бюджет дополнительных средств. При этом на сегодняшний день именно по НДС налажена очень эффективная система администрирования, позволяющая быстро выявлять случаи незаконного ухода от уплаты налогов.

Чему равно налоговое бремя на работника

Одним из специфических вопросов регулирования фискального бремени для государства является вопрос распределения фискальной нагрузки с зарплаты, выплачиваемой работникам. На сегодняшний день в РФ распределена она следующим образом:

- работник уплачивает НДФЛ 13 %;

- работодатель уплачивает страховые взносы в размере 30 % и взносы на травматизм (от 0,2 до 8,5 %).

Не следует путать нагрузку по НДФЛ на работника и общее фискальное бремя на гражданина. Кроме НДФЛ, физическое лицо уплачивает налоги на имущество, землю и транспорт. Именно из суммы всех, подлежащих уплате, налогов и сборов складывается общее фискальное бремя на физическое лицо.

Читайте также: