Сколько налог у ип при оплате картой

Опубликовано: 14.05.2024

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

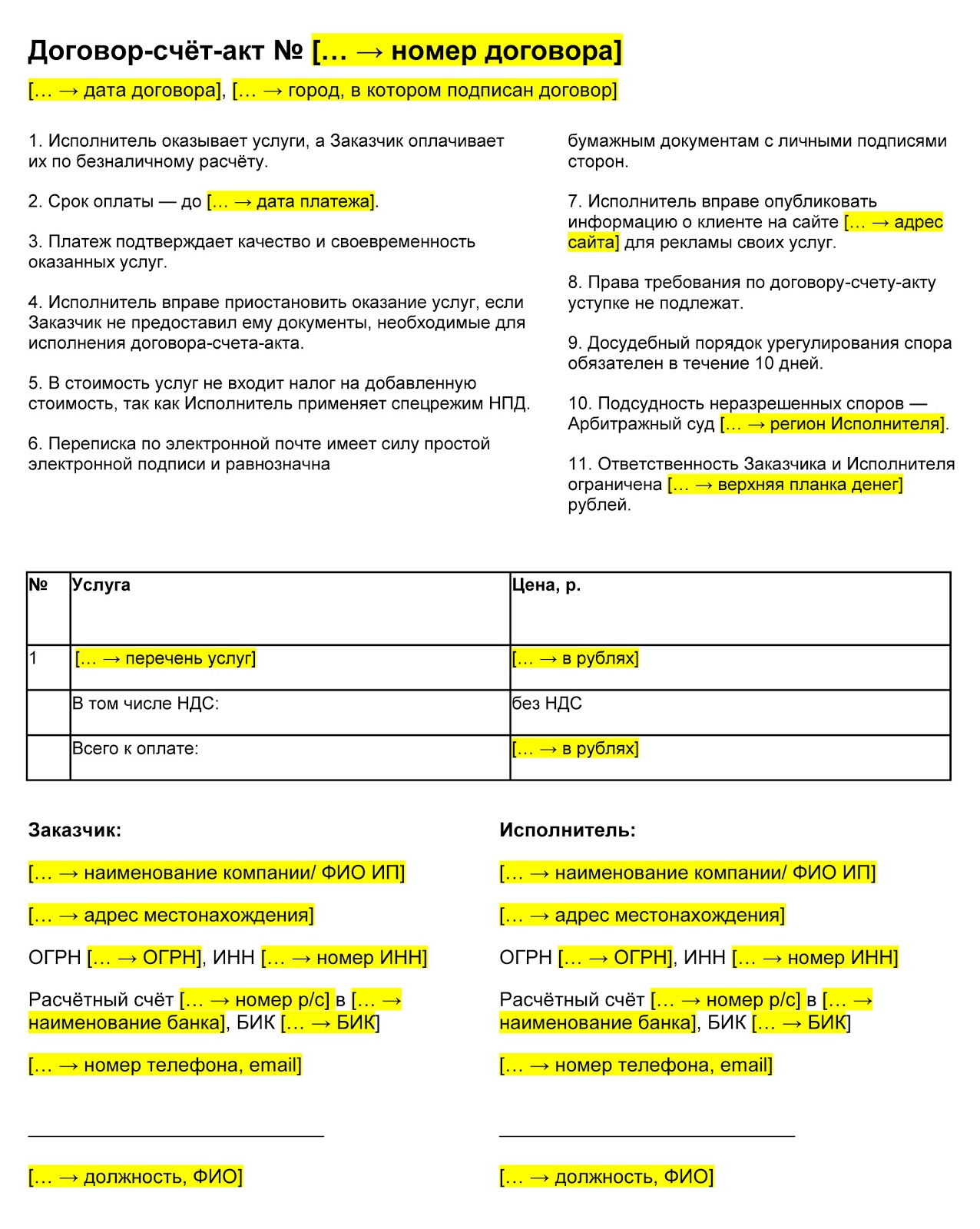

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета выплачивает комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

- перечислением на расчетный счет;

- безналом через сервис интернет-эквайринга;

- корпоративной банковской картой через POS-терминал;

- наличными.

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Чтобы правильно сформировать чек, в приложении указывают название компании или Ф. И. О. предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Иногда страх перед налогами отделяет человека от того, чтобы стать индивидуальным предпринимателем. Кажется, можно запутаться в отчетности, просрочить платежи в налоговую и получить множество штрафов. На самом деле, всё не так страшно. Рассказываем, как устроены налоги для ИП.

Что такое налоги на собственность

Технически, этот налог не для ИП, а для всех физлиц. Платить нужно за недвижимость: квартиру, дом и земельный участок, а также автомобиль и, если вдруг у вас есть в собственности — колодец или скважину.

Налоговая сама рассчитывает сумму налога, узнать её можно в личном кабинете на сайте ФНС или Госуслугах. На сайте налоговой службы в личном кабинете ИП можно проверить налоговую задолженность именно как предприниматель.

Что такое налоги за предпринимательскую деятельность

Выбрать налоговый режим лучше заранее и подать заявление о переходе на него сразу вместе с заявлением на открытие ИП. Вот наша статья о том, как открыть ИП , она поможет разобраться.

Если заявление о переходе на льготный налоговый режим не подать, то ФНС автоматически установит вам общую систему налогообложения — самую сложную в плане сдачи отчетов и дорогую. Но на выбор системы налогообложения дается еще 30 дней после постановки ИП на налоговый учёт — всё можно успеть.

Всего режимов налогообложения для ИП шесть: общий, четыре специальных и новый — налог на профессиональный доход. От налогового режима будет зависеть вся схема уплаты налогов и количество отчетности, которую придется сдавать. Ниже — кратко про каждый режим налогообложения, напомним, всего их шесть.

ОСНО или общая система налогообложения

Общая система налогообложения. Платить нужно НДФЛ в размере 13%, налог на имущество и налог на добавленную стоимость — до 20%. Этот режим создан для ИП, имеющих обороты от 150 млн.руб., а также более 100 сотрудников в штате. Либо же, если ваши контрагенты принимают к вычету НДС, обычно это юрлица. ОСНО подразумевает множество отчетности, которую необходимо сдавать в ФНС, для этого лучше нанять бухгалтера или хотя бы передать эту работу на аутсорс, иначе всё время будет уходить на бухгалтерию.

УСН или упрощенная система налогообложения

Существует в двух формах: «доходы» со ставкой налога в 6%, либо в варианте «доходы минус расходы» со ставкой налога в 15% (в регионах может быть ниже). Если бизнес почти не требует расходов, например, услуги репетитора или стилиста, то выбирайте вариант «доходы» и платите 6% налога. Если же бизнес затратный и расходы близки к доходам, то выгоднее выбрать «доходы минус расходы», тогда налог составит 15% разницы между ними. А декларация всего одна и сдается раз в год. Это одна из самых популярных систем налогообложения для ИП.

Патентная система налогообложения или ПСН

Вместо налогов ИП платит фиксированную сумму за патент, который выдается на срок от 1 до 12 месяцев. Подходит для патентуемых видов деятельности, или если в штате ИП трудится более 15 сотрудников. Стоимость зависит от региона и вида деятельности, узнать её можно на сайте ФНС , обычно — до 6%. Декларацию сдавать не требуется вообще.

Единый сельскохозяйственный налог или ЕСХН

Как следует из названия, налог для ИП, занимающихся сельскохозяйственной деятельностью. Платить нужно только НДС и один налог по ставке до 6% от «доходы минус расходы», в регионах ставка может быть ниже. Декларация подается раз в год.

Единый налог на вмененный доход или ЕНВД

Ставка зависит от региона, обычно составляет от 7 до 15%. Но применяется она не к реальному доходу ИП, а к «вмененному» ему государством, который предполагается для конкретного вида бизнеса. Виды предпринимательской деятельности, разрешающие использовать ЕНВД указаны в п.2 ст.346.26 НК РФ . Но данный налоговый режим перестает применяться с 1 января 2021 года. Сейчас в Госдуму внесен законопроект о продлении режима до 2024 года, но правительство РФ его не поддерживает.

Налог на профессиональный доход или самозанятость

Идеальный налоговый режим ДЛЯ ИП, не имеющих сотрудников. Платить нужно лишь налог в 4% от дохода, полученного от физлиц, и 6% от дохода, полученного от юрлиц. Других налогов, страховых платежей и даже сдачи отчетности — нет. Если можете перейти на этот режим, переходите. Как это сделать, мы писали в статье «Стать самозанятым и сохранить ИП» .

Подробнее о каждом налоговом режиме можно почитать прямо на сайте ФНС, где указаны все ограничения и нюансы работы на: УСН , ПСН , ЕНВД , ЕСХН , и самозанятости . Для ОСНО странички три: НДФЛ , НДС и НДФЛ за сотрудников .

Что такое страховые взносы

За себя

Все ИП, кроме самозанятых, должны платить страховые взносы за себя. Отчетность предоставлять не требуется.

Сумма взносов фиксирована для доходов, не превышающих 300 тыс. руб., она изменяется каждый год начинает действовать с 1 января. В 2021 году сумма страховых взносов, скорее всего, повысится.

В 2020 году ИП должен заплатить 32 448 руб. за пенсионное страхование, а также 8426 руб. за медицинское страхование. Эти взносы нужно оплатить до 31 декабря 2020 года.

За доходы свыше 300 тыс. руб. нужно доплатить 1%, но общая сумма не может превышать 259 584 руб. Эти взносы нужно оплатить не позднее 1 июля, следующего налогового периода, то есть — 1 июля 2021 года.

За работников

Если у ИП есть работники, то за них также необходимо платить страховые взносы в налоговую службу. Сюда входят:

выплаты на пенсионное страхование: 22%,

выплаты на социальное страхование: 2,9%,

выплаты на медицинское страхование: 5,1%.

Дополнительно нужно заплатить в Фонд социального страхования взнос от несчастных случаев на производстве, он составляет от 0,2% до 8,5% в зависимости от основного вида деятельности ИП.

Страховые взносы уплачиваются ежемесячно, не позднее 15 числа месяца, следующего за месяцем выплаты. Для некоторых ИП предусмотрены пониженные тарифы на страховые взносы за работников, их список можно посмотреть на сайте ФНС .

Также ИП должен сдавать отчетность об уплате страховых взносов в ФНС каждый квартал. Отчитываться нужно, даже если взносов в квартале не было, это всё равно требуется отразить в отчете для налоговой. Отдельно необходимо отчитываться по взносам на травматизм в Фонд социального страхования. Эту работу лучше предоставить бухгалтеру или отдать на аутсорс.

Как платить налоги

Из-за коронавируса ФНС перенесла уплату части налогов и сдачу некоторых отчетов за 2020 год. Мы писали об этом в статье «Как ФНС поможет малому и среднему бизнесу». Многие из этих мер уже неактуальны, но некоторые еще действуют, проверить можно на сайте ФНС .

Заплатить налоги можно на сайте ФНС , как за себя, так и за сотрудников. Другой способ – Госуслуги. Проще всего сначала сформировать квитанцию на сайте ФНС, т.к. большая часть данных в нее подгрузится автоматически. Также оплатить налоги можно с расчётного счёта вашего банка. По этой ссылке можно можно перейти на страницу открытия счёта и открыть счёт в Делобанке.

Также ФНС требует подавать декларации. Подать их можно в бумажном виде — почтой или лично явившись в налоговую. Шаблоны деклараций можно взять на сайте ФНС . Другой способ — подача декларации в электронном виде, сделать это можно на сайте ФНС . Это бесплатно, но данный способ довольно сложен, т.к. потребуется ввести много данных вручную (сведения о ИП, сумму доходов, авансовых платежей и страховых взносов). Другой вариант — обратиться к оператору электронного документооборота. Это сервисы, которые сформируют декларации за вас, но за плату. Налоговая не против — список таких сервисов можно посмотреть на сайте ФНС .

Что будет если не заплатить налоги

Сразу уточним, что платить налоги и подавать декларации лучше вовремя. ФНС в России работает оперативно и быстро заметит нарушение, а санкции за нарушения довольно ощутимые.

Размер штрафа зависит от системы налогообложения. На отдельных системах есть свои штрафы, например, на ЕНДВ придется отдать 1 тыс.руб. за уклонение от явки лица, вызываемого в качестве свидетеля. А за нарушение правила работы с кассовой техникой на ОСНО штраф составит от 10 тыс. руб. Но общие правила таковы:

Просрочка платежа по налогам

Просрочка со сдачей отчетности

Штраф от 20% до 40% от суммы неуплаченного налога. Пени в размере 1/300 ключевой ставки ЦБ РФ от невыплаченной суммы за каждый день просрочки.

Минимум — 1000 рублей за одну декларацию, могут заблокировать счёт.

Штраф в размере от 20% до 40% от суммы неуплаченного налога. Пени в размере 1/300 ключевой ставки ЦБ РФ от невыплаченной суммы за каждый день просрочки.

От 5% до 30% от суммы неуплаченного налога за каждый месяц, но не менее 1000 руб. При задержке декларации более чем на 10 рабочих дней могут заморозить счета.

Пени в размере 1/300 ключевой ставки ЦБ РФ от невыплаченной суммы за каждый день просрочки. Если так и не оплатить патент, то штраф составит 30% от его суммы.

Налоговая декларация не предусмотрена.

Штраф в размере от 20% до 40% от суммы неуплаченного налога.

От 5% до 30% от суммы неуплаченного налога за каждый месяц, но не менее 1000 руб.

Штраф в размере 20% от суммы налога. При умышленном уклонении штраф составит 40% от суммы налога.

5% от суммы налога, не менее 1000 руб.

Пени в размере 1/300 ключевой ставки ЦБ РФ от невыплаченной суммы за каждый день просрочки. Штраф в размере 20% от суммы дохода, на которую не выставлен чек. При повторном нарушении штраф составит всю сумму дохода, на которую не выставлен чек.

Отчетность (кроме чеков) не предусмотрена.

Главное за 30 секунд

Налоговых режимов для ИП целых шесть и можно выбрать оптимальный.

Если ИП только начинает бизнес и пока не планирует нанимать работников, он может стать самозанятым и платить минимальные налоги. Уплачивать страховые взносы и сдавать отчетность на этом режиме не нужно.

Часто ИП может оформить одну из льготных систем и платить меньше налогов, а также сдавать меньше документов.

Кроме налогов нужно платить страховые взносы за себя и за работников.

Чем меньше у ИП сотрудников, тем меньше сдавать отчетности. Если сотрудников нет, можно стать самозанятым и не сдавать отчетов вообще .

За просрочку по уплате налогов ФНС штрафует всех, даже самозанятых. Так лучше не делать.

В РФ индивидуальные предприниматели платят налоги и дополнительные сборы. Размер выплат в бюджет в первую очередь зависит от выбранного режима налогообложения и от того, есть ли в штате работники. Специалист сервиса Бробанк разобрался, какие налоги платят ИП и как самому выбрать режим налогообложения, который позволит платить как можно меньше.

Налоги «за себя»

Все ИП обязаны вносить фиксированные страховые взносы «за себя» и своих работников, если они есть, независимо от результатов деятельности. Даже если бизнес принес убытки, платежей не избежать. Общая сумма ежегодной выплаты – 40 874 рубля:

- 8 426 рублей медицинское страхование, фиксированная сумма, которая не зависит от размера полученной прибыли;

- 32 448 рублей пенсионное страхование, если общая прибыль предпринимателя не превысила 300 тысяч рублей.

Если общая сумма дохода превысит 300 тысяч рублей, с суммы превышения потребуется внести еще 1%. Эти платежи ИП переводит до 1 июня очередного года, после отчетного.

Для наглядности, рассмотрим пример расчета суммы налогов за себя. Если ИП в 2020 году ИП заработал 500 000 рублей, тогда сумма выплаты:

32 448 + (500 000 – 300 000) * 1% + 8 426 = 42 874 рубля

Все платежи от клиентов предпринимателю лучше принимать на банковский расчетный счет, открытый для ИП, а не физического лица. Иначе при проверке налоговая служба может посчитать все поступления по счету физлица доходами, по которым положена уплата 13% НФДЛ.

Платежи с зарплаты работников ИП

Если предприниматель нанимает работников по трудовому и гражданско-правовому договору, у него появляется дополнительная обязанность по уплате взносов с заработной платы персонала:

- НДФЛ, на каждого сотрудника. Он вычитывается из заработной платы, которую начислили по итогам месяца, и составляет 13% для россиян или 30% для иностранных сотрудников.

- Страховые взносы на каждого работника состоят из пенсионных выплат – 22%, социальных – 2,9% и медицинских – 5,1%.

Дополнительно ИП переводит платежи за страхование от несчастных случаев на производстве, в диапазоне 0,2-8,5% в год. Чем опаснее производство, тем выше коэффициент.

Подоходный налог с зарплат сотрудников индивидуального предпринимателя рассчитывают по формуле:

(Доход – Налоговые вычеты) * 13% или 30%, в зависимости от гражданства работника.

Предпринимателю важно учесть, что НДФЛ за сотрудников удерживается с их заработной платы, а не из полученного дохода. Например, при начислении 30 000 рублей в месяц российскому гражданину, налог составит: 30000*13% = 3 900 рублей, которые уйдут в бюджет, а работник получит на руки 26 100 рублей.

НДФЛ подлежит перечислению не позже следующего дня после начисления заработной платы.

При этом страховые взносы ИП платит за работников из своих средств. Размер выплат составляет 20% от суммы. Значит, страховой взнос за сотрудника с зарплатой 30 000 рублей составит 9 000 рублей.

Что платит ИП при разных режимах налогообложения

Ставка налога ИП и типы платежей напрямую зависят от режима налогообложения. В 2021 году можно выбрать один из пяти:

- ОСН;

- УСН;

- ЕСХН;

- ПСН;

- НПД, он же самозанятость.

Не все предприниматели смогут выбрать режим только по своему желанию. В большинстве случаев понадобится учесть – наличие или отсутствие работников, сферу и тип деятельности, а также размер предполагаемой прибыли. Кроме того, ИП важно продумать необходимость возврата налоговых вычетов при покупке жилья, а также расходы на образование и лечение. Только общая система налогообложения ИП позволяет компенсировать затраты на налоги, уплаченные в ФНС.

Общий режим налогообложения

ОСН – это единственный способ для предпринимателя получить имущественные, стандартные, социальные и профессиональные вычеты. Последний вычет связан напрямую с выбранной деятельностью ИП, которая подтверждена документально. Если доказательств нет, ИП вправе применить норматив 20% для профессионального вычета.

Может оказаться так, что у предпринимателя суммы вычета превышает полученный доход, тогда налогооблагаемая база приравнивается к нулю. Перенести убыток на другой налоговый период при общем режиме налогообложения не получится.

ОСН наиболее сложный режим из тех, которые действуют в РФ для ИП в настоящее время. Предприниматель обязан вычислить нескольких видов налоговых выплат и своевременно предоставить отчетность. ИП самостоятельно высчитывает:

- НДФЛ за себя с доходов от бизнеса – 13%;

- НДФЛ за работников – 13% или 30%;

- налог на добавленную стоимость – 20%, в отдельных случаях 10% или 0%;

- страховые платежи за себя и работников;

- налог на имущество – 2,2%;

- транспортный, водный, земельный налог, акцизы, налог на добычу полезных ископаемых, если для них есть основания.

ОСН выбирают предприниматели, которые работают на постоянной основе в основном с крупным и средним бизнесом.

НДФЛ с полученной прибыли считают по формуле:

(Доход – Налоговые вычеты) * 13%

К доходам также относится имущество предпринимателя, которое им получено на безвозмездной основе. Выяснить подлежит ли прибыль налогообложению или нет можно по первичным документам.

Упрощенная система налогообложения

Один из самых популярных режимов налогообложения в последние несколько лет – «упрощенка». Основные ограничения для УСН связаны с видами деятельности, а также:

- количеством работников – не может превышать 130 человек;

- ежегодным доходом – до 200 000 рублей.

УСН для индивидуальных предпринимателей бывает двух видов:

- на доходы;

- на доходы минус расходы.

Вариант УСН «доходы минус расходы» индивидуальные предприниматели выбирают, если предполагают, что расходы будут превышать половину доходов. Если затраты окажутся меньше, выгоднее первый. В отдельных регионах ставки могут быть ниже, чем установленный минимум. Точный размер можно выяснить в местной налоговой службе или на сайте ФНС.

При выборе УСН предприниматель вместо НДС на доход и имущество вносит единый платеж:

- С дохода меньше 150 000 рублей, при численности работников до 100 человек – налоговая ставка от 0 до 6%, в зависимости от региона ведения предпринимательской деятельности. При доходе больше 150 000 рублей и численности от 101 до 130 человек – 8%.

- При разнице между доходами и расходами до 150 000 рублей и численности работников до 100 человек – диапазон налога для ИП от 5% до 15%. При доходе больше 150 000 рублей и численности от 101 до 130 человек – 20%

Предприниматель, который выбрал УСП, платит:

- единый налог;

- НДФЛ с заработных плат наемных работников – 13% или 30%;

- страховые взносы за себя и работников;

- транспортный, имущественный и земельный налог, при наличии оснований.

Если налог ИП за год оказался меньше 1%, все равно придется оплатить хотя бы 1% в ФНС. Налог в 1% будет даже, если деятельность ИП привела к нулевому доходу или убыткам.

Для многих видов деятельности в регионах по УСН вводят налоговые каникулы, то есть предприниматель в течение первого года или даже 2-3 лет не будет платить никаких налогов.

Единый сельскохозяйственный налог для ИП

Налоговый режим ЕСХН – аналог «упрощенки» для сельскохозяйственных производителей. ИП, которые работают по этому режиму, платят НДС и единый сельхозналог. Применять режим могут ИП, у которых более 70% дохода поступает от сельскохозяйственной деятельности.

Максимальная ставка не превышает 6%, но во многих регионах ее снижают до 0. Дополнительное преимущество сумму уплаченных страховых взносов можно вычесть из установленного процента налогообложения. Перечень всех платежей такой же, как и при УСН.

Патент

На патентной системе налогообложения индивидуальный предприниматель регулярно обновляет разрешение на предпринимательскую деятельность. Некоторые патенты требуют ежемесячного обновления, другие ИП берут их на срок от 6 месяцев до года. Причем предприниматель может брать сразу несколько патентов, которые будут действовать в разных регионах РФ.

Налоговая ставка при ПСН от 0% до 6%, в зависимости от выбранной сферы деятельности. Все платежи ИП на патентной системе налогообложения:

- оплата патента;

- НДФЛ с зарплат сотрудников;

- страховые взносы за себя и персонал;

- транспортный, имущественный и земельный налог, при наличии оснований.

Никакой отчетности у предпринимателя не будет, но установлены ограничения:

- Выбрать ПСН можно только, если общее число сотрудников, включая самого ИП, не превышает 15 человек.

- Размер площади, на которой обслуживают клиентов, до 150 кв.м.

- Ежегодные доходы – в пределах 60 млн рублей.

После отмены единого налога на вмененный налог для ИП в 2021 году патентщикам в РФ разрешили уменьшать налог на объем страховых взносов.

Начиная с 2021 года, патентная система запрещена для ИП, если он планирует:

- поставлять товары другим предприятия;

- держать в автопарке больше 20 транспортных средств, которые перевозят пассажиров и грузы;

- заниматься оптовой торговлей.

Платить за патент придется, даже если предприниматель ни получил никакого дохода от своей деятельности. При этом ФНС посчитает все платежи без участия ИП.

Самозанятость

Пилотный проект по налогу на профессиональный доход, введенный в 2019 году в 4 регионах для самозанятых, оказался успешным, и, начиная с 2020 года, был расширен. Сейчас его можно применять в любом регионе РФ. Специальный налоговый режим предприниматель может оформить, если не планирует:

- заниматься перепродажей товаров или имущественных прав, кроме продажи личного имущества;

- заниматься добычей или продажей полезных ископаемых;

- работать с наемными сотрудниками;

- осуществлять деятельность в интересах третьих лиц по договорам поручения, комиссии или агентским договорам;

- получать доход больше 2,4 млн рублей в год;

- использовать другие налоговые режимы с НДФЛ.

Ставка налога для самозанятого – 4% при получении дохода от физического лица и 6% – от юридического. Это значительно меньше, чем подоходный налог во всех других режимах для ИП. Дополнительное преимущество НПД в том, что ИП, выбравшие этот режим налогообложения, освобождаются от НДФЛ, страховых фиксированных платежей и НДС, кроме выплаты НДС при ввозе товара в РФ.

Так как ИП на НПД не уплачивают никаких страховых взносов, значит, и рассчитывать не пенсионные накопления им не стоит.

За несоблюдение сроков выплаты налога самозанятому грозит штраф, как и любому другому предпринимателю, который нарушил налоговое законодательство. Выплата налога происходит ежемесячно в личном кабинете приложения «Мой налог» до 25 числа следующего за отчетным месяца.

Как выбрать налоговый режим

Сравнительная таблица, которой можно воспользоваться для выбора налогового режима, в зависимости от разных условий:

| Условие | ОСН | Упрощенка, в том числе ЕСХН | Патент | Самозанятость |

| Ограничение по максимальному ежегодному доходу | Нет ограничений | 200 млн рублей | 60 млн рублей | 2,4 млн рублей |

| Максимальное количество работников | Нет ограничений | 130 | 15 | 0, запрещено нанимать сотрудников |

| Что можно не платить | НДС, если выручка ИП минимальна | НДФЛ и НДС с выручки | НДФЛ и НДС с доходов, а также на имущество предпринимателя, которое задействовано в деятельности ИП | Страховые взносы |

| Ставка по налогам | НДФЛ – 13% или 30% НДС – 20%, но может быть 0-10% Налог ИП на имущество – 2,2% | Для УСН «доходы» – 6% на доходы, при превышении лимита 8% Для УСН «доходы минус расходы» – 15%, при превышении лимита 20% | Базовая ставка 6%, но во многих регионах снижена до 0% | При сотрудничестве с частными лицами – 4% При работе с организациями – 6% |

| Вид деятельности | Любой | Нельзя заниматься видами деятельности из НК РФп.3 ст. 346.12, а также производством подакцизной продукции | Любой, на который можно оформить патент | Нельзя заниматься видами деятельности из п.2 ст. 4. ФЗ-422 или продажей чужих товаров |

Дополнительные платежи, акцизы и сборы ИП платят независимо от выбранной системы налогообложения, кроме самозанятых.

Время чтения: 6 мин.

Спросить юриста быстрее. Это бесплатно! Шрифт: A+ A-

Индивидуальные предприниматели довольно часто используют расчетный счет для уплаты налогов и сборов, операций с контрагентами и прочего. Однако есть ситуации, когда необходимо снятие денег с расчетного счета ИП для личных нужд. Это не запрещено действующим законодательством, но некоторые риски все же имеются. Необходимо правильно выполнить процедуру, чтобы не вызвать подозрений у ФНС и финансовой организации.

- 1. Какие факторы нужно учесть

- 2. Снятие средств на личные нужды

- 3. Способы снятия средств с расчетного счета ИП

- 4. Сколько можно снимать

- 5. Когда счет ИП может быть заблокирован

Какие факторы нужно учесть

Снятие наличных средств с расчетного счета – это законное право ИП. Однако следует учесть ряд обстоятельств:

- банк может взимать комиссию за операцию. Ее размер зависит от договора, который был заключен. В среднем, около одного процента от суммы. При этом комиссия будет зависеть от того, на какие цели снимаются средства. Так, для расчета по договору это может быть одна цифра, а для личных нужд – другая;

- несмотря на то, что большая часть ИП не обязана вести кассовые документы (по крайней мере, в 2021 году), несоблюдение основных правил может привести к возникновению спора с ФНС;

- если средства снимаются регулярно, а суммы превышают 100 тысяч рублей, банк может потребовать документы, подтверждающие назначение средств. Это предусматривается Федеральным законом № 115-ФЗ от 07.08.2001 г. для противодействия легализации незаконно добытых финансов и противодействию терроризма.

Возникает следующая проблема. С одной стороны, средства полностью принадлежат ИП, он вправе распоряжаться ими так, как посчитает нужным. С другой, такой возможности у него в полной мере нет. Со стороны банка имеется некоторый контроль. Банк осуществляет его не по собственным нуждам, а из-за законодательных требований.

Снятие средств на личные нужды

Основная особенность статуса ИП заключается в том, что он не является обособленной единицей. ИП – это простое физическое лицо, которое получило разрешение на ведение предпринимательской деятельности. Соответственно, собственность ИП – это собственность физлица, разделять ее нет смысла.

Письмо Минфина России от 11 августа 2014 г. № 03-04-05/39905 устанавливает, что средства, которые остаются на счету ИП после уплаты налогов и прочих обязательных платежей, могут быть использованы им по своему усмотрению. Использование финансов в личных целях не воспрещается.

Закон также не обязывает ИП платить дополнительные налоги за перевод средств на другой счет или снятие в виде наличных. Все налоги гражданин платит, как ИП.

Кроме того, письмо Банка России от 2 августа 2012 г. № 29-1-2/5603 устанавливает, что наличные средства, которые ИП получает со своего личного счета, могут расходоваться им на собственные нужды. Цели могут быть любыми.

Способы снятия средств с расчетного счета ИП

Индивидуальный предприниматель может снимать средства со своего счета для расходования в личных целях следующими способами:

- В кассе банка по платежному поручению или чеку. По сути, используется тот же метод, как и при снятии средств для расчета с сотрудниками или контрагентами. В качестве назначения платежа нужно указывать «Личные нужды». Некоторые предприниматели пишут «Заработная плата предпринимателя», но это неправильно. ИП не может платить зарплату, у него есть прибыль от деятельности.

- Перевести средства на иной счет, который принадлежит гражданину как физическому лицу. После этого можно снять средства в банке или в терминале, если имеется карта. Данный способ позволит избежать уплаты налогов, если карта открыта в том же банке или финансовые организации являются партнерами. Не стоит перечислять средства на карту иного человека (даже близкого родственника), так как это приведет к необходимости уплаты налогов и подготовке дополнительной отчетности.

- Оформить карту в банке, привязанную к счету ИП. Некоторые финансовые организации предлагают подобные услуги. Это позволит снять средства в размере, не превышающем установленный лимит.

Снятие средств со счета ИП всегда требует осторожности. В теории все довольно просто, но некоторые финансовые организации продолжают требовать от граждан объяснения и указание назначения средств. Указывать назначение нужно, но достаточно написать, что средства идут на личные нужды. Никакая конкретика банку не нужна.

Проще всего тем ИП, которые не имеют наемных работников. К ним банки предъявляют меньше всего претензий. Но на практике ситуации могут отличаться.

Сколько можно снимать

Законодатель не определяет, сколько именно финансовых средств можно получить со счета ИП для личных нужд. Какой-то установленной цифры или лимита просто нет.

Но при этом стоит учесть, что при снятии до ста тысяч рублей, как правило, никаких вопросов не возникает. Если сумма превышает данный лимит, то банк чаще всего просит объяснить зачем потребовались финансы.

Как правило, достаточно указать «Личные нужды», но все зависит от политики финансовой организации. В некоторых случаях проверки более тщательные, банки перестраховываются. Однако незаконные требования и блокировки могут быть оспорены.

Чаще всего все зависит от того, сколько средств имеется на счету. Если все налоги уплачены, средства на заработную плату также перечислены, никаких дополнительных подозрений возникнуть не должно. Оставшиеся финансы – прибыль предпринимателя, которую он может расходовать так, как считает нужным.

Когда счет ИП может быть заблокирован

Предприниматели сталкиваются с противоречием в законодательстве. С одной стороны, снять средства на личные нужды можно в любой момент. С другой – необходимо соблюдать требования 115-ФЗ, который направлен на противодействие легализации средств и финансированию терроризма.

На практике, блокируются те счета, операции по которым кажутся банкам подозрительными. Перечень таких операций определяется в каждой компании индивидуально. Но, как правило, все сводится к следующим моментам:

- слишком малая часть дохода идет на оплату налогов;

- не указывается назначение платежа;

- отсутствуют иные направления расходов, то есть все средства идут на личные нужды, тогда как не платится зарплата, налоги и так далее;

- слишком часто снимаются крупные суммы.

Все сводится к тому, что у предпринимателя будут затребованы документы, которые объяснят подозрительное движение средств. Если такие сведения не передаются, данные передаются в Росфинмониторинг.

Одно из существенных последствий – включение гражданина в «черный список». После этого он практически лишается возможности открывать счета и в других организациях.

Поэтому, если требование о предоставлении документов пришло – не стоит его игнорировать. Нужно решить, содействовать банку или оспаривать его действия, если они кажутся незаконными. Однако любое действие нужно предпринимать максимально быстро.

Подведем итоги

ИП вправе распоряжаться своим расчетным счетом по собственному усмотрению, но в рамках действующего законодательства. Но статус ИП неотделим от физического лица, поэтому допускается снятие средств на личные нужды. В теории, достаточно указать данный факт в платежном поручении или ином документе. На практике – могут потребоваться дополнительные объяснения или оспаривание требований финансовой организации.

Индивидуальный предприниматель при регистрации своей компании обычно в банковском учреждении открывает расчетный счет.

Законодательно можно счет ИП и не открывать в отличие от юридического лица.

Однако со счетом удобно совершать различные финансовые операции при ведении своего бизнеса.

Для индивидуальных предпринимателей поступление денег на расчетный счет является естественным явлением. Развить бизнес без дополнительных вложений очень сложно. Чтобы избежать потери при пополнении счета и нарушений следует соблюдать некоторые общие положения и правила.

Может ли ИП перевести деньги на свой Расчетный счет?

Может возникнуть в деятельности ИП ситуация, когда не хватает денежных средств на счете для проведения очередной операции по счету, выплаты работникам заработной платы и т. д. Положить деньги на расчетный счет наличными, полученными от выручки за продажу товаров, услуг можно в любое время.

Также ИП имеет законное право внести деньги на расчетный счет в любом объеме из своих личных средств на нужды бизнеса.

Пополняться счет может ИП наличными и безналичным переводом. В зависимости от выбранного банка и используемого тарифа пополнение счета может быть бесплатным и с взиманием комиссии разного размера.

Как же внести средства на расчетный счет ИП?

Рекомендуется заранее получить в банке сведения о возможных способах пополнения р/с, необходимого времени для зачисления средств, о наличии комиссии за перевод денег и ее величине.

Деньги от ИП на расчетный счет могут быть внесены:

- Через банкомат наличными. Возможность использования банкомата завит от банка, в котором обслуживается счет. Банки, имеющие большое количество отделений, далеко не всегда наделяют возможностью клиента использовать банкомат. Обычно интернет – банки («Модульбанк», «Точка») не имеют собственных касс в банке. Они предоставляют своим клиентам для пользования банкоматом банковскую карту, «привязывая» ее к р/с ИП;

- Через кассу банка. Преимущество способа — отсутствие комиссии. Пополнять счет можно только в ближайшем отделении банка, обслуживающего р/с ИП;

- В кассе другого банка по реквизитам счета. Размер комиссии за перевод устанавливается индивидуально в каждом банке;

- Безналичным переводом с карты или с л/с;

- Через банкомат любого банка с карты,«привязанной» к данному банковскому счёту;

- Через платежную систему («Юнистрим», «Qiwi», «Элекснет»). При переводе необходимо заплатить комиссию;

- Через МТС и Евросеть («УБРиР» и Тинькофф Банк);

- Через банкоматы партнеров (например, банк «Открытие» даже не требует выплатить комиссию);

- Через терминалы своего и других банков;

- С помощью систем денежных переводов;

- Через систему интернет-банк.

При наличии в одном банке одного или нескольких счетов, кроме расчётного счета, перечисление без комиссии проводится в течение считанных минут, при наличии счетов не в одном банке – до 2 рабочих дней с небольшой комиссией.

При пополнении счета не платятся налоги. Данная операция не расценивается как доходы от ведения предпринимательской деятельности.

При выборе любого способа, главное – правильно сформулировать назначение проводимого платежа.

Является ли доходом внесение собственных средств на счет

При использовании ИП систем налогообложения ОСНО или УСН актуальными являются вопросы — является ли взнос на р/с личных средств доходом и как внести средства без оплаты налогов? Отвечая на вопросы, важно — правильно оформить проводимые банковские операции по внесению денег.

Внесение собственных средств не считается полученным доходом:

- Если выбранный способ внесения платежа допускает верное указание его назначения — «Внесение на счет собственных средств» или подобную формулировку;

- В КУДиР у предпринимателей, использующих УСН 6%;

- В сервисах для бухгалтеров (приход средств не отражается в итоговой налоговой отчетности).

При внесении средств через банкомат с корпоративной карты, даже собственные внесенные средства считаются доходом ИП (отсутствует обычно в меню банкомата «Назначения платежа» и нельзя указать истинное назначение платежа).

Главное — указывать правильно назначение платежа, чтобы не было претензий со стороны налоговой службы.

Если третье лицо вносит деньги на счет ИП

Любое внесение денег сторонним лицом (партнером, другом, супругом/супругой, другим родственником) сотрудники налоговой инспекции расценивают как полученный доход и необходимость оплаты налога.

Доходом является и сумма средств, поступившая с корпоративной пластиковой карты.

Она дает право владельцу карты через банкомат пополнять счет вырученной наличностью.

Налог не будет начисляться в случаях:

- Наличия в договоре третьего лица (партнера, сотрудника), имеющего доступ к управлению расчетным счетом ИП. Открывается карточка с образцами подписей лиц, допущенных к управлению счетом индивидуального предпринимателя, при заключении договора с банком;

- Оформления в присутствии специалиста банка доверенности третьему лицу с разрешением пополнять счет.

Как не платить за внесение наличных?

Прежде всего необходимо, чтобы пополнение счета не явилось основанием для увеличения базы налогообложения.

Налоги начисляются на полученную выручку и любые другие доходы, полученные от основной и побочной деятельности.

Если деньги в банк передает работник, оформленный у ИП, то пополнение будет зачтено как сдача выручки от его имени и полученный доход с дальнейшим начислением налога.

Деньги, полученные в качестве помощи, дарения или займа от друзей и родственников, нужно индивидуальному предпринимателю вносить от своего лица.

Также можно в договор включить лицо, имеющее право пополнять счет.

Одни и те же операции при дополнительном внесении денег на р/с могут по-разному рассматриваться налоговой службой в зависимости от разных аспектов. Поэтому рекомендуется обращаться к специалистам за консультацией.

Для использования средств на нужды бизнеса индивидуальный предприниматель может вносить личные средства на расчет счет. Вноситься наличные деньги могут в любое время.

Главное — избежать разногласий с ИФНС. Необходимо при переводе денег правильно указывать назначение проводимого платежа.

При не указании назначения платежа или не верном указании, специалист налоговой службы вправе наложить штраф за неуплату налогов.

Деньги на р/с индивидуального предпринимателя могут переводить любые лица. Если они вносятся самим предпринимателем, то они не считаются доходом и налог не начисляется.

Если средства вносятся родственниками, партнерами по бизнесу, то они считаются доходом и включаются в налогооблагаемую базу.

После перечисления средств ИП на р/с компании, они должны тратиться только на ведение предпринимательской деятельности. Для использования на любые личные нужды, необходимо оформить корпоративную карту.

Все заработанные деньги при ведении бизнеса ИП вправе тратить не только на ведение бизнеса, но и использовать для личных нужд.

Статус ИП позволяет бизнесмену распоряжаться самостоятельно деньгами на р/с без необходимости объяснять цели использования банковскому учреждению, осуществляющему обслуживание его расчетного счета.

Читайте также: