Платится ли налоги при

Опубликовано: 01.05.2024

Уплата налога — обязанность каждого гражданина, прописанная в Конституции РФ. Это одна из основ существования государства. Примерно треть российского бюджета — налоговые сборы. Эти деньги государство распределяет на социальные выплаты, постройку дорог, школ, больниц, зарплату бюджетников.

Незнание норм налогового права не освобождает от ответственности за просрочки. Редакция «Выберу.ру» рассказывает о российских налогах для физических лиц. Налог на имущество, на доход физических лиц, земельный и транспортный. Подробно расскажем о том кто, что и сколько должен платить.

Полный перечень всех налогов для физических лиц в РФ

Сумму начисленного налога можно предварительно рассчитать на сайте налоговой. Это поможет подготовиться к уплате, избежать ошибок в начислении, проверить наличие льгот.

Ежемесячно перечисляется работодателям в течение 3-х дней после выплаты зарплаты (налоговый агент — работодатель)

Налогоплательщик сам заполняет декларацию не позднее 15 июля года, следующего за отчётным

Кадастровая стоимость находящейся в собственности недвижимости:

Объекты недвижимости, которые не подлежат регистрации в Росреестре

Наземный, водный и воздушный транспорт:

У каждого налога своя ставка. Её лучше уточнять на сайте налоговой или по телефону горячей линии 8−800−222−22−22, поскольку размер зависит от региона и вида имущества. Также есть федеральные и региональные льготы, которые тоже лучше проверить до уплаты налога.

Оплатить налог можно наличными в банке или картой на сайте госуслуги или в личном кабинете налоговой. Отсутствие квитанции не освобождает от уплаты, поэтому до 1 декабря надо узнать сумму самостоятельно в личном кабинете или отделении ФНС.

Налог на доходы физических лиц (НДФЛ)

Работаешь — заплати. Фото: mpselektor.ru

НДФЛ - один из самых распространённых и известных налогов. В бюджете он занимает четвёртое место по сборам, около 2,5 трлн рублей в год. Это сложный налог, поскольку им облагаются многие виды доходов. Поясним, как когда его платить и в каких случаях есть освобождение.

Кто должен платить

- люди, которые живут в России более 183 дней в году. Налоговый кодекс их называет налоговыми резидентами;

- налоговые нерезиденты — люди, которые получают доход на территории России, но постоянно здесь не живут.

Гражданство при этом не имеет значения. Например, гражданин США большую часть года живёт и работает в Москве. Он считается налоговым резидентом. В это же время гражданин России, который два года живёт в Париже, является налоговым нерезидентом.

Сложнее с удалёнными работниками. Физически они находятся на территории России, а работают и получают доход в иностранном государстве. В данном случае включаются международные соглашения с другими странами. Это исключает двойное налогообложение. Условия будут зависеть от конкретной страны. Чаще всего надо платить налоги в бюджет государства, на территории которого находишься. Уплатой и расчётом налога в таком случае занимается сам гражданин, а не его работодатель.

Также подавать налоговую декларацию самостоятельно и платить налог придётся в следующих случаях:

- получен доход от продажи движимого имущества, которое было в собственности менее трёх лет. Например, если продал машину дороже, чем покупал, то придётся заплатить налог;

- резидент РФ получил доход от иностранного источника;

- получен выигрыш суммой свыше 4000 руб;

- получен доход от унаследованного авторского права;

- получена в дар квартира не от родственников;

- получен доход от акций иностранных компаний.

Налогом не облагается:

- доходы от продажи движимого имущества, которое в собственности более 3-х лет;

- наследство (за исключение авторских прав);

- подарки от близких родственников (мама не платит налог за подаренный сыном холодильник);

- доходы от продажи недвижимости, если она в собственности более 3-х лет;

- государственные выплаты: пособия, стипендии;

- доходы от продажи грибов, ягод, овощей с собственного огорода (если это не классифицируется как предпринимательская деятельность);

- благотворительная помощь и донаты;

- призовые выплаты на кубках России, Европы, мира.

Полный перечень приведён в ст. 217 НК РФ. С 2020 года он пополнился.

Сложные случаи уплаты НДФЛ

Материальная помощь и подарки

Бывает, что офис скидывается на материальную помощь коллеге. Технически эта сумма облагается налогом. Однако, если при переводе указать, что это подарок или донат, то налог взиматься не будет. При условии, что сумма меньше 4000 рублей. С подарками должностным лицам надо быть осторожнее, чтобы это не выглядело взяткой.

Развод и раздел имущества

Если супруги разводятся и делят имущество, то налог от раздела платить не надо. Однако если радел происходит после расторжения брака, то придётся заплатить налог.

Чаевые и дополнительные услуги

Долгое время велись споры по поводу чаевых. В итоге их признали подарком и освободили от уплаты налога. Не надо путать чаевые, которые дают безвозмездно в благодарность за хорошее обслуживание и доплату за дополнительные услуги. Например, если курьер взял 200 рублей за доставку посылки до квартиры, то это уже плата за услугу. Она облагается налогом.

Продажа имущества — за что платить

Налог на продажу имущества начисляется только на разницу между ценой покупки и ценой продажи, то есть, доход. Купил машину за 500 000, продал за 510 000, налог заплатил с 10 000 рублей. Купил за 500 000, продал за 400 000 — налог не платишь.

Чтобы не платить налог, многие продавцы в договоре занижают цену. Налоговая имеет право проверить такую сделку. Если мошенничество будет доказано, то налог доначислят.

Сколько платить?

Ставки по налогам зависят от вида дохода и резидентства.

Большинство доходов резидентов облагаются доходом по ставке 13%: зарплата, дивиденды, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества.

Максимальная ставка для резидентов 35% применяется к доходам:

- выигрыши и призы в рекламных конкурсах. Выиграл смартфон в социальных сетях — заплати налог;

- проценты по вкладам в банках на территории РФ и процентов по обращающимся облигациям российских организаций. Налогом облагается часть дохода, которая превышает ставку рефинансирования на 10 п. п. В данный момент всё, что выше 16,25% годовых, облагается налогом;

- выгоды от экономии на процентах за пользование займом, если он получен от взаимозависимой организации или работодателя. Низкий процент, с которого надо платить налог — ⅔ ключевой ставки. Например, если работодатель дал сотруднику в долг деньги по ставке 3%, то придётся заплатить налог. Но не со всей суммы займа, а только с разницы по процентам.

Налоговые вычеты для этих видов НДФЛ не применяются.

Нерезиденты платят повышенный налог по общему правилу — 30%. НДФЛ начисляется только с доходов, которые получены на территории РФ и не освобождены от налогообложения. С 2019 года разрабатывается законопроект о снижении НДФЛ для нерезидентов до 13%.

Пониженный НДФЛ 13% платят в следующих случаях:

- граждане других государств, которые работают по патенту или являются высококвалифицированными специалистами;

- беженцы;

- граждане ЕАЭС, работающие по трудовому или гражданско-правовому договору;

- россияне, переехавшие в РФ по программе переселения соотечественников;

- члены экипажей российских судов.

Как и когда платить?

Налог с зарплаты платит работодатель. В остальных случаях необходимо самостоятельно заполнять и отправлять в налоговую декларацию о доходах. Это можно сделать при личном визите в налоговую инспекцию, МФЦ или через личный кабинет ФНС.

Оплатить налог необходимо не позднее 15 июля года, следующего за отчётным. Это можно сделать на сайте налоговой или госуслугах карточкой или по бумажной квитанции в банке.

Налог на имущество

Дом, гараж, дача, квартира — имущество, которое облагается налогом. Фото: homemania.ru

Под имуществом налоговая служба понимает недвижимость. В ст. 401 НК РФ перечислены виды имущества:

- жилой дом;

- квартира;

- комната в квартире;

- гараж, машиноместо;

- недостроенный объект недвижимости;

- другие постройки и помещения.

К другим постройкам можно отнести баню, беседку, сарай, туалет. Однако не всё из перечисленного будет облагаться налогом. Если у постройки нет кадастрового номера, то и налог не начисляется. Условно говоря, если строение на фундаменте, капитальное, то его надо регистрировать в Росреестре и платить налог. Если фундамента нет, и постройку можно легко перевезти в другое место, то регистрировать не надо. Дачные домики относятся к недвижимости и налогом облагаются.

Общее имущество многоквартирного дома налогом не облагается. То есть, гражданин платит только за свою квартиру, а не за лифт, лестницу и подъезд.

В некоторых старых домах, которые раньше были общежитиями, собственникам квартир иногда приписывали налог на общий коридор и кухню, что не правомерно. Квитанции о налогах надо проверять.

За недвижимость, которая зарегистрирована на ребёнка, налог платит родитель или законный опекун.

Сколько надо платить

До 2020 года налог на имущество рассчитывался исходя из инвентаризационной стоимости. То есть, налогооблагаемая база складывалась из стоимости материалов и других расходов, которые понёс застройщик. С каждым годом инвентаризационная стоимость снижалась с учётом износа. Для владельцев квартир в старых домах налог был не обременителен.

С 1 января 2020 года все регионы должны перейти на новую систему начисления имущественного налога — по кадастровой стоимости. То есть, сумма, с которой рассчитывается налог, максимально приближена к рыночной. На неё будет влиять инфраструктура района, близость остановок общественного транспорта, месторасположение и многое другое. Таким образом, для жителей старых домов в центре города платёж поднимется в разы. Подробнее об этом мы писали в отдельном материале.

Ставку налога и льготы устанавливают местные власти. Подробный расчёт можно сделать на сайте налоговой. Здесь же, в калькуляторе, можно проверить наличие федеральных и местных льгот.

Земельный налог

За землю тоже надо платить. Фото: newlevel.pw

Земельный налог платят те, кто имеет земельный участок. Расчёт делается также, как и на имущество — по кадастровой стоимости, а ставки устанавливает местная власть, но в рамках закона: не более 0,3% для земель под развитие сельского хозяйства, строительство, подсобных хозяйств. У прочих земельных участков ставка должна быть не более 1,5%.

Налог платить не нужно за:

- земельные участки, которые изъяты из оборота или ограничены в обороте, то есть находятся в собственности государства: заповедники, парки, земли, где есть здания государственных служб и так далее;

- лесные участки;

- землю, входящую в состав многоквартирного дома.

Земельный налог не платят коренные народы Севера, Дальнего Востока и Сибири, если ведут на ней коренные промыслы и возрождают местные традиции.

Транспортный налог

Не важно: яхта или мотоцикл — платить надо. Фото: gardensite.ru

Транспортный налог платят все владельцы наземного, воздушного и водного транспорта. Это автомобили, яхты, катера, самолёты, гидроциклы, автомобили, мотоциклы и прочее. Велосипеды сюда не относятся.

Кроме этого налог не начисляется на:

- вёсельные лодки;

- моторные лодки менее 5 лошадиных сил (при массе менее 200 кг);

- автомобили, приспособленные для использования инвалидами;

- автомобили мощностью менее 100 лошадиных сил, полученные при содействии органов соцзащиты;

- транспорт, который числится угнанным.

Полный перечень есть в ст. 358 НК РФ.

Сколько платить

Размер налога устанавливают местные власти. ФНС устанавливает базовую величину, а субъекты РФ её корректируют, но не больше и не меньше, чем в 10 раз.

Размер своего транспортного налога надо узнавать в калькуляторе на сайте налоговой.

Налоги начисляются по месту регистрации налогоплательщика. Например, гражданин прописан в Ярославской области, а автомобиль поставлен на учёт в Москве, налог надо платить по тарифу Ярославской области.

Когда и как платить?

Дата уплаты имущественного, транспортного и земельного налога — 1 декабря, следующего за отчётным. Например, в 2019 году платится налог за 2018. Если 1 декабря приходится на выходной, то крайняя дата уплаты переносится вперёд на ближайшую рабочую дату.

Не позднее, чем за месяц до наступления даты уплаты, налоговая рассылает уведомления. На деле же рассылку квитанций так не затягивают, и начинают их формировать ещё летом. Уведомление проходит одним из двух способов:

- Бумажная квитанция по месту регистрации.

- Уведомление в личном кабинете налогоплательщика.

Бумажной квитанции не будет, если налогоплательщик зарегистрировался в личном кабинете. В таком случае уведомления о начислениях будут приходить туда.

Оплату тоже можно сделать двумя способами:

- Наличными в любом отделении банка по квитанции. Если она пришла в личный кабинет, то можно распечатать или обратиться в отделение налоговой службы, там тоже выдадут бумажный вариант.

- Картой на сайте госуслуг или в личном кабинете налогоплательщика.

Налоговой квитанции и начислений может и не быть. Например, после покупки квартиры. Это не освобождает от уплаты налога. О приобретении имущества надо сообщать самостоятельно, если данные не поступили в налоговую автоматически.

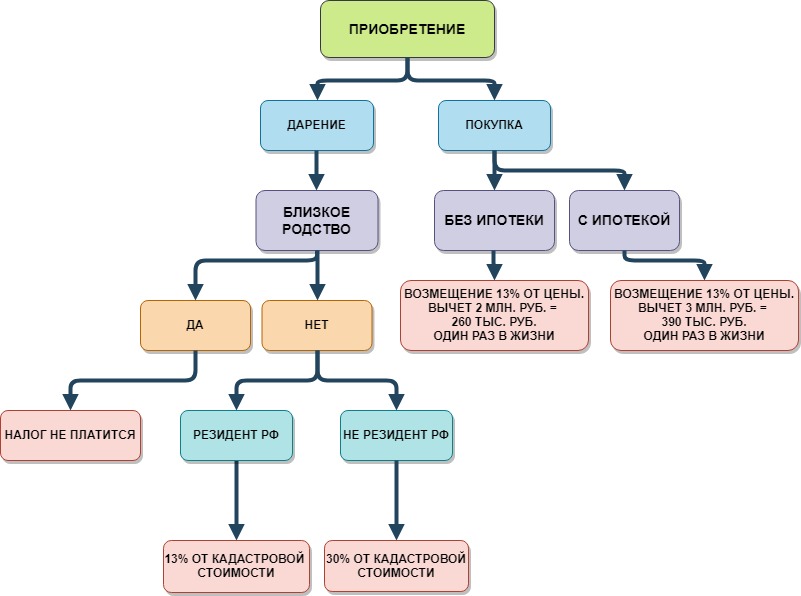

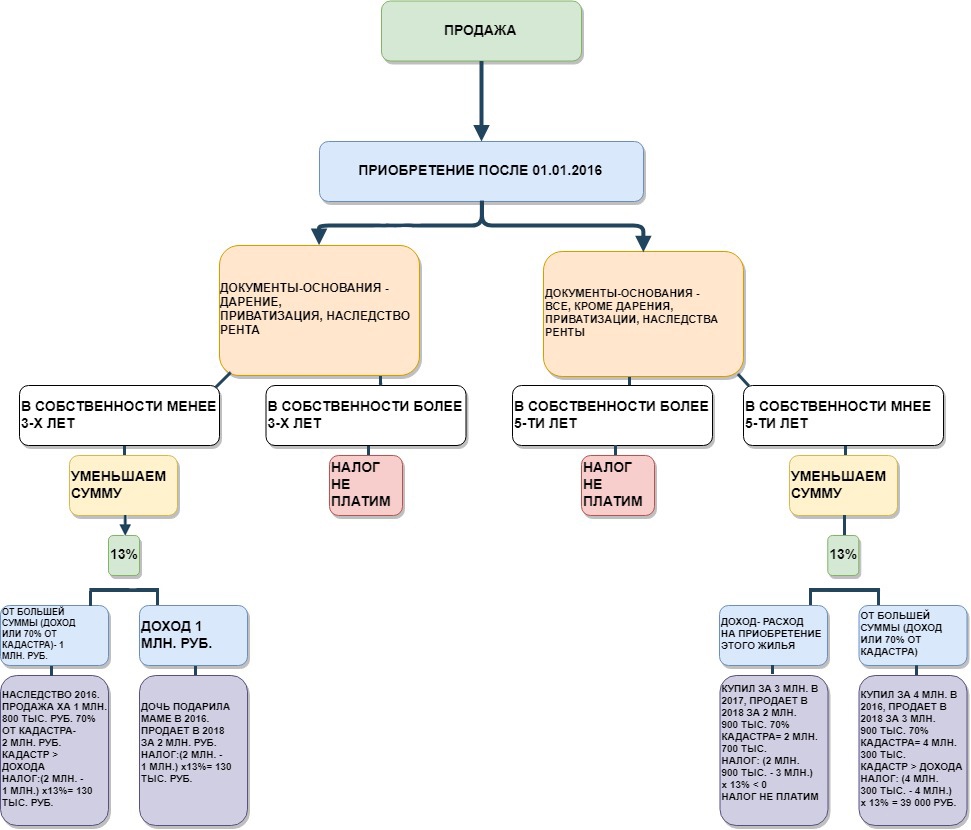

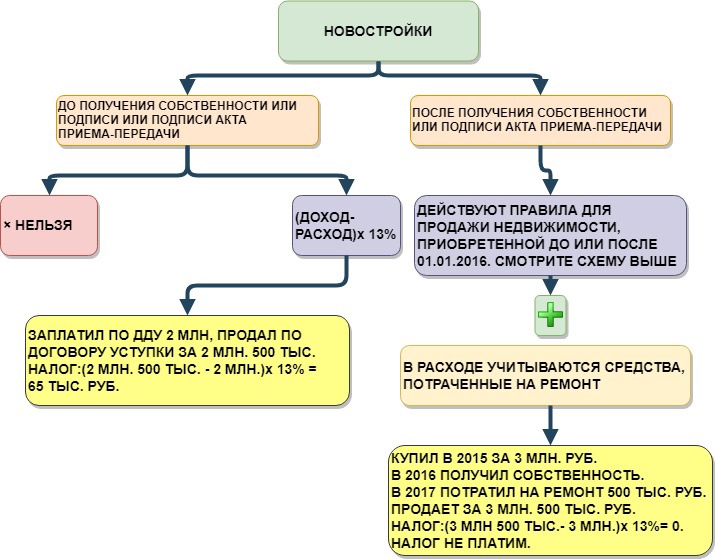

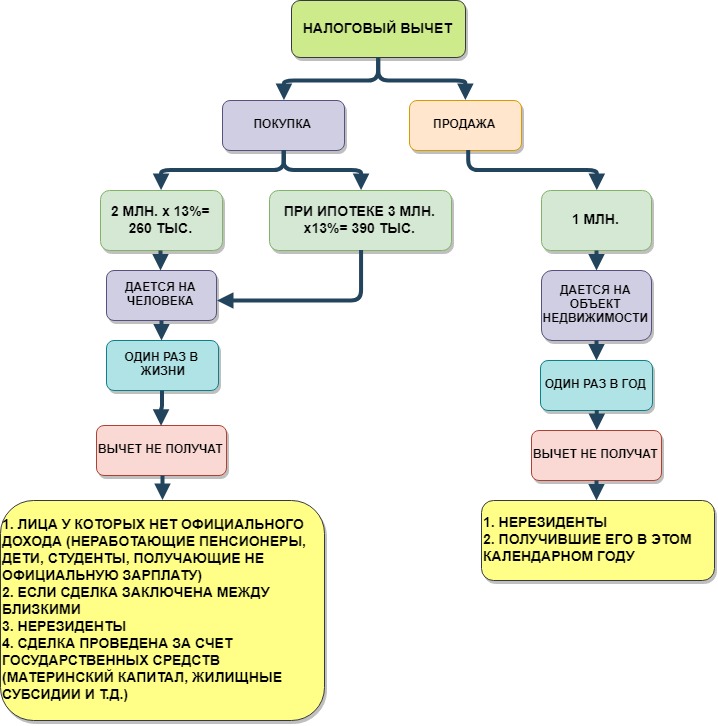

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

- Налоги при приобретении недвижимости (дарение, покупка).

- Налоги при продаже недвижимости.

- Налоги при покупке квартиры в новостройке.

- Налоги при продаже одного и покупке другого жилья в этом же году.

- Налоговый вычет при покупке и продаже недвижимости.

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

Налоги при продаже недвижимости

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (16)

Добрый вечер!

Я продала квартиру в Подмосковье и сразу же прописалась в Москве. Куда мне сдавать декларацию и платить налог? По месту продажи Квартиры или по месту регистрации в Москве (регистрация была временная )

ИНН вам выдан по месту последней постоянной регистрации. Обратитесь для консультации в налоговую с документами.

Добрый день, подскажите пожалуйста, квартира в собственности менее 3-х лет. Продала 29 декабря 2020 , т.е. подписан договор купли-продажи. Покупатель оплатил часть денег наличкой 29.12.2020, а остальную часть перечислил банк уже в январе 2021года. И зарегистрированна квартира также в январе 2021г. Когда возникает у меня как у продавца доход? За какой год сдавать 3-НДФЛ

с даты регистрации перехода права. как минимум - эта дата стоит у вас, как продавца - на штампе Росреестра (в вашем экземпляре Договора.) Убедитесь в этом в своей налоговой инспекц.

Муж получил дом в наследство в Казахстане. Хотим продать. Должны ли в России платить налог?

Согласно Законам Казахстана о налогообложении сделок в недвижимости. Очевидно, для Казахстана, вы не резидент.

В этом году я продала дачный участок 7соток. На участке стоял хозяйственный вагончик. Я пенсионер, ветеран труда. Какой налог я должна заплатить и до какого числа.

Вы должны подать налоговую декларацию до 30 апреля 2021 года, если участок находился в вашей собственности меньше минимального срока, при котором налог не платится.

Возьмите ДОКУМЕНТЫ, по которым ваш участок стал принадлежать вам (Договор купли-продажи, Постановление. ) а также договор купли-продажи и расписку, по которому вы его продали в 2020 году. И сходите на консультацию к налоговому специалисту по вопросам налогообложения физ. лиц. В налоговую своего района по месту жительства.

Я так понимаю у Вас в схеме "Приобретение до 01.01.2016г" - ошибка! Написано "Приобретение после 01.01.2016г"

В собственности имелись две квартиры расположенные рядом более 5 лет! В прошлом году их обьединили официально в одну квартиру с большей площадью! Должен ли Я заплатить налог с продажи - документ на право собственности теперь с 2019года!

Если дата приобретения квартир - одинакова, либо различна, то срок владения исчисляется с более поздней даты приобретения квартир.

1. Поскольку исходим из следующего:

Право собственности ПРЕКРАЩАЕТСЯ ПРИ отчуждении собственником своего имущества, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

Моментом возникновения права собственности на образованную в результате ОБЪЕДИНЕНИЯ квартиру (в пределах границ исходных квартир налогоплательщика) следует считать дату первоначальной государственной регистрации права собственности на исходные квартиры. Если же даты государственной регистрации права собственности на исходные квартиры не совпадают, то срок владения объектом недвижимого имущества («объединенной» квартирой) следует отсчитывать от наиболее поздней из таких дат.

подробнее- https://www.nalog.ru/rn40/news/tax_doc_news/6163117/

2. В Письме № БВ-4-7/5648 от 02.04.2020 Федеральной налоговой службы разбирается подобная ситуация в указанном выше ключе. Можете ознакомиьться.

" Федеральная налоговая служба в целях единообразного применения норм Налогового кодекса Российской Федерации (далее - Налоговый кодекс, НК РФ) направляет обзор судебной практики по спорам, возникающим при налогообложении физических лиц."

Познакомьтесь с разделом 4.2---------->>

4.2 Минимальный срок владения имуществом для освобождения дохода от продажи квартиры от НДФЛ в случае объединения нескольких объектов недвижимого имущества в один.

По наследству я и мой брат получает долю в квартире где я прописан, а мой брат нет. Надо будет платить налог при продаже квартиры? Я живу там более 40 лет, а брат имеет свою квартиру.

Если вы ранее уже имели долю в этой квартире, и этому срок - более 3 лет, то при наследстве от близкого родственника ВЫ не будете платить налог после продажи квартиры. Если вы оба только сейчас стали собственниками в этой квартире, то налог будете платить оба.

Либо есть возможность каждому зачесть сумму налога, подлежащего уплате, за счет приобретаемого жилья (если вы будете делить квартиру и каждый что-то покупать). Но это в том случае, если человек до этого не получал вычет (возврат с 2 млн руб )с покупаемого жилья. Эта схема не простая.

Вашу продажу (либо продажу и покупку) должен сопровождать специалист, оптимизировать налоги, консультировать. Вам следует рассчитано до продажи, какая сумма налога каждому полагается к уплате, полагается ли , и каким образом подавать Нал Декларацию после продажи, а также - в какой срок, чтобы не попасть на штрафы.

В квартире имеется три собственника. Я, сын и мама. Мама умерла полгода назад. Её доля будет делиться между мной и сыном. Сейчас мы её хотим продать. Должны мы платить налог или нет? Проживаем больше 5 лет. Другого жилья у нас нет.

Добрый день. Нет, налога у вас не будет, так как в вашем случае срок владения считается с даты оформления первой доли.

После того как вы оба унаследуете долю мамы, срок владения у вас и сына будет исчисляться с той даты, когда вы приобрели изначально право собственности (а унаследовав дополнительную долю, вы просто увеличиваете объем прав).

Если этому изначальному сроку более 5-ти лет, то при продаже вы не должные платить налог. Главное — обоим заполнить налоговую декларацию на след календарный год после сделки продажи. Прикрепив документы на предыдущее право собственности.

Смогу ли я получить налоговый вычет при покупке квартиры у дочери?

Нет, при родственных сделках вычеты исключены.

Добрый день)Хочу купить 3/5 доли в 3комнатой квартире( не у родственника) за объявленную стоимость 2млн400руб. Должна ли я оплатить какой-то налог? Сколько стоит сделка у нотариуса? Спасибо огромное за ответ)

Госпошлина нотариуса может быть-это 0,05% от (максимальной из сумм - кадастровая стоимость 3/5 доли или 2,4млн) + 5000руб за тех. работы. У нас в Уфе это так. Позвоните нотариусу и уточните цену.

Не забудьте получить нотариальный отказ/отказы у собственников оставшейся 3/5 доли. Для законной сделки.

В 2014г. Купил дачный участок, где построил дом и оформил его в 2016 году. В настоящее время хочу продать дом и земельный участок. Кадастровая стоимость дома 2848600 рублей. За какую сумму я могу продать дом, чтобы платить минимальный налог

Добрый день! Получила в наследство 1/3 доли в квартире, владею менее 3х лет (2года). Кадастровая стоимость доли 1500000. За какую сумму я могу формально продать долю, чтобы не платить налог ?! Как это рассчитать ? Интересует именно продажа, а не дарение!

Налог возьмут с 0,7 от кадастровой стоимости, не меньше. Столько вы можете указать в договоре, если пожелаете. Далее, запросив вычет в налоговой в размере 1 млн рублей, с остального оплатите налог. Это минимум.

Работающий пенсионер.Владел 1/2 квартиры в собственности более 3 лет. В 2019 году получил и в 2020 году оформил наследство на

вторую половину квартиры. Сейчас планирую продать эту квартиру и приобрести другую. Какие вычеты мне доступны и какие налоги

платить?

1.По покупке квартиры.

Как пенсионер, вы имеете право вернуть НДФЛ за год покупки(год регистрации права собственности) и еще за три предыдущих года.

2. По продаже квартиры. Так как вы до приобретения второй части квартиры, УЖЕ ВЛАДЕЛИ ОПРЕДЕЛЕННОЙ ДОЛЕЙ в данной квартире, то позиция Закона (при исчислении налога с продажи) такова, что СРОК владения вами квартирой начинается с той ПЕРВОНАЧАЛЬНОЙ даты. А оформив по наследству в 2020 году вторую половину квартиры в обственность, вы только УВЕЛИЧИЛИ ОБЬЕМ ПРАВ. Специальное письмо Минфина по разьяснению подобных ситуаций - существует. Главное здесь -чтобы защитить свои права- верно подать Декларацию на следующий год после продажи квартиры (то есть, приложив правоустанавливающие документ, на основании котрого вы стали собственником первой половины доли).

Если наши консультации оказывают вам пользу, в том числе дают инф, экономящую вам значительные суммы денег (за счет вашей осведомленности) - вы можете оставить отзыв об этом на нашем сайте, в удобной вам форме.

В апреле 2019г сын купил земельный участок , который в июне 2019г. подарил мне - матери, жилой дом сдали в эксплуатацию в октябре 2019г. При строительстве все закупки стройматериалов оформлены на имя сына, фактически это его дом. теперь при продаже дома мы лишимся права на вычет по затратам. Можно ли сыну отменить дарственную,, и снова переоформить дом на сына.?

В вашем случае можно воспользоваться следующим (без отмены дарственной).

Существует мало известное изменение в статью 220 НК РФ, которое применяется с имущества/зем участка также, приобретенного с 01.01.2019 года.

Если кратко - то это означает, что при продаже имущества, полученного в дар (или по наследству), при продаже можно учесть документально подтвержденные расходы ДАРИТЕЛЯ НА ЕГО ПРИОБРЕТЕНИЕ.

Согласно Абз. 17 - 18 пп. 2 п. 2 ст. 220 (в ред. ФЗ от 29.09.2019 N 325-ФЗ) применяются в отношении доходов физических лиц, полученных начиная с налогового периода 2019 года.

При продаже имущества (за исключением ценных бумаг), полученного на безвозмездной основе или с частичной оплатой, а также по договору дарения, налогоплательщик вправе уменьшить полученные доходы от продажи такого имущества на величину документально подтвержденных расходов в виде сумм, с которых был исчислен и уплачен налог при приобретении (получении) такого имущества.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

То есть, если собственность жил дома и Зем Участка будет оформлена на вас, то согласно этого закона- как минимум - расходы на приобретение зем участка можно учесть. А вычет на приобретенные стройматериалы - да, не получится.

Консультация платная налогового консультанта перед продажей вам однозначно необходима!

Коммерческое помещение куплено в 2011 году за 500000 рублей.Каков будет налог с продажи на сегодняшний день,если продать за 18000000?

Дом построили в 2016,а документы сделали в 2019г,я пенсионерка, муж военный пенсионер, 29лет в армии отслужил, хотим продать дом, это у нас единственное жилье, и в этом же месяце купить квартиру за ту же стоимость, какие налоги нам надо платить

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

«Клерк» Рубрика УСН

Какие налоги платятся при УСН, необходимо знать каждому упрощенцу. В статье разберем все налоги, помимо самого УСН, которые могут стать дополнительной налоговой нагрузкой для организаций, применяющих упрощенную систему налогообложения.

УСН или ОСНО?

Организации при выборе налогового режима чаще всего руководствуются уровнем затрат на налоги. Помимо этого, если был выбран спецрежим, необходимо, чтобы соблюдались все имеющиеся для него ограничения и условия применения.

Упрощенная система налогообложения — это спецрежим, отлично подходящий для малого бизнеса и реально упрощающий жизнь его владельцам.

Чтобы применять упрощенную систему налогообложения, компания должна подходить по ряду критериев (ст. 346.12-346.13 НК РФ):

Чтобы применять общую систему налогообложения, никаких особых условий соблюдать не нужно. Более того, этот налоговый режим присваивается любой организации или ИП при создании, если не подавалось соответствующее заявление о применении особого спецрежима. Например, для использования УСН в ИФНС в течение 30 дней после регистрации следует подать форму 26.2-1.

Важным отличием УСН от ОСНО является значительное сокращение налогов, отчетности и бухгалтерских обязанностей. Учет у упрощенцев более простой, а состав отчетности меньше. Но следует знать, какие налоги платят при УСН.

Налоги при УСН

Упрощенцы платят меньше налогов. Это факт. Организации на общей системе вынуждены «расплачиваться» за больший объем бизнеса.

Разберемся, существуют ли налоги, которые никогда не платятся при применении УСН.

Из таблицы видно, что часть налогов, таких как земельный или транспортный налог при УСН, организации обязаны платить наравне со всеми остальными налогоплательщиками. Это связано со спецификой упомянутых налогов — обязанность по их уплате возникает в связи с появлением объекта налогообложения. А наличие транспорта или недвижимости не является обязательным условием для ведения бизнеса. Здесь все равны, послаблений не предусмотрено.

Отдельно стоит отметить НДФЛ и страховые взносы. Их компании, применяющие упрощенную систему налогообложения, также должны уплачивать, как и компании на ОСНО. Такой порядок обусловлен назначением указанных платежей. По НДФЛ организация выступает в качестве налогового агента и не может быть освобождена в принципе. А отсутствие платежей по страховым взносам будет ущемлять права граждан на социальное страхование и обеспечение. Поэтому эти платежи обязательны к уплате для всех юрлиц.

Что означает «условное освобождение»? По таким налогам в общем порядке упрощенцы не являются плательщиками, за исключением особых случаев, упомянутых в НК РФ. Так что организациям на УСН следует все-таки держать руку на пульсе, несмотря на относительное избавление от обязанностей по уплате.

Ниже рассмотрим особенности налогов из категории «условное освобождение» при УСН.

Налог на прибыль

Считается, что налог на прибыль при УСН заменяется налогом, уплачиваемым в связи с применением упрощенной системы налогообложения. Нормативно это, конечно, не так. Но по логике взимания и объекту обложения очень похоже.

А теперь разберемся, в каких случаях налог на прибыль все же подлежит уплате и декларированию, даже если организация на УСН. Для этого обратимся к ст. 346.11 НК РФ. В ней указаны случаи, когда упрощенец будет признан плательщиком налога на прибыль.

Во всех остальных случаях компании на УСН не платят налог на прибыль.

Налог на добавленную стоимость является косвенным налогом, а его отсутствие при применении УСН — одна из отличительных черт данного спецрежима.

Но в некоторых случаях упрощенцы всё же должны уплатить НДС и подать по нему декларацию:

Налог на имущество

Принято считать, что существует освобождение от налога на имущество при УСН. Однако это не совсем верно.

Налоговая база по данному налогу в общем случае определяется по среднегодовой стоимости объекта недвижимости. В отдельных случаях — по кадастровой стоимости.

Если у компании на УСН есть имущество, налоговая база по которому определяется по кадастровой стоимости, то она будет являться плательщиком по налогу на имущество при УСН в 2020 году.

Компании на УСН освобождаются от уплаты налога на прибыль, НДС и налога на имущество. Но при определенных обстоятельствах, которые мы перечислили выше в статье, организации, применяющие упрощенную систему налогообложения, обязаны уплатить и эти налоги.

«Клерк» Рубрика НДФЛ

Получать подарки всегда приятно, особенно если это квартира или дом. Проблема лишь в том, что такие подарки вызывают большой интерес у налоговой службы — ведь доход, полученный в виде подаренной недвижимости, облагается НДФЛ (п. 18.1 ст. 217 НК РФ).

Правила начисления налога с подаренной недвижимости нельзя назвать простыми: за последнее время они претерпели ряд изменений, поэтому теперь нюансов стало больше. Разберем основные из них, учитывая свежие разъяснения от ФНС.

Кто должен платить налог при дарении недвижимости и сколько?

При дарении недвижимости доход образуется у одаряемого — соответственно, налоговая обязанность возникает именно у него (даритель не должен платить налог, т. к. передает недвижимость безвозмездно, не получая ничего взамен).

Но закон освобождает от уплаты НДФЛ тех, кто приходится дарителю членом семьи или близким родственником (п. 18.1 ст. 217 НК РФ). Таковыми признаются:

- дети и родители;

- официальные супруги;

- внуки и дедушки (или бабушки);

- братья и сестры (полностью родные или имеющие одного общего родителя).

Если даритель и одаряемый не относятся ни к одной из перечисленных категорий (например, тетя и племянник, зять и теща и т.д.), одаряемому придется уплатить НДФЛ.

Сумма налога определяется сейчас как 13% от кадастровой стоимости подаренной квартиры или дома по состоянию на 1 января года, в котором был зарегистрирован переход собственности к одаряемому. Для налоговых нерезидентов ставка налога повышается до 30% (ст. 214.10 НК РФ, Письмо Минфина от 28.04.2020 № 03-04-05/34402).

Можно ли освободиться от налога, если дарение происходит между сожителями?

Налоговая служба допускает освобождение от уплаты НДФЛ, даже если даритель и одаряемый не приходятся друг другу родственниками из указанного перечня, но есть решение суда, которым они признаны членами одной семьи (Письмо Минфина от 29.01.2018 № 03-04-05/4896).

Семейное законодательство относит к членам семьи лиц, которые живут вместе, ведут совместное хозяйство и связаны между собой кровным родством или свойством (в силу брачного союза).

Поэтому, если суд признает, условно, тещу и зятя членами одной семьи, то ФНС не вправе взыскивать с них НДФЛ при дарении недвижимости.

Однако к сожителям это, увы, не относится — поскольку в отсутствие официальной регистрации брака они не являются родственниками с точки зрения закона. Значит, налог с дарения им платить придется.

Договор дарения расторгнут — что с налогом?

Наконец, этот спорный вопрос получил официальное разъяснение со стороны налоговой службы. Она признала, что в случае расторжения договора дарения одаряемый не получает дохода — а значит, он не должен платить НДФЛ (Письмо ФНС от 08.12.2020 № БС-4-11/20190@).

Освобождение применяется со дня, когда в ЕГРН была внесена запись о переходе собственности на недвижимость обратно к дарителю.

Нужно ли платить налог, если продать подаренную недвижимость?

В случае продажи подаренной квартиры или дома одаряемому придется уплатить НДФЛ, если со дня регистрации его собственности на недвижимость и до дня продажи прошло менее:

- трех лет (если недвижимость была подарена близким родственником или членом семьи, либо жилье является для одаряемого единственным),

- или пяти лет (во всех остальных случаях — п.3 ст. 217.1 НК РФ).

Если этот срок прошел, подаренную недвижимость можно продавать без уплаты НДФЛ.

Но теперь есть возможность освободиться от налога, даже если продать подаренное жилье до истечения предельного срока владения. При начислении НДФЛ с продажи одаряемому должны сделать налоговый вычет в размере суммы расходов, которые понес в свое время даритель для приобретения этой недвижимости (например, квартира была куплена за 3,5 млн рублей и подарена дочери — та может продать эту квартиру и не платить НДФЛ с тех самых 3,5 млн рублей).

Как разъяснила ФНС, это правило действует для недвижимости, которая была подарена в 2019 году и далее (письмо ФНС от 10.04.2020 № БС-4-11/6106@).

Если при получении в дар недвижимости одаряемый уплатил НДФЛ, то при дальнейшей ее продаже он может зачесть эту сумму налога. Тогда платить придется лишь в том случае, если налог с продажи превысит сумму ранее уплаченного налога (т. е. нужно будет доплатить разницу — пп. 2 п. 2 ст. 220 НК РФ).

Какой налог с продажи недвижимости в 2020 - 2021 году? Правда ли, что в 2020 году отменили срок владения недвижимостью 5 лет? Как рассчитать налог с продажи недвижимости?

С каждым годом в нашей стране постоянно что-то меняется, появляются новые законы, поправки и так далее. Правительство постоянно экспериментирует. В итоге в 2020 году есть нововведения, которые отменяют прежние правила уплаты НДФЛ введенные в 2016 году. Что предстоит продавцу и сколько нужно платить при продаже квартиры, загородного дома или земельного участка в 2020 или 2021 году.

Налог на доход (НДФЛ)

Сразу оговорим, что физические лица обязательно платят налог на доход. То есть, если квартира была куплена за 3 млн. руб, а продается за 5 млн. руб, то доход продавца составляет 2 млн. руб. Непосредственно с этой суммы и предстоит уплатить налог НДФЛ (налог на доход физических лиц) 13%.

Обратный пример: если некто купил дом за 15 млн. рублей, а через 2 года этот некто решил дом продать за ту же цену (15 млн. рублей) налог на доход платить не придется, при такой сделке - дохода не возникает.

Если нет документа подтверждающего покупку недвижимости (договор купли-продажи не выдается при получении наследства, оформлении дарственной) и стоимость объекта неизвестна (получен безвозмездно: приватизация, дарственная), собственник может воспользоваться правом на получение имущественного налогового вычета при продаже недвижимости (1 млн. рублей).

К примеру, была подарена квартира. Через год новый собственник продает ее за 20 млн. рублей. Доход - 20 млн. рублей. Сумму дохода можно уменьшить на 1 млн. рублей благодаря имущественному вычету. Итого доход 19 млн. Именно с этой суммы и будет рассчитан налог НДФЛ 13%

Минимальный срок владения недвижимым имуществом

В России есть термин "минимальный срок владения недвижимым имуществом" в период которого при продаже недвижимости, необходимо будет уплатить налог НДФЛ 13%.

До 2016 года минимальный срок владения недвижимым имуществом составлял 3 года. На сегодняшний день, согласно основанию п. 17.1 ст. 217 НК РФ, п. 4 ст. 229 НК РФ от 14 января 2015 № 03-04-05/146 срок минимального владения увеличен и составляет 5 лет с момента оформления недвижимости в собственность, либо полной оплаты по ДДУ.

Каков же минимальный срок владения недвижимостью с 2020 году (чтобы при продаже недвижимости не платить налог)?

Для недвижимости, купленной до 01.01.2016, срок минимального владения составляет 3 года.

Если Вы приобрели недвижимость до 01.01.2016 года, то при продаже этого объекта недвижимости в 2020 году Вы освобождаетесь от уплаты налога. Стоить отметить, что не имеет значения каким путем была получена недвижимость - будь то дарение, приватизация, договор купли-продажи (купчая), наследство - налог НДФЛ не платим!

Для недвижимости, купленной после 01.01.2016, срок минимального владения составляет 5 лет.

Если Вы приобрели недвижимость после 01.01.2016 года, и срок владения меньше пяти лет (а в 2020 году срок владения все еще меньше 5 лет), то придется заплатить налог НДФЛ 13%. Также не забываем обратить внимание на начало статьи, где указано, что НДФЛ - это именно налог на доход. Проверьте, возможно в Вашем случае доход и не возник.

Как законно не платить налог с продажи недвижимости в 2020 и 2021 году?

Есть ряд исключений, дополненный в 2020 году. Эти исключения могут законно освободить от 5-летнего минимального срока. Ознакомьтесь, возможно, этот как раз Ваш случай:

- Правило "единственной недвижимости". При продаже единственной жилой недвижимости для собственника (начиная с 2020 года) будет действовать особый минимальный срок - 3 года владения. Правило коснется только продажи ЕДИНСТВЕННОГО жилья. Недвижимость считается "единственной" если у собственника она одна, и сохраняет статус "единственной" в течении 90 дней после покупки второго объекта недвижимости.

Пример: 01.01.2017 была куплена квартира1, 01.01.2020 куплена квартира2, продать квартиру1 без уплаты НДФЛ можно в течении 90 дней от дня приобретения квартиры2, то есть до 01.03.2020 квартиру1 можно продать без уплаты НДФЛ

- Недвижимость, полученная от близких родственников путем дарения или вступления в наследство, может быть продана после 3 лет владения (без уплаты налога НДФЛ).

Близкие родственники - это кровные родственники: родители, дети, братья, сестры, внуки (супруги не являются "близкими" родственниками).

- Приватизация. Квартира, полученная в собственность путем приватизации, может быть продана 3 года спустя, без уплаты владельцем налога НДФЛ.

- Недвижимость, полученная по договору пожизненного содержания с иждивением, может быть продана владельцем без уплаты НДФЛ спустя 3 года минимального владения.

Что касается ДДУ и нового Ф3 374?

Полная оплата недвижимости по ДДУ, также начинает отсчет срока минимального владения недвижимостью. Это принято Федеральным законом от 23 ноября 2020 года N 374-ФЗ, долгожданная поправка к статье 217.1 п.2 Налогового кодекса Российской федерации о минимальном сроке владения для квартир, купленных по Договору Долевого Участия.

К примеру, в марте 2016 году я купил по ДДУ квартиру на котловане в новостройке. Документы о праве собственности я получил только в 2020 году. В апреле 2021 года я продаю квартиру за любую сумму без налога. Так, как согласно 374-ФЗ, я полностью выдержал безналоговый период в 5 лет.

С какой суммы платится налог НДФЛ при продаже недвижимости?

Если же собственник владеет недвижимостью менее минимального установленного законом срока и доход при продаже образовывается (например, покупал дом за 10 млн, продает за 12 млн), то придется заплатить налог НДФЛ.

При продаже недвижимости, купленной после 01.01.2016 года, налог НДФЛ составит 13% от суммы договора купли-продажи или 70% от кадастровой стоимости объекта недвижимости. Налог будет начислен на бОльшую стоимость. Узнать кадастровую стоимость и рассчитать налог можно на сайте ЛИВЛА в разделе КАДАСТР.

К примеру, Я продаю дом, который построил в 2019 году за 20 млн. рублей. В Договоре купли-продажи мы указываем сумму 20 млн. рублей, а кадастровая стоимость объекта недвижимости, согласно Росреестру - 40 млн. рублей. НДФЛ будет начислен из расчета 70% от кадастровой стоимости, так как она выше суммы указанной в ДКП.

С 1 ноября 2020 года заработал Калькулятор налога при продаже недвижимости , который со 100% точностью рассчитывает налог, который необходимо уплатить при продаже недвижимости такой как - дом, квартира или земельный участок. Расчет стоимости налога осуществляется - on-line и совершенно бесплатно! http://www.livla.ru/nalogndfl/

125509

190

Читайте также: