Облагается ли налогом доставка

Опубликовано: 20.09.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

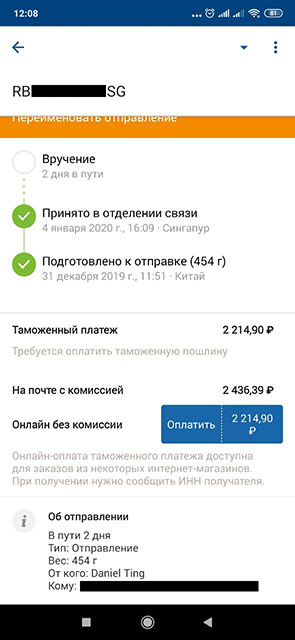

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

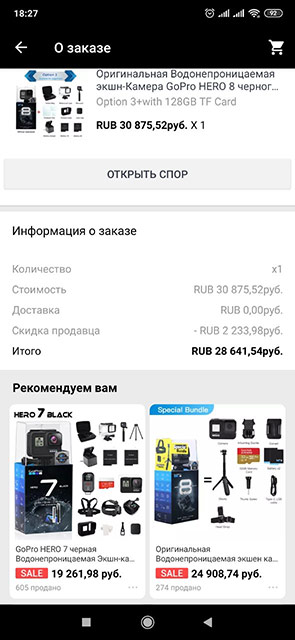

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Письмо Министерства финансов РФ №03-07-08/42845 от 22.06.2018

Услуги по международной перевозке товаров автомобильным, железнодорожным, воздушным и водным транспортом облагаются НДС по ставке 0% (подп. 2.1 п. 1 ст. 164 НК РФ). При этом пункт отправления или назначения должны находиться за пределами России. К этой группе относят также:

- предоставление российскими фирмами (предпринимателями) собственного или арендованного железнодорожного подвижного состава для международной перевозки товаров;

- транспортно-экспедиционные услуги, оказываемые на основании договора транспортной экспедиции при международной перевозке.

Указанные услуги облагают нулевой ставкой при осуществлении перевозок по территории России от места прибытия товаров до станции их назначения.

Условия применения нулевой ставки

Под международной перевозкой в данном случае понимается перевозка товаров воздушными, морскими, речными судами, судами смешанного плавания, железнодорожным и автотранспортом, при которых пункт отправления или пункт назначения товаров расположен за пределами России.

Если, например, российская фирма оказывает подобные услуги при автомобильной перевозке груза из российского порта до пункта назначения, также находящегося в нашей стране, то такая перевозка облагается НДС по общеустановленной ставке 18%.

При оказании услуг по международной перевозке нулевую ставку НДС вправе применить все участвующие в оказании этих услуг лица.

Обратите внимание: если транспортно-экспедиционные услуги оказываются не на основании договора транспортной экспедиции и не имеют отношения к международной перевозке товаров, то они облагаются по общеустановленной ставке НДС 18%, как предписано пунктом 3 статьи 164 Налогового кодекса. Об этом ФНС России отметила еще в письме от 14.06.2016 г. № СД-4-3/10498@.

Услуги, относящиеся к транспортно-экспедиционным

Нулевая ставка НДС применяется в отношении транспортно-экспедиционных услуг, оказываемых российскими организациями на основании договора транспортной экспедиции при международной перевозке товаров между пунктами отправления и назначения, один из которых расположен на территории Российской Федерации, а другой - за ее пределами.

По договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента - грузоотправителя или грузополучателя) выполнить или организовать выполнение услуг, связанных с перевозкой груза (п. 1 ст. 801 ГК РФ).

Согласно под. 2.1 п. 1 ст. 164 НК РФ к транспортно-экспедиционным услугам относятся:

- участие в переговорах по заключению контрактов купли-продажи товаров;

- оформление документов, прием и выдача грузов;

- завоз-вывоз грузов, погрузочно-разгрузочные и складские услуги;

- информационные услуги;

- подготовка и дополнительное оборудование транспортных средств;

- услуги по организации страхования грузов, платежно-финансовых услуг;

- услуги по таможенному оформлению грузов и транспортных средств;

- разработка и согласование технических условий погрузки и крепления грузов;

- розыск груза после истечения срока доставки;

- контроль за соблюдением комплектной отгрузки оборудования;

- перемаркировка грузов, обслуживание и ремонт универсальных контейнеров грузоотправителей;

- обслуживание рефрижераторных контейнеров и хранение грузов в складских помещениях и на открытых площадках экспедитора.

Как подтвердить нулевую ставку

При оказании услуг, облагаемых НДС по нулевой ставке, налогоплательщик обязан представить в налоговые органы документы, подтверждающие правомерность применения данной ставки. Перечень документов установлен п. 3.1 ст. 165 НК РФ. Так, в него входят:

- контракт (копия контракта) налогоплательщика с иностранным или российским лицом на оказание указанных услуг;

- копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз товаров за пределы РФ (ввоз товаров в РФ).

Документы, подтверждающие ввоз/вывоз товаров за пределы РФ, имеют свои особенности в зависимости от того, каким именно транспортным средством осуществляется перевозка. Например, коносамент, грузовая накладная CMR, авиа- или комбинированные накладные.

Обратите внимание, на транспортных и товаросопроводительных документах должна стоять отметка пограничной таможни «Товар вывезен». Если товар вывозился через территории государств-участников ЕАЭС, где таможенный контроль отменен (Белоруссию, Армению, Киргизию или Казахстан), то на транспортных документах достаточно отметки "Выпуск разрешен" российской таможни, проводившей с товарами таможенные операции.

Напомним, срок представления документов составляет 180 календарных дней. Но момент, с которого этот срок исчисляется, установлен для каждого конкретного случая отдельно. Например, для международной перевозки товаров это дата проставления таможенниками отметки на транспортных документах.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

- Применение ставки 0% по транспортным услугам

- Применение ставки 10% по транспортным услугам

- Применение ставки 20% по транспортным услугам

- Освобождение от начисления НДС

- Итоги

Применение ставки 0% по транспортным услугам

В соответствии с п. 1 ст. 164 НК РФ продавцы применяют обложение НДС транспортных услуг, используя ставку 0% при осуществлении:

- международных перевозок товаров с пунктом отправления/назначения за пределами РФ, в том числе транспортно-экспедиторского обслуживания морским и речным транспортом, судами смешанного типа, воздушными судами, железнодорожным и автотранспортом;

- транспортировки нефти и природного газа за пределы РФ или на территорию РФ;

- услуг по перевозке товаров, помещенных под таможенный режим транзита;

- перевозки пассажиров и багажа с пунктом отправления/назначения за пределами РФ;

- пассажирских перевозок по железной дороге в пригородном сообщении в РФ (в период с 01.01.2015 по 31.12.2029);

- перевозки пассажиров и багажа железнодорожным транспортом общего пользования в дальнем сообщении по России (с 01.01.2017 по 31.12.2029);

- внутренних воздушных пассажирских и багажных перевозок с пунктом отправления/назначения на территории Республики Крым или г. Севастополя, а также на территории Калининградской области.

Подробнее о том, как уплачивается НДС и применяется налоговый вычет по транспортно-экспедиционным услугам, вы можете узнать в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 2018 года из НК РФ исключена норма, согласно которой предоставление ж/д составов и контейнеров для перевозки экспортных товаров облагалось НДС 0%, только если эти составы и контейнеры находились в собственности у налогоплательщика или были арендованы.

Для того чтобы воспользоваться данной ставкой в отношении перевозок за пределы РФ, налогоплательщику необходимо представить следующий пакет документов:

- копии договоров с контрагентами (в виде единственного или нескольких документов);

- копии товаросопроводительных/транспортных документов или их реестр;

- копии таможенных деклараций или их реестр.

Перечисленные документы представляются в налоговые органы в течение 180 дней, отсчитанных от даты проставления отметки таможенниками на товаросопроводительных документах (п. 9 ст. 165 НК РФ). В случае если налогоплательщик не соберет необходимый пакет документов в срок, он вынужден будет уплатить в бюджет НДС по ставке 20%.

ОБРАТИТЕ ВНИМАНИЕ! От ставки НДС в размере 0% можно отказаться. Читайте подробнее здесь.

Применение ставки 10% по транспортным услугам

Ставка 10% может быть применена к внутрироссийским воздушным пассажирским и багажным перевозкам (подп. 6 п. 2 ст. 164 НК РФ). Исключение составляют аналогичные перевозки с пунктом отправления/назначения на территории Республики Крым, Севастополя, Калининградской области — для них действует ставка 0% (подп. 4.1, 4.2 п. 1 ст. 164 НК РФ).

Подробнее о продукции, реализация которой облагается НДС по ставке 10%, вы можете прочесть в следующих статьях:

Применение ставки 20% по транспортным услугам

Согласно п. 3 ст. 164 НК РФ, во всех остальных случаях продавцы, применяющие в качестве режима налогообложения ОСНО, облагают НДС транспортную услугу по ставке 20%. При оказании российской организацией услуг по транспортировке в рамках договора с иностранной организацией, которая не имеет представительства на территории РФ, если пункты назначения и отправления находятся на территории РФ, в силу норм подп. 4.1 п. 1 ст. 148 НК РФ, российской организации необходимо начислить и уплатить НДС в бюджет по ставке 20%.

Еще один случай применения 20% ставки по транспортным услугам — когда иностранный перевозчик, не имеющий представительства в РФ, оказывает услуги российской организации или ИП на территории РФ. В этой ситуации у российской компании — заказчика услуг возникает обязанность налогового агента: согласно подп. 4 п. 1 ст. 148 НК РФ, место оказания данных услуг будет определяться по нахождению покупателя услуг — российской организации, которая обязана удержать НДС из стоимости услуг по ставке 20% и перечислить его в бюджет.

Следует отметить, что транспортные услуги могут быть оказаны как в рамках договора поставки какой-либо продукции, так и в рамках посреднического договора. При этом нужно иметь в виду, что в случае, когда стоимость транспортных услуг подлежит возмещению покупателем, он не может по ним взять НДС к вычету (письмо Минфина РФ от 06.02.2013 № 03-07-11/2568). В случае же заключения посреднических договоров перевозчик начисляет НДС только с суммы вознаграждения (письмо Минфина РФ от 29.12.2012 № 03-07-15/161).

Кроме того, при наличии посреднического договора продавец товара, приобретая данные услуги от своего имени, выступает агентом (комиссионером) транспортных услуг, поэтому покупателю помимо счета-фактуры на товар он выписывает еще и счет-фактуру на данную услугу. Причем в этом счете-фактуре в строке 2 он указывает продавцом не себя, а транспортную компанию (ее полное или сокращенное наименование), осуществившую доставку товара (подп. «в» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

В ситуации, при которой в рамках посреднического договора российская компания или ИП выполняет функции агента (комиссионера) транспортных услуг, находясь на УСН, обязанность исчислить и уплатить НДС вытекает из положений подп. 1 п. 5 ст. 173 НК РФ.

Освобождение от начисления НДС

Согласно подп. 5 п. 1.1 ст. 148 НК РФ, когда пункты отправления и назначения расположены за пределами РФ, транспортная доставка относится к услугам, которые осуществляются не на территории РФ. В подобном случае нет необходимости начислять НДС налогоплательщиком. Также не возникает НДС при перевозке пассажиров по установленным тарифам городским и общественным транспортом в силу подп. 7 п. 2 ст. 149 НК РФ.

В случае если перевозчик применяет специальный режим налогообложения и действует на территории РФ, у него также нет обязанности начислять НДС по транспортным услугам (письмо Минфина от 24.11.2016 № 03-07-08/69349). Ст. 346.11 НК РФ предусмотрено, что не признаются плательщиками НДС лица, применяющие УСН. Таким образом, если организация или ИП находятся на УСН, они не обязаны начислять и уплачивать НДС по транспортным услугам.

Итоги

Нормами НК РФ предусмотрено, что при оказании транспортных услуг возможно как применение всех установленных ставок, так и освобождение от НДС транспортных услуг. Если налогоплательщик применяет ставку 0%, то ему нужно обосновать возможность ее применения в течение 180 дней, в противном случае необходимо уплатить НДС в бюджет по ставке 20%. По большинству транспортных услуг, оказываемых на территории РФ, перевозчик, применяющий ОСНО, обязан начислять НДС по ставке 20%. Применение ставки 10% должно быть обосновано документально. Если же услуги перевозки осуществляются за пределы РФ, НДС уплачивать не нужно.

«Клерк» Рубрика Учет в торговле

Фото Ольги Вирич, Кублог

На сегодняшний день продажа через Интернет, являющаяся одной из форм дистанционной торговли 1 , - дело обычное и довольно распространенное. Тем не менее отдельные вопросы, связанные с налоговым учетом, все же возникают. К примеру: когда признавать доходы от реализации и исчислять НДС, как учитывать расходы на доставку товара и что делать, если покупатель не выкупит товар? На них мы и ответим в нашей статье.

Как считать налоги при дистанционной продаже товаров

По общему правилу доход от реализации товара учитывается на дату перехода права собственности на него от продавца к покупателю 2 .

А при дистанционной торговле договор розничной купли-продажи считается исполненным, то есть считается, что продавец выполнил свою обязанность передать товар в собственность покупателю (если иное не предусмотрено законом, иными правовыми актами или договором) с момента доставки товара 3 :

- или в место, указанное в таком договоре;

- или по месту жительства покупателя-гражданина (по месту нахождения покупателя - юридического лица), если место передачи товара не определено.

Получается, что фактически у интернет-продавцов есть два варианта исполнить договор:

- или передать товар покупателю из рук в руки в пункте самовывоза;

- или доставить приобретенный товар непосредственно покупателю (своими силами или с помощью третьих лиц: курьерских служб, транспортно-экспедиционных компаний, почты).

Вывод

Основанием для отражения в налоговом учете выручки от реализации товара будут документы, в которых проставлена дата получения заказа:

- или кассовый чек 5 , накладная, если товар выдавался в пункте самовывоза или доставлялся курьером;

- или почтовое уведомление о вручении товара, если он пересылался по почте.

- на стоимость приобретения этого товара 6 ;

- на сумму расходов, непосредственно связанных с его реализацией 7 .

А вот для расчета НДС момент перехода права собственности на товар значения не имеет 8 .

СИТУАЦИЯ 1. При оплате товара покупателем в момент получения товара интернет-продавцы обычно оформляют накладную и выдают кассовый чек. Наиболее ранняя из дат, указанных в этих документах, будет днем отгрузки товара для целей НДС. Кстати, кассовые чеки выдаются покупателям в момент оплаты товара как наличными, так и с помощью банковской карты (в пункте самовывоза или при расчете с курьером) 9 .

Что касается обязанности выставления счетов-фактур. Как известно, в случае продажи товаров населению за наличный расчет и выдачи покупателю кассового чека счет-фактуру выставлять не требуется 10 .

СИТУАЦИЯ 2. Если покупатель заранее оплачивает "дистанционный" товар (через Интернет банковской картой или электронными деньгами), то в учете отражается получение аванса, на который нужно начислить НДС. При этом в случае оплаты через электронный кошелек момент определения налоговой базы наступает при получении уведомления о проведении платежа от оператора электронных денежных средств 11 . Заметим также, что в случае оплаты товара через Интернет кассовые чеки пробивать не надо, так как деньги за товары попадают не в кассу, а на расчетный счет (электронный кошелек) в порядке безналичных поступлений 9 .

Поскольку покупатель-физлицо оплачивает товар по безналу (банковской картой или электронными деньгами), то продавец обязан составить счет-фактуру как при получении аванса, так и при реализации. Но поскольку физлица не являются плательщиками НДС и счет-фактура для вычета налога им не нужен, Минфин разрешает выставлять счета-фактуры в единственном экземпляре, а в книге продаж регистрировать бухгалтерскую справку-расчет, содержащую суммарные (сводные) данные по продажам, совершенным в течение календарного месяца (квартала) 12 .

СИТУАЦИЯ 3. При отправке товара по почте наложенным платежом кассовый чек продавец пробивать не должен 13 . Тогда НДС нужно рассчитать в момент передачи товара в отделение связи для пересылки покупателю, о чем будет свидетельствовать составление квитанции о приеме почтовых отправлений.

В таком случае покупатель оплачивает товар наличными деньгами на почте при получении и эта сумма в безналичной форме отправляется продавцу. Счета-фактуры также можно выписывать в одном экземпляре на основании ежедневного отчета почты, не указывая в этом счете-фактуре сведения о каждом физическом лице - покупателе 14 .

А можно ли вообще не составлять счета-фактуры? Это возможно при реализации товаров лицам, не являющимся плательщиками НДС, при условии что стороны сделки об этом письменно договорились 15 . Казалось бы, получить такое письменное согласие от покупателя при дистанционном способе продажи не получится. Но это не так. При дистанционной торговле договор с покупателем заключается в виде публичной оферты 16 . Такой договор считается заключенным с момента 17 :

- или выдачи продавцом покупателю кассового чека (иного документа, подтверждающего оплату товара);

- или получения продавцом сообщения о намерении покупателя приобрести товар.

Тогда в книге продаж вместо счетов-фактур можно зарегистрировать первичные документы, подтверждающие передачу товара, или бухгалтерские справки-расчеты, содержащие суммарные (сводные) данные о продажах, совершенных в течение календарного месяца (квартала) 18 .

Как учитывать доставку при расчете налогов?

Но многие компании предпочитают стоимость доставки указывать отдельно, в том числе и в первичке. Чем же в таком случае является доставка - самостоятельной услугой или же операцией, неразрывно связанной с продажей товара?

СИТУАЦИЯ 1. Продавец доставляет товар собственными силами. Учитывать транспортные услуги обособленно от операции по реализации самого товара не нужно, поскольку доставка не будет отдельным видом деятельности. Ведь она (в том числе и за дополнительную плату) неразрывно связана с обязательством продавца по договору розничной купли-продажи 21 . Доставка стала бы отдельным видом деятельности, если бы заключался отдельный договор с покупателем на оказание услуг по доставке 22 . В рассматриваемой ситуации продавец фактически заявляет цену, состоящую из двух частей - стоимости товара и стоимости доставки. Из этого следует, что даже при указании в первичных документах стоимости доставки отдельно от стоимости товаров при налогообложении прибыли продавец может признать выручку от реализации этих товаров в полной сумме, полученной от покупателя, включая стоимость доставки. И на эту же сумму начислить НДС. К тому же покупателям-физлицам дополнительные акты оказанных услуг ни к чему.

СИТУАЦИЯ 2. Продавец доставляет товар с помощью сторонних компаний. Правда, делает это он все равно в соответствии с условиями "дистанционного" договора с покупателем. Значит, и в этом случае указание стоимости доставки отдельной строкой является только элементом формирования договорной цены на доставляемый товар. Получается, что и налог на прибыль, и НДС будут рассчитываться исходя из конечной стоимости, сформированной с учетом доставки. Затраты продавца на оплату услуг почты или курьерских организаций признаются на дату подписания акта оказанных услуг с перевозчиками 23 .

Если компания-продавец рассматривает оплату доставки как компенсацию (возмещение) покупателем своих транспортных затрат, сэкономить на налогах тоже не получится. Ведь, по мнению налоговиков, сумма компенсации будет являться налогооблагаемым доходом продавца. При этом в составе "прибыльных" расходов можно учесть суммы, которые перечислены организациям, оказывающим транспортные услуги 24 .

Что касается НДС, то Минфин считает, что возмещение покупателем расходов, понесенных поставщиком товаров в связи с их доставкой, связано с оплатой товаров 25 и поэтому эти суммы увеличивают налоговую базу по НДС 26 . При этом входной НДС по транспортным расходам (если он есть) можно принять к вычету.

Налоговые последствия отказа покупателя от товара

СИТУАЦИЯ 1. Покупатель отказался от товара в день его отгрузки (передачи), когда товар доставлялся собственными силами продавца. В таком случае компания вряд ли успела начислить какие-либо налоги (при условии отсутствия предоплаты за товар) и сторнировать в общем-то нечего. Важно правильно оформить кассовые документы. Если чеки пробиваются заранее в офисе или на складе, то при отказе покупателя от товара нужно оформить акт о возврате денежных сумм покупателям по неиспользованным кассовым чекам (по форме N КМ-3 28 ). Сами чеки надо погасить (поставить специальный штамп "Погашено"), на них должен расписаться руководитель организации или иное уполномоченное лицо, например заведующий магазином, и затем надо наклеить их на отдельный лист бумаги, который приложить к заполненному акту. Данные покупателя, отказавшегося от товара (ф. и. о., паспортные данные и т. п.), в акте не указываются. Да и подписывать этот акт покупатель не должен. В конце этого же рабочего дня сведения об ошибочно пробитых чеках заносятся в журнал кассира-операциониста (по форме N КМ-4).

Если же товар был предварительно оплачен (например, картой через Интернет), то на налоге на прибыль этот факт никак не отражается 29 и сторнировать опять-таки нечего.

А вот начисленный с полученного аванса НДС компания может принять к вычету, если 30 :

- с покупателем расторгается договор. Подтверждением этого будет полученное от покупателя заявление (уведомление, письмо) об отказе от товара и с требованием о возврате денежных средств 31;

- сумма полученной предоплаты возвращена покупателю.

СИТУАЦИЯ 2. Покупатель отказался от товара, отправленного по почте (или доставляемой сторонней курьерской организацией). То есть от момента отгрузки до момента доставки до места назначения прошло некоторое время.

Но и в этом случае продавцу не придется корректировать налог на прибыль. Ведь в момент сдачи товара на почту (или в курьерскую организацию) выручку от реализации товара (включая доставку) еще не требовалось отражать в налогооблагаемых доходах.

А вот сумму НДС, которую продавец уплатил в бюджет при отгрузке (передаче) товара, можно принять к вычету после отражения в учете соответствующей корректировки (сторнировочной записи), но не позднее 1 года с момента отказа 35 . Для вычета этого НДС продавцу нужно зарегистрировать в книге покупок 36 :

- или счет-фактуру, выставленный при отгрузке товара;

- или первичные документы, которые продавец регистрировал в книге продаж при отгрузке товара, если счет-фактура не выставлялся.

Покупатель может вернуть приобретенный в интернет-магазине товар в течение нескольких дней после его передачи без объяснения причин. Правда, если товар был надлежащего качества, то возвратить его можно только при условии сохранения товарного вида, потребительских свойств и документа, подтверждающего факт и условия его покупки 37 . Возврат оформляется так же, как и в обычной торговле. В такой ситуации продавец также принимает к вычету НДС, уплаченный ранее при реализации 38 . Кроме того, ему нужно скорректировать доходы и расходы в налоговом и бухгалтерском учете.

- п. 2 ст. 497 ГК РФ

- п. 1 ст. 39, п. 3 ст. 271 НК РФ

- п. 1 ст. 454, п. 3 ст. 497 ГК РФ

- пп. 3, 7 Правил, утв. Постановлением Правительства от 27.09.2007 N 612 (далее - Правила)

- Письмо ФНС от 10.07.2013 N АС-4-2/12406@

- подп. 3 п. 1 ст. 268 НК РФ

- абз. 12 п. 1 ст. 268 НК РФ

- п. 1 ст. 167 НК РФ; Письмо Минфина от 11.03.2013 N 03-07-11/7135

- Письмо Минфина от 31.03.2014 N 03-01-15/14052

- пп. 6, 7 ст. 168 НК РФ; Письмо Минфина от 23.03.2015 N 03-07-09/15737

- ч. 4 ст. 9 Закона от 27.06.2011 N 161-ФЗ

- Письма Минфина от 15.06.2015 N 03-07-14/34405, от 01.04.2014 N 03-07-09/14382

- Письмо Минфина от 28.01.2013 N 03-01-15/1-12

- Письмо Минфина от 20.06.2014 N 03-07-09/29630

- подп. 1 п. 3 ст. 169 НК РФ

- статьи 437, 434, п. 3 ст. 438 ГК РФ; п. 12 Правил

- п. 20 Правил

- Письмо Минфина от 22.01.2015 N 03-07-15/1704

- ст. 496 ГК РФ

- п. 1 ст. 154, п. 1 ст. 248, п. 2 ст. 249 НК РФ

- п. 2 Обзора, доведенного Информационным письмом Президиума ВАС от 05.03.2013 N 157

- Письмо Минфина от 31.07.2014 N 03-11-11/37735

- п. 1, подп. 3 п. 7 ст. 272 НК РФ

- Письма УФНС по г. Москве от 31.08.2012 N 16-15/081942@; Минфина от 10.03.2005 N 03-03-01-04/1/103

- Письмо Минфина от 06.02.2013 N 03-07-11/2568

- подп. 2 п. 1 ст. 162 НК РФ

- п. 21 Правил

- утв. Постановлением Госкомстата от 25.12.98 N 132

- подп. 1 п. 1 ст. 251 НК РФ

- п. 5 ст. 171 НК РФ

- п. 1 ст. 450.1 ГК РФ

- абз. 2 п. 22 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 N 1137

- Письмо Минфина от 24.03.2015 N 03-07-11/16044

- п. 4 ст. 172 НК РФ; Письмо УФНС по г. Москве от 14.03.2007 N 19-11/022386

- п. 5 ст. 171, п. 4 ст. 172 НК РФ; Письмо Минфина от 30.07.2015 N 03-07-11/44082

- Письмо ФНС от 14.05.2013 N ЕД-4-3/8562@

- п. 21 Правил

- Письма Минфина от 30.07.2015 N 03-07-11/44082; ФНС от 14.05.2013 N ЕД-4-3/8562@

Иногда рабочие места находятся довольно далеко от привычных транспортных магистралей, например, работа в загородных промышленных зонах, в пригородных супермаркетах и др. Случается, что график работы построен таким образом, что сам сотрудник вряд ли успеет добраться к началу рабочей смены или уехать домой после нее. И, наконец, некоторые компании включают доставку сотрудников на работу в условия трудового и/или коллективного договора.

Помимо правильной и эффективной организации прибытия к месту работы и отбытия с нее, нужно уделить внимание и учету расходов на этот «бонус». Чтобы у налоговых инспекторов не возникло претензий, траты должны быть обоснованы и правильно учтены в бухгалтерском балансе. Рассмотрим эти вопросы подробнее.

Вопрос: Облагается ли страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний стоимость доставки работников до места работы и обратно (ст. ст. 20.1, 20.2 Федерального закона от 24.07.1998 N 125-ФЗ)?

Посмотреть ответ

Правовое обеспечение

Трудовой Кодекс РФ в ст. 301 предусматривает доставку сотрудников до места работы и назад в случае применения вахтового метода. Обязанность доставки персонала работодателем также прописана в некоторых отраслевых соглашениях.

Во всех остальных случаях это право, а не обязанность работодателя. Оно закрепляется во внутренних нормативных документах, например, в колдоговоре, и при этом должно быть обосновано производственной необходимостью.

Вопрос: При каких условиях доставка (оплата проезда) сотрудников к месту работы и обратно признается расходом для целей налога на прибыль (п. 25 ч. 2 ст. 255, п. 26 ст. 270 НК РФ)?

Посмотреть ответ

Как можно организовать доставку

У работодателя есть несколько возможностей для облегчения сотрудникам проблемы, связанной с расстояниями, временем и транспортом, необходимыми для того, чтобы своевременно добраться до рабочего места, а по окончании работы уехать домой.

- Компенсация расходов на «самодоставку». Работодатель может прописать в трудовом договоре или специальном положении свою добрую волю в компенсации денежных трат сотрудников на проезд к месту работы и обратно. Как правило, речь идет о покрытии расходов на бензин и амортизацию собственного транспорта сотрудников, ведь наличие доступного общественного транспорта сняло бы проблему как таковую. В данной ситуации необходимо разработать регламент учета такой выплаты либо выплачивать один раз установленную фиксированную сумму.

- Доставка собственным транспортом организации. Если в распоряжении фирмы есть транспорт, предназначенный для перевозки людей, либо она позволяет себе содержать в штате водителей и соответствующее количество единиц техники, то можно организовать доставку из пункта сбора или местожительства большинства сотрудников. Таких сборных пунктов может быть несколько, если доставку нужно производить из различных районов, а количество персонала велико.

- Доставка сторонней организацией. Работодатель заключает договор с одной или несколькими транспортными компаниями на перевозку своих сотрудников. Чаще всего единицей такого соглашения является количество транспортных средств, а не перевезенных сотрудников.

Вопрос: Облагается ли НДС доставка сотрудников к месту работы и обратно (пп. 1 п. 1 ст. 146 НК РФ)?

Посмотреть ответ

Доставка – это расход

Какой бы способ организации доставки персонала ни выбрал работодатель, он несет определенные траты. Бухгалтерия должна правильно списать эти расходы для корректного определения базы налога на прибыль, чтобы у налоговых инспекторов не возникло претензий в их обоснованности. Также немаловажным является вопрос о необходимости отчислений с этих сумм взносов в страховые фонды.

Два условия для вычета трат на доставку из расчета налога на прибыль

Налоговый Кодекс РФ не предписывает исключать суммы, затраченные на доставку персонала, из учета налога на прибыль, каким бы образом он ни производился: компенсацией расходов на общественный или личный транспорт, ведомственными или арендованными транспортными средствами (п. 26 ст. 270 НК РФ). Но существует два условия, позволяющие исключить эти траты из налогового расчета.

- Необходимость содействия в доставке обусловлена технологическими особенностями предприятия. В законе не раскрыты эти технологические особенности, но судебные прецеденты и разъяснения Минфина РФ позволили отнести к ним следующие (достаточно любой одной):

- удаленное расположение организации от населенного пункта или остановки транспорта общего пользования (более 300-500 м);

- неудобство существующих общественных маршрутов (их редкий или нерегулярный график, низкая пропускная способность и т.п.);

- график работы организации предусматривает непрерывность или несколько рабочих смен;

- предприятие работает круглосуточно или завершает рабочий день после окончания работы общественного транспорта;

- характер работы не позволяет сотрудникам пользоваться общественным транспортом без соответствующей обработки (например, на строительной площадке, не оборудованной душевыми, рабочие не могут переодеться, а в загрязненной одежде ездить в общественном транспорте нельзя).

ВАЖНО! Для обоснования той или иной технологической особенности необходимо документальное подтверждение: утвержденным графиком работы организации с указанием часов каждой смены, технологической картой, справкой о движении общественных маршрутов от местных властей.

К СВЕДЕНИЮ! Министерство финансов РФ настаивало на одновременном соблюдении обоих условий, но сложившаяся судебная практика утвердила обоснованность исключения трат на доставку из расчетов налога на прибыль при наличии хотя бы одного из этих факторов. Все же работодателю рекомендуется не пренебрегать внутренним правовым обоснованием доставки своего персонала и его соответствием технологическим характеристикам.

Налоговый учет трат на доставку персонала

Рассмотрим две основные формы организации доставки: использование собственного (арендованного) транспорта фирмы и услуги других организаций. Как в этих случаях нужно учитывать налоговые платежи?

Доставка ведомственным транспортом

Проанализируем учет затраченных средств по основным налогам и сборам:

- при уплате налога на прибыль расходы нужно учесть как материальные затраты (на топливо, горюче-смазочные материалы, запчасти и т.п.), оплату труда (должности водителя), списания по амортизации основного средства (если транспорт является собственностью фирмы) или арендный платеж (в случае аренды транспорта);

- налогообложение работодателей на УСНО предусматривает учет этих затрат таким же, как и на других налоговых системах;

- начисление НДС не происходит, поскольку эти траты вычитаются при учете налога на прибыль, то же касается входного НДС на запчасти, топливо и ГСМ, а также на аренду;

- НДФЛ не начисляется;

- страховые взносы не начисляются.

ВНИМАНИЕ! Причина неначисления НДС и страховых взносов – в том, что нет трат в пользу конкретных сотрудников, а также существует производственная необходимость в указанных расходах.

Доставка договорной транспортной компанией

Основные налоги и сборы будут немного отличаться от отраженных затрат по доставке транспортом фирмы:

- при налоге на прибыль траты следует учесть как «прочие расходы»;

- НДС принимается к вычету (имеется в виду входной налог на добавленную стоимость, начисляемый на услуги по договору с транспортной компанией);

- НДФЛ и страховые взносы также не начисляются.

Отражение доставки персонала в бухучете

С точки зрения бухгалтера, данные траты – это расходы по «прочим видам деятельности». Их можно отражать по дебетам таких счетов:

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу».

Эти счета в зависимости от компании-собственника транспортных средств могут корреспондировать:

- при оказании услуг сторонней организацией – счет 60 «Расчеты с поставщиками и подрядчиками»;

- при использовании собственного автопарка – счета 02 «Амортизация основных средств»; 10 «Материалы», субсчет 3 «Топливо», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда».

Читайте также: