Не считает налоги 1с 8

Опубликовано: 25.04.2024

Рассмотрим, как обнаружить ошибки по налогу на прибыль, начиная с основ, утверждаемых в Учетной политике 1С: Бухгалтерия 8 редакция 3.0, как выручка попадает в строки 011, 012, 013 Листа 02 Приложения 1 в программе. В справочнике есть «Номенклатура» и есть «Номенклатурные группы».

Рисунок 1.

«Номенклатура» находится в перечне «Товары и услуги», где, например, в перечне «Продукции», идет наименование готовой продукции или материалов.

Рисунок 2.

Что касается «Номенклатурной группы» в программе – это виды работ, виды услуг, виды товаров, которые производит либо реализует организация. То есть то, чем занимается организация. Это обобщённое понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, услуг. Сюда же относится вид деятельности как оптовая и розничная торговля.

Рисунок 3.

Необходимо понять разницу между понятиями «Номенклатура» и «Номенклатурные группы», так как они являются базовыми для понимания того, какие настройки нужно сделать в Учетной политике на закладке «Налог на прибыль».

В Учетной политике по гиперссылке «Номенклатурные группы реализации продукции, услуг» определяются виды ТРУ собственного производства, то есть то, что непосредственно производится организацией.

Рисунок 4.

По гиперссылке «Номенклатурные группы реализации продукции, услуг» необходимо прописать «Номенклатурные группы», которые организация производит непосредственно.

Рисунок 5.

В строку 012 Приложения №1 к Листу 02 ДНП попадает сумма выручки от реализации покупных товаров, то есть оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» по НУ.

- В строчку 012 Приложения №1 к Листу 02 попадает выручка по номенклатурным группам, которые не вошли в перечень «Номенклатурные группы реализации продукции, услуг» в Учетной политике.

- В 011 строчку Приложения №1 к Листу 02 ДНП попадает выручка по тем номенклатурным группам, которые отражены на гиперссылке «Номенклатурные группы реализации продукции, услуг».

- В 013 строчку Приложения №1 к Листу 02 ДНП попадает выручка от реализации имущественных прав, если по Кт 91.01 указана статья «Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг».

Важно определить каким образом будет отражена выручка в налоговой декларации по налогу на прибыль, так как выручка напрямую соотносится с расходами в декларации. Налоговая служба делает камеральную проверку ДНП и смотрит, если есть выручка от реализации покупных товаров по 012 строке, то должны быть прямые расходы по списанию товаров в Приложении № 2 к листу 02 по строке 020.

Идет условное согласование: если есть прямые расходы, то должна быть и выручка от реализации покупных товаров. Если выручки нет, а прямые расходы есть, тогда ФНС выставляет требование о пояснении.

Рисунок 6.

Методы определения прямых расходов производства в НУ в программе

Прямые расходы относятся к расходам в момент реализации продукции, работ, услуг, в стоимости которых они учтены. Прямые расходы отражаются в ДНП в листе 02 Приложения № 2 по строке 010, 020 и 030, а далее идут косвенные и внереализационные расходы.

Стоит отметить, что в программе при отражении расходов по 20 счету не значит, что они попадут в прямые расходы. В НУ все зависит от настроек в Учетной политике.

Как прямые расходы попадают в строку 010 Листа 02 Приложения 2

В программе состав прямых расходов определяется в Учетной политике на закладке «Налог на прибыль», по гиперссылке «Методы определения прямых расходов производства в НУ».

Те виды расходов, которые указаны по данной гиперссылке будут попадать в ДНП в составе прямых расходов по строчке 010 Приложения 2 Листа 02 ДНП.

Рисунок 7.

Таким образом, чтобы прямые расходы попали в 010 строчку Приложения 2 Листа 02, их необходимо определить в «Методах определения прямых расходов производства в НУ» и списать в состав расходов по дебету счета 90.02.

Рисунок 8.

Прямые расходы отличаются от косвенных расходов тем, что расходы включаются в состав прямых расходов в момент реализации ТРУ. Если реализация готовой продукции не произошла, то прямых расходов в ДНП не будет.

При ведении учета в программах 1С 8.3 и 8.2 с 2016 года важно отслеживать соответствие между фактической датой получения дохода, которая учитывается в регистре учета доходов (в ЗУП 3.0, Бухгалтерии 3.0 это регистр накопления Учет доходов для исчисления НДФЛ, в ЗУП 2.5 – регистр накопления НДФЛ Сведения о доходах) и той, которая учлась в регистре учёта налога (в ЗУП 3.0 и Бухгалтерии 3.0 это регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ, в ЗУП 2.5 – НДФЛ Расчеты с бюджетом). Если между ними возникнет рассинхронизация, то в программе 1С возникнут ошибки при начислении налога.

Важно! Что бы избежать возможных ошибок по НДФЛ отслеживайте в программе 1С 8.3 (8.2) соответствие между датой дохода в регистре учета доходов и датой дохода в регистре учета налога, в противном случае в программе будут ошибки при начислении налога.

При регистрации каких-либо доходов в программе фиксируется дата фактического получения дохода. Для доходов с кодом 2000 – это последний день месяца начисления. Для иных доходов – это планируемая дата выплаты из соответствующего документа начисления. Когда рассчитывается налог, то в программе происходит анализ с какого именно дохода этот налог начисляется, и определяется дата фактического получения дохода, которая фиксируется в регистре учёта налога.

Почему может возникать разница в дате получения дохода, которая учитывается в регистре учёта доходов и регистре налогового учета по НДФЛ? Рассмотрим ниже.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.2 ЗУП 2.5

Рассмотрим в программе 1С ЗУП 2.5 на примере документа «Отпуск». Начислили отпускные, которые изначально планировали выплатить 29.01.2016 г. По факту выплата производится 28.01.2016 г. Поэтому дату выплаты дохода в документе начисления отпуска мы изменяем на 28.01.2016 г. Эта дата попадает в регистр учета доходов.

В регистр учёта налога 1С 8.2 попадает дата из табличной части НДФЛ, которую мы видим на закладке «Оплата» документа «Начисление отпуска сотрудникам организаций». Дата здесь не поменялась, а осталась 29.01.2016 г.

Для того чтобы эта дата также изменилась, нам нужно либо перерасчитать документ полностью либо перерасчитать только НДФЛ. Если перерасчет по каким-либо причинам нежелателен или невозможен, то дату можно скорректировать вручную.

Смоделируем ситуацию, когда у нас имеется расхождение в датах получения дохода и проведем документ. Теперь покажем: какими ошибками это чревато дальше.

Смотрим в регистрах, что у нас возникло расхождение. В регистре учёта доходов у нас учтена дата 28.01.2016 г.

В регистр учёта налога записалось 29.01.2016 г.

Дальше мы выплачиваем отпускные. Проводим документ на выплату. Смотрим его движение по регистру учёта налога, который фиксирует фактически удержанный налог. Здесь записывается дата получения дохода 29.01.2016 г из регистра учета налога.

В форме 6-НДФЛ такая ситуация будет выглядеть следующим образом: дата фактического получения дохода (строка 100) – 29.01.2016 г., а дата удержания налога (строка 110) – 28.01.2016 г. Получилось, что мы налог удержали раньше, чем начислили доход, тогда как для доходов в виде отпускных выплат эти две даты (дата получения дохода и дата удержания налога) должны совпадать.

Далее, при выплате зарплаты, точно также у нас фиксируется удержанный налог. Одна строка в НДФЛ с «минусом» от 29.01.2016 г, а вторая строка с «плюсом» от 28.01.2016 г.

В 6-НДФЛ добавляются еще две группы строк с 100 по 140. В одной все сторнируется, а в другой – все начисляется заново.

Чтобы такой ситуации не возникало, внимательно отслеживайте дату получения дохода, которая будет учтена в Регистре учета доходов и дату получения дохода, которая будет учтена в Регистре учета налога. Они должны совпадать.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 ЗУП 3.0.

В программе 1С ЗУП 3.0 дата получения дохода также учитывается в двух регистрах: Регистре учета доходов и Регистре учета налога. Например, рассмотрим документ «Отпуск». В Регистр учета доходов идет дата выплаты из основной формы документа.

А в Регистр учета налога – дата из формы «Подробнее о расчете НДФЛ».

Эти две даты должны совпадать. Но если мы меняем дату в основной форме документа, автоматически происходит изменение даты в форме «Подробнее о расчете НДФЛ». Здесь проще, программа ЗУП 3.0. сама нам гарантирует, что эти даты будут совпадать.

Единственное, в текущем релизе программы 1С есть ошибка для документа «Больничный лист». Если он выплачивается с зарплатой, и мы меняем дату выплаты, то в этом случае дата получения дохода в форме «Подробнее о расчете НДФЛ» сама не меняется.

Здесь нужно сделать перерасчет, либо поменять дату в форме «Подробнее о расчете НДФЛ» вручную.

Для всех других случаев, дата учета НДФЛ должна меняться автоматически при дате выплаты. Но на всякий случай, этот момент проверяйте, контролируйте совпадение дат.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 Бухгалтерия 3.0

Что касается программы 1С Бухгалтерия 3.0, здесь также есть два межрасчетных документа «Больничный лист» и «Отпуск». Также здесь есть дата выплаты и при изменении этой даты все меняется автоматически. Дата получения дохода для НДФЛ изменяется также автоматически. Но, на всякий случай, проверяйте.

Возможные ошибки при исчислении НДФЛ

Также при исчислении НДФЛ, мы должны обращать внимание на дату начисления налога. Это актуально для программ третьей версии. Дата начисления налога должна быть строго до даты удержания налога. Если на момент удержания налога, сам налог не начислен, то удерживать, собственно, нечего.

Важно! Отслеживайте в программе 1С: даты межрасчетных документов – это дата начисления налога, если на момент выплаты налог не начислен, то он не будет удержан.

Особенно это актуально для незарплатных доходов, так как в качестве даты начисления налога фиксируется дата документа. Таким образом, в третьей версии дата документа «Отпуск», дата документа «Больничный» и других документах тоже важна.

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0

На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его.

Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Если с датой документа все нормально и она раньше планируемой даты выплаты:

То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Возможные ошибки в межрасчетных документах на примере 1С Бухгалтерия 3.0

В программе 1С Бухгалтерия 3.0 все тоже самое. Важна дата документа. Рассмотрим на примере документа «Отпуск». Планируемая дата выплаты – 28.01.2016 г., а дату документа намеренно поставим позже, например, 30.01.2016 г. Проведем документ.

Исчисленный налог зарегистрировался по состоянию на 30.01.2016 г.

После проведения выплаты, причем не в Ведомости, а именно выплату «Выдача наличных» или списание с расчетного счета раньше, чем дата документа «Отпуск», то удержанный налог не регистрируется, не определяется и не фиксируется в Регистре.

Поэтому важна дата документа, если мы поставим 28.01.2016 г. и перепроведем выдачу наличных, то запись по НДФЛ удержанному сформировалась, все попало в Регистр и дальше попадет в форму 6-НДФЛ.

Будьте внимательны! В программе 1С Бухгалтерия 3.0 это особенно важно, потому что НДФЛ удержанный не отображается в Ведомости, то есть в самой экранной форме ошибок не наблюдаем, не видим. Но если заглянуть в Регистр, то можно такой момент отследить. Поэтому в программе 1С Бухгалтерия 3.0 при выплате зарплаты, смотрите и проверяйте как зафиксировался НДФЛ удержанный, смотрите движение по Регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Возможные ошибки в межрасчетных документах на примере 1С 8.2 ЗУП 2.5

Что касается программы 1С ЗУП 2.5, то в текущем релизе дата документа, например, «Отпуск» – никак не влияет на расчет удержанного НДФЛ. Например, возьмем начисление отпуска с планируемой датой выплаты 28.01.2016 г. и поменяем дату документа на 30.01.2016 г. после этого перепроведем Ведомость на выплату зарплаты. Посмотрим движение по Регистрам.

Программа 1С ЗУП 2.5 НДФЛ удержанный увидела и зарегистрировала его. Поэтому даты документа здесь не так важны.

Но такой механизм, когда программа пытается удержать все начисленное по состоянию на конец месяца, который применяется в программе 1С 8.2 ЗУП 2.5, имеет свои недостатки и ведет к другим проблемам, которые мы рассмотрим в следующем вопросе, когда будем говорить об НДФЛ удержанном.

- О компании

- Статусы компании

- Часто задаваемые вопросы

- Вакансии

- Партнеры

- Реквизиты

- Контакты

- Пользовательское соглашение

- Трансляция

- Карта сайта

Ошибки НДФЛ в 1С

В 1С программе начисленный и удержанный НДФЛ не совпадает

Ошибка №1: Неправильная дата в межрасчетных документах в 1С

В программах 1С: Зарплата и управление персоналом и 1С: Зарплата и кадры государственного учреждения неправильно указанная дата в межрасчетных документах ведет к неправильному определению удержанного налога. Дата, указанная в документе, должна соответствовать дате ведомости, то есть она должна быть либо меньше, либо равна. Обычно подобные ошибки возникают в случае заполнения документов задним числом.

Рассмотрим пример. Пусть 28.09.2018 г. внесен документ – «отпуск», который был выплачен 01.09.2018 г. Дата документа заполнилась по умолчанию 28.09.18. Бухгалтер не заметил ошибку и продолжил заполнять документы. В ведомости в банк уже указана правильная дата, но сумма отпускных заполнилась, а сумма удержанного налога – нет.

Ошибка №2: Планируемая дата выплаты доходов в 1С

В 6-НФДЛ Строка 100 – дата фактического получения дохода указана 01.09.2018 г., эта дата из документа «отпуск». Дальше, 110 строка, дата удержания налога – это дата ведомости на выплату 10.09.2018 г. И 120 строка – срок перечисления НДФЛ. Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных(строка 110). А в данном случае форма 6-НДФЛ будет заполнена некорректно.

Ошибка №3: Несоответствие дат в 1С

Еще одна из распространенных ошибок, из-за которых неправильно заполняется форма 6-НДФЛ – не заполняется 130 строка (доходы). Это происходит, если не совпадают даты в учете доходов, исчисленного налога и удержанного налога.

Опять за пример возьмем документ «отпуск». Дата получения дохода указывается в регистре «Учет доходов для исчисления НДФЛ». Смотрим исчисленный НДФЛ, более подробную информацию можно узнать, нажав на зеленый карандаш. Здесь указана дата получения дохода, с которого был начислен налог. Эта дата должна совпадать с датой выплаты. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ, там, где у нас исчисленный налог, заполнен правильно в колонке – дата получения дохода.

После проверяем удержанный налог в документе – ведомость на выплату. Необходимо нажать двойным кликом на сумму НДФЛ в документе. Откроется расшифровка, теперь проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода.

Дата определяется автоматически и сразу указывается в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ, уже со знаком минус, так фиксируется удержанный налог.

Эти три даты должны совпадать: дата учета дохода, дата получения дохода, исчисленного дохода и дата в учете удержанного налога. Если в регистре – учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке, и строка 100 заполнится по данным учета удержанного налога. Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Ошибка №4: Нет дохода к выплате или возникла переплата по сотруднику в 1С

Налог на доходы физических лиц считается удержанным, если он заполнен в документе «ведомость». Если человек был в отпуске, или на больничном, и ему был переплачен аванс, то у него нет сумм к выплате. Он не попадает в ведомость и колонка НФДЛ не заполняется. Следовательно, налог остается неудержанным. В таком случае, после формирования «Анализа НФДЛ» с разбивкой по сотрудникам и выявлении неудержанного НФДЛ, сотрудников, которые автоматически не попали в ведомости из-за отсутствия сумм к выплате, нужно добавить в документ ведомость ручную через кнопку «Подбор». У сотрудников не будет сумм дохода, но заполнится колонка НФДЛ, что и запишет суммы налога в регистр, как удержанный НФДЛ.

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органе

Нужно внимательно заполнить все реквизиты.

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

Далее нажимаем на ссылку «Порядок учета зарплаты».

Получите 267 видеоуроков по 1С бесплатно:

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

В качестве примера возьмем документ «Начисление зарплаты»:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ «Ведомость в банк» (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

- Справка 2-НДФЛ (для работников и ИФНС). Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

Документ не формирует проводок и записей в регистры, а служит только для печати.

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Для большинства бухгалтеров расчёт налога на прибыль – совсем несложная задача: достаточно лишь нажать на кнопку «Закрытие месяца» в соответствующем разделе программы, и он посчитается автоматически. Но если мы не являемся объектом малого бизнеса, то, выполняя требования законодательства, должны вести учёт в соответствии с ПБУ 18/02, с применением временных (ВР) и постоянных (ПР) разниц в налоговом учёте (НУ), что существенно усложняет задачу.

Рассмотрим первоначальную настройку программы 1С, ввод первичной документации для начисления налога на прибыль и сам расчёт. Возьмём для примера организацию ООО «Радуга», которая специализируется на производстве и реализации мебели.

Начальные настройки программы

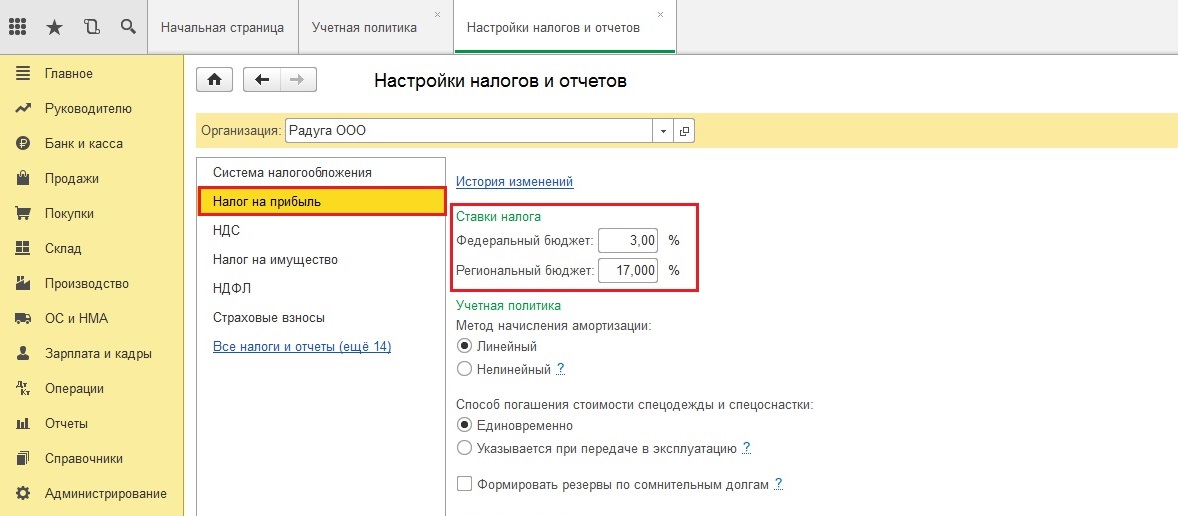

Все настройки по налогу на прибыль компании заносятся по гиперссылкам «Учётная политика» (рис. 1) и «Налоги и отчёты» (рис. 2) в разделе «Главное». Обязательно устанавливаем галочку «Применяется ПБУ 18 „Учёт расчётов по налогу на прибыль организаций“», а также проверяем ставки налога на прибыль.

Формирование расхода

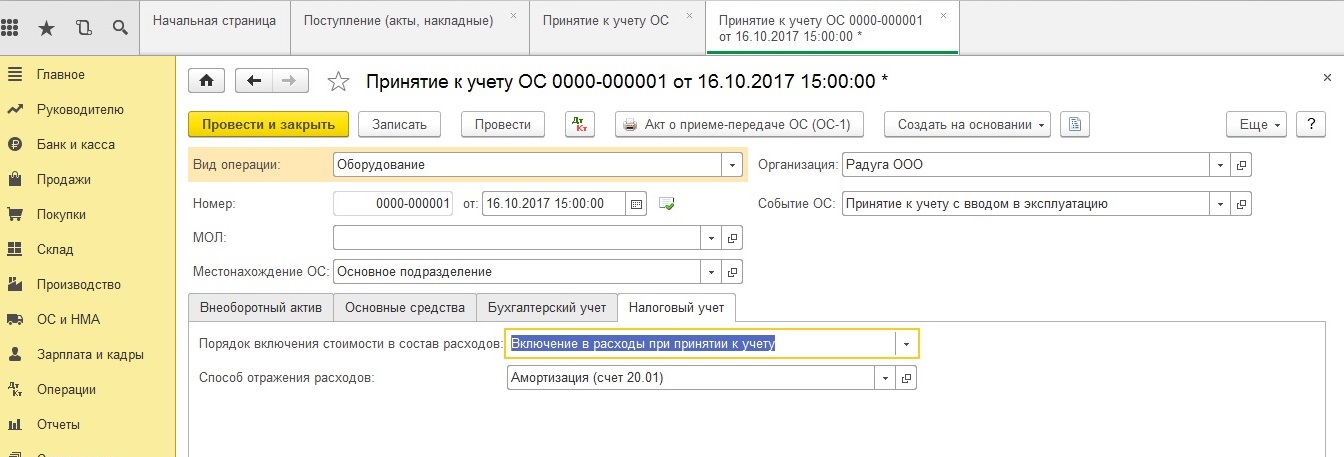

В нашем примере мы рассматриваем расчёт налога на прибыль за октябрь 2017 года. Чтобы сумма расхода по амортизации основного средства участвовала в нашем расчёте, нам потребуется купить и ввести в эксплуатацию объект в сентябре. При приятии объекта к учёту включаем в расходы всю его первоначальную стоимость по налоговому учёту (для уменьшения налога на прибыль). В программе есть два документа по приобретению основных средств на закладке ОС и НМА: 1. «Поступление основных средств» и 2. «Поступление оборудования». Чем они отличаются? Тем, что в первом случае документ формирует проводки и по покупке и по постановке на учёт объекта основных средств сразу. Он удобен тем пользователям, у которых не будет отличаться учёт по БУ и НУ. Мы же вносим сначала документ «Поступление оборудования», а затем «Принятие к учёту ОС» (рис. 3).

Если мы щёлкнем на кнопку Дт/Кт и посмотрим проводки, то увидим временную разницу по НУ в размере 700 000 руб (рис. 4), которая сразу списывается в расход по НУ на счёт 20.01.

В процессе работы наша компания осуществляет затраты по закупке материала на производство мебели. Такая хозяйственная операция в программе отражается с помощью документа «Поступление (акт, накладная)» (рис. 5).

Спишем материал сразу в производство документом «Требование-Накладная» (рис. 6). Его можно создать здесь же, нажав на кнопку «Создать на основании».

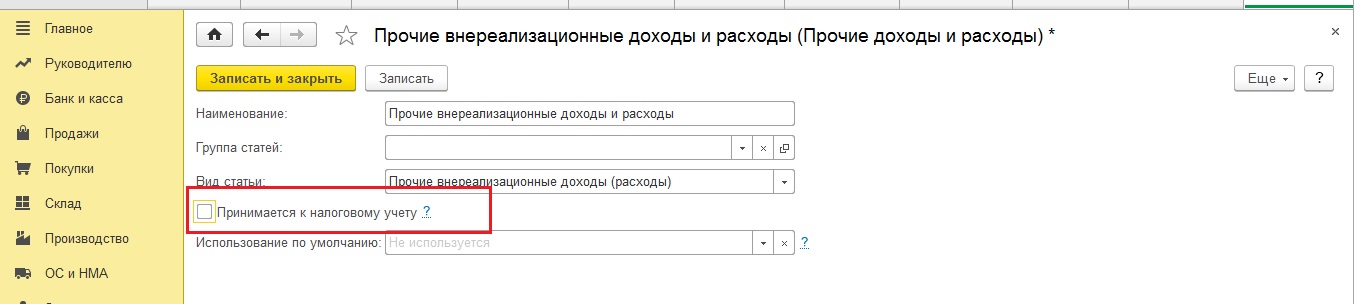

Следующим этапом нашей работы мы отразим расход, который никогда не будет принят к налоговому учёту. Нам поможет документ «Операция, введённая вручную» в разделе «Операции». Его особенность в том, что он оформляется полностью в ручном режиме. И обычно именно он служит причиной возникновения ошибок бухгалтеров при расчёте налога на прибыль. Здесь нужно всегда помнить важную формулу:

БУ = НУ + ВР + ПР

В нашем примере (рис. 7) у счёта 91.02 мы выбрали соответствующую статью расхода «Прочие внереализационные доходы и расходы» без флажка «Принимается к НУ» (рис. 8), образовалась постоянная разница по НУ.

Обычно в конце месяца в программу заносится документ «Отчёт производства за смену». Он отражает выпуск готовой продукции и списание расходного материала. В нашем случае без него не обойтись (рис. 9).

Закладка «Материалы» остаётся пустой, так как мы уже списывали материал документом «Требование – накладная».

Далее рассчитаем заработную плату сотрудникам организации. Если в настройках зарплаты (раздел «Зарплата и кадры») установлено, что её «Учёт ведётся в этой программе» (как в нашем случае), то требуется создать документ «Начисление зарплаты» (рис. 11). В нём будет произведено начисление оплаты труда, НДФЛ и страховых взносов, а также эти операции будут разнесены по счетам бухгалтерского учёта.

Расходов мы произвели достаточно, перейдём к доходной части.

Формирование дохода

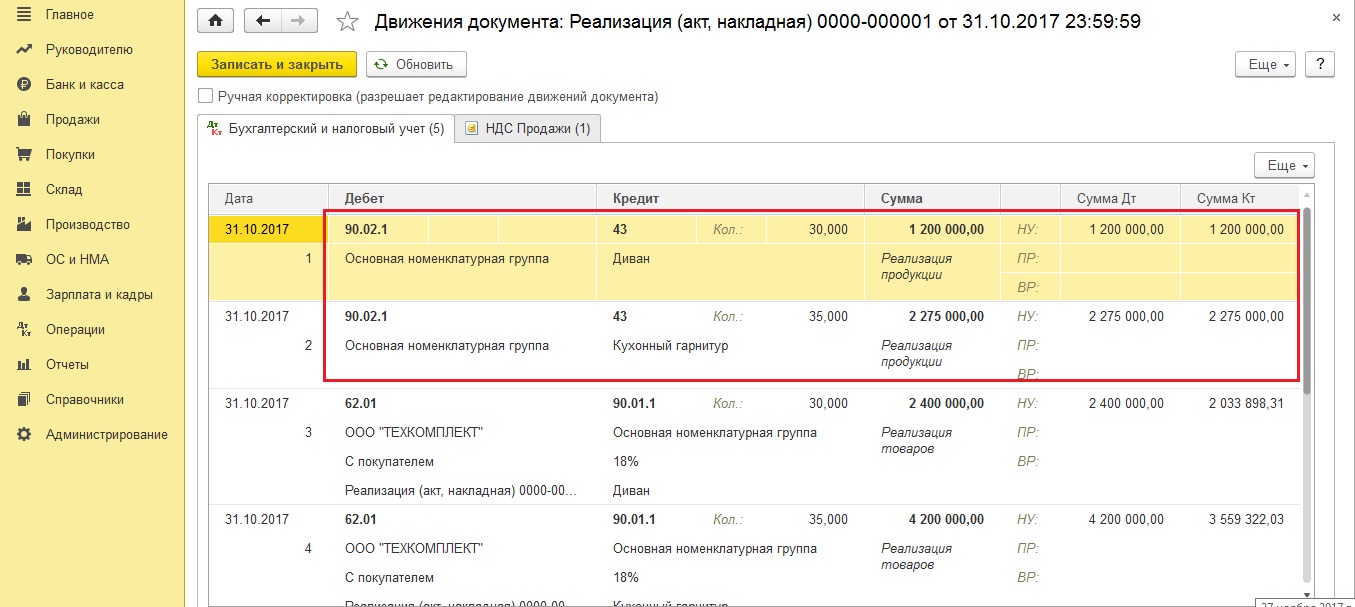

Нашу произведённую продукцию продадим покупателю документом «Реализация (акты, накладные)» (рис. 12).

В проводках по списанию себестоимости продукции обязательно должна быть заполнена графа «Сумма». Если реализация проходит с НДС, то программа делает ещё одну проводку по его начислению (рис. 13). Обратите внимание, сумма по НУ не заполняется.

Расчёт налога на прибыль

Когда вся первичная документация занесена, зарплата и налоги начислены, можно переходить к закрытию периода. Из раздела «Операции» переходим по гиперссылке «Закрытие месяца» (рис. 14) и нажимаем «Выполнить». С помощью этой команды программа перепроводит все документы текущего периода, а также выполняет расчёт амортизации, корректирует стоимость номенклатуры, закрывает 20 и 44, 90 и 91 счета и выполняет расчёт налога на прибыль. Нажав на гиперссылку «Расчёт налога на прибыль», можно увидеть проводки, а также сформировать «Справку-расчёт».

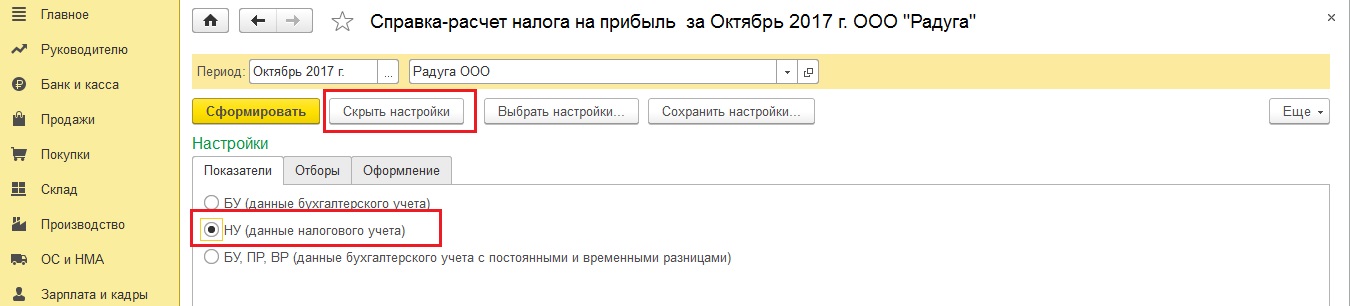

Обратите внимание: её нужно формировать по показателям налогового учёта (рис. 15).

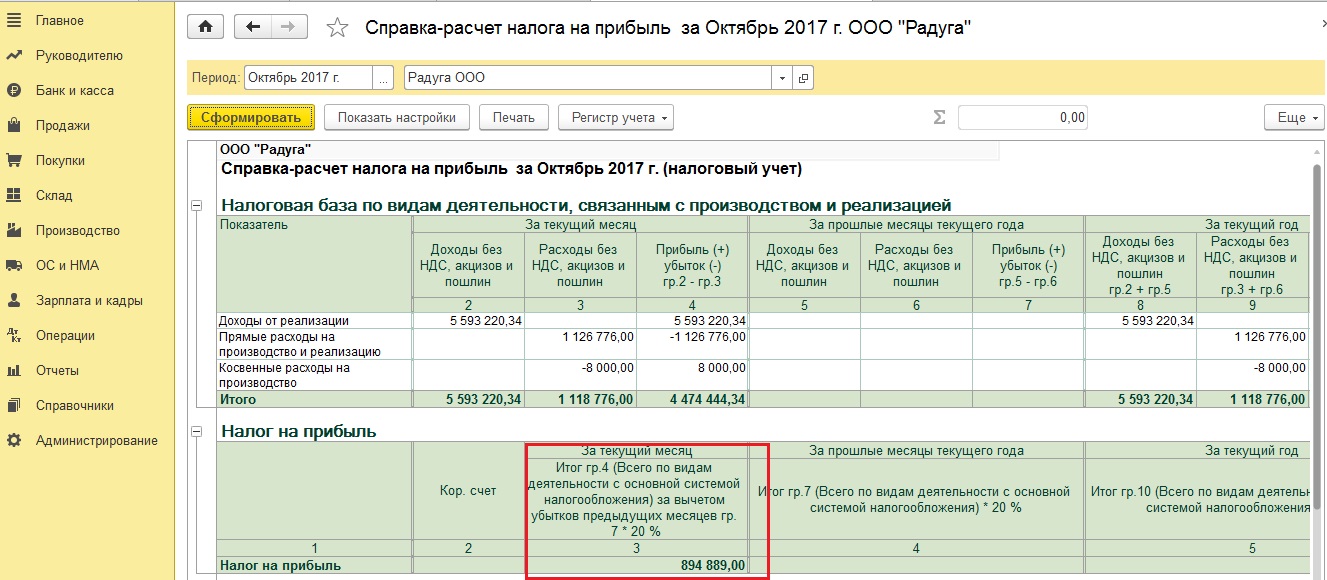

Чем хороша эта справка: финансовый результат деятельности организации и налог на прибыль отображаются как нарастающим итогом с начала года, так и за текущий месяц (рис. 16).

Проверка расчёта

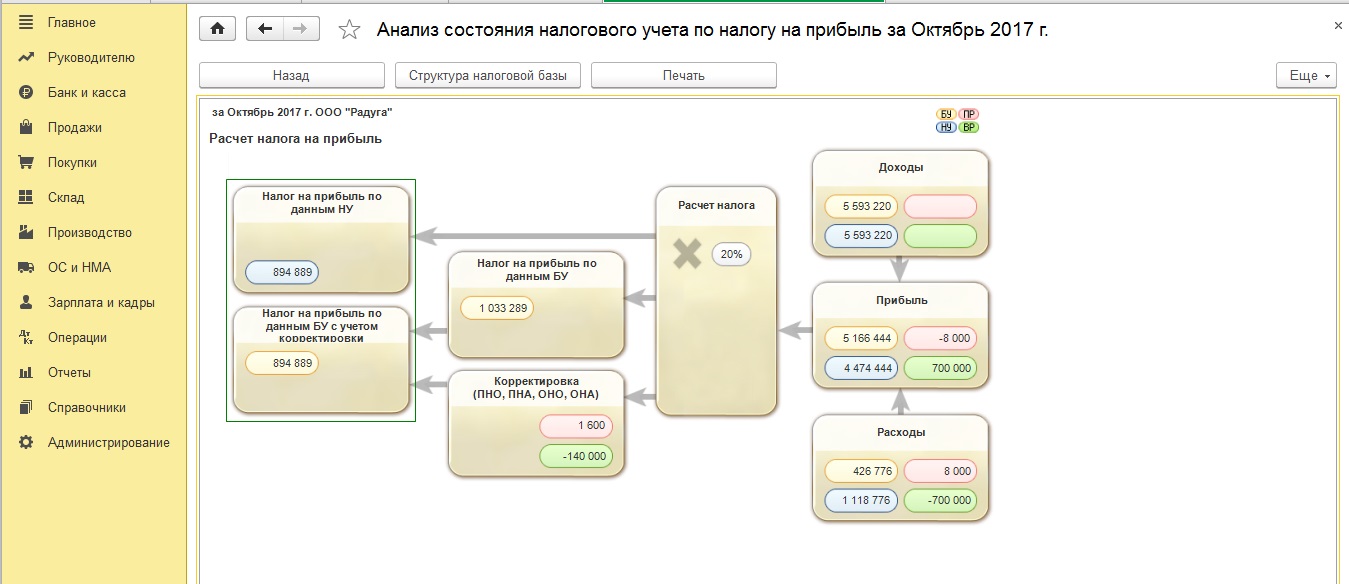

Для анализа учёта по налогу на прибыль в программе существует одноимённый отчёт в разделе «Отчёты» (рис. 17).

И первое, на что необходимо обратить внимание, – это какого цвета рамка в левой части отчёта «Налог на прибыль по данным НУ и БУ». Зелёная рамка означает, что в учёте выполняется правило БУ = НУ + ПР + ВР. Расчёт налога выполнен верно. Если рамка красного цвета – разбирайтесь в причинах. Отчёт представляет собой блок-схему, поэтому вы достаточно легко найдёте ошибки, передвигаясь по блокам. В каждый из них можно заходить и разворачивать информацию по документам. Когда все ошибки найдены и устранены, перезакройте месяц и снова сформируйте отчёт. На втором этапе проверки вы должны увидеть зелёную рамку, значит налогооблагаемая база сложилась правильно.

Если у вас остались вопросы по расчёту налога на прибыль в 1С, с удовольствием проконсультируем вас бесплатно.

Желаем вам успешной работы и только зелёного цвета в жизни!

Читайте также: