Налоги в китае и россии сравнение

Опубликовано: 16.05.2024

![]()

«Клерк» Рубрика Налоги, взносы, пошлины

Идея построить бизнес на перепродаже китайских товаров не нова. Однако такая незатейливая бизнес-модель не теряет своей актуальности. Аргументов в пользу сотрудничества с Китаем можно привести множество, ограничимся самыми основными.

- Поднебесная постоянно расширяет свои производственные возможности и осваивает все новые ниши. Здесь вы найдете товары практически любой категории: от резинок для волос до промышленного оборудования.

- Постоянно совершенствуется экспортный менеджмент. Как известно, Китай — это фабрика мирового масштаба, поэтому система производства и поставок товара здесь отлажена до автоматизма.

- Местные предприятия предлагают гибкую линейку цен, производя товары от совсем бюджетных до дорогостоящих позиций европейского качества. Импортируя товары отсюда, вы можете занять сразу несколько ценовых ниш.

- Ни для кого не секрет, что наши государства являются друзьями, партнерами и активно развивают двусторонние отношения в политике, культуре и бизнесе. Обе стороны способствуют предпринимателям, которые за счет своей деятельности укрепляют процесс налаживания деловых связей, поэтому направление очень перспективное.

В этой статье поговорим об открытии торговой компании на территории Китая с целью экспорта товаров в Россию.

С какими налогами столкнется российский предприниматель, решивший организовать такое дело, рассказала Ольга Коновалова — эксперт по бизнесу с Китаем и основатель Торгового Дома «Цайшень».

Основные налоги для бизнеса в Китае:

Вид налога

Ставка

Срок уплаты

Налог на прибыль

Налог на дивиденды

Гербовый сбор (от суммы всех контрактов за год)

Социальное страхование сотрудников

Накопительный фонд или налог на недвижимость (в дополнение к соцстрахованию)

Налог на прибыль в Китае составляет 25%, и компания должна заплатить его до 31 мая. Иногда налоговая инспекция устанавливает сроки самостоятельно, и они могут быть изменены.

Для некоторых малорентабельных предприятий существует пониженная ставка 20%. Льготная ставка 15% также предусмотрена для предприятий из сфер высоких технологий, биомедицины и науки.

Налог на дивиденды будем платить, соответственно, при выводе дивидендов — здесь все стандартно.

Социальное страхование сотрудников. Сумма распределяется между работодателем и сотрудником в таком соотношении: на компанию приходится 27,16%, а на работника — 10,5%.

Здесь существуют зафиксированные пределы: нижний предел составляет 1856 юаней, верхний — 9277 юаней. В этот пакет входят пенсионное и медицинское страхование, страхование от безработицы, травматизма и рождаемости.

Распределение соцстрахования

Компания, ставка (%)

Сотрудник, ставка (%)

Накопительный фонд, или налог на недвижимость. В России аналогичного налога нет — тем интереснее.

Здесь также имеет место распределение сумм между сторонами: 7% платит компания, 7% — сотрудник. Этот фонд создается для ситуации, когда работник захочет купить жилье и воспользоваться ипотечным кредитом. По задумке, именно из данного фонда государство будет брать финансы для погашения процентов за заемщика.

Хитрость заключается в том, что налог платит каждый, а вот ипотечный кредит одобрят далеко не всем желающим китайцам.

Нижний предел составляет 338 юаней, верхний — 3 290 юаней.

Отдельно рассмотрим НДС. Если вы открываете компанию, которая будет работать исключительно на экспорт продукции из Китая, то НДС вы платить не будете, а, наоборот, будете возвращать НДС после продажи товара за границу.

Возврат НДС в Китае работает четко, как часы, главное — подтвердить все документы. Такая система разработана для поощрения экспорта из Китая и привлечения к сотрудничеству большего числа иностранных предпринимателей.

Ставки возврата НДС разные — от нуля до 13%. Ежегодно эти ставки пересматриваются. Если государство считает, что объемы экспорта какого-то вида товара надо увеличить, то могут поднять ставку до максимальной или, наоборот, снизить.

На некоторые виды товаров и природные ресурсы (например, ферромарганец, боксит) есть заградительная пошлина. То есть экспортировать их невыгодно, вы уплатите НДС при покупке внутри Китая в полном объеме, получите нулевой возврат и вдобавок заплатите налог при вывозе из страны.

Но если ваша компания будет заниматься торговлей внутри Китая, то платить НДС будете в размере 13%. Еще два года назад ставка НДС была 17%, но за два года правительство КНР понизило ее два раза — сначала до 16%, затем до 13%, таким образом они стимулируют экономику и компенсируют потери от снижения ВВП.

Для малых предприятий существует ставка НДС 3%.

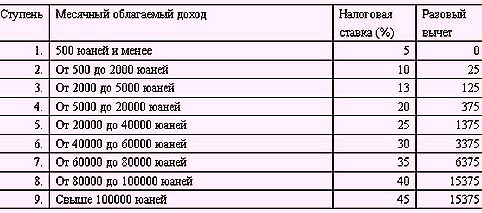

Подоходный налог в Китае, в отличие от России, считается по прогрессивной шкале в зависимости от суммы дохода. Также отличие от России в том, что считается этот налог только от дохода, то есть за минусом всех налогов, а не с полной заработной платы.

Есть минимальный порог, который не облагается доходом, — 5000 юаней в месяц. То есть люди, получающие менее 50 000 руб. в месяц, НДФЛ не платят — довольно справедливо для малообеспеченных граждан.

Налоговые платежи являются главным источником дохода государственной казны Китайской Народной Республики. И это вовсе не удивительно, ведь на территории этой страны проживает более одного миллиарда человек. В 2021 году по прогнозам экспертов, общее количество населения приблизится к полутора миллиардам. В стране не существует понятия теневой экономики, и все граждане Китая ежемесячно выплачивают налоговые сборы.

Платить налоги в 2021 году обязаны не только лица, имеющие гражданство Китая, но и мигранты, работающие на её территории, на протяжении определённого срока.

Классификация налогов

Система налогообложения в Китае состоит из трёх основных категорий налоговых выплат:

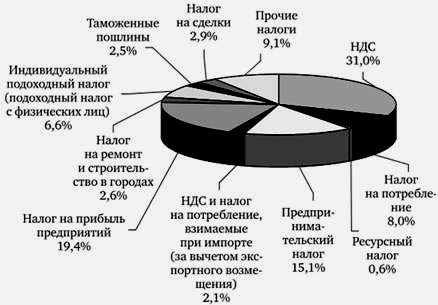

График структуры налоговой системы в Китае

- Центральных.

- Совместных.

- Местных.

Бизнес-налог

Одним из общеобязательных отчислений в налоговую систему является бизнес-налог. Он представляет собой выплаты на осуществление хозяйственной деятельности. Такой налог выплачивается лишь предприятиями с иностранными инвестициями. Единой ставки бизнес-налога не существует. Размер выплаты напрямую зависит от рода деятельности предприятия.

Бизнес-налоги в Китае оплачиваются ежемесячно. Так, если организация занимается транспортом, то она обязана заплатить 3 процента от общей месячной прибыли.

Если основной деятельностью организации является строительные или инженерные работы, то налог в 2021 году будет равняться 3 процентам. При предоставлении финансовых услуг, предприятию необходимо будет отчислить в государственный бюджет около 8 процентов. Если организация занимается телекоммуникациями, культурной или спортивной деятельностью, то размер налога равен 3 процентам.

При предоставлении различного рода услуг, продажи недвижимого имущества и приобретении нематериальных активов, размер налога составит 5 процентов. Если организация является представителем индустрии развлечений, то она обязана ежемесячно выплачивать от 5 до 20 процентов от своего дохода.

Налог на прибыль предприятия

Этот налог должны платить все иностранные компании и предприятия, которые осуществляют свою деятельность на территории Китая, и соответственно получают прибыль от осуществляемой деятельности. Он является ежегодным, то есть вносить налог необходимо лишь один раз в году. Налоговая ставка разнится в зависимости от места регистрации компании. Если предприятие официально зарегистрировано на территории Китайской Народной Республики, то его владельцы обязаны платить 30 процентов от ежегодной прибыли.

Таблица сравнения китайского налога на прибыль с другими государствами

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

Подоходный налог

Подоходный налог оплачивается исключительно физическими лицами, то есть людьми, которые не занимаются предпринимательской деятельностью, а устроились работать в Китае по найму. Этот налог удерживается непосредственно с заработной платы. Его размер напрямую зависит от уровня оплаты труда.

Если человек получает менее 4000 китайских юаней (620 долларов), то человек освобождается от выплаты налога. Если размер его заработной платы в 2021 году превысит этот показатель, но будет менее 4500 юаней, то налогоплательщик обязан платить 5 процентов от общей суммы своей зарплаты.

При окладе от 4500 до 6000 юаней, ставка налога возрастает до 10 процентов. Если заработной платой является сумма в пределах от 6000 до 9000 юаней, то человек обязан отчислить в государственный бюджет 15 процентов.

Размер подоходного налога в Китае

Двадцать процентов отчисляется тогда, когда зарплата человека выше 9000 юаней, но ниже 24 000 юаней. Если оклад превышает эту сумму, но является меньше 44 000 юаней, то налогоплательщик платит 25 процентов.

30 процентов платится лишь в том случае, если заработная плата китайца находится в диапазоне от 44 000 до 64 000 юаней. При размере дохода от 64 000 до 84 000 юаней, человек обязуется отчислять в государственный бюджет около 35 процентов ежемесячно. Налоговая ставка в 40 процентов платится при зарплате от 84 000 до 100 000 юаней в месяц. Если ежемесячный доход более 100 000 тысяч, то резидент Китая платит 45 процентов.

НДС и потребительский налог

Основными составляющими налоговой системы являются потребительский налог и НДС.

Налог на добавленную стоимость, именуемый НДС, взимается исключительно при продаже товаров различных групп и некоторых услуг. Процентная ставка этого налога равна 17 процентам. Потребительский налог платится исключительно при приобретении товаров, требующих специальной лицензии. К ним относятся сигареты, алкогольная продукция и другие. Ставка потребительского налога напрямую зависит от вида товара. В среднем она составляет от 3 до 50 процентов.

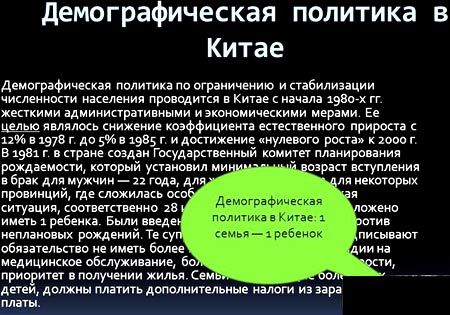

Налог на детей

Китай является самой населённой страной мира. Поэтому правительством этой республики в 1979 году был принят закон, регулирующий количество детей в семьях. Суть законодательного проекта заключалась в том, что с 1979 года, гражданам Поднебесной запрещалось иметь более одного ребёнка в семье.

Закон был направлен на ограничение рождаемости детей. Правительство тем самым пыталось урегулировать уровень демографии. Вовсе неудивительно, что население Китая приняло законопроект весьма нерадостно. Хотя большинство резидентов Поднебесной и перестали рожать детей, некоторые не повиновались этому закону.

За нарушение закона, то есть рождение второго ребёнка, на гражданина Китая накладывался штраф. За последние годы, проанализировав демографическую ситуацию в стране, правительство всё же пришло к выводу, что принятый ранее закон весьма сильно ограничивает китайцев.

В законопроект внесли поправки, и в 2021 году резидентам Китая разрешено иметь двоих детей. Если в китайской семье рождается третий ребёнок, то его родители обязаны за него заплатить налог в размере 3500 долларов. На количество «разрешаемых» детей не влияет, являются ли супруги в официальном браке или родителями – одиночками. Единственное условие: второго ребёнка могут заводить лишь те люди, которые являются единственным ребёнком у своих родителей.

Например: если в семье два взрослых ребёнка, то каждый из них имеет право лишь на одного ребёнка. Но если в семье один сын (дочь), то они имеют право иметь двоих детей. Но если человеку можно иметь всего одного ребёнка, то при рождении второго он также обязан заплатить штраф.

Оплата налогов иностранцами

Не каждый иностранный гражданин должен платить налоги в Китае. Если мигрант пребывает в стране менее трёх месяцев – он не облагается налогами.

Если гражданин государства, у которого с Китайской Народной Республикой заключен договор о двойном налогообложении, пребывает на территории КНР менее 180 дней, то мигрант не обязан платить налоговые взносы.

Если мигрант пребывает в Китайской Народной Республике более трёх месяцев (или 180 дней) но менее 360 дней и является трудоустроенным, то он обязан заплатить налог. Если срок пребывания мигранта более 360 дней, но менее пяти лет, то на иностранного представителя распространяется обязанность выплачивать в государственный бюджет Китая подоходный налог. Размер налога зависит от ежемесячного дохода.

Если мигрант проживает в Китайской Народной Республике более пяти лет, то он обязан платить налог не только со своей зарплаты, которую получает на территории Китая, но и со своей общей прибыли. Это только в тех случаях, если иностранец имеет прибыль в другой стране, помимо КНР.

Налоги для иностранцев в КНР

Другие налоги

Помимо вышеперечисленных налогов, граждане и нерезиденты Китайской Народной Республики обязаны платить и налог на недвижимость. Но налог платится исключительно с продажи имущества. Размер колеблется от 3 до 5 процентов от общей стоимости недвижимости.

Сельскохозяйственный налог оплачивается фермерами и сельскохозяйственными организациями, которые занимаются производством сельскохозяйственной продукции. В среднем представители этой отрасли оплачивают 15 процентов от своего дохода.

Размер напрямую зависит от дохода фермеров и предприятий. Если годовой доход равняется сумме менее 5 тыс. юаней, то фермер обязан выплачивать 5 процентов. Если доход выше этого показателя, но менее 10 000 юаней, то фермер выплачивает ежегодно 10 процентов. При доходе от 10 000 до 30 000, ежегодная налоговая ставка возрастает до 20 процентов.

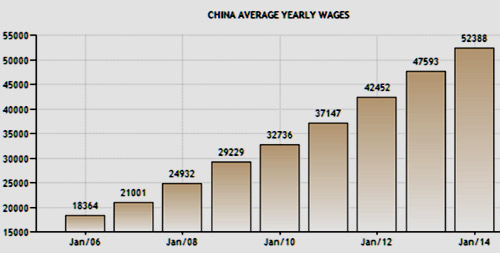

График роста средней зарплаты в Китае

От 30 000 до 50 000 юаней налог составляет 30 процентов. При доходе от 50 000 юаней, фермеры оплачивают 35 процентов. Налог, именуемый гербовым сбором, оплачивается всеми людьми, которые осуществляют оформление документации, связанной с приобретением, продажей, передачей, передвижением и разрешениями. Налоговая ставка напрямую зависит от типа документа. В среднем она колеблется от 0.3 -0.4 процента.

Налог за использование автомобильных номеров платят исключительно владельцы авто. Это налог платится один раз в три месяца. Его размер от 15 до 80 юаней. За номера грузовика потребуется заплатить от 4 до 15 юаней за каждую тонну. Тоннаж определяется по общему весу автомобиля. Так, если грузовик весит 10 тонн, то его владельцу потребуется заплатить около 50 юаней в квартал.

Если гражданин Китайской Народной Республики сдаёт в аренду собственную недвижимостью, обязан заплатить налог в размере 12 процентов.

Нарушение налогового законодательства

Система налогообложения в Китае является весьма «прозрачной». В этой стране не принято уклоняться от уплаты налоговых сборов. Но если такое случается, то на нарушителя накладывается штраф, в размере пятикратной суммы неуплаченного налога.

Случаи исключения

Существуют некоторые виды доходов, которые не подлежат обложению подоходным налогом. Это:

- Премии.

- Денежные награды.

- Надбавки к основной зарплате.

- Страховые выплаты, которые выплачивались пострадавшим особам.

- Вознаграждения военных.

- Пенсия.

- Пособия.

Устройство китайкой налоговой системы

Налоговая система КНР является весьма слаженной и стабильной. За последние годы налоговая система не переживала серьёзных изменений, вносились лишь незначительные коррективы в те или иные законопроекты. В среднем гражданин Китая ежемесячно выплачивает около 25 процентов налогов из своей заработной платы.

2020-04-09

Согласно закону Китая об индивидуальном подоходном налоге (IIT), с физического лица взимаются налоги по следующим видам доходов:

- Доход получаемый от занятости (зарплата);

- Вознаграждение за оказание услуг;

- Авторский доход;

- Лицензионный доход;

- Доход от бизнеса;

- Дивиденды от вложений (вклады, бумаги и т.д.);

- Рентный доход (от сдачи в аренду чего-либо);

- Доход получаемый в результате передачи имущества;

- Случайный доход.

Ниже рассмотрим виды ставок и налоговых вычетов на категории доходов.

Налоговые ставки на индивидуальный доход физических лиц в Китае (категории 1-4)

Для резидентов Китая, доходы по пунктам (см. выше) 1-4 группируется, как «совокупный доход», для ежегодного расчета. Доходы получаемые с других категорий, рассчитываются по отдельным ставкам, ежемесячно, либо на основе транзакций. А также, для постоянных жителей предусмотрен больший перечень (см., в конце статьи) налоговых вычетов (послаблений) в зависимости от социального статуса.

(По новому закону, проживая в Китае более 183 дней в году, вы становитесь налоговым резидентом страны со всеми имеющимися правами)

Для нерезидентов Китая, получаемые по вышеупомянутым категориям доходы облагаются налогом ежемесячно, либо по данным транзакций.

В упрощенном виде используя таблицу 1, налог рассчитывается примерно так:

Налогооблагаемых доход х Налоговая ставка — Быстрый вычет = Сумма налога.

Более детальный пример, будет дальше в статье.

Таблица 1. Прогрессивные налоговые ставки на доход физических лиц

| Ежемесячный доход, для налогообложения | Налоговая ставка | Быстрый вычет |

| 0 — 3 000 ¥ | 3% | |

| 3 001 ¥ — 12 000 ¥ | 10% | -210 ¥ |

| 12 001 ¥ — 25 000 ¥ | 20% | -1 410 ¥ |

| 25 001 ¥ — 35 000 ¥ | 25% | -2 660 ¥ |

| 35 001 ¥ — 55 000 ¥ | 30% | -4 410 ¥ |

| 55 001 ¥ — 80 000 ¥ | 35% | -7 160 ¥ |

| Более 80 000 ¥ | 45% | -1 5160 ¥ |

Воспользуйтесь конвертером валют, для перевода в эквивалент понятной вам денежной единицы, например в российский рубль

Бизнес налог (категория 5)

Ставки на выплачиваемый доход, для юридических лиц.

Таблица 2

| Годовой налогооблагаемый доход | Налоговая ставка |

| 0 — 30 000 ¥ | 5% |

| 30 001 ¥ — 90 000 ¥ | 10% |

| 90 001 ¥ — 300 000 ¥ | 20% |

| 300 001 ¥ — 500 000 ¥ | 30% |

| Более 500 000 ¥ | 35% |

Налоговые ставки на другие доходы (категории 6-9)

На остальные категории доходов (дивиденды, рента, продажа имущества и случайный доход), определена фиксированная ставка имеющая размер 20%)

Как рассчитать налог?

Формула расчета для физического лица, следующая:

Валовой доход — Социальное обеспечение (если имеется) — Стандартный вычет — Дополнительные вычеты х Ставка налога — Быстрый вычет = Сумма налога.

Небольшая справка

- Размер социального обеспечения зависит от области в которой вы проживаете;

- Стандартный вычет, всегда равен 5000 ¥ в месяц, как для резидентов, так и для нерезидентов;

- Быстрый вычет — это определенная сумма в конкретной категории, которая не облагается налогом;

- О дополнительных вычетах можно прочесть в конце статьи.

Пример расчета налога на доход, используя таблицу 1:

Допустим вы живете один в Шанхае (где не нужно вносить социальное обеспечение) и ваш единственный ежемесячный валовой доход 11 500 юаней (1 630 USD).

- 11 500 — 5 000 (стандартный вычет) = 6 500;

- 3 000 х 3% (первая ставка) = 90;

- 3 500 х 10% (вторая ставка) — 210 (быстрый вычет) = 140;

- 90 + 140 = 230 ¥.

Итого с валовой зарплаты 11 500 ¥ (1 630 USD), вам следует заплатить сумму налога в размере 230 юаней (32 USD).

Налоговый год в Китае начинается с 1 января, подать ежегодную заявку резидент может до 31 марта следующего года.

Для тех кому проблематично высчитывать налог самостоятельно, есть онлайн калькулятор на английском языке

Некоторые из существующих вычетов от совокупного дохода резидентов

Стандартный, базовый вычет

На 01.01.2019, размер стандартного отчисление, для резидентов, составляет 60 тыс. ¥ в год (это 5 000 ¥ в месяц)

Дополнительные вычеты

- Детское образование — 1 тыс., на одного ребенка в месяц;

- Дальнейшее образование — 400 в месяц, в зависимости от типа образования;

- Ипотека — 1000 в месяц;

- Расходы на аренду — от 800 до 1 500 в месяц, зависит от географии;

- Уход за престарелыми — до 2 тыс., в месяц.

Вычеты для нерезидентов

Для нерезидентов, согласно закону IIT в Китае, допускается только стандартный, базовый вычет в размере 5 000 ¥.

Благотворительные взносы

Физическое лицо, делающее благотворительные взносы в отечественные квалифицированные фонды, имеет право на вычет до 30% от налогооблагаемого дохода, любого вида.

Рента

Установленные вычеты, для налогооблагаемого дохода от аренды:

- Получаемая ежемесячная сумма, не более 4 000 ¥ — вычет 800 ¥;

- Получаемая ежемесячная сумма, более 4 000 ¥ — вычет 20% от валового дохода.

Источники данных, китайские и английские ресурсы:

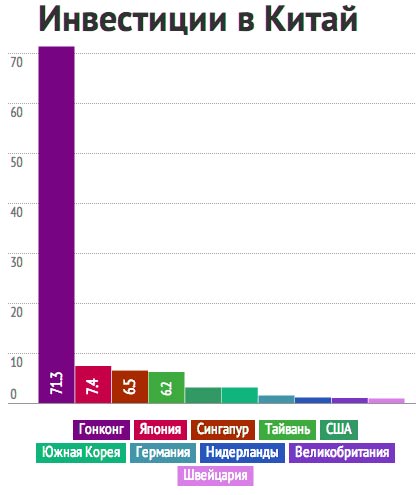

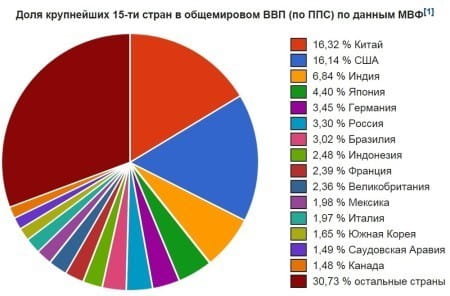

Сравнительный анализ России и Китая проводится для экономической характеристики стран. Благодаря макроэкономическим и микроэкономическим показателям, а также процентным соотношениям, ценам, определяется уровень жизни населения. К тому же восточноазиатское государство имеет одну из самых сильных экономик в мире, поэтому в сравнение с ней, можно понять какое место занимает Россия в мире, ведь страна тоже лидирует во многих аспектах.

Сравнение площади и численности населения России и Китая

Сегодня на арене международной экономики часто обсуждают Россию и Китай, их значение в политике приобретает доминирующее положение. Все серьезнее становятся показатели ВВП, ИЧР, объемы экспорта и импорта – особенно в сравнении с прошлыми периодами страны значительно преуспели. Россия и Китай остаются важными партнерами на протяжении нескольких веков, несмотря на эпохальные изменения их сотрудничество до сих пор имеет высокое значение для каждой из них. Во многом крепкие отношения связаны с территориальной особенностью, что и предопределило их связь на долгие годы.

Говоря о России как о мировой державе, сразу всплывают миллионные квадратные километры, которыми она обладает. Именно Российская Федерация опережает все страны по занимаемой территории в мире, ей принадлежит 17 125 191 кв. км. сухопутной площади. Такое величество дает преимущество во владении самыми огромными запасами природных ресурсов и полезных ископаемых. Если рассматривать площадь Китая и России в сравнении, то КНР уступает на 7 526 229 кв. км., но Китайская Народная Республика охватывает 9 598 962 кв. км., что тоже не плохо.

Более подробнее сравнить Россию и Китай по урбанизации и демографии можно по следующим характеристикам, приведенные на начало 2021 года:

Россию и Китай в мире часто декларируют как потенциальные сверхдержавы. Оба государства являются постоянными участниками Совета безопасности ООН, наравне с Великобританией, США, Францией. Также входят в ШОС, АТЭС, G20, БРИКС, ВТО. По сравнению с КНР, РФ принимает активное участие и в других международных организациях, зачастую связанных с европейским сотрудничеством.

Касательно военных дел Российская Федерация является лидером по ядерному оружию в мире, опережая Соединенные Штаты Америки. Но Китай имеет самую большую в мире армию. На сегодня только 9-ть стран имеют военную доминантность, также в списке США, Франция, Великобритания, Индия, Пакистан, Израиль, КНДР. Здесь же отметим, что Россия и США ведут активную борьбу за первенство в космической отрасли.

В сравнение статистика выглядит следующим образом:

| № | Характеристика | РФ | КНР |

| 1 | Общее число ядерных боеголовок: | 7000 | 270 |

| 2 | Из них установлено ядерных боеголовок | 1950 | – |

| 3 | На хранение ядерных боеголовок | 2350 | 270 |

| 4 | Снято с объектов ядерных боеголовок | 2700 | – |

| 5 | Численность армии, в том числе морской флот или ВМФ, сухопутные, воздушно-десантные войска | 900 000 чел. | 2 035 500 чел. |

| 6 | Вооруженная сила в запасе | 2 572 500 чел. | 510 000 чел. |

| 7 | Бюджет на содержание армии | $44 млрд. | $286 млрд. |

Сравнение экономики и ВВП на душу населения Китая и России по годам

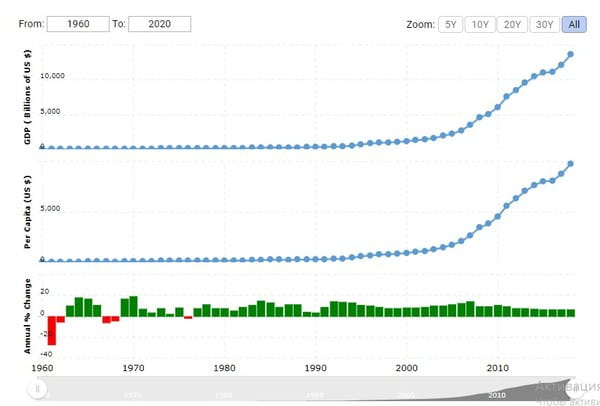

Экономический рост можно отследить по финансовой статистике, которую публикуют такие международные организации, как Всемирный Банк и Международный Валютный Фонд. Финансовые организации имеют все полномочия отслеживать данные. На сегодня ведущими показателями являются ВВП и ВВП на душу населения. Развитые страны имеют оба показателя на высоком уровне, у развивающихся государств обычно ВВП на душу населения низкое. Сегодня и Россия, и Китай отстают от мировых держав по ВВП на душу населения, но государство предпринимают все меры, чтобы увеличить цифры.

Таблица макроэкономических показателей для сравнения за период с 2000 – 2019 годы:

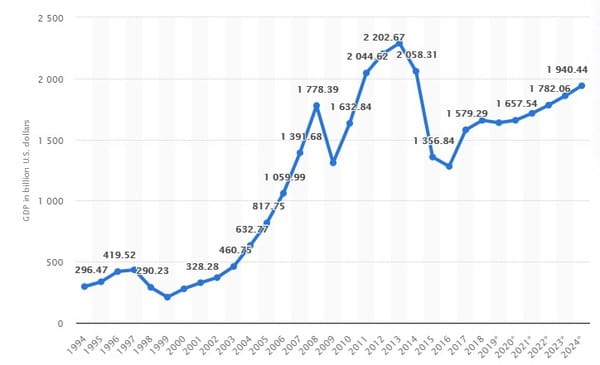

Анализируя график роста ВВП или GDP и данные таблицы по РФ, отмечаем, что в России этот показатель с 2000-2019 гг. имел не стабильную тенденцию Кривая на скриншоте показывает медленный рост с 1999 года по 2008 год, затем случился резкий скачок вниз и снова начался подъем. В 2014 году череда событий, связанных с международными санкциями, девальвацией, снова привела к падению экономики. Начиная с 2016 года, ситуация медленно исправилась, экономика стабилизировалась. Такие же скачки наблюдаются и с ВВП на душу населения, в 2019 году его показатель достиг $12243 на одного россиянина.

Рассмотрим цифры Валового Внутреннего Продукта в Китае. По графику видно, что экономика до 2000 года была на одном уровне, но с 2000 года начинается медленный рост экономики. С 2007 года кривая на графике уверенно идет вверх. В этот срок увеличивается товарооборот со многими странами мира, именно в это время Китай завоевывает себе имя «Международная фабрика». Ежегодный прирост с 2000-2019 года составил от 8,49% до 14,23%.

Но несмотря на серьезное опережение КНР по GDP, другой не менее важный показатель GDP на душу населения значительно уступает РФ, по цифрам в $2528. Это значит, что в Китае за чертой бедности живет около 1,7%. Несмотря на общие объемы дохода страны в $13,368 трлн., китайцы до сих пор получают небольшие зарплаты и живут не в лучших условиях. Именно поэтому азиатская республика находится в ранге «развивающихся». В РФ инфляция – 3%, безработица – 4,7%. В КНР инфляция – 3,8%, безработица – 3,62%

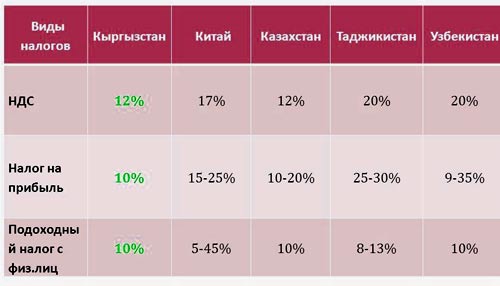

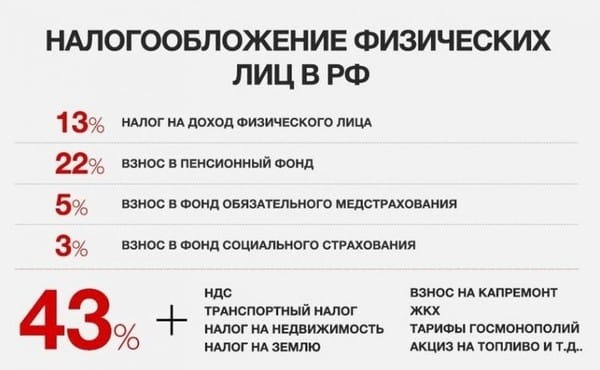

Таблица налогов двух стран

Существенную роль в пополнении государственного бюджета занимает налогообложение. Налоговая система действует на основании Конституции и множества законодательных актов. В Российской Федерации контроль за расчетом, выплатой налогов, осуществляет Федеральная Налоговая Служба и Налоговая инспекция. В Китайской Народной Республике эту роль выполняет Главное государственное налоговое управление.

За последние годы налоговая структура РФ была пересмотрена Правительством неоднократно, после чего было скорректировано и отменено около 12 налогов. Сегодня в действии только 15 налогов, в сравнении с китайским государством это немного меньше. В азиатской республике насчитывается 17 налогов, которые рассчитываются по фиксированной ставке или по прогрессирующей ставке.

Для сравнения приведем основные налоги, установленные для юридических и физических лиц:

| № | Налоги | Российская Федерация | Китайская Республика |

| 1 | Корпоративный подоходный налог | 20% | 10-25% |

| 2 | Налог на бизнес | – | 3-20% |

| 3 | Налог на недвижимость | 0,1-2% | 10-30% |

| 4 | Подоходный налог (ПН) | 13% | 3-45% |

| 5 | ПН для частного бизнеса | 13% | 5-35% |

| 6 | ПН для домохозяйства и самозанятых | 13% | 20-40% |

| 7 | Налог на имущество | 2,20% | 3-5% |

| 8 | Налог на добавленную стоимость | 0-20% | 16% |

| 9 | Потребительский налог | 3-50% |

По сравнению с налоговой нагрузкой в Китае – 55%, среднестатистический россиянин выплачивает в бюджет 45%. Но для бизнесменов в КНР установлены более лояльные условия: постепенно снижаются ставки на корпоративный налог и налог на добавленную стоимость. Часто российские бизнесмены, высказываются что на китайской стороне гораздо проще открыть бизнес и легче с налогообложением и финансовой отчетностью. Многие предприниматели требуют дополнительного пересмотра налогового кодекса РФ.

Сравнительная характеристика уровней жизни России и Китая

Чтобы определить качество жизни в обеих странах, нужно сравнение системы школьного и высшего образования, культуры, менталитета, экологии.

Сравнение системы образования

Учитывая, что Китайская Республика придерживается социалистических взглядов, а Россия имеет социалистические корни, то система обучения не сильно различается:

-

В обоих государствах дети идут в школу с 6 лет и обязательно учатся 9-ть классов. Дальше можно продолжить школьное образование или поступить на профессиональное обучение. Государственные школы и сады везде бесплатные. Также установлен единый экзамен по определению знаний у выпускников. Единственный минус китайских школ – это количество школьников в классах, в них может уместиться до 50-60 учеников.

Сравнение культуры

Государства имеют существенные культурные различия. Приезжая в Поднебесную сталкиваешься с абсолютно другими традициями, менталитетом, привычками, поведением, религией. Ранее китайцы были не столь религиозны, но сейчас они все больше придерживаются буддизма, даосизма или конфуцианства. Национальная политика не поддерживает это и больше склоняет жителей к труду и подчинению, но современные китайцы уже не те что раньше, они имеют более демократичные взгляды. Большим минусом для китайского народа остается незнание английского языка – довольно сложно дается им изучение иностранных языков, поэтому приезжая туда сразу сталкиваешься с языковым барьером.

Китайцы очень трудолюбивый народ, и это правда, но все же отдыхать они умеют. Они построили большое количество клубов, караоке, куда чаще всего ходят после тяжелых трудовых дней. Также они любят проводить время в кругу семьи, зачастую устраивают совместные ужины в ресторане или на Street Foods, так как редко готовят дома. Среди китайцев самое большое число миллионеров и миллиардеров, они любят дорогой шоппинг и культурные развлечения в виде азартных игр. В настоящее время все казино из материкового Китая перемещены на полуостров Макао, куда съезжаются вечерами богатые китайцы.

Отдельно стоит отметить китайский деловой этикет, его главное отличие от российского, что китайцы с особым уважением относятся к людям старшего поколения и высшего звена. Не допускаются равные отношения между поколениями и лицами, занимающих высокие должности. В России наоборот, это искореняется по примеру Запада.

Сравнение показателей по экологии

Сравнительный анализ цен в Китае и России в 2021 году

Важно провести ценовое сравнение между государствами. С помощью цифр можно узнать, где все-таки дешевле жить. Существует мнение, что стоимость жизни в обоих государствах примерно одинаковая, на самом деле это так – в РФ стоимость жизни в среднем $323,55, в КНР $304,15. Но если рассматривать особенности ценовой политики, то из-за ряда причин недвижимость в Китае одна из самых дорогих. Многочисленность китайцев, привела к искусственному повышению цен на жилье даже в не самых благоприятных кварталах. Если рассматривать цены на питание и одежду, то в Китае возможно дешевле.

Сравнительные таблицы по основным группам товаров:

| № | Одежда и обувь | Стоимость USD, в России | Стоимость USD, в Китае |

| 1 | Брендовые джинсы | $39,09 | 28,90 |

| 2 | Платье в брендовом магазине | $42,12 | $34,35 |

| 3 | Качественные кроссовки | $40,54 | $42,63 |

| 4 | Кожаная обувь | $50,63 | $39,22 |

| 5 | Футболка | $12,15 | $8,10 |

| 6 | Рубашка | $22,10 | $10,16 |

| 7 | Худи | $15,08 | $9,50 |

| 8 | Спортивный костюм | $35,23 | $23,40 |

| № | Расходы на жилье и автомобиль | Стоимость USD, в РФ | Стоимость USD, в КНР |

| 1 | Покупка квартиры в городе, за 1 кв. м. | $4 125,69 | $6 864,89 |

| 2 | Покупка квартиры за городом, за 1 кв. м. | $1 019,95 | $2 990,83 |

| 3 | Аренда 1-комнатной квартиры в городе | $462,82 | $512,46 |

| 4 | Аренда 1-комнатной квартиры за городом | 327,39 | 290,58 |

| 5 | Аренда 3-комнатной квартиры в городе | $812,28 | $1 111,92 |

| 6 | Аренда 3-комнатной квартиры за городом | $554,69 | $850,16 |

| 7 | Коммунальные услуги | $102,80 | $49,50 |

| 8 | Интернет в месяц | $6,72 | $13,99 |

| 9 | Авто эконом-класса | $18 904,45 | $21 836,10 |

| 10 | Бензин 1 литр | $0,62 | $0,94 |

| 11 | Тариф такси за 1 км | $0,18 | $0,33 |

| 12 | Проездной на месяц | $26,90 | $17,46 |

Зарплаты в России и Китае

В сравнении покажем сколько зарабатывает россиянин в России или Китае по должностям:

Высокий уровень экономического развития Китайской Народной Республики связан с регулярными налоговыми платежами, которые поступают в государственную казну. Правительство страны, проведя ряд реформ, избавилось от понятия теневая экономика. Граждане КНР и иностранцы платят налоги, освободиться от них мигранты не могут.

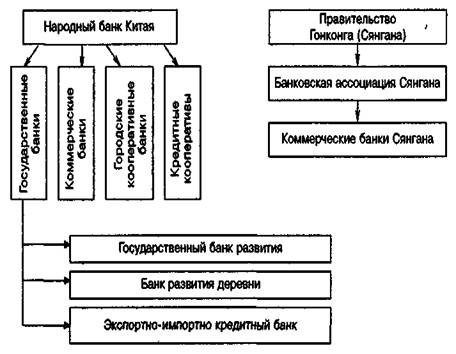

Система налогообложения в Китае

Налоговая система отличается сбалансированностью, что обеспечивает высокие позиции Китая в мировом ВВП. Система обложения состоит из трех уровней:

- Центральный – это таможенные сборы, НДС от проводимых таможенных операций, налоги на бизнес, хозяйственную, финансовую, банковскую и торговую деятельность, госпредприятия.

- Совместный – все виды НДС, кроме таможенного, бизнес-налоги, поступления от ценных и банковских бумаг, страхования.

- Местный – налог на прибыль и недвижимость, гербовый сбор, подоходный с граждан страны.

Радикальное реформирование системы происходило в 1994 г. После этого изменения вносятся точечно.

Сбором налогов управляет Главное государственное налоговое управление, в подчинении которого находятся центральная и местная подсистемы налогов.

Какие налоги платят в Китае – виды

Платят китайцы и нерезиденты страны немало налогов. Общее их число составляет 25 видов, разделенные на группы:

- С оборота. Размер определяется объемом проданной продукции.

- Ресурсные – использование госземли.

- На прибыль – платят физлица, китайские и иностранные компании.

- Целевые – за пользование с/х землями, вложение средств в проекты, за проживание в мегаполисах и крупных населенных пунктах.

- Недвижимость и имущество.

- Пользование автомобилем и водным транспортом.

- Передача имущества.

- Доходы от ведения сельскохозяйственной деятельности.

- Таможенные сборы за экспортные и импортные операции.

Есть и уникальные налоги – добычу сырой нефти, железной руды, газа, природных ископаемых. Налог на нефть не взимается, когда ее используют для восстановления скважин.

Налоги в Китае для физических лиц

Физлица платят сборы на доходы, которые получены на территории Китая и из-за границы. Налоговая ставка определяется видом дохода:

- Работа по найму, которая приносит человеку зарплату, оклад, премии, бонусы, субсидии, компенсации, прибыль с дохода предприятия. Ставка варьируется от 3% до 45%, в зависимости от размера зарплаты (т.н. прогрессивная шкала налогообложения).

- Проценты, дивиденды, роялти, сдача недвижимости в аренду – 20%.

- Индивидуальные торгово-промышленные хозяйства и доходы от ведения деятельности по контракту подряда – от 5 до 35%.

С доходов, которые возникают в работе по найму, налог удерживают работодатели. Налог с роялти, процент взимает налоговый агент. Остальные виды налогов физлица платят самостоятельно.

Подоходный налог (прогрессивный)

Существует размер заработной платы, когда китаец платит всего 5% от суммы дохода. Так, если человек получает меньше 825 долл. США, то они платят 5%, если оклад доходит до 1000 долл. США, то ставка повышается до 10%. Заработок в размере 1350 долл. повышает ставку подоходного налога до 15%.

Другие тарифы указаны ниже:

- От 5 тыс. до 20 тыс. юаней – 20%.

- От 20 тыс. до 40 тыс. юаней – 25%.

- От 40 тыс. до 60 тыс. – 30%.

- От 60 тыс. до 80 тыс. юаней – 35%.

- От 80 тыс. до 100 тыс. юаней – 40%.

- Больше 100 тыс. юаней – 45 %.

Для каждой суммы месячного заработка есть своя сумма разовых отчислений.

Подобная прогрессивная система налогообложения позволяет равномерно распределять доходы по стране.

Налогом не облагается заработная плата, которая меньше 750 долл. США.

Отчисления на пенсию

В Китае существует накопительная пенсионная система, которая формируется за счет отчислений работодателя и работающего. Размер сборов равен 28%: из них 8% платит работник, а 20% – работодатель.

Государственная пенсия положена только людям, которые проработали на местную экономику не меньше 15 лет.

Налоги в Китае для бизнеса

Этот сбор идет в государственную казну в процессе ведения хозяйственной деятельности. Платят предприятия, которые созданы за счет иностранных вложений. Единой ставки нет, поскольку учитывается характер работы компании или фирмы.

Платится каждый месяц. Виды выплат:

- Предприятия, занимающиеся транспортом, выплачивают 3% от прибыли.

- Строительство и инженерные работы – 3%.

- Финансовые услуги – почти 8%.

- Спортивная деятельность, культурная работа, телекоммуникации – 3%.

- Услуги, продажа недвижимости и покупка нематериальных активов – 5%.

- Развлечения – от 5% до 20%.

Подоходный налог в Китае для иностранцев

Все нерезиденты в республике обязаны платить налоги. При найме на работу все иностранные граждане заключают договор о двойном налогообложении в Китае. Размер сборов зависит от периода проживания в стране:

- Меньше 180 дней – никаких налогов платить не надо. Для этого между страной, откуда приехал мигрант, и КНР должен быть заключен договор о двойном налогообложении.

- От 180 до 360 дней – вносят в казну налог для физических лиц.

- От 1 года до 5 лет – индивидуальный подоходный налог со всех поступлений, полученных на территории Китайской Народной Республики.

- От 5 лет – надо отчислять сборы с прибыли и зарплаты.

Иностранцы декларируют свои доходы путем подачи декларации в налоговую, но только если сумма заработанных средств больше 120 тыс. юаней (около 17,5 тыс. долл. США). Отчисления надо делать со всего размера заработной платы. Исключение – доход, который тратится на аренду жилья, командировку и обучение в школе.

Иностранцы должны платить налог на недвижимость – от 3% до 5%. Сборы за ведение фермерства или с/х зависит от отрасли и доходов предприятий. Средний размер составляет 15%.

Иностранные компании получают большие размеры налоговых льгот от государства, что стимулирует дополнительные потоки финансов в казну. Льготное налоговое законодательство разработаны и для иностранных ученых.

Размер НДС в Китае

Налог на добавленную стоимость применяется к продаже товаров, предоставлению услуг по обработке и ремонту, импорту товаров в Китай. Ставки зависят от размера выручки, от продаж, типа товара, типа сектора экономики.

Ставка налога составляет 16% (снижена в мае 2018 года). Другие ставки:

- Ставка для малых налогоплательщиков – 3%.

- Льготная ставка для обычных налогоплательщиков – 13%.

- Реализация средств б/у – 2%, но нельзя вычитывать входной НДС.

- Реализация товаров, которые были получены по итогам комплексного использования ресурсов – 0%.

- Экспорт товаров также налогами не облагается.

Когда реализуются определенные услуг на территории Китая, то взимается особый вид НДС, который называется предпринимательский налог. Его размер варьируется от 3% до 50% от доходов. Платиться этот вид налога только при наличии специальной лицензии, которая нужна на продажу сигарет и алкоголя.

Нарушение налогового законодательства – последствия

Уклоняться в Китае от выплаты налогов не рекомендуется, поскольку нарушитель попадает под серьезную сумму штрафа. Сумма составляет пятикратную сумму невыплаченного налога.

Кроме того, налоговые органы имеют право забрать лицензии у предприятий и бизнесменов, забирать средства. Если иностранец сомневается в правильности выплаты налогов, лучше сходить в налоговый орган за консультацией, чтобы потом не платить штрафы за нарушение законодательства.

Читайте также: