Налог на доллар рб

Опубликовано: 02.05.2024

- Экономические связи России

- Валютный контроль

- Торговля с Казахстаном и Республикой Беларусь

- Импорт и экспорт: работа с Финляндией

Торговля – одновременно выгодный и рискованный вид бизнеса. Наиболее удачливы те, кто смог найти надежных оптовиков, не меняющих кардинально цену на товар по несколько раз за месяц, или работает напрямую с поставщиками. Уникальность и востребованность продукта тоже имеет значение.

Особым видом торговой деятельности является внешнеэкономическая, т.е. направленная на деловые связи с другими странами. На самом деле импорт и экспорт разделяются на большое количество различных типов сделок. Рассмотрим основные из них и в первую очередь связанные со странами-партнерами ближнего зарубежья: Белоруссией, Казахстаном и Финляндией.

Экономические связи России

Благодаря заключению международных договоров, вступлению в союзы нашей страны российские юридические лица получают различные преференции. Налоговый и Таможенный кодексы также предлагают определенные льготы. Естественно, основные партнеры – это наши ближайшие соседи. Но и на широкой мировой арене мы не последние.

Вот несколько различных крупных союзов, в которых участвует РФ или ее соседи: Беларусь, Казахстан и Финляндия:

- Всемирная торговая организация (ВТО). В новостях о ней часто упоминают. В апреле 2020 года ее членами являются более 160 государств. Белоруссия не входит в ВТО, по крайней мере пока, переговоры ведутся.

Вступление во всемирную организацию означает принятие особых торговых и таможенных правил. Законодательство страны должно отвечать международным стандартам, а условия, предоставленные одному государству, распространяются на все, поскольку каждый имеет право на одинаковые условия.

В России высока доля импортных товаров, ее вступление в союз открыло рынок для многих зарубежных поставщиков. В частности, и американских партнеров, хотя отношения с США у нас не простые.

- Евразийский экономический союз (ЕАЭС). В состав союза входят 5 стран: Армения, Белоруссия, Казахстан, Киргизия и Россия. Есть государства, ведущие активные переговоры о вступлении. Смысл ЕАЭС в открытом и свободном торговом пространстве. Между странами также налажено свободное перемещение капитала (т.е. привлекаются инвестиции) и людей (значит, беспрепятственно границу пересекают рабочие и специалисты). Между членами ЕАЭС сложились хорошие отношения и в политическом смысле, поэтому санкции, которыми те же США или Европа пытались лишить нас поставок, положительно сказались на торговле с более радушными деловыми партнерами.

- Европейский союз (ЕС). Как понятно из наименования, входят в него страны Европы, объединенные торговой и таможенной политикой. Из тех государств, что нас интересуют, в него входит только Финляндия. Для большинства стран общей является и валюта – евро (что упрощает расчеты). Для российских организаций, которые заключают контракты в евро, а затраты осуществляют в рублях, сделка может оказаться выгодной, даже по сравнению с долларовой.

Пример: курс на 9 апреля 2020 года составляет 1 доллар = 73,70 руб., 1 евро = 80,63 руб. Соответственно, если заключить договор на сумму 1 000 евро, то в рублях получим 80630, а если на 1 000 долларов, то 73700. Разница в 6930 на такой небольшой сделке, а когда речь идет о сотнях тысяч? Подразумевается, что товар мы покупаем по одной и той же цене в рублях. Вот если делать закуп в валюте, можно и проиграть на курсе.

- Союзное государство (Союз России и Республики Беларусь). Это своеобразный симбиоз из двух государств, имеющий общие органы управления (парламент, высший государственный совет, совет министров и т.д.) и даже флаг и гимн. Последних, кстати, нет до сих пор. Положительная динамика торговых и политических отношений (несмотря на разногласия, периодически возникающие по поводу поставок газа) позволяет вести торговлю с Белоруссией, опираясь на похожие правила ведения учета и налогообложения. Порой, найдя в интернете информацию по каким-то операциям, не сразу понимаешь, что читаешь белорусский сайт. Да и учет ведется часто в аналогичных программах.

- БРИКС (BRIKS). Аббревиатура образована от первых букв англоязычных названий стран, входящих в союз: Brazil (Бразилия), Russia (Россия), India (Индия), China (Китай), South Africa (ЮАР). Мощное сообщество, в первую очередь, потому что в него входят активно развивающиеся страны с высокими показателями ВВП (за исключением ЮАР, у нее уровень значительно ниже, зато она обладает определенными ценными ресурсами). Китай ведет активную международную торговлю, и я постараюсь вернуться к теме торговли с ним в следующих статьях.

Образованы и другие сообщества, например, БЕНИЛЮКС (аналогично БРИКС образовано от первых букв стран, входящих в него – Бельгия, Нидерланды и Люксембург), СНГ (входят в т. ч. Россия и Белоруссия); АТЭС ( APEC по-английски, Азиатско-Тихоокеанское экономическое содружество). Существуют зоны свободной торговли (ЗСТ), такие как ЗСТ стран СНГ. Все они оказывают влияние и на остальные союзы, поскольку интересы многих стран регулярно пересекаются.

Основной смысл международной торговли – поставка в другие страны товаров, которые там востребованы и могут поставляться по выгодным ценам, аналогично импорт – ввоз таких товаров в Россию. Появляется конкуренция, приходится совершенствовать продукцию, гибко подходить к ценообразованию. В идеале. Реально может быть совсем по-другому.

Валютный контроль

Конечно, государство не может пройти мимо сделок, расчеты по которым проводятся в валюте, а по экспортно-импортным операциям обычно так и бывает. Рубль все же не настолько устойчивая денежная единица, чтобы его готовы были принять в оплату. За исключением, пожалуй, Белоруссии.

Кстати! Союз России и Республики Беларусь подразумевает создание единой валюты. Стать ею изначально должен был российский рубль, но стороны разошлись во мнениях, в т. ч. относительно того, где должна происходить эмиссия. В результате вопрос в 2020 году так и не решен, хотя в феврале 2019 года президент Лукашенко высказался за создание единой валюты – рубля.

Итак, какие же деньги приняты в рассматриваемых нами странах:

- Белоруссия – белорусский рубль.

- Казахстан – казахстанский тенге.

- Финляндия – евро.

Соответственно, контракты между странами обычно заключаются с обязательным указанием в них валюты расчетов, одно из важных условий – составление всей документации на двух языках, поскольку требования к бухгалтерскому учету таковы, что документы, составленные на другом языке, должны иметь построчный перевод на русский. Логично будет изначально подготовить два варианта документации.

Валютные расчеты возможны и внутри страны, но для них есть определенные ограничения. Также существуют ограничения по расчетам между резидентами и нерезидентами.

- Граждане РФ.

- Физические лица – иностранцы или лица без гражданства, постоянно проживающие в России на основании вида на жительство.

- Юрлица (их подразделения, находящиеся за пределами РФ), которые созданы по российскому законодательству, кроме иностранных юрлиц, зарегистрированных по Федеральному закону № 290-ФЗ от 03.08.2018.

- Сама Российская Федерация, ее субъекты, представительства за рубежом.

- Физлица, не подпадающие под определение резидентов (см. выше).

- Юридические лица и иные организации, которые созданы на основании иностранного законодательства, расположенные за пределами РФ и их подразделения на территории Российской Федерации.

- Представительства иностранных государств (консульские, дипломатические и т.п.), межгосударственные и межправительственные организации в России.

- Иностранные юрлица, зарегистрированные в соответствии с Федеральным законом «О международных компаниях» № 290-ФЗ.

- Иные физические и юридические лица, которые не отнесены к резидентам.

Под контролем сделки не только по экспорту-импорту, но и по переводу денег заграницу. Если вы открыли счет в иностранном банке, например, чтобы облегчить расчет с иностранными партнерами, то обязаны сообщить о нем в ФНС, аналогично нужно подать уведомление о закрытии или изменении реквизитов. Сделать это нужно в течение месяца после совершенного действия или изменений.

Важно! Ежеквартально, в течение 30 дней после окончания отчетного периода, необходимо представлять в ФНС отчет о движении средств организации на иностранном счете.

Для стран ЕАЭС открытие и ведение счета будет не таким проблематичным, т. к. страны союза обмениваются информацией автоматически. Весомая причина не пытаться скрыть наличие счета в другом государстве.

Когда средства зачисляются на ваш счет:

- Если сумма сделки составляет менее 200 000 в рублях, достаточно предоставить банку информации по коду операции (КВО), он состоит из 5 цифр и его определяют с помощью Приложения № 1 к Инструкции № 181-И.

- Если сумма контракта более 200 тысяч, но менее 6 млн рублей (для экспорта, для импорта — менее 3 млн), то дополнительно к КВО придется предоставить сам контракт и дополнительные документы: счета, акты, накладные и т.д.

- Если сумма равна или больше предельных значений (6 и 3 млн соответственно), то придется зарегистрировать контракт с присвоением ему уникального номера.

Потребуется предоставить банку справку о валютных операциях. Все сведения можно получить, обратившись в свой банк, он же поможет разобраться в нюансах документального оформления. При списании операции аналогичны. Если перевод осуществляется в рублях, а не в валюте, то в платежном поручении необходимо поставить КВО в начале поля «назначение платежа», в следующем виде:

Чтобы поставить на учет контракт, необходимо подать в банк заявление, при внесении изменений в договор сообщить об этом, как и при завершении сделки (после закрытия контракта банк снимет его с регистрации). О некоторых особенностях бухгалтерского учета валютных операций вы можете прочесть в статье по ссылке.

Торговля с Казахстаном и Республикой Беларусь

Работа с Казахстаном и РБ на ввоз товаров упрощена, поскольку страны входят в ЕАЭС, нет пошлин и таможенного оформления, не нужно уплачивать НДС на таможне. Организация, производящая закупку самостоятельно, должна рассчитать налог и перечислить в свою налоговую инспекцию.

Обратите внимание! НДС должны рассчитать и уплатить даже организации на УСН или другом спецрежиме и освобожденные от уплаты в соответствии с п. 1 ст. 145 НК РФ.

Но для начала необходимо заключить договор. Как говорилось выше, он оформляется на двух языках. Поскольку законодательная база у нас разная, потребуется учесть особенности зарубежного законодательства, чтобы не допустить его нарушений при составлении текста контракта. Не забудьте зарегистрировать контракт в банке, если его сумма превысила 3 млн рублей.

Если импортируемый товар не облагается НДС, то и платить ничего не придется. Например, оборудование, перечисленное в специальном Перечне. Расчет НДС для облагаемых налогом товаров происходит при принятии к бухгалтерскому учету по формуле:

- СТ-стоимость товара;

- А- акцизы (если есть);

- % — это процент НДС (10, 20).

Срок уплаты – не позднее 20-го числа месяца, следующего за постановкой на учет товара, в то же время требуется заполнить декларацию. Форма утверждена в 2017 году и продолжает действовать в 2020-м. Кроме того, одновременно придется в 4-х экземплярах (+ электронный или только один электронный, но заверенный ЭЦП) заполнить еще один документ – заявление о ввозе товаров и уплате косвенных налогов. Два экземпляра после заверения заявления ФНС передадите поставщику.

Кстати! Проверить движение вашего заявления и его статус можно с помощью сервиса на сайте ФНС России.

Подробная информация по документам, в том числе тем, что необходимо представить в ФНС в качестве подтверждения проведенных сделок, находится в Договоре о ЕАЭС (пункт 20, приложение 18).

Как быть с уплаченным НДС по импорту? Есть два варианта в зависимости от системы налогообложения организации:

- Применяющие УСН и другие спецрежимы, а также те, кто освобожден от уплаты по статье 145 НК, не могут вернуть налог и включают его в себестоимость.

- Организации на общей системе при соблюдении условий (НДС уплачен, товар принят к учету и будет реализовываться по сделке, облагаемой налогом, ФНС заверила заявление на ввоз) может получить вычет.

Не забудьте, что товары должны иметь необходимые сертификаты, паспорта и другие аналогичные документы. Это относится в равной степени к экспорту.

Экспорт в Казахстан и РБ

При экспорте в страны ЕАЭС применяется ставка 0% НДС (пп. 1.1, п. 1 ст. 164 НК РФ). Для ее подтверждения придется собрать пакет документов:

- контракт;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа страны-получателя (см. импорт, в данном случае его должен заполнить казахстанский партнер);

- документы, подтверждающие вывоз товаров с учетом п. 13 ст. 165 НК РФ.

Срок для подтверждения ставки — 180 календарных дней (см. п. 9 и п. 10 ст. 165 НК).

Налогоплательщик вправе получить вычет по экспортируемому товару (пункт 3 статьи 172 НК), но, если это вызовет возврат налога из бюджета, придется пройти камеральную проверку: предоставить дополнительные документы, подождать, пока проверку пройдут поставщики. Учитывая нулевую ставку на экспорт, некоторые предпочитают не заявлять вычет по НДС.

Еще один важный момент. Отказаться от применения ставки 0% нельзя, подробнее о причинах вы можете прочитать в материале «При экспорте товара в страны ЕАЭС компания обязана использовать ставку 0% НДС».

Импорт и экспорт: работа с Финляндией

Северная страна не входит в ЕАЭС, поэтому правила ввоза-вывоза товаров, оказания услуг и выполнения работ отличаются от описанных выше. Востребованными товарами для импорта были и остаются:

- Автотранспорт.

- Оборудование.

- Бумага.

- Кондитерские изделия (конфеты, мороженое, шоколад и т.д.).

- Бытовая химия.

- Одежда и обувь.

- Косметика.

Процедура начинается с заключения контракта, правило о двуязычии действует и здесь. Обязателен и перевод полученных документов – накладных, счетов и т.д. При ввозе импортных товаров придется пройти таможенное оформление: заполнение декларации, уплату сборов. Эти затраты включаются в себестоимость.

При любых операциях с другими странами есть две сложности: определить место реализации и правильно учесть в рублях все суммы. По поводу курса рубля к валюте – учитываем курс на дату принятия к учету товара, за исключением случаев, когда он поставляется по предоплате, тогда берем курс валюты на дату поступления аванса (только в той части поставки, которая на него приходится).

Важно! После того как операция отражена в бухгалтерском учете, не производится перерасчет указанных сумм, даже если изменяется курс (ст. 2 п. 10 ПБУ 3/2006).

Однако курсовые разницы возникают, например, при пересчете обязательств, подробнее об учете курсовых разниц в материале по ссылке. Определение места реализации нужно смотреть по договору (что касается товаров), там наверняка прописано, когда осуществляется переход права собственности.

По услугам и работам все сложнее. Для правильного определения нужно обратиться к статье 148 НК РФ. Например, если организация или ИП находится в России и выполняет консультационные, юридические, бухгалтерские и иные подобные услуги, то местом оказания будет территория РФ.

Сумма контракта, имеющая значение для валютного контроля и постановки на учет в банке, такая же, как при торговле в рамках ЕАЭС, т.к. валютное регулирование проводится по единым правилам. Напомню, для экспорта сумма должна быть больше или равна 3 млн, а для импорта — 6 млн рублей.

Операции импорта облагаются НДС по соответствующей ставке, расчет ведется исходя из стоимости товаров, включая акцизы, таможенные сборы и иные платежи при ввозе в РФ. Оплатить налог нужно уже в таможенную службу. Вернуть уплаченный налог можно только после представления в инспекцию ФНС документов по сделке, в том числе таможенной декларации и платежных документов на сам налог.

Экспортные операции

По экспорту действуют общие правила, поэтому применяется та же система и ставка в размере 0%, что и при поставке товара в Казахстан, Белоруссию или другую страну ЕАЭС.

Здесь снова придется обратиться к определению места реализации. Если им является территория РФ, то российская организация-экспортер становится налоговым агентом и обязана заплатить НДС в свою инспекцию.

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

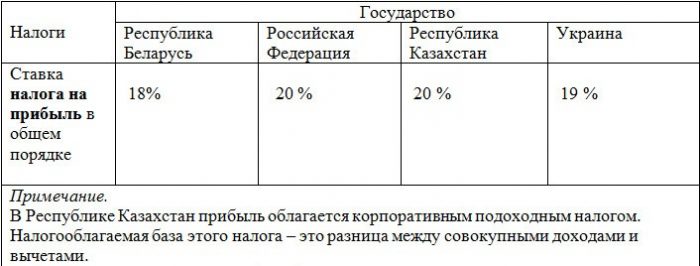

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

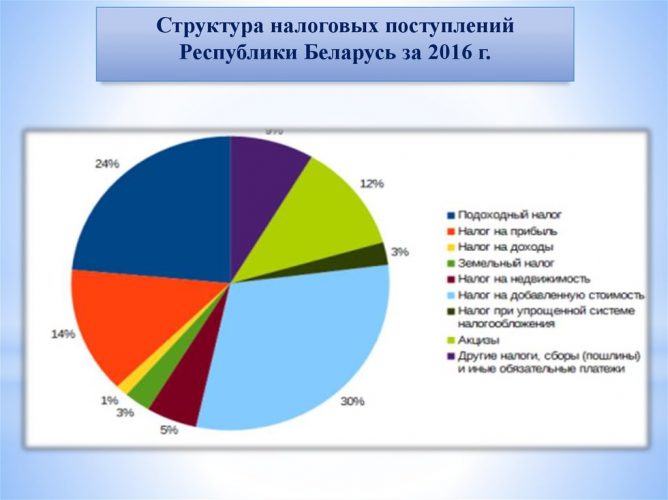

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

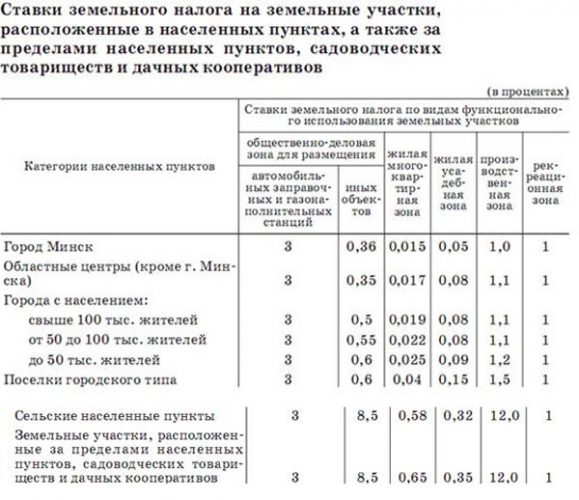

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Да, это придется делать самостоятельно

Если вы купили валюту, а потом продали ее подороже, надо платить налог.

В соответствии со ст. 141 ГК РФ иностранная валюта признается имуществом. А согласно подп. 2 п. 1 ст. 228 НК РФ обязанность по исчислению и уплате налога на доход от ее продажи возлагается на физическое лицо. Другими словами, подавать декларацию придется самостоятельно. Делать это следует даже в том случае, если вы продали валюту дешевле, чем купили: так налога не будет, но подавать декларацию все равно нужно.

Декларацию за прошедший год необходимо представить в налоговую инспекцию до 30 апреля текущего года. Из этого правила есть исключение: если валюта была у вас в собственности более трех лет, доходы от ее продажи не облагаются налогом и подавать декларацию не нужно.

Фактически декларация и налог касаются всех, кто покупает и продает валюту, — даже тех, кто пользуется услугами обменников. Но в большинстве случаев это актуально именно для инвесторов — поэтому на примере биржи разберемся подробнее, где найти нужную информацию о сделках с иностранной валютой, как ее обработать и куда все это отправлять.

Где брать отчеты

Чтобы заполнить декларацию, нам нужно знать, когда и по какой цене мы покупали и продавали валюту. Все необходимые сведения есть у брокера. В частности, нам нужен документ, который так и называется — «Брокерский отчет». В приложении Тинькофф-инвестиций путь до этого отчета будет выглядеть следующим образом:

- Нажимаем на шестеренку в правом верхнем углу приложения.

- Выбираем раздел «Отчеты».

- Находим строку «Брокерский отчет».

- Выставляем период — истекший год, а затем месяц, за который необходимо получить отчет. Нам нужны отчеты за все месяцы прошедшего года, когда были совершены операции с валютой.

- Скачиваем документы.

Работа с отчетами

Открываем первый отчет за истекший год и находим в нем пункт 1.1: «Информация о совершенных и исполненных сделках на конец отчетного периода». Чем больше операций на фондовом рынке вы совершили, тем больнее будет сейчас. Из таблицы необходимо выписать все сделки с иностранной валютой — покупки и продажи. Для этих целей прекрасно подойдут «Гугл-таблицы» или «Эксель».

Ориентироваться следует по графе «Сокращенное наименование актива»: ищем в ней обозначения наподобие USDRUB_TOM и USDRUB_TOD — для операций с долларами, EURRUB_TOM и EURRUB_TOD — для операций с евро. Нашли — зафиксировали содержание соответствующей строки. Нам понадобится следующая информация: вид сделки, цена за единицу, количество и сумма сделки.

Еще в отчете могут встречаться две идущие подряд операции с одинаковым количеством валюты на одну и ту же сумму: покупка и продажа или продажа и покупка. У таких операций не бывает комиссии брокера. Это сделки РЕПО — технический момент, необходимый для обеспечения непрерывности торгов. К вам они не имеют никакого отношения, учитывать их при расчете дохода от торговли иностранной валютой не нужно. Такие строки не выписываем.

Аналогичным образом нужно обработать брокерские отчеты за все остальные месяцы истекшего года. Если операции с валютой были в каждом месяце, нужно обработать 12 отчетов.

Определяем доходы

На этом месте начинается самое интересное: перейдем к конкретным примерам. Допустим, что по брокерским отчетам мы зафиксировали следующую информацию.

Операции с валютой за 2020 год

| Сокращенное наименование актива | Вид сделки | Цена за единицу | Количество | Сумма сделки |

|---|---|---|---|---|

| USDRUB_TOM | покупка | 73,5 Р | 1000 | 73 500 Р |

| USDRUB_TOM | покупка | 74,2 Р | 2250 | 166 950 Р |

| USDRUB_TOD | покупка | 73,75 Р | 550 | 40 562,5 Р |

| USDRUB_TOD | продажа | 76,15 Р | 200 | 15 230 Р |

| USDRUB_TOM | покупка | 74,1 Р | 350 | 25 935 Р |

| USDRUB_TOD | продажа | 75,2 Р | 1850 | 139 120 Р |

| USDRUB_TOD | продажа | 73,8 Р | 330 | 24 354 Р |

| USDRUB_TOM | продажа | 77,15 Р | 1500 | 115 725 Р |

Теперь нужно рассчитать налоговую базу — это сумма всех доходов от продажи валюты. Расходы на покупку валюты пока не учитываем — но учтем позже.

Итак, в нашем примере получаем:

15 230 + 139 120 + 24 354 + 115 725 = 294 429 Р ;

294 429 Р — это наш доход от торговли иностранной валютой, который мы обязаны задекларировать. Но сразу успокою: платить налог прямо со всей этой суммы не придется.

Как учесть расходы на покупку валюты

Расходы на покупку иностранной валюты играют ключевую роль в вопросе, сколько налога придется заплатить: эти расходы указываются как размер вычета, который уменьшает налоговую базу. Поэтому к их подсчету необходимо отнестись скрупулезно.

Если в течение года вы купили столько же валюты, сколько продали, определить расходы нетрудно: нужно сложить суммы сделок по покупке и вычесть результат из налоговой базы.

На практике чаще бывает другая ситуация — как и в нашем примере: за год куплено 4150 $ на сумму 306 947,5 Р , а продано лишь 3880 $ на сумму 294 429 Р . То есть на счете осталось еще 270 $. На первый взгляд кажется, что раз мы потратили на покупку валюты больше, чем получили за ее продажу, то никакого налога не будет. Но это не так.

В качестве расходов в декларации указывают сумму, потраченную на покупку того количества валюты, что было продано до конца года. Если за год мы продали 3880 $, то учесть мы сможем только расходы на покупку тех же 3880 $. То есть нам нужно посчитать, во сколько нам обошлась покупка именно 3880 $.

На этом этапе возникают трудности, связанные с определением изначальной стоимости проданной валюты. Мы купили 4150 $, а учесть можем только 3880 $ — как понять, какие именно 270 купленных долларов не нужно учитывать в декларации? Если мы покупали доллары по разной цене, метод подсчета будет напрямую влиять на то, какую сумму мы заявим как вычет. Проблема решается с помощью методов бухгалтерского учета — FIFO и LIFO, то есть First In First Out и Last In First Out.

Применение этих методов в отношении расчета дохода от торговли иностранной валютой в НК РФ не регламентируется. Физическому лицу приходится самостоятельно применять налоговое законодательство по аналогии, что противоречит одному из основных его принципов — каждый должен точно знать, какие налоги (сборы), когда и в каком порядке он должен платить. То есть теоретически законодатель должен установить конкретный порядок расчета и уплаты указанного вида налога, а фактически — такого порядка до сих пор не существует.

При этом обязанность уплаты налога никуда не делась, так что продолжим.

По методу FIFO считается, что сначала мы продаем иностранную валюту, которую купили раньше всего, а по LIFO — наоборот, первой продаем валюту, купленную в последнюю очередь. Метод FIFO особенно удобен для инвесторов, которые пользуются возможностью получить освобождение от НДФЛ от продажи имущества со сроком владения не менее 3 лет. Какой из методов применять — дело ваше: налоговый кодекс не регламентирует этот вопрос. Но метод FIFO обычно выгоднее, его мы и применим.

Таким образом, для подсчета расходов мы возьмем те 3880 $, что купили раньше всего. В таблице с примером я кругами выделил строки покупки долларов, которые мы посчитаем как расход.

Снижение с 19 февраля 2020 года до 8,75% ставки рефинансирования Национального Банка Республики Беларусь автоматически потянет за собой и снижение ставок по депозитам физических лиц. При этом именно банковские депозиты являются наиболее популярным и зачастую основным направлением частных инвестиций в Беларуси. Но есть ли альтернатива депозитам для белорусских частных инвесторов? И что нужно знать белорусскому частному инвестору, чтобы его планируемые доходы не были «неожиданно» снижены необходимостью уплаты налогов по требованию контролирующих органов? Что вообще нужно знать о налоговой оптимизации частных инвестиций в Беларуси?

Краткая налоговая теория

Согласно белорусскому гражданскому праву физические лица могут получать доходы от своих инвестиций, занимаясь или не занимаясь предпринимательской деятельностью. В случае, если физическое лицо планирует заниматься предпринимательской деятельностью, то это физическое лицо обязано зарегистрироваться в качестве индивидуального предпринимателя. К физическому лицу, зарегистрированному в качестве индивидуального предпринимателя, применяются те же правила Гражданского кодекса, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из законодательства.

Сразу же следует отметить, что инвестиционная деятельность и порядок налогообложения индивидуальных предпринимателей имеет свои особенности и в данном материале не рассматривается. Здесь же мы остановимся на особенностях налогообложения инвестиционных доходов физических лиц, которые не регистрируются в качестве индивидуальных предпринимателей.

Согласно Налоговому кодексу Республики Беларусь физические лица в зависимости от обстоятельств могут являться плательщиками следующих налогов: подоходный налог, налог на недвижимость, земельный налог, налог на добавленную стоимость, акцизы. Сразу же отметим, что плательщиком налога на добавленную стоимость и акцизов физическое лицо может быть только в определенных случаях при ввозе товаров на территорию Республики Беларусь. Ввоз товаров для личного пользования на территорию Республики Беларусь не относится к инвестиционной деятельности физического лица и поэтому в данном материале порядок уплаты НДС и акцизов не рассматривается. Что касается остальных налогов, то они могут быть уплачены физическим лицом при осуществлении инвестиционной деятельности на территории Республики Беларусь.

Депозит всему голова?

Банковские депозиты являются наиболее распространенным способом частных инвестиций белорусских физических лиц и это не случайно. Во-первых, на протяжении многих лет при двухзначном (а ранее и трехзначном) значении ставки рефинансирования, банковские депозиты были наиболее доходным инструментом частных инвестиций. Во-вторых, банковские депозиты зачастую являются наиболее простым способом частных инвестиций, так как не требуюn дополнительных юридических и экономических знаний, достаточно лишь выбрать банк с наиболее высокой процентной ставкой. И наконец, в-третьих, банковские депозиты, как правило, являются гарантированным источником доходов, так как случаи банкротства банков в новейшей белорусской экономической истории были единичными и не портили общей картины стабильности белорусской банковской системы.

Способствует популярности банковских депозитов и налоговое законодательство, хотя в последние годы оно в этом плане существенно поменялось.

Так, согласно пункту 36 статьи 208 Налогового кодекса Республики Беларусь определено, что не облагаются подоходным налогом только те доходы по банковским депозитам, которые удовлетворяют следующим условиям:

- доходы по банковскому депозиту начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

- фактический срок размещения денежных средств на счете банковского вклада (депозита), в белорусских рублях составляет не менее одного года, а в иностранной валюте — не менее двух лет.

Аналогичный порядок существует и при размещении денежных средств на сберегательном сертификате банка. Так, согласно пункту 37 статьи 208 Налогового кодекса Республики Беларусь не облагаются подоходным налогом доходы по сберегательным сертификатам при соблюдении следующих условий:

- такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

- сберегательный сертификат предъявлен к оплате не ранее года до истечения срока его обращения.

Данные особенности налогообложения необходимо знать любому физическому лицу, желающему разместить свои денежные средства на банковском депозите или сберегательном сертификате. Таким образом, введение ограничений по срокам хранения денежных средств на банковских депозитах (сберегательных сертификатах) в совокупности со снижением ставки рефинансирования выявляет необходимость поиска новых направлений инвестирования для физических лиц.

Рентабельный учредитель

Одним из возможных направлений инвестирования белорусских физических лиц может стать покупка доли в уставном фонде коммерческой организации. На практике, как правило, зачастую речь идет о покупке акций открытого акционерного общества или, в более редких случаях, доли в обществе с ограниченной или дополнительной ответственностью.

Указанное направление частных инвестиций имеет как свои плюсы, так и свои минусы. К плюсам таких инвестиций следует отнести возможность получения более высокого (по сравнению с иными направлениями инвестирования), размера доходов, которые выплачиваются в форме дивидендов учредителям предприятий. Не зря в высокоразвитых экономиках именно участие в уставном фонде юридических лиц является наиболее популярным направлением инвестирования денежных средств частными инвесторами.

К отрицательным последствиям данного направления частного инвестирования следует отнести ограниченность перечня юридических лиц, в которые физическое лицо может вложить свои деньги. Так, акционерные общества в подавляющем большинстве случаев являются организациями, которые в той или иной форме контролируются государством, а значит выплата дивидендов: нерегулярна, несущественна или вовсе не производится. Следовательно, доходность по такому способу инвестирования минимальна или вообще равна нулю.

Что касается участия в уставном фонде частных компаний, то здесь есть также существенные риски. Как правило, частные компании не имеют большого опыта деловой этики и деловой репутации, а, следовательно, требуют дополнительного контроля либо со стороны инвестора или его доверенных лиц. Практика показывает, что для того чтобы инвестиции в уставный фонд частных компаний приносили стабильный и высокий доход, частные инвесторы должны ежеквартально анализировать показатели работы предприятия. Это необходимо для того, чтобы не допустить фактов недобросовестных действий со стороны руководства предприятия, направленных на достижение сознательного банкротства бизнеса или сокрытия доходов от стороннего инвестора. К сожалению, на практике такое возможно.

Что касается налогообложения дивидендов по доходам физических лиц от участия в уставном фонде частных компаний, то государство установило льготные ставки по подоходному налогу в зависимости от периодичности выплаты дивидендов. Так, пунктом 5 статьи 214 Налогового кодекса Республики Беларусь определено, что ставка подоходного налога составляет 6% в том случае, если дивиденды не выплачивались в течение трех предшествующих календарных лет. Пунктом 6 статьи 214 Налогового кодекса Республики Беларусь определено, что ставка подоходного налога составляет 0% в том случае, если дивиденды не выплачивались в течение пяти предшествующих календарных лет.

Сразу же следует отметить, что указанные сроки для получения льготы по подоходному налогу весьма существенны и поэтому должны учитывать особенности каждого инвестора. Зачастую лучше получить десять рублей дивидендов сегодня и уплатить 13% подоходного налога, нежели ждать пять лет, чтобы получить сто рублей дивидендов без уплаты подоходного налога или наоборот. В каждом случае все сугубо индивидуально.

Прибыльная недвижимость

Еще одним направлением инвестирования физических лиц в Беларуси стала покупка недвижимости с целью его последующей сдачи в аренду. В зависимости от того, какая недвижимость и кому будет сдаваться в аренду, возможны различные варианты налогообложения. Остановимся на двух наиболее распространенных вариантах покупки недвижимости: а) покупка квартиры для ее последующей сдачи физическому лицу; б) покупка нежилого помещения, например офиса, для последующей сдачи его юридическому лицу.

В случае покупки квартиры с целью её последующей сдачи в аренду физическому лицу частный инвестор может уплачивать либо подоходный налог и налог на недвижимость, либо только подоходный налог. Так, только подоходный налог будет уплачиваться в том случае, если на это физическое лицо зарегистрировано только это одно жилое помещение в многоквартирном или в блокированном жилом доме, принадлежащее физическому лицу на праве собственности или принятое им по наследству, доля в праве собственности или доля в наследстве на указанное имущество. Данная норма закреплена в подпункте 4.4 пункта 4 статьи 228 Налогового кодекса Республики Беларусь.

В том же случае, если квартира, которая будет сдаваться в аренду, будет вторым или третьим жилым помещением, принадлежащим физическому лицу на праве собственности или принятым им по наследству (доля в праве собственности или доля в наследстве на указанное имущество), то это физическое лицо вынуждено будет уплачивать и налог на недвижимость. От налога на недвижимость будет освобождаться только один жилой объект по выбору физического лица. По всем остальным жилым объектам нужно платить налог на недвижимость. Данный факт необходимо учитывать гражданам, инвестирующим в жилую недвижимость с целью её последующей сдачи в аренду.

Подоходный налог от сдачи в аренду, как жилых, так и нежилых помещений, уплачивается в фиксированных суммах, утверждаемых областными и Минским городским Советами депутатов. Данный порядок определен в пункте 1 статьи 221 Налогового кодекса Республики Беларусь и касается ситуации сдачи в аренду помещения одним физическим лицом другому физическому лицу.

Если физическое лицо сдает в аренду жилое или нежилое помещение (например, офис) юридическому лицу или индивидуальному предпринимателю, то подоходный налог в размере 13% удерживается юридическим лицом или индивидуальным предпринимателем в момент выплаты арендной платы. Данное положение закреплено в статье 214 Налогового кодекса Республики Беларусь.

В случае сдачи нежилого помещения, например офиса, в аренду юридическому лицу налог на недвижимость уплачивает юридическое лицо, а не физическое лицо. В случае же если физическое лицо будет сдавать нежилое помещение индивидуальному предпринимателю, то налог на недвижимость будет уплачивать само физическое лицо. Данное положение закреплено статьей 226 Налогового кодекса Республики Беларусь.

При инвестировании в недвижимость необходимо учитывать и ситуацию, при которой необходимо будет уплачивать и земельный налог. Земельный налог уплачивается в случае, если вместе с нежилым помещением физическое лицо приобретает право частной собственности, постоянного или временного пользования, пожизненного наследуемого владения земельными участками. При этом передача в аренду нежилого помещения юридическому лицу не освобождает физическое лицо от уплаты земельного налога.

Указанные особенности налогообложения следует учитывать физическим лицам при инвестировании в нежилые помещения и земельные участки. Также при выборе этого направления инвестирования физическим лицам следует учитывать и последующее налогообложение, которое возникнет в случае реализации жилых или нежилых помещений физическими лицами.

Неучтенные доходы

Помимо вышеперечисленных методов инвестирования физические лица могут использовать и другие способы получения доходов, которые напрямую не контролируются налоговыми органами, а соответственно и налоги по ним не всегда уплачиваются. К таким доходам относятся доходы от купли-продажи валюты. В бухгалтерском учете это называется курсовыми разницами, а у физических лиц это положительная разница между курсом валюты на дату покупки и курсом валюты на дату продажи. Указанный способ инвестирования оказывается эффективным в случае существенного роста курса валют, и неэффективен в случае стабильности или снижения курсов иностранных валют, который наблюдался в Беларуси в 2019 году.

Также в качестве практически неконтролируемых налоговыми органами методов инвестиций следует отнести передачу денег по договорам займа или распискам в пользу других физических лиц. Проценты или иные доходы, полученные по таким договорам нигде документально не фигурируют и поэтому выпадают из под налогообложения. Рискованность данного способа заключается в том, что этими способами зачастую пользуются мошенники для выманивания денег у богатых белорусов.

Следует отметить, что налоговые органы могут выявлять подобные неучтенные доходы физических лиц только посредством контроля над расходами физического лица. Такие ситуации возникают в случае совершения физическими лицами дорогостоящих покупок (квартиры, автомобили) без подтверждения доходов. В этом случае налоговые органы требуют от физического лица представить декларацию о доходах и имуществе и доплатить подоходный налог из разницы между документально подтвержденными расходами и документально не подтвержденными доходами.

В заключении отметим, что на выбор способа инвестирования частного капитала оказывают влияние разные факторы и жизненные обстоятельства. При этом одним из факторов, который обязательно должен учитывать каждый частный инвестор, является порядок налогообложения и способ легализации доходов, полученных от инвестирования. Зачастую от последнего зависит не только материальное, но и моральное удовлетворение, которое вы получите от произведенных вами инвестиций.

Областные советы депутатов вводят местный сбор за пересечение государственной границы транспортом в Гомельской и Гродненской областях, сообщили в Государственном пограничном комитете.

Местный сбор за пересечение транспортными средствами Государственной границы Республики Беларусь при выезде из страны направлен на борьбу с коронавирусной инфекцией.

"С 1 июня такой местный сбор введут в Гомельской и Гродненской областях", - сообщили Sputnik в ГПК.

Там пояснили, что в этих областях сбор для автомобилей до пяти тонн установлен в размере одной базовой величин - 29 рублей. Следует помнить, что уплата осуществляется водителем в белорусских рублях до пересечения или при пересечении границы в пунктах пропуска.

В соответствии с законодательством сумма сбора с транспортных средств не зависит от количества пассажиров.

Как избежать ошибок при уплате сбора

В ГПК предупредили, что деньги от сбора идут в доходы соответствующего областного бюджета по месту расположения пунктов пропуска через границу. В случае уплаты сбора в областной бюджет не по месту расположения пункта пропуска, через который пересекается граница, сбор не является уплаченным.

Кому не нужно платить сбор?

От уплаты налога при наличии подтверждающих документов освобождаются водители, следующие на похороны членов семьи и близких родственников, а также сопровождающие умерших для захоронения.

Кроме этого, не должны платить сбор участники и инвалиды ВОВ, инвалиды I и II групп, а также их сопровождающие, ликвидаторы последствий аварии на Чернобыльской АЭС, граждане Беларуси, выезжающие на лечение в санаторно-курортные учреждения.

Где платить сбор

Оплату можно сделать как до пересечения государственной границы, заранее в учреждении банка, так и при пересечении государственной границы в пункте пропуска.

Органы пограничной службы рекомендуют осуществлять уплату сбора до прибытия в пункт пропуска, так как в некоторых пунктах пропуска отсутствуют условия для осуществления платежей. Кроме того, заблаговременная уплата сбора позволит сократить время пересечения границы.

Также вам может быть интересно

Топ 5 читаемых

- «Променяли СССР на свободу». 5 самых известных «невозвращенцев»

- Онколог назвал симптомы, с которыми следует обратиться к врачу

- Сколько в деньгах составляла Сталинская премия?

- Ушла Мальвина. Радости, беды и борьба Татьяны Проценко

- Сроки установления инвалидности увеличены в Беларуси

Свидетельство Министерства информации Республики Беларусь №1040 от 14.01.2010

Правила комментирования

Эти несложные правила помогут Вам получать удовольствие от общения на нашем сайте!

Для того, чтобы посещение нашего сайта и впредь оставалось для Вас приятным, просим неукоснительно соблюдать правила для комментариев:

Сообщение не должно содержать более 2500 знаков (с пробелами)

В комментариях запрещаются выражения, содержащие ненормативную лексику, унижающие человеческое достоинство, разжигающие межнациональную рознь.

Запрещаются спам, а также реклама любых товаров и услуг, иных ресурсов, СМИ или событий, не относящихся к контексту обсуждения статьи.

Не приветствуются сообщения, не относящиеся к содержанию статьи или к контексту обсуждения.

Редакция оставляет за собой право публикации отдельных комментариев в бумажной версии издания или в виде отдельной статьи на сайте www.aif.ru.

Если у Вас есть вопрос или предложение, отправьте сообщение для администрации сайта.

Читайте также: