Единый налог 2015 год

Опубликовано: 13.05.2024

Порядок расчета УСН-налога зависит от того, с каким объектом налогообложения работает «упрощенец»: доходы или доходы за минусом расходов. Практика показывает, что если ваши расходы невелики (вы не платите за аренду офиса, не привлекаете наемных работников), выгоднее применять объект налогообложения «доходы». Если же вы ведете деятельность, связанную с крупными расходами (к примеру, оптовая торговля товарами), выгоднее выбрать объект налогообложения «доходы минус расходы». О том, как рассчитать «упрощенный» налог в обоих случаях, расскажет статья, подготовленная экспертами бератора «УСН на практике».

Если налог платят с доходов

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

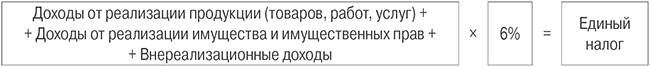

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходной УСН

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Читайте в бераторе

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Кроме того, в дополнение к этому перечню вычетов, которые предусмотрены для всех «упрощенцев», те, кто занимается торговлей, могут уменьшать начисленный налог на сумму торгового сбора, уплаченного за отчетный период или год (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

Уменьшение УСН-налога

Существуют некоторые особенности уменьшения единого налога.

- Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2015 года, уплаченные в январе 2016 года, уменьшают авансовый платеж по УСН за I квартал 2016 года.

- Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

- Уменьшить единый налог на сумму страховых платежей за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника, определяемого в соответствии с законодательством (пп. 3 п. 3.1 ст. 346.21 НК РФ).

- «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

- Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

- Индивидуальный предприниматель без наемных работников, применяющий УСН с объектом «доходы», может уменьшить сумму налога на переплату по страховым взносам. Но только после того, как Пенсионный фонд примет решение о зачете переплаты (письмо Минфина России от 16 ноября 2016 г. № 03-11-11/67299).

- С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы».

Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у фирм и ИП на «доходно-расходной» УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

Если налог платят с разницы между доходами и расходами

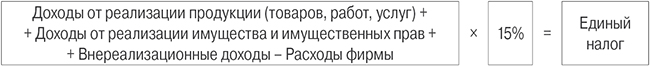

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходно-расходной УСН

Разницу между доходами и расходами определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, девяти месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и девять месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (15%) и фактических доходов и расходов.

Причем взносы на обязательное социальное страхование (в том числе взносы «по травме»), больничные пособия, оплаченные за счет фирмы и платежи по договорам добровольного личного страхования, включают в состав «упрощенных» расходов. Таким образом, при этом способе определения налоговой базы взносы, «больничные» и страховые платежи единый налог не уменьшают.

ИП на доходно-расходной «упрощенке» имеют право включать с состав расходов не только страховые взносы, уплаченные за страхование своих работников, но и взносы, перечисленные за себя в виде фиксированного платежа (письмо Минфина России от 29 апреля 2013 года № 03-11-11/15001).

Кроме того, «упрощенцы» с объектом налогообложения «доходы минус расходы» могут учесть сумму уплаченного торгового сбора в УСН-расходах, воспользовавшись нормой подпункта 22 пункта 1 стати 346.16 Налогового кодекса. Эта норма позволяет учесть в расходах суммы налогов и сборов, уплаченные в соответствии с законодательством.

Читайте в бераторе

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

«Клерк» Рубрика Отчетность

Фото Бориса Мальцева. Клерк.Ру

Всем известно, что формировать отчет за прошлый год всегда непросто, ведь нормы законодательства, а значит, и порядок формирования отчетных форм могли претерпеть изменения. Тематическая подборка от "Мое Дело.Бюро" не только сэкономит ваше время на завершающую проверку (формирование) отчетности за 2015 год, но и поможет избежать трат на посещение семинаров (курсов повышения квалификации), а также гарантирует сохранность ваших накоплений от доначислений (штрафов).

Обратите внимание, полные тексты документов под гиперссылками в данной статье доступны только для клиентов "Мое дело. Бюро". Читайте статьи по этой теме от эксперта Клерк.Ру Надежды Камышевой УСН: как заполнить декларацию за 2015 год, в Народной бухгалтерской энциклопедии доступна актуальная статья "Упрощенная система налогообложения"

Напоминаем, что в 2016 году декларацию по единому налогу при УСН необходимо подать в налоговую инспекцию:

– организациям – не позднее 31 марта;

– индивидуальным предпринимателям – не позднее 4 мая.

По какой форме необходимо отчитаться за 2015 год?

Представить декларацию по единому налогу при УСН нужно по форме, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.

ФНС России разработала проект изменений для декларации по УСН, которые учитывают нововведения, вступившие в силу в 2015 году. Однако принять и утвердить его к началу отчетной кампании не успели. Поэтому по итогам 2015 года декларацию необходимо подготовить и передать в налоговую инспекцию по старой форме.

Я применяю УСН, объект налогообложения – доходы (ставка 6 процентов). Для разных ставок (6 и 15 процентов) бланк отчетности один и при этом каждый заполняет свою часть или у каждого свой бланк?

Форма декларации единая и утверждена Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г. При этом в зависимости от применяемого объекта налогообложения плательщики представляют ее в разном составе.

Плательщики единого налога при УСН с объектом налогообложения в виде доходов при составлении декларации помимо титульного листа заполняют разделы 1.1 и 2.1 (п. 4.1, 6.1 Порядка, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.).

Налогоплательщики единого налога при УСН с объектом налогообложения в виде разницы между доходами и расходами при составлении декларации заполняют титульный лист и разделы 1.2 и 2.2 (п. 5.1, 7.1 Порядка, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.).

Если плательщик (независимо от применяемого объекта налогообложения) в течение налогового периода получил средства целевого финансирования, то также необходимо заполнить раздел 3 декларации.

В г. Севастополе для плательщиков, применяющих УСН с объектом "доходы", установлена пониженная налоговая ставка (3 процента). Однако форма декларации предусматривает только ставку 6 процентов. Как нам быть?

Необходимо заполнить декларацию по рекомендуемой в письме ФНС России № ГД-4-3/8533 от 20 мая 2015 г. форме.

Действительно, форма декларации, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г., не учитывает вступившие в силу 1 января 2015 года изменения в части возможности субъектов РФ уменьшать налоговую ставку по различным основаниям. В связи с этим ФНС России до момента внесения изменений в данную форму налоговой декларации рекомендует плательщикам УСН с объектом налогообложения в виде доходов при применении пониженной налоговой ставки использовать форму, приведенную в письме ФНС России № ГД-4-3/8533 от 20 мая 2015 г.

У меня ИП (УСН, объект – доходы). С октября 2015 года я также стал платить торговый сбор, установленный в г. Москве. Читал, что на его сумму можно уменьшить единый налог. Как и где это отразить в декларации?

Отразить нужно по строкам 140-143 раздела 2.1 декларации.

Если налогоплательщик единого налога также признается плательщиком торгового сбора, то он вправе уменьшить сумму единого налога (авансового платежа по налогу) при УСН на сумму торгового сбора, уплаченного в течение этого отчетного (налогового) периода, при выполнении определенных условий (п. 8 ст. 346.21 Налогового кодекса РФ).

Мнение ФНС России в письме № ГД-4-3/14386 от 14 августа 2015 г.: до внесения изменений в действующей форме декларации сумму торгового сбора, уплаченного в течение данного налогового (отчетного) периода, рекомендуется отражать нарастающим итогом по строкам 140-143 раздела 2.1. При этом в отношении сумм торгового сбора не применяется ограничение в виде 50 процентов от суммы рассчитанного налога (авансовых платежей по налогу).

Наша организация в III квартале 2015 года изменила свой адрес. По новому местонахождению действует ставка единого налога при объекте "доходы минус расходы" 10 процентов. До этого мы рассчитывали и платили авансовые платежи по ставке 15 процентов. Как это отразить в декларации?

В декларации применяемую ставку необходимо отразить в строках 260-263 раздела 2.2 за каждый отчетный период.

Если налогоплательщик единого налога в течение налогового периода (года) менял свое местонахождение и вел деятельность в регионах, в которых действуют различные налоговые ставки, то в таком случае по итогам года он должен рассчитать единый налог по ставке, установленной в том субъекте РФ, где налогоплательщик зарегистрирован на момент окончания года (в т. ч. если в соответствующем регионе предусмотрена пониженная ставка единого налога).

При этом величину единого налога за налоговый период нужно уменьшить на сумму перечисленных авансовых платежей (даже если такие авансовые платежи были рассчитаны по иным ставкам).

Применяемую в соответствующем отчетном (налоговом) периоде (I квартал, полугодие, девять месяцев, год) ставку нужно отразить в строках 260-263 раздела 2.2 декларации (п. 7.13 Порядка, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.).

При этом подать декларацию за 2015 год нужно по новому месту постановки на учет.

Для ИП и организаций, которые платят налог с доходов, есть разъяснения контролирующих ведомств о порядке уменьшения единого налога на суммы торгового сбора и о прядке отражения данных операций в декларации. А что делать тем, у кого объект в виде разницы между доходами и расходами?

Для таких плательщиков, сумма торгового сбора учитывается в общей сумме произведенных расходов и отражается в строках 220-223 раздела 2.2 декларации.

Сумма расходов, которые уменьшают доходы при расчете налогооблагаемой базы по УСН, отражаются в строках 220-223 раздела 2.2 декларации (п. 7.3 Порядка, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.).

В течение девяти месяцев получали прибыль, платили авансовые платежи по налогу при УСН (доходы минус расходы). По итогам года вышли на расчет минимального налога. В каком порядке отразить все это в декларации?

Если сумма минимального налога оказалась больше величины единого налога по итогам года и больше рассчитанных авансовых платежей, то нужно заполнить строку 120 раздела 1.2 декларации. Если сумма рассчитанных авансовых платежей больше суммы минимального налога, перечислять минимальный налог в бюджет не требуется.

Авансовые платежи, подлежащие уплате по итогам I квартала, полугодия и девяти месяцев, нужно отразить по строкам 020, 040, 070 раздела 1.2 декларации соответственно.

При этом налогоплательщики с объектом налогообложения в виде доходов, уменьшенных на величину расходов, должны всегда производить расчет минимального налога. Рассчитанный налог организация отражает в строке 280 раздела 2.2 декларации.

Если сумма минимального налога оказалась больше величины единого налога по итогам года и больше рассчитанных авансовых платежей, то отразить разность между минимальным налогом и суммой рассчитанных авансовых платежей нужно по строке 120 раздела 1.2 декларации. При этом строку 110 указанного раздела заполнять не нужно.

Если величина минимального налога окажется меньше суммы рассчитанных авансовых платежей, то уплачивать сумму минимального налога в бюджет не нужно.

Подтверждение: п. 5.2-5.10 Порядка, утв. Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.

С начала 2015 года были пересмотрены обязательные платежи ИП, которые работают в рамках УСН. Изменения выразились в установлении нового механизма расчета налога на имущество, формировании обновленных правил оформления и представления налоговой декларации, разрешении учитывать проценты по займам в совокупных расходах фирмы. Целесообразно более подробно рассмотреть, какие именно налоги придется платить в казну предпринимателям, действующим на УСН, в России в 2015 году.

Какие взносы во внебюджетные фонды обязаны платить ИП на УСН?

В 2015 году всем ИП, осуществляющим деятельность в рамках упрощенной системы придется вносить два вида платежей во внебюджетные фонды: фиксированный платеж за самого предпринимателя и отчисления за каждого из работников предприятия.

Фиксированные платежи ИП, как и прежде, буду вноситься вне зависимости от того осуществляет ли фирма хозяйственную деятельность:

- В ПФР– 18 610 рублей ;

- В ФОМС – 3 650 рублей .

Владелец бизнеса может заплатить эту сумму за год в форме единовременного платежа или выплачивать поквартально. Если совокупные годовые доходы предпринимателя окажутся выше 300 000 рублей, то ему придется добавить к сумме фиксированных выплат 1% от превышения.

Платежи за работников осуществляются только в том случае, если фирма ведет деятельность и использует при этом наемный персонал. Размер отчислений во внебюджетные фонды в 2015 году составят:

- В ПФР – 22%;

- В ФФОМС – 5,1%;

- В ФСС – 2,9%.

Единый налог на УСН в 2015 году

УСН считают наиболее удобной формой ведения предпринимательской деятельности на индивидуальной основе, поскольку здесь владелец фирмы получает возможность заменить НДС, налог на прибыль и НДФЛ единым налогом. Особенности его начисления и оплаты в 2015 году таковы:

- Объектом налогообложения выступает разница между совокупными доходами и издержками предпринимателя;

- В состав общих издержек могут быть включены процентные выплаты по займам;

- Ставка налога составит 15%, при том, что в отдельных регионах могут быть установлены пониженные тарифы;

- Если фирма занимается стационарной торговой деятельностью и платит в казну торговый сбор, то она может рассчитывать на скидку с единого налога УСН, начисляемого на доходы.

Следует подчеркнуть: как и ранее, если единый налог взимают с совокупных доходов, то ставка составит 6%.

Иные изменения для ИП на УСН

С начала 2015 года вступили в силу следующие нововведения, касающиеся предпринимательских субъектов, действующих в рамках упрощенной системы:

- Налог на все недвижимое имущество, задействованное в хозяйственной деятельности субъекта, будет начисляться по кадастровой цене объекта;

- Декларацию за предыдущий год и последующие налоговые периоды придется заполнять по новой форме – в электронном виде на сервисе ФНС (service.nalog.ru/nbo).

«Налоговые каникулы» в рамках УСН

Право на нулевую ставку по единому налогу в 2015 году будут иметь две категории предпринимателей:

- Занимающиеся деятельностью в социальной или научной сфере (полный список направлений деятельности утверждается на уровне регионов);

- Зарегистрированные в 2015 году, после подписания на уровне отдельного региона соответствующего подзаконного акта.

Действовать льготное право будет на протяжении двух лет с момента его установления. Стоит также отметить, что фирма имеет право в текущем году действовать на правах ИП только в том случае, если её годовой доход не превышает 68,82 миллиона рублей .

Таким образом, в 2015 году УСН остается наиболее удобной формой для ведения малого бизнеса. Ставки по налогам останутся прежними, а при формировании базы по единому налогу можно вычесть процентные выплаты по займам. Плательщики торгового сбора получат право на уменьшение суммы платежа. Налог на недвижимые активы начнет начисляться по кадастровой стоимости, которая в большей мере отражает рыночную цену объекта.

Как ни странно, существуют и такие виды налогов, которые не так уж и обидно платить, ведь в результате, вы все еще имеете возможность воспользоваться своими кровными деньгами, хоть и немного позже, или в экстренных случаях. Это – так называемый единый налог, который функционировал, как единая система налогообложения и был расформирован с 2010 года, но не отменен, а просто переведен в разные плоскости.

Теперь вместо одного платежа, он проводится по нескольким и в разные инстанции. Впрочем, это не сильно на что-то влияет у самого плательщика.

Единый социальный налог – что это

Итак, что такое единый социальный налог? Как правило, под ним имелось ввиду объединение налоговых платежей в социальные государственные фонды, которые призваны беспокоиться и опекать нас в случае необходимости. Безусловно, никто не собирался делать это за собственный счет или, тем более, за счет государства, поэтому в каждый из таких фондов нужно положить «копеечку».

В число социальных фондов входят:

- Пенсионный фонд РФ;

- Фонд страхования;

- Фонды медстрахования (сюда включаются оба уровня их существование: федеральный и региональный).

Так, единый налог – это 20% от общей получаемой суммы дохода, которые отнимаются в счет ПФ, 3,2% – на социальное страхование, 2% переходит в региональный, а 0,8% в федеральный фонд медстрахования. То есть, получается уже немалая сумма из того, что вы должны были получить непосредственно в результате кропотливой работы. Но и это еще не все, так как существуют платежи, не входящие, хоть и похожи по своей функциональности, в ряд вышеописанных фондов. Например, взносы на страхование от несчастных случаев на производстве, которые непосредственно переводятся в федеральный фонд соцстраха.

Кто платит единый налог

Обязательно нужно понять, кто платит ЕСН. Как правило, платить должны все, кто работает, будь то организация или наемный работник. Дабы сделать процедуру оплаты более понятной, государство разделяет всех плательщиков на две категории:

- Работодатели, которые регулярно выплачивают зарплаты и другие виды выплат своим работникам (и абсолютно без разницы, физическое это лицо (ИП) или юридическое).

- Работники, которые получают такие зарплаты и выплаты (сюда же входит и ЕСН для ИП).

Может возникнуть такая ситуация, когда в одном лице будет одновременно совпадать обе категории. Здесь налоговые органы не разбираются, а просто облагают его по обоим уровням, на разных основаниях.

Также, очень любопытно и то, что если вы получаете прибыль от своей же деятельности, то есть являетесь ИП, или занимаетесь семейными, традиционными отраслями хозяйствования, либо же вы адвокат, то имеете полное право не уплачивать ту часть налога, которая относится к соцстраху РФ. Но все остальные платежи все равно остаются обязательными, поэтому, еще нет повода расслабляться.

Что входит в объект налогообложения

Учитывая, что ЕСН это – налог, уплачиваемый отдельно разными категориями лиц, нужно и объекты разделять по ним же. Так, первая категория получает от государства обязательства отнимать денежку от:

- любых выплат, которые начисляются работникам в связи с их рабочей деятельностью. Сюда же может относиться даже вознаграждения, которые работники должны получить по гражданским договорам. Несправедливость, как кажется, но пусть вас утешает, что вы все еще можете воспользоваться этими деньгами, хоть и нескоро или при наступлении страхового случая.

- выплат, которые получает работник в виде материальной помощи. Увы, сюда включают все возможные безвозмездные получения денег, которые не проходят по трудовому или гражданскому договору. То есть, не такие они уж и безвозмездные, собственно.

Но, даже учитывая это, все еще остаются некоторые возможности, где ЕСН не подлежит необходимому отчислению. Так, например, работодатель имеет право вознаградить или просто поощрить, подарить своим сотрудникам что-либо, сумма чего не превышает 1000 рублей (свыше – придется делиться и с государством). Но это «что-то» должно быть выплачено в натуральной форме, то есть продукцией, детскими вещами и подобным. Также не включаются в единый налог и суммы выплат, которые могут переходить от работодателя, если те выплачиваются уже после уплаты налогов на доходы. Впрочем, такие выплаты – это, чаще всего, разряд фантастики, ведь кто захочет делиться собственными деньгами просто так?

Вторая группа ЕСН (напомним, что это лица, работающие на себя) должна оплачивать единый социальный налог из сумм:

- тех, что лицо получает от занятий любой профессиональной деятельностью (это может быть и работа на кого-то в офисе, и личное предпринимательство, но без дополнительного участия «в доле» соседей, друзей или кого-то еще). В эти суммы не входят только средства, что были пущены на непосредственное извлечение пользы из работы. То есть, можно сказать, что единый налог с индивидуальных предпринимателей будет вычисляться в процентах от «чистых» доходов;

- что указаны в стоимости патента, купленного для проведения какой-либо деятельности. Конечно же, это относится только к тем, кто перешел на упрощенную систему оплаты налогов и приобрел патент, то есть единый налог ИП.

Можно ли уменьшить суммы налогов и как это сделать

Если существует необходимость отдать, то всегда ищется возможность и вернуть. ЕСН обязательно нужно выплачивать, но нужно учитывать и возможности немного снизить этот процент.

Такие небольшие хитрости больше касаются первой группы плательщиков, так как именно с них государство получает наибольшие суммы (и это понятно, ведь чем больше работников на предприятии или в фирме, тем больше и отчисления). Так, можно снизить суммы отчисления за счет проведения некоторых расходов в счет государственного соцстраха. Налог будет чуть меньше, хотя и не настолько, как хотелось бы.

Также существенно снизить налог можно, если у вас в штате есть работники с разной степенью инвалидности (для получения льготного режима нужно, дабы их количество на предприятии было более процента, указанного в законодательстве). Да и такие сферы работы как ИТ или инжиниринг на сегодня очень поощряются, поэтому, также пользуются определенными скидками и льготами.

А вот единый налог для ИП и так будет наименьшим среди всех, так как за ними фиксируются конкретные платежи, и они существенно меньше, чем за сотрудниками компаний.

Современные изменения

Если единый налог и так включал в себя 26% от всех выплат, которые должны получить работники и предприниматели за свой честный труд, то уже в 2014 году этот показатель подпрыгнул до 34%. На самом деле, это очень много и такие цифры могли бы существенно повысить уровень жизни среднестатистического гражданина.

Многие не задумываются о реальных расходах компаний на налоги по заработным платам. Например, получая приблизительно двадцать тысяч в месяц, десять ваших кровных переходят в счет оплаты налогов. А ведь могло бы быть и тридцать! И это не говоря о том, что при прохождении черты годовой зарплаты в 537 тыс. рублей – возлагается дополнительная ставка в 10% (итого более 40%!).

Немного разобравшись с тем, что такое единый налог, можно осознавать: куда, кому, а главное – сколько, вы отчисляете от каждого своего дохода в вышеупомянутые фонды.

Кроме этого, следует понять и как платить единый налог, ведь сама процедура также очень важна – ее нарушение может повлечь необходимость более тесного общения с налоговыми органами и указанными фондами.

С 2013 года начали работать новые счета, которые, теперь уже по отдельности, принимают перечисления за каждый из подвидов налога. Они открываются в казначействе, и если ранее вы оплачивали иначе, то теперь все характеристики и счета полностью поменялись. Как и полагается нововведению, сразу же в 2013 году эта схема не начала работать верно, и пришлось еще немного подождать, дабы получить все положенные номера счетов.

Таким образом, сегодня система несколько усложняется отсутствием одной конкретной или процентной суммы от доходов, поэтому, многим предпринимателям понадобятся профессиональные услуги бухгалтеров и экономистов. Физическим же лицам в этой ситуации гораздо проще, так как налоги и отчисления за них производит работодатель.

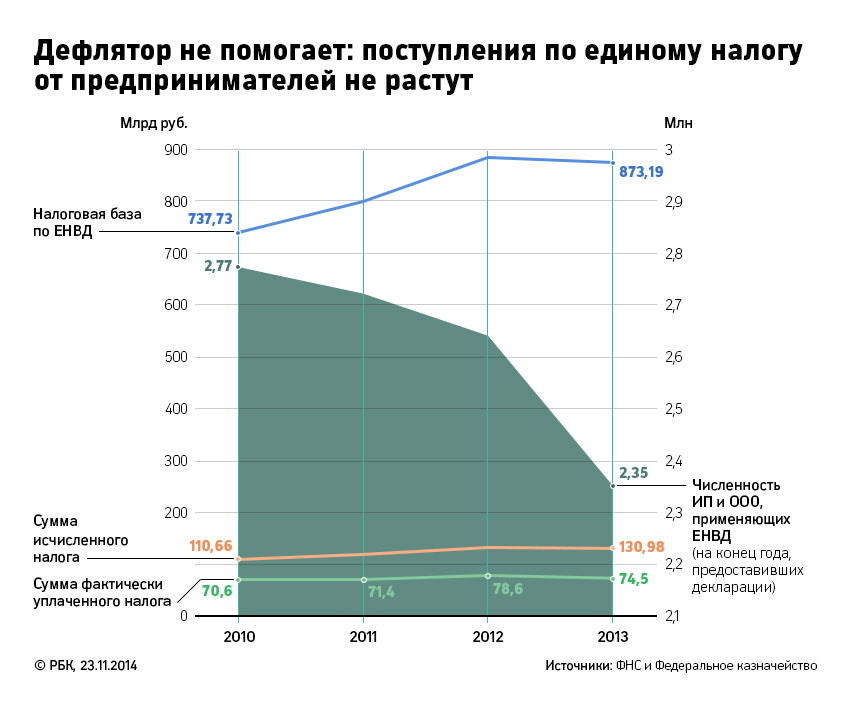

ЕНВД заменяет для «малышей» уплату почти всех налогов, но разрешен только для определенных видов предпринимательской деятельности (преимущественно розничная торговля, общественное питание, бытовые услуги). По данным ФНС, на 1 января 2014 года на ЕНВД работали почти 2 млн индивидуальных предпринимателей и почти 352 тыс. ООО. За девять месяцев 2014 года, по данным Федерального казначейства, они заплатили 56,46 млрд руб. ЕНВД. Этот налог является одним из главных источников пополнения бюджетов муниципалитетов.

Как вырастет ЕНВД

Налоговой базой по ЕНВД является вмененный доход предпринимателя, который обычно рассчитывается путем умножения базовой доходности конкретного вида деятельности (зафиксирована в ст. 346 Налогового кодекса) на число работников или площадь помещения, а также на два коэффициента: К1 – повышающий коэффициент-дефлятор, ежегодно устанавливаемый Минэкономразвития, и К2 – понижающий, утверждаемый местными органами власти для корректировки налогообложения, исходя из местных особенностей (не может быть выше единицы). Ставка налогообложения по ЕНВД составляет 15%.

На 2015 год Минэкономразвития установило самую высокую индексацию коэффициента-дефлятора за последние четыре года – на 7,53% к 2014 году – до 1,798. В результате нагрузка на бизнес существенно вырастет.

Например, базовая доходность самого популярного вида деятельности на ЕНВД – розничной торговли – составляет 1800 руб. с 1 кв. м в месяц. Если предприниматель ведет бизнес в помещении площадью 50 кв. м, то налоговая база по ЕНВД для него составит 1,08 млн руб. в год. Новый коэффициент-дефлятор (К1) увеличит эту сумму в 2015 году до 1,94 млн руб. (коэффициент К2 для торговли местные власти устанавливают обычно на максимальном уровне). С этой суммы предприниматель будет обязан заплатить 15-процентный налог в бюджет. Если подсчитать, получится на 20 тыс. руб. больше, чем в этом году.

Значение коэффициента-дефлятора рассчитывается исходя из индекса потребительских цен. «Поскольку сейчас происходит ускорение инфляции, то и коэффициент-дефлятор получился немаленьким», – сообщила РБК замруководителя центра экспертизы «Опоры России» Олеся Сапа. По ее словам, в условиях замедления экономического роста и увеличения налоговой нагрузки на малый бизнес из-за введения налога на имущество (с 1 июля 2014 года) и торгового сбора (в перспективе), возможно, стоило бы заморозить коэффициент-дефлятор. «Такое решение применялось в кризис 2008–2009 годов, – отмечает Сапа. – Но сейчас этот вопрос не обсуждался ни чиновниками, ни в предпринимательском сообществе».

Как вырастут доходы от ЕНВД

Увеличение налоговой базы по ЕНВД на 7,5% вряд ли приведет к сопоставимому росту налоговых поступлений. В прошлом году коэффициент-дефлятор вырос на 6,5%, но это привело к увеличению поступлений по ЕНВД за девять месяцев текущего года всего на 1,25% к аналогичному периоду 2013 года: бизнес предпочитает уходить с ЕНВД либо в тень, либо на другие формы налогообложения.

Павел Шостак, совладелец и генеральный директор самарской компании «Дачный рай», занимающейся торговлей стройматериалами, сообщил РБК, что ему пришлось отказаться от ЕНВД, поскольку этот режим стал менее выгодным для ведения бизнеса из-за постоянного роста налоговой базы. «Наш бизнес растет, и бухгалтер рекомендовал перейти на общую систему налогообложения, чтобы не мучиться с постоянными нововведениями и ограничениями», – говорит он. По словам Шостака, большинство предпринимателей руководствуются простым правилом: чем больше налог, тем больше уходим в тень.

Ольга Косец, президент межрегиональной общественной организации «Деловые люди», считает, что регулярное повышение налогов указывает на некомпетентность чиновников. «Почему-то власти считают, что торговля – самый прибыльный бизнес, но ведь в большинстве случаев это не так, – говорит она. – Тем не менее нам вводят торговый сбор, налог на имущество, повышают отчисления по единому налогу».

Владелица нескольких магазинов по торговле одеждой в подмосковной Истре Екатерина Грибкова удивляется регулярному росту налоговой базы по ЕНВД. «Сейчас бизнес не растет, но мы все равно будем вынуждены платить больше налогов, – огорчается она. – При этом власти не задумываются, что у различных видов торговли разная рентабельность. Торговать хлебом и одеждой менее выгодно, чем ювелирными изделиями, но ставки ЕНВД для них будут одинаковы». По словам предпринимательницы, она просчитывала возможность изменения системы налогообложения, но не нашла очевидного выхода, поэтому если экономическая ситуация не улучшится, она просто закроет бизнес.

Читайте также: