1с не уменьшает налог усн на страховые взносы

Опубликовано: 25.04.2024

Подписаться на информационную рассылку от СофтСервисГолд

Уменьшение страхового налога при УСН в 1С Бухгалтерия

Сперва следует рассмотреть пример конкретной ситуации. Компания «Орион» использует УСН совместно с налоговым объектом «доходы». Осуществление учёта заработной платы происходит непосредственно в 1С Бухгалтерия учёт. В штате присутствует 2 работника, нанятых 1 октября 2019 года.

Общий размер заработной платы за 1 месяц составляет 120 тысяч рублей. За последние 3 месяца текущего года сумма заработной платы равняется 360 тысячам рублей. Размер страховых выплат за 1 месяц составляет 26 400 рублей на ОПС, 6 120 рублей на ОМС, 3 480 рублей на ОСС и 240 рублей на НС и ПЗ. Затраты на выплату заработной платы сотрудникам и взносов за страхование учитываются с использованием баланса под номером 26. Размер прибыли за 4 квартал текущего года равняется 600 тысячам рублей. Сумма 6% налога составляет 36 тысяч рублей.

Начисление оплаты труда

Сперва пользователю 1С Бухгалтерия необходимо вычислить заработную плату за октябрь текущего года, а также НДФЛ за этот же месяц. Вместе с этим необходимо рассчитать размер взносов по описанным в примере видам налоговых платежей. Для этого потребуется использовать документ Начисление заработной платы (рис.1), который находится в разделе Все начисления и выбирается при помощи пункта Создать:

- В графе Заработная плата за необходимо указать месяц, которому соответствует выполняемое начисление. В вышеописанном примере это октябрь текущего года.

- Далее необходимо выбрать пункт Заполнить. В графе Начислено будут показаны соответствующие выбранному месяцу начисления.

- Для завершения необходимо выбрать пункт Провести и закрыть.

При помощи кнопки Дт/Кт можно ознакомиться с итогом реализации созданного документа (рис.2). Последний составляет проводки по начисленной оплате труда (их формирование осуществляется в отдельном документе под названием Отпуск), удержанной сумме НДФЛ, переведённым взносам за страхование, соответствующим месяцу выполнения выплаты, а также фиксации в регистрах УСН.

Идентичным образом выполняется начисление заработной платы и выплат за страхование за остальные месяцы текущего года.

Перевод выплат за страхование

Отображение перевода выплат за страхование осуществляется при помощи документов под названием Списание расчётного счёта. Пользователь может:

- Сформировать их основываясь на документе под названием Платёжное поручение, доступном в разделе Ввести документ списания с расчётного счёта. Графы документа заполняются автоматически и будут соответствовать информации из исходного акта. Последний может быть создан во вкладке Начальная страница, которая находится в Списке задач. Для этого потребуется использовать пункт Страховые взносы.

- Загрузить посредством Клиент-банка (при условии, что используемые для списания финансов документы формируются непосредственно в данной системе, либо же добавляются в неё из другого программного обеспечения).

- Составить в качестве новых документов при помощи пункта Банковские выписки, который находится в меню Банк и касса.

Далее необходимо полностью заполнить созданный документ (рис.3-10):

- Сперва нужно выбрать пункт Банковские выписки, который находится в меню Банк и касса.

- При помощи пункта Списание нужно выбрать тип действия под названием Уплата налога.

- В графе Налог указывается тип переводимых взносов за страхование.

- В графе Получатель из справочника под названием Контрагенты нужно выбрать службу, которой будет переведена выплата (для первых трёх из вышеописанных разновидностей), либо же ФСС для выплат от НС и ПЗ.

- Далее следует заполнить оставшиеся графы и выбрать пункт Провести и закрыть.

Для перечисления выплаты за страхование на ОСС пользователю 1С Бухгалтерия 8.3 необходимо выбрать документ под названием Списание с расчётного счёта (рис.3):

При помощи кнопки Дт/Кт можно ознакомиться с итогом реализации документа (рис.4). Последний составляет проводки по переведённым выплатам, а также записи, соответствующие регистрам УСН.

Для перечисления выплаты за страхование на ОМС пользователю необходимо выбрать документ под названием Списание с расчётного счёта (рис.5):

При помощи кнопки Дт/Кт можно ознакомиться с итогом реализации документа (рис.6). Последний составляет проводки по переведённым выплатам, а также записи, соответствующие регистрам УСН.

Для перечисления выплаты за страхование от НС и ПЗ пользователю 1С также необходимо выбрать документ под названием Списание с расчётного счёта (рис.7):

При помощи кнопки Дт/Кт можно ознакомиться с итогом реализации документа (рис.8). Последний составляет проводки по переведённым выплатам, а также записи, соответствующие регистрам УСН.

Для перечисления выплаты за страхование на ОСС пользователю аналогично необходимо выбрать документ под названием Списание с расчётного счёта (рис.9):

При помощи кнопки Дт/Кт можно ознакомиться с итогом реализации документа (рис.10). Последний составляет проводки по переведённым выплатам, а также записи, соответствующие регистрам УСН.

По идентичному вышеописанному алгоритму 13 декабря текущего года были переведены страховые выплаты за ноябрь, соответствующие вычисленным суммам.

Закрытие месяца

Пользователю необходимо закрыть 3 последних месяца года. Для этого используется соответствующая обработка (рис.11):

- Сперва указывается месяц и выбирается пункт Выполнить закрытие. Процедура выполняется для каждого месяца в квартале. Для всех завершающих месяцев отчётного периода реализуется операция под названием Расчёт расходов, уменьшающих налог УСН, вычисляющая размер прибыли, которая снижает налог по УСН за определённый период.

- Далее нужно ознакомиться с расшифровкой затрат, снижающих налог по УСН, в выбранном квартале (для этого используется ссылка с наименованием соответствующей регламентной операции, либо же пункт Справки-расчёты, в котором выбирается вариант Расходы, уменьшающие налог УСН).

Книга прибыли и затрат УСН

Для её создания необходимо выбрать одноимённый отчёт (рис.12) в соответствующем разделе и нажать на кнопку Сформировать. После этого взносы за страхование будут в полном размере отображены в 4 разделе.

Составление декларации УСН

Для этого потребуется соответствующий регламентный отчёт (рис.13):

- При помощи пункта Создать указывается соответствующий тип отчёта. Далее нужно нажать на пункт Создать.

- При помощи кнопки Заполнить выполняется составление декларации в автоматическом режиме.

- Далее рекомендуется проанализировать сформированную декларацию и проверить её правильность.

Программный продукт 1С Бухгалтерия вы можете взять у нас в аренду за 1000 рублей в месяц.

У нас ИП без работников. УСН (доходы 6%) Программа 1С БП 3.0

Оплаченные взносы в ПФР сверх фиксированных взносов (т.е. то что свыше 300 тыс руб) мы уплатили, я разнесла выписку банка.

Но при Закрытии месяца в 1С 8.3 при УСН, при расчете Налога – не берет эти страховые взносы к зачету по налогу УСН.

Как в программе отразить уплату этих взносов, чтобы они уменьшали налог по УСН

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

![]()

Елена Куракова Profbuh8.ru Окт 20 2016 - 10:28

Наталья, добрый день! Действительно, если был ввод остатков, то сумму не засчитывается. Попробуйте сделать следующее:

1) Проводите документ Закрытие месяца. Расчет расходов, уменьшающих налог УСН

2)Выбираете для этого документа Показать проводки

Елена Куракова Profbuh8.ru Окт 20 2016 - 10:30

3) Включаете флаг Ручная корректировки и добавляете в регистры строки, как на рисунках

регистр Книга учета доходов и расходов (раздел IV)

Елена Куракова Profbuh8.ru Окт 20 2016 - 10:32

Регистр: Расходы, уменьшающие налог по отдельным режимам налогообложения

Елена Куракова Profbuh8.ru Окт 20 2016 - 10:35

4) Проводите Закрытие месяца. Расчет налога УСН

Если все сделаете правильно, то при расчета налога сумма будет учтена

Елена доброе утро. Спасибо Вам огромное , все получилось.

Елена Куракова Profbuh8.ru Окт 21 2016 - 09:49

![]()

4) Вот документ “Закрытие месяца” сформировал справку расчет расходов уменьшающих налог по УСН. Сюда попали только взносы , уплаченные за 2016г. А сумма оплаченная за 2015, так и не попала

![]()

3) Вот проводки, которые сформированы программой, при проведении Списания с р/сч

![]()

2 ) Ввела выписку с расчетного счета, где указала, что это платеж именно ”Взносы с доходов свыше предела”

![]()

Елена, сделала, как Вы описали.

Ввела остатки на конец 31.12.2015г. документом “Помощник ввода остатков” т.к. мы программу начали использовать только с нового года.

![]()

на сайте 1с вот что написали : Уменьшение налога на взносы с доходов, уплаченные “с просрочкой”, нужно отразить самостоятельно.

Как только это сделать? Буду признательна за помощь

![]()

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:34

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:40

Наталья, передвинула оплату на 30.04.16

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:42

Справка – расчет авансового платежа по УСН за 2 квартал.

Уплаченные страховые учтены.

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:43

Проверьте аналитику на счете 69.06.5 . Субконто должно быть”Взносы с доходов свыше предела”

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:57

Наталья, провела эксперимент в своей базе. Переставила аналитику на счете 69.06.5.

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:59

Уплаченные страховые при расчете авансового платежа по УСН 1С не видит. Возможно у Вас в этом ошибка. Напишите, пожалуйста, какой у Вас получится результат

![]()

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:14

Добрый день, Наталья! Воспроизвела Ваш пример в своей базе (Релиз 3.0.44.164).

В декабре 2015 г документом Закрытие месяца: Начисление страховых взносов ИП начислены страховые взносы свыше 300 тыс. руб – 45 000.00 руб (Дт 91.02 Кт 69.06.5).

31 января 2016 г документом “Списание с расчетного счета” провела перечисление страховых взносов – 45 000. 00 (69.06.5 Кт 51).

Доход за 1 квартал = 578850.00 руб.

Провела в марте 2016 г документ Закрытие месяца: Расчет налога УСН. Справку-расчет платежа по налогу УСН за 1 квартал привожу на рисунке.

Из справки видно, что при начислении налога программа видит Уплаченную сумму 45 000 руб.

Есть некоторая проблема в справке с налоговой ставкой – напишу попозже.

Напишите, пожалуйста, на каком релизе программы работаете Вы в данный момент. Опишите Ваш порядок ввода документов

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:34

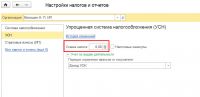

Проблема со ставкой была – в новых настройках налогов не проставила ставку 6%

Елена Куракова Profbuh8.ru Окт 19 2016 - 13:35

![]()

Елена Куракова Profbuh8.ru Окт 18 2016 - 14:14

Добрый день, Ваш вопрос принят в обработку!

![]()

Хочу внести дополнения. Взносы уплачены в 2016г. за 2015г.

Однако многие ИП плохо понимают, как это сделать на практике. Разъясняем самые острые вопросы. Следует учитывать, что слово «фиксированные взносы» сейчас не используется в Налоговом кодексе и приводится в статье просто для удобства.

1. Как правильно платить фиксированные взносы, чтобы на них можно было уменьшить налог?

Взносы можно платить в течение года любыми суммами, так, как вам удобно. Для уплаты фиксированных взносов не установлены ежемесячные или ежеквартальные сроки.

В Налоговом кодексе установлено два срока уплаты: первый для фиксированных взносов, не зависящих от дохода ИП (одинаковых для всех предпринимателей) — не позднее 31 декабря года, за который уплачиваются взносы. Второй срок для фиксированных взносов с доходов, превышающих 300 тыс. рублей в год — не позднее 1 июля года, следующего за истекшим годом, за который уплачиваются взносы (п. 2 ст. 432 НК).

В целях равномерности уменьшения налога по отчетным периодам, многим индивидуальным предпринимателям удобно уплачивать взносы ежеквартально, чтобы не переплачивать налог в течение года.

2. Можно ли уменьшать налог на взносы в ПФ, рассчитанные с доходов, превышающих 300 тыс. рублей в год?

Можно. Налог можно уменьшить на взносы уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование (п. 3.1 ст. 346.21 НК) в размере, определенном в соответствии с пунктом 1 статьи 430 НК РФ. В этом пункте есть и взносы, независящие от дохода ИП, и взносы, рассчитываемые от дохода, превышающего 300 тыс. рублей в год.

3. Может ли ИП с работниками уменьшать налог по УСН на свои взносы, ведь в Налоговом кодексе написано, что только ИП, не производящие выплаты и иные вознаграждения физическим лицам, могут уменьшать налог на взносы в фиксированном размере?

ИП на УСН может уменьшать налог на свои взносы в фиксированном размере вне зависимости от того, есть у него работники или нет.

Дело в том, что в пп.1 п. 3.1 статьи 346.21 НК РФ не конкретизировано о каких именно взносах идет речь — о взносах за работников или взносах за самого ИП. Там указано, что можно уменьшить исчисленный налог на сумму страховых взносов, уплаченных в налоговом (отчетном) периоде.

4. Можно ли уменьшать налог текущего года на взносы, уплаченные за прошлые годы? Например, в январе 2019 года были уплачены взносы за 2018 год.

Да, можно. Взносы уменьшают налог в периоде их уплаты. При этом условия об их начислении именно в периоде уменьшения налога нет. Взносы должны быть в принципе исчислены, пусть и в более ранних периодах. Такой же точки зрения придерживаются налоговики и Минфин (письмо ФНС России от 20.03.2015 N ГД-3-3/1067@ и письмо Минфина России от 01.09.2014 N 03-11-09/43646).

5. Можно ли уменьшать авансовые платежи по налогу на фиксированные взносы?

Да, можно. В пункте 3.1 ст.346.21 НК РФ прямо указано, что налогоплательщики уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период. Но для того, чтобы уменьшить авансовые платежи по налогу на взносы, взносы должны быть уплачены в том отчетном периоде, за который платятся эти авансовые платежи. Например, чтобы уменьшить налог за 9 месяцев 2019 года на взносы, взносы должны быть уплачены не позднее 30 сентября 2019 года.

6. Можно ли на взносы, уплаченные в 1 квартале, уменьшить авансовый платеж по налогу за 2 квартал? Можно ли остаток взносов, которые «не влезли» в налог за 1 квартал, перенести на 2 квартал и уменьшить налог?

Дело в том, что налог при УСН не считается поквартально, он считается нарастающим итогом. Поэтому не бывает налога за 2, 3 или 4 квартал. Бывают авансовые платежи по налогу за 1 квартал, 1 полугодие, 9 месяцев и налог за год.

При расчете налога за 1 полугодие берутся доходы за 1 полугодие и взносы, уплаченные в этом полугодии. Поскольку 1 квартал входит в 1 полугодие, то, вне всяких сомнений, взносы, уплаченные в этом квартале, будут уменьшать авансовый платеж за 1 полугодие. И никаких «остатков» взносов от 1 квартала на 2 квартал переносить не нужно.

Например: вы уплатили фиксированные взносы в сумме 8000 рублей в 1 квартале, однако исчисленный авансовый платеж за 1 квартал составил всего 5000 руб., соответственно налог к уплате за 1 квартал составил 0 рублей. Взносы во 2 квартале уплачены не были, при расчете налога за 1 полугодие вы берете сумму 8000 рублей для уменьшения налога, потому что эта сумма взносов была уплачена в 1 полугодии. Не надо брать отдельно доход за 2 квартал и считать налог от него, это неверно и может привести к неправильному результату.

7. Можно ли уплатить взносы с доходов, превышающих 300 тыс. рублей, за 2019 год в этом году и уменьшить на них налог? Или эти взносы надо уплачивать только по окончании 2019 года и уменьшать на них уже налог 2019 года?

Взносы с доходов, превышающих 300 тыс. рублей в год, вы можете уплачивать сразу, как только в году доход превысит 300 тысяч. Взносы можно платить частями, не обязательно одной суммой. Они уменьшают налог того периода, в котором уплачены. Поэтому, если вы уплатите взносы с доходов, превышающих 300 тыс. рублей в год, в 2019 году, то сможете уменьшить на эти взносы налог 2019 года.

Если у вас остались вопросы по расчету налога, то их можно задать на форуме в разделе «Индивидуальные предприниматели. Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН)».

На сумму страховых взносов

Этот материал обновлен 11.02.2021.

Предприниматель на УСН может уменьшать сумму налога и даже совсем не платить его.

Организация тоже может уменьшить размер единого налога, но не до нуля. Расскажем, как это сделать.

Что такое УСН и с чем ее совмещают

Упрощенная система налогообложения, или УСН, — специальный налоговый режим, на котором предприниматели и компании с доходов платят налог, который заменяет НДС, налог на прибыль либо НДФЛ и в некоторых случаях — налог на имущество.

Кроме налога организации платят страховые взносы за своих сотрудников, а ИП — за себя и своих работников, если они есть.

Предприниматели платят за себя:

- Фиксированные страховые взносы — они не зависят от выручки и одинаковы для всех ИП. В 2020 и 2021 годах платить нужно 40 874 Р , из которых 32 448 Р уйдет на обязательное пенсионное страхование, 8426 Р — на медицинское страхование. С 2022 года сумма фиксированных страховых взносов продолжит расти.

- Дополнительные страховые взносы на обязательное пенсионное страхование — 1% от годового дохода в части, превышающей 300 000 Р .

УСН подходит практически всем видам бизнеса, не выходящим за рамки ограничений, установленных законом.

Так, в штате упрощенца должно быть не более 100 человек, годовой оборот не должен превышать 150 млн рублей, а остаточная стоимость основных средств должна быть не более 100 млн рублей.

С 1 января 2021 года начнет действовать правило о переходном периоде: предприниматели и организации на УСН, которые превысили лимит по штату до 130 человек и по обороту — до 200 млн рублей, будут платить налог по ставкам 8% при объекте налогообложения «Доходы» и 20% при объекте «Доходы минус расходы».

Для компаний есть еще два отдельных ограничения: максимальная доля других организаций в уставном капитале — 25% и не должно быть филиалов.

Если упрощенец нарушит указанные требования, он автоматически перейдет на общую систему налогообложения — ОСНО.

Упрощенную систему налогообложения можно совмещать с другими режимами. Компаниям это недоступно.

Совмещение УСН с патентом помогает снизить налоговую нагрузку.

ИП Петров живет в Брянске, у него магазин стройматериалов, и еще он ремонтирует здания своими руками — обшивает стены, меняет кровлю, красит двери.

Магазин приносит ежемесячный доход 100 000 Р , на ремонтах Петров зарабатывает еще 100 000 Р .

Для магазина подойдет УСН, а для ремонта зданий Петрову выгоднее купить патент — в Брянске он стоит 1578 Р . На УСН Петров заплатит 6000 Р (100 000 × 6%), но благодаря патенту он сможет сэкономить 4422 Р .

Почему важен объект налогообложения

При переходе на УСН выбирают объект налогообложения — «Доходы» или «Доходы, уменьшенные на расходы» — и дальше работают только с ним.

Если ИП или компания на упрощенке хочет поменять объект налогообложения, то надо уведомить об этом налоговую и дождаться конца года. Работать по-новому можно только с 1 января.

Разница между УСН «Доходы» и «Доходы минус расходы» заключается в порядке исчисления налога:

- При УСН «Доходы» весь доход умножают на 6%. Полученную сумму нужно будет уплатить в ИФНС.

- При УСН «Доходы минус расходы» из суммы доходов можно вычесть понесенные расходы, а разницу умножить на 15%. Полученная сумма — налог, который нужно уплатить.

Какой объект налогообложения выбрать. При выборе между УСН 6% или УСН 15% стоит учесть налоговую ставку в вашем регионе и доход бизнеса.

Ставки 6% и 15% — общероссийские, максимальные, но каждый регион может снизить их. Посмотрите на сайте налоговой или позвоните на горячую линию и узнайте, какие ставки действуют в вашем регионе.

Предприниматели и компании на упрощенке могут снизить сумму налога. Способ уменьшения зависит от того, какой у ИП или организации объект налогообложения — «Доходы» или «Доходы минус расходы».

Как уменьшить налог на УСН «Доходы»

ИП с работниками или без и организации на УСН 6% могут уменьшить налог на сумму уплаченных страховых взносов. Например, если предприниматель без работников уплатит 10 000 Р фиксированных взносов, начисленный налог УСН уменьшится на 10 000 Р .

ИП может уменьшить налог на суммы страховых взносов, уплаченных за себя и за своих сотрудников.

Все, что касается исчисления налога при УСН, прописано в ст. 346.21 НК РФ

Чтобы начисленный налог можно было уменьшить на сумму страховых взносов, предпринимателям и организациям, применяющим УСН, надо соблюсти два условия:

- Начисленные страховые взносы должны быть уплачены на момент расчета налога.

- Учитывают только те взносы, которые были уплачены, пока фирма или предприниматель применяет УСН. Например, ИП применял ЕНВД, а потом перешел на УСН. Взносы, которые он платил на вмененке, не уменьшат налог по УСН.

Как взносы уменьшают налог

ИП Антошкин за год зарабатывает в среднем 1 500 000 Р , налог выходит на сумму 1 500 000 Р × 6% = 90 000 Р .

Ему нужно заплатить взносы за себя:

40 874 Р + (1 500 000 Р − 300 000 Р ) × 1% = 52 874 Р .

Антошкин сможет уменьшить налог только на 52 874 Р , а оставшиеся 37 126 Р (90 000 Р − 52 874 Р ) должен будет заплатить как налог по УСН.

Даже если предприниматель переплатит по взносам и перечислит в бюджет, допустим, 55 000 Р , уменьшить налог он все равно сможет только на 52 874 Р .

Переплата пойдет в счет будущих периодов.

Работодатели могут уменьшить налог по УСН также:

- На взносы, уплаченные за работников.

- На пособия, выплаченные работникам за первые три календарных дня болезни.

Как уменьшить налог на страховые взносы для ИП с работниками. Если у ИП есть сотрудники, то он может уменьшить налог по УСН на сумму страховых взносов, уплаченных за работников и за себя. Но в этом случае есть ограничение: уменьшить налог можно максимум на 50%.

Например, ИП Антошкин за год заработал 1 500 000 Р , налог с этого дохода составит 90 000 Р . Если Антошкин заплатит взносов за себя или за своих работников на те же 90 000 Р , уменьшить налог он сможет только на 45 000 Р .

Как уменьшить налог на страховые взносы для ИП без работников. Если ИП работает один, то уменьшать налог он может на всю сумму взносов, уплаченных за себя. Учитываются и фиксированные, и дополнительные страховые взносы.

Когда уменьшают налог. Налог по УСН платят ежеквартально авансом.

- за первый квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за 9 месяцев — не позднее 25 октября;

- налог за год ИП платят не позднее 30 апреля следующего года, организации — не позднее 30 марта следующего года.

Если в те же сроки заплатить страховые взносы, то налог можно будет уменьшать поквартально.

Например, ИП Антошкин за первый квартал года заработал 350 000 Р . В марте он заплатил страховой взнос 20 000 Р .

С дохода предприниматель должен заплатить 350 000 Р × 6% = 21 000 Р .

Так как Антошкин заплатил взносов на 20 000 Р , ему придется уплатить только 1000 Р налога по УСН.

Взносы можно заплатить и в конце года — разом всю сумму. Но тогда придется ежеквартально платить налог по УСН, а после уплаты взносов возвращать излишне перечисленный налог.

Как уменьшить налог предприятиям с прибылью свыше 300 000 Р . У предприятий на УСН схема уменьшения налога такая же , как у ИП с работниками. Размер прибыли ни на что не влияет.

Налог могут уменьшать суммами:

- Страховых взносов, уплаченных за работников.

- Больничных пособий за первые три календарных дня болезни.

Исчисленный налог можно уменьшить только на 50%.

Например, ООО «Ромашка» за год заработало 10 млн рублей. Так как компания применяет УСН 6%, она должна заплатить 600 000 Р налога.

Общество сможет уменьшить налог по УСН только на сумму до 300 000 Р , если заплатит взносы за работников 300 000 Р или больше.

Как сообщить налоговой о вычетах. Все расчеты предприниматели и организации делают самостоятельно. Раз в год они сдают декларацию, где расписывают, что и как считали и откуда получились такие суммы.

Налоговая проверит по декларации, правильно ли вы все посчитали.

Как уменьшить налоги на УСН «Доходы минус расходы»

Если ИП или организация выбрали объект налогообложения «Доходы минус расходы», то они могут уменьшать не сумму налога, а налогооблагаемую базу — то, с чего надо уплачивать налог.

Например, ИП Андреев выбрал УСН 15%. За первый квартал года он получил доход 500 000 Р , но потратил 350 000 Р . Налог Андреев будет платить со 150 000 Р .

Уменьшать налогооблагаемую базу можно расходами, которые налогоплательщик потратил на развитие бизнеса, например:

- покупка или строительство здания, помещения;

- покупка исключительных прав, например на товарный знак;

- ремонт основных средств — здания, оборудования, транспорта — дороже 100 000 Р ;

- арендные платежи;

- оплата труда работников, командировочные расходы;

- расходы на бухгалтерские, аудиторские, юридические услуги и т. д.

Предприниматели могут учесть в составе расходов страховые взносы за работников и за себя.

Например, ИП Сергеева в 2020 году получила прибыль 3 000 000 Р , понесла расходы на развитие бизнеса 1 500 000 Р , расходы на работников — зарплату и страховые взносы — 300 000 Р , а также страховые взносы за себя — 40 874 Р + (3 000 000 Р − 300 000 Р ) × 1% = 67 874 Р .

В итоге предприниматель будет платить налог не с 3 000 000 Р , а с 1 132 126 Р : (3 000 000 Р − 1 500 000 Р − 300 000 Р − 67 874 Р ).

Налог по УСН составит 1 132 126 × 15% = 169 818,9 Р .

Размер налога при «доходно-расходной» УСН должен получиться не меньше минимального налога, который считается как годовой доход, умноженный на 1%.

Для ИП Сергеевой минимальный налог составит 3 000 000 × 1% = 30 000 Р . Если расходы ИП Сергеевой сравняются с доходами или исчисленный налог окажется меньше минимального налога, в бюджет государства ей придется заплатить 30 000 Р .

Как влияют сроки уплаты взносов на уменьшение налогов

Для уменьшения налога на УСН взносы должны быть уже уплачены к тому моменту, когда рассчитают налог.

Если ИП планирует заплатить взносы за себя только в декабре, при расчете налога за первые три квартала года взносы учесть не получится.

Например, ИП Васькина за год заработала 1 500 000 Р :

- за первый квартал — 1 000 000 Р ;

- за второй квартал — 200 000 Р ;

- за третий квартал — 200 000 Р ;

- за четвертый квартал — 100 000 Р .

Аванс по УСН за первый квартал — 60 000 Р . Васькина заплатила в феврале страховые взносы 5000 Р , поэтому из авансового платежа она смогла вычесть только 5000 Р и заплатила 55 000 Р налога по УСН.

В мае Васькина заплатила еще 20 000 Р страхового взноса, тогда авансовый платеж за полугодие надо считать так.

Расчет налога и вычета за первое полугодие

| Доход нарастающим итогом | 1 200 000 Р |

| Авансовый платеж по налогу | 72 000 Р |

| Уплатила за первый квартал | 55 000 Р |

| Уплатила обязательных страховых взносов в первом полугодии нарастающим итогом | 25 000 Р |

Делаем вычет: 72 000 Р − 55 000 Р − 25 000 Р = −8000 Р .

Налог по УСН Васькиной платить не нужно. Более того, по итогам полугодия бюджет задолжал ей 8000 Р .

В третьем квартале Васькина доплатила остаток страховых взносов — 15 874 Р , считаем, сколько она должна заплатить налог по УСН.

Расчет налога и вычета за 9 месяцев

| Доход нарастающим итогом | 1 400 000 Р |

| Авансовый платеж по налогу | 84 000 Р |

| Уплатила за первый квартал | 55 000 Р |

| Уплатила обязательных страховых взносов за 9 месяцев нарастающим итогом | 40 874 Р |

Делаем вычет: 84 000 Р − 40 874 Р − 55 000 = −11 874 Р .

Васькиной снова не нужно платить налог, а ее переплата увеличилась до 11 874 Р .

Посчитаем, сколько ИП должна заплатить за год.

Расчет налога и вычета за год

| Доход нарастающим итогом | 1 500 000 Р |

| Исчисленный годовой налог | 90 000 Р |

| Уплатила за первый квартал | 55 000 Р |

| Уплатила обязательных страховых взносов в году | 40 874 Р |

Делаем вычет: 90 000 Р − 40 874 Р − 55 000 = −5874 Р .

Васькиной опять не нужно платить налог, но, так как год закончился, 5874 Р пойдут в зачет налога следующего года. Налог текущего года уже никак не уменьшить. Для этого нужно было заплатить всю сумму взносов — 40 874 Р — в первом квартале.

Спорные ситуации и нюансы

До сих пор в законе не сказано, как правильно рассчитывать дополнительные страховые взносы для предпринимателей на УСН 15%.

Налог, подлежащий уплате, предпринимателям считают по формуле «Доходы минус расходы», но дополнительные страховые взносы считают как упрощенцам на 6%: учитывают все доходы, что сверх 300 000 Р , без учета расходов.

В конце 2016 года Конституционный суд, проверяя конституционность п. 1 ч. 8 ст. 14 Закона о страховых взносах, указал, что для определения суммы страховых взносов ИП, который платит НДФЛ, нужно доходы уменьшать на расходы. То есть начислять налог и страховые взносы нужно на чистый доход, а не на весь полученный.

Верховный суд тоже поддержал налогоплательщиков. Он указал, что подсчет объекта налогообложения у плательщиков НДФЛ происходит так же , как у плательщиков УСН 15%, то есть с учетом расходов.

Письмо ФНС от 01.09.2020 № БС-4-11/14090PDF, 107 КБ

1 сентября 2020 года налоговая подтвердила эту позицию в своем письме № БС-4-11/14090.

До этого ни налоговая, ни Минфин с предпринимателями не соглашались, и последним приходилось обращаться в суд. Одна настойчивая ИП из Владимирской области дошла до Верховного суда и доказала свою правоту.

Налоговая инспекция потребовала у предпринимательницы недоимку по страховым взносам — почти 150 000 Р . Арбитражный суд поддержал налоговиков, и тогда ИП подала жалобу в Верховный суд. Там согласились с тем, что деньги взыскали излишне, потому что ИП учла расходы при уплате страховых взносов.

Еще один нюанс касается предела страховых взносов ИП — в 2020 г. предприниматель за себя может заплатить не более 259 584 Р . Соответственно, уменьшить налог за счет страховых взносов на себя можно максимум на 259 584 Р .

ИП Игошин, который работает на УСН 6%, продал торговый центр за 15 000 000 Р . Налог с продажи получается 900 000 Р (15 000 000 * 6%).

Даже если ИП Игошин заплатит за себя страховые взносы 900 000 Р , налог УСН он сможет уменьшить только на 259 584 Р . Оставшиеся 640 416 Р государство вернет обратно, либо учтет в виде страховых взносов в будущем.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ИП за 2018 год уплатил взносы 1% (с доходов свыше 300 тыс. руб.) в 3 квартале 2019 года.

Можно ли при расчете авансового платежа по УСН (объектом налогообложения являются доходы) за 9 месяцев 2019 года уменьшить его сумму на страховые взносы в ПФР, уплаченные с нарушением срока?

По данному вопросу мы придерживаемся следующей позиции:

Индивидуальный предприниматель в рассматриваемой ситуации вправе учесть сумму фиксированного платежа в Пенсионный фонд РФ за 2018 год в размере 1% от суммы дохода, превышающей 300 000 руб., фактически уплаченного в 3 квартале 2019 года (с нарушением установленного срока), при расчете авансового платежа по налогу, уплачиваемому в связи с применением УСН, за 9 месяцев 2019 года.

Обоснование позиции:

В соответствии с абзацем шестым п. 3.1 ст. 346.21 НК РФ индивидуальные предприниматели (далее - ИП), выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму Налога (авансовых платежей по Налогу) на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с п. 1 ст. 430 НК РФ (смотрите также письма ФНС России от 25.02.2013 N ЕД-3-3/643@, от 05.02.2013 N ЕД-2-3/80@, Минфина России от 25.01.2013 N 03-11-11/29, от 24.01.2013 N 03-11-11/25, от 29.12.2012 N 03-11-09/99, от 05.12.2012 N 03-11-10/57).

Согласно п. 1 ст. 430 НК РФ плательщики страховых взносов, не производящие выплаты и иные вознаграждения физическим лицам, уплачивают страховые взносы на обязательное пенсионное страхование, а также на обязательное медицинское страхование в фиксированных размерах.

При этом размер страховых взносов на обязательное пенсионное страхование определяется в следующем порядке:

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0% от суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

Сумма уплаченных платежей страховых взносов в фиксированном размере уменьшает сумму Налога (авансовых платежей по Налогу) за тот налоговый (отчетный) период, в котором данный фиксированный платеж был уплачен, так как норма п. 3.1 ст. 346.21 НК РФ связывает возможность уменьшения суммы Налога (авансового платежа по Налогу) не с периодом, за который уплачиваются страховые взносы, а с периодом, в котором фактически уплачены страховые взносы. На это также указывают представители финансового ведомства (письма Минфина России от 05.05.2017 N 03-11-11/27739, от 01.03.2017 N 03-11-11/11487, от 27.01.2017 N 03-11-11/4232, от 24.03.2016 N 03-11-11/16418).

Финансовое ведомство под страховыми взносами в фиксированном размере для целей абзаца шестого п. 3.1 ст. 346.21 НК РФ понимает в том числе и страховые взносы, уплачиваемые в размере 1% от суммы дохода ИП, превышающей 300 000 руб. Данный вывод следует, например, из писем Минфина России от 22.04.2016 N 03-11-11/23621, от 07.12.2015 N 03-11-09/71357, от 07.09.2015 N 03-11-11/51391.

Согласно абзацу второму п. 2 ст. 432 НК РФ страховые взносы ИП, не производящими выплат и иных вознаграждений физическим лицам, уплачиваются не позднее 31 декабря текущего календарного года, если иное не предусмотрено ст. 432 НК РФ. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

При этом в случае неуплаты (неполной уплаты) страховых взносов ИП, не производящими выплаты и иные вознаграждения физическим лицам, в срок, установленный абзацем вторым п. 2 ст. 432 НК РФ, налоговый орган определяет в соответствии со ст. 430 НК РФ сумму страховых взносов, подлежащую уплате за расчетный период такими плательщиками.

Из буквального толкования абзаца шестого п. 3.1 ст. 346.21 НК РФ следует, что для уменьшения суммы Налога (авансовых платежей по Налогу) на страховые взносы на обязательное пенсионное страхование в фиксированном размере важен факт их уплаты. При этом возможность уменьшения суммы Налога (авансовых платежей по Налогу) на страховые взносы на обязательное пенсионное страхование в фиксированном размере не ставится в зависимость от их уплаты в установленный срок.

Исходя из этого можно сделать вывод, что ИП в рассматриваемой ситуации вправе учесть сумму фиксированного платежа в Пенсионный фонд РФ за 2018 год в размере 1% от суммы дохода, превышающей 300 000 руб., фактически уплаченного в 3 квартале 2019 года (с нарушением установленного срока), при расчете авансового платежа по Налогу за 9 месяцев 2019 года.

В то же время в некоторых письмах финансового ведомства обращается внимание на установленные сроки уплаты страховых взносов.

Так, в письме Минфина России от 23.01.2017 N 03-11-11/3029 изложено, что если ИП, применяющий УСН с объектом налогообложения в виде доходов и не производящий выплат и иных вознаграждений физическим лицам, уплатил за 2016 год страховые взносы в 2017 году в срок, то такую сумму страховых взносов ИП вправе учесть при расчете налога, уплачиваемого в связи с применением УСН, за соответствующий отчетный (налоговый) период 2017 года.

Аналогичная позиция изложена в письме Минфина России от 08.09.2015 N 03-11-11/51556, согласно которому если ИП, применяющие УСН и не производящие выплат и иных вознаграждений физическим лицам, уплатили за 2014 год страховые взносы, исчисленные в размере 1% от суммы дохода, превышающей 300 000 руб., в январе - марте 2015 года (не позднее 1 апреля 2015 года)*(1), то данную сумму страховых взносов ИП могут учесть при расчете налога, уплачиваемого в связи с применением УСН, за соответствующий отчетный (налоговый) период 2015 года (смотрите также письма Минфина России от 27.01.2017 N 03-11-11/4232, от 07.09.2015 N 03-11-11/51391, от 01.09.2014 N 03-11-09/43709).

Полагаем, это может свидетельствовать о том, что, по мнению специалистов финансового ведомства, соблюдение установленных сроков уплаты страховых взносов в фиксированном размере является одним из условий для уменьшения на них суммы Налога (авансовых платежей по Налогу).

Вместе с тем нами найдено письмо Минфина России от 22.04.2016 N 03-11-11/23621, в котором подтверждена правомерность учета ИП при расчете налога, уплачиваемого в связи с применением УСН, за отчетный (налоговый) период 2015 года, страховых взносов в фиксированном размере, исчисленных с суммы дохода, превышающего 300 000 руб., за 2014 год, уплаченных 7 апреля 2015 года.

А в письме ФНС России от 20.03.2015 N ГД-3-3/1067@ сказано, что уплаченную в 2015 году сумму задолженности по уплате страховых взносов за 2014 год ИП сможет учесть при исчислении суммы налога (авансового платежа по налогу) к уплате за соответствующий налоговый (отчетный) период 2015 года. Минфин России в письме от 23.07.2018 N 03-11-11/51401 повторил вывод о возможности уменьшить налог по УСН на сумму задолженности по взносам, уплаченной в следующем году.

Таким образом, полагаем, что ИП в рассматриваемой ситуации вправе учесть сумму фиксированного платежа в ПФР за 2018 год в размере 1% от суммы дохода, превышающей 300 000 руб., фактически уплаченного в 3 квартале 2019 года (с нарушением установленного срока), при расчете авансового платежа по Налогу за 9 месяцев 2019 года.

Однако, учитывая факт акцентирования внимания в разъяснениях Минфина России на установленные сроки уплаты страховых взносов для целей их учета при расчете налога, уплачиваемого в связи с применением УСН, налоговые риски не исключены.

Напоминаем, что ИП вправе обратиться за получением персональных письменных разъяснений по рассматриваемому вопросу в налоговый орган по месту учета или непосредственно в Минфин России (пп.пп. 1, 2 п. 1 ст. 21, пп. 4 п. 1 ст. 32, п. 1 ст. 34.2 НК РФ).

Рекомендуем также ознакомиться с материалом:

- Энциклопедия решений. Исчисление налога при УСН с объектом налогообложения "доходы".

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

23 сентября 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) До 2017 года отношения, связанные с исчислением и уплатой (перечислением) страховых взносов регулировались Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ).

Согласно части 2 ст. 16 Закона N 212-ФЗ страховые взносы за расчетный период уплачиваются плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам, не позднее 31 декабря текущего календарного года, если иное не предусмотрено настоящей статьей. Страховые взносы, исчисленные с суммы дохода, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 апреля года, следующего за истекшим расчетным периодом.

Читайте также: