Отменен ндс в казахстане

Опубликовано: 15.05.2024

С 13 апреля 2021 года вводятся в действие Правила и условия применения освобождения от НДС при импорте товаров, по которым изменен срок уплаты косвенных налогов и исполнены требования (Правила), утвержденные Приказом Министра финансов Республики Казахстан от 29 марта 2021 года № 262.

Данные Правила разработаны в соответствии с пп. 18) п. 1 ст. 399 Налогового кодекса РК и определяют порядок и условия освобождения от НДС при импорте товаров, по которым изменен срок уплаты косвенных налогов в соответствии с п. 10 ст. 49 Налогового кодекса РК и исполнены требования по исчислению и уплате НДС при экспорте товаров в ЕАЭС, установленные ст. 457 Налогового кодекса РК.

Импорт товаров на территорию РК с территории портовой свободной (специальной, особой) экономической зоны или логистической свободной (специальной, особой) экономической зоны освобождается от НДС при одновременном соблюдении условий:

1) если декларация по товарам (ДТ), предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, оформлена отдельно от ДТ, не предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

2) если импортированные товары, отраженные в ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, в полном объеме вывезены с территории РК на территорию государств-членов ЕАЭС;

3) если в разделе G. «Данные по товарам работам, услугам» ЭСФ:

- номер ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, отраженный в графе 15, соответствует 20-значному регистрационному номеру ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

- номер товарной позиции, отраженный в графе 16 ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, соответствует порядковому номеру товара, отраженному в графе 32 ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

4) если в Заявлении о ввозе товаров:

- номер и дата счета-фактуры, отраженные в графах 11 и 12, соответствуют номеру и дате, отраженных в разделе А. «Общий раздел» ЭСФ;

5) если сведения, отраженные в Заявлении о ввозе товаров на бумажном носителе, соответствуют сведениям, отраженным в Заявлении о ввозе товаров в электронной форме;

6) если количество Заявлений о ввозе товаров и ЭСФ соответствуют количеству ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, оформленных при импорте данных товаров;

7) если электронная версия Заявления о ввозе товаров поступила в информационную систему ОГД по каналам информационной связи в соответствии с Протоколом об обмене информацией в электронном виде между налоговыми органами государств-членов ЕАЭС об уплаченных суммах косвенных налогов.

В случае выполнения условий декларант не позднее 3 рабочих дней до истечения срока, указанного в п. 10 ст. 49 Налогового кодекса РК, представляет в ОГД:

- заявление на корректировку в произвольной форме ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС, в части изменения способа оплаты с отсрочки платежа на освобождение от уплаты НДС;

- копию на бумажном носителе ДТ по товарам, предназначенным для дальнейшего экспорта на территорию государств-членов ЕАЭС;

- копию на бумажном носителе ЭСФ;

- копию на бумажном носителе Заявления о ввозе товаров;

- договоры (контракты) с учетом изменений, дополнений и приложений к ним, на основании которых осуществлен экспорт товаров (копии на бумажных носителях);

- копии на бумажных носителях товаросопроводительных документов, подтверждающих перемещение товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС;

- копию на бумажном носителе подтверждения уполномоченного государственного органа в области охраны прав интеллектуальной собственности о праве на объект интеллектуальной собственности, а также его стоимости - в случае экспорта объекта интеллектуальной собственности.

В сучае несоблюдения вышеуказанных условий НДС на импортированные товары подлежит уплате с начислением пени со срока, установленного для уплаты НДС на импортированные товары, в порядке и размере, определенном таможенным законодательством ЕАЭС и (или) РК.

Внесенные изменения направлены на поддержку отечественных товаропроизводителей

Согласно внесенным изменениям и дополнениям в Кодекс Республики Казахстан "О налогах и других обязательных платежах в бюджет" (Налоговый кодекс) предоставлены дополнительные налоговые льготы по НДС.

Новые нормы по освобождению от НДС

Согласно новым нормам освобождаются от НДС обороты по реализации следующих товаров, работ, услуг, местом реализации которых является Республика Казахстан. Освобождения предоставлены при:

1) реализации товаров, произведенных и реализуемых при осуществлении приоритетных видов деятельности на территории СЭЗ при одновременном соблюдении следующих условий:

- наличие договора (контракта) на поставку товаров с организациями, осуществляющими деятельность на территории СЭЗ;

- наличие документов, подтверждающих отгрузку товаров участнику СЭЗ;

- наличие документов, подтверждающих получение товаров покупателем – участником СЭЗ;

2) оказании услуг назначенного оператора, оформленные едиными документами в соответствии с актами Всемирного почтового союза, по транзиту международных почтовых отправлений назначенных операторов других стран-членов Всемирного почтового союза через территорию Республики Казахстан;

3) оказании услуг исключительно по осуществлению социально значимых перевозок пассажиров автомобильным транспортом в городском (сельском), пригородном, внутрирайонном, межрайонном (междугороднем внутриобластном) сообщении, а также трамваями.

Данные дополнения внесены в статью 394 Налогового кодекса.

Освобождение от НДС при импорте

Действующим Налоговым кодексом предусмотрено применение уполномоченными экономическими операторами (УЭО) отсрочки по уплате НДС на импортпри соблюдении определенных условий.

Согласно внесенным изменениям в статью 399 Налогового кодекса освобождается от НДС импорттоваров, по которым изменен срок уплаты косвенных налогов в соответствии с пунктом 10 статьи 49 кодекса и исполнены требования, установленные статьей 457.

Порядок и условия применения освобождения от НДС при импорте товаров утверждаются уполномоченным органом.

В случае нарушения порядка подтверждения экспорта товаров НДС на импортируемые товары подлежит уплате с начислением пени со срока, установленного для уплаты НДС на импортируемые товары, в порядке и размере, которые определены таможенным законодательством ЕАЭС или таможенным законодательством Республики Казахстан.

Таким образом, законом внесена поправка, предусматривающая освобождение от НДС на импорт для определенной категории налогоплательщиков НДС по которым применена отсрочка уплаты НДС на импорт при условии вывоза ранее импортированных товаров в государства члены-ЕАЭС.

Применение дополнительного зачета по НДС

Согласно внесенным дополнениям в статью 411 Налогового кодексаперечень видов деятельности, по которым применяется дополнительный зачет по НДС дополнены следующими видами деятельность:

- подготовка хлопчатобумажного волокна, хлопка-волокна;

- производство дрожжей;

- производство шоколада, сахаристых кондитерских изделий, печенья и мучных кондитерских изделий длительного хранения при условии заключения налогоплательщиком соглашения в порядке, определенном уполномоченным органом в области развития агропромышленного комплекса;

- производство сахара из сахарной свеклы.

Внесенные изменения направлены на поддержку отечественных товаропроизводителей.

В Национальной палате предпринимателей рассказали что даст отмена НДС в Казахстане, передает корреспондент Tengrinews.kz.

Напомним, 5 мая на заседании правительства в Акорде Глава государства заявлял о том, что НДС будет заменен налогом с продаж. Заместитель председателя правления Национальной палаты предпринимателей РК "Атамекен" Рахим Ошакбаев, отвечая на запрос редакции Tengrinews.kz пояснил, что отмена НДС вероятнее всего означает отмену НДС на внутреннюю реализацию.

"Для начала надо понять саму концепцию такой серьезной реформы в деталях. Понять, что это будет - налог с продаж или все-таки налог с оборота. В какой степени мы откажемся от НДС, потому что налог на добавленную стоимость бывает условно двух видов - НДС на внутреннюю реализацию (НДС на облагаемый оборот) и НДС на импорт (НДС на облагаемый импорт). Пока, навскидку, думаю есть смысл полностью отказаться или обнулить ставку НДС на внутреннюю реализацию, оставив НДС на импорт, поскольку НДС на импорт все-таки является серьезным источником поступлений в бюджет", - заметил Ошакбаев.

По его мнению, доходы бюджета от НДС на внутреннюю реализацию зачастую меньше, чем выплаты НДС экспортерами. "Если сюда прибавить расходы на администрирование НДС со стороны государства и значительные затраты налогоплательщиков на ведение налогового учета НДС по внутренней реализации, возникающие при этом постоянные риски предпринимателей, что при проверке исключат зачетный НДС, общественные потери от наличия лжепредприятий, занимающихся так называемым "обналом". А их существование оправдано только для уклонения от уплаты НДС, то мы увидим, что наличие института НДС на внутреннюю реализацию приносит значительный ущерб как государству, так и частному сектору", - добавил он.

Ошакбаев подчеркнул, что все новые механизмы нужно будет внести в Налоговый кодекс, в формы налоговых деклараций, а также адаптировать программное обеспечение."Это, конечно, тектоническое изменение нашей налоговой системы, но грамотно проведенные изменения могут стать прорывом в борьбе с теневой экономикой и в улучшении нашего бизнес-климата", - пояснил зампред национальной палаты предпринимателей "Атамекен".

Он добавил, что отмена НДС значительно снизит правовые и налоговые риски для бизнеса, а также упростит налоговое администрирование. "Практически свыше 90 процентов субъектов предпринимательства пользуются специальным режимом упрощенной декларации и платят только налог с оборота в 3 процента. Это самый популярный режим, потому что он прост, его легко рассчитать, и если субъект не скрывает обороты, то он практически неуязвим перед любой налоговой проверкой. Думаю, что специальный режим с уплатой налога с оборота стал реальной "золотой находкой" казахстанского бизнес-климата, и сыграл ключевую роль в развитии малого и среднего бизнеса", - рассказал Ошакбаев.

По его словам, раньше эта идея витала в воздухе, но всерьез ее не обсуждали. Сроки же внедрения нового налога зависят в основном от скорости проработки вопроса со стороны ответственных государственных органов - Министерства Национальной экономики, Министерства финансов.

"Любой предприниматель никогда не может знать заранее, насколько его поставщики по цепочке добросовестно начислят НДС, потому что налоговые проверки по НДС шли с использованием так называемой системы "Пирамида", то есть практически всех поставщиков в цепочке. И если кто-то в цепочке выставления счет-фактур не отразил выставленный НДС в своей декларации или признан лжепредприятием, то подвергаются риску исключения НДС из зачета все последующие пользователи", - пояснил зампред НПП.

Ошакбаев привел и другую проблему: возврат НДС при экспорте. Он заметил, что по факту вернуть НДС живыми деньгами очень сложно. Бюджет крайне неохотно его возвращает, а если возвращает, то частями. "Я думаю, что с налогом с оборота таких проблем не будет", - сказал Ошакбаев.

Налог с продаж - это налог на конечную реализацию. Я полагаю, что в заявлении подразумевался все-таки налога с оборота. Этот налог, в отличие от НДС, имеет каскадный эффект, то есть при продаже товара каждый раз облагается вся стоимость товара, поэтому его размер не должен быть высоким. Например, если размер налога будет 3 процента, то при продаже, скажем, картошки по цепочке "производитель - оптовый продавец - розничный продавец", налог будет уплачен каждым звеном цепочки, в том числе будет начисляться налог на уже начисленный налог. В итоге сумма налога будет больше 9 процентов, в зависимости от того, насколько будет увеличиваться цена при каждой последующей продаже. В реальной экономике цепочка до конечного потребителя может быть гораздо более длинной, поэтому размер налога должен быть очень небольшим, навскидку порядка от 1 до 3 процентов", - поделился своим мнением заместитель председателя НПП.

"С точки зрения доходов бюджета, здесь возможно даже увеличение поступлений, поскольку уклоняться от небольшого и относительно простого налога предпринимателям бессмысленно", - заключил Ошакбаев.

Bankchart.kz рассказывает, кто платит НДС в Казахстане, как считать налог на добавленную стоимость, какая ставка налога.

Краткое содержание и ссылки по теме

- Что такое налог на добавленную стоимость?

- Кто является плательщиками НДС?

- Какая ставка НДС в Казахстане?

- Как посчитать НДС?

- Отчетный период и сроки уплаты НДС

- Возврат НДС

- НДС в Украине: плательщики, ставки, расчет

Что такое налог на добавленную стоимость?

Еще одним наполнителем государственной казны, помимо ранее описанных нами налогов (налог на землю, транспортный налог, налог на имущество, социальный налог и подоходный налог), является НДС (расшифровка: налог на добавленную стоимость).

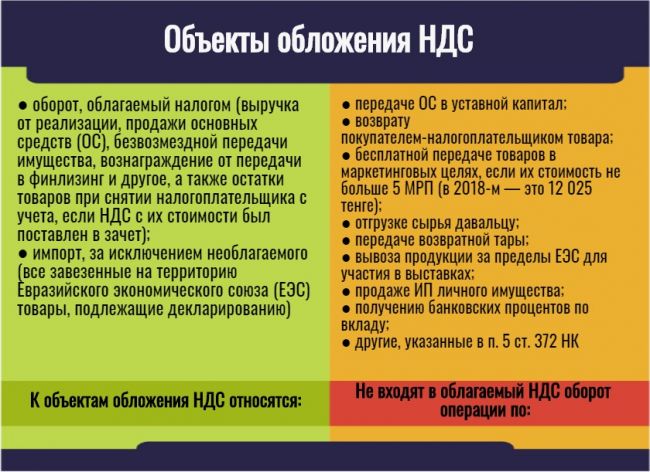

Налог на добавленную стоимость – это налог, уплачиваемый от стоимости реализованных товаров, оказанных услуг или работ на территории РК. Также НДС уплачивается при импорте товаров при пересечении границы.

НДС является косвенным платежом. Ибо его уплата осуществляется на всех этапах создания и реализации продукции. То есть, сначала уплата НДС осуществляется производителем товара, потом посредниками (продавцом), а потом уже конечным потребителем, то есть нами с вами.

Кто является плательщиками НДС?

Индивидуальные предприниматели; юридические лица-резиденты, кроме госучреждений и общеобразовательных школ; филиалы/представительства нерезидента, ведущие деятельность в Республике Казахстан; импортеры.

Все перечисленные субъекты (согласно Налоговому Кодексу РК) - плательщики налога на добавленную стоимость.

Существует реестр плательщиков НДС. Осуществить поиск плательщиков НДС и получить данные о интересующем вас плательщике можно на портале Электронного правительства.

Постановка на учет по НДС бывает добровольная и обязательная.

Какая ставка НДС в Казахстане?

На сегодняшний день, действуют две ставки НДС: 12% и 0%.

0% или нулевая ставка применяется при реализации экспорта товаров. С полным перечнем операций, освобожденных от обложения НДС можно ознакомиться в НК Республики Казахстан.

Ставка 12% применяется во всех остальных случаях.

Как посчитать НДС?

Произвести расчет НДС можно как самостоятельно, так и с помощью НДС калькулятора на нашем сайте.

Рассчитать налог на добавленную стоимость можно следующим способом:

НДС = облагаемый оборот (без НДС) х 12% - НДС в зачет

НДС = цена товара х 12 : (12 + 100)

Основным нюансом и сложностью расчета суммы НДС является расчет НДС, который идет в зачет.

Рассмотрим на примере, что такое зачет НДС и как он рассчитывается.

- Продавец «Х» приобрел у поставщика «Y» товар на сумму 2 240 тенге (с учетом НДС)

- Из этой суммы: 2 000 тенге — стоимость товара; 240 тенге — НДС.

- Продавец «Х» продал товар за 2 576 тенге (с учетом НДС)

- Из этой суммы: 2 300 тенге — стоимость товара, 276 тенге — НДС

- Но ранее продавец «Х» уже уплатил 240 тенге НДС при покупке этого товара у поставщика «Y»

- Эти 240 тенге и есть НДС, который идет в зачет

- Таким образом продавец «Х» заплатит в казну не все 276 тенге НДС, а 276 - 240 = 36 тенге

Для расчета НДС в зачет используют два метода: пропорциональный и раздельный. Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Отчетный период и сроки уплаты НДС

Отчетным периодом по НДС является календарный квартал. Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сам же НДС должен быть уплачен в казну в такие сроки: не позже 25-го числа второго месяца, который следует после завершения отчетного квартала.

Возврат НДС

Рассмотрим на примере случай, когда возможен возврат НДС.

Продавец «Х» купил товара на 896 000 тенге (включая 96 000 тенге НДС)

Часть товаров на сумму 672 000 тенге продавец «Х» продал за границу (экспорт) за 700 000 тенге (ставка НДС – 0%)

Остальную часть товара на сумму 224 000 тенге продавец «Х» продал на территории РК за 268 800 тенге (включая 28 800 тенге НДС)

НДС в зачет = 28 800 - 96 000 = 67 200 тенге

То есть, как видим, получается, что зачетный НДС превышает начисленный на 67 200 тенге.

Данную сумму продавец «Х» имеет право вернуть из бюджета.

Возврат НДС также возможен по товарам и услугам, приобретенным по гранту или же дипломатическим представительством.

О бухгалтерском учете операций, связанных с реализацией товара на экспорт в Республику Казахстан и о порядке возмещения НДС в этой ситуации рассказывают эксперты службы Правового консалтинга ГАРАНТ Кирилл Завьялов и Дмитрий Игнатьев.

Каков общий порядок возмещения НДС при экспорте товаров в Республику Казахстан? Как отразить экспортные операции в бухгалтерском учете организации-экспортера?

Согласно п. 1 ст. 2 Таможенного кодекса таможенного союза единую таможенную территорию таможенного союза составляют территории Республики Беларусь, Республики Казахстан и Российской Федерации.

Основными документами, регулирующими порядок взимания НДС при вывозе товаров с территории РФ в Казахстан, являются:

- Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе" (далее - Соглашение);

- Протокол от 11.12.2009 "О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе" (далее - Протокол);

- НК РФ (в частности глава 21 НК РФ).

При этом приоритет имеют нормы Соглашения и Протокола (ст. 7 НК РФ).

В соответствии со ст. 1 Соглашения экспортом товаров является вывоз товаров, реализуемых налогоплательщиками (плательщиками), с территории одного государства - участника таможенного союза на территорию другого государства - участника таможенного союза.

При экспорте товаров применяется нулевая ставка НДС при условии документального подтверждения факта экспорта (ст. 2 Соглашения).

В силу п. 1 ст. 1 Протокола при экспорте товаров с территории РФ на территорию Казахстана применяется нулевая ставка НДС при условии представления в налоговый орган документов, предусмотренных п. 2 ст. 1 Протокола.

На основании п. 2 ст. 1 Протокола для подтверждения нулевой ставки НДС организация-экспортер представляет в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договор (контракт) с учетом изменений, дополнений и приложений к нему, на основании которого осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов, составленное по форме приложения 1 к Протоколу об обмене информацией в электронном виде между налоговыми органами государств - членов таможенного союза об уплаченных суммах косвенных налогов, с отметкой налогового органа государства - члена таможенного союза, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке, исполнения налоговых обязательств) (в оригинале или в копии по усмотрению налоговых органов государств - членов таможенного союза);

- транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории РФ на территорию Казахстана. Указанные документы не представляются в случае, если для отдельных видов перемещения товаров оформление таких документов не предусмотрено законодательством РФ (отметим, что по мнению контролирующих органов, на транспортных и товаросопроводительных документах, представляемых в налоговые органы, не предусмотрено каких-либо отметок таможенного органа о вывозе товара (письмо УФНС РФ по г. Москве от 17.08.2010 N 16-15/086789));

- иные документы, подтверждающие обоснованность применения нулевой ставки НДС, предусмотренные законодательством РФ (уточним, что под иными документами следует понимать, например, договоры комиссии (агентские договоры, договоры поручения), если товары с территории РФ в государства - члены таможенного союза поставляются через посредников).

Отметим, что в настоящее время выписку банка при экспорте товаров в Республику Беларусь и Республику Казахстан в налоговый орган представлять не требуется (пп. 2 п. 2 ст. 1 Протокола, п. 1 ст. 165 НК РФ).

Указанные выше документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров, которой признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика) (п. 3 ст. 1 Протокола).

В случае, если полный пакет документов не собран в течение 180 календарных дней, то нулевая ставка НДС не применяется, а операции по реализации товаров подлежат обложению НДС по ставкам 10% или 18% (смотрите, например, письмо Минфина России от 17.01.2011 N 03-07-13/1-02). Налоговая база в таком случае определяется на день отгрузки (передачи) товаров (п. 3 ст. 1 Протокола, п. 9 ст. 165 НК РФ).

Пункт 1 ст. 1 Протокола также определяет, что налогоплательщик имеет право на налоговые вычеты в порядке, аналогичном предусмотренному законодательством государства - члена таможенного союза, применяемому в отношении товаров, экспортированных с территории этого государства за пределы таможенного союза.

Иными словами, организация-экспортер вправе принять к вычету НДС, предъявленный ей при приобретении товаров, экспортируемых в Республику Казахстан в порядке, установленном главой 21 НК РФ.

Пункт 3 ст. 172 НК РФ устанавливает, что вычеты сумм налога, предусмотренных п.п. 1-8 ст. 171 НК РФ, в отношении операций по реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ (в том числе товаров, вывезенных в таможенной процедуре экспорта), производятся в порядке, установленном ст. 172 НК РФ, на момент определения налоговой базы, установленный ст. 167 НК РФ.

В свою очередь п. 9 ст. 167 НК РФ предусматривает, что при реализации товаров (работ, услуг), предусмотренных пп.пп. 1, 2.1-2.8, 3, 3.1, 8, 9, 9.1 и 12 п. 1 ст. 164 НК РФ, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой налоговой ставки НДС. То есть вычеты НДС, предъявленного при приобретении товаров, реализованных на экспорт в Республику Казахстан, производятся на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%.

В то же время в силу пп. 5 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету по товарам (работам, услугам), подлежат восстановлению в случае их дальнейшего использования для осуществления операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Восстановление сумм налога производится в налоговом периоде, в котором осуществляется отгрузка товаров на экспорт.

Восстановленные суммы налога подлежат вычету в соответствующем налоговом периоде, на который приходится момент определения налоговой базы по операциям по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, с учетом особенностей, установленных ст. 167 НК РФ.

Данная норма означает, что если НДС, предъявленный поставщиком товара, был уже принят к вычету (например, если организацией-экспортером планировалась его реализация в РФ), то налог следует восстановить в том налоговом периоде, в котором товар был отгружен на экспорт. Затем НДС повторно подлежит вычету на последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку 0 процентов.

Если же организации при приобретении товара было заранее известно, что этот товар будет подлежать экспорту, то вычет по НДС следует применить в соответствии с п. 3 ст. 172 НК РФ, то есть на последнее число квартала, в котором собран полный пакет документов, подтверждающих право на применение нулевой ставки НДС. В этом случае для применения положений пп. 5 п. 3 ст. 170 НК РФ оснований не имеется.

В случае, когда необходимый пакет документов не был собран организацией в течение 180 календарных дней, то право на вычет НДС она не теряет. В этой ситуации НДС, уплаченный поставщику товаров, принимается к вычету в общеустановленном порядке.

Кроме того, организация-экспортер не лишается права подтвердить факт экспорта и принять к вычету уплаченный НДС после того, как истек 180-дневный срок для подтверждения факта экспорта (абзац 6 п. 3 ст. 1 Протокола). Для этого организация может воспользоваться нормой п. 10 ст. 171 НК РФ.

Так, п. 10 ст. 171 НК РФ предусматривает, что вычетам подлежат суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных ст. 165 НК РФ, по операциям реализации товаров (работ, услуг), указанных в п. 1 ст. 164 НК РФ.

Вычеты сумм налога, указанных в п. 10 ст. 171 НК РФ, производятся на дату, соответствующую моменту последующего исчисления налога по налоговой ставке 0% в отношении операций по реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, при наличии на этот момент документов, подтверждающих право на применение налоговой ставки по НДС 0% (абзац 2 п. 3 ст. 172 НК РФ).

Бухгалтерский учет

Прежде всего отметим, что каких-либо особенностей для отражения на счетах бухгалтерского учета операций, связанных с реализацией товаров на экспорт, действующим законодательством не предусмотрено.

Пункт 5 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99) определяет, что доходами от обычных видов деятельности является в том числе выручка от продажи товаров. Следовательно, выручка от реализации товаров на экспорт на общих основаниях учитывается организацией-экспортером в составе доходов по обычным видам деятельности (на счете 90 "Продажи").

Соответственно, расходы, связанные с такой реализацией, в частности стоимость приобретения товаров, признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99 "Расходы организации").

Подпунктом "г" п. 12 ПБУ 9/99 установлено, что выручка в бухгалтерском учете у продавца признается при условии перехода права собственности на продукцию (товар) к покупателю.

Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана, предусмотрен счет 45 "Товары отгруженные".

Поэтому если на момент отгрузки товара на экспорт право собственности к покупателю еще не перешло, то отгруженные товары списываются со счета 41 "Товары" в дебет счета 45.

Принимая во внимание изложенное, полагаем, что в учете организации-экспортера могут быть сделаны следующие бухгалтерские записи (с использованием счета 45):

Если организация при приобретении товара уже приняла к вычету НДС, то при его отгрузке на экспорт в учете следует сделать проводку по восстановлению налога:

На последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%, в учете делается запись:

Следует обратить внимание, что в случае, если договор на поставку товаров будет заключен в иностранной валюте, при отражении операций по реализации товаров на счетах бухгалтерского учета следует учитывать и нормы ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте".

Читайте также: