Ндс в аптеке 2020

Опубликовано: 14.05.2024

Содержание:

Аптеки всегда имели право на льготное налогообложение. Организации, открывающие аптеки, становились плательщиками единого налога на вмененную деятельность. Индивидуальные предприниматели могли выбирать между ЕНВД и ПСН — патентной системой налогообложения. С 1 января 2020 года все изменится. Правительство РФ внесло изменение и в Налоговый Кодекс, и в законодательство, регулирующее обращение лекарственных средств. От ЕНВД и ПСН аптекам придется отказаться.

С нового года появится и новая задача — какой налоговый режим выбрать для аптеки. Если вы сомневаетесь и не можете рассчитать, какая система налогообложения подойдет вашему аптечному учреждению больше и вправе ли вы применять льготные программы (УСН), обращайтесь к налоговому юристу. Специалист по налогам поможет определиться с новым режимом и закрыть старый — ЕНВД или ПСН.

Нет времени читать статью?

Отмена ЕНВД и ПНС

Реформирование системы налогообложения аптек планировалось давно. Сейчас большинство аптечных учреждений применяют ЕНВД — единый налог на вмененный доход, или вмененку. Если аптеку открывал индивидуальный предприниматель, то он имел возможность выбирать между ЕНВД и ПСН — заявлял вмененку или же получал патент на розничную торговлю лекарствами.

ЕНВД становится неактуальной системой налогообложения, и все идет к тому, что налоговики ее упразднят. Первый серьезный шаг будет сделан 1 января 2020 года. Случится вот что: многие товары начнут маркировать, и их нельзя будет продавать в розничной торговле (ст. 346.27 НК РФ). Касается это и лекарственных средств. Теперь все лекарственные препараты и медикаменты подлежат обязательной маркировке (Законопроект № 834261-7). Именно это и повлияет на налогообложение аптечных учреждений.

Как это работает? Товары, в которые входят любые лекарственные средства, маркируются. Все производители и реализаторы лекарств (аптеки или посредники) регистрируются в системе «Честный знак». Аптеки закупают лекарственные препараты через эту систему и в ней же отражают продажу препаратов.

Логично, что с 1 января 2020 года аптеки не смогут использовать свои старые налоговые режимы (ЕНВД, ПСН). После прекращения коммерческой деятельности, подлежащей налогообложению единым вмененным налогом, владельцы аптек обязаны в течение пяти рабочих дней уведомить об этом Федеральную налоговую службу и перейти на новый налоговый режим. Но начало января — это всегда праздничные, а значит, нерабочие дни. Налоговики дают отсрочку — перейти на новую налоговую систему аптеки смогут до 15.01.2020.

Есть один нюанс — аптеки вправе реализовывать без маркировки те товары, которые были произведены в 2019 году и имеют надлежащий остаточный срок годности (исключение — лекарства, промаркированные 01.10.2019). Но, опять же, это никак не влияет на смену системы налогообложения, ведь вместе с немаркированными лекарствами будут продаваться и маркированные препараты.

Чтобы уйти от старого режима налогообложения, владельцу аптеки необходимо подать заявление в территориальную налоговую инспекцию. Организации представляют форму ЕНВД-3, а индивидуальные предприниматели — ЕНВД-4. Сделайте это не позже 15.01.2020!

Переход на другие режимы налогообложения

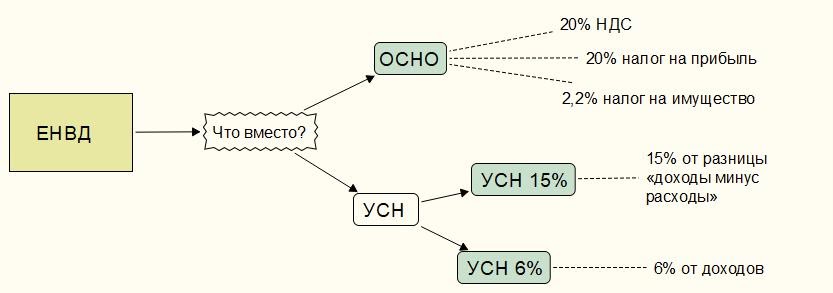

По умолчанию считается, что аптеки, потерявшие право на использование ЕНВД, автоматически переходят на общую систему налогообложения — ОСНО. Но это не совсем так — у владельцев есть право выбора налогового режима.

Итак, с 01.01.2020 аптеки не смогут применять ЕНВД и ПСН. Для организаций и индивидуальных предпринимателей станут доступны два налоговых режима:

- Общая система налогообложения (ОСНО). Общий режим несет самую большую налоговую нагрузку для аптек — с обязательной уплатой НДС, НДФЛ, налогов на прибыль, имущество и транспортного взноса (при наличии транспортных средств).

- Упрощенная система налогообложения (УСН, упрощенка). Это льготный налоговый режим, подразумевающий два варианта уплаты налога. Владелец аптеки может выбрать доходную схему и платить единый налог в размере 6% или же метод «доходы минус расходы» и перечислять в бюджет 15%. Сразу скажем, что для аптек более выгоден второй вариант, так как расходная часть у них довольно большая, что существенно может снизить итоговую сумму налога.

Чтобы перейти на ОСНО, никаких дополнительных заявлений и документов не требуется. После подачи форм ЕНВД 3 и 4 налоговики автоматически переведут аптеку на общую систему налогообложения.

С УСН все немного сложнее. Это льготный налоговый режим, поэтому применять его могут далеко не все организации или ИП. Аптека может оформить УСН, если:

- остаточная стоимость основных средств — не выше 150 миллионов рублей;

- среднесписочная численность сотрудников — не более 100 человек;

- совокупная выручка за три предшествующих квартала (девять месяцев) — 112,5 миллиона рублей, за годовой период — 150 миллионов рублей.

Это довольно высокие показатели, поэтому большая часть аптек вправе оформить упрощенку. Тем более, что налоговики допускают небольшое нарушение нормативов. Если за отчетный период численность увеличивается до 130 человек, а годовая выручка — до 200 миллионов рублей, то ФНС в качестве штрафа увеличит ставку единого налога по УСН до 8% для доходного метода и 20% для расходного метода.

Однако, чтобы перейти на УСН, владельцам бизнеса придется поторопиться. Оформить упрощенку можно, только если отказаться от ЕНВД в 2019 году и сразу же подать уведомление (форма № 26.2-1) о назначении УСН. Предельный срок для информирования налоговиков — 31.12.2019. Если не успеете, то с 01.01.2020 будете работать на ОСНО.

Автор: Орлова О. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Оптимизация налогообложения является неотъемлемой частью планирования деятельности. 2020 год внес кардинальные изменения в нашу жизнь, заставив принимать меры «пожарного» характера как хозяйствующих субъектов, так и Правительство РФ. Аптечная розница из-за специфики работы в условиях развития коронавирусной инфекции чувствовала себя лучше других, но и ей пришлось столкнуться с тяжелыми внешними обстоятельствами. Поскольку макроэкономическая неопределенность сохраняется, жизненно важно, чтобы меры налоговой оптимизации не обернулись непредсказуемыми последствиями.

В отличие от макроэкономических, налоговые условия для аптечных организаций в 2020 году не сопровождались «сюрпризами». Еще в конце 2019 года стало понятно, что у аптек с точки зрения выбора налогового режима остались общая и, если позволяют показатели, упрощенная система налогообложения. Аптекам в связи с реализацией маркированного товара раньше, чем остальной рознице, пришлось отказаться от уплаты ЕНВД – со многих сторон удобного налога. Сегодня это уже не воспринимается как потеря, поскольку для аптек во времени были разнесены два неблагоприятных фактора: отмена льготного режима и шок от карантинных мер в связи с распространением коронавируса.

Общая система налогообложения для аптечного ритейла

Бизнесмены по возможности стараются избегать ОСНО, но не из-за налога на прибыль и его ставки 20% (не так уж она велика), а из-за НДС (платить с добавленной стоимости готовы далеко не все). ОСНО выгодна тем налогоплательщикам, у которых реализация облагается по ставке ниже базовой (20%), – то есть по ставке 0 или 10%.

Фармацевтическая продукция облагается по ставке 10%, и, на первый взгляд, быть плательщиком НДС – для аптек весьма приемлемый вариант. Но и «входящий» НДС (а состоит он в основном из закупки лекарственных средств) также имеет ставку 10%. НДС выгоден фармрознице, если в составе себестоимости имеются значительные затраты со ставкой НДС 20%, такие, например, как аренда, покупка основных средств. Поэтому аптекам, работающим на ОСНО, важно проводить политику закупок в целях повышения доли затрат, облагаемых НДС по ставке 20% без роста абсолютной величины затрат.

Последствия отмены спецрежима в виде уплаты ЕНВД

Полная отмена спецрежима в виде ЕНВД с 2021 года вряд ли приведет к изменению в работе аптек. Во-первых, использовать этот режим для торговли маркированным товарами было нельзя уже с 2020 года. Во-вторых, в условиях угрозы новых ограничительных мер негибкие режимы (а к таковым относилась уплата ЕНВД) проигрывают гибким.

Однако спецрежим в виде ЕНВД являлся любимым налоговым режимом многих бизнесменов, что было учтено законодателями и Правительством РФ при разработке переходных положений. И хотя плачевное состояние среднего и малого бизнеса в период коронавирусной инфекции не поколебало принципиальную позицию властей по отмене ЕНВД, многие чаяния коммерсантов были удовлетворены путем внесения послаблений в действующие специальные налоговые режимы. Итогом стали достаточно комфортные переходные положения, а также увеличение допусков по упрощенке и патенту. В частности, Федеральным законом от 01.04.2020 № 102-ФЗ ст. 346.25 НК РФ дополнена п. 2.2, исходя из которого налогоплательщики, уплачивавшие ЕНВД до перехода на УСНО с объектом налогообложения «доходы, уменьшенные на расходы», вправе учесть произведенные до перехода на УСНО расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации.

Расширение сферы УСНО

Аптекам, имеющим высокие затраты, связанные с покупной стоимостью медикаментов, как и прочей рознице, подходит УСНО с базой «доходы минус расходы». Однако при этом действует требование об уплате минимального налога, который составляет 1% от выручки. В случае низкорентабельной или убыточной деятельности из-за минимального налога налоговая нагрузка резко возрастает, что может сделать «упрощенку» менее выгодной, чем ОСНО. В данном случае проявляется эффект частичной негибкости УСНО. Минимальный налог рассчитывается от выручки, а не от заявленной и выбранной налогоплательщиком в качестве наиболее подходящей базы «доходы минус расходы», что делает его негибким относительно прибыли. Таким образом, малый аптечный бизнес является заложником установленных УСНО лимитов: снизу это минимальный налог, а сверху – предельная величина доходов от реализации.

Чтобы уберечь «упрощенцев» хотя бы от ловушки верхней границы, с 2021 года устанавливается так называемая буферная зона со следующими параметрами: доходы от 150 млн до 200 млн руб., численность от 100 до 130 человек. При нахождении в ней право на применение УСНО не прекращается, а вот налоговая ставка увеличивается (при УСНО с базой «доходы» – с 6 до 8%, при УСНО с базой «доходы минус расходы» – с 15 до 20%).

И, как стало известно из опубликованного проекта ведомственного акта, возобновляется индексация лимита доходов при УСНО. На 2021 год коэффициент-дефлятор составит 1,032, которому соответствуют новые лимиты доходов: 154,8 млн руб. (после которого налоговая ставка возрастает) и 206,4 млн руб. (после которого право на применение УСНО утрачивается).

Повышенная ставка начинает применяться с квартала, в котором допущено превышение. Рассчитаем, какова будет минимальная ставка УСНО с базой «доходы минус расходы» при достижении предельной величины доходов 200 млн руб.: (150 млн руб. х 15% + (200 - 150) млн руб. х 20%) / 200 млн руб.= 16,25%.

В зависимости от равномерности деятельности в течение года ставка УСНО в буферной зоне находится в интервале от 16,25 до 20%.

Для УСНО с базой «доходы» при доходах 200 млн руб. расчетная ставка налога находится в интервале от 6,5 до 8%: (150 млн руб. х 6% + (200 - 150) млн руб. х 8%) / 200 млн руб. = 6,5%.

Патентная система налогообложения для индивидуальных предпринимателей

Патент вправе применять только индивидуальные предприниматели, на организации он не распространяется. Патент можно совмещать с ОСНО или с УСНО. В силу п. 3 ст. 346.43 НК РФ пользоваться этим режимом в отношении реализации лекарственных средств, подлежащих обязательной маркировке, нельзя. Однако на патенте можно осуществлять фармацевтическую деятельность (пп. 38 п. 2 ст. 346.43 НК РФ) и розничную торговлю прочими товарами (пп. 45 и 46 п. 2 ст. 346.43 НК РФ), что может побудить некоторых бизнесменов сочетать различные системы налогообложения. Поскольку ПСНО относится к негибким системам, частичное использование патента может привести к повышенной налоговой нагрузке. А учитывая очевидные минусы административного характера от совмещения налоговых режимов, рекомендовать к использованию ПСНО не рискнем.

Дополнительная выгода для субъектов малого и среднего бизнеса

Законом № 102-ФЗ для субъектов малого и среднего бизнеса по отношению к зарплате работников в части превышения МРОТ снижены ставки страховых взносов с 30 до 15%. Как известно, Федеральным законом от 24.07.2007 № 209-ФЗ установленыдостаточно «либеральные» критерии субъекта малого и среднего предпринимательства, в частности выручка до 2 млрд руб. в год и численность до 250 человек. Таким образом, снижение прямых налогов на труд получают не только аптеки, использующие спецрежимы, но и многие другие, работающие на ОСНО.

Рассчитаем, какова будет нагрузка на труд, если среднемесячная заработная плата составляет 30 000 руб., а МРОТ на 2021 год – 12 792 руб.

Средняя нагрузка = (12 792 руб. х 30% + (30 000 - 12 792) руб. х 15%) / 30 000 руб. = (3 837,6 + 2581,2) руб. / 30 000 руб. = 21,4%.

Как видно, законодатель восстановил привилегированное положение малого бизнеса по отношению к крупному, а также усилил механизм, при котором средняя нагрузка на труд снижается по мере роста заработной платы.

При оценке перспектив налоговой оптимизации напрашивается вывод, что значение специальных режимов меняется: они все меньше генерируют совокупную налоговую выгоду, а их польза все больше сводится к праву не уплачивать НДС и вести упрощенный налоговый учет.

Кроме того, можно предположить, что в ближайшее время аптечную розницу будут волновать не столько варианты налогового планирования, сколько покупательская способность населения и способы преодоления кризиса. Таким обстоятельствам, при которых на первый план выходит выживаемость, а не эффективность, наиболее подходит гибкая система налогообложения. Патент негибок изначально, а УСНО из-за минимального налога (1%) перестает быть гибкой в условиях спада продаж. Наличие элемента негибкости (минимальный налог хоть и гибок относительно выручки, но не гибок относительно прибыли) при низкой рентабельности (а она не может быть высокой при падении товарооборота) приводит к росту налоговой нагрузки при применении формального гибкого налога при УСНО. Может оказаться, что ОСНО, корректно относящая к убыточной или низкорентабельной деятельности, окажется наилучшим (из всех возможных) налоговым режимом.

С 1 января ничего нельзя продавать! Налоги теперь будут 50%! Нужно срочно нанять бухгалтера! О, сколько ж это расходов — придется закрываться…

С лета 2019 года что-то подобное слышит каждый, кто работает в аптеке, от собственника до провизора. Всё из-за требования маркировать лекарственные препараты. А ещё из-за поправок в налоговом кодексе: столько лет работали на ЕНВД, теперь это, оказывается, запрещено.

Дела обстоят не так страшно, если почитать документы. Да, в 2020 аптекам придется перейти на новые режимы налогообложения и научиться работать с маркированными товарами. Но время на подготовку еще есть.

Что говорят

Что на самом деле

С 1 января продажа лекарств без маркировки незаконна.

Это не так. Обязательная маркировка

вводится с 1 июля 2020 года. И даже после

этой даты можно продавать ЛП без

маркировки — если они изготовлены до 30 июня 2020.

С 1 января ЕНВД запрещен.

Нет. ЕНВД обещают отменить в 2021 году,

в 2020 он всё еще действует, в том числе и

для аптек. Применять этот налоговый

режим нельзя тем, кто продает

законодательство не считает такую

деятельность розничной торговлей. Но

обязательная маркировка ЛП вводится

только с июля. До этого времени аптека

может оставаться на ЕНВД.

В 2020 налог для аптек будет 50%.

Не совсем так. Налог действительно

будет высоким, если ничего не делать.

Вместо ЕНВД аптеку переведут на общее

налогообложение — ОСНО. Придется

платить 20% налога на прибыль, 20% НДС

и 2,2% (зависит от региона, в некоторых

чуть меньше) налога на недвижимость

организации. Но можно подать заявление

о переходе на УСН. И платить только 6%.

Нужно нанимать бухгалтера и учетчика.

Скорее всего. На УСН необходимо вести

и сдавать в налоговую бухгалтерский

баланс. Лучше доверить это специалисту.

Не обязательно нанимать кого-то в штат,

можно отдать работу на аутсорс — в

Кроме бухгалтерии, потребуется вести учет

всех промаркированных товаров. Купить

сканер и программное обеспечение,

подключиться к системе «Честный знак».

При поступлении товара на каждой коробке

нужно сканировать маркировку.

Провизоры и фармацевты с такой

дополнительной нагрузкой вряд ли

Подробнее о маркировке

Эксперимент с маркировкой лекарств в России начали еще в 2017 году. С октября 2019 это стало обязательным для лекарств из списка «семь высокозатратных нозологий». С января 2020 это должно было распространиться на все лекарственные препараты.

Маркировка нужна, чтобы сделать прозрачным перемещение лекарств от фармацевтического завода к пациентам. На упаковку наносится двумерный код. На каждом этапе — склад завода, склад аптеки, касса — код сканируется и учитывается в системе «Честный знак». Все это должно помочь в борьбе с контрафактом и повторными продажами. По отчетам правительства, в октябре и ноябре 2019 благодаря маркировке выявили нарушений на 500 миллионов.

Но сроки повсеместного распространения маркировки оказались нереалистичными. В Европе такой эксперимент занял 10 лет. В России планировали успеть за год. Нужно было промаркировать более шести миллиардов упаковок. И заводы почти тысячи производителей оснастить оборудованием для маркировки.

В декабре 2019 Госдума ввела переходный период — до 1 июля 2020 года. Это значит, что произведенные до 01.07.2020 лекарства разрешается продавать без маркировки . Принимать на склад их можно в любое время, в том числе и после первого июля. Исключение из этого — лекарства для лечения высокозатратных нозологий. Здесь маркировка не нужна только для препаратов, изготовленных до 1 января 2020.

Подробнее о налогах

Формально ЕНВД для аптек никто не отменял. Но с введением обязательной маркировки лекарств изменился род деятельности аптек — это больше не розничная торговля. Так это трактует федеральный закон №325.

Значит, пока аптека торгует лекарствами без специального кода, можно оставаться на ЕНВД. Но не позднее 1 июля 2020 года нужно перейти на другой режим налогообложения.

Выбор не очень большой. Либо ОСНО с НДС, налогами на прибыль и имущество. Либо УСН, где возможны два варианта: 6% налогов от общего оборота или 15% от прибыли.

Подробнее про УСН читайте здесь. Большинству предпринимателей удобнее работать на УСН 6%. Проще бухучет, не нужно мучиться с подтверждением расходов в налоговой. Не все траты налоговые инспекторы соглашаются считать «расходами». Например, аптекам не разрешат занести в расходы плату за товары, купленные, пока аптека работала на ЕНВД.

Перейти на УСН можно тремя способами.

Новым компаниям — в течение 30 дней после регистрации.

Действующим компаниям — с первого января следующего после подачи заявления года. Заявление разрешается подавать с 1 октября по 31 декабря. Не успели подать его в 2019, значит, на УСН можно перейти только в 2021.

Действующим компаниям, работавшим на ЕНВД, но сменившим род деятельности на такой, где применять ЕНВД невозможно, — в течение 30 дней после смены деятельности.

Аптеки относятся к третьему пункту: меняют деятельность с розничной торговли на торговлю маркированными лекарственными препаратами. Однако у вашей региональной налоговой может быть иное мнение. Разумнее уточнить это заранее.

Чтобы перейти с ЕНВД на УСН в связи со сменой деятельности, нужно подать заявление о прекращении ЕНВД (для ООО это делается на бланке формы «ЕНВД-3»). И уведомить налоговую о переходе на УСН (форма «№ 26.2-1»).

Коротко о перспективах аптек в 2020 году

Ассортимент уменьшится. Предположительно на четверть — не все производственные линии успеют оснастить оборудованием для маркировки.

Расходы аптек вырастут. Предположительно на 20% — из-за покупки нового оборудования и ПО, налогов и расширения штата.

Цены на лекарства поднимутся. Заводы тратятся на оборудования, за каждый код на упаковке нужно платить, расходы аптек тоже растут — это нужно как-то компенсировать.

Торговля из-за введения маркировки не остановится. До июля 2020 действует переходный режим. Лекарства, произведенные до этого времени можно продавать без маркировки. Возможно, будут введены налоговые послабления.

Бухгалтеру аптечного пункта нужно знать много нюансов. Например, как посчитать НДС, если аптека изготавливает лекарства по рецептам врачей, или как правильно организовать раздельный учет, приобретая лечебные средства, которые облагаются НДС по разным ставкам. Об этом и многом другом читайте в статье.

Начнем мы с того, что аптека – это общее название различных аптечных учреждений. Аптечные учреждения занимаются розничной торговлей лекарственными средствами, их изготовлением и отпуском. Статья 4 Закона от 22 июня 1998 г. № 86-ФЗ «О лекарственных средствах» называет эту деятельность фармацевтической.

Фармацевтическая деятельность подлежит обязательному лицензированию (ст. 17 Закона от 8 августа 2001 г. № 128-ФЗ «О лицензировании отдельных видов деятельности»). Поэтому, перед тем как приступить к работе, аптечное учреждение должно получить лицензию. Срок действия лицензии составляет 5 лет. А в случае утери оригинала лицензии аптечному учреждению будет выдан дубликат (п. 9, 10 Положения, утвержденного постановлением Правительства РФ от 1 июля 2002 г. № 489).

Поступление готовых лекарств

Лекарственные средства и изделия медицинского назначения являются для аптечных учреждений товаром. Их учет ведется на счете 41 «Товары» в покупных или продажных ценах. Выбранный метод оценки товаров должен быть закреплен в учетной политике аптечного учреждения.

Как правило, аптечное учреждение учитывает товары по продажным ценам. Поэтому начисленная торговая наценка отражается на счете 42 «Торговая наценка». Величину наценки на медикаменты, входящие в перечень жизненно необходимых и важнейших лекарственных средств, назначают органы исполнительной власти субъектов Российской Федерации (постановление Правительства РФ от 9 ноября 2001 г. № 782). Перечень таких лекарственных средств приведен в распоряжении Правительства РФ от 29 декабря 2005 г. № 2343-р.

Аптечные учреждения приобретают готовые лекарственные средства непосредственно у производителя или у посреднической фирмы.

Цены на самые важные отечественные и импортные лекарства регистрируются в Минздраве России и вносятся в Государственный реестр цен на лекарственные средства (ст. 19 Федерального закона от 22 июня 1998 г. № 86-ФЗ). Заявление о регистрации предельной отпускной цены подает производитель лекарственного средства или его представитель (постановление Правительства РФ № 782). Ответственность за достоверность представленной информации о зарегистрированных ценах несут поставщики лекарственных средств. Именно они должны сообщить аптечному учреждению сведения о зарегистрированных ценах на лекарства.

Вместе с накладными продавец передает аптечному учреждению протокол согласования цен. Этот документ необходим для правильного определения цены реализации лекарственного средства. В нем указываются:

- отпускная цена производителя;

- цена государственной регистрации.

Органами исполнительной власти субъектов РФ устанавливаются для предприятий оптовой торговли лекарственными средствами и аптечных учреждений предельные оптовые и предельные розничные надбавки.

При реализации лекарств в розничной торговле применяется два вида надбавок. Если лекарственное средство поставляет производитель, то наценка не может превышать 35 процентов от фактической отпускной цены без учета НДС. Если же лекарство поступило от оптового поставщика, то наценка аптечного учреждения не должна превышать 25 процентов от цены поставщика без НДС (п. 1.2 постановления Правительства Москвы от 23 апреля 2002 г. № 303-ПП).

НДС при продаже готовых лекарств

С 1 января 2002 года медицинские товары отечественного и зарубежного производства облагаются НДС по ставке 10 процентов (подп. 4 п. 2 ст. 164 НК РФ). К этим товарам относятся лекарственные средства и лекарственные субстанции промышленного и внутриаптечного производства, а также изделия медицинского назначения.

Кроме лекарственных средств и медицинских изделий аптечные учреждения могут продавать пищевые добавки, косметику и прочие товары, облагаемые НДС по ставке 18 процентов, а также изделия очковой оптики, вовсе не облагаемые НДС (подп. 1 п. 2 ст. 149 НК РФ). В этом случае следует отдельно учитывать операции по реализации товаров по ставке 10 процентов, по ставке 18 процентов и не облагаемые НДС.

Приобретая товары, облагаемые НДС по разным ставкам, раздельный учет можно организовать так. На счетах 41 «Товары» и 42 «Торговая наценка» аналитический учет ведется на следующих субсчетах:

- «Товары, облагаемые НДС по ставке 10 процентов»;

- «Товары, облагаемые НДС по ставке 18 процентов»;

- «Товары, не облагаемые НДС».

Такие же аналитические счета открываются к субсчетам счета 90 «Продажи».

Отпуск по льготным и бесплатным рецептам

Отпустить лекарственный препарат по таким рецептам могут только те аптечные учреждения, которые имеют договор на возмещение расходов за льготное лекарственное обеспечение населения. Договор может быть заключен либо с территориальным органом управления здравоохранения о возмещении расходов за льготное лекарственное обеспечение населения, либо с ТФОМС.

На основании льготных рецептов аптека составляет сводный реестр и выписывает два экземпляра счета на оплату. Первый экземпляр и сводный реестр направляются в ведомство, с которым заключен договор (территориальный орган управления здравоохранения либо ТФОМС). Вторые экземпляры счета вместе с рецептами остаются в аптеке для отчета.

Цены на лекарства, отпускаемые по льготным и бесплатным рецептам, формируются в особом порядке. При льготном и бесплатном отпуске лекарств применяется суммарная торговая надбавка, которая не может превышать 15 процентов. Суммарная надбавка состоит из оптовой и розничной надбавки. Ее нельзя превышать независимо от числа участников товаропроводящей сети. Рассчитывать суммарную надбавку надо от зарегистрированной цены производителя.

По характеру своей деятельности аптеки и аптечные пункты могут быть двух видов:

- производственная аптека или аптечный пункт с правом изготовления лекарственных средств;

- аптека готовых лекарств или аптечный пункт без права изготовления лекарственных средств.

Аптечные учреждения второй группы продают готовые лекарственные средства населению и лечебно-профилактическим учреждениям. А вот аптечные учреждения первой группы кроме продажи готовых лекарственных средств занимаются еще и изготовлением лекарственных средств по рецептам врачей и требованиям лечебных учреждений.

Цена лекарства внутриаптечного изготовления состоит из:

- стоимости лекарственных ингредиентов, в том числе стоимости дистиллированной воды, если она включена в пропись рецепта;

- стоимости аптечной посуды;

- стоимости вспомогательных материалов (пробок, колпачков, этикеток и т. п.);

- тарифа за изготовление лекарства.

Учитывать количество и стоимость изготовленных лекарств можно по-разному. Например, на основании рецепта заполнять квитанцию в одном экземпляре. По окончании месяца по квитанциям подсчитывают, какое количество лекарственных средств было изготовлено и на какую сумму.

Если в аптеке небольшой объем работы по изготовлению лекарственных средств, можно использовать бесквитанционный метод. Для этого на основании рецепта делается запись в Рецептурном журнале. Отметим, что унифицированной формы такого журнала нет.

В графе 2 «Номер рецепта» проставляется номер рецепта по порядку с начала рабочего дня, и в конце рабочего дня (смены) подсчитываются итоги по графам, то есть количество индивидуально изготовленных лекарственных форм и их стоимость.

Нужно помнить, что стоимость дистиллированной воды, которая включается в рецепт, отражается отдельной строкой либо в Рецептурном журнале, либо в квитанции.

Если лекарство было изготовлено для лечебно-профилактических учреждений, то в конце месяца количество изготовленных лекарственных средств, а также их стоимость подсчитывают на основании расходных накладных.

Лекарственные средства, изготовленные в аптечных учреждениях по рецептам врачей, облагаются НДС по ставке 10 процентов (подп. 4 п. 2 ст. 164 НК РФ). В то время как операции по реализации тары, в которую помещают изготовленное лекарство, то есть всевозможных пузырьков, колпачков, пробок, этикеток и т. п., облагаются по обычной ставке. Возникает вопрос: нужно ли учитывать стоимость тары отдельно от стоимости самого лекарства и облагать по ставке 18 процентов?

На этот вопрос ответили столичные инспекторы (письмо УМНС по г. Москве от 10 июня 2002 г. № 24-05/26400). По их мнению, если при формировании цены на лекарство учитывается стоимость его тары, то в данном случае нужно начислить НДС по ставке 10 процентов.

Суммы НДС, уплаченные аптеками при приобретении тары, использованной в дальнейшем для лекарственных средств внутриаптечного изготовления, можно предъявить к налоговому вычету в полном объеме. Об этом сказано в упомянутом письме № 24-05/26400. Нужно лишь учесть положения статьи 172 Налогового кодекса. В ней сказано, что для получения вычета материальные ценности должны быть оприходованы, а покупателю необходимо иметь счет-фактуру.

Если аптека изготавливает лекарственные средства из сырья заказчика, то данная операция не облагается НДС на основании подпункта 24 пункта 2 статьи 149 Налогового кодекса. При этом должны соблюдаться два условия. Аптека должна иметь соответствующую лицензию на эти операции (п. 6 ст. 149 НК РФ) и вести раздельный учет облагаемых и необлагаемых операций (п. 4 ст. 149 НК РФ).

Возмещение входного НДС

Когда аптечное учреждение продает товары или выполняет работы, реализация которых как облагается НДС, так и не облагается, то при учете входного НДС надо иметь в виду, что:

- к вычету принимается сумма налога по ценностям, которые предназначены для производства продукции или выполнения работ, реализация которых облагается НДС;

- сумму налога по ценностям, предназначенным для осуществления операций, не облагаемых НДС, включают в себестоимость этих ценностей, работ или услуг.

Однако бывает, что стоимость товаров, работ или услуг нельзя напрямую отнести к конкретному виду операций. В этом случае сумму входного налога нужно распределить. Для этого рассчитывают пропорцию, которая определяется исходя из стоимости облагаемых товаров (услуг), в общей стоимости товаров (услуг) за налоговый период (п. 4 ст. 170 НК РФ). Результат умножаем на сумму распределяемого НДС.

Обратите внимание: чтобы применить такой порядок, аптека должна вести раздельный учет. Кодекс допускает один случай, когда распределять НДС по пропорции между облагаемыми и необлагаемыми НДС операциями не надо, а весь входной налог можно зачесть. Для этого доля совокупных расходов на производство товаров, реализация которых не облагается НДС, не должна превышать 5 процентов от общих расходов на производство (п. 4 ст. 170 НК РФ).

Отметим, что даже если у вас очень незначительная доля операций, не облагаемых НДС, то вести раздельный учет вы все равно обязаны, так как этого требует пункт 4 статьи 149 НК РФ.

Определяем налог на прибыль

Прибыль от реализации готовых лекарств и других товаров, а также от изготовления лекарственных средств облагается по ставке 24 процента. Учитывать отдельно прибыль от разных видов деятельности не нужно (п. 2 ст. 274 НК РФ).

Переход на «вмененку»

Если в регионе введен ЕНВД, то аптеки могут быть переведены на этот спецрежим. Как мы уже говорили, аптечные учреждения занимаются розничной продажей лекарственных средств (Закон № 86-ФЗ). А в перечне видов деятельности, которые подлежат переводу на «вмененку», поименована розничная торговля (п. 6, 7 ст. 346.26 НК РФ).

Под розничной торговлей понимается деятельность, связанная с торговлей товарами на основании договоров розничной купли-продажи (ст. 346.27 НК РФ). Таким образом, основным критерием, отличающим розничную торговлю от оптовой, является конечная цель использования приобретаемого покупателем товара. Клиент должен приобретать товары не для предпринимательской деятельности.

Если аптека продает лекарства по договорам розничной купли-продажи, она может быть переведена на уплату ЕНВД. При этом должно соблюдаться условие: продажа осуществляется через магазины или павильоны (стационарная торговля) с площадью торгового зала не более 150 кв. м либо через палатки, лотки и другие объекты нестационарной торговли.

В первом случае физическим показателем базовой доходности является площадь торгового зала. Размер базовой доходности – 1800 рублей. Во втором – физическим показателем является торговое место, а размер базовой доходности составляет 9000 рублей.

При продаже лекарственных средств по льготным рецептам часть стоимости приобретаемого препарата оплачивается покупателем через кассу, а оставшаяся часть перечисляется в централизованном порядке органами здравоохранения. То есть имеет место смешанная форма расчетов. До 2006 года деятельность аптеки с использованием смешанных форм расчетов не попадала под ЕНВД (письмо МНС России от 29 июля 2004 г. № 22-1-15/1336).

Однако после внесения изменений в статью 346.27 Налогового кодекса Законом от 21 июля 2005 г. № 101-ФЗ отпуск лекарственных средств по льготным и бесплатным рецептам может облагаться ЕНВД.

Что касается изготовления аптеками лекарственных средств, то этот вид деятельности относится к группировке «Розничная торговля…» (код 52.31 Общероссийского классификатора видов экономической деятельности ОК 029-2001). Следовательно, продажа аптеками препаратов собственного производства попадает под действие ЕНВД (п. 4 письма МНС России от 11 июня 2003 г. № СА-6-22/657, письмо УМНС по Московской области от 16 июля 2003 г. № 04-20/ 10696/П552).

Предположим, что аптека поставляет медикаменты, изделия медицинского назначения, дезинфицирующие средства в детские сады, школы, больницы, поликлиники, интернаты, парикмахерские и т. д. Если при этом она оформляет счета-фактуры, то деятельность аптеки не переводится на уплату ЕНВД (письмо Минфина России от 10 марта 2006 г. № 03-11-04/3/123).

О. Курбангалеева, аудитор

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 30 декабря 2019 г. СД-4-3/27173@

О НАПРАВЛЕНИИ ПИСЬМА МИНФИНА РОССИИ ОТ 20.12.2019 N 03-11-09/100308

Федеральная налоговая служба направляет для сведения и использования в работе письмо Министерства финансов Российской Федерации от 20.12.2019 N 03-11-09/100308 по вопросу применения специального налогового режима в виде единого налога на вмененный доход для отдельных видов деятельности в отношении предпринимательской деятельности по реализации лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации.

Управлениям ФНС России по субъектам Российской Федерации поручается довести данное письмо до нижестоящих налоговых органов, а также до налогоплательщиков.

Действительный

государственный советник

Российской Федерации

2 класса

Д.С.САТИН

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 20 декабря 2019 г. N 03-11-09/100308

Департамент налоговой и таможенной политики в связи с поступающими запросами налогоплательщиков о применении системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее - ЕНВД) в отношении предпринимательской деятельности по реализации лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12.04.2010 N 61-ФЗ "Об обращении лекарственных средств" (далее - Федеральный закон N 61-ФЗ), сообщает следующее.

В соответствии с подпунктами 6 и 7 пункта 2 статьи 346.26 Налогового кодекса Российской Федерации (далее - Кодекс) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее - ЕНВД) может применяться в отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли, а также розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети.

Согласно статье 346.27 Кодекса (в редакции Федерального закона от 29.09.2019 N 325-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации") с 1 января 2020 года реализация лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом N 61-ФЗ для целей главы 26.3 Кодекса к розничной торговле не относится.

Федеральным законом "О внесении изменений в Федеральный закон "Об обращении лекарственных средств" и Федеральный закон "О внесении изменений в Федеральный закон "Об обращении лекарственных средств", принятым Государственной Думой Федерального Собрания Российской Федерации в третьем чтении 12 декабря 2019 года, вносятся изменения в часть 7.1 статьи 67 Федерального закона N 61-ФЗ, согласно которым лекарственные препараты для медицинского применения, предназначенные для обеспечения лиц, больных гемофилией, муковисцидозом, гипофизарным нанизмом, болезнью Гоше, злокачественными новообразованиями лимфоидной, кроветворной и родственных им тканей, рассеянным склерозом, лиц после трансплантации органов и (или) тканей, произведенные до 31 декабря 2019 года, а также иные лекарственные препараты для медицинского применения, произведенные до 1 июля 2020 года, подлежат хранению, перевозке, отпуску, реализации, передаче, применению без нанесения средств идентификации до истечения срока их годности.

Учитывая изложенное, в случае вступления в силу указанного Федерального закона, в отношении предпринимательской деятельности по розничной реализации вышеуказанных лекарственных препаратов, не подлежащих обязательной маркировке, в 2020 году налогоплательщики вправе применять ЕНВД.

Согласно пункту 4 статьи 346.12 Кодекса организации и индивидуальные предприниматели, перешедшие в соответствии с главой 26.3 Кодекса на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения (далее - УСН) в отношении иных осуществляемых ими видов предпринимательской деятельности.

Таким образом, в 2020 году в отношении предпринимательской деятельности по реализации товаров, относящейся к розничной торговле, в целях главы 26.3 Кодекса, налогоплательщик вправе применять ЕНВД, а в отношении предпринимательской деятельности по реализации товаров, не признаваемой розничной торговлей - общий режим налогообложения или УСН.

При этом согласно пункту 7 статьи 346.26 Кодекса налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. Учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих налогообложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Директор Департамента

А.В.САЗАНОВ

Читайте также: