Зл что это в налоговой

Опубликовано: 20.09.2024

Как читать сведения о состоянии индивидуального лицевого счета, полученные через Личный кабинет застрахованного лица, Единый портал государственных (муниципальных) услуг (ЕПГУ) или через территориальный орган ПФР

1. В начале блока общей информации содержится техническая информация: реквизиты вашего запроса, на основании которого и по состоянию на какую дату были сформированы данные сведения.

Помимо этого, указываются Ваши персональные данные: ФИО, дата рождения, номер Вашего индивидуального лицевого счета в ПФР (СНИЛС), вариант Вашего пенсионного обеспечения в системе обязательного пенсионного страхования (формирование только страховой или страховой и накопительной пенсии) а также количество лет стажа, учтённого для назначения пенсии, и количество индивидуальных пенсионных коэффициентов (пенсионных коэффициентов). Коэффициенты начисляются за каждый год трудовой деятельности при условии начисления работодателями или Вами лично страховых взносов на обязательное пенсионное страхование. С 2015 года именно в виде коэффициентов формируются пенсионные права.

Необходимо учесть, что если Вы являетесь уже получателем пенсии, то сведения о стаже, учтенном при назначении пенсии, не отражаются в форме Сведений.

2. Формирование пенсионных прав в коэффициентах началось с 2015 года. В первом блоке указываются сведения о периодах работы до 2015 года, и после 2015 года указываются сведения о периоде работы, а также о суммах выплат иных вознаграждений и суммах начисленных страховых взносов на страховую пенсию, на основании которой рассчитана величина ИПК.

Если Вы начинали свою трудовую деятельность до указанного года, то все Ваши сформированные пенсионные права переведены в пенсионные коэффициенты для назначения пенсии Вам в будущем по новой формуле. Во втором блоке указывается количество пенсионных коэффициентов и его составляющих, заработанных до 2015 года (при наличии).

3. Также во втором блоке описаны основные сведения, на основании которых было рассчитано количество пенсионных коэффициентов за периоды до 2015 года. Указывается среднемесячный заработок за 2000-2001 годы, общий трудовой стаж, а также детальная информация о местах работы и заработке застрахованного лица в данный период. Эти данные необходимы для исчисления расчетного пенсионного капитала для дальнейшей конвертации в коэффициенты.

4. В четвёртом блоке указывается размер расчётного пенсионного капитала, сформированного из страховых взносов в период с 2002 по 2014 год. Причём общая сумма капитала указывается с учётом проведённых индексаций. Для перевода пенсионных прав в коэффициенты из размера расчетного пенсионного капитала исчисляется размер ежемесячной выплаты страховой части трудовой пенсии по старости, которую Вы бы получали по состоянию на 31 декабря 2014 года. При этом не учитываются фиксированный базовый размер, а затем полученная сумма делится на стоимость одного коэффициента по состоянию на 1 января 2015 года (64,1 рубля). Ваше итоговое количество коэффициентов, заработанное до 2015 года (при наличии), указано в блоке 2.

Также в этом блоке отражены детальные сведения о местах работы, начисленных и учтённых страховых взносах, а также периоды работы, включённые в страховой стаж.

Если Вы считаете, что какие-либо сведения не учтены или учтены не в полном объеме, обратитесь к работодателю для уточнения данных и представьте их в Пенсионный фонд.

3-4. Информация, размещённая в этих блоках, отражается в зависимости от варианта пенсионного обеспечения в системе ОПС, участия в Программе государственного софинансирования пенсий, а также от страховщика, у которого застрахованное лицо формируется свои пенсионные накопления.

если у Вас не формируются пенсионные накопления и Вы не являетесь участником Программы государственного софинансирования формирования пенсионных накоплений, то блок 4 отображаться не будет;

если у Вас формируются пенсионные накопления, при этом страховщиком является ПФР, и Вы являетесь участником Программы государственного софинансирования формирования пенсионных накоплений, то блоки 3-4 у Вас будут отображаться;

5. В третьем блоке указывается следующая детальная информация, в случае, если Вы формируете пенсионные накопления в ПФР

- выбранная управляющая компания (частная или государственная «Внешэкономбанк») и выбранный инвестиционный портфель. Если Вы не выбирали никакую управляющую компанию, то средства Ваших пенсионных накоплений находятся в доверительном управлении государственной управляющей компании «Внешэкономбанк» (инвестиционный портфель – РАСШИРЕННЫЙ);

- итоговая сумма средств пенсионных накоплений с учётом их инвестирования с распределением по источникам формирования накопительной пенсии:

- за счёт страховых взносов;

- за счёт средств материнского (семейного) капитала;

- за счёт страховых взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, в том числе взносов работодателя (если работодатель является еще одной стороной Программы и уплачивает взносы из своих средств в Вашу пользу), взносов государства на софинансирование и результата от их инвестирования.

6. В четвертом блоке указывается детальная информация в случае, если Вы формируете свои пенсионные накопления в негосударственном пенсионном фонде:

- наименование НПФ, куда в соответствии с Вашим выбором передана сумма средств пенсионных накоплений;

- общая сумма страховых взносов, поступившая на накопительную пенсию, без учёта их инвестирования с распределением по источникам формирования накопительной пенсии:

- за счёт страховых взносов;

- за счёт средств материнского (семейного) капитала;

- за счёт страховых взносов в рамках Программы государственной поддержки формирования пенсионных накоплений, в том числе взносов работодателя (если они являются еще одной стороной Программы и уплачивают взносы в Вашу пользу) и взносов государства на софинансирование.

7. В пятом блоке содержится информация о дате установления и сумме страховой пенсии, фиксированной выплаты к страховой пенсии, сумме накопительной пенсии (при наличии таковой), срочной пенсионной выплаты или суммы единовременной выплаты средств пенсионных накоплений (только в случае формирования формы СЗИ-6 на число месяца, в котором осуществлена выплата средств пенсионных накоплений).

Из налоговой бухгалтерам все чаще поступают такие запросы, что и не знаешь, как ответить. Прямо и честно – могут «обидеться», а потом «обидеть» вас. Придумывать небылицы – тоже чревато. Остается нечто среднее, промежуточное – чтобы, как говорится, и невинность соблюсти, и на санкции не нарваться. Вот как, к примеру, пояснить проверяющим, почему в зарплата в компании ниже среднеотраслевой? Сейчас расскажем.

В последнее время количество запросов от налоговых органов неуклонно растет. Запрашивают всевозможные данные – пояснение причин убытка, величины налоговой нагрузки, наличие системы оценки добросовестности контрагентов и многое другое. Наряду с этим довольно часто претензии налоговиков касаются величины зарплаты, которая «ниже средней по отрасли».

Очень часто это замечание озадачивает бухгалтеров. И неудивительно. Во-первых, нередко очень трудно понять, о какой среднеотраслевой заработной плате идет речь. Ведь, наверное, только новичок будет считать, что такой показатель один. Среднеотраслевая заработная плата может быть по конкретному городу (району), а может быть областной.

И что делать в такой ситуации? Конечно, самое главное и самое первое – это не паниковать, а спокойно в ней разобраться.

Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» определяет систему планирования выездных налоговых проверок, а заодно устанавливает оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок.

Так, в пункте 5 данного приказа определено, что одним из критериев оценки рисков для налогоплательщиков является выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации.

Сразу становится понятней, какое среднеотраслевое значение нужно считать. Субъектом РФ будет являться в этом случае не конкретный город, в котором зарегистрирован налогоплательщик, а субъект РФ. Перечень субъектов приведен в статье 65 Конституции РФ.

Например, организация, зарегистрированная в г. Смоленске и относящаяся к ИФНС России по г. Смоленску, будет брать среднеотраслевой показатель по Смоленской области.

Не успели

А вот оперативно получать эти значения будет проблематично, несмотря на то, что рассматриваемые данные открытые, – статистика подводит официальные итоги, которые и поступают в свободный доступ, с определенной объективной задержкой.

Хотя, подчеркнем, это совсем необязательно. Ведь, по факту, получается, что размер среднеотраслевой оплаты труда влияет лишь на то, будет ли налогоплательщик включен в списки для налоговой проверки. А штрафов или вообще обязанности поддерживать зарплату, равную среднеотраслевой или превышающую ее, закон не устанавливает. Ведь административная ответственность установлена только за выплату зарплаты ниже МРОТ.

В письме УФНС России по Московской области от 23.07.2007 № 18-19/0372 так и говорится, что доначисления «зарплатных» налогов не зависят напрямую от уровня среднестатистической заработной платы. Налог будет доначислен только в случае установления фактов выплаты налогоплательщиком «теневой» заработной платы или выявления каких-либо ошибок, повлекших за собой неполную уплату налогов.

Об этом же говорят и судьи (Постановление ФАС Московского округа от 30.07.2007 № КА-А41/7118-07 по делу № А41-К2-3115/ 07). Определением ВАС РФ от 05.12.2007 № 15995/07 отказано в передаче данного постановления в Президиум ВАС РФ для пересмотра в порядке надзора.

Аналогичный вывод был сделан ФАС Западно-Сибирского округа в Постановлении от 30.10.2008 № Ф04-6627/2008(15063-А45-25) по делу № А45-1955/2008, в Постановлении от 21.05.2009 № Ф04-2979/ 2009(6530-А81-37) по делу № А81-1884/2008, в Постановлении от 27.04.2010 по делу № А81-3998/2009.

Объективные причины

Но, конечно, попадать «на карандаш» налоговой тоже не хочется. Особенно если есть объективные причины в отношении выплаты заработной платы ниже отраслевой.

Надо спокойно разобраться в ситуации и изложить объективные доводы в ответе в налоговый орган.

К примеру, если начисления были меньше среднеотраслевого значения в связи с тем, что работники находились на больничных, в отпусках без сохранения заработной платы, работали согласно условиям трудовых контрактов неполное рабочее время и т. п., то эти пояснения и надо изложить в ответе.

Если все же будет установлена правота налогового органа в отношении соответствия фактического уровня заработной платы среднеотраслевому, надо понять, какова величина расхождения, насколько статистический показатель соответствует объективной экономической реальности в вашей местности.

Ведь не всегда «средняя температура по больнице» будет отображать состояние конкретного больного. Все эти доводы надо также аргументированно изложить в ответе.

Естественно, аргументы могут быть различными. Здесь может быть и сопоставление реальной зарплаты с МРОТ, и наличие убытков, и готовящиеся крупные инвестпроекты, влияющие на платежеспособность компании. Главное, чтобы они были обоснованы.

И, конечно, еще один вариант действий – это повышение оплаты до рекомендованной величины.

Бухгалтер и руководство предприятия должны тщательно оценить все возможные варианты действий, плюсы, минусы и последствия и после этого по любому варианту обязательно составить письменный ответ.

Сергей Данилов, корреспондент «ПБ»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

В августе инспекторы потребуют пояснения практически у всех компаний. Причина в том, что из-за пандемии в зарплатной отчетности не сойдутся новые контрольные соотношения, которые ФНС внедрила в работу этим летом. Если получили запрос, это не значит, что у вас ошибки. Но нужно ответить на требование, чтобы не получить штраф и обойтись без уточненок.

Как налоговики анализируют расчеты ЕРСВ и 6-НДФЛ

Все расчеты, которые вы сдали в инспекцию, попадают в единый программный комплекс АИС «Налог-3». Программа состоит из подсистем. Отдельный блок в программе отведен для камеральных проверок (см. скриншоты ниже).

Как выглядит блок проверки ЕРСВ

Как выглядит блок проверки 6-НДФЛ

Программа налоговиков принимает отчет и проверяет его по контрольным соотношениям. Если есть расхождения с формулами, инспекторы потребуют пояснения. После того как получили сообщение о противоречиях, у вас есть пять рабочих дней, чтобы сдать пояснения либо уточненку. Если промолчать, то оштрафуют.

Штраф составляет 5 тыс. руб. (п. 3 ст. 88 и п. 1 ст. 129.1 НК). Кроме того, если инспекторы найдут нарушения, составят акт и доначислят НДФЛ и взносы. Далее узнайте, какие пояснения инспекторы требуют чаще всего и как отвечать на запросы, чтобы не попасть на доначисления.

Зарплата меньше МРОТ или среднеотраслевой

Самая частая причина, по которой требуют пояснения к расчету по взносам, — доход работников ниже МРОТ или среднеотраслевой зарплаты. В период эпидемии коронавируса многие фирмы и ИП работали, но перевели сотрудников на работу меньше 4 часов в день. В итоге платили зарплату меньше минималки. Формально нарушения тут нет, поскольку многие сотрудники сами согласились работать неполный день. Но для инспекторов низкий доход — это сигнал начать углубленную проверку и пригласить руководителя на зарплатную комиссию. Тем более, что сейчас налоговики возобновили мероприятия, связанные с непосредственным контактом с налогоплательщиками.

Зарплату с МРОТ и среднеотраслевой суммой налоговые инспекторы сверяют по контрольным соотношениям. Формулы для сверки — ниже.

Если соотношение не выполняется, налоговики считают, что фирма могла занизить базу по взносам. Программа сформирует несоответствие и разошлет плательщикам (письмо ФНС от 07.02.2020 № БС-4-11/2002@) (см. скриншот ниже).

Как программа ИФНС показывает зарплату меньше МРОТ

Что касается средней зарплаты по региону, то это статистические данные, они «вшиты» в программу ФНС. Налоговики их не рассчитывают. Но контролеры сами отмечают, что ориентир на средние показатели неправильный, так как ТК не устанавливает обязанности платить средний заработок. Поэтому к этому показателю инспекторы лояльнее, чем к МРОТ.

Как отвечать. В ТК нет требования устанавливать зарплату выше средней по отрасли. Налоговики могут только порекомендовать платить такой заработок. Поэтому сошлитесь на то, что сейчас среднеотраслевые платить не можете, но если заказы вырастут, поднимите зарплаты. Главное, чтобы выплаты были не ниже МРОТ. Хотя есть работники, которые могут получать в месяц меньше минималки. Это те, кто:

- работали на полставки;

- уволились в середине месяца;

- были на больничном, в отпуске по уходу или декрете;

- были весь месяц в отпуске и получили деньги в предыдущем месяце;

- были в отпусках без содержания.

Вы не нарушаете ТК, если платили таким работникам меньше МРОТ. Поясните, по какой причине доходы меньше минималки. Пример пояснения — ниже. Вы не обязаны прикладывать к пояснениям документы. Только если желаете дополнительно обосновать, почему доход ниже МРОТ, представьте «штатку», приказы об отпусках и т. п.

Если зарплату не пояснили, следующий шаг налоговиков — вызов на комиссию по низкой зарплате. Инспекторы до сих пор проводили зарплатные комиссии в соответствии с письмом ФНС от 25.07.2017 № ЕД-4-15/14490@. В июле этот документ отменили (письмо от 07.07.2020 № БС-4-11/10881@). Это значит, что инспекторы не должны проводить межведомственные комиссии с участием представителей администраций, фондов, инспекций труда, полицейских и прокуроров.

Несмотря на официальную отмену комиссий, ФНС не отказалась от работы по легализации зарплат. Например, если у инспекторов есть подозрения относительно компании, то представителя пригласят в инспекцию для пояснений, так как это эффективный метод. Инспекторы вправе поступить так в любой момент, в том числе вне рамок проверок (п. 4 ст. 31 НК). После вызовов компании сами пересчитывают официальную зарплату и уточняют отчеты.

На встрече инспекторы спросят про то, почему зарплата низкая, и зададут другие вопросы. Кроме того, компанию могут включить в план выездных проверок (п. 5 приложения 2 к приказу № ММ-3-06/333@).

Не выполнили условия для пониженного тарифа

Второе по частоте требований на камералке расчета по взносам — вопросы про пониженные тарифы. С 1 апреля для пострадавших отраслей и субъектов МСП действуют новые тарифы — 0 процентов и 15 процентов с выплат сверх МРОТ. Для каждой льготной ставки есть свои контрольные соотношения (письма ФНС от 29.05.2020 № БС-4-11/8821@, от 23.06.2020 № БС-4-11/10252@ и от 10.06.2020 № БС-4-11/9607).

Самая существенная ошибка — плательщик не является пострадавшим или не числится в реестре МСП, но заявил льготы в ЕРСВ. Какие еще соотношения проверят, смотрите в таблице ниже. Если формулы не сходятся, налоговики попросят пояснить расхождения.

Как налоговики проверят тарифы 0 и 15 процентов в ЕРСВ

0 процентов — для пострадавших фирм и ИП

Код тарифа (поле 001) прил. 1 и 2 = 21 → плательщик является пострадавшим, а фирма еще состоит в реестре МСП

Код категории ЗЛ (поле 130) подр. 3.2.1 = КВ

15 процентов выплат сверх МРОТ — для субъектов МСП

Код тарифа (поле 001) прил. 1 и 2 = 20 → плательщик состоит в реестре МСП

Код тарифа (поле 001) прил. 1 = 20 → есть приложение 1 с кодом тарифа (поле 001) = 01

Код категории ЗЛ (поле 130) подр. 3.2.1 = МС → есть подр. 3.2.1 с кодом категории ЗЛ (поле 130) = НР

Код категории ЗЛ (поле 130) подр. 3.2.1 = МС → Выплаты (поле 150) подр. 3.2.1 по коду категории ЗЛ (поле 130) НР = 12 130

Как отвечать. Проверьте, имеете ли право на пониженный тариф и выполняются ли у вас соотношения в расчете. Если нет, подайте уточненку и доплатите взносы.

Если право на пониженный тариф у вас есть, поясните это налоговикам. Например, вы вправе претендовать на льготу, но отсутствовать в реестре, если просрочили отчет, а потом досдали его, но налоговики еще не обновили базу. В реестр МСП не попали те, кто не представил до 01.07.2019 сведения о среднесписочной численности и декларацию по УСН за 2018 год. Однако компании обещали вернуть в реестр, если они сдали отчетность не позднее 30.06.2020 (п. 5 ст. 23 Федерального закона от 08.06.2020 № 166-ФЗ). Если это ваш случай, но вашей фирмы в реестре нет, составьте пояснения для налоговиков.

Пример пояснений смотрите ниже. Инспекторы заверили нас, что примут такой ответ, но еще в августе проверят, добавили ли вас в реестр МСП. Если нет, составят акт и доначислят взносы.

Не применяли пониженный тариф по взносам

Управление поставило задачу инспекторам выявить две группы страхователей:

- пострадавшие фирмы и ИП, которые должны применять нулевой тариф, но не воспользовались им;

- фирмы и ИП из реестра МСП, которые должны считать взносы с выплат сверх МРОТ по тарифу 15 процентов, но применяли общий тариф.

Что касается страхователей из пострадавших отраслей, то до налоговиков довели списки компаний и ИП на проверку. Если плательщик из списка не заявил льготу в ЕРСВ, ему направят запрос или позвонят по телефону.

Что касается льготников, которые не пользовались тарифом 15 процентов, такие компании выявят позже, на камералке декларации по УСН в будущем году. По мнению Минфина, упрощенцы не вправе списать в расходы 30-процентные взносы, если должны применять льготный тариф 15 процентов (см. интервью). Поэтому если переплачиваете взносы, то в будущем эту сумму могут исключить из расходов.

Как отвечать. Если не воспользовались нулевой ставкой, сдайте уточненку. Там отразите нулевые страховые взносы. Если заплатили взносы за II квартал, инспекторы сами зачтут переплату. Но если хотите вернуть деньги, подайте заявление о возврате.

Будут ли проверять субсидии на зарплату

На камералках расчета по взносам и 6-НДФЛ рядовые инспекторы вряд ли будут проверять, законно ли компании и ИП получили субсидии на зарплату. Но проверять организации и ИП, которые получили субсидии, будут УФНС совместно с администрацией и УМВД. Контролеры будут искать тех, кто получил деньги обманным путем в результате сговора с работниками. Некоторые работодатели по документам не увольняли сотрудников, чтобы сохранить численность, а по факту сотрудники уже в фирме не работали. В случае если найдут нарушения, то субсидии потребуют вернуть, а руководителя компании или ИП могут привлечь к уголовное ответственности за мошенничество. Компании уже получили информационные письма, где их предупреждают о проверках.

Отразили 12 мая в строке 120 формы 6-НДФЛ

Инспекторы проверяют дату уплаты налога в строке 120 расчета. По ней налоговики поймут, не просрочила ли компания платеж и верно ли заполнила форму. Контролеры запросят пояснения, если фирма работала во время «карантина», но в строке 120 поставила льготный срок 12.05.2020.

Как отвечать. Сдайте уточненку с верной датой, если вы не вправе отложить срок на 12 мая. Платить налог в обычные сроки должны были непрерывно действующие компании, аптеки, продавцы продуктов питания и товаров первой необходимости.Названные фирмы не могут писать 12.05.2020 в строке 120 (письмо ФНС от 24.04.2020 № БС-4-11/6944@).

Кроме того, возможна ситуация, что компании не работали с 30 марта по 3 апреля по Указу Президента от 25.03.2020 № 206. Но затем в указах от 02.04.2020 № 239 и от 28.04.2020 № 294 Президент разрешил регионам самим определять, какие отрасли возобновят работу, кроме названных в указах. В некоторых регионах заработали магазины оптики, строительные компании и т. п. Для этих фирм нерабочие дни длились до того, как регион разрешил работу. К примеру, если открылись с 6 апреля, а выдали зарплату 7 апреля, то в строке 120 нужно было ставить 08.04.2020. В этом случае также сдайте уточненку, если показали в строке 120 более позднюю дату.

Если же регионы запретили работать отрасли вплоть до 8 мая, то в строке 120 формы вы вправе ставить дату 12.05.2020. Тогда составьте пояснения по образцу ниже.

Если у Вас остались дополнительные вопросы, мы всегда рады помочь Вам и оказать профессиональную бухгалтерскую и юридическую помощь. Цены на юридические услуги в Красноярске, а также на бухгалтерские услуги Вас приятно удивят. Оставьте заявку на нашем сайте и мы с Вами свяжемся в ближайшее время.

Справочная / Всё про налоги

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

.jpg)

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Пенсионный фонд РФ производит накопление денежных средств, ежемесячно перечисляемых работодателями за своих официально трудоустроенных сотрудников. От величины данных отчислений зависит будущая пенсия работника. Для этого, в ПФР на всех граждан заводится персональный счет. Ознакомиться с информацией по нему можно, для этого оформляется выписка из ИЛС ЗЛ. Что это такое будет рассмотрено далее в статье.

Что из себя представляет выписка ИЛС

При этом каждый гражданин РФ имеет право получить интересующую его информацию о размере пенсионных начислений, произведенных его работодателем в виде документальной выписки.

Выписка из лицевого счета Пенсионного фонда является государственным документом, который содержит таблицу, включающую в себя все нижеприведенные пункты:

- Порядковый номер из записи в имеющемся реестре.

- Текущая информация по накопительной части пенсии.

- Текущая информация по страховой части пенсии.

- Перечень всех организаций, осуществлявших отчисления и сумму этих отчислений.

Кроме самой таблицы, выписка из ПФР об отчислениях предоставляет для изучения нижеперечисленные сведения:

- наименование документа, время и дата, на момент которого документ действителен,

- ФИО физического лица, на которого было произведено оформление данной выписки, а также дата его рождения,

- страховой номер индивидуального лицевого счета физлица,

- указана подробная информация о произведенных страховых взносах ,

- общая величина всех денежных средств, лежащих на этом лицевом счете,

- коэффициент прироста пенсии,

- название управляющей компании, которая ведет управление средствами на данном счете.

Формат оформления этого документа стандартизирован и сведения, хранящиеся в нем одинаковы как в бумажном, так и электронном виде.

Финансовые поступления на лицевой счет физлица осуществляются работодателем ежемесячно.

Назначение выписки

Получение гражданином этого документа требуется для самых разных целей, но наиболее часто он необходим для получения подробных сведений о налоговых отчислениях, которые связаны с формированием будущей пенсии работника. Причем, как в отношении накопительной части, так и страховой. Можно получить полное представление о денежных средствах, начисляемых всеми бывшими работодателями.

Еще выписка требуется в ситуациях, когда нужно осуществить оформление пенсии:

- по выслуге лет,

- по инвалидности,

- военной и в ряде других случаев, предусмотренных законом.

Выписка очень полезна для сверки правильности начисления пенсионных средств. Всегда есть небольшая вероятность бюрократической ошибки, поэтому не лишним будет самостоятельно осуществлять периодический контроль за начислением денежных средств на свой собственный лицевой счет.

Сведения о текущем состоянии лицевого счета налогоплательщика могут потребоваться во многих организациях, поэтому имеет смысл заблаговременно подумать про то, как и в каком месте можно будет приобрести данную выписку.

Юридическое регулирование

Законом РФ предусмотрен порядок расчета и начисления гражданам пенсий, а также множество аспектов в регулировании деятельности Пенсионного фонда.

Главными юридическими актами в этой сфере считаются Федеральный закон №173 «О трудовых пенсиях в Российской Федерации» и Федеральный закон №400 «О страховых пенсиях». Именно в этих двух федеральных законах содержатся основные положения о правовом урегулировании, перечень условий для назначения пенсии, порядок установления величины пенсии, как производится введение в действие данных законов и т.д.

Федеральный закон №400 является основным при определении порядка тех действий, которые связаны с пенсионными начислениями и чаще всего законодательно опираются именно на него.

Федеральный закон №173 всего лишь отчасти работает – на данный момент некоторые из его глав больше не актуальны и не используются на практике.

Существуют также и ряд других правовых актов, например, Федеральный закон №56, которые определяют порядок назначения и получения гражданами пенсий. Они направлены в первую очередь на определенные социальные группы, такие как инвалиды, госслужащие и т.д.

Как получить выписку из пенсионного фонда

Существует несколько способов, чтобы получить нужную информацию о текущем положении ИЛС:

Через территориальный отдел МФЦ и ПФР

Когда налогоплательщик самолично обращается в отдел ближайшего к нему МФЦ или ПФР для получения текущей информации о состоянии лицевого счета, ему необходимо подать соответствующее заявление и паспорт (или любой другой документ, удостоверяющий личность заявителя). По желанию, он также может дополнительно предоставить свое свидетельство пенсионного страхования (СНИЛС).

У держателя счета есть возможность передать документы по почте, но для этого нужно будет предварительно заверить их у нотариуса, в предусмотренном для этого порядке. Законом предусмотрен срок – не позднее 10 дней на подготовку документов, со дня подачи заявления.

Получить выписку можно одним из предусмотренных способов, но также допускается возможность воспользоваться несколькими сразу:

- в случае самоличного обращения физлица по месту его фактического проживания в территориальный отдел МФЦ или ПФР – выписка выдается на руки в бумажном виде,

- в случае обращения физлица по месту его фактического проживания в территориальный отдел МФЦ или ПФР с просьбой о доставке выписки по почте – документ будет выслан заказным письмом,

- в случае письменного обращения, отправленного почтовым переводом – обратно документ тоже будет высылаться по почте.

Выписка из ПФР онлайн

Узнать информацию о своем лицевом счете можно на интернет-ресурсах «ПФР» или «Госуслуги». Все что для этого необходимо – это предварительно зарегистрировать личный кабинет на одном из этих сайтов.

На сегодняшний день это самый быстрый и простой вариант приобрести сведения об актуальном состоянии ИЛС. Вся необходимая информация сразу доступна любому пользователю в тот же самый день, в который он обратился за ней.

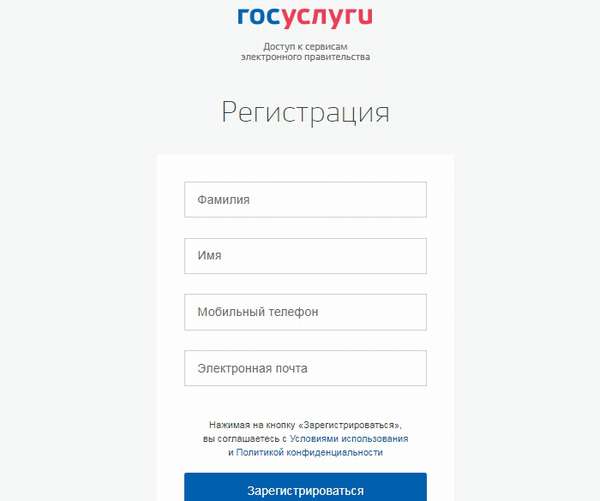

Для того чтобы зарегистрировать личный кабинет на сайте Пенсионного Фонда Российской Федерации, нужно перед этим пройти короткую регистрацию нового пользователя на «Едином портале госуслуг» или же просто осуществить процедуру аутентификации.

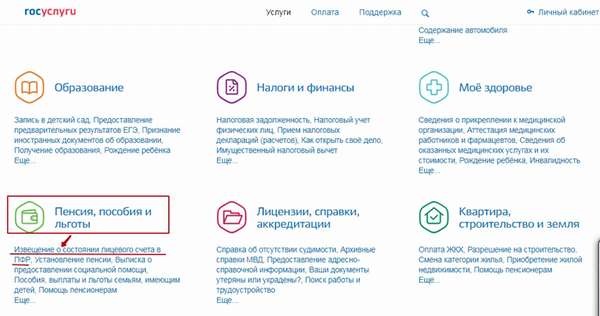

На сетевом ресурсе «Госуслуги» все нужные для плательщика сведения будут расположены в рубрике «Пенсии, пособия и льготы», там следует выбрать из списка меню «Извещение о состояниях лицевого счета в ПФР». В выбранном окне пользователю откроется страница, содержащая требуемые данные.

Получение информации от банков

Если банк какой-либо заключил соглашение с Пенсионным фондом, то он имеет возможность предоставлять своим клиентам сведения об их индивидуальном лицевом счете.

Информация может быть предоставлена либо в электронном виде при использовании банкоматов или функционала интернет-банкинга, или же в печатной форме – в данной ситуации ее выдает банковский операционист. Например, такую функцию предоставляет Сбербанк – через его приложение сбербанк-онлайн.

Также банки имеют возможность предоставить доступ своим пользователям к личному кабинету на интернет-сайте Пенсионного фонда России.

Помимо всего прочего, у гражданина есть право потребовать от своего работодателя копии документов, которые он отправляет в Пенсионный фонд для включения этих данных в индивидуальный лицевой счет работника. Стоит отметить, что такие сведения могут отличаться от данных о состоянии ИЛС.

Стандартизация выписки

Правило оформления документа четко определено законодательством Российской Федерации. Постановлением Правительства №192 были проработаны все возможные аспекты и нюансы, связанные с указанием необходимых в этом документе данных.

Во избежание в будущем сложностей в трактовании тех или иных сведений, содержащихся в выписке, следует предварительно ознакомиться с этим документом.

При необходимости, получить этот документ не составит труда. Но имеет смысл приобрести его даже в той ситуации, когда нет потребности для ее предоставления в какую-либо организацию. Хотя бы для своевременного мониторинга правильности начисления денежных средств.

Читайте также:

- Формат выгрузки бухгалтерской отчетности 2020 в налоговую

- Финансовая грамотность налоговая декларация презентация

- Незаконное начисление налога на имущество

- Основной задачей информационных систем для целей составления налоговой отчетности является

- Доход физического лица налогового нерезидента рф полученный в виде дивидендов от участия