Заявление о снятии с учета ип в налоговой 2020 бланк

Опубликовано: 10.05.2024

Без заявления о закрытии ИП по форме Р26001 невозможно получить листок записи ЕГРИП в налоговом органе о прекращении деятельности лица в качестве ИП. Также оно необходимо для получения уведомления о снятии с учета индивидуального предпринимателя. Только пройдя процедуру получения этих документов, можно закрыть ИП и сняться с учета ИФНС.

Что нужно сделать перед написанием заявления

Перед заполнением документа нужно оплатить госпошлину за закрытие. Она составляет 160 рублей.

Если на ИП работают сотрудники, то необходимо уведомить их о закрытии минимум за две недели. Желательно в письменном виде. Иначе это будет нарушением трудового законодательства.

Также нужно определиться со способом подачи заявления. Подать его в местный орган ИФНС можно в бумажном виде, по почте или в электронном виде. Но сделать это через портал Государственных услуг в настоящее время нельзя. У налогового органа есть свой сайт и соответствующий раздел в нем. Заявление о закрытии ИП там подать можно, но для этого нужно иметь собственную ЭЦП. Если электронной печати нет, то придется действовать по старинке, в бумажном варианте.

Требования к заполнению

Бланк будет знаком тем, кто подавал заявление на открытие ИП. Требования к заполнению:

- Все буквы необходимо вписывать в бланк только в печатном виде.

- Все буквы должны быть заглавные.

- Приемлемо заполнение только черной ручкой, с максимальной яркостью оттенка. Это связано с тем, что обработка заполненного документа будет проводиться машинным способом.

- Каждый знак (в том числе точки, запятые, двоеточия и пробелы) нуждаются в отдельной клетке.

- Информация должна полностью совпадать с уже имеющимися в системе данными. Номера удостоверений, паспортов, ОГРНИП, ИНН и другие данные недопустимо коверкать. Несовпадение хотя бы одного знака приводит к отмене принятия документа.

- Сокращения и переносы возможны только в соответствии с правилами русской орфографии.

- Дублирующаяся информация не приветствуется.

Автомат не понимает и не принимает исправлений, неразборчивых письменных букв.

Если принято решение заполнить графы в ворде на компьютере, то размер шрифта должен быть 18, а название его Courier New.

Составные части заявления

С 2013 года существует упрощенная его форма. Она включает в себя следующие графы для заполнения:

- номер ОГРНИП;

- отдельно – фамилия, имя, отчество;

- номер ИНН;

- кому и как выдается ответ на заполняемую бумагу: заявителю, его доверенному лицу, лично в руки или по почте;

- телефон;

- адрес электронной почты;

- подпись заявителя либо его доверенного лица;

- должность, подпись и ее расшифровка принимающего заявление сотрудника.

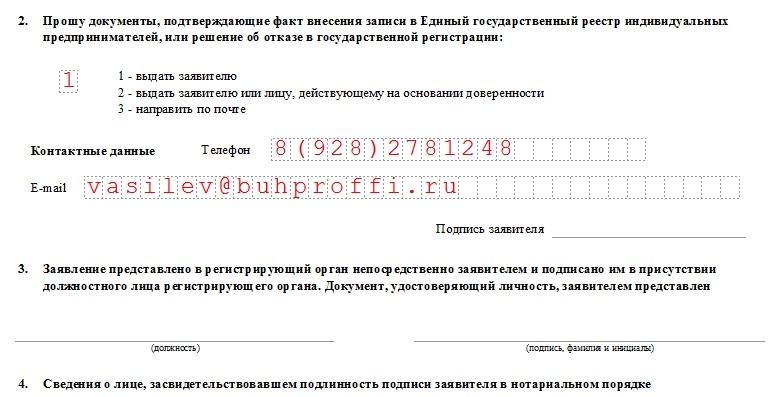

Если заявитель не передает документ лично, а предпочитает отсылать его по почте, то в бумаге отведено место для отметок нотариуса. Выполнить функции подтверждения документа также может любое уполномоченное лицо, имеющее право на заверение нотариального действия.

Важный момент! Ставить свою подпись нужно только в присутствии налогового инспектора. Если заявление будет отправлено по почте (и личное присутствие невозможно), то при постановке подписи должен присутствовать нотариус.

Для надежности указывается ИНН того, кто является гарантом подлинности заявителя. Последний пункт нужен для страховки при судебной практике по вопросам незаконного закрытия ИП. Вся нижняя четверть заявления оставлена под служебные отметки налоговых служб. Ее заполнять нет необходимости.

Какие документы понадобятся для подачи

При изъявлении желания прекратить свою деятельность в качестве индивидуального предпринимателя обязательно понадобится российский паспорт и при наличии паспорт представителя (доверенного лица). Последним может выступать родственник, друг или нанятый для этой цели специалист: юрист, адвокат и пр. Также будут нужны нотариально заверенные копии либо оригиналы ИНН, ОГРНИП юридического лица.

Еще один важный момент – свежая (не позднее пяти рабочих ней с даты подачи заявления) выписка из ЕГРИП. Без нее заявление о закрытии ИП не могут принять в налоговом органе.

Стоимость получения выписки у нас в стране колеблется от 200 до 500 руб.

Где подавать

Когда место дислокации не меняется, то все ясно. Подача заявления вместе с сопутствующими документами осуществляется в тот налоговый орган, к которому относится ИП. Но если индивидуальный предприниматель имеет постоянную регистрацию в одном месте, а ведет его в другом, то ему все равно следует подавать заявку о закрытии только в то отделение, где он прописан. Таков закон.

Если есть долги в ПФР

Раньше, до 2013 года, для закрытия требовалось предоставить справку из ПФР о том, что у открытого ИП перед ним нет долгов. Сейчас ситуация другая. С долгами тоже можно закрыться, но они от этого никуда не денутся. Просто у частного лица-заявителя будет долг перед ПФР. Таким образом, справку об отсутствии задолженности вместе с бумагой можно не предоставлять.

Налоговый орган, в который была подана заявка, самостоятельно сделает запрос в пенсионный фонд. При любом ответе они выполнят закрытие (если со всеми остальными параметрами все в порядке), только при этом уведомят ПФР об этом факте.

Важные нюансы

К заявлению должна быть прикреплена (на скрепку или скобу степлера) квитанция об оплате госпошлины (160 руб.). Если закрытие ИП производится лично, а подпись на заполненном бланке ставится в присутствии налогового инспектора, то можно не пользоваться услугами нотариуса.

Срок обработки заявления составляет не более пяти рабочих дней с момента обращения. О состоянии конкретного заявления можно узнать онлайн, через сайт федеральной налоговой службы. Обязательно наличие действующей налоговой декларации. Подать ее необходимо, даже если она нулевая. Но юридическая тонкость этого момента в том, что это можно сделать как до подачи заявления о закрытии ИП, так и после.

- Порядок закрытия ИП в 2020 - 2021 годах

- Бланк и образец заявления на закрытие ИП

- Итоги

Порядок закрытия ИП в 2020 - 2021 годах

Правила госрегистрации ИП, начинающего деятельность в таком качестве, как и порядок отражения в госреестре факта прекращения этой деятельности, содержит закон «О государственной регистрации…» от 08.08.2001 № 129-ФЗ.

Причинами прекращения предпринимательской деятельности для ИП могут стать (ст. 22.3 закона № 129-ФЗ):

- принятие им добровольного решения;

- смерть;

- наличие вступившего в силу судебного акта по этому вопросу;

- окончание срока действия или аннулирование документа, на основании которого физлицо имело право проживать на территории РФ.

Во всех случаях, кроме первого, информацию о необходимости отразить в ЕГРИП факт прекращения деятельности физлица на ниве предпринимательства регистрирующий орган получает в порядке межведомственного взаимодействия. И только в первом случае, т. е. когда ИП добровольно отказывается от статуса предпринимателя, ему надлежит самому инициировать этот процесс.

Пошаговую инструкцию по закрытию ИП см. здесь.

Процедура добровольного отказа от продолжения деятельности в качестве ИП предполагает представление в орган регистрации (п. 1 ст. 22.3 закона № 129-ФЗ):

- Заявления на закрытие.

- Документа, удостоверяющего факт уплаты госпошлины.

- Документа, подтверждающего сдачу в ПФР необходимых сведений о работниках, если такие работники у ИП есть. Отсутствие его не будет критичным, т. к. в этом случае нужную информацию регистрирующий орган запросит у ПФР самостоятельно.

Указанных документов, оформленных надлежащим образом, будет достаточно для исключения физлица из числа ИП. Причем в ПФР информацию о том, что это произошло, предпринимателю направлять уже не придется. Это сделает сам орган регистрации.

Как зарегистрировать прекращение деятельности ИП, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

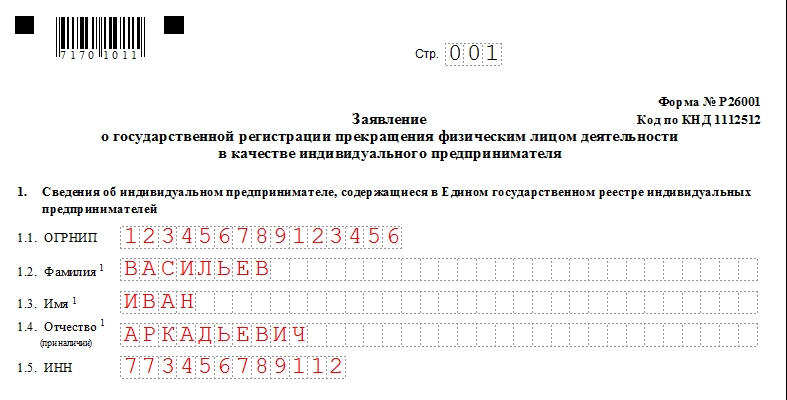

Бланк и образец заявления на закрытие ИП

Как же следует оформить заявление на закрытие ИП в 2020 - 2021 годах? Бланк его (обозначаемый как форма Р26001) утвержден приказом ФНС России от 31.08.2020 № ЕД-7-14/617@ (приложение № 10). Новая форма применяется с 25.11.2020. Заявление умещается на одном листе и состоит из четырех разделов:

- Сведения о лице, прекращающем деятельность в качестве ИП.

- Указание на способ выдачи результата рассмотрения заявления и контактные данные предпринимателя.

- Информация о собственноручном подписании документа его подателем.

- Сведения о лице, совершившем нотариальное удостоверение подписи подателя заявления.

Бланк заявления вы можете бесплатно скачать на нашем сайте по ссылке ниже:

Этот же приказ ФНС России от 31.08.2020 № ЕД-7-14/617@ содержит описание тех правил, которыми следует руководствоваться, заполняя заявление для закрытия ИП в 2020 - 2021 годах (по форме, действующей с 25.11.2020):

- Вносимые в него данные о предпринимателе необходимо указывать в согласовании со сведениями, содержащимися о нем в ЕГРИП.

- Не должен остаться незаполненным раздел с указанием способа выдачи результата рассмотрения заявления и контактными данными ИП.

- Раздел 3 для заполнения подающим лицом не предназначен.

- Бумажный вариант заявления при личной подаче не будет иметь подписи подателя (она проставляется в момент принятия документа в регистрирующем органе) и сведений в разделе 4. Раздел 4 окажется востребованным при представлении иным способом (через представителя или по почте). Однако возможна ситуация, когда ИП не приносит в орган регистрации документ лично, а раздел 4 не заполняется. Возникает она, если заявление подается электронно с подписанием его усиленной квалифицированной электронной подписью.

На бумаге подать заявление можно не только в сам орган госрегистрации по месту жительства ИП, но и через МФЦ.

Образец заполненного заявления можно увидеть и скачать на нашем сайте по ссылке ниже:

Итоги

ИП вправе прекратить предпринимательскую деятельность добровольно. Для этого ему в составе иных обязательных документов нужно подать в орган регистрации заявление определенной формы, заполненное в согласии с установленными правилами.

Даже если ИП не работает и не получает доходов, ему все равно придется платить за себя страховые взносы. Поэтому если пока не планируете продолжать бизнес, ИП лучше снять с регистрации.

Если доходы просто снизились, проще перейти на НПД. Об этом — в другой статье.

В этой статье — о том, как закрыть ИП. Инструкция подходит для ИП на УСН, ПСН и ОСН, с сотрудниками и без.

Два способа закрыть ИП: самостоятельно или через специализированную компанию

Самостоятельно. В этом случае вы сами готовите нужные документы, платите госпошлину и проходите все этапы закрытия. Звучит просто, но любая ошибка в документе — и налоговая может отказать в закрытии.

С помощью специализированной компании. Юридическая фирма подготовит все документы за вас и проконсультирует по процессу закрытия. Риск ошибки в этом случае ниже.

Сколько стоит закрыть ИП

Стоимость зависит от того, как вы будете подавать документы.

Сами через налоговую. Придется уплатить только госпошлину — 160 ₽. Если подать через МФЦ, можно не платить пошлину. Правда, закрыть ИП могут не в каждом МФЦ — уточняйте заранее.

Через сайт налоговой. Понадобится электронная подпись, но госпошлину платить не надо.

Через специализированную компанию. Стоимость услуги зависит от системы налогообложения, наличия сотрудников — обычно это от двух до семи тысяч рублей.

Какие документы нужны для закрытия ИП

Для закрытия ИП нужны два документа: заявление по форме Р26001 и документ об уплате госпошлины. Если будете подавать заявление онлайн, уплачивать госпошлину не нужно.

Заявление по форме Р26001. Это документ, который подтверждает прекращение деятельности ИП. Его можно скачать на сайте налоговой.

Пример заполненного заявления о закрытии ИП

Квитанция на госпошлину для закрытия ИП. Квитанцию можно скачать и распечатать на сайте налоговой — для этого есть сервис «Уплата госпошлины». Потом ее нужно оплатить в удобном отделении банка.

Госпошлина в 2021 году — 160 ₽. Если вы планируете подавать заявление онлайн, госпошлину платить не нужно.

Процедура ликвидации ИП

Весь процесс такой:

- Расторгнуть соглашения с контрагентами.

- Рассчитать и уволить работников.

- Снять с учета онлайн-кассу.

- Подать документы в налоговую.

- Сдать отчетность.

- Уплатить взносы и налоги.

- Закрыть расчетный счет.

Теперь о каждом шаге подробнее.

Расторгнуть соглашения с контрагентами

Перед снятием с учета нужно прекратить все договорные отношения с контрагентами: расторгнуть договоры, получить выплаты и вернуть свои долги.

Многие думают, что раз ИП закрылось, то налоги можно не платить. На самом деле это не так: долги никуда не деваются. Контрагент может подать в суд на человека, который раньше был ИП.

Возвращать долги нужно до закрытия ИП в налоговой — с расчетного счета. После этого банк закроет счет, и рассчитаться с контрагентами или вернуть долги себе будет проблематично. Поэтому рассчитайтесь с контрагентами и попросите вернуть должников деньги, пока ИП еще открыто.

Рассчитать и уволить сотрудников

Если есть сотрудники, нужно заплатить им все, что полагается, и уволить. План такой:

- Выдать уведомление под подпись.

- Предупредить службу занятости.

- Составить приказ об увольнении.

- Сдать отчетность и уплатить страховые взносы.

Мы рекомендуем поручить все это бухгалтеру или специалисту по кадрам: если не делали этого раньше, будет сложно.

Заранее предупредите сотрудников. Насколько заранее, указано в трудовом договоре. У одних — за два месяца, у других — за две недели, в законе нет конкретных сроков. Если не указано, можете предупредить хоть за день. Для этого вручите сотрудникам уведомление об увольнении в свободной форме и попросите его подписать.

Пример уведомления об увольнении

Предупредите службу занятости за две недели до закрытия ИП. Определенного шаблона уведомления нет, главное — указать должность, специальность и условия оплаты труда бывших сотрудников.

До 31 марта 2021 года подать уведомление нужно через портал «Работа в России». После этого — в службу занятости по месту жительства ИП.

Пример уведомления в центр занятости

Составьте приказ об увольнении и записку-расчет. Сотрудникам нужно вернуть трудовую книжку, выдать справку 2-НДФЛ за текущий год и справку 182н о заработке за текущий и два прошлых года. В трудовой напишите, что увольняете сотрудника на основании п. 1 ч. 1 ст. 81 ТК РФ. Если сотрудники отказались от бумажной трудовой, выдайте форму .

Сдайте отчетность по сотрудникам. В налоговую отправляют расчет по страховым взносам и расчет 6-НДФЛ. В фонд социального страхования — 4-ФСС.

В пенсионный фонд — , и СЗВ-СТАЖ. Отчет по первой форме — не позднее следующего рабочего дня после приказа об увольнении, по второй и третьей — до даты прекращения регистрации.

Уплатите страховые взносы. После сдачи отчетности будет 15 дней, чтобы уплатить страховые взносы за сотрудников. Итоговая сумма будет в расчете по страховым взносам и расчете 4-ФСС.

Снять с учета онлайн-кассу

Если вы пользовались онлайн-кассой, ее нужно снять с учета. Для этого подайте заявление в налоговую: укажите свои ФИО, ИНН, название модели и заводской номер кассы. Это можно сделать лично в налоговой, а можно через интернет — на сайте налоговой или в личном кабинете оператора фискальных данных. Если подаете через интернет, нужна электронная подпись.

Чтобы снять онлайн-кассу с учета через личный кабинет на сайте налоговой, откройте раздел «Учет ККТ», выберите нужную кассу и нажмите на кнопку «Снять с регистрации». После этого заполните заявление и отправьте его.

Пример заявления о снятии с учета онлайн-кассы

Подать документы в налоговую

Лично в налоговую — в ту, где вы регистрировались. С собой нужны паспорт, заявление по форме Р26001 и квитанция на госпошлину для закрытия ИП.

Подпись на заявлении по форме Р26001 придется заверить у нотариуса: это нужно, чтобы подтвердить личность. Итоговая стоимость с нотариальной подписью, уплатой госпошлины и отправкой письма — от 500 до 1500 ₽.

Подать документы для закрытия ИП можно на сайте ФНС

Через МФЦ. Не во всех МФЦ есть возможность закрыть ИП, поэтому сначала позвоните туда. Чтобы найти нужный МФЦ, выберите свой регион и найдите ближайшее отделение. Там будут указаны контакты и адреса.

Обязательно укажите действительный номер телефона и адрес электронной почты. Если налоговая найдет ошибку в документах, она сможет связаться с вами.

Уплатить страховые взносы

ИП платит страховые взносы за себя каждый год — независимо от того, работает он или нет.

Когда налоговая закроет ИП, она внесет запись об этом в ЕГРИП и выдаст документы. Обычно на это уходит 2—5 дней. Заплатить страховые взносы нужно будет в течение 15 календарных дней после этого. Это можно сделать на сайте ФНС в разделе «Уплата налогов, страховых взносов индивидуальных предпринимателей».

Уплата налогов и страховых взносов на сайте ФНС

Сумма взносов включает фиксированные взносы и 1% от доходов, если заработали больше 300 000 ₽.

Фиксированные взносы. Сумма рассчитывается пропорционально отработанному времени в году. Полная сумма за 2021 год — 40 874 ₽.

Если месяцы неполные, считают пропорционально количеству отработанных дней.

Например, предприниматель закрывает ИП 25 октября.

Дополнительные взносы. Если доход ИП за год превысит 300 000 ₽, придется доплатить еще 1% дополнительных взносов — от суммы, которую вы заработали, уменьшенной на 300 000 ₽. Расчет зависит от системы налогообложения:

- На УСН «Доходы» — с дохода, уменьшенного на 300 000 ₽.

- На ОСН и УСН «Доходы минус расходы» — с прибыли.

- На патенте — с потенциального годового дохода. Чтобы его вычислить, нужно разделить годовую стоимость патента на 0,06.

Сдать отчетность и заплатить налоги

Сумма налога и срок подачи декларации зависят от системы налогообложения, на которой вы работали.

ИП на УСН нужно уплатить налог и подать декларацию до 25-го числа следующего месяца после закрытия ИП. То есть если закрыли ИП 18 сентября, дедлайн — 25 октября.

ИП на УСН нужно уплатить налог и подать декларацию до 25-го числа следующего месяца после закрытия ИП. То есть если закрыли ИП 18 сентября, дедлайн — 25 октября.

ИП на ПСН ничего делать не нужно, но можно вернуть деньги за неотработанное время. Такое возможно, если ИП заплатил за патент на год вперед, а деятельность прекратил раньше. Для этого надо подать заявление на возврат суммы излишне уплаченного налога до того, как истечет срок действия патента.

ИП на ОСН нужно подать декларацию по 3-НДФЛ и НДС и заплатить налоги по ним.

Декларацию по 3-НДФЛ — в течение 5 дней после прекращения регистрации, налог по ней — в течение 15 дней после начисления налога.

Декларацию по НДС — не позже 25-го числа месяца, следующего за кварталом, в котором ИП снялся с регистрации. То есть если ИП закрыли 10 февраля, подать декларацию по НДС надо до 25 апреля. Сам налог можно заплатить сразу, а можно разделить на три части и в течение квартала платить каждый месяц до 25-го числа. В нашем примере –– это до 25-го числа апреля, мая и июня.

На ОСН учет сложный, поэтому лучше обращаться к бухгалтеру.

Закрыть расчетный счет

В Тинькофф Бизнесе закрыть счет можно прямо через приложение на телефоне

Проверьте, что ИП снят с учета

Обычно справку из ЕГРИП можно скачать уже на следующий день

Нужно ли сниматься с учета в ПФР и ФСС?

Если у ИП нет сотрудников в штате, то сниматься с учета в ПФР и ФСС не нужно. Если ИП нанимал сотрудников, нужно сниматься с учета как работодатель.

Нужно ли хранить документы?

После процедуры закрытия ИП налоговая может провести проверки и потребовать документы: КУДиР, квитанции и договоры, счета или акты.

Могут ли отказать в закрытии ИП?

Если сняться с учета ИП не получится, ФНС отправит документ и опишет в нем причину. Самые частые причины отказов: опечатки в заявлении о прекращении деятельности ИП, неправильно оформленные документы или документы с недостоверной информацией. Полный список причин указан в п. 1 ст. 23 Федерального закона № 129.

Как закрыть ИП в пандемию?

Снять ИП с учета можно полностью онлайн. Для этого сначала действуем по стандартной схеме: расторгаем соглашения с контрагентами, увольняем сотрудников и снимаем с учета онлайн-кассу. Если работали один, без сотрудников и без кассы, — переходим к следующему шагу.

Подписываем и отправляем заявление о закрытии ИП по форме Р26001. Его можно заполнить на портале госуслуг или на сайте налоговой. Нужна электронная цифровая подпись.

После заполнения заявления в течение пяти дней на почту придет письмо от ФНС. Если она подтвердит закрытие ИП, нужно убедиться, что вы снялись с учета. Для этого потребуется выписка из ЕГРИП — ее тоже можно получить онлайн на сайте ФНС.

Что будет с долгами

После закрытия долги ИП никуда не уйдут, они станут долгами физлица –– бывшего ИП. То есть вы будете выплачивать долги не как ИП, а как физлицо. Но переводить деньги контрагентам будет сложнее. Поэтому мы рекомендуем рассчитаться со всеми до закрытия ИП, пока есть расчетный счет: так удобнее. Если же долги не выплатить, можно попасть под суд.

Можно ли открыть ИП заново

Открыть ИП заново можно в любой момент, хоть на следующий день. Процедура такая же, как и в первый раз. Если понадобится, мы оформим вам ИП снова — бесплатно.

Закрытие ИП – рядовая ситуация, часто встречающаяся на практике. Предприниматель может принять такое решение, основываясь на неудачах, постигших в сфере бизнеса. Иные субъекты желают стать юридическими лицами, сменив ИП на ООО. Стоит заметить, что предприниматель и юридическое лицо – не одно и тоже. Предпринимательство является особым статусом, полученным субъектом, обременяющих его нести ответственность по обязательствам имуществом, находящимся в его распоряжении.

Процедура закрытия ИП не отличается сложностью, но целый ряд факторов потребуется выполнить, чтобы довести дело до конца. Сама процедура меняется в зависимости от характеристики деятельности предпринимателя. К примеру, ИП, не имеющий в подчинении сотрудников, закончит процесс быстрее.

Увольнение сотрудников при закрытии ИП

Наличие даже одного работника существенно усложняет задачу. До момента, когда начнется полное сокращение штата, ИП обязан оповестить центр занятости о планируемом мероприятии. Это обязательство предписывается не ТК РФ, а действующим законодательством. Согласно законодательному регламенту, работодатель должен оповестить центр занятости не позднее, чем за две недели до начала сокращения штата. Уведомление должно поступить в письменной форме.

В ТК РФ указано, что при риске массовой утери работы, на ИП возлагается обязанность по уведомлению компетентного в этих вопросах органа не позднее, чем за 3 месяца до проведения мероприятия. В законодательстве нет регламентированной формы уведомления центра занятости, поэтому подача документа осуществляется в рекомендованной приложениями № 1-2 Постановления Правительства РФ от 05.02.1993 № 99. Это не является существенным требованием.

При составлении документа в свободной форме, нужно учесть наличие следующих позиций на каждого сотрудника:

- профессия;

- должность;

- специализация;

- квалификационные требования;

- условия оплаты трудовой деятельности.

Если уведомление не будет подано своевременно, то ИП получит штраф в размере от 300 до 500 рублей. Сумма является общей, а не помноженной на количество сотрудников, по которым требовалось подать уведомление.

На практике увольнение реализуют по п. 1 ч. 1 ст. 81 ТК РФ. Если проводить увольнение по ч. 1 ст. 178 ТК РФ, то после расторжения договора в связи с ликвидацией компании сотрудник должен получить выходное пособие, эквивалентное месячному заработку на момент устройства на работу.

По этому моменту имеются уточнения. Как указал ВС РФ, работодатель обязан произвести выплату выходного пособия сотруднику в связи с увольнением по ст. 81 ТК РФ при условии, если происходит сокращение штата в компании. Субъекты, осуществляющие трудовую деятельность у предпринимателей, не обладающих юридическим статусом, могут обойти это правило.

Данное условие прописано в ст. 307 ТК РФ. Необходимость производить выплаты отсутствует, за исключением случаев, когда подобное условие присутствовало в трудовом договоре.

После настает черед таких мероприятий:

- По каждому сотруднику издается приказ по форме № Т-8 с формулировкой: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ч. 1 ст. 81 ТК РФ».

- Довести сведения до штата, удостовериться, что они проинформированы, поставили подпись на документе.

- Внести в трудовую книжку запись, идентичную той формулировке, что фигурировала в первом пункте этого списка.

- Далее производится выдача сотрудникам формы СЗВ-СТАЖ. Документ гарантирует наличие страхового стажа и справку, свидетельствующую о размере заработной платы.

- Добавить соответствующую запись об увольнении в карточке работника. Он должен поставить свою подпись.

- Произвести все расчетные операции с сотрудниками, возместить компенсации за ежегодный отпуск, который не был истрачен.

Стоит упомянуть о переходе на электронные трудовые книжки, начавшемся в 2020 году. Работник, подавший прошение в письменной форме о получении информации об осуществляемой трудовой деятельности, получает от предпринимателя трудовую книжку на руки. С ИП снимается ответственность за сохранность и ведение документа. При выдаче вносится соответствующая запись в трудовую книжку, отображающая поданное сотрудником прошение.

Запись о выдаче должна сопровождаться подписью предпринимателя или субъекта, ответственного за ведение и хранение документа, а также должна присутствовать печать (если имеется) и подпись лица, запрашивающего трудовую книжку.

Если работник более откажется от ведения документа в бумажном формате, при увольнении он должен получить сведения о производимой деятельности у своего работодателя.

Принуждение к увольнению «по собственному желанию» является не совсем верным подходом, как демонстрирует практика. Так можно обзавестись несколькими судебными тяжбами, на предмет оспаривания увольнения.

После сокращения штата нужно переходить к снятию с учета кассового аппарата.

Снятие с учета ККТ в налоговой

В РФ продолжается активное внедрение электронных технологий. ИП и ООО переходят на онлайн-кассы, чем оптимизируют ведение дел. Согласно нововведениям на 2021 год ИП будут обязаны использовать ККТ. То, как правильно снять их с учета, является важной информацией.

ИП обращается за снятием ККТ с учета в двух случаях:

- передача ККТ иному субъекту;

- потеря или кража ККТ.

Обратится за снятием ККТ необходимо не позднее, чем на следующий рабочий день, после её кражи или утери. В интернете бытует мнение, что ликвидация ИП сопровождается обязательным снятием кассы с учета. Но это не является полностью достоверной информацией.

В законодательстве прописано, что ККТ будет снята налоговой службой без соответствующего заявления со стороны предпринимателя. Это возможно при условии внесения в ЕГРЮЛ записи о прекращении деятельности физического лица в качестве ИП.

Если есть сомнения в успешности снятия ККТ с учета в автоматическом порядке, можно самостоятельно подать заявление в электронном или письменном виде. Подача прошения о снятии аналогична тому, что производится при регистрации ККТ. Как только процедура будет завершена, налоговая служба выдаст карточку, где будет указано, что снятие контрольно-кассовой техники произошло по предписанной законодательством форме.

Если у ИП отсутствует ККТ, можно переходить к следующему этапу прекращения деятельности физического лица.

Перечень документов для закрытия ИП

Для прекращения своей деятельности в качестве ИП потребуется собрать целый перечень документов:

- Заявление о государственной регистрации прекращения физическим лицом деятельности в роли ИП в связи с принятием решение о прекращении этой деятельности. В 2021 году актуальна форма № Р26001. Подпись не требуется свидетельствовать в нотариусе.

- Оплата пошлины в размере 160 рублей, а также предоставление соответствующей квитанции. Госпошлина не оплачивается при условии, если документы подаются в электронном формате.

- Справка из ПФР, свидетельствующая о том, что сведения были предоставлены в территориальный орган ПФР. Документ не относится к перечню обязательных, может быть запрошен в ФНС. Чтобы исключить возможные проблем, рекомендуется иметь на руках эту справку.

Законодательство регламентирует необходимость только перечисленных трёх справок, чтобы закрыть ИП.

Стоит снова уточнить, что ИП – не юридическое лицо. Налоговые обязательства, имеющиеся ранее, будут сохранены после ликвидации предпринимательской деятельности.

В произведении столь востребованной услуги могут помочь различные агентства онлайн-бухгалтерии, которые не только собирают необходимые справки, но и передают пакет документов в соответствующие органы. Процедура реализуется в электронном формате, требуется наличие цифровой подписи для её проведения.

Если всё правильно выполнить с первого раза, уже через 6 рабочих дней будет получен лист записи ЕГРИП из налоговой, имеющий отметку о ликвидации ИП. По желанию заявителя лист отправляется почтой.

Отказать в ликвидации ИП могут в исключительных случаях, прописанных законодательством. Практика демонстрирует отсутствие ситуаций, в которых был фактический отказ в аннулировании статуса предпринимателя.

Обратите внимание! Снятие с учёта в ФСС производится в аналогичном порядке. Эта процедура выполняется при условии вставания ИП на учёт в упомянутой организации.

Закрытие расчетного счёта ИП

Предприниматель, открывая ИП, производит оформление расчетного счёта в банке, оказывающему соответствующую услугу. Как поступить со счётом при ликвидации ИП?

В законодательстве не прописывается условие, регламентирующее закрытие счёта после ликвидации ИП. Расчётный счёт, фигурирующий во время работы предпринимателя, можно закрыть как до регистрации в роли ИП, так и после. За ИП не закрепляется обязательство по подаче соответствующего сообщения в ИФНС.

Практика демонстрирует другие реалии. Рациональным подходом считается закрытие данного счета (если на балансе присутствуют денежные средства, их можно перевести на личный действующий счёт физического лица) до момента, когда будет подано в ИФНС заявление о закрытии. Банковское учреждение может воспрепятствовать проведению денежных операций по счету после того, как статус ИП будет аннулирован. Не исключается вероятность появления проблем с оставшимися на счету денежными средствами, к примеру, будет заблокирована возможность перевести финансы на отдельный счёт.

Для закрытия счёта достаточно обращения в банковское учреждение, в котором производилось его открытие. Разные кредитные организации выставляют индивидуальные условия на оформление заявки, проведение самой процедуры, реализационные сроки. Некоторые банки предоставляют возможность подать документацию и оставить заявку на закрытие счёта в электронной форме. Узнать, можно ли произвести всё через сайт организации, удастся у менеджера. Сроки рассмотрения заявки составляют от 5 до 8 рабочих дней.

Расчет и оплата взносов при закрытии ИП

Ранее отмечалось, что ИП и юридическое лицо – субъекты, имеющие разный статус. Ликвидация ИП производится как с отсутствием задолженности, так и при её наличии. Долги, при прекращении предпринимательской деятельности, закрепляются за физическим лицом.

При ликвидации статуса последний налоговый период по взносам является 1 января текущего календарного года, до момента внесения соответствующей записи в ЕГРИП. Стоит учитывать, что ИП имеет обязательство по оплате фиксированных страховых взносов за себя, также предписываются нефиксированные взносы за сотрудников, если таковые имеются.

От оплаты страховых взносов уйти не получится. Потребуется произвести выплаты с первого календарного месяца по месяц, в котором произошла ликвидация ИП. Если один из месяцев будет неполный, расчет производится согласно количеству календарных дней с ещё активным статусом предпринимателя.

Полагающиеся страховые взносы нужно оплатить не позднее, чем через 15 календарных дней с момента фиксирования записи в ЕГРИП о завершении деятельности в качестве ИП.

Если предприниматель имел работников, срок погашения страховых взносов всё так же пропорционален 15 календарным дням, но отчёт производится с момента подачи заявления о ликвидации ИП. Расчет подается до момента подачи заявления в ИФНС о прекращении предпринимательской деятельности.

Сдача отчетности при ликвидации ИП

Система налогообложения, используемая при деятельности ИП, определяет вид сдаваемой отчётности при ликвидации статуса. ИП, использующие ОСН, обязаны подать 3-НДФЛ и декларацию по НДС.

Соответствующая декларация должна быть передана в компетентные органы не позднее, чем через 5 календарных дней с момента внесения записи об аннулировании статуса предпринимателя. Декларация по НДС подается не позднее 25-го числа месяца, следующего за кварталом, в котором произошло аннулирование статуса ИП.

Коммерсанты, использующие УСН в качестве системы налогообложения, при закрытии должны передать в налоговую службу декларацию по УСН за весь год, в котором произошла ликвидация ИП. Эта процедура выполняется перед тем, как будут переданы документы на государственную регистрацию.

ИП, использующие систему, подразумевающую налог на профессиональный доход, освобождаются от волокиты с отчетностью. Снять с режима можно прямо через личный кабинет плательщика НПД.

Предприниматели, осуществляющие свою деятельность на ПСН, декларацию не сдают, но подают отчётность по производимым страховым взносам.

Есть общие требования, не зависящие от системы налогообложения. Они относятся только к индивидуальным предпринимателям, имеющих штат сотрудников. В компетентные органы подаются следующие справки:

- 6-НДФЛ и 2-НДФЛ по сотрудникам (подается до календарного дня, в которой закрывается ИП);

- расчет по страховым взносам (не позднее дня ликвидации ИП);

- расчет 4-ФСС (не позднее дня ликвидации ИП);

- персональную отчётность, в частности, СЗВ-М, СЗВ-СТАЖ, ДСВ-3, СЗВ-ТД (каждая из форм имеет собственные сроки подачи отчётности);

- статистическую отчётность, если на ИП возлагается обязанность по её сдаче.

Оплата налогов при закрытии ИП

Система налогообложения, используемая при деятельности ИП, определяет вид оплаты налогов и устанавливаемые сроки для совершения положенных процедур.

Плательщики УСН могут оплатить налог после аннулирования статуса предпринимателя, но рациональнее выполнить положенные платежи ранее, чтобы исключить возможные проблемы.

На ОСН оплата НДФЛ производится не позднее 15 календарных дней с подачи 3-НДФ. Оплата НДС производится равными долями (делится на три части). Произвести полагающиеся выплаты нужно до 20-го числа каждого месяца квартала (после ликвидации).

Если до момента аннулирования статуса на ПНС не оплатить первую часть суммы, то общий объём будет пересчитан. Оплатить полагающуюся сумму нужно в течение трёх месяцев с начала действия патента.

Пожалуйста, авторизуйтесь, чтобы оставлять комментарии.

К самым распространённым причинам закрытия ИП относят отсутствие активной хозяйственной деятельности и прибыли, потерю интереса к данному виду предпринимательства, намерение открыть ООО вместо ИП и ряд других.

Независимо от того, почему физическое лицо решило прекратить деятельность в статусе ИП, важно провести эту процедуру в соответствии с действующим законодательством и не попасть под санкции ФНС, ФСС, ПФР и других заинтересованных органов. Порядок действий зависит от того, есть ли у частного предпринимателя наемные сотрудники. Возможные варианты рассмотрим далее подробно.

Закрытие ИП при отсутствии наемного персонала

В этом случае процедура достаточно несложная. Что нужно для закрытия ИП, и в каком порядке это необходимо делать:

- Уплатить госпошлину в сумме 160 руб., например через сервис Федеральной Налоговой Службы. При отправке документов в электронном виде, посредством МФЦ или через нотариуса госпошлина удерживаться не будет.

- Подготовить заявление установленного образца (форма Р26001). Его можно взять на специализированном сервисе ФНС. В нем надо будет заполнить ФИО, ИНН, ОГРНИП, контактную информацию для обратной связи.

Для отправки заявки через официальный сайт налоговой по общему правилу используется ЭЦП (у нас её стоимость составляет 2000 руб.). Однако на время действия «коронавирусных» ограничений заявление можно отправлять онлайн даже при отсутствии электронной подписи. Для идентификации личности в этом случае достаточно сделать и приложить фото — селфи с открытым паспортом, и скан самого документа.

- в налоговую инспекцию или МФЦ — лично либо через уполномоченного представителя (в первом случае документ подписывается предпринимателем в присутствии сотрудника инспекции с одновременным предъявлением паспорта, во втором — к заявлению надо будет приложить нотариальную доверенность). О том, оказывает ли Ваш МФЦ данную услугу, надо выяснить заранее;

- по почте ценным письмом с описью вложенных документов (потребуется нотариальное удостоверение подписи). Документы для закрытия ИП по г. Москва также можно отправлять и получать через DHL и Pony Express;

- в электронном виде посредством сервиса «Подача заявки на проведение государственной регистрации ИП и юрлиц» на официальном налоговом ресурсе.

Важно! Факт закрытия деятельности в статусе ИП по умолчанию означает прекращение применения специального режима налогообложения. Следовательно, уведомлять налоговую об этом дополнительно не нужно.

3. Осуществить полный расчёт по налогам и подать требуемую законом отчётность. Её перечень и сроки отправки зависят от применяемого налогового режима:

- ИП на ОСНО подают отчет 3-НДФЛ на протяжении 5 дней с момента исключения записи из ЕГРИП, сам налог уплачивается в течение 15 календарных дней с момента подачи декларации;

- при закрытии ИП на упрощенке (УСН) предоставляют декларацию в предусмотренные законом сроки – не позднее 30 апреля года, следующего за отчётным. Следовательно, снятие ИП с учёта в данном случае не обязывает предпринимателя отчитываться раньше. Налог также выплачивается в стандартные сроки;

- ИП на ЕНВД. Декларация предоставляется по общему правилу – до 20-го числа месяца, следующего за отчётным кварталом, в котором предпринимательство по ИП было прекращено. Налог выплачивается не позднее 25-го числа.

- плательщики НДС подают декларацию в предусмотренные законом сроки – на протяжении 25 дней по окончании квартала, в котором ИП было прекращено.

4. Уплатить страховые взносы за ИП. Для расчёта этих сумм время, на протяжении которого физлицо пребывало в статусе ИП в текущем году, принимается пропорционально. Если в течение года взносы уже уплачивались, полный расчёт осуществляется за минусом перечисленных ранее платежей. Сделать это нужно будет на протяжении 15 дней с момента прекращения деятельности по ИП и внесения соответствующей записи в ЕГРИП.

Важно! Если вы применяете УСН с объектом «Доходы» или ЕНВД, необходимо уплатить взносы до даты ликвидации ИП – в этом случае вы сможете рассчитывать на уменьшение размера налога на уплаченные взносы. Если этот налог уплатить после закрытия ИП, уменьшение его суммы налоговая не согласует.

5. Закрыть расчётный счёт. Для этого надо обратиться в обслуживающий банк.

6. Расторгнуть все хозяйственные договоры по ИП (с контрагентами, на получение услуг, телефонию и т.д.).

Снятие кассового аппарата (при его наличии) с регистрационного учета осуществляете налоговой в одностороннем порядке (заявление субъекта хозяйствования для этого не требуется). Это происходит после внесения соответствующей записи о прекращении деятельности физлица в качестве ИП в ЕГРИП.

Законные сроки закрытия ИП — 5 рабочих дней. На 6-й уже можно получить соответствующий лист записи из реестра (форма Р60009). Если в поданных документах будут обнаружены ошибки, физлицо получит извещение об отказе в госрегистрации прекращения предпринимательской деятельности с указанием причин такого отказа.

Важно! Прекращение ИП не отменяет финансовых обязательств перед госбюджетом, а также не снимает с физлица обязательств по сдаче отчётов.

Закрытие ИП с наемными работниками: пошаговая инструкция

Процедура прекращения ИП в данном случае такая же, как и ИП без сотрудников. Однако до подачи заявления необходимо будет дополнительно выполнить следующие действия:

- Уведомить сотрудников о грядущем увольнении. Порядок уведомления свободный, сроки – те, которые указаны в трудовом договоре (в отличие от компаний, которые должны предупреждать персонал за два месяца до даты приказа под роспись).

- Проинформировать Службу занятости о планируемом увольнении людей. По общему правилу это необходимо сделать не позже, чем за 14 дней до расторжения трудового договора. В информационном заявлении в разрезе каждого сотрудника указывается следующая информация: профессия, специализация, должность, система оплаты и пр. О прекращении трудовых договоров в связи с закрытием деятельности ИП также нужно сообщить на портал «Работа России» (согласно временным Правилам предоставления работодателями информации о ликвидации предприятия или ИП, утвержденным Постановлением Правительства РФ № 486 от 12.04.2020 г., которые действуют до конца 2020 г.).

- Провести окончательный расчёт с персоналом и его увольнение. Таким работникам необходимо выплатить заработную плату по день их увольнения, а также денежную компенсацию за неиспользованный отпуск. Кроме этого нужно будет оформить приказы на увольнение и внести соответствующую информацию в личные карточки и трудовые книжки. Если у сотрудника нет бумажной трудовой, выдается справка по форме СТД-Р. В день расчета также выдается справка 2-НДФЛ и информация по форме СЗВ-СТАЖ.

- Подготовить и подать следующие отчёты за наемных сотрудников:

- форма 4-ФСС – в срок до даты подачи заявления на прекращение ИП;

- расчёт платежей по страховым взносам – отправляется в ИФНС не позже даты отправки заявления на его закрытие;

- отчетность СЗВ-ТД – подается в ПФР не позже дня, следующего за датой увольнения сотрудников;

- отчеты СЗВ-М и СЗВ-СТАЖ — направляются в ПФР не позже даты отправки заявления на ликвидацию.

5. Уплатить страховые платежи за персонал. Это необходимо выполнить на протяжении 15 календарных дней с момента подачи расчётов в ФСС и ИФНС

Важно! Закрытие ИП в ФНС не является поводом для уничтожения рабочей документации. Согласно закону, её необходимо хранить в течение:

- 5 лет – налоговые декларации, расчёты;

- 50 лет – документы по персоналу.

Важно! Декларации и отчеты при закрытии ИП сдаются в любом случае — даже если они «нулевые». Более того, если они не будут направлены в установленные законом сроки, нарушителю рассчитают суммы взносов по верхней границе, а также выпишут штраф.

Могут ли отказать в закрытии ИП

Да, такое может быть. Случаи, когда частному предпринимателю могут отказать в ликвидации ИП, предусмотрены ст. 23 Закона «о Государственной регистрации юрлиц и ИП» № 129-ФЗ от 08.08.2001 г. К ним относят такие нарушения условий закрытия ИП:

- подачу неполного пакета документов или его отправку не в ту налоговую (не по месту регистрации);

- несоблюдение формы документов (например, отсутствие нотариального удостоверения);

- подписание заявления не уполномоченным на то лицом и прочее.

Поэтому проводить мероприятия по техническому закрытию частного предпринимательства (снятие с учета кассового аппарата, закрытие расчетного счета и т.д.) лучше всего после получения положительного решения об этом.

Изменения в порядке прекращения ИП 2020 г.

Основным текущим изменением порядка закрытия ИП является то, что начиная с 1 сентября 2020 г. Федеральная Налоговая Служба сможет прекращать госрегистрацию ИП принудительно. Под это правило попадают предприниматели, соответствующие одновременно двум условиям:

- с момента окончания срока действия патента прошло 15 месяцев, либо субъект хозяйствования на протяжении последних 15 месяцев не подавал налоговую документацию, информацию о расчётах и т. д., предусмотренную фискальным законодательством Российской Федерации;

- субъект хозяйствования имеет задолженность перед госбюджетом РФ по налогам и иным обязательным платежам.

Однако мы не рекомендуем доводить ситуацию до принудительного закрытия. В случае изъявления желания повторно зарегистрировать ИП, физлицо не сможет сделать это на протяжении трёх лет.

Задолженность по налогам и прочим обязательным взносам также придётся заплатить – при ликвидации ИП она не списывается, а переходит в разряд финансовых обязательств физического лица. Следовательно, лучше пройти стандартную процедуру прекращения предпринимательства без нарушений – правильно оформить документы, закрыть все долги по налогам, произвести полный расчет со всеми сотрудниками и вовремя отчитаться перед всеми заинтересованными инстанциями.

Какие изменения планируются в будущем 2021 г.?

На сегодня можно говорить пока только об одном нововведении. Оно касается не порядка закрытия ИП, а изменения формы заявки Р26001. Федеральной налоговой уже подготовлен приказ об утверждении новой формы заявки на ликвидацию ИП. Ожидается, что он вступит в силу с 01.01.2021 г.

Читайте также: