Заявление на возврат налога по патенту

Опубликовано: 13.05.2024

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

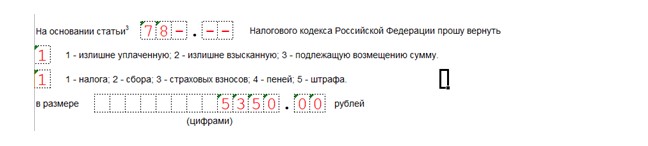

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

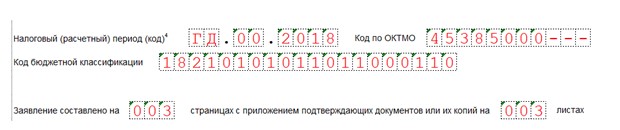

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

С начала 2021 года действует новое правило для ИП на патентной системе налогообложения — теперь они тоже могут вычитать страховые взносы из налога, то есть из стоимости патента. Совсем недавно ФНС выпустила временную форму уведомления и разъяснила, как уменьшить патент на взносы. Рассказываем подробности в нашей статье.

Какие взносы можно вычесть из патента

Размер вычета на ПСН такой, же как на УСН 6% и отменённом ЕНВД — до 100% от стоимости патента для ИП без работников и до 50% для работодателей.

Стоимость патента можно уменьшить:

- На обязательные взносы, которые ИП заплатил за себя. Это фиксированная сумма и дополнительные взносы 1% с доходов свыше 300 000 рублей.

- На взносы за сотрудников, работающих по трудовым и гражданско-правовым договорам.

- На сумму больничных за первые три дня, которые работодатель оплачивает за свой счёт.

- На платежи по добровольному личному страхованию работников.

Вычесть можно только те суммы, которые предприниматель фактически перечислил в период действия патента. Вычету подлежат только платежи за работников, занятых в деятельности по патенту.

Как оформить уведомление и получить вычет

Рекомендованная форма состоит из трёх листов: титульный, А и Б. Рассмотрим на примере, как заполнить каждый из них.

Допустим, предприниматель без наёмных сотрудников из Уфы Колесникова М.С. купила патент на розничную торговлю сроком на три месяца — с 1 января по 31 марта 2021 года. Патент стоит 30 773 рубля. По закону эту сумму нужно оплатить до конца срока действия патента, то есть до 31 марта.

В январе Колесникова М.С. заплатила годовые взносы за себя в размере 40 874 рублей, а в феврале решила подать уведомление на уменьшение стоимости патента.

Титульный лист

- ИНН;

- код налогового органа, в котором приобретали патент и куда предоставляете уведомление на вычет;

- ФИО предпринимателя;

- общее количество листов уведомления и приложений к нему (если уведомление подаёт представитель ИП и к уведомлению прилагается документ о его полномочиях);

- информацию о доверенном лице, если уведомление подает представитель;

- номер телефона, подпись и дату.

Так выглядит заполненный титульный лист уведомления

Лист А

Здесь содержатся сведения о патентах, стоимость которых вы будете уменьшать. Бланк позволяет внести до семи патентов на случай, если вы покупали несколько патентов и уплаченной суммы взносов хватает, чтобы уменьшить их общую стоимость. Если патент один, заполните только один «комплект» строк 010−030.

Строка 010 — номер патента

Строка 020 — дата выдачи патента

Строка 030 — сумма налога по этому патенту

Так выглядит заполненный лист А, если у ИП один патент

Лист Б

На этом листе нужно указать сумму страховых взносов, которые хотите вычесть из стоимости патента.

Строка 001 — проставьте признак налогоплательщика «1», если у вас есть наёмные сотрудники или вы платите физлицам по договорам ГПХ. Если сотрудников и выплат физлицам нет, ставьте признак «2».

Строка 110 — укажите общую сумму налога по патентам, стоимость которых уменьшаете на взносы. Например, если в листе, А вы указали несколько патентов, сложите их стоимость. Если патент один — укажите стоимость этого патента.

Строка 120 — укажите сумму взносов, на которые уменьшаете патент. Для ИП без работников эта сумма не может быть больше стоимости патента или патентов из строки 110. Для ИП с работниками сумма не может быть больше 50% от строки 110. То есть даже если вы заплатили больше взносов, в строке 120 можно указать только ту часть, которую можно вычесть.

В нашем примере у ИП сумма уплаченных взносов больше, чем стоит патент. Патент стоит 30 773 руб., а взносов она заплатила 40 874 руб. В строке 120 можно указать только 30 773 рубля.

На листе Б укажите сумму страховых взносов, которые хотите вычесть из стоимости патента

Способы отправки стандартные: лично, почтой или в электронном виде, если есть усиленная квалифицированная электронная подпись.

Как работает вычет

Если вы всё сделали правильно и налоговая не прислала отказ, можете оплачивать патент только за минусом взносов или совсем не оплачивать, если сумма взносов полностью покрыла стоимость патента.

В нашем примере ИП Колесникова ничего не заплатит за патент, плюс у неё сохранится остаток взносов в 40 874 — 30 773 = 10 101 рублей, которые она сможет вычесть из следующего патента, если купит его в 2021 году.

Если вы укажете в уведомлении взносы, которые ещё не заплатили, ИФНС в течение 20 дней пришлёт отказ в вычете. Нужно будет сначала уплатить взносы, а потом прислать новое уведомление.

Если в уведомлении будут уплаченные взносы в сумме большей, чем можно вычесть, из налоговой придёт отказ в части вычета.

Например, у предпринимателя есть наёмные сотрудники. Он заплатил 30 000 рублей взносов, а патент стоит 50 000. В уведомлении он указал вычет на все 30 000, хотя как работодатель может уменьшить стоимость патента только наполовину, то есть на 25 000 рублей. В вычете на излишек в 5 000 рублей налоговики откажут.

Если уже оплатили и патент и взносы

Если до подачи уведомления вы перечислили и взносы, и стоимость или часть стоимости патента, оформлять вычет нужно в том же порядке: указать в уведомлении стоимость патента и сумму взносов к вычету. Переплату по налогу потом можно будет вернуть по заявлению на свой счёт в банке или зачесть в счёт оплаты другого патента.

Как вернуть переплату налоговой

Коротко

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Как заполнить уведомление

Рекомендуемая форма уведомления, формат и порядок представления утверждены письмом ФНС от 26.01.2021 № СД-4-3/785@.

Уведомление состоит из трёх частей:

- титульного листа;

- листа А;

- листа Б.

На всех листах нужно указать ИНН предпринимателя и номер страницы. Особенности заполнения остальных реквизитов рассмотрим отдельно для каждой части.

На титульном листе укажите:

- код налоговой инспекции, где был куплен патент (первые четыре цифры номера патента);

- полные фамилию, имя и отчество (если есть) ИП;

- цифру «1», если уведомление подписывает лично ИП, или цифру «2», если доверенное лицо. В этом случае не забудьте указать ФИО доверенного лица, дату и номер доверенности, приложить её копию и отметить количество листов копии доверенности.

Затем нужно указать номер телефона для связи, поставить подпись и дату. После заполнения листов А и Б останется вписать на титульном листе их количество (поле «Данное уведомление составлено на. »).

На Листе А укажите информацию о патентах, стоимость которых вы хотите уменьшить.

- строка 010 — номер патента ( указан на титульном листе патента);

- строка 020 — дату его выдачи ( указана справа от номера на титульном листе патента);

- строка 030 — сумму налога, т.е. стоимость патента ( указана на оборотной стороне патента в таблице по коду строки 040).

На листе Б укажите общую сумму уплаченных взносов и пособий, на которую хотите уменьшить стоимость патента.

- строка 001 — «1» , если вы платите физическим лицам (по трудовым договорам, по договорам ГПХ), «2» — если таких выплат нет;

- строка 110 — общая сумма налога, которую планируете уменьшить (суммируем значения строк 030 листа А);

- строка 120 — сумму страховых взносов и пособий, на которую уменьшаем стоимость патента.

На что нужно обратить внимание

Передать уведомление в ИФНС по месту покупки патента можно:

- лично;

- почтовым отправлением с описью вложения;

- в электронной форме, подписанной усиленной квалифицированной электронной подписью.

При отправке почтой датой отправления будет считаться дата почтового штемпеля на описи (если её нет — дата штемпеля на конверте). Если уведомление отправлено в электронной форме, дата отправки — дата, указанная в подтверждении отправки, полученном электронно.

Если в течение 20 дней вы не получили отказ от ИФНС, считайте, что ваше уведомление принято и согласовано.

ИП Иванов работает один. Получил патент на два первых месяца года — с 1 января по 28 февраля 2021. Стоимость патента 20 000 рублей. Перечислить её в бюджет предприниматель должен не позднее 28 февраля 2021. Этот день — воскресенье, поэтому срок передвигается на 1 марта. В январе 2021 предприниматель уплатил всю сумму фиксированных взносов ИП за 2021 год — 40 874 руб.

Раз наёмных работников нет, Иванов вправе уменьшить стоимость патента вплоть до нуля. 1 февраля он оформил и отправил в ИФНС уведомление, в котором на листе А указал данные полученного патента, в частности, в строке 030 — 20000.

На листе Б вписал следующие показатели:

- строка 001 — «2»;

- строка 110 — 20000;

- строка 120 — 20000.

Теперь Иванов не должен оплачивать патент, так как его стоимость полностью покрылась за счёт вычета по взносам.

Оставшуюся часть взносов (20 874 руб.) Иванов сможет зачесть в счет уплаты других патентов, если купит их в 2021 году. Для этого нужно будет снова заполнить и подать уведомление, и указать в нём уже только остаток взносов за минусом использованного вычета, в нашем примере — 20 874 руб.

ИП Петрова получила патент на год стоимостью 111 000 руб.

Стоимость патента она должна перечислить:

- до 31 марта 2021 года — в сумме 37 000 руб.;

- до 31 декабря 2021 года — в сумме 74 000 руб.

У Петровой двое работников по трудовому договору и один — по договору ГПХ. Поэтому уменьшить стоимость патента предприниматель сможет не более, чем на 55 500 руб.

Одна третья стоимости патента — 37 000 руб. Её Петрова оплатит в срок, а до оплаты оставшихся ⅔ подаст уведомление об уменьшении.

В уведомлении на листе Б она укажет:

- в строке 001 — «1»;

- в строке 110 — 111000;

- в строке 120 — 55500.

Теперь до 31 декабря 2021 ей останется перечислить остаток:

111 000 — 55 500 — 37 000 = 18 500 руб.

Инспекторы могут отказать, если вы указали в строке 120:

- сумму не перечисленных взносов и пособий;

- сумму, которая больше, чем стоимость патента. В этом случае откажут в вычете на сумму, превышающую сумму взносов.

В течение 20 дней налоговая направит уведомление об отказе. Оплатить нужно будет полную стоимость патента или стоимость с учётом корректировки от ИФНС.

Важно! Уведомление можно подавать повторно. Исправьте ошибки и действуйте!

Как вернуть переплату, если вы уже оплатили патент

Если за патент уже оплачено, сначала нужно подать уведомление по описанному выше порядку. Затем действовать, как при обычной переплате по налогам — подать заявление на зачёт или возврат.

Например, предприниматель купил патент на январь-март 2021 года, чтобы в течение этих месяцев определиться, подходит ли ему патентная система. Уплатить стоимость патента он должен не позже 31 марта 2021. Взносы в январе он ещё не платил, а вот стоимость патента перечислить успел.

В феврале ИП перечислил взносы и решил вернуть переплату по патенту.

Для этого он должен подать уведомление об уменьшении стоимости патента в налоговую, а затем написать заявление:

- либо на зачёт переплаты в счёт стоимости второго патента, если следом за первым решит купить другой патент;

- либо на возврат переплаты на расчётный счёт, если решит больше в этом году не покупать патент. Вернуть можно только сумму, уплаченную за патент.

Если есть такая возможность, не спешите оплачивать патент раньше, чем оплатите взносы и подадите уведомление, чтобы не возиться с возвратом переплаты.

Итоги

Уведомление отправляют в ту ИФНС, в которой ИП состоит на учёте по патенту и в которую оплатил или должен оплатить его стоимость.

Если уведомление подали уже после того, как оплатили часть или полную стоимость патента, переплату можно будет вернуть по заявлению.

Порядок новый и ещё не обкатанный на практике, поэтому скорее всего будут появляться вопросы и разъяснения от налоговиков. Мы будем следить за развитием событий и сообщать в блоге. Подписывайтесь, чтобы ничего не пропустить!

- Бухгалтерия

- Налоги

- Патент

Читатель спрашивает: «Живу в Томской области, в городе Стрежевой. Занимаюсь вендингом на ЕНВД. Хочу перейти на патент. Нужно будет платить страховые взносы? Когда лучше перейти на патент — сейчас или с января 2021?»

Страховые взносы платят все ИП на патенте

Страховые взносы — обязательное условие работы ИП. Вы их платите независимо от того, ведете деятельность или нет. В 2021 году суммы такие:

- фиксированные взносы ИП — 40 874 ₽. Из них 32 448 ₽ на пенсионное страхование, 8 426 ₽ — на медицинское;

- дополнительные пенсионные взносы ИП — 1% с доходов свыше 300 000 ₽.

Дополнительные пенсионные взносы зависят от годовой стоимости патента. Считаются по формуле:

Например, патент на год стоит 20 000 ₽. Дополнительные взносы:

Страховые взносы платят все предприниматели: не важно, в каком регионе покупается патент.

Страховые взносы и за патент не обязательно платить в начале года

Страховые взносы можно платить и в начале года, и в течение года разными суммами. Главное, внести всю сумму до 31 декабря.

За патент тоже можно платить не сразу, а в течение срока его действия.

Стоимость патента можно уменьшить на сумму страховых взносов

С 2021 года стоимость патента можно уменьшить на взносы. ИП без работников может уменьшить налог полностью, ИП с работниками — не более чем наполовину.

Страховые взносы учитываются только в том календарном году, в котором они уплачены.

Тут может быть несколько ситуаций.

Вы сначала внесли страховые взносы, за патент еще не платили

Если сначала внесли страховые взносы, за патент можно заплатить меньше или вообще ничего.

Например, в декабре вы подали заявление на покупку годового патента: с 1 января по 31 декабря 2021. В г. Стрежевой патент для одного торгового автомата стоит 14 400 ₽

До 31 марта вы должны заплатить треть его стоимости, это 4813 ₽, а остаток — до 31 декабря.

Также в течение года вы должны заплатить 40 874 ₽ страховых взносов.

Вы можете сделать так:

- До 31 марта уплатить частично страховые взносы — 4813 ₽.

- Подать в налоговую уведомление об уплаченных страховых взносах в сумме 4813 ₽.

- Теперь 4813 ₽ за патент можно не платить: налоговая примет в зачет уплаченные страховые взносы.

- Остаток страховых взносов (40 874 − 4813 = 36 061 ₽) можете заплатить в течение года, затем снова подать уведомление в налоговую. Из этой суммы вы получите налоговый вычет на остаток по патенту.

- Остаток за патент (14 400 − 4813 = 9 587 ₽) тоже вносить не нужно.

В итоге за 2021 год вы заплатите только 40 874 ₽ страховых взносов.

Пример 2. В декабре вы подали заявление на патент для четырех торговых автоматов. Вам выдадут четыре патента. Стоимость для г. Стрежевой: 14 400 ₽ × 4 = 57 600 ₽.

До 31 марта вы должны заплатить треть всей стоимости, это 19 200 ₽, а остаток — до 31 декабря.

Также в течение года вы должны заплатить 40 874 ₽ фиксированных страховых взносов и 1% дополнительных пенсионных взносов:

Всего взносов за год: 40 874 + 4200 = 45 074 ₽.

Вы можете сделать так:

- До 31 марта уплатить полностью страховые взносы — 45 074 ₽.

- Подать в налоговую уведомление об уплаченных страховых взносах в сумме 45 074 ₽.

- Теперь до 31 марта за патент можно ничего не платить, так как уплаченные взносы больше, чем 19 200 ₽.

- До конца 2021 года нужно заплатить разницу: 57 600 − 45 074 = 12 526 ₽.

В итоге за 2021 год вы заплатите 45 074 ₽ взносов и 12 526 ₽ налог за патент.

Сначала оплатили стоимость патента, потом внесли страховые взносы

Если патент оплатили сразу, деньги за него можно вернуть — на сумму уплаченных страховых взносов. Возврат можно получить деньгами или в виде налогового вычета для оплаты патента на следующий период.

Пример. В декабре вы подали заявление на покупку патента на полгода: с 1 января по 30 июня 2021. В г. Стрежевой патент на полгода для одного торгового автомата стоит 7200 ₽. Допустим, вы сразу в январе заплатили эту сумму.

Также в течение года вы должны заплатить 40 874 ₽ страховых взносов.

Вы можете сделать так:

- До 30 июня уплатить частично страховые взносы — 7200 ₽.

- Подать в налоговую заявление на возврат излишне уплаченных денег за патент.

- Налоговая вернет вам эти 7200 ₽.

- До конца года заплатить оставшиеся страховые взносы 33 674 ₽.

- Если будете покупать патент на второе полугодие с 1 июля по 31 декабря, до оплаты патента внесите остаток страховых взносов. Тогда можно подать уведомление об их уплате и не платить налог за патент.

В итоге за 2021 год вы заплатите: 7200 ₽ за патент + 7200 ₽ взносов − 7200 ₽ возврат + 33 674 ₽ взносов = 40 874 ₽.

Вместо возврата вы можете подать заявление о том, что хотите использовать эти деньги для оплаты патента на следующий период. Главное, использовать вычет в течение календарного года: остаток взносов на следующий год перенести не получится.

Эксперты ответят на ваш вопрос

Эксперты Тинькофф отвечают на вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

Патент можно купить в любой день

С 1 января 2021 года вас автоматически снимут с ЕНВД и вы перейдете на ОСН или УСН.

Если подать заявление на патент в январе, то с 1 января и до начала действия патента нужно будет вести отчетность и платить налоги на общей или упрощенной системе налогообложения.

Чтобы работать на патенте с 1 января 2021 года, подайте заявление на патент не позднее 31 декабря 2020 года. Но лучше сделать это заранее.

В заявлении укажите, на какой период покупаете патент: например, с 1 января 2021 до 31 декабря 2021 года.

Как подать заявление на получение патента:

- по почте заказным письмом с описью вложения;

- лично или по доверенности отнести в налоговую;

- через системы электронного документооборота;

- через личный кабинет на сайте налоговой, если у вас есть усиленная квалифицированная электронная подпись.

Как узнать стоимость патента

Стоимость патента можно узнать в калькуляторе на сайте налоговой.

Бывает, что калькулятор выдает ошибку и не показывает цену патента: такая ситуация с вендингом в г. Стрежевой. Тогда стоимость можно узнать в региональном законе.

Находим в законе Томской области «О патентной системе налогообложения» ст. 3 п. 46.1: розничная торговля без торговых залов. Видим, что потенциальный годовой доход для этого вида деятельности в г. Стрежевой — 240 000 ₽.

Чтобы узнать стоимость патента, умножаем 240 000 ₽ на 6%. Получается, что патент на один вендинговый автомат стоит 14 400 ₽.

Иностранные работники из «безвизовых» стран, временно пребывающие в России, обязаны получать патенты для работы у работодателей: организаций, ИП, или физических лиц (Федеральный закон от 24.11.14 № 357-ФЗ).

До 2015 года по патентам работали только мигранты, которые оказывали физическим лицам услуги непредпринимательского характера (няни, домработницы, водители и т п.)

Подробнее о патенте для иностранных работников из безвизовых стран читайте здесь.

Аванс по НДФЛ за иностранцев

С 2015 г. действует новая редакция ст. 227.1 НК РФ, регламентирующая начисление и уплату НДФЛ иностранными гражданами.

Иностранный гражданин при получении или продлении патента уплачивает НДФЛ в виде фиксированных авансовых платежей. Сумма платежа рассчитывается по формуле (п. 2 ст. 227.1 НК РФ):

1 200 рублей × коэффициент дефлятор × региональный коэффициент, где:

- коэффициент-дефлятор, установленный на соответствующий календарный год — 1,864 в 2021 году.

- коэффициент, устанавливаемый на соответствующий календарный год законом субъекта РФ. Если региональный коэффициент не установлен субъектом РФ, то он приравнивается к 1. Например, в Москве коэффициент на 2021 год установлен в размере 2,3878.

Таким образом, минимальная цена патента для иностранных граждан в 2021 году составит 1 200 × 1,864 = 2 237 рублей в месяц. Тут следует помнить о правиле округления до целых рублей — суммы до 50 копеек отбрасываются, а суммы более 50 копеек округляются до рубля.

Если патент выдали в 2020 году, а закончится он уже в 2021 году, то НДФЛ не придется пересчитывать с учетом повышенного коэффициента дефлятора (письма ФНС от 27.01.2016 № БС-4-11/1052, Минфина от 19.03.2018 № 03-04-07/17158).

Организация или предприниматель может оплатить патент за иностранца, это не запрещено. При этом порядок зачета фиксированных авансовых платежей у налогового агента не изменяется. Однако такой платеж будет признан доходом иностранца с патентом, поэтому с него нужно будет удержать НДФЛ и перечислить в бюджет.

Порядок уплаты НДФЛ работодателем за иностранцев

абз. 1 п. 6 ст. 227.1 НК РФ

Работодатель, налоговый агент, рассчитывает НДФЛ в общем порядке, но при его удержании из доходов работника зачитывает уже уплаченные им в соответствующем налоговом периоде авансовые платежи (п. 5 и 6 ст. 227.1 НК РФ).

Доходы временно пребывающих граждан с патентом, полученные от работы по трудовому договору, облагаются НДФЛ по ставке 13 % или 15 % после превышения суммы в 5 млн рублей (Письмо Минфина РФ от 16.03.2016 № 03-04-05/14470 ).

Для зачета авансовых платежей нужны:

- Заявление работника на уменьшение НДФЛ на сумму фиксированного авансового платежа в произвольной форме;

- Документы, подтверждающие уплату авансовых платежей (квитанции об уплате);

- Уведомление из ИФНС, подтверждающее право на уменьшение суммы НДФЛ на сумму уплаченных авансовых платежей.

Чтобы получить уведомление от налоговой, работодатель обращается в инспекцию с заявлением по форме, утвержденной приказом ФНС от 13.11.2015 № ММВ-7-11/512 . Каждый налоговый период надо будет получать новое уведомление и на каждого иностранца оно должно быть свое.

абз. 2 и 3 п. 6 ст. 227.1 НК РФ

Уменьшить НДФЛ на сумму фиксированного авансового платежа в течение налогового периода может только один работодатель по выбору налогоплательщика. Этот момент контролирует ИФНС, выдавая уведомление только одному налоговому агенту в течение налогового периода.

Если уплаченные суммы авансовых платежей за период действия патента в соответствующем налоговом периоде превышают сумму исчисленного налоговым агентом НДФЛ за этот период, то сумма такого превышения не является излишне удержанным налогом и не подлежит ни возврату, ни зачету.

Как отразить уменьшение НДФЛ в учете и отчетности

Такое уменьшение работодатель должен показать в расчете 6-НДФЛ и приложении к нему (бывшей справке 2-НДФЛ). В расчете 6-НДФЛ сумма фиксированного авансового платежа указывается в Разделе 2 по строке 150 и соответствующем поле раздела 2 приложения к нему. Сумма в этих строках не должна быть больше суммы исчисленного НДФЛ.

В бухгалтерском учете для удержания НДФЛ мы используем проводку Дт 70 Кт 68-НДФЛ, а для перечисления в бюджет — Дт 68-НДФЛ Кт 51. Обе эти проводки должны быть составлены на сумму разницы между начисленным за период НДФЛ и суммой уплаченного фиксированного авансового платежа.

Пример. М. М. Дихтяренко в марте 2021 года купил патент на работу в Москве в течение полугода. Фиксированный авансовый платеж составил 32 046 рублей (1 200 рублей × 1,864 × 2,3878 × 6 месяцев).

25 марта иностранец устроился на работу с окладом 70 000 рублей. Он сразу написал заявление на уменьшение НДФЛ на сумму авансового платежа, работодатель направил своей заявление в ИФНС и получил уведомление о праве уменьшения налога. Уже с доходов за март НДФЛ можно будет уменьшить на сумму фиксированного платежа. Рассчитаем сумму налога к удержанию:

Март. Зарплата за отработанные 5 дней составит 15 217 рубля. НДФЛ — 1 978. Работодатель может не удерживать налог, так как он полностью покрывается фиксированным платежом. Остаток авансового платежа 30 068 рублей.

Апрель. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей. НДФЛ по-прежнему можно не удерживать. Остаток авансового платежа 20 968 рублей. В мае и июне ситуация аналогичная.

К июлю остаток авансового платежа составит 2 768 рублей. Он уже не покрывает НДФЛ, поэтому работодатель уплатит налог в бюджет.

Июль. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей НДФЛ к удержанию равен 6 332 рубля (9 100 — 2 768).

Получается, что с марта по июнь бухгалтер выплачивал Дихтяренко зарплату в полном размере, не удерживая налог. Первое удержание произойдет в июле. Для этого в учете нужны проводки:

Суть операции Проводка Сумма Начисляем зарплату Дт 20 Кт 70 70 000 рублей Удерживаем НДФЛ Дт 70 Кт 68-НДФЛ 6 332 рубля Платим НДФЛ в бюджет Дт 68-НДФЛ Кт 51 6 332 рубля Выплачиваем зарплату Дт 70 Кт 51 63 668 рублей

Уплата НДФЛ за иностранцев, работающих по патенту в 2021 году

Согласно п. 6 ст. 227.1 НК РФ работодатель, принявший на работу иностранца с патентом, вправе уменьшить НДФЛ, исчисленный с его доходов, на сумму фиксированных авансовых платежей, уплаченных таким работником за период действия патента. При этом уменьшить налог можно только в том случае, если получит от налогового органа уведомление о подтверждении права на такое уменьшение. Для получения уведомления работодатель должен подать в налоговый орган соответствующее заявление.

Более подробно можно прочитать в этой статье.

Попробуйте поработать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета, расчета зарплаты и отправки отчетности через интернет.

Читайте также: