Недостатки и преимущества бюджетно налоговой политики

Опубликовано: 02.05.2024

4. Достоинства и недостатки фискальной политики

К достоинствам фискальной политики следует отнести:

1. Эффект мультипликатора. Все инструменты фискальной политики, как мы видели, имеют мультипликативный эффект воздействия на величину равновесного совокупного выпуска.

2. Отсутствие внешнего лага (задержки). Внешний лаг – это период времени между принятием решения об изменении политики и появлением первых результатов ее изменения. Когда правительством принято решение об изменении инструментов фискальной политики, и эти меры вступают в действие, результат их воздействия на экономику проявляется достаточно быстро.

3. Наличие автоматических стабилизаторов. Поскольку эти стабилизаторы являются встроенными, то правительству не нужно предпринимать специальных мер по стабилизации экономики. Стабилизация (сглаживание циклических колебаний экономики) происходит автоматически.

Недостатки фискальной политики:

1. Эффект вытеснения. Экономический смысл этого эффекта состоит в следующем: рост расходов бюджета в период спада (увеличение государственных закупок и/или трансфертов) и/или сокращение доходов бюджета (налогов) ведет к мультипликативному росту совокупного дохода, что увеличивает спрос на деньги и повышает ставку процента на денежном рынке (цену кредита).

А поскольку кредиты, в первую очередь, берут фирмы, то удорожание кредитов ведет к сокращению частных инвестиций, т.е. к «вытеснению» части инвестиционных расходов фирм, что ведет к сокращению величины выпуска. Таким образом, часть совокупного объема производства оказывается «вытесненной» (недопроизведенной) из-за сокращения величины частных инвестиционных расходов в результате роста ставки процента благодаря проведению правительством стимулирующей фискальной политики.

2. Наличие внутреннего лага. Внутренний лаг – это период времени между возникновением необходимости изменения политики и принятием решения о ее изменении. Решения об изменении инструментов фискальной политики принимает правительство, однако введение их в действие невозможно без обсуждения и утверждения этих решений законодательным органом власти (Парламентом, Конгрессом, Государственной думой и т.п.), т.е. придания им силы закона.

Эти обсуждения и согласования могут потребовать длительного периода времени. Кроме того, они вступают в действие, начиная только со следующего финансового года, что еще больше увеличивает лаг. За этот период времени ситуация в экономике может измениться.

Так, если первоначально в экономике была рецессия, и были разработаны меры стимулирующей фискальной политики, то в момент начала их действия в экономике уже может начаться подъем. В результате дополнительное стимулирование может привести экономику к перегреву и спровоцировать инфляцию, т.е. оказать дестабилизирующее действие на экономику. И наоборот, меры сдерживающей фискальной политики, разработанные в период бума, из-за наличия продолжительного внутреннего лага могут усугубить спад.

3. Неопределенность. Этот недостаток характерен не только для фискальной, но и для монетарной политики. Неопределенность касается:

а) проблемы идентификации экономической ситуации Часто бывает трудно точно определить, например, момент, когда заканчивается период рецессии и начинается оживление или момент, когда подъем превращается в перегрев и т.п. Между тем, поскольку на разных фазах цикла необходимо применять разные виды политики (стимулирующую или сдерживающую), ошибка в определении экономической ситуации и выбор типа экономической политики исходя из такой оценки может привести к дестабилизации экономики;

б) проблемы, на какую именно величину следует изменить инструменты государственной политики в каждой данной экономической ситуации. Даже если экономическая ситуация определена правильно, то сложно точно определить, насколько, например, нужно увеличить государственные закупки или сократить налоги, чтобы обеспечить подъем в экономике и достижение потенциального объема выпуска, но не его превышение, т.е. как при этом не допустить перегрев и ускорение инфляции. И наоборот, при проведении сдерживающей фискальной политики как не привести экономику в состояние депрессии.

4. Дефицит бюджета. Противники кейнсианских методов регулирования экономики – монетаристы, сторонники теории экономики предложения и теории рациональных ожиданий – т.е. представители неоклассического направления в экономической теории считают дефицит государственного бюджета одним из важнейших недостатков фискальной политики. Действительно, инструментами стимулирующей фискальной политики, проводимой при спаде и направленной на увеличение совокупного спроса, выступает увеличение государственных закупок и трансфертов, т.е. расходов бюджета, и уменьшение налогов, т.е. доходов бюджета, что ведет к росту дефицита государственного бюджета. Не случайно рецепты государственного регулирования экономики, которые предложил Кейнс, получили название «дефицитного финансирования».

Особенно остро проблема бюджетного дефицита проявилась в большинстве развитых стран, использовавших после П мировой войны кейнсианские методы регулирования экономики, в середине 70-х годов, причем, в США возник так называемый «двойной дефицит», при котором дефицит государственного бюджета сочетался с дефицитом платежного баланса. В связи с этим проблема финансирования дефицита государственного бюджета превратилась в одну из важнейших макроэкономических проблем.

По мнению большинства предпринимателей и экономистов, один из главных факторов, сдерживающих в России рост производственной активности, - нерациональная фискальная политика, проводимая государством на протяжении практически всех 90-х годов. Считается, что налоговое бремя, которое установило государство, было явно чрезмерным и не позволяло производственным структурам вести нормальную экономическую деятельность. Такой фискальный нажим повлек за собой целый ряд негативных явлений. Во-первых, оказалась скованной предпринимательская активность. Во-вторых, многие затратоемкие отрасли, наиболее важные и приоритетные с общегосударственных позиций, автоматически отсеклись от прибыльных сфер деятельности и начали постепенно стагнировать, в результате произошла своеобразная структурная деградация российской экономики. В-третьих, нестерпимый налоговый пресс, стимулируя уклонение от налогов и развитие теневого сектора экономики, обострил бюджетные проблемы страны.

Понятие и цели фискальной политики

Фискальная политика государства является одним из основных инструментов макроэкономического регулирования, его масштабы и сила воздействия настолько велики, что важность оптимальной фискальной политики трудно переоценить. В течение достаточно долгого времени манипулирование налогами и государственными расходами использовалось для регулирования движения капитала и влияния на принятие инвестиционных решений физическими и юридическими лицами. Однако основной макроэкономической функцией государства является стабилизация экономики, и фискальная политика, как правило, также играет в этом очень важную роль. На сегодняшний день фискальная политика не в полной мере реализует свой потенциал, определяет актуальность вопроса, поднятого в работе.

В странах с развитой рыночной экономикой именно фискальная и денежно-кредитная политика являются основными инструментами, с помощью которых государство влияет на национальное производство, занятость и инфляцию.

Целями фискальной политики являются:

- смягчение циклических колебаний в экономике за счет бюджетного финансирования государственных расходов и регулирования налоговых ставок;

- стабилизация экономики и обеспечение устойчивого экономического роста;

- обеспечение эффективной занятости и контролируемой умеренной инфляции.

С появлением кейнсианского учения фискальная политика использовалась в качестве основного инструмента регулирования экономического цикла. В этом случае в зависимости от фазы цикла применяются методы стимулирования или сдерживания фискальной политики.

Не нашли что искали?

Просто напиши и мы поможем

Основные достоинства политики фискального регулирования

Фискальная политика имеет несколько преимуществ. Основными из них являются:

- Во-первых, действие автоматических стабилизаторов. Автоматические (встроенные) стабилизаторы - это инструменты, ценность которых не меняется, но само их существование автоматически стабилизирует экономику, стимулируя деловую активность во время спада и сдерживая ее при перегреве. Автоматические стабилизаторы включают в себя: подоходный налог, косвенные налоги; пособие по безработице; пособие по бедности. С помощью встроенных автоматических стабилизаторов правительству не нужно применять различные виды влияния, чтобы привести экономику к стабильному состоянию, поскольку экономика автоматически стабилизируется в полном объеме.

- Во-вторых, все инструменты фискальной политики оказывают мультипликативное влияние на общий объем производства, то есть они приводят к мультипликативному эффекту роста общих затрат.

- В-третьих, в реализации фискальной политики нет внешнего лага, то есть временного интервала между принятием решений об изменениях политики и появлением первых результатов ее изменения. Когда правительство решает изменить инструменты фискальной политики, и эти меры вступают в силу, результат их влияния на экономику проявляется довольно быстро.

Отрицательные аспекты политики фискального регулирования

Некоторые экономисты считают, что одним из главных недостатков фискальной политики является эффект вытеснения. Это происходит, когда государственные закупки товаров и услуг увеличиваются с целью стимулирования экономики. Известно, что стимулирование налогово-бюджетной политики приводит к мультипликативному увеличению общего дохода. В результате спрос на деньги растет, а процентная ставка на денежном рынке растет. Более дорогие кредиты приводят к «вытеснению» инвестиционных затрат фирм в краткосрочной перспективе, что может привести к уменьшению основного капитала в экономике и снижению экономического потенциала в долгосрочной перспективе.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Кроме того, налоговое регулирование экономики часто увеличивает дефицит государственного бюджета. Налоги являются основным источником доходов для государственной казны. В то же время государственные закупки и трансферты представляют собой расходы государственного бюджета. Очевидно, что постоянные операции государства с его бюджетом могут привести к неэффективности его распределения. Например, правительство не может регулярно увеличивать свои расходы для увеличения своего ВВП, поскольку оно, как и любой макроэкономический агент, может нести убытки, что, очевидно, не отвечает интересам государства. По мнению представителей неоклассического направления, формирование дефицита государственного бюджета является одним из важнейших недостатков фискальной политики.

Вторым недостатком фискальной политики является наличие внутренней временной задержки, что делает ее недостаточно гибкой. Внутренняя временная задержка - это промежуток времени между необходимостью изменить политику и решением изменить ее. Правительство может медленно реагировать на изменение экономических условий. Это связано с тем, что установление новых параметров инструментов фискальной политики в правительстве часто включает несколько этапов принятия решений, которые предполагают их координацию с различными органами власти, политическими программами и т. д.

Также необходимо учитывать, что в процессе фискальной политики присутствует фактор неопределенности. Это касается, в первую очередь, вопроса выявления экономической ситуации. Не всегда возможно точно определить лучшую экономическую политику для сглаживания циклических колебаний. Ошибочная реализация неправильной политики может серьезно повлиять на экономику.

Таким образом, фискальная политика является одним из основных способов регулирования рыночной экономики. Фискальное регулирование экономики позволяет руководству страны решать такие макроэкономические проблемы, как сокращение безработицы, стабилизация общего уровня цен и стимулирование экономического роста. Однако в ходе фискальной политики необходимо учитывать негативные последствия фискального регулирования.

Содержание:

| Предмет: | Практика |

| Тип работы: | Отчёт |

| Язык: | Русский |

| Дата добавления: | 13.11.2018 |

- Данный тип работы не является научным трудом, не является готовой выпускной квалификационной работой!

- Данный тип работы представляет собой готовый результат обработки, структурирования и форматирования собранной информации, предназначенной для использования в качестве источника материала для самостоятельной подготовки учебной работы.

Если вам тяжело разобраться в данной теме напишите мне в whatsapp разберём вашу тему, согласуем сроки и я вам помогу!

По этой ссылке вы сможете посмотреть как пишутся выводы и предложения по практике:

Посмотрите похожие темы возможно они вам могут быть полезны:

Введение:

Внешняя задержка

К достоинствам бюджетно-налоговой политики следует отнести:

- Эффект мультипликатора. Как мы уже видели, все средства фискальной политики оказывают синергетическое влияние на стоимость сбалансированного валового продукта.

- Отсутствие внешнего лага (задержки). Внешняя задержка - это период между принятием решения об изменении политики и появлением первых последствий этого изменения. Как только правительство решит изменить свои инструменты фискальной политики, и эти меры будут реализованы, последствия для экономики будут незамедлительными.

- Наличие автоматического стабилизатора. С учетом этих стабилизаторов правительству не нужно принимать никаких специальных мер для стабилизации экономики. Стабилизация (сглаживание периодических колебаний в экономике) происходит автоматически.

Недостатки бюджетно-налоговой политики:

- Эффект вытеснения. Экономические последствия этого эффекта - увеличение бюджетных расходов во время спадов (увеличение государственных закупок и/или движения) и/или сокращение бюджетных доходов (налогов) приводят к синергетическому увеличению валового дохода, увеличению спроса на деньги и повышению процентных ставок на деньги, рынок (цена кредита). А поскольку кредиты в основном предоставляются компаниями, более высокие затраты по кредитам приводят к уменьшению частных инвестиций. «Заполнение» части инвестиционных затрат компании может привести к снижению производства. Таким образом, часть общего объема производства «переполнена» из-за сокращения расходов на частные инвестиции в результате повышения процентных ставок в результате стимулирующей бюджетной политики правительства (недостаточное производство).

- Наличие внутреннего лага. Внутренний лаг - это период между необходимостью изменить политику и решением изменить ее. Правительство решает изменить средства фискальной политики, но их невозможно реализовать без обсуждения и одобрения этих решений законодательными органами (конгресс, парламент, нижняя палата и т.д.). придание им силу закона. Эти обсуждения и корректировки могут занять много времени. Кроме того, они действительны только со следующего финансового года, что еще больше увеличивает отставание. За это время экономическая ситуация может измениться. Таким образом, если вначале был спад и проводилась стимулирующая налогово-бюджетная политика, экономика, возможно, уже начала восстанавливаться, когда ее последствия начали действовать. В результате дополнительные стимулы могут привести к перегреву экономики и вызвать инфляцию. Это приводит к дестабилизации экономики. И наоборот, финансовые ограничения, разработанные во время бума, могут усугубить рецессию из-за длительных внутренних задержек.

- Неопределенность. Этот недостаток характерен как для монетарной политики, так и для фискальной. Проблемы неопределенности:

- часто бывает трудно сделать точные суждения, например, когда закончился период экономического спада и началось восстановление экономики, или момент, когда экономический рост начал перегреваться. С другой стороны, из-за необходимости применять различные виды политики (стимулы или ограничения) на разных этапах цикла, ошибочные решения об экономических условиях и выбор типов экономической политики на основе такой оценки могут привести к экономической неэффективности может привести к стабилизации;

- проблемы, средства национальной политики в каждой экономической ситуации, в зависимости от того, какой размер изменить. Даже если экономическая ситуация определена правильно, трудно точно определить, необходимо ли увеличивать государственные закупки или снижать налоги, чтобы обеспечить восстановление экономики и достичь потенциального производства.

- Дефицит бюджета. Противниками кейнсианского метода экономического регулирования являются финансовые ученые, сторонники теории экономики предложения (экономики предложения) и теории рациональных ожиданий (теории рационального ожидания). Представители неоклассических тенденций в экономической теории считают дефицит бюджета одним из важнейших недостатков фискальной политики.

Заключение

Действительно, средством стимулирования налогово-бюджетной политики, проводимой во время рецессии и направленной на увеличение совокупного спроса, является увеличение государственных закупок и перемещения. Расходы бюджета, сокращение налогов или доходы бюджета, которые приводят к увеличению дефицита государственного бюджета. Не случайно предложенные Кейнсом положения о государственном регулировании экономики называются «бюджетными дефицитами».

После Первой мировой войны в середине 70-х годов проблема бюджетного дефицита была особенно острой в большинстве развитых стран, которые приняли кейнсианские экономические правила, что вызвало так называемый «двойной долг» в Соединенных Штатах. Бюджет в сочетании с дефицитом бюджета. В связи с этим вопрос финансирования дефицита республиканского бюджета стал одним из важнейших макроэкономических вопросов.

Присылайте задания в любое время дня и ночи в

whatsapp.

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназачен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

Одной из форм государственного регулирования экономики является фискальная политика.

Фискальная политика – форма государственного регулирования экономики, направленная на корректировку государственных расходов и ставок налогообложения.

В качестве основных целей фискальной политики государства можно назвать:

- направленность на достижение стабильного объема валового внутреннего продукта;

- обеспечение состояния полной занятости ресурсного потенциала;

- стабилизация уровня цен.

Основные разработки в области исследования фискальной политики проводились Дж. Кейнсом и представителями его экономической школы.

Основные достоинства политики фискального регулирования

Готовые работы на аналогичную тему

- Курсовая работа Достоинства и недостатки фискальной политики 470 руб.

- Реферат Достоинства и недостатки фискальной политики 230 руб.

- Контрольная работа Достоинства и недостатки фискальной политики 190 руб.

Положительными аспектами фискальной политики можно назвать:

- во-первых, наличие эффекта мультипликатора. Каждый инструмент, являющийся средством реализации фискальной политики, обладает мультипликативным эффектом, воздействующим на размер совокупного равновесного выпуска;

- во-вторых, отсутствующий внешний лаг (задержка), под которым понимается определенный временной период, располагающийся между моментом принятия решения относительно изменения политики и момент проявления результатов такого изменения. Относительно фискальной политики результат применения тех или иных ее инструментов проявляется практически сразу;

- в-третьих, присутствие механизмов автоматической стабилизации. Наличие встроенных автоматических стабилизаторов фискальной политики не требует от правительства применения дополнительных стабилизирующих мер в отношении экономики. Выравнивание циклического характера развития экономики в результате мероприятий фискальной политике осуществляется автоматически.

Отрицательные аспекты политики фискального регулирования

Отрицательными аспектами фискальной политики можно назвать:

- Наличие эффекта вытеснения.

- Временной внутренний лаг.

Экономическая суть эффекта вытеснения заключается в увеличении бюджетных расходов в части государственных закупок или трансфертов в периоды экономических спадов и снижении налоговых бюджетных доходов, вызывающих мультипликативный рост совокупных доходов, который, в свою очередь, приводит к увеличению спроса на деньги, повышению процентной ставки на рынке денег (рост стоимости кредитов). В результате удорожания кредитных денег сокращаются частные инвестиции, что приводит к сокращению объемов деятельности, то есть выпуска продукции. Недопроизведенная или «вытесненная» часть объема производства является результатом стимулирующей фискальной политики.

Присутствующий в политике внутренний лаг представляет собой временной период между моментом возникновения необходимости корректировки политики и моментом принятия решения о проведении такой корректировки. Ответственность за принятие решений относительно корректировки фискальной политики возложена на правительство, однако такие решения нуждаются в утверждении со стороны законодательной ветви власти для придания им легитимности, что увеличивает время их внедрения в жизнь. Кроме того, как правило, меры фискальной политики предусматриваются на определенный финансовый год, что еще больше способствует увеличению внутреннего лага, поскольку за указанное время экономическая ситуация зачастую меняется кардинально. Например, в период рецессии экономики правительством могут быть предложены стимулирующие меры фискальной политики, однако их действие приходится уже на период экономического подъема. Возникающий как результат двойного стимулирования «перегрев» экономики оказывает деструктивное влияние на экономическую ситуацию в целом и на инфляционные процессы в частности. Возможна и обратная ситуация, когда предложенные в период экономического бума сдерживающие меры экономической политики реализуются уже в период спада, усугубляя его.

Помимо того, к недостаткам фискальной политики относится неопределенность, характерная не столько для фискальной, сколько для монетарной политики в целом. Неопределенность фискальной политики выражается в различных аспектах, к числу которых можно отнести следующие:

- проблема идентификации экономической ситуации. Зачастую властям затруднительно даже с помощью специалистов определить момент окончания рецессии в экономики или начала подъема и так далее. При этом для каждой стадии экономического развития требуется свой набор мер фискального регулирования разнонаправленного действия (стимулирующего или сдерживающего), несвоевременное применение которого может отрицательно повлиять на экономическую ситуацию;

- проблема определения величины изменения тех или иных инструментов фискальной политики в условиях конкретной экономической ситуации. Даже правильное определение характера экономической ситуации не является залогом точного определения необходимых к применению мер государственной фискальной политики, тем более объема каждой из предложенных мер. В результате чрезмерного применения стимулирующих мер фискальной политики возможны перегрев экономики и инфляция, излишнее же сдерживание может способствовать переходу экономики в депрессивное состояние.

Еще один минус - наличие бюджетного дефицита. Представители монетарной школы экономики, являющиеся противниками кейнсианского подхода к регулированию экономики, а также представители таких экономических теорий как теории рациональных ожиданий, экономики предложения, называют бюджетный дефицит основным недостатком фискальной политики. Стимулирующая фискальная политика основана на применении таких инструментов как увеличивающиеся государственные закупки, трансферты, снижающиеся налоговые поступления в бюджет, что ведет к увеличению бюджетных расходов и сокращению бюджетных доходов. Как результат дефицит бюджета является неизбежным. Именно по этой причине меры фискального регулирования, предложенные кейнсианцами, часто называют мерами «дефицитного финансирования».

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

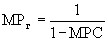

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Читайте также: