Заявка отклонена фнс самозанятость

Опубликовано: 15.05.2024

Стоит ли опасаться, что все поступления на карту самозанятого будут автоматически облагаться налогом? В каком случае самозанятый теряет всю заработанную сумму или её часть?

Я перешла на новый налоговый режим год назад и за это время разобралась во всех рисках. Расскажу, что считается нарушениями, а что — нет, и какое наказание грозит за ошибки.

Начнем с того, как правильно работать в статусе самозанятого. Брать деньги с клиентов и платить налог нужно по следующей схеме:

-

Получаете деньги на любую карту, счет, электронный кошелек или наличными.

Вносите запись о сделке в приложение «Мой налог» и создаете чек.

Обязательно передаете чек плательщику.

Ежемесячно платите налог — он рассчитывается автоматически.

Вы нарушите правила, если попытаетесь скрыть или занизить доход, несвоевременно внесете запись в приложение или откажетесь выдавать чек клиенту, не заплатите налог вовремя. Разберемся, как это скажется на самозанятом.

Банки, сотрудничающие с ФНС, предлагают самозанятым оформить отдельную карту для доходов от профессиональной деятельности. Если вы привязали такую карту к приложению «Мой налог», то все входящие платежи автоматически считаются вашим доходом от профессиональной деятельности, а чек формируется автоматически. Так что не стоит использовать карту для личных расчетов.

Но если вы не подключились к партнерской программе, то вручную указываете в приложении доходы от самозанятости и не вносите частные платежи. Например, переводы от родных и друзей, деньги от продажи вещей на Avito или возврат долга.

Как штрафуют за нарушения. Если вы скроете часть доходов и снизите сумму налога от профессиональной деятельности, то вас могут оштрафовать. В Налоговом кодексе РФ для этого появилась отдельная статья:

-

20% от суммы — если вы неправильно указали сумму в чеке, утаили доход или опоздали с созданием чека в приложении;

ФНС узнает о нарушении, если проведет контрольную закупку или проверку по жалобе клиента. В 2019 году действовал мораторий на проверки плательщиков НПД, сейчас таких льгот нет. Пока не было сообщений о штрафах, но при необходимости налоговая может проверить записи о прошлых сделках, а не только текущие платежи.

На каждый платеж вы формируете чек. Причем обязаны делать это в определенные сроки:

-

Вы получили деньги наличными, по номеру карты или электронного кошелька — обязаны сразу создать чек.

Клиент платил через посредника или отправил деньги по реквизитам расчетного счета — до 9-го числа следующего месяца.

Есть уточнение: если посредник сам выдает кассовые чеки покупателям, то вы не обязаны передавать им свои чеки из приложения «Мой налог». Достаточно внести всю сумму дохода в приложение, чтобы рассчитать налог, а чек на общую сумму выдать посреднику.

Собрать данные по всем сделкам самозанятого в один отчет может и посредник. Так, сервис Яндекс. Такси учитывает все расчеты с пассажирами в течение месяца, потом формирует единый чек для самозанятого водителя и отправляет его в приложение «Мой налог». Таксисту не нужно вести учет, собирать информацию об оплаченных поездках и выдавать чеки клиентам.

Чек можно выдать либо на бумаге, отправив на печать прямо из приложения, либо в электронном виде — по email или SMS, в соцсетях или мессенджерах. Еще один вариант — показать чек на экране компьютера или телефона, чтобы клиент мог отсканировать QR-код.

Как штрафуют за нарушения. Нарушение — отсутствие чека в приложении. Если его выявили впервые, то заплатите пятую часть заработанной суммы, если второй раз — отдадите всю сумму целиком.

Если данные о доходе самозанятого не передал в ФНС посредник, то ему грозит штраф — 20% от суммы сделки, но не менее 200 ₽. Самозанятого при этом не накажут.

Опять же о применении штрафов на практике пока не сообщали. Но помните: налоговики вправе проверить ваши записи в приложении за прошлые периоды.

Как избежать наказания. Создавайте чеки при каждой продаже и предлагайте их клиентам. Если клиент категорически откажется, а потом пожалуется на вас в налоговую — сможете предоставить переписку о том, что предлагали чек. Но главные подтверждение — сам документ в приложении «Мой налог».

Налог рассчитывается в приложении автоматически. Если в течение месяца дохода не было, то и налога не будет.

Уведомление с суммой за прошлый месяц приходит до 12-го числа каждого месяца в приложении, налог вы платите до 25-го числа того же месяца. Например, 10 марта я получила уведомление, а деньги перечислила до 25 марта.

Если налог менее 100 ₽, то он переносится на следующий месяц. В первый месяц тоже платить не надо — если вы стали самозанятым в апреле, то налог за апрель и май платите в июне.

Внести деньги без комиссии можно онлайн с карты любого банка, по реквизитам в квитанции или подключить в банке-партнере автоплатеж. Деньги поступают в налоговую, а в приложении появится сообщение об оплате налога.

Как штрафуют за нарушения. Если вы не заплатите налог в срок, то вас оштрафуют. Налоговики посчитают долги в течение 10 дней. И уже 5-го числа следующего месяца уведомляют о задолженности и необходимости оплатить пени.

Размер пени за каждый календарный день просрочки — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности. Отсчет идет с 26-го числа и до дня погашения долга.

Сумма пеней рассчитывается автоматически, вы увидите ее в приложении. Причем банки, где вы обслуживаетесь, тоже получат эту информацию. Напомнят вам о задолженности и предложат ее оплатить.

Если вы заплатили вовремя, но в приложении висит задолженность — не всегда нужно переживать. Возможно, сведения зависли в пути — если вы платили с карты, то на обработку платежа уходит до 10 дней, по квитанции — до 20 дней.

Не беспокойтесь, если внесли деньги вовремя: датой оплаты налога считают тот день, когда деньги ушли с вашей карты или вы их внесли по квитанции. Информация дойдет до налоговой, и запись о долге пропадет без пени и штрафов.

Налог и пени менее 1 ₽ нельзя оплатить картой в приложении. Можно распечатать квитанцию и оплатить этот мелкий долг в любом банке или отсканировав QR-код через мобильный интернет-банк или банкомат.

Как избежать наказания. Платите вовремя, не откладывайте расчеты с ФНС на потом и регулярно заглядывайте в приложение «Мой налог».

Не очень удобно, что до сих пор не сделали оповещение об уведомлениях в приложении. Если не открывать его, можно пропустить важное сообщение. Поставьте напоминание в календаре и заходите в приложение с 12 по 25 число каждого месяца.

Еще можно сразу подключить автоплатеж с карты, чтобы наверняка не пропустить сроки уплаты налога. Тогда банк-партнер самостоятельно выполнит расчеты с ФНС. О предстоящих списаниях с карты банк предупредит заранее по SMS за несколько дней до уплаты налога.

Плательщик НПД может лишиться этого статуса по ряду причин:

-

Вы стали самозанятым, но не подходите под категории – например, по виду деятельности или территории.

Не отказались от других налоговых режимов — на это есть месяц с даты регистрации в приложении «Мой налог».

Заработали за год более 2,4 млн рублей.

Приняли на работу сотрудника по трудовому договору.

В таких случаях статус самозанятого аннулируют с того момента, как вы нарушили условие. При этом доход, полученный вне статуса плательщика НПД, будет облагаться другими налогами. Физлица платят НДФЛ, ИП — меняют налоговый режим.

Пример

Моя знакомая решила совмещать УСН и НПД: зарегистрировалась как самозанятая и не поменяла налоговый режим в течение месяца. Но она не могла одновременно сдавать коммерческую недвижимость, уплачивая УСН, и давать консультации как самозанятая. Ее принудительно лишили статуса плательщика НПД. Пришлось сниматься с учета как самозанятый, аннулировать чеки, писать заявление на возврат налога и платить налог по УСН.

Штрафов за неправильный выбор налогового режима нет. Но налог пересчитывают по другой системе налогообложения, а ИП дополнительно заплатит страховые взносы. Налог на профессиональный доход за тот период, когда вы не имели права быть самозанятым, можно вернуть, написав заявление в ФНС.

Сбой в приложении. Не надо опасаться наказания, если не удалось выдать чек или оплатить налог в приложении «Мой налог» из-за технического сбоя или профилактических работ. Просрочка из-за проблем с приложением не считается нарушением, если вы в течение дня после устранения сбоя сделает все, что нужно. Налоговики предупреждают о плановых работах в приложении и предлагают альтернативные варианты входа в личный кабинет.

Отмена сделки. В приложении вы можете аннулировать чек, если пришлось вернуть заказчику деньги. Самозанятый не платит налог с дохода, который не получал. В следующем месяце сумму налога скорректируют — если вы уменьшили свой доход за прошлые периоды, то это учтут. Никаких ограничений для отмены сделки нет, можно аннулировать чек даже на сумму, полученную год назад.

Начисление налога с личных поступлений. Такого не произойдет по желанию налоговиков. Внимание проверяющих может привлечь только жалоба от конкурента или недовольного клиента. Тогда есть риск, что они проведут контрольную закупку и проверят ваши прошлые сделки и расчеты, запросив данные у банков. Но бояться нечего, если будете соблюдать три правила: вносить все доходы в приложение, выдавать чеки клиентам и платить налог вовремя.

Блокировка счета. Центробанк разъяснил, что банкам нельзя блокировать личные карты самозанятых из-за дохода от профессиональной деятельности. Но лучше узнать, есть ли в банке специальное приложение для самозанятых и завести отдельную карту для доходов от клиентов. Но ее отсутствие не помешает вам брать деньги у клиентов на любые свои счета, карты и кошельки, главное — вносить эту информацию в приложение «Мой налог».

Справочная / Бизнес‑будни

Как сотрудничать с самозанятыми и не нарушить закон

Самозанятые — это физлица и ИП, которые работают на себя и платят щадящий налог на профессиональный доход. Компаниям и предпринимателям удобно отдать часть услуг на аутсорсинг самозанятым. За них не надо сдавать отчёты, платить налоги и заботиться о трудовых гарантиях.

С 19 октября 2020 года самозанятость действует во всех городах России. Мы вооружились письмами госорганов и ответили на самые частые вопросы о сотрудничестве с самозанятыми.

🇷🇺 Закон о налоге для самозанятых № 422-ФЗ

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Налог за физлицо платит заказчик. Это его обязанность как налогового агента по ст. 226 НК РФ. Ещё налоговый агент платит за физлицо взносы на пенсионное страхование в сумме 27,1 % от оплаты по ст. 420 НК РФ. Общие 40,1 % насчитывают сверху оплаты, а не вычитают. В итоге заказчик получает расходы и головную боль с отчётами — письмо от 14 сентября 2020 г. N 03-04-05/80357.

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

А вот ограничений по месту нахождения самозанятого и масштабу его дела нет. Так пояснила налоговая в письме от 12 октября 2020 г. № АБ-4-20/16632@.

🌍 С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

🧑🏭 Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Правда, что за самозанятого не платят налоги и взносы?

Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Самозанятые не платят НДФЛ, и их заказчики освобождены от обязанностей налоговых агентов. Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого берут электронную справку о статусе на текущую дату — тоже из «Мой налог». Как вариант — самостоятельно смотрят статус самозанятого в сервисе налоговой.

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого налоги отменяются. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Самозанятый может добровольно подписаться на уплату взносов в Пенсионный фонд. А самозанятый ИП может купить страховку на случай болезни и декрета. Соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Но оплата взносов по добровольному страхованию не перекладывается на заказчика.

Что будет, если перевести работников в самозанятые?

Предпринимателя ждёт вагон проблем, если его поймают на уклонении от официального оформления работников.

За соблюдением правил следят налоговая и трудовая. Трудовую беспокоит, что люди связаны трудовыми обязанностями, но лишены больничных, отпусков и пенсии. Налоговую заинтересуют регулярные переводы на счета самозанятых. К подозрительным фирмам придут с совместными проверками.

Трудовая инспекция подаст в суд, и самозанятых признают работниками в штате. Предпринимателя заставят оформить трудовые книжки и сдать отчёты в налоговую за прошлое время. Такая процедура прописана в ст. 19.1 ТК РФ

За прикрытие трудового договора гражданско-правовым оштрафуют по ст. 5.27 КоАП РФ. Штраф — от 10 000 до 100 000 ₽.

Налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому самозанятому. За уплату налогов не в срок оштрафует на 40 % от суммы долга по ст. 122 НК.

Если предприниматель держал целый цех работников с самозанятостью, придётся доплатить огромные суммы и сдать ворох отчётов.

Условия работы с самозанятыми сравнят с признаками наёмного труда из ст. 15 ТК РФ и Постановление Пленума ВС РФ от 29.05.2018 N 15. Для признания отношений трудовыми достаточно пары-тройки совпадений. Сомнения растолкуют в пользу работников.

Признаки наёмного труда такие:

— исполнитель оказывает услугу сам, субподряд запрещён;

— исполнителя взяли на определённую трудовую функцию, за итог он не отвечает;

— заказчик говорит, как можно делать работу, как нельзя;

— клиентов приводит заказчик;

— исполнитель связан рабочим графиком;

— заказчик покупает расходники и инвентарь;

— исполнителю платят регулярно — что очень похоже на зарплату;

— стороны сотрудничают долго, время от времени перезаключают договор;

— исполнитель влит в рабочий коллектив;

— исполнителя не дёргают в выходные;

— у исполнителя нет других доходов.

❌ Вот пример прикрытия наёмного труда.

Клининговая компания набрала самозанятых для уборки у клиентов. Уборщикам выдали тряпки, моющие средства и фирменные футболки. Мыть полы надо по критериям качества, которые приняты в компании, а разговаривать с клиентами по скриптам. Уборщики работают по сменам.

✅ А вот пример, когда самозанятый работал на себя.

Водитель подключился к сервису Яндекс.Такси. Сервис открыл доступ к программе на обработку заказов от пассажиров. Водитель работал без графика, брал заказы когда хотел. Деньги от пассажиров получал сервис, но на счёт водителя. Пассажиры могли расплатиться с водителем напрямую. Сервис брал комиссию — дело № 33-53437/2019.

Как оформить договор с самозанятым и какие ещё нужны бумаги?

С самозанятым заключают обычный гражданско-правовой договор в зависимости от того, что он делает.

Это может быть договор на выполнение работ — с автомастером, оказания услуг — с фотографом, авторского заказа — с программистом, купли-продажи — на закупку хенд-мейд игрушек. Выполненные работы принимают по акту.

В договор можно включить пункт со следующим смыслом. Исполнитель обязан сообщить заказчику о прекращении применения режима НПД не позднее следующего дня после снятия с регистрации в налоговой. За несообщение прописать штраф. В идеале штраф покроет расходы исполнителя, если налоговая доначислит НДФЛ.

С самозанятыми можно сотрудничать по оферте — когда исполнитель принимает правила, написанные для всех. К примеру, водитель грузовика регистрирует аккаунт в сервисе заказа грузоперевозок и работает по их правилам.

С самозанятыми не заключают договоры агентирования, комиссии и поручения. Это запрещённые для них услуги.

Если с человеком сотрудничали ещё до оформления самозанятости, перезаключать договор не нужно — письмо налоговой от 20.02.2019 No СД-4-3/2899@.

Кадровые документы на самозанятого не оформляют.

Как платить самозанятому?

Самозанятому платят на карту, наличными или на электронный кошелёк. Ограничений по форме нет.

У самозанятого нет обязанности открывать специальный банковский счёт. Подойдёт обычная карта физлица. Банк России разрешил так делать в письме от 19.12.2019 № ИН-014-12/94.

Самозанятые не пользуются онлайн-кассами. Чеки пробивают через приложение «Мой налог». Чек выдают в бумажном виде, отправляют по электронной почте или смс. В чеке исполнитель указывает договор, по которому получает оплату, наименование заказчика и его ИНН. Остальные реквизиты чека встанут сами.

Исполнитель сохраняет чек, чтобы подтвердить факт оплаты и, если нужно, учесть в расходах.

Банковская комиссия за перевод ложится на заказчика. Исполнитель должен получить оплату в сумме из договора, вычитать комиссию за оплату нельзя.

Как учесть оплату самозанятому в расходах по УСН?

Заказчик может учесть оплату самозанятому в расходах по ОСНО, ЕСХН и УСН Доходы минус расходы.

Единственный документ, которым можно подтвердить расходы — чек от самозанятого из приложения «Мой налог». Это требование налоговой из письма от 20.02.2019 № СД-4-3/2899@.

Подтвердить расходы актом оказанных услуг нельзя. Акт сохраняют, чтобы подтвердить период расходов.

Самозанятый обязан выдать чек сразу, если получил наличные или электронный перевод. На банковский перевод — не позднее 9 числа следующего месяца. А вот если платить посреднику самозанятого, чек отбивает посредник из своей кассы.

Чек можно хранить в электронном виде, распечатывать необязательно.

Если самозанятый не выдал чек, налоговая рекомендует жаловаться им через сервис обращений. Но как в этом случае учесть оплату в расходах, пока неясно.

Что делать, если самозанятый перестал быть самозанятым?

Если самозанятый слетает с режима, это предательская ситуация для заказчика. За такого человека придётся заплатить НДФЛ и пенсионные взносы. Исключение — когда с режима слетел ИП. Платить взносы обязан всё равно он, заказчику можно не беспокоиться.

Самозанятый слетает с режима НПД в следующих случаях:

— он сам снялся с учёта;

— его годовой доход превысил 2,4 миллиона рублей;

— он занялся запрещённой деятельностью, например, стал агентом юридической фирмы или открыл сигаретный киоск.

Самозанятому приходит электронное уведомление из налоговой с датой прекращения режима НПД. С этой даты заказчик услуг физлица становится налоговым агентом — письмо налоговой от 20.02.2019 № СД-4-3/2899@.

Чтобы налоги за бывшего самозанятого не стали сюрпризом, перед оплатой с самозанятого берут справку о его статусе из приложения «Мой налог». Или проверяют статус в специальном сервисе налоговой.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Могут ли два самозанятых оказать одну услугу вместе?

На одну услугу можно нанять двух самозанятых. Но важно, чтобы между собой они не работали по договору простого товарищества. Это когда два ИП складываются деньгами, чтобы больше зарабатывать.

К примеру, заказчику нужно развести по клиентам 200 заказов. Он нанимает двух перевозчиков. Заключить договор нужно с каждым и расплатиться по отдельности. Нельзя, чтобы договор был заключён с одним перевозчиком, а второй помогал как товарищ по договору. Иначе оба слетят с режима НПД — письма от 19 апреля 2019 г. № СД-4-3/7496@.

Процесс регистрации в качестве самозанятого плательщика НПД крайне прост. Однако быстрая регистрация, которую можно пройти, не вставая с дивана, не означает, что быть налогоплательщиком НПД может кто угодно.

Есть определенные критерии и требования, которым надо соответствовать. В противном случае либо постановка на учет может быть аннулирована (если права быть самозанятым у человека изначально не было), либо снятие с учета в принудительном порядке произойдет позже (если нарушены требования Федерального закона № 422-ФЗ).

Этот пост своего блога я посвящу вопросу аннулирования регистрации самозанятых (принудительному снятию с учета).

Когда возможно аннулирование

Снятие с налогового учета по инициативе налогового органа, при отсутствии заявления плательщика НПД о снятии с учета, осуществляется:

- при наличии у налогового органа информации об утрате налогоплательщиком права на применение НПД в случае несоответствия плательщика НПД требованиям Федерального закона № 422-ФЗ. Лицо считается утратившим право на применение НПД со дня возникновения оснований, препятствующих его применению.

- при аннулировании постановки на учет, в случае выявления налоговым органом факта несоответствия налогоплательщика на дату его постановки на учет в качестве плательщика НПД требованиям Федерального закона № 422-ФЗ (то есть право применять НПД изначально не возникало). Уведомление о снятии с учета направляется физическому лицу налоговым органом через мобильное приложение "Мой налог«/Веб-кабинет.

Например, регистрация будет аннулирована, если ИП перешел на НПД, но не отказался от УСН.

Также слететь с НПД можно из-за превышения лимита дохода (2,4 млн рублей).

Напомню, кто не вправе применять НПД:

- лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке;

- лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных нужд;

- лица, занимающиеся добычей или реализацией полезных ископаемых;

- лица, имеющие работников, с которыми они состоят в трудовых отношениях;

- лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, комиссии, агентских договоров;

- лица, оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров ККТ при расчетах с покупателями;

- лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются НДФЛ;

- налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 млн рублей.

Каковы последствия аннулирования? Рассмотрим некоторые «узкие» вопросы.

«Мой налог»

Налоговый орган уведомляет о снятии с учета по своей инициативе через мобильное приложение "Мой налог«/веб-кабинет и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет через банк).

После снятия с учета по инициативе налогового органа налогоплательщику предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

Расходы заказчиков

А что если самозанятый контрагент утратил право на применение НПД? Можно ли учесть расходы на основании выданного им чека?

Да, можно, разъясняет ФНС.

Утрата физлицом, в том числе ИП, права на применение НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных заказчиком, при условии наличия чека, подтверждающего оплату товаров (работ, услуг) и соответствующего требованиям.

Это конечно хорошо, что расходы можно принять. Но беда в том, что эти расходы существенно вырастут из-за потери исполнителем права на НПД.

Если самозанятый утратил право на применение НПД, с этой даты юрлицо или ИП, выступающие заказчиками, обязаны удерживать НДФЛ и платить страховые взносы на сумму вознаграждения такому исполнителю.

После принудительного снятия с учета по НПД можно сразу перейти на УСН. Уведомление надо подать в течение 20 дней с даты потери права на НПД.

Для уведомления налогового органа о переходе на УСН рекомендуется применять форму 26.2-1 (КНД 1150001).

ИП, переходящий на УСН с даты снятия с учета в качестве налогоплательщика НПД, в уведомлении указывает код признака налогоплательщика «3» — индивидуальные предприниматели, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на УСН.

Об этом сообщается в письме ФНС № СД-4-3/25577@ от 26.12.2018.

Повторная регистрация

Налогоплательщик после снятия с учета в качестве плательщика НПД по инициативе налогового органа вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

Потенциальные плательщики налога на профессиональный доход (НПД) нередко высказывают опасения, что, зарегистрировав статус в ФНС, они столкнутся со сложностями при отказе от данного налогового режима. Как на самом деле проходит процедура снятия с учета самозанятых и как плательщик налога на профдоход может перестать им быть, расскажем ниже.

Условия применения НПД

Применение налога на профдоход ограничено рядом важных условий. Нарушение любого из них ведет к снятию с учета плательщика НПД, гражданин не может быть самозанятым.

Ограничения, прежде всего, по доходам: 2,4 млн руб. в год или 200 тыс. руб. в месяц. Если сумма превышена, применять НПД нельзя.

Неофициальный термин «самозанятые», применяемый к налогу на профдоход, говорит еще об одном ограничении – плательщик должен работать только самостоятельно, без привлечения наемной рабочей силы. К примеру, ИП, имеющий сотрудников, лишается права применять НПД.

Есть ограничения и по видам деятельности:

- Перепродажа товаров, имущества, имущественных прав запрещена. Только реализация продукции собственного производства может быть предметом налогообложения.

- Занимаясь добычей и продажей полезных ископаемых, пользоваться режимом НПД невозможно.

- Не облагаются НПД табак, алкоголь, автомобильное топливо и другие маркируемые, подакцизные товары.

- Сдача помещений, не предназначенных для жилья, в аренду запрещена.

- Работа в интересах другого лица в качестве агента, посредника, по договорам комиссии, поручения не может облагаться НПД.

- Доставка товаров клиентам и прием оплаты за них в интересах третьих лиц под запретом.

Законодатель, однако, делает оговорку. Если при расчетах, сопровождающих деятельность, указанную в п. 5 и 6, присутствует онлайн-касса, запрет снимается. ККТ должна быть зарегистрирована на продавца товара.

Государственные служащие не могут быть самозанятыми, за исключением случаев, когда они сдают в аренду (найм) жилые помещения. Иные виды деятельности не дают права госслужащим приобретать статус плательщика НПД. Причины, по которым гражданин может быть лишен возможности называться самозанятым, изложены в ФЗ-422 от 27/11/18 г. (ст. 4, 6).

Как сняться с учета в налоговой

Плательщик налога может без проблем сняться с учета в ФНС по собственной инициативе. Для этого используется то же приложение «Мой налог», с которым он работал, будучи самозанятым.

Отказ от статуса плательщика НПД происходит следующим образом. Необходимо найти в приложении кнопку «Сняться с учета» и щелкнуть по ней. Появится список причин отказа:

- «я больше не занимаюсь такой деятельностью»;

- «мне сложно работать с этим приложением»;

- «я стал госслужащим».

Нужно выбрать одну из причин и подтвердить свой выбор. Произойдет снятие с учета.

Уведомление об этом гражданин получит не позже чем через сутки после отказа от НПД.

Внимание! После выполнения необходимых действий в приложении «Мой налог» никаких дополнительных уведомлений, отчетов в ИФНС сдавать не надо.

Такая возможность прописана статьей 5 ФЗ-422, п. 12. В этой же статье говорится и о праве налоговых органов снимать с учета самозанятых и аннулировать их статус при определенных условиях.

Когда налоговая сама снимает с учета и ставит на учет

За нарушение хотя бы одного из ограничений, вытекающих из норм ФЗ-422, ФНС правомочна снимать налогоплательщиков с учета. К примеру, если гражданин сдает вместо жилого помещения нежилое, он нарушает закон. Статус недвижимости фискальные органы имеют возможность отслеживать и принимать соответствующие решения.

Важно знать, что ИП, решивший «уйти из самозанятых» или утративший право на применение этого режима по одной из законодательно установленных причин, может стать плательщиком ЕНВД, УСНО, ЕСХН на основании уведомления в ИФНС. Оно должно быть предоставлено в 20-дневный срок после снятия с учета по НПД. В ином случае самозанятый автоматически снимается с НПД и становится плательщиком налогов по ОСНО.

Плательщик снят с учета. Что дальше?

Если гражданин снят с учета по НПД, но за ним числится неуплаченная налоговая задолженность, она не аннулируется. Оплатить долг перед бюджетом все равно нужно. Снятие с учета не закрывает возможности повторной регистрации в качестве плательщика НПД, при условии отсутствия задолженности.

Вместе с тем, повторная регистрация лишает возможности получить вычет в размере 10 тыс. руб., если он был получен ранее. В то же время, если вычет раньше не оформлялся, его можно получить при повторной регистрации.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы спецрежима

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

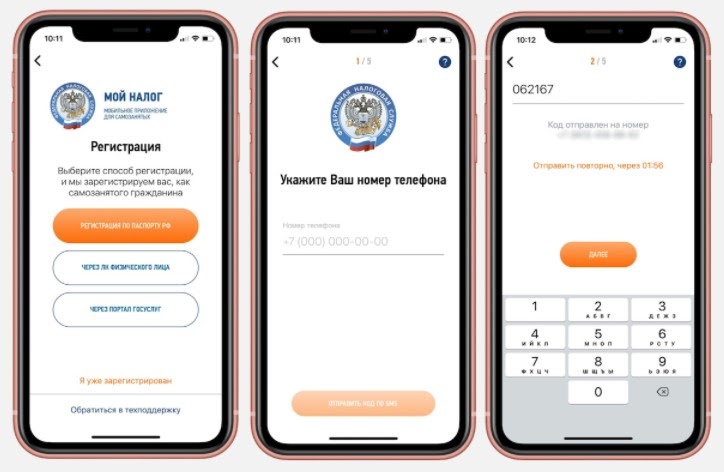

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

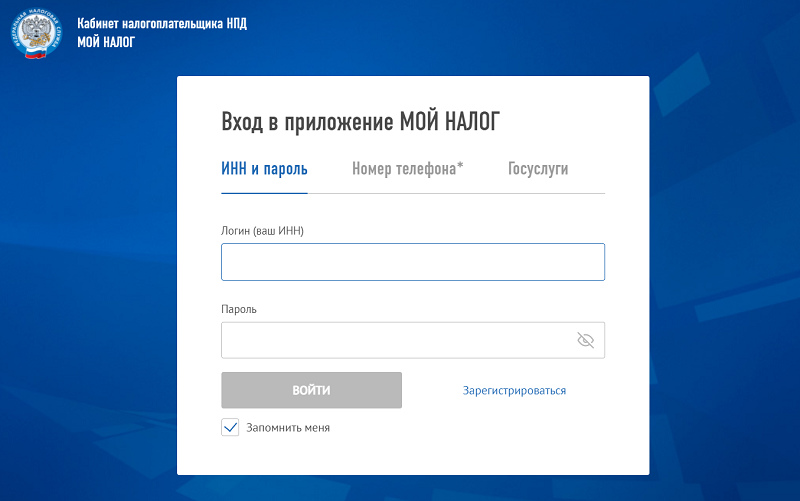

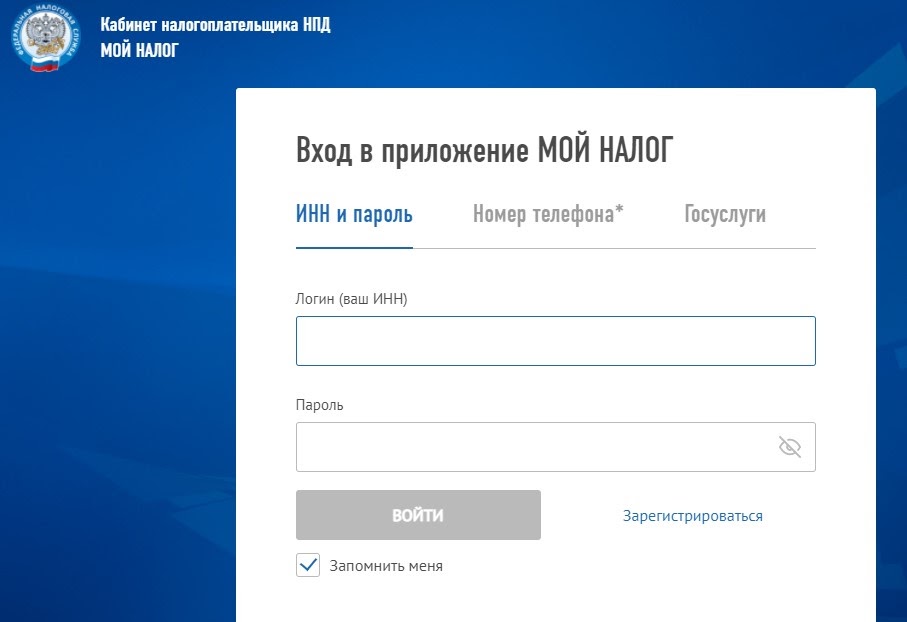

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

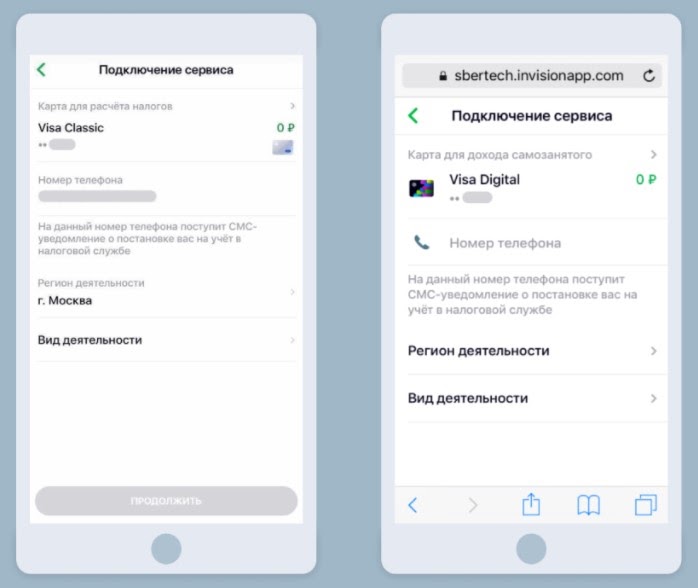

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

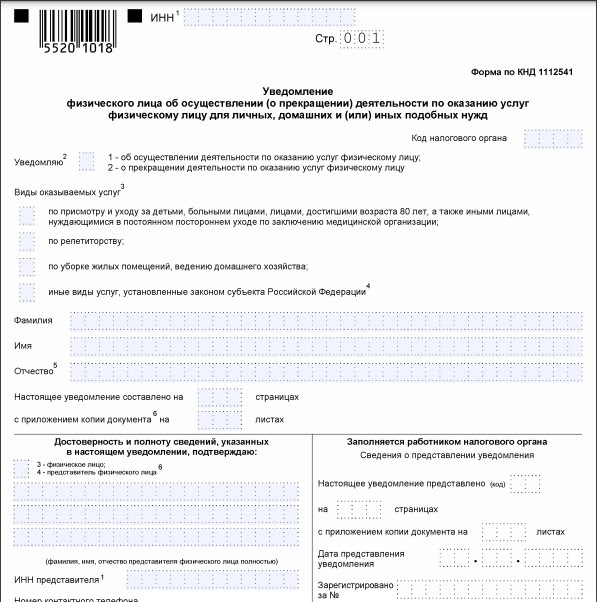

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Читайте также: