Займы в валюте бухгалтерский и налоговый учет

Опубликовано: 05.09.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Российская организация "А" получила заем в валюте от своего иностранного участника "Б", владеющего менее 1% доли в уставном капитале. При этом совокупная доля прямого и косвенного участия организации "Б" в организации "А" составляет 100 процентов. Проценты по займу начислялись ежемесячно и выплачивались два раза в год. Как при прощении займа отразить в налоговом учете организации "А": основную сумму займа (учитывается ли в доходах и по какому курсу); начисленные, но не выплаченные проценты на момент прощения займа (учитывается ли в доходах и по какому курсу); курсовые разницы по основной сумме займа; курсовые разницы по процентам? Требуется ли восстановление каких-либо сумм, ранее учтенных в составе расходов, если прощенные суммы отражаются в доходах организации, возможно ли такой доход перекрыть ранее накопленным убытком организации "А" от других видов деятельности?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация "А" на дату прощения задолженности по возврату суммы займа и уплате начисленных до указанной даты процентов должна признать в налоговом учете внереализационный доход в сумме списанного долга, включая начисленные, но не уплаченные проценты. При этом задолженность организации "А" по займу и начисленным процентам на дату прощения долга отражается в налоговом учете по курсу валюты на эту дату.

Положительные (отрицательные) курсовые разницы по договору займа (как в части основной суммы займа, так и начисленных процентов) однозначно должны признаваться для целей налогообложения прибыли в течение каждого отчетного периода.

Требования о восстановлении в налоговом учете расходов в виде ранее начисленных процентов по займу в рассматриваемой ситуации налоговое законодательство не содержит.

Прибыль от прощения долга по займу включается в общий финансовый результат организации "А" и складывается с прибылями или убытками от прочей хозяйственной деятельности в отчетном периоде прощения задолженности по займу.

Обоснование вывода:

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п. 1 ст. 807 ГК РФ).

Кредитор может освободить должника от его обязанностей (в том числе по денежному обязательству) путем прощения долга (п. 1 ст. 415 ГК РФ). В результате прощения долга возникает ситуация, когда должник сохраняет за собой все полученное по сделке при отсутствии какого бы то ни было встречного предоставления в адрес кредитора. Прощение долга допускается, если это не нарушает прав других лиц в отношении имущества кредитора (п. 3 информационного письма ВАС РФ от 21.12.2005 N 104, постановление Президиума ВАС РФ от 04.12.2012 N 8989/12 по делу N А28-5775/2011-223/12).

Из п. 3 информационного письма ВАС РФ от 22.12.2005 N 98 следует, что результатом прощения долга является сбережение средств организации-должника, что может приравниваться к их получению.

При формировании налогооблагаемой прибыли учитываются, в частности, доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ (п. 1 ст. 248, п. 8 ст. 250, п. 1 ст. 274 НК РФ). Для целей главы 25 НК РФ имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги) (п. 2 ст. 248 НК РФ).

Учитывая, что согласно ст. 130 ГК РФ деньги признаются движимым имуществом, денежные средства, ранее полученные по договору займа и остающиеся в распоряжении организации в результате соглашения с заимодавцем о прощении долга, рассматриваются в качестве безвозмездно полученного имущества (письмо Минфина России от 14.12.2015 N 03-03-07/72930, письмо УФНС России по г. Москве от 29.08.2011 N 16-15/083468@.2).

Средства, ранее полученные по договору займа и остающиеся в распоряжении организации "А" в результате прощения долга, рассматриваются в целях налогообложения прибыли в качестве безвозмездно полученных (письма Минфина России от 14.12.2015 N 03-03-07/72930, от 11.10.2011 N 03-03-06/1/652, от 16.04.2009 N 03-03-06/1/249, УФНС России по г. Москве от 17.02.2011 N 16-15/015043@, постановление ФАС Волго-Вятского округа от 11.10.2007 по делу N А17-3369/5-2006).

Что касается задолженности в виде процентов по займу, списываемой путем прощения долга, то ее суммы не могут рассматриваться в качестве безвозмездно полученного имущества по причине отсутствия факта передачи соответствующей суммы денежных средств организации "А". Тем не менее такие суммы процентов подлежат включению в состав внереализационных доходов организации-должника на основании п. 18 ст. 250 НК РФ (письма Минфина России от 07.03.2019 N 03-03-06/1/14970, от 25.06.2014 N 03-03-06/1/30267, от 30.09.2013 N 03-03-06/1/40367, УФНС России по г. Москве от 28.04.2012 N 16-15/038227@, постановление АС Западно-Сибирского округа от 05.03.2015 N Ф04-16250/15 по делу N А70-4852/2014). Кроме того, перечень доходов в ст. 250 НК РФ является открытым.

Датой получения указанных внереализационных доходов на основании п. 4 ст. 271 НК РФ является дата прощения долга в виде суммы займа и начисленных процентов (смотрите, например, постановление ФАС Северо-Кавказского округа от 21.11.2013 N Ф08-4773/13 по делу N А32-21786/2011).

Таким образом, организация "А" в рассматриваемой ситуации на дату прощения задолженности по возврату суммы займа и уплате начисленных до указанной даты процентов должна признать в налоговом учете внереализационный доход в сумме списанного долга, включая начисленные, но не уплаченные проценты.

Понятно, что задолженность организации "А" по займу и начисленным процентам на дату прощения долга отражается в налоговом учете по курсу валюты на эту дату.

При налоговом учете денежных средств, полученных по договору займа в иностранной валюте, возникают курсовые разницы, которые подлежат включению в состав внереализационных доходов (п. 11 ст. 250 НК РФ) или внереализационных расходов (пп. 5 п. 1 ст. 265 НК РФ).

Признаются данные расходы на последнее число текущего месяца, а также на дату возврата займа (пп. 7 п. 4 ст. 271 НК РФ, п. 7 ст. 272 НК РФ, письма Минфина России от 25.11.2015 N 03-03-06/68538, от 19.10.2015 N 03-03-06/59615).

Согласно п. 10 ст. 272 НК РФ требования (обязательства), стоимость которых выражена в иностранной валюте, имущество в виде валютных ценностей пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату перехода права собственности на указанное имущество, прекращения (исполнения) требований (обязательств) и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше.

Следовательно, на дату прекращения требования по договору займа (прощения долга) задолженность организации "А" по займу и начисленным процентам должна отражаться в налоговом учете по курсу валюты на эту дату.

В постановлении АС Северо-Кавказского округа от 08.02.2019 N Ф08-11512/2018 по делу N А63-2487/2016 была поддержана позиция налогоплательщика по учету в расходах начисленных процентов и курсовых разниц по займам, полученным от взаимозависимых заимодавцев. По мнению судей, доходы в виде положительных курсовых разниц и расходы в виде отрицательных курсовых разниц от переоценки валютных займов подлежат учету в составе внереализационных доходов (расходов) в отчетных (налоговых) периодах, в которых они возникли.

Таким образом, положительные (отрицательные) курсовые разницы по договору займа однозначно должны признаваться для целей налогообложения прибыли в течение каждого отчетного периода.

Требования о восстановлении в налоговом учете расходов в виде ранее начисленных процентов по займу в рассматриваемой ситуации налоговое законодательство не содержит.

Финансовый результат по операциям, которые учитываются в особом порядке, определяется отдельно (п. 2 ст. 274 НК РФ). Для этого ведется раздельный учет доходов (расходов) по операциям, по которым предусмотрен отличный от общего порядок учета прибыли и убытка. К таким операциям относятся, в частности:

- операции, связанные с использованием объектов обслуживающих производств и хозяйств (ст. 275.1 НК РФ);

- операции по договору доверительного управления имуществом (ст. 276 НК РФ);

- операции по договору простого товарищества (ст. 278 НК РФ);

- операции по доходам, полученным участниками консолидированной группы налогоплательщиков (ст. 278.1 НК РФ);

- операции по доходам, полученным участниками договора инвестиционного товарищества (ст. 278.2 НК РФ);

- операции, связанные с уступкой (переуступкой) права требования (ст. 279 НК РФ);

- операции с производными финансовыми инструментами (ст. 304 НК РФ);

- операции с амортизируемым имуществом (ст. 323 НК РФ);

- операции по реализации имущества и (или) имущественных прав (ст. 268 НК РФ);

- операции контролируемых иностранных компаний (ст. 309.1 НК РФ).

Легко видеть, что операции по займам и начислению курсовых разниц в данном перечне отсутствуют. Поэтому прибыль от прощения долга по займу включается в общий финансовый результат организации "А" и складывается с прибылями или убытками от прочей хозяйственной деятельности в отчетном периоде прощения задолженности по займу.

К сведению:

Операции по предоставлению займов в денежной форме, включая проценты по ним, не облагаются НДС (пп. 15 п. 3 ст. 149, п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ). Соответственно при прощении долга у сторон договора займа не возникнет каких-либо последствий по НДС.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Прощение долга;

- Энциклопедия решений. Учредитель как сторона договора займа;

- Энциклопедия решений. Налоговая база по налогу на прибыль;

- Энциклопедия решений. Учет положительных курсовых разниц;

- Энциклопедия решений. Учет отрицательных курсовых разниц;

- Вопрос: Организация (ООО) получала займы непосредственно от учредителя. По условиям договора займы были процентными, однако уже через месяц было заключено дополнительное соглашение о неначислении процентов. В рассматриваемый период проценты не начислялись, в учете числилась неизменная сумма займов полученных, начислялись только курсовые разницы. В настоящее время суда построены и используются ООО в приносящей доход деятельности. Задолженность по займу перед учредителем была зачтена в 2019 году в счет увеличения уставного капитала. Правомерно ли отражение курсовой разницы в составе расходов и доходов по налогу на прибыль на протяжении 2016-2018 годов? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2019 г.);

- Вопрос: Планируется заключить соглашение о прощении долга по займу, ранее предоставленному организации ее учредителем (владеет 90% акций организации). Прощению подлежит только задолженность в размере основной суммы (тела) займа, начисленные проценты прощать не планируется. Будет ли учитываться для целей налогообложения прибыли организации сумма прощенного долга? (ответ службы Правового консалтинга ГАРАНТ, март 2019 г.).

Напомним, что согласно пп. 11 п. 1 ст. 251 НК РФ при определении налоговой базы по налогу на прибыль не учитываются доходы в виде имущества, полученного российской организацией безвозмездно, в частности, от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей организации.

Представляется, что условие о доле участия более 50% в уставном капитале должно выполняться на момент безвозмездной передачи имущества. НК РФ не обязывает производить перерасчет налоговых обязательств при невыполнении указанных в пп. 11 п. 1 ст. 251 НК РФ условий в более позднем периоде (постановление ФАС Дальневосточного округа от 30.12.2005 N Ф03-А73/05-2/4367).

Однако в рассматриваемом случае условие о доле участия иностранной организации "Б" в уставном капитале организации "А" более 50% не выполняется, поэтому данная льгота не применяется.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Буланцов Михаил

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Добрый день!

Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/

Учет процентов в расходах по налогу на прибыль производится независимо от того, прибыл или убыток в итоге получает организация. Но при этом проценты учитываются по особенным правилам. Эти правила разные – до 1 января 2015 года и после 1 января 2015 года.

Ниже я опишу общие принципы определения размера учитываемых расходов в виде процентов по долговым обязательствам.

До 1 января 2015 года.

Если у организации есть сопоставимые долговые обязательства, то у нее есть два возможных способа расчета процентов для целей налогообложения: исходя из среднего уровня процентов по сопоставимым обязательствам или исходя из ставки рефинансирования Банка России.

Для организации, у которой таких долговых обязательств нет, предусмотрен только один вариант определения суммы процентов, включаемой в расходы.

Выбранный метод расчета должен быть закреплен в учетной политике.

До 31 декабря 2014 г. проценты по долговым обязательствам нормируются исходя из ставки рефинансирования Банка России в соответствии с п. 1.1 ст. 269 НК РФ.

В том случае, если способ учета процентов не закреплен в учетной политике организации, предельная величина процентов, относимых на расходы, рассчитывается исходя из ставки рефинансирования Банка России с учетом специального коэффициента (Письмо Минфина России от 19.06.2009 N 03-03-06/1/414).

После 1 января 2015 года

С 1 января 2015 г. нормируются не все расходы в виде процентов (п. 1 ст. 269 НК РФ, пп. "б" п. 17 ст. 3, ч. 2 ст. 6 Закона N 420-ФЗ).

С 1 января 2015 г. новые положения ст. 269 НК РФ применяются при учете процентов по всем имеющимся долговым обязательствам, включая возникшие до 2015 г.

Для процентов по долговым обязательствам, задолженность по которым для целей гл. 25 НК РФ не признается контролируемой иностранной организацией по п. 2 ст. 269 НК РФ, предусмотрены следующие правила.

В случае если сделка является контролируемой, то проценты, начисленные по долговому обязательству, которое возникло в результате контролируемой сделки, учитываются в следующем порядке.

При контролируемой сделке в составе расходов признается сумма процентов, исчисленных исходя из фактической ставки с учетом положений разд. V.1 НК РФ (п. 1 ст. 269 НК РФ). Налогоплательщику необходимо проверить, соответствует ли применяемая по долговому обязательству ставка рыночной, с помощью методов, закрепленных в ст. 105.7 НК РФ.

Однако налогоплательщик изначально мог не руководствоваться правилами налогового регулирования трансфертного ценообразования, содержащимися в разд. V.1 НК РФ. Для правильности применения процентной ставки ему предоставлена возможность сопоставить фактическую ставку с установленным максимальным значением (абз. 1, 3 п. 1.1 ст. 269 НК РФ).

Если фактическая ставка меньше предельного значения, налогоплательщик вправе учесть в составе расходов всю сумму процентов, исчисленных по данной ставке. В противном случае он должен использовать метод нормирования в соответствии с разд. V.1 НК РФ (п. 1.1 ст. 269 НК РФ).

Максимальные значения интервалов предельных значений и порядок их применения определены в п. п. 1.2, 1.3 ст. 269 НК РФ. Размер таких значений зависит от валюты, в которой оформлено долговое обязательство. Так, например, максимальное значение для рублевого обязательства в 2015 г. составляет 180% ключевой ставки Банка России (пп. 1 п. 1.2 ст. 269 НК РФ). При этом она определяется (пп. 1, 2 п. 1.3 ст. 269 НК РФ):

- для долговых обязательств с фиксированной процентной ставкой - на дату привлечения денежных средств (иного имущества);

- для иных долговых обязательств - на дату признания расхода.

По поводу вашего второго вопроса, то следует отметить следующее.

Если задолженность российской организации по долговому обязательству перед иностранной организацией признается контролируемой в соответствии с п. 2 ст. 269 НК РФ и ее размер более чем в 3 раза превышает собственный капитал российской организации, то налогоплательщик должен исчислить предельный размер процентов, подлежащих включению в состав расходов.

Разница между начисленными и предельными процентами приравнивается в целях налогообложения к дивидендам, уплаченным иностранной организации (п. 4 ст. 269 НК РФ).

Внереализационными доходами признаются доходы в виде положительной курсовой разницы, возникающей от переоценки, в частности, требований (обязательств), стоимость которых выражена в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного Центральным банком РФ ( п. 11 ст. 250 НК РФ)..

Согласно официальной позиции, высказанной Минфином России, курсовые разницы, возникающие при пересчете в рубли выраженных в иностранной валюте процентов, приравненных к дивидендам, в доходах не учитываются. (Письма Минфина России от 26.03.2015 № 03-08-05/16608, от 27.05.2011 N 03-03-06/1/312, от 11.02.2011 N 03-03-06/1/91).

В указанных Письмах Минфина сказано, что организация-заемщик определяет предельную величину контролируемой задолженности и вправе признать в качестве расходов, уменьшающих налоговую базу по налогу на прибыль организаций, сумму начисленных по договору займа (кредитному договору) процентов в порядке, предусмотренном статьей 269 Кодекса. При этом положительная разница между суммой начисленных процентов и суммой предельных процентов, исчисленной на основании п. 2 ст. 269 Кодекса, приравнивается в целях налогообложения к дивидендам, выплачиваемым иностранным организациям, и не учитывается российской организацией - заемщиком в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций. Налогообложение выплачиваемых дивидендов производится российской организацией в виде удержания налога у источника.

Всего наилучшего

Рассмотрим возможности программы 1С Бухгалтерия 8.3 ред. 3.0 по учету валютных займов. Изучим как отразить операции по выдаче и погашению займа в иностранной валюте в учете заимодателя в 1С 8.3.

Порядок учета валютных займов в бухгалтерском и налоговом учете

В бухгалтерском учете выданный заем, который приносит предприятию экономические выгоды в виде процентов, признается финансовым вложением (п.п.2,3 ПБУ 19/02) и отражается на сч. 58 Финансовые вложения, субсчет 58.3 Предоставленные займы. Проценты, полученные предприятием по договору займа, ежемесячно признаются в составе прочих доходов на последнюю дату истекшего месяца, (п.п. 4,7,16 ПБУ 9/99, п.34 ПБУ 19/02) и отражаются на счете 76 Расчеты с разными дебиторами и кредиторами.

Основная сумма займа и начисленные по нему проценты, пересчитывается в рубли по курсу ЦБ на отчетную дату и на дату совершения операции (платежа, погашения) (п.п. 4,5,6,7,8,20 ПБУ 3/2006).

Разницы, возникающие при переоценке валютного займа, признаются курсовыми разницами (п.3 ПБУ 3/2006), которые могут быть:

- Положительными – отражаются в учете как прочие доходы;

- Отрицательными – отражаются в учете как прочие расходы.

Для целей налогового учета получение и возврат займа не являются доходами и расходами (пп.10 п.1 ст.251 НК РФ, п.12 ст.270 НК РФ). Курсовые разницы отражаются в составе внереализационных доходов (расходов) (п.11 ст.250 и п.п.5 п.1 ст.256 НК РФ).

При выдаче денежных займов у организации не возникает объекта налогообложения НДС (пп.15 п.3 ст.149 НК РФ).

Учет валютных займов у заимодателя в 1С 8.3

Рассмотрим на примере.

Допустим, организация-нерезидент выдала заем в валюте. Как это провести по счету 58, если он рублевый?

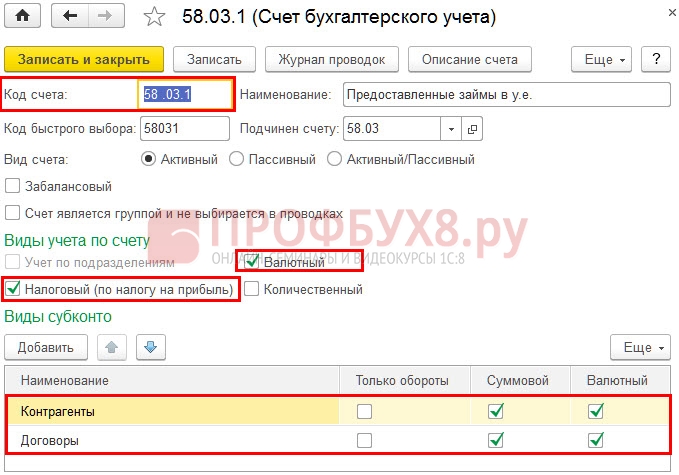

Чтобы отразить данные операции в учете заимодателя в 1С Бухгалтерия 8.3, необходимо создать новый субсчет 58.03.1 Предоставленные займы в у.е.

Переходим в раздел Главное – Настройки – План счетов. В настройках счета следует указать:

- Виды учета по счету: Валютный, Налоговый (по налогу на прибыль);

- Виды субконто: Контрагенты, Договоры:

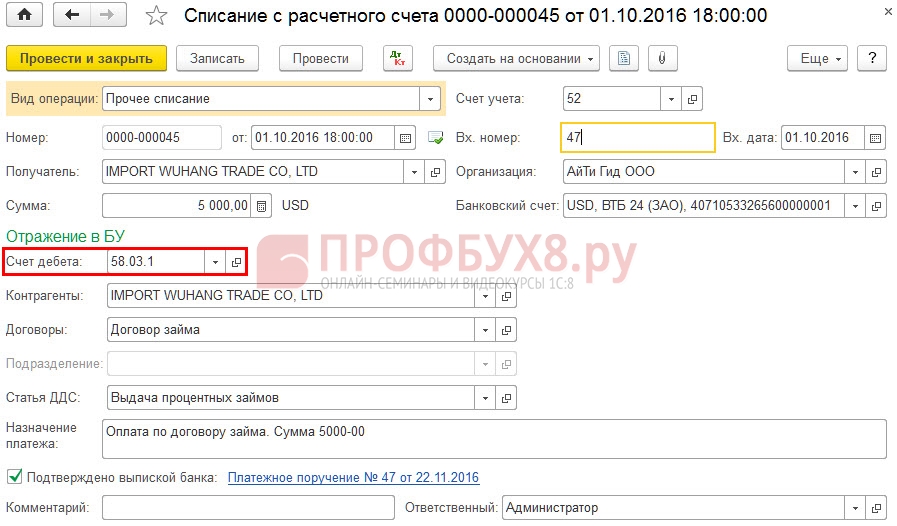

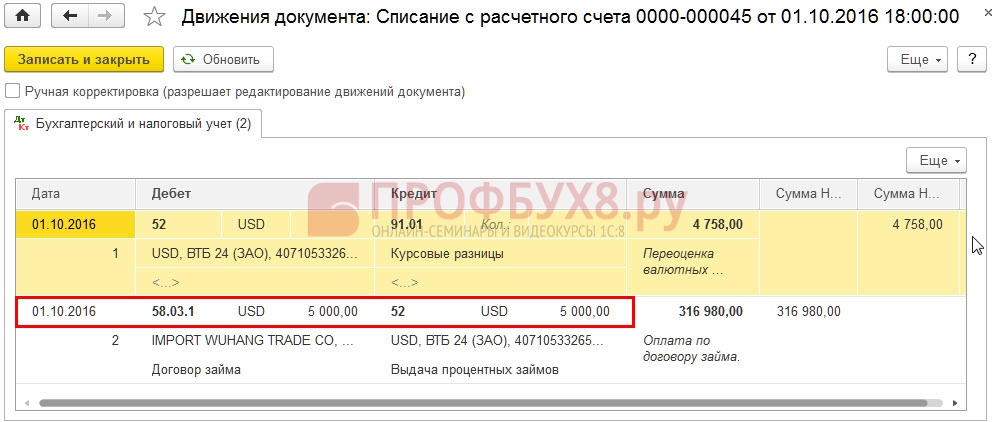

Теперь в программе 1С 8.3 операции по счету 58.03.1 будут оформляться следующим образом:

- Выдача денежного займа оформляется с помощью документа Списание с расчетного счета:

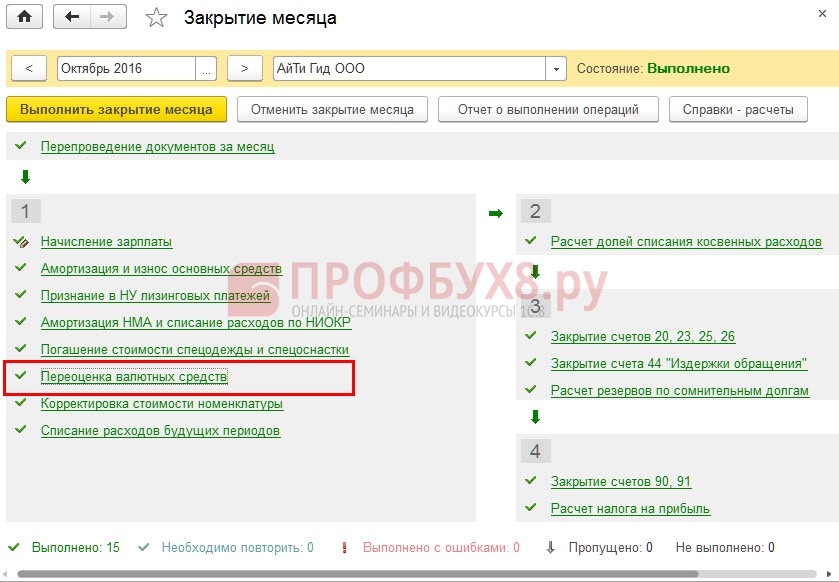

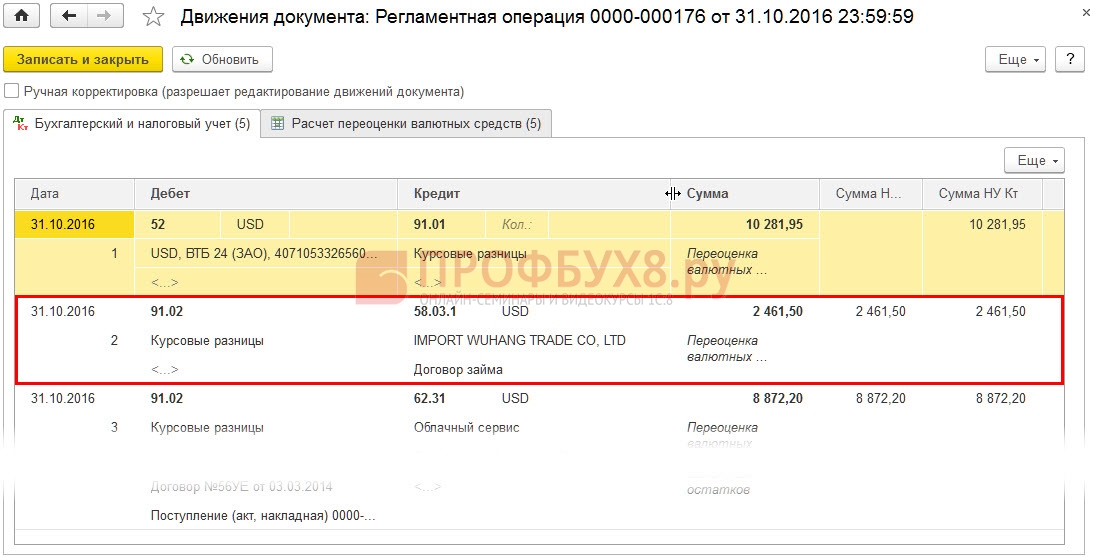

- Отражение курсовой разницы по переоценке валютного займа на отчетную дату в 1С 8.3 будет оформляться документом Закрытие месяца. Переоценка валютных средств:

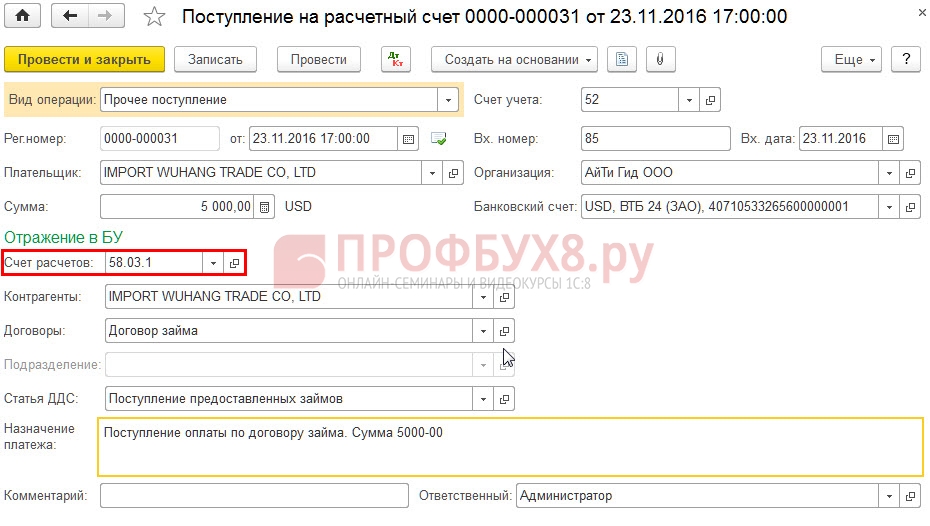

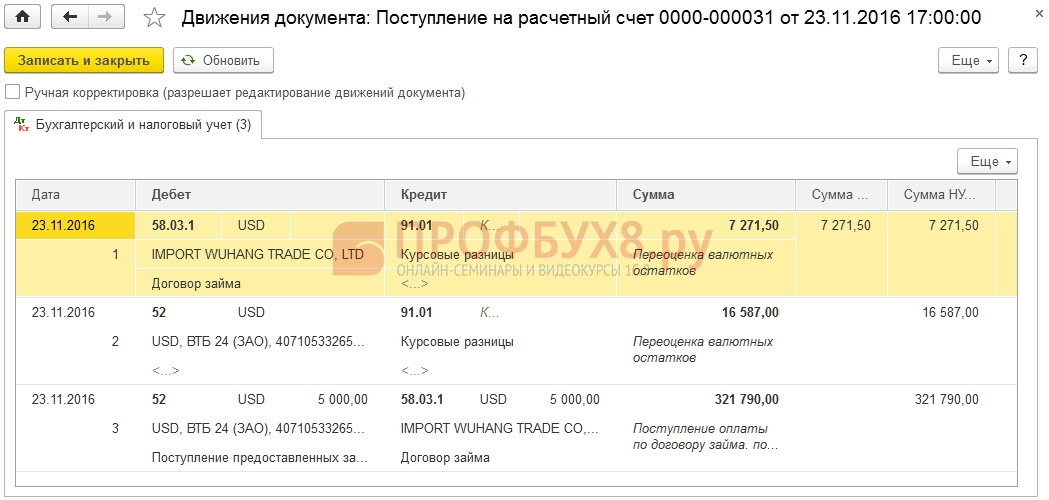

- Возврата займа проводится документом Поступление на расчетный счет:

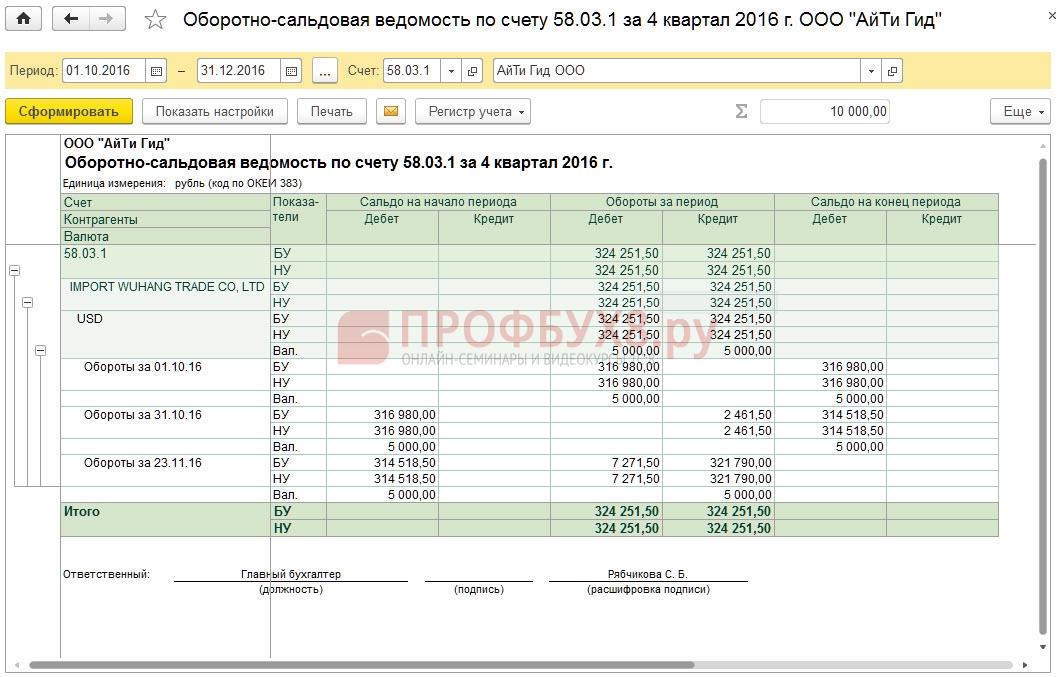

Сформируем отчет Оборотно-сальдовая ведомость по счету 58.03.1 за 4 квартал 2016г.:

Если Вам необходима помощь в освоении более широкого спектра операций в программе 1С, то мы предлагаем Вам изучить наш профессиональный курс «1С Бухгалтерия 3.0 на интерфейсе ТАКСИ». Подробнее о курсе смотрите в следующем видео:

Операции с иностранной валютой имеют определенную учетную специфику. Она может представлять сложность для бухгалтера, особенно если подобные операции осуществляются редко или впервые. Мы постараемся доступно рассказать, как, кем, с помощью каких проводок ведется такой учет, в чем его сложность, на что стоит обратить внимание при формировании учетных данных.

Вопрос: Как отразить в учете операции по продаже иностранной валюты по курсу ниже, чем курс, установленный Банком России на дату продажи?

На валютный счет организации от иностранного покупателя поступила валютная выручка в сумме 20 000 евро. В следующем месяце организация продала уполномоченному банку всю полученную сумму. Валюта приобретена банком по курсу 74,4 руб/евро, соответствующая сумма в рублях поступила на расчетный счет организации в день списания валюты. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца.

Курс евро, установленный Банком России, составил (условно):

— на дату поступления валюты — 74,3 руб/евро;

— на отчетную дату — 75,0 руб/евро;

— на дату продажи валюты — 74,6 руб/евро.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Нормативная база по учету валюты в РФ достаточно обширна. В первую очередь бухгалтеру следует обратить внимание на три документа: ФЗ-402 от 06/12/11 «О бухучете», ФЗ-173 от 10/12/03 «О валютном регулировании и контроле» и ПБУ 3/2006 о правилах учета объектов БУ, оцененных в иностранной валюте.

Кто ведет учет валюты?

Учет валюты ведут участники валютных операций, по закону имеющие на них право. Валютные операции между резидентами и нерезидентами могут проводиться неограниченное количество раз, а между резидентами они запрещены.

Вопрос: Как отразить в учете организации операции по приобретению иностранной валюты по курсу, превышающему курс, установленный Банком России?

Организация приобрела у уполномоченного банка 20 000 евро по курсу 74,2 руб/евро. Денежные средства на приобретение валюты перечислены с расчетного счета организации, приобретенная валюта зачислена на валютный счет организации. Валюта использована для расчетов с иностранным поставщиком в месяце, следующем за месяцем ее приобретения. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца.

Курс евро, установленный Банком России, составил (условно):

— на дату приобретения валюты — 73,5 руб/евро;

— на отчетную дату — 75,0 руб/евро;

— на дату перечисления валютных средств контрагенту — 74,6 руб/евро.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Существуют, однако, и исключения из этого правила. К примеру, разрешены:

- переводы валюты от резидента к резиденту или на счетах одного и того же резидента, если они открыты за границей;

- с участием резидентов и уполномоченных банков;

- расчеты и оплата услуг в валюте при международных перевозках;

- операций с внешними ценными бумагами на торгах;

- расходы по командировкам за пределы РФ и др.

Об этом говорится в ст. 6, 9 ФЗ-173.

Как определить дату?

В ФЗ-402 (ст.12) говорится, что все объекты БУ в учете и отчетности должны выражаться исключительно в рублях, а активы, рассчитанные в иностранной валюте, должны пересчитываться в рубли. Согласно ПБУ, такой пересчет осуществляется по курсу Центробанка либо по соглашению сторон сделки.

Валютный курс любой денежной единицы постоянно колеблется, следовательно, определить правильную дату пересчета – одна из главных задач бухгалтера.

ПБУ устанавливает дату в зависимости от характера операции:

- кассовые, банковские объемы валюты – в момент совершения операций и на отчетную дату, а также вслед за изменением курса (при необходимости);

- для составления отчетности всю валюту: безналичную, наличную, пересчитывают на отчетную дату;

- НМА, ОС, МПЗ, иные неденежные активы – на дату операции и постановки их на учет;

- валютные доходы и расходы – на дату признания (командировочные расходы в валюте пересчитываются по дате подписания авансового отчета);

- затраты на ВНА – на дату признания затрат, определяющих эти активы, их стоимость.

Кроме того, при получении валютной предоплаты или задатка сумма учитывается по курсу на момент ее получения, а при уплате – на дату, когда прошел платеж.

Согласно ПБУ, п. 10, внеоборотные и иные активы, кроме денежных, а также авансы, предоплаты после отражения в учете пересчету в связи с курсовыми колебаниями не подлежат.

Важно! Если официальный курс валюты меняется несущественно и имеет место большое количество однородных валютных операций, можно применять для пересчета усредненный курс за месяц или за меньший период (п. 6 ПБУ 3/2006).

Учет и проводки

Одним из важных понятий валютного учета выступает курсовая разница. Она появляется при пересчете стоимостной величины активов в валюте, на разные даты, в рубли. По итогам года она относится в доходы (расходы) фирмы. Курсовая разница по вкладам учредителей влияет на объем добавочного капитала и не относится к финансовым результатам. Аналогично учитываются разницы по активам организации, расположенным за рубежом, – в добавочном капитале, если согласно законодательству страны нахождения, был произведен их пересчет. Берется в расчет курс ЦБ на момент пересчета.

Курсовая разница по задолженности (как дебиторской, так и кредиторской) возникает обычно за счет временного интервала, когда долг зафиксирован в учете и когда он оплачен. Кроме того, она имеет место при пересчете денежных средств в инвалюте по кассе, на банковском счете, согласно нормам валютного законодательства, в рубли.

При составлении отчетности по валютным активам используется рублевый измеритель. Если в стране, где российская организация ведет свою деятельность, требуется сдавать отчетность в валюте, ее также дублируют в валюте.

Бухгалтерский учет валюты предполагает прежде всего наличие счета 52 «Валютный счет», по смыслу аналогичного расчетному рублевому. Субсчета по нему открываются с учетом данных счета: внутри страны и за рубежом. Кроме того, субучет следующего порядка может учитывать активы в зависимости от наименования валюты либо разделять операции на:

- текущем;

- транзитном;

- специальном транзитном счетах.

Текущий счет предполагает учет выручки в валюте, процентов банка, прочих обычных валютных операций, разрешенных законом. Транзитный счет специального назначения открывается уполномоченным банковским учреждением самостоятельно, для клиента. На нем учитывается покупка и продажа валюты.

Обычный транзитный счет в валюте ведется в настоящее время для отражения на нем средств, по которым в банк еще не поступила информация, подтверждающая их «происхождение», отношение к определенному законному соглашению.

В валютных операциях изредка может участвовать счет 55, если речь идет о валюте на аккредитивах, депозитах, других формах платежа, кроме векселя. На счете 57 законодатель позволяет отражать валютные суммы для продажи, рубли для покупки валюты до момента приобретения и пр.

Наиболее часто употребляются в валютном учете такие проводки:

- Д50 (52) К52 (50) – получение валюты в кассу и возврат ее в банк.

- Д71 (50) К50 (71) – получение «подотчетником» валюты из кассы и возврат неиспользованного остатка.

- Д52 К62, 66, 67, 76 и др. – получение валюты на счет от покупателей, в виде займа, прочие поступления.

- Д57 К52, Д51 К57 – перевод валюты и выручка от продажи валюты, зачисленная на расчетный счет.

- Д57 К51, Д52 К57 – «обратная» операция по покупке валюты за рубли и перечисление ее на валютный счет.

- Д91(57) К57(91) – фин. результат от операций с валютой.

- Д60, 66, 67, 76 и др. К52 – оплата валютой поставщикам, платежи по займам, прочим операциям с контрагентами.

Рассмотрим сказанное на условном примере. Юрлицо продает 1100 долл. США банку по курсу 63 руб./долл. На момент продажи курс 64 руб./долл.

Комиссия банковского учреждения составляет 1300 руб.

- 1100 * 63=69300 руб.

- 1100 * 64=70400 руб.

- Д57 К52 — 70400,00 — списаны средства с валютного счета.

- Д51 К57 — 69300,00 — зачислены средства за проданную валюту.

- 64 — 63 = 1

- 1 * 1100 = 1100 руб.

- Д91 К57 — 1100,00 — минусовая курсовая разница по продаже.

- Д91 К51 — 1300,00 — оплачена банковская комиссия.

Ведение хозяйственной деятельности требует вложения средств — собственных или заемных. Взять в долг можно не только в банке, но и у партнеров — физических лиц и организаций, на длинный или короткий срок.

Из статьи вы узнаете:

- об особенностях долгосрочных займов полученных;

- чем отличается заем от кредита;

- как в 1С отразить получение займа, начисление процентов, уплату основного долга и процентов.

Пошаговая инструкция

01 ноября Организация получила заем от контрагента на сумму 450 000 руб. сроком на 18 месяцев под 15% годовых. По условиям договора основная сумма задолженности уплачивается равными долями ежемесячно, проценты начисляются ежемесячно на остаток задолженности. Уплата долга и процентов производится согласно графику платежей.

30 ноября и 31 декабря были начислены проценты, проведена уплата основной задолженности и процентов по графику.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Получение займа от контрагента | |||||||

| 01 ноября | 51 | 67.03 | 450 000 | 450 000 | Получение займа от контрагента | Поступление на расчетный счет — Получение займа от контрагента | |

| Отражение в учете начисленных процентов по займу за ноябрь | |||||||

| 30 ноября | 91.02 | 67.04 | 5 363,01 | 5 363,01 | 5 363,01 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за ноябрь | |||||||

| 30 ноября | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Уплата процентов за ноябрь | |||||||

| 30 ноября | 67.04 | 51 | 5 363,01 | 5 363,01 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 91.02 | 67.04 | 5 414,38 | 5 414,38 | 5 414,38 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за декабрь | |||||||

| 31 декабря | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 67.04 | 51 | 5 414,38 | 5 414,38 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг (п. 1 ст. 807 ГК РФ).

Заем и кредит — не одно и то же! По кредитному договору банк или иная кредитная организация обязуются предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита (п. 1. ст. 819 ГК РФ).

Основные отличия займа от кредита:

- Кредит выдает только банк. Заем может быть получен от других юридических лиц, а также физлиц.

- Кредит обязательно предусматривает уплату процентов. Заем может быть беспроцентным.

- Кредит выдается исключительно деньгами. Заем может быть выдан в натуральной форме, ценными бумагами.

- Кредиты «подчиняются» нормативно-правовым актам Банка России. Для займов между лицами, не являющимися кредитными организациями, эти НПА могут рассматриваться как рекомендуемые.

Правила бухучета займов описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам». Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят (п. 3 ПБУ 15/2008):

- проценты за пользование займом;

- сопутствующие расходы — оплату информационных и консультационных услуг, экспертизы договора и др.

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа (п. 8 ПБУ 15/2008).

С 01 июня 2018 года законодательное регулирование договоров займа существенно поменялось. Подробно С 01.06.2018 вступили в силу изменения по договорам кредита и займа.

Учет в 1С

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по договору займа, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

- Счет расчетов — 67.03 «Долгосрочные займы».

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 67.03 — получение займа от контрагента.

Отражение в учете начисленных процентов за ноябрь и декабрь

Размер процентов по займу (или условие об отсутствии процентов) указывается в договоре. Если такой оговорки нет, то проценты уплачиваются по ключевой ставке Банка России, действующей в расчетные периоды. Исключения — займы между гражданами (в том числе ИП) на сумму не более 100 тыс. руб. и займы в натуральной форме, по умолчанию являющиеся беспроцентными, если в договоре не предусмотрены иные условия (п. 1, п. 4 ст. 809 ГК РФ).

В БУ начисленные проценты отражаются (п. 6-7 ПБУ 15/2008, пп. 5 п. 11, п. 18 ПБУ 10/99):

- в составе прочих расходов в отчетном периоде начисления процентов;

- в первоначальной стоимости инвестиционного актива.

В НУ начисленные проценты отражаются в составе внереализационных расходов:

- по неконтролируемым сделкам — исходя из фактической процентной ставки (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ);

- по контролируемым сделкам — в пределах максимального порога ключевой ставки ЦБ РФ или международных ставок EURIBOR, SHIBOR, ЛИБОР в зависимости от валюты кредита (п. 1.1, п. 1.2 ст. 269 НК РФ).

Как правило, проценты по займам начисляются по аналогии с банковскими кредитами: со следующего дня после поступления суммы и до дня погашения займа включительно — такой порядок предусмотрен п. 3.14 Положения ЦБ РФ от 04.08 2003 N 236–П. Однако для займов он не является обязательным, поэтому в договоре можно предусмотреть иной порядок: например, установить фиксированную сумму процентов (п. 2 ст. 809 ГК РФ).

В нашем примере проценты, согласно договору займа, начисляются на остаток долга ежемесячно по следующей формуле:

Рассчитаем проценты за ноябрь и декабрь:

В следующие месяцы расчет будет аналогичный.

Учет в 1С

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную :

- в БУ — на счете 91.02 «Прочие расходы»;

- в НУ — в составе внереализационных расходов.

Начисление процентов за ноябрь.

Начисление процентов за декабрь и последующие месяцы оформляется аналогично.

Для более удобной работы можно определить шаблон для отражения в учете начисленных процентов. Для этого необходимо создать документ Типовая операция в разделе Операции – Бухгалтерский учет – Типовые операции .

Уплата основного долга за ноябрь и декабрь

Учет в 1С

Уплата основного долга отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание .

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемого основного долга, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Погашение долга.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора и вида платежа Погашение долга в документе Списание с расчетного счета автоматически устанавливается:

- Счет расчетов — 67.03 «Долгосрочные займы».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

Проводки по документу

Документ формирует проводку:

- Дт 67.03 Кт 51 — уплата основного долга.

Уплата процентов за ноябрь и декабрь

Учет в 1С

Уплата процентов отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание .

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемых процентов, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Уплата процентов.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. В результате выбора такого договора и вида платежа Уплата процентов в документе Списание с расчетного счета автоматически устанавливается:

- Счет расчетов — 67.04 «Проценты по долгосрочным займам».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

Проводки по документу

Документ формирует проводку:

- Дт 67.04 Кт 51 — уплата процентов.

Отчетность

В бухгалтерском балансе полученные долгосрочные займы отражаются по:

- стр. 1410 «Заемные средства» — отражается остаток задолженности;

- строке, соответствующей инвестиционному активу — в сумме процентов, учтенных в стоимости приобретения этого актива.

Если до погашения займа осталось меньше года, то его можно перевести в состав краткосрочной кредиторской задолженности. Возможность перевода должна быть зафиксирована в учетной политике организации. Если заем переведен в краткосрочный, то отражаться будет по:

- стр. 1510 «Заемные средства».

В декларации по налогу на прибыль суммы начисленных процентов отражаются в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 201 «Расходы в виде процентов по долговым обязательствам…»

В отчете о финансовых результатах начисленные проценты отражаются по:

- стр. 2330 «Проценты к уплате».

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Учет займа полученного, если учредитель у займодавца и займополучателя одинНаша организация в 2019г. СНС заключила договора займа с ООО.

- Отражение процентов по договору займа от физического лица (не сотрудник, не учредитель)Добрый день! Организация получила займ от физического лица, который не.

- Налоговый агент с контролируемых процентов по договору займаЗдравствуйте. Участник нерезидент РФ предоставил процентный займ организации. На конец.

- Начисление процентов по договору займа выданному контрагентуДобрый день! Организация на ОСНО выдала займ 4 млн Контрагенту.

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Огромное спасибо, только полезная и нужная информация! Это огромная помощь в моем случае (когда не у кого спросить)

Читайте также: