Втб справка о процентах по ипотеке для налогового вычета

Опубликовано: 19.09.2024

ВТБ заказать справку об уплаченных процентах

Налоговые вычеты — возможность каждого гражданина нашей страны вернуть определенную сумму денежных средств уплаченных в качестве налога на доходы физических лиц.

p, blockquote 1,0,0,0,0 -->

В соответствии с законодательством РФ каждый гражданин, который приобретает жильё, может рассчитывать на получение имущественного налогового вычета.

p, blockquote 2,0,0,0,0 -->

Гражданин сможет вернуть определенную сумму уже уплаченного налога (НДФЛ) или не уплачивать в будущем ту сумму, которую ежемесячно удерживает работодатель. Ставка НДФЛ — 13%.

Заказать справку вы можете только при личном присутствии в отделении банка ВТБ.

Основная информация:

p, blockquote 4,0,0,0,0 -->

- На текущий момент заказать справку об уплаченных процентах по ипотечному кредиту можно только при личном визите в отделение банка ВТБ: vtb.ru/o-banke/kontakty/otdeleniya. С собой потребуется взять паспорт гражданина РФ;

- Подготовка и выдача справки может быть осуществлена на бесплатной основе в течение 28 рабочих дней;

- Для Москвы, Санкт-Петербурга и соответствующих областей справка может быть выдана в течение нескольких часов за вознаграждение — 1000 рублей*;

- Комиссия иных регионов РФ составляет — 500 рублей*.

*Окончательную стоимость документа уточняйте у специалистов банка ВТБ.

Подробнее об имущественном налоговом вычете:

p, blockquote 6,0,1,0,0 -->

- Предоставляется в размере фактических расходов на приобретение или строительство жилья на сумму до 2 миллионов рублей. То есть в случае покупки/строительства за счет собственных средств максимальная сумма вычета составит 260000 рублей (13% от 2 миллионов);

- Для ипотечных заемщиков максимальная сумма составляет 3 миллиона рублей (максимальная сумма вычета — 390000 рублей).

Для ипотечных заемщиков максимальная совокупная сумма имущественного налогового вычета составляет 650000 рублей (при частичной оплате собственными средствами + заёмными).

Запрос на налоговый имущественный вычет может быть сделан лишь раз.

Нюансы:

p, blockquote 8,0,0,0,0 -->

- Вы должны быть официально трудоустроены и ваш работодатель обязан совершать все необходимые отчисления с вашей заработной платы;

- Налоговый вычет может быть применен лишь 1 раз. Повторное обращение не рассматривается.

Важно! Право на получение имущественного налога возникает в том году, в котором вы получили передаточный акт и свидетельство о собственности.

Воспользоваться данным правом вы можете в течение всего календарного года: если документ датирован 7 апреля 2020 года, то вернуть уплаченный НДФЛ можно только за данный период.

p, blockquote 10,0,0,0,0 -->

Налоговый вычет по ипотеке ВТБ

Имущественный налоговый вычет может быть оформлен при наличии соответствующей справки от банка ВТБ и в двух вариациях:

p, blockquote 11,0,0,0,0 -->

- По окончании календарного года в налоговой инспекции;

- Получение в течение всего года при обращении к работодателю* (предварительно подтвердив это право при обращении в налоговую).

*Работодатель не будет вычитать из последующих заработных плат 13% в качестве НДФЛ.

Рассмотрим каждый из способов подробнее.

p, blockquote 13,1,0,0,0 -->

Имущественный налоговый вычет может быть получен в двух вариациях.

По окончании календарного года

p, blockquote 14,0,0,0,0 -->

- Заполните налоговую декларацию 3-НДФЛ. В этом вам может помочь официальный сервис: nalog.ru;

- Запросите по месту занятости справку 2-НДФЛ (в бухгалтерии предприятия);

- Предоставьте пакет документов на жилье;

- Копии платежных документов;

- Если жилье оформлялось в совместную собственность (при браке), то дополнительный перечень бумаг.

При этом обратите внимание, что абсолютно не важно какое жилье вы приобретали: квартира в новостройке или вторичное жилье, ипотека на частный дом или ипотека для иностранных граждан (естественно, которые работают официально и платят налоги).

p, blockquote 15,0,0,0,0 -->

Документы:

— Договор о приобретении недвижимости, акт о передачи или свидетельство о государственной регистрации права;

— При погашении ипотечных процентов: договор об ипотеке, кредитный договор, график погашения.

— Подтверждающие расходы налогоплательщика на приобретение (выписки из банка, расписки и так далее);

— Справка об уплате процентов по кредитному договору.

При совместной собственности

— Свидетельство о браке;

— Письменное заявление о распределении имущественного налогового вычета между супругами.

Дополнительная информация:

p, blockquote 17,0,0,0,0 -->

- Точный перечень необходимых документов уточняйте у налогового специалиста. Это поможет сэкономить ваше время;

- Срок вынесения решения налоговой службой не может превышать 30 календарных дней;

- Если возврат налога был одобрен, то в течение 1 месяца (30 дней) на указанный вами счет будете переведена соответствующая сумма.

Возврат процентов по ипотеке ВТБ

Второй способ возврата имущественного налога — при обращении к работодателю в течение всего календарного года:

p, blockquote 18,0,0,0,0 -->

- Подготовьте копии документов, которые указаны в первом способе (на жилье, подтверждающие расходы, в случае приобретения в совместную собственность);

- Подготовить заявление в налоговую инспекцию по месту жительства и предоставить её вместе с пакетом документов;

- Рассмотрение займет не более 30 календарных дней. После этого вам будет выдано специальное уведомление, которое необходимо передать работодателю.

После этих этапов ваш работодатель не будет удерживать 13% от вашей заработной платы.

При выборе такого варианта работодатель перестанет удерживать из вашей заработной платы 13% налога.

Дополнительная информация:

p, blockquote 20,0,0,0,0 -->

- При подаче документов в налоговую возьмите с собой оригиналы документов. Специалист может затребовать их для проверки и заверения копий;

- Если имущественный налог не будет использован полностью, то он переносится на следующий.

Имущественный налог не может быть применен:

p, blockquote 21,0,0,0,0 -->

- В случае приобретения (строительства) жилья за счет работодателя или иных третьих лиц, материнского капитала или бюджетных средств;

- Сделка осуществляется между взаимозависимыми физическими лицами (супруги, родственники).

Если вы использовали для приобретения жилья материнский капитал или иные бюджетные средства, то вернуть 13% не получится.

Подведем итоги:

p, blockquote 22,0,0,0,0 -->

- Для обращения за имущественным налоговым вычетом вам понадобится справка об уплаченных процентах по ипотечному кредиту от ВТБ;

- Получить её вы сможете только в ближайшем отделении при личном обращении;

- При обращении в налоговую вы должны иметь не только копии, но и оригиналы документов;

- Так же вам необходимо будет указать реквизиты вашего текущего счета. В Интернет-банке или Мобильном приложении ВТБ-Онлайн перейдите на вкладку «Счета и карты» и кликните по кнопке «Реквизиты»;

- Поинтересуйтесь и запишите контактные данные специалиста налоговой службы, который будет курировать решение вашего вопроса.

Банк ВТБ старается идти на встречу каждому ипотечному заемщику. Обратитесь в службу поддержки банка ВТБ и получите консультацию.

p, blockquote 23,0,0,0,0 -->

Каналы связи:

p, blockquote 24,0,0,0,0 -->

- Телефон горячей линии: 8(800)-100-24-24 или с мобильного телефона — «1000»;

- Задать вопрос в режиме онлайн:vtb.ru/o-banke/kontakty/zabota;

- Ближайшее отделение:vtb.ru/o-banke/kontakty/otdeleniya;

- Запросы на электронную почту: info@vtb.ru

Справка о выплаченных процентах по ипотеке ВТБ в 2020 году видео

p, blockquote 25,0,0,0,0 --> p, blockquote 26,0,0,0,1 -->

Многие слышали об имущественном налоговом вычете при оформлении ипотеки, но не многие знают, как это сделать правильно и быстро. Поэтому мы решили подробно описать, как получить имущественный налоговый вычет, если вы взяли ипотеку.

Каждый гражданин, приобретающий жилье, может рассчитывать на получение имущественного налогового вычета в соответствии с законодательством РФ. Используя это право, вы можете вернуть себе определённую сумму уже уплаченного налога на доходы физических лиц (НДФЛ) или не уплачивать в будущем сумму, которую удерживают каждый месяц из вашей заработной платы. Ставка НДФЛ составляет 13%.

Имущественный налоговый вычет предоставляется в размере фактических расходов на приобретение (строительство) жилья, но не превышающих 2 млн руб. (т.е. вы сможете вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 260 тыс. руб. (2 млн руб. * 13%). А в случае приобретения (строительства) жилья в кредит (ипотека) — также в сумме уплаченных процентов за пользование ипотечным кредитом, но не более 3 млн руб. (т. е. вы сможете также вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 390 тыс. руб.).

Таким образом, общая сумма максимального возможного имущественного налогового вычета для ипотечных заёмщиков составляет до 650 тыс. руб. Законодательством Российской Федерации предусмотрено, что повторное предоставление указанных налоговых вычетов не допускается.

Когда наступает право на имущественный налоговый вычет, и как его получить?

Право на имущественный налоговый вычет возникает в том году, в котором вы получили передаточный акт и свидетельство о собственности, и распространяется на весь календарный год. Например, если документ датирован 31 декабря 2014 года, вы можете вернуть НДФЛ, уплаченный в течение 2014 года.

Способ 1. Получение имущественного налогового вычета по окончании календарного года в налоговой инспекции.

Для этого необходимо:

- Получить справку (по форме из бухгалтерии по месту работы о суммах начисленных и удержанных налогов на доходы физических лиц за соответствующий год.

- Подготовить копии документов, подтверждающих право на жильё:

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или комнаты или свидетельство о государственной регистрации права собственности на квартиру или комнату;

- при погашении процентов по кредиту — договор об ипотеке (при наличии), кредитный договор, график погашения кредита.

- Подготовить копии платёжных документов:

- подтверждающих расходы налогоплательщика на приобретение (строительство) жилья (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, расписки и т. п.);

- свидетельствующих об уплате процентов по кредитному договору — справка об уплаченных за год процентов за пользование кредитом. Вы можете получить справку бесплатно за пару минут в ВТБ-Онлайн. Для этого зайдите в раздел «Прочее» и выберете «Заказ справок». Справка придет на указанный вами email. Также вы можете получить справку в офисе банка.

- При приобретении (строительстве) жилья в общую совместную собственность подготовить:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки (супругов) о распределении размера имущественного налогового вычета между ними.

- Заполнить налоговую декларацию (по форме Быстро и без ошибок можно оформить с помощью сайта www.nalog.ru:

- через сервис «Личный кабинет». Для этого у вас должен быть доступ в личный кабинет;

- либо скачайте программу для подготовки сведений по форме .

- Загрузить все документы в «Личном кабинете» на сайте www.nalog.ru или предоставить в налоговую инспекцию.

Точный перечень документов рекомендуем уточнить в налоговой инспекции по вашему месту жительства. Право на получение налогоплательщиком имущественных налоговых вычетов должно быть подтверждено налоговой инспекцией в срок, не превышающий 30 календарных дней со дня подачи заявления и документов. После проверки ваших документов налоговая инспекция должна вынести решение — одобрить возврат налога или не одобрить. Затем, в случае одобрения, в течение месяца на ваш счёт, реквизиты которого вы предоставили, должна быть переведена сумма возвращаемого налога на доходы физических лиц.

Способ 2. Получение имущественного налогового вычета в течение всего года при обращении к работодателю, предварительно подтвердив это право в налоговой инспекции.

Для этого налогоплательщику необходимо:

- Подготовить копии документов, подтверждающих право на получение имущественного налогового вычета (в соотв. с п.3, 4 способа 1).

- Написать и предоставить в налоговую инспекцию по месту жительства заявление на получение уведомления о праве на имущественный налоговый вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить в налоговой инспекции уведомление о праве на имущественный налоговый вычет и предоставить его работодателю, которое будет являться основанием для не удержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

- При подаче в налоговую инспекцию копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Если имущественный налоговый вычет полностью не использован налогоплательщиком в текущем году, то его остаток переносится на последующие годы до полного его использования. Наиболее удобный способ получения имущественного налогового вычета — по окончании календарного года в налоговой инспекции за весь год сразу. В том случае, если вы уже обращались за получением вычета и у вас осталась небольшая сумма, подлежащая к возврату, вы можете, не дожидаясь окончания года, получить имущественный налоговый вычет через своего работодателя.

В любых правилах бывают исключения

Внимание! Имущественный налоговый вычет на сумму расходов на приобретение (строительство) жилья не применяется в следующих случаях:

- Если оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств.

- Если сделка купли-продажи совершается между физическими лицами, являющимися взаимозависимым (т. е. сделки с супругом, родителями (усыновителями), детьми (в т. ч. усыновлёнными), полнородными и неполнородными братьями и сёстрами, опекуном, попечителем, подопечным).

- При подаче в налоговую инспекцию копий документов, подтверждающих право на имущественный налоговый вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

- При заполнении заявления на возврат имущественного налогового вычета, необходимо будет указать счёт, на который вам будет перечислена причитающаяся сумма денежных средств. Распечатайте заранее из ВТБ-Онлайн (раздел «Счета и карты») реквизиты вашего счёта.

- После подачи полного пакета документов в налоговую инспекцию уточните номер телефона, по которому в дальнейшем вы сможете получать информацию о ходе рассмотрения вашего заявления на имущественный налоговый вычет.

Пример расчёта имущественного налогового вычета

- Вы приобрели квартиру стоимостью 6 млн руб., из которых 2,5 млн руб. оплачено за счёт ипотечного кредита, предоставленного на срок 10 лет. Допустим, общая сумма начисленных процентов за весь срок пользования кредитом составляет 2 175 240 руб.

- Доход физического лица за 2014 год составил 800 тыс. руб.

- Ставка НДФЛ равна 13%.

Максимальная сумма расходов на приобретение квартиры, с которой будет произведен имущественный налоговый вычет — 2 млн руб. Максимальная сумма расходов по уплате процентов за кредит, с которой будет произведён имущественный налоговый вычет – 3 млн руб. Общая сумма налогового вычета составит: из них 260 тыс. руб. с суммы фактических расходов на приобретение квартиры, 282 781 руб. (2 175 240 руб.* 13%) с суммы фактически уплаченных процентов по кредиту. При этом необходимо учитывать, что имущественный налоговый вычет с суммы фактически уплаченных процентов нужно будет получать в течение всего срока кредита, т. е. 10 лет, так как имущественный налоговый вычет с суммы фактически уплаченных процентов по кредиту предоставляется по мере их уплаты банку (за истекший период пользования кредитом). Для этого необходимо каждый год подавать полный комплект документов в налоговую инспекцию.

Платёжные документы по кредиту, подтверждающие уплату процентов, должны быть выписаны только на того человека, который оформил на себя имущественный налоговый вычет.

Сумма удержанного НДФЛ за 2014 год = 104 тыс. руб. (800 тыс. руб. (доход)*13%) , что меньше причитающейся общей суммы имущественного налогового вычета (542 781 руб.). В таком случае остаток суммы переносится на последующие годы до полной её выплаты.

ВТБ справка об уплаченных процентах

Справка об уплаченных процентах — определенный документ банка установленного образца, который может быть необходим ипотечному заемщику в некоторых ситуациях.

p, blockquote 1,0,0,0,0 -->

Основная загвоздка — возможность получения данной справки только при личном визите в отделение банка ВТБ. Эта финансовая организация осталась чуть ли не единственной, которая не организовала оформление такого документа в режиме онлайн.

p, blockquote 2,0,0,0,0 -->

Справка об уплаченных процентах может пригодится вам в нескольких случаях.

Необходимость справки может быть вызвана следующими причинами:

p, blockquote 3,0,0,0,0 -->

- Возврат налога на доходы при приобретении недвижимости в ипотеку. Это основная причина оформления справки о выплаченных процентах банку. Далее мы подробно расскажем как вернуть подоходный налог;

- Расторжение брака и раздел имущества (в случае, если бывшие супруги имеют кредитные обязательства перед банком);

- Компенсация расходов на оплату ипотечного кредита. Яркий пример: ипотека с участием работодателя — РЖД. Организация оплачивает часть ипотечного кредита (например, начисленные проценты), а сотрудник закрывает основной долг;

- Рефинансирование или реструктуризация кредита. Некоторые банки запрашивают данную справку у клиентов, которые желают воспользоваться услугой рефинансирования.

Справка выдается непосредственно заемщику, либо одному из заемщиков (если по кредитным обязательствам их было несколько).

p, blockquote 4,0,0,0,0 -->

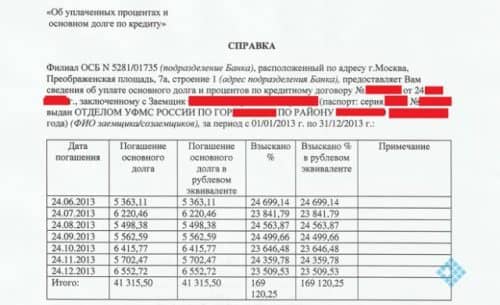

Справка имеет установленную форму и содержит обязательную информацию о заемщике, а так же его платежах:

p, blockquote 5,0,0,0,0 -->

- Личная информация: ФИО, паспортные данные;

- Индивидуальный номер кредитного договора;

- Реквизиты кредитора (банка);

- График и суммы погашения;

- Сумма выплаченных процентов за определенный период, а так же сумма основного долга. Каждая сумма указывается отдельно;

- Остаток задолженности на текущий период (если ипотечный кредит не был закрыт полностью).

Образец справки об уплаченных банку процентах.

Обратите внимание, что справка должна быть визирована специалистом банка, который данную справку составил. Проверьте наличие подписи, даты, а так же печати финансовой организации.

p, blockquote 6,0,0,0,0 -->

Заказать справку о выплаченных процентах ВТБ

При личном посещении офиса банка ВТБ, специалисты подробно проконсультируют вас о выборе правильного способа подачи заявления, а так же оформления необходимого пакета документов.

p, blockquote 7,0,0,0,0 -->

Мы решили сэкономить ваше время и рассказать об актуальных условиях получения справки о выплаченных процентах в банке ВТБ.

p, blockquote 8,0,1,0,0 -->

В соответствии с законодательством РФ, каждый гражданин, оформивший ипотечный кредит, имеет право на получение имущественного налогового вычета.

p, blockquote 9,0,0,0,0 -->

Используя это право, вы можете вернуть себе определенную сумму уже уплаченного налога на доходы физических лиц или не уплачивать в будущем ту сумму, которую ежемесячно удерживают из вашей заработной платы. Ставка составляет 13%.

p, blockquote 10,0,0,0,0 -->

Справка позволяет вернуть уплаченный имущественный налог с вашего дохода.

Вернуть имущественный налог можно не только при ипотечном кредите, но и при обычной покупке жилья. В таком случае максимальная сумма приобретения составит 2 миллиона рублей (и размер налога к возврату — до 260000 рублей).

p, blockquote 11,0,0,0,0 -->

В случае ипотечного кредита максимальная сумма повышается до 3 миллионов рублей, а сумма к возврату до 390000 рублей.

p, blockquote 12,0,0,0,0 -->

Ваше право на налоговый вычет возникает в том году, в котором было получено свидетельство о праве собственности.

Предусмотрено два способа получения налогового вычета:

p, blockquote 14,0,0,0,0 -->

По окончанию календарного года при обращении в налоговую инспекцию.

p, blockquote 15,0,0,0,0 -->

- Заполните налоговую декларацию формы 3-НДФЛ. Сделать это можно с помощью специальных программ, либо официального сервиса от налоговой службы РФ;

- По месту работы вам необходимо получить справку 2-НДФЛ. Запросить ее можно у главного бухгалтера вашего предприятия;

- Подготовьте копии документах о праве собственности на жилье (договор купли-продажи, свидетельство о регистрации). В случае ипотеки: кредитный договор, график погашения;

- Соберите платежные документы. Для ипотечных заемщиков: справка об уплаченных процентов за прошедший год* Для тех, кто приобретал жилье за свои средства: расписки, банковские выписки о переводе денежных средств в пользу продавца и так далее.

*Выдается банком ВТБ в день обращения и не предусматривает комиссию за оформление.

p, blockquote 16,0,0,0,0 -->

Если вы приобретаете жилье вместе с супругом/супругой, необходимо предоставить дополнительно: копию свидетельства о браке, письменное заявление о распределении имущественного налогового вычета между вами.

p, blockquote 17,1,0,0,0 -->

Специалисты банка рекомендуют обращаться в налоговый орган по месту вашего жительства для уточнения полного перечня документов. Индивидуальные ситуации могут потребовать дополнительных данных.

p, blockquote 18,0,0,0,0 -->

Налоговый орган рассматривает ваш пакет документов и заявление в течении 30 рабочих дней. Если будет вынесено положительное решение, срок ожидания денежных средств будет составлять 1 календарный месяц. Сумма будет зачислена по реквизитам счета, которые вы указали при оформлении процедуры.

p, blockquote 19,0,0,0,0 -->

Имущественный налоговый вычет может быть применен к любой недвижимости, приобретаемой по программам банка ВТБ: вторичное жилье, новостройки, «Победа над формальностями» и так далее.

p, blockquote 20,0,0,0,0 -->

Налоговый вычет по ипотеке ВТБ

Второй способ не предусматривает прямого зачисления вычета на ваш личный счет, а освобождает вас от дальнейшей уплаты налогов в размере 13% дохода до конца года.

p, blockquote 21,0,0,0,0 -->

Второй способ позволяет освободить себя от уплаты 13% с заработной платы до конца года.

Пошаговые действия для оформления:

p, blockquote 22,0,0,0,0 -->

- Подготовьте копии документов о праве на недвижимости (п.3. Первого способа);

- Копии платежных документов (п.4. Первого способа);

- Посетите налоговую инспекцию и напишите заявление на получение уведомления о праве на имущественный налоговый вычет. Приложите копии документов;

- Налоговая в течении 30 дней рассмотрит ваше заявление, после чего вынесет соответствующее решение. Если оно будет положительное, вы получите документ, который необходимо передать работодателю;

- Работодатель, на основании полученного документа, не будет удерживать НДФЛ из вашей заработной платы.

Обращаясь в налоговый орган с пакетом документов, не забудьте иметь при себе оригиналы. Специалист может затребовать их для проверки.

p, blockquote 23,0,0,0,0 -->

Если вы не использовали остатки налогового вычета в текущем году, то сумма переносится на следующий год и так далее до тех пор, пока не будет полностью использована.

Специалисты советуют подавать заявление и получать сумму налогового вычета сразу на свой личный счет. Этот вариант является наиболее простым и не требует привлечение работодателя.

p, blockquote 25,0,0,1,0 -->

Предусмотрены и некоторые исключения, не позволяющие получить имущественный налоговый вычет:

p, blockquote 26,0,0,0,0 -->

- Оплата или приобретение жилья за счет средств работодателя, средств материнского капитала, а так же за счет средств государственного бюджета;

- Сделка, которая была совершена между взаимозависимыми людьми: родственники, супруги, детьми, опекунами и так далее.

Стоимость изготовления справки в ВТБ

Как мы уже озвучили ранее, стоимость изготовления справки за один (прошедший) календарный год — 0 рублей. Специалисты подготавливают данную справку в течении дня.

p, blockquote 27,0,0,0,0 -->

Если вы полностью закрыли ипотечный кредит и решили обратиться за имущественным налоговым вычетом, то справка будет оформляться гораздо дольше.

p, blockquote 28,0,0,0,0 -->

Справка может изготовлена бесплатно при условии ожидания.

Сумма может отличаться для различных регионов РФ, а так же напрямую зависит от срочности ее изготовления:

p, blockquote 29,0,0,0,0 -->

- Вы можете получить справку через 14 рабочих дней абсолютно бесплатно и в любом регионе;

- Получение справки в течении 3 рабочих дней — 500 рублей (для регионов) и 1000 рублей для Москвы и области;

- Срочное оформление справки до 4 часов — 750 рублей (для регионов) и 1250-1300 рублей для Москвы и области.

Помните, что на законодательном уровне четко обозначено, что любой клиент банка может получить полную информацию о своем кредите абсолютно бесплатно. Существует лишь одна загвоздка — сроки не регламентированы, что дает банку дополнительное преимущество.

p, blockquote 30,0,0,0,0 -->

Желаете справку в короткие сроки — платите.

p, blockquote 31,0,0,0,0 -->

Справка о выплаченных процентах — документ, который несет в себе информацию финансового характера: график платежей, суммы, размер покрытия основного долга, а так же начисленных процентов.

p, blockquote 32,0,0,0,0 -->

Документ может быть использован в нескольких случаях и является подтверждением оплаты ваших финансовых обязательств перед банком ВТБ.

p, blockquote 33,0,0,0,0 --> p, blockquote 34,0,0,0,1 -->

Получение вычета по ипотечным процентам

При покупке жилой недвижимости с привлечением ипотечных денег законодательство РФ предлагает вернуть 2 налоговых вычета:

- Основной вычет.

- Вычет по ипотечным процентам.

Суть заключается в том, что после приобретения и подписания документов собственности вы вправе вернуть часть потраченных денежных средств.

При официальном трудоустройстве с «белой» зарплаты бухгалтерия перечисляет подоходный налог (13 %) в бюджет. Сотрудник получает з/п с вычетом НДФЛ — налога на доходы физических лиц. В случае приобретения жилья эти деньги разрешается вернуть.

ВНИМАНИЕ! Если гражданин не платит НДФЛ или трудится в качестве ИП по УСН, ему нечего возвращать из бюджета. Вернуть можно лишь реально начисленный или уплаченный налог.

Оформить возврат налога могут следующие категории граждан, перечисляющие НДФЛ:

- Работники предприятий и ИП с основной системой налогообложения.

- Пенсионеры, вышедшие на пенсию ранее 3 лет.

Кредит состоит из двух частей: основной долг и начисленные на него проценты. Соответственно, налоговый вычет при покупке недвижимости в ипотеку рассчитывается из размера каждой из этих частей.

Что такое основной налоговый вычет по ипотеке?

Основной вычет включает в себя личные и кредитные денежные средства, потраченные на приобретение любой жилой недвижимости.

Процедура получения вычета при покупке жилья в ипотеку выглядит так же, как и при оплате собственными накоплениями.

Что такое вычет при выплате процентов по ипотеке?

Сумма налогового вычета на погашенные проценты по жилищному кредиту зависит от фактически уплаченных процентов. Сумма возврата будет равна размеру перечисленных процентов, умноженных на 13 %.

ВАЖНО! Если стоимость недвижимости, указанная в договоре, меньше суммы ипотечных средств, то вычет будет рассчитываться на основе стоимости жилья.

Когда возникает право на налоговый вычет по ипотечному кредиту?

Оба вида вычета возвращаются не раньше года, следующего за годом оформления права собственности на недвижимость.

В большинстве случаев договор на ипотеку заключается до получения документации на жильё. Этот момент не связан с размером возврата по ипотечным процентам — вычет включает всю сумму выплаченных вами процентов с самого первого платежа.

ВНИМАНИЕ! Если общая сумма зарплаты за год и размер перечисленных налогов позволяют, можно единоразово оформить получение основного вычета.

Вернуть налог по ипотечным процентам можно только в соответствии с вашими фактическими выплатами банку — за прошедший год.

В каких ситуациях можно воспользоваться?

Возврат можно оформить при затратах:

- на строительство или приобретение недвижимости: комнаты или доли, квартиры;

- покупку земли под возведение дома;

- выплату ипотечных процентов;

- ремонт и отделку жилого помещения — при покупке «черновой» новостройки.

За какое время можно получить?

Право на возврат перечисленных денег возникает в календарном году, которым датировано право собственности на него, и распространяется на последующие годы.

ВАЖНО! Людям, вышедшим на пенсию, разрешается оформить перенос вычета на 3 года ранее возникновения права собственности.

Если покупка квартиры произошла в прошлом, и вычет на неё не был оформлен, то можно его вернуть сейчас — ограничения по сроку возврата отсутствуют. Однако вернуть НДФЛ можно максимум за 3 последних года.

К примеру, если квартира куплена в 2017 г., а вычет оформляется в 2020 г., то вернуть налог получится за 2019, 2018 и 2017 гг.

За какой период можно оформить?

Документы на получение вычета подаются за весь календарный год (независимо от месяца покупки и месяцев уплаты налоговых сумм).

Направлять документы на возврат налога за календарный год можно лишь после его истечения.

Вычет не предоставляется

Бывают ситуации, при которых воспользоваться возвратом имущественного налога не получится:

- Жильё куплено у взаимосвязанных лиц. Вычет не предоставляется, если жильё приобретено у родственников или работодателя. Эти категории людей являются заинтересованными сторонами.

- Человек получил доступный лимит вычета. Вернуть деньги можно 1 раз, если квартира куплена до 2014 г. После 2014 г. внесены корректировки, если размер полученного вычета меньше максимального лимита, то оставшиеся средства можно дополучить, приобретая другой объект недвижимости.

Обязательно ли заявлять вычет по ипотечным процентам сразу?

Когда основной вычет не исчерпан в полном размере, допускается не запрашивать возврат налога по ипотечным процентам сразу. Это поможет избежать подачи в налоговую инспекцию дополнительных документов. После полного возврата основного вычета можно внести в декларацию сведения о возврате кредитных процентов и приложить соответствующую документацию.

Обязательно ли подавать документы на вычет ежегодно?

Порой возникают случаи, когда основной вычет возвращён, а оставшиеся проценты по ипотеке составляют небольшую сумму. Для экономии времени можно не подавать декларацию (3-НДФЛ) в ИФНС ежегодно, а подать позже — за несколько лет, прописав в документе размер всех уплаченных за этот период процентов.

Виды кредитов и займов, подходящих под категорию налогового вычета по процентам

На основании подп. 4 п. 1 ст. 220 НК РФ налоговый вычет разрешается оформить на кредитные средства, выделенные на приобретение или возведение жилья.

Ссуда, выданная сотруднику работодателем для приобретения недвижимости, также относится к категории возврата налогового вычета по погашенным процентам.

ВАЖНО! В соглашении необходимо прописать цель: возведение/покупка конкретного жилья. В иной ситуации будет получен отказ в возврате процентов.

Правила получения вычета по ипотечным процентам

Существенные перемены произошли 01 января 2014 г.:

- Ипотечная недвижимость до 01.01.2014 г. Ограничение размера процентного вычета отсутствует.

- Ипотечная недвижимость после 01.01.2014 г. Максимальная сумма по налоговому вычету по ипотечным процентам — 3 млн руб. То есть, если размер процентов по ипотеке превысил эту сумму, вернуть 13 % вы сможете только с 3 млн руб.

Условия для возврата имущественного налога по ипотечным процентам:

- Целевое назначение займа. Договор, заключённый между человеком и компанией, предоставляющей кредит, должен содержать строку с информацией о том, что ресурсы выдаются на приобретение либо строительство определённого жилища.

- Возврат реально уплаченных процентов. Указывать в декларации разрешено лишь проценты по ипотеке, погашенные в прошлые периоды.

- Получение денег в году, следующим за годом, в котором получено право на собственность. Если квартира куплена в 2019 г., право на неё получено в 2020 г., то подавать на вычет следует не раньше 2021 г.

- Получение вычета с ипотечных процентов, уплаченных до оформления документа на собственность. Проценты, выплаченные до даты подписания права собственности, не включаются в расчёт налогового возврата.

- Единый документ 3-НДФЛ для основного и процентного вычета по ипотеке. При подаче на получение обоих вычетов сразу, не требуется заполнения двух деклараций — сведения указываются в общей форме. Если вычет по основному долгу уже получен — сумма также должна быть прописана в документе отдельной позицией.

Процедура получения

Вернуть имущественный налог можно двумя путями:

- Через работодателя в нынешнем году. Подоходный налог не возвращается отдельно, а включается в последующие выплаты з/п.

- Через ИФНС в следующем году или позже. 13 % от налога на имущество возвращается человеку общей суммой за год или несколько лет.

Через работодателя

Вычет с процентов может перечисляться на ваш счёт частично каждый месяц: ФНС перестаёт удерживать НДФЛ, и размер зарплаты увеличивается на эту сумму.

Для получения возврата у работодателя и избежания перечисления подоходного налога в действующем году необходимо запросить в ИФНС уведомление, подтверждающее возможность получения вычет.

Заявлять на вычет с ипотечных процентов через работодателя не совсем удобно. Периодически нужно запрашивать подтверждение у кредитора и снова брать уведомление в налоговой инспекции.

ВНИМАНИЕ! Если подать на возврат в конце года — к примеру, в сентябре, ИФНС вернёт налог с начала года. 3-НДФЛ при возврате через работодателя не подаётся, достаточно заявления, которое рассматривается 30 дней.

Через ИФНС

Процедура возврата налога включает: сбор и подачу документации, проверку ИФНС и перечисление денежных средств. Каждый конкретный случай имеет особенности, в связи с чем желательно уточнять точные требования к оформлению вычета.

ВНИМАНИЕ! Копии документов, предназначенные к подаче в налоговую службу, обязательно требуется нотариально заверить.

Сдать документы можно одним из следующих способов:

- Лично. Если при проверке справок инспектор выявит несоответствия или недостачу какого-либо из документов — вы узнаете об этом сразу на месте.

- Почтовым отправлением. Ссылаясь на п. 4 ст. 80 НК РФ, направлять документацию необходимо ценной корреспонденцией с описью вложений. Подготовленные документы вкладываются в конверт (без запечатывания) и составляется почтовая опись в двух экземплярах. В ней перечисляются все отправляемые документы. На проверку поступивших документов у ИФНС есть 3 месяца, и еще 1 месяц предусмотрен на перечисление налоговой суммы.

ВАЖНО! Если ИФНС обнаружит неполный пакет документов или допущенные ошибки в заполнении — вы узнаете об этом лишь спустя 2–3 месяца, когда завершится камеральная проверка.

Документы

Для оформления налогового вычета на недвижимость, приобретенную в кредит, в налоговую инспекцию в соответствии с местом проживания нужно подать определённые документы:

- Соглашение с компанией, выдавшей кредит. В качестве неё могут выступать банковское учреждение или фирма-работодатель.

- Оригинал справки о погашенных процентах за год. Документ выдаётся в том месте, где был получен кредит.

- Документ, удостоверяющий личность. Допускается предъявление паспорта или другого заменяющего его документа. Потребуется копия первой страницы и прописки.

- Оригинал справки 2-НДФЛ. Выдается бухгалтерией работодателя. В случае если человек в течение года работал на разных предприятиях, нужно запросить справки со всех мест работы.

- Оригинал заявления на получение вычета установленного образца. В документе прописываются реквизиты для перечисления денежных средств из бюджета.

- Заверенная копия договора долевого участия или купли-продажи.

- Копии документов, подтверждающих оплату сделки.

- Копия акта приёма-передачи, если недвижимость куплена по договору долевого участия.

- Копия выписки из ЕГРН, если недвижимость куплена по договору купли-продажи.

- Оригинал налоговой декларации 3-НДФЛ.

Некоторые налоговые инспекции запрашивают подтверждение уплаты основной задолженности и ипотечных процентов. Эти справки вы не обязаны представлять.

ВНИМАНИЕ! В этом случае действуйте по своему желанию — подготовьте требуемую документацию или сошлитесь на письмо ФНС РФ от 22 ноября 2012 г. Оно говорит о том, что для возврата имущественного налога достаточно наличия банковской справки.

Получение налогового вычета при рефинансировании кредита

Рефинансирование кредитного договора в стороннем банковском учреждении даёт право на получение вычета по процентам и по изначальному, и по действующему займу.

Для запроса вычета по процентам кредита, полученного для рефинансирования ипотечной сделки, пакет документов дополняется копией нынешнего кредитного договора.

ВНИМАНИЕ! Проводить рефинансирование кредита можно неограниченно, это не отражается на праве возврата НДФЛ с ипотечных процентов.

Однако имеются два ограничения:

- новый договор обязательно должен содержать информацию о том, что он заключён для рефинансирования предыдущего ипотечного кредита;

- кредит должен быть рефинансирован в банке, имеющем лицензию Центробанка.

Процесс оформления возврата НДФЛ с ипотечных процентов через ИФНС:

Как связан возврат по покупке жилья и по процентам по ипотеке?

До 2014 г. вернуть налог на проценты можно было лишь по тому жилью, за которое возвращался основной долг. Если по заёмной недвижимости не оформлялся основной возврат, то и в выплате по процентам отказывали.

С 2014 г. возврат имущественного налога по покупке жилья и по размеру погашенных процентов оформляется двумя отдельными вычетами. Теперь их можно согласовать в отношении разных объектов.

Но при соблюдении условий:

- право на получение возврата с процентов возникло по истечении 2014 г.;

- право имеется, но не было заявлено позже.

В случае если право на возврат возникло до 2014 г., то при подаче на вычет в 2020 г. он также связан с основным.

Человек самостоятельно определяет очерёдность оформления вычетов. Чаще всего первой подают заявку на предоставление основного возврата, выданного при приобретении квартиры, а затем — с ипотечных процентов.

ВНИМАНИЕ! Если заключен потребительский кредит и на его сумму построен частный дом, получить вычет по процентам ипотеки не выйдет в связи с отсутствием прописанного в договоре целевого назначения.

Как оформить?

Документация на вычет подаётся лично через ИФНС или с помощью сервиса Сбербанка.

Приложение удобно в случае, если человек не хочет изучать все тонкости и заполнять формы самостоятельно.

ВНИМАНИЕ! Услуга по заполнению 3-НДФЛ и подготовке документов составляет 1 499 руб.

Вначале подаётся онлайн-заявка, после чего звонит налоговый консультант и информирует о необходимых документах. Для направления консультанту изображений справок можно воспользоваться сканером или камерой смартфона. После получения документов консультант самостоятельно заполняет декларацию и направляет вам полный пакет, который вам остаётся лишь подать в ИФНС. Чтобы воспользоваться сервисом, не обязательно быть клиентом ПАО Сбербанк.

Как рассчитать вычет и налог к возврату?

Возврат уменьшает базу налогообложения — сумму, с которой происходит удержание налога. Сумма вычета может быть до 13 % от реально уплаченных процентов. Например, если вы оплатили в пользу банка проценты по ипотеке на 10 тыс. руб., вычет составит 1 300 руб.

Одновременно с этим вам не смогут выплатить больше той суммы, что была перечислена в виде налогов. К примеру, вами было перечислено за 2019 г. 10 тыс. руб. – проценты по ипотеке. 13 % от этой суммы — 1 300 руб. Вы получите 1 300 руб. в случае, если перечислили (удержал из зарплаты работодатель) за 2019 г. 1 300 руб. НДФЛ. Если за 2019 г. в бюджет с вашей з/п поступило лишь 1 000 руб. подоходного налога, вам вернут по результатам 2019 г. также 1 000 руб. 300 руб. перенесутся на следующий год.

ВНИМАНИЕ! Вычет по ипотечным процентам может переноситься на следующие годы.

Максимальная сумма

Законодательством РФ предусмотрены максимальные лимиты по имущественным вычетам:

- для расчета основного вычета — 2 млн руб.;

- для расчета вычета по процентам — 3 млн руб.

Это означает, что до 260 тыс. руб. разрешается запросить из ваших перечислений в случае приобретения жилья и до 390 тыс. руб. – за погашенные проценты. То есть можно стать владельцем квартиры за 5 и даже 10 млн руб., но ИФНС выплатит лишь 13 % с 2 млн руб.

ВНИМАНИЕ! Максимальный лимит на вычет для недвижимости, купленной до 2008 г., — 1 млн руб.

Общая сумма разрешённого вычета за жильё и ипотечные проценты составляет 650 000 руб.

Если налогооблагаемая база маленькая, возвращать налог можно на протяжении нескольких лет до полной компенсации суммы.

Что делать при общей собственности?

В ситуации при совместном долевом владении вычет (основной и по процентам) распределяется согласно долям собственников. Такая же схема работает при супружеских долях. Передавать собственную часть вычета одна сторона долевого владения другой не может.

При общем владении вычет также распределяется, но с согласия собственников. Они должны составить письменное заявление о распределении вычета и подать его в ИФНС вместе с другой документацией.

Налоговый вычет по ипотеке предусмотрен для того, чтобы заемщики могли компенсировать высокую финансовую нагрузку в течение всего срока выплат. При этом получить его можно как за основную сумму, то есть за стоимость квартиры, так и за выплаченные вами проценты. Однако не все справляются с кредитом на установленных первоначальным договором условиях, а потому пользуются услугой рефинансирования, снижая либо процентную ставку, либо увеличивая срок кредитования. Влияет ли рефинансирование ипотечного займа на налоговый вычет? Разберемся в этой статье.

Что такое налоговый вычет

В нашем случае это возврат части НДФЛ, выплаченного ранее гражданином, в качестве компенсации понесенных расходов. К этим расходам относятся:

- лечение;

- покупка медикаментов;

- обучение;

- приобретение жилого имущества и т. д.

Существует несколько видов компенсации, однако мы будем рассматривать именно имущественную. Она, в свою очередь, делится на два уровня: возврат по стоимости недвижимости (квартиры, дома или участка) и по выплаченным процентам.

Практика налогового вычета должна мотивировать граждан к работе с официальным трудоустройством и стабильной выплате налогов. Поэтому воспользоваться этой возможностью могут только граждане, которые заключили трудовой договор и ежемесячно платят налог на доходы физических лиц.

Законное обоснование

Нюансы получения регламентированы в статье 220 Налогового кодекса РФ. Рассматривая эту статью, можно выделить, что законодательство предусматривает возможность денежной компенсации не для вех категорий недвижимости.

Согласно пунктам 3 и 4 ст. 220 НК РФ компенсацию можно получить на расходы, произведенные на:

- строительство или покупку квартиры, жилого дома или доли;

- земельный участок для ИЖС;

- земельный участок с расположенным на нем домом (или на долю земли и недвижимости);

- на погашение выплаченных по ипотеке или ее рефинансированию.

Существует еще несколько ограничений. Первое касается суммы льгот. Несмотря на то, что в тексте закона и указано, что вычет предоставляется в сумме фактически произведенных расходов, на деле он не может превышать определенных сумм:

- на недвижимость – не более 2 млн рублей;

- на погашение процентов – не более 3 млн рублей.

Есть ограничения и на категории налогоплательщиков. Компенсация полагается официально трудоустроенным гражданам, стабильно выплачивающим подоходный налог в размере 13% от их официального заработка.

Кроме того, получить вычет за прошлые периоды могут пенсионеры, однако не более чем за три года, предшествующих году, в котором образовался переносимый остаток вычета. Другой нюанс касается лиц, участвующих в сделке купли-продажи. Нельзя получить возврат, если вы приобрели квартиру у взаимозависимого лица – супруга или супруги, мамы, дедушки, тетей и дядей, попечителей или подопечных. Однако к этому перечню не относятся кровные родственники. Если вы покупаете квартиру у, например, дедушки или тети супруга, вы можете рассчитывать на компенсацию, если между вами и дальним родственником не будет установлено взаимосвязи.

Пример расчета

Разберем пример расчета компенсации. Ранее в статье мы выяснили размер сумм, по которым делается возврат в размере 13 процентов. Например, если ваша квартира стоит 2 млн рублей, то максимальная компенсация по ней составит 260 тысяч рублей (2 000 000 х 13%).

Сумма выплачивается раз в год или на протяжении нескольких лет – потому как компенсация разбивается на несколько выплат, если цена жилья или размер процентов превышают установленный максимум.

Если же вы хотите получить стандартный вычет налогоплательщика, то умножьте полученный за год доход на 13%.

Налоговый вычет и брак

Право на налоговый вычет имеют оба супруга, если квартира или дом покупаются в совместную собственность. При этом неважно, на кого именно оформлена недвижимость и кто занимался выплатами. Каждый супруг имеет право на вычет, однако тогда стоимость имущества и самой ссуды нужно разделить на два, а также подать заявление на распределение доходов. Без этого заявления льготы будут предоставлены только одному супругу – тому, на кого оформлены документы.

Изменения 2014 года

Оформить компенсацию можно в любое время – хоть через год, хоть через 10 лет после покупки недвижимости. Однако и здесь есть момент, который важно прояснить.

Если вы купили новое жилье (и оформили право собственности на него) до 1 января 2014 года, сумма выплаты составит более 2 млн рублей на всех собственников квартиры или дома, но не будет превышать их стоимость. Повторно оформить льготу нельзя.

Если же имущество было куплено после 1 января 2014 года, то сумма вычета составит до 2 млн рублей на каждого совладельца. При этом, если ранее вы оформили компенсацию на квартиру до 1 млн рублей, то, купив после указанной даты новую недвижимость, вы сможете оформить льготы на сумму еще до 1 млн рублей.

Вычет при наличии ипотечного кредита

Ранее мы не раз упоминали, что кроме имущественного вычета, положенного на стоимость квартиры, есть еще и компенсация ипотеки.

Максимальная сумма, как и в случае с «квартирной» выплатой, ограничена. Максимальная сумма процентов – 3 млн рублей, а возврата с них – 390 тысяч.

Год возникновения права на выплаты по ипотеке привязан не к моменту регистрации собственности, а к моменту заключения договора кредитования. Кроме того, получить его можно только по одной квартире. Поэтому, если вы смогли вернуть только 150 тысяч из положенного максимума, «набрать» остальные не получится, даже если вы купите новую квартиру в кредит.

Что происходит при рефинансировании ипотеки

Ставки в банках очень зависят от экономической ситуации в стране и в мире, поэтому в разное время они то увеличивались, то уменьшались. То же происходит и с зарплатами граждан. Это привело к тому, что многие заемщики не могли выплачивать кредит по установленной в договоре ставке и обращались в банк за рефинансированием.

Если в какой-то момент вы решили рефинансировать ипотечный заем, а потом узнали, что можете получить компенсацию, не волнуйтесь – эта услуга не помешает вашему праву воспользоваться возвратом НДФЛ.

Налоговый вычет при рефинансировании ипотеки возможен. НК РФ не предусматривает никаких ограничений при смене банка или договора по кредитованию. Не ограничено и количество банков и этапов рефинансирования. Поэтому вы можете сменить более двух кредиторов и все равно получить возмещение.

Тем не менее, некоторые заемщики получают отказ в налоговой службе. О том, как этого избежать – расскажем далее.

Как не потерять право на вычет

Чтобы не потерять право, внимательно следите за формулировками в договоре рефинансирования. Главное, чтобы в нем было четко указано, что новый кредит оформлен на погашение полученного ранее ипотечного займа. Как правило, она включается по умолчанию, однако некоторые клиенты не находят этого пункта – а потому не могут получить заветную компенсацию.

Впрочем, специалисты отмечают, что даже при наличии правильно оформленных документов можно получить отказ. Иногда инспекторы требуют, чтобы в договоре не только указывалось, что речь идет о рефинансировании, но и номер договора на первоначальную сделку. Конечно же, банк не будет переписывать договор, однако предоставляет справку, в которой и будет приведена эта информация.

Лишиться права на компенсацию можно, оформив рефинансирование в АИЖК. Дело в том, что АИЖК (ныне Дом.рф) не банк, а значит, и не имеет лицензии ЦБ. Соответственно, проценты по займам, полученным в Дом.рф, не могут быть компенсированы.

Впрочем, многие заемщики отмечают, что оформление перекредитования в Дом.рф куда выгоднее, чем в банках – в силу невысокой ставки. Поэтому, вероятно, вам будет лучше сделать возврат по стоимости квартиры или дома, но упустить проценты, и при этом выплатить ипотеку без проблем.

Возврат налога при рефинансировании

Учитывая пункт выше, проследите, чтобы в договор была включена пометка о рефинансировании предыдущей ссуды. Затем соберите пакет документов, в который, кроме стандартных, входят:

- первоначальный договор с графиком платежей;

- справка из банка, выдавшего ипотеку, о прекращении договора и полной выплате суммы (если вы сменили банк);

- договор рефинансирования с новым графиком взносов;

- справка о погашении первого кредита или об изменениях ставок или сроков (ее можно получить в момент подписания договора по рефинансированию).

Вместе с этими документами подайте заявление в налоговую или обратитесь к работодателю, который займется оформлением льгот.

Итоги

При рефинансировании ипотеки вы не потеряете право на налоговый вычет – закон считает это точно такой же ссудой, как и сам ипотечный заем. Однако при оформлении компенсации важно, чтобы в договоре рефинансирования было выделено направление нового кредита, а сам он не был оформлен в Дом.рф (АИЖК). Если эти правила соблюдены, то вы без проблем получите выплаты.

Читайте также: