Как узнать вышестоящий налоговый орган

Опубликовано: 19.09.2024

Предприниматель может обжаловать решения налоговых органов, если он считает, что они нарушают его права. Рассказываем о том, как это можно сделать, какие документы и в какие сроки подать, на какие нюансы обратить внимание.

Обжалование в вышестоящем налоговом органе или в суде решения инспекции, которое не устраивает налогоплательщика, предусмотрено ст. 138 НК РФ. При этом сразу обжаловать решение в суде, то есть обратиться туда напрямую, заявитель не может — у него просто е примут заявление. Решения налоговой или ее должностных лиц можно обжаловать в вышестоящем налоговом органе или в том же органе, который вынес налоговый акт.

В вышестоящем налоговом органе можно обжаловать любые документы, которые подписаны начальником или заместителем начальника налогового органа.

Можно обжаловать в том же налоговом органе, который вынес налоговый акт, документы, подписанные другими сотрудниками налогового органа, — например, инспектором или начальником отдела.

Порядок обжалования решения налоговой может включать от одного до трех этапов.

Составление возражения на претензии, содержащиеся в акте налоговой проверки

Датой получения акта считается дата, которую налогоплательщик сам указал при его получении, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться. Если акт был направлен по почте, то датой его вручения считается 6-й день с даты отправки ИФНС заказного письма.

В возражениях нужно указать номер и дату акта проверки и максимально подробно изложить, почему налогоплательщик не согласен с актом в целом или с его отдельными положениями, и по возможности подтвердить свои аргументы документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию. Также в перечне приложений надо указывать каждый прикрепляемый документ, чтобы исключить споры о составе заявки.

Налогоплательщику сообщают, где и когда будут рассматриваться акт проверки и возражения — он может присутствовать, давать устные пояснения и представлять подтверждающие документы. При этом аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

Как правило, по итогам рассмотрения акта и возражений принимается одно из следующих решений:

- о привлечении налогоплательщика к ответственности;

- об отказе от привлечения ответственности;

- о проведении дополнительного контроля.

Решения о привлечении к ответственности и об отказе можно обжаловать в вышестоящем налоговом органе и позже в суде. А результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

Образец возражения на акт налоговой проверки можно скачать в Информации ФНС «Подача возражений на акты налоговых проверок».

Что должен сделать руководитель налогового органа перед рассмотрением материалов налоговой проверки согласно п. 3 ст. 101 НК РФ:

- объявить, кто занимается делом, материалы какой налоговой проверки будут рассматриваться;

- установить факт явки лиц, приглашенных для участия в рассмотрении;

- при необходимости проверить полномочия представителя лица, в отношении которого проводилась налоговая проверка;

- разъяснить тем, кто задействован в процедуре, их права и обязанности (ст. 21, 23 НК РФ);

- вынести решение об отложении рассмотрения материалов, если лицо, участие которого важно, не явилось.

Если налоговый орган не отклонил претензии, его решение можно обжаловать в вышестоящем налоговом органе и позже в суде.

Как подавать возражения:

- в канцелярию налогового органа или окно приема документов налогового органа;

- по почте;

- лично или через представителя.

В налоговый орган, составивший акт. Но для этого вам понадобятся номер, адрес и реквизиты этой налоговой. Необходимые реквизиты можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Подача жалобы или апелляционной жалобы

Апелляционная жалоба подается в том случае, если решение налогового органа о привлечении к ответственности за совершенное налоговое правонарушение еще не вступило в силу. Сроки подачи — в течение 10 дней с того момента, как получено решение налоговой. По окончании этого срока оно вступает в силу (п. 2 ст. 101.2 НК РФ).

Жалобу можно подать в письменном или электронном виде, в том числе через личный кабинет налогоплательщика. Она должна быть подписана руководителем или представителем. Если она подается уполномоченными представителями налогоплательщика, вместе с жалобой нужно представить доверенность.

Представлять интересы налогоплательщика без доверенности могут только законные представители организации (генеральный директор, руководитель, председатель) или физического лица (родители, опекуны, попечители).

Уполномоченный представитель налогоплательщика (физлицо или юрлицо) может представлять интересы налогоплательщика на основании доверенности (ст. 185-189 ГК РФ). Чтобы представлять интересы ИП, нужно нотариально удостоверить доверенность (п. 3 ст. 29 НК РФ).

Есть решения, которые нельзя обжаловать в апелляционном порядке, а только в судебном. Речь идет о решениях, вынесенных федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

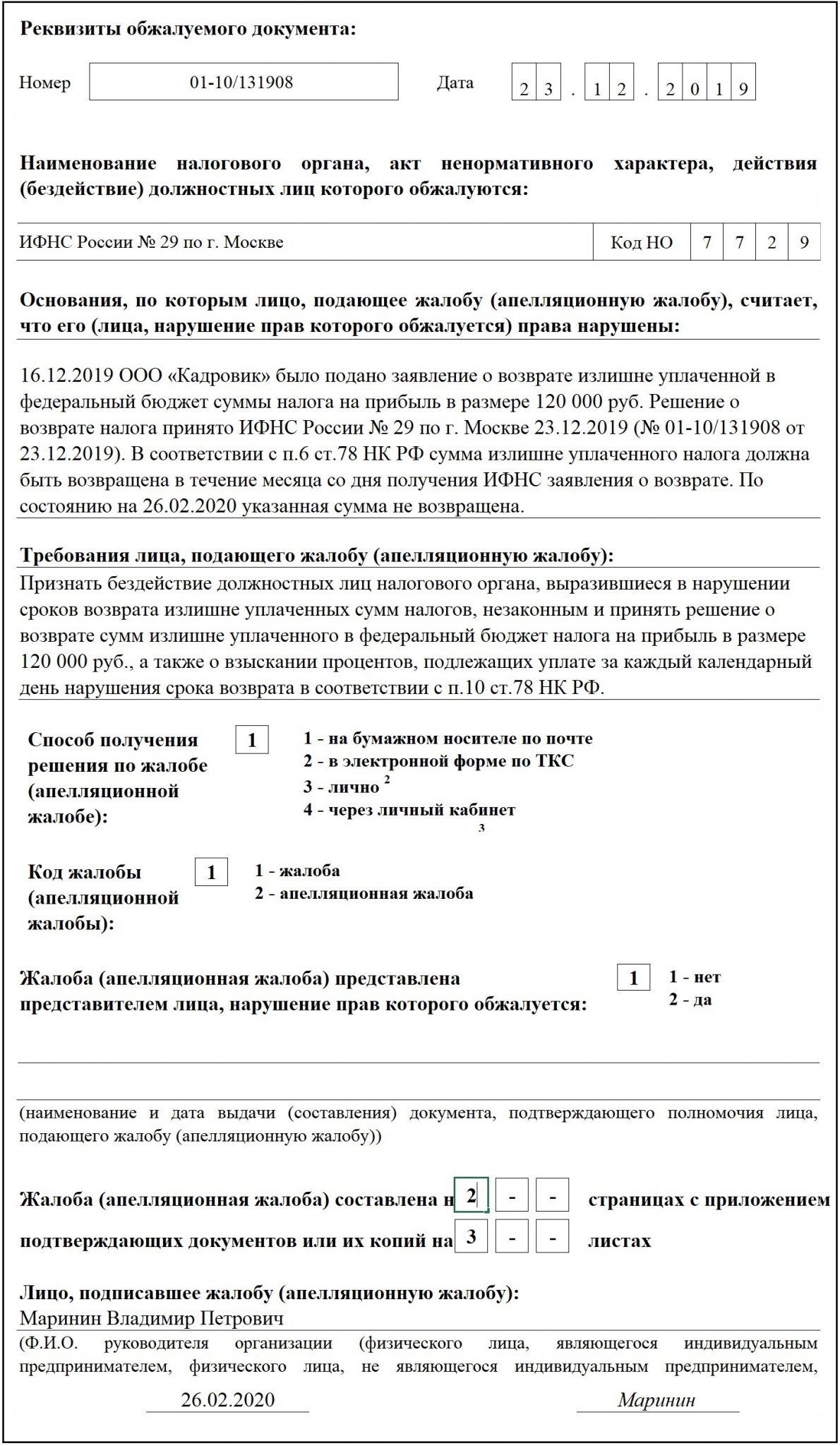

Информация, которую необходимо включить в жалобу и апелляционную жалобу

Эта информация указана в ст. 139.2 НК РФ:

- ФИО и адрес заявителя или наименование и адрес организации-заявителя;

- обжалуемый акт, действия или бездействие его должностных лиц;

- наименование налогового органа, действия которого обжалуются;

- основания, по которым нарушены права заявителя;

- требования лица, подающего жалобу;

- способ получения решения по жалобе: на бумаге, в электронном виде или через личный кабинет налогоплательщика.

Кроме того, допустимо внесение в жалобу дополнительных обстоятельств, которые могут смягчить или исключить ответственность налогоплательщика. Также в жалобе могут быть указаны другие необходимые для своевременного рассмотрения жалобы сведения, в том числе номера телефонов, факсов, адреса электронной почты и т.д.

Срок принятия решения по жалобе — в течение месяца после подачи (п. 6 ст. 140 НК РФ), однако он может быть продлен еще на 15 дней, если так решит руководитель или заместитель руководителя налогового органа.

Еще в течение трех рабочих дней налогоплательщику сообщат о принятом решении. Со дня принятия решения по апелляционной жалобе решение налогового органа по результатам проверки вступает в силу.

Апелляционная жалоба подается в тот же налоговый орган, который выносил решение. Он должен передать жалобу в вышестоящий налоговый орган в течение 3-х дней. Пока жалоба рассматривается вышестоящим налоговым органом, начисленные платежи не взыскиваются.

Вступившее в силу решение налогового органа, которое не было обжаловано в апелляционном порядке, может быть обжаловано в вышестоящий налоговый орган в общем порядке в течение года с момента вынесения обжалуемого решения.

Если вы пропустили срок подачи жалобы по уважительной причине, его можно восстановить, подав ходатайство в налоговый орган.

Зачем нужно подавать жалобу

- чтобы впоследствии вашу заявку рассмотрел суд;

- это бесплатно;

- это несложно и не требует помощи юристов;

- вам не нужно присутствовать на рассмотрении жалобы;

- если в обжаловании отказано, можно понять, почему это произошло, и более тщательно подготовиться к защите своей позиции в суде;

- если решение налоговых органов или должностных лиц в вышестоящем налоговом органе удалось обжаловать, оно будет приостановлено.

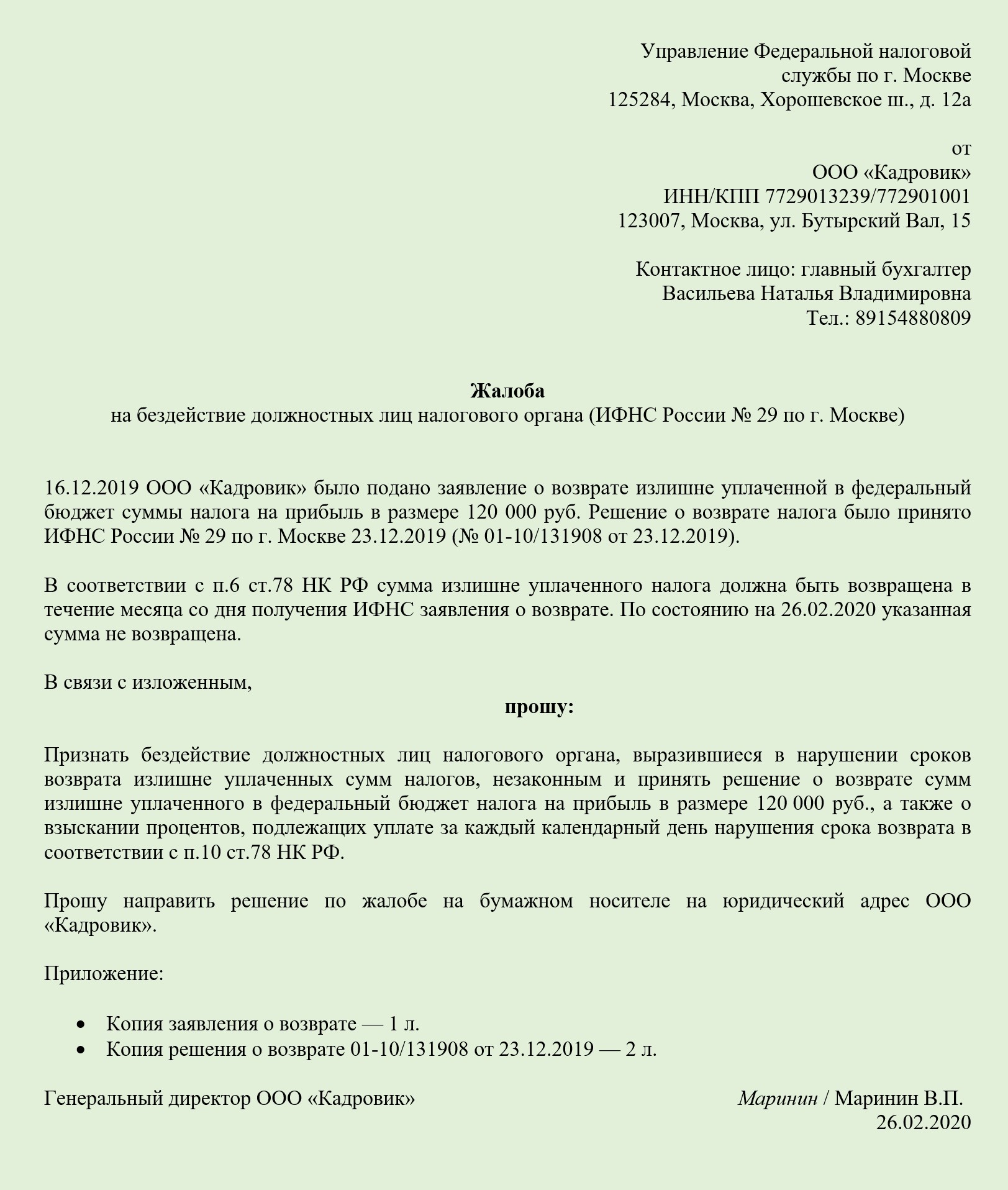

Как составить жалобу

Жалобу можно подать и на решение налогового органа в целом, и на отдельные его части. В жалобе должны быть указаны причины, по которым вы не согласны с решением налоговой, и изложено ваше требование — о полной или частичной отмене решения, проведении дополнительной проверки или изменении решения, иначе ее не примут.

Образец жалобы можно скачать на сайте ФНС.

Подача иска в суд

Если налогоплательщик не согласен с решением вышестоящего налогового органа или вышестоящий налоговый орган не рассмотрел жалобу в установленный срок, можно подать иск в суд (п. 2 ст. 138 НК РФ). Для этого нужно уплатить пошлину в размере 3000 руб. (ст. 333.21 НК РФ).

Информацию, которую нужно указать в иске

- наименование арбитражного суда, в который подается исковое заявление;

- для организаций — наименование истца, место нахождения; для ИП — место госрегистрации, номер телефона и e-mail;

- наименование органа или лица, которые приняли оспариваемый акт и вышестоящего налогового органа;

- название, номер и дата принятия оспариваемого акта;

- цену иска (если иск подлежит оценке);

- какие права заявителя были нарушены;

- ссылки на законы и нормативные правовые акты, которым не соответствует решение налогового органа;

- требование заявителя о признании ненормативного правового акта недействительным, решений и действий (бездействия) должностных лиц незаконными.

Что приложить к заявлению

- копию свидетельства о регистрации организации;

- обжалуемый акт;

- документы, на которые ссылается налогоплательщик;

- документы о направлении заявления в налоговые органы;

- доверенность представителя;

- документы, подтверждающие соблюдение досудебного порядка;

- подтверждение оплаты госпошлины.

Срок рассмотрения заявлений — 3 месяца, но он может быть продлен по решению председателя суда до 6-ти месяцев.

Физлица обжалуют решения налоговых органов в суде общей юрисдикции, а ИП и организации — в арбитражном суде по правилам АПК РФ.

Если арбитражный суд отказался удовлетворить заявление, решение суда можно обжаловать в апелляционной и кассационной инстанциях.

На что нужно обратить внимание налогоплательщику:

- Важно активно и последовательно отстаивать свои интересы в ходе проверки, так как это поможет отстоять позицию в суде.

- Возражения на акт налоговой проверки составляются в течение 2-х месяцев после окончания выездной проверки и 10 дней после окончания камеральной проверки (п. 1 ст. 100 НК РФ).

- Подать возражения можно в течение месяца (п. 6 ст. 100 НК РФ), начиная с момента получения акта. Реальной датой считается дата, когда налогоплательщик подписал документ, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться.

- Если документы подаются по почте, нужно учитывать время почтового отправления, чтобы успеть в срок.

- К возражению нужно прикладывать копии подтверждающих документов и указывать в перечне приложений каждый документ, чтобы исключить споры о составе заявки.

- Результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

- В возражениях налогоплательщик должен максимально подробно описывать, почему он не согласен с актом, и по возможности подтверждать это документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию.

- Пока результаты налоговой проверки рассматриваются, налогоплательщик может предоставить руководителю налогового органа устное несогласие с результатами проверки и дополнительные документы. Аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

- Когда руководитель налогового органа вынес по результатам проверки решение о привлечении к налоговой ответственности, можно обжаловать решение налогового органа в вышестоящем налоговом органе. Это обязательный этап (п. 2 ст. 138 НК РФ), без которого нельзя впоследствии подать заявление в арбитражный суд.

- Если решение налогового органа еще не вступило в силу, нужно подать апелляционную жалобу в тот же орган, который вынес решение, в течение одного месяца (п. 9 ст. 101 НК РФ). В этом налоговом органе находятся все материалы налоговой проверки, и после получения жалобы чиновники самостоятельно направят жалобу в вышестоящий налоговый орган (п. 1 ст. 139.1 НК РФ).

- Как и возражения, апелляционную жалобу можно подать лично, в электронном виде или через личный кабинет налогоплательщика.

- Если налогоплательщик пропустил срок подачи апелляции, он может обжаловать решение налогового органа, которое уже вступило в силу, с помощью обычной жалобы (п. 2 ст. 139 НК РФ) в течение года после принятия решения.

- Пропущенный срок можно восстановить перед вышестоящим налоговым органом, подав ходатайство с указанием уважительных причин. Решение о том, восстановить срок обжалования или нет, принимает вышестоящий налоговый орган (п. 2 ст. 139 НК РФ).

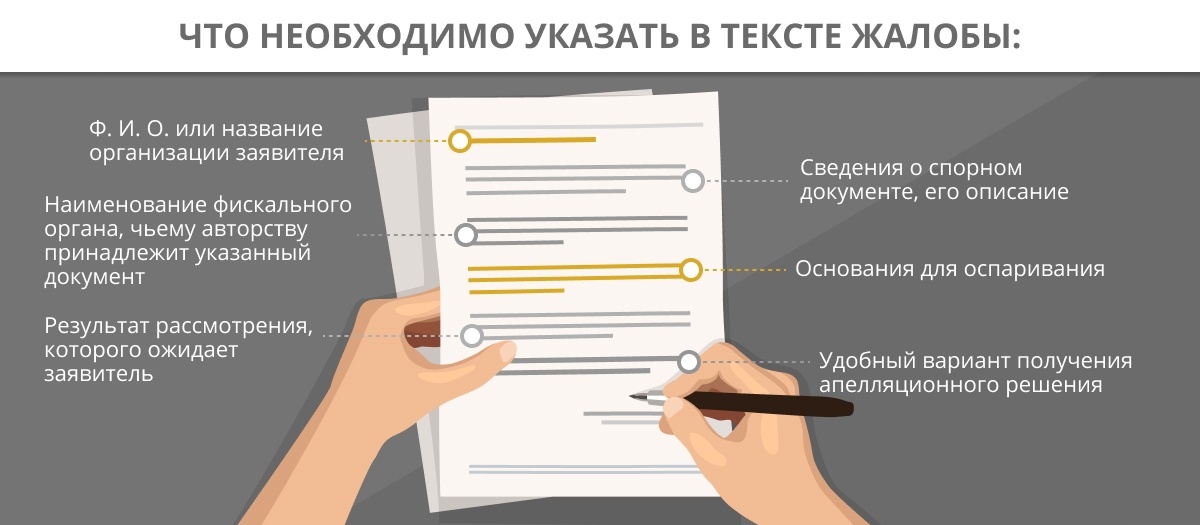

- Налоговый орган может оставить жалобу без рассмотрения (ст. 139.3 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

- 1 Правила подачи жалобы на ИФНС

- 2 Как составить жалобу на ИФНС

- 3 Жалоба в ИФНС в свободной форме

- 4 Жалоба в ИФНС на бланке, рекомендованном ФНС

- 5 Подводим итоги

Неправомерные действия или решения налоговиков можно обжаловать в вышестоящий налоговый орган. Рассмотрим, как правильно составить жалобу на ИФНС в 2020 году.

Правила подачи жалобы на ИФНС

Особенности обжалования ненормативных актов и действий (бездействия) должностных лиц налогового органа приведены в главах 19–20 НК РФ:

- Предмет обжалования.

Подать жалобу можно только на ненормативный акт ИФНС (например, решение о привлечении или об отказе в привлечении к налоговой ответственности) или действия (бездействие) должностных лиц налогового органа (например, доначисление налога за не принадлежащее налогоплательщику имущество, отказ в предоставлении льготы).

- Обязательность досудебного обжалования.

Подать жалобу в суд на неправомерный, по мнению налогоплательщика, акт ИФНС можно только после его обжалования в вышестоящем налоговом органе. Несоблюдение досудебного порядка рассмотрения жалобы повлечет отказ в принятии жалобы в суде.

- Срок подачи жалобы.

Жалоба на неправомерные действия (бездействие) должностных лиц налогового органа может быть обжалована в течение года с момента, когда организация или ИП узнала (должна была узнать) о нарушении своих прав.

- Жалоба на невступившее в силу решение ИФНС (по камеральной или выездной проверке) подается в течение 1 месяца с даты его вручения организации или ИП (то есть до даты вступления решения в силу).

- На вступившее — в течение года, после вступления решения в силу.

Если УФНС отказало в удовлетворении жалобы на ИФНС, это решение также можно обжаловать в ФНС РФ в течение 3 месяцев с даты его вынесения.

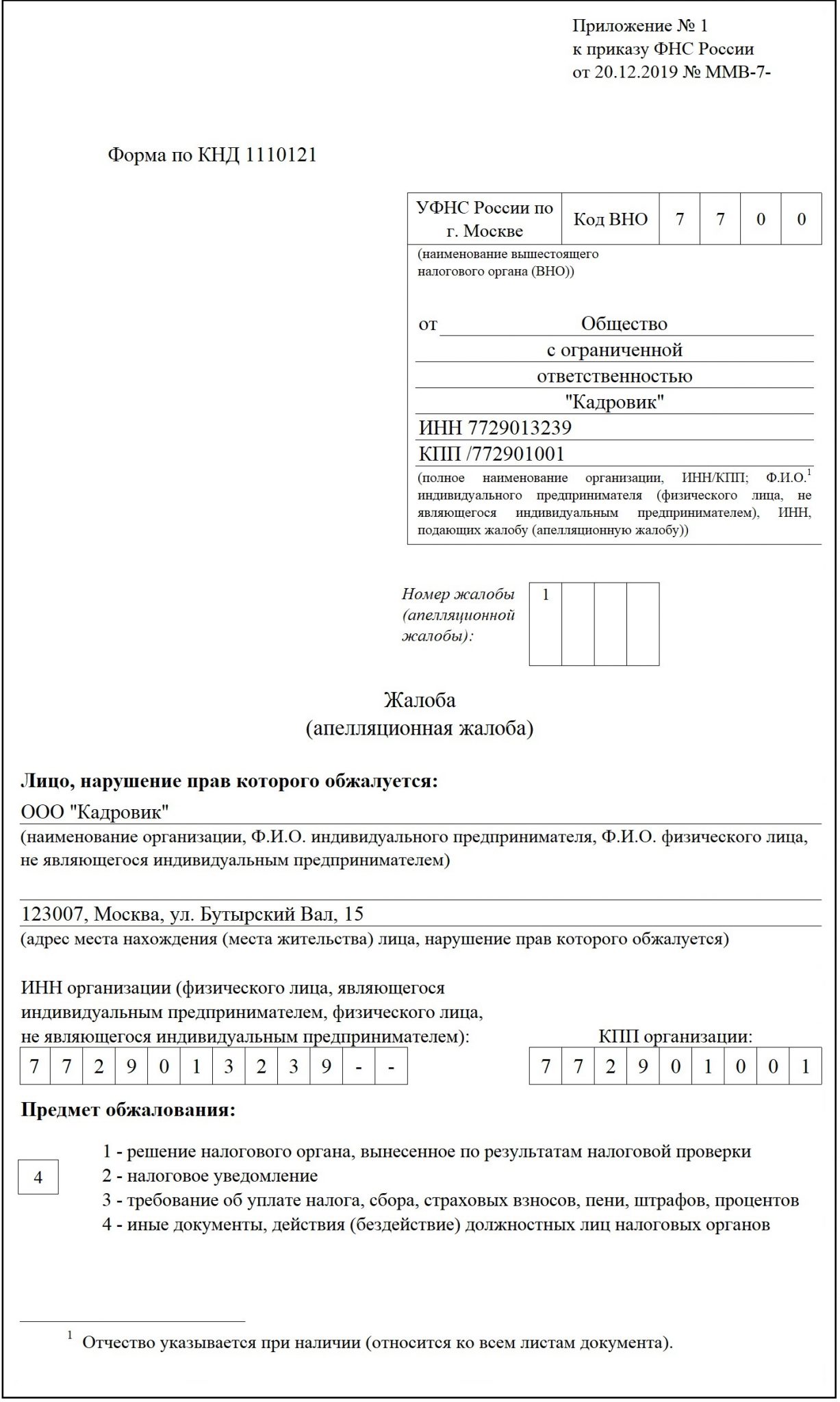

- Способ составления жалобы.

Жалобу можно подать на бумаге или в электронной форме. Жалоба составляется на бланке, утв. Приказом ФНС РФ от 20.12.2019 № ММВ-7-9/645@ (Приложение № 1) или в свободной форме. При составлении жалобы в электронной форме следует придерживаться формата и порядка представления, приведенных в приложениях 2 и 4 к Приказу № ММВ-7-9/645@.

- Способ направления жалобы.

Жалобу на ИФНС рассматривает вышестоящий налоговый орган, но подается она в ту ИФНС, на которую жалуется налогоплательщик. В течение 3 дней с даты получения жалобы ИФНС обязана передать ее со всеми материалами в вышестоящий налоговый орган (УФНС). Передать жалобу в ИФНС можно лично, через представителя, по почте, по ТКС или через личный кабинет налогоплательщика. При направлении по ТКС ее необходимо подписать ЭЦП.

- Возможность отзыва поданной жалобы.

Поданную жалобу можно отозвать до момента принятия решения по ней. Но после этого повторно подать ее по тем же основаниям не получится.

Как составить жалобу на ИФНС

Как было сказано выше, составить жалобу можно на бумаге и в электронной форме. С порядком составления жалобы в электронной форме можно ознакомиться в статье «Как подать жалобу в ИФНС в электронном виде».

Жалобу на бумаге можно подать двумя способами:

- в свободной форме с указанием обязательных реквизитов;

- на бланке, утв. Приказом ФНС РФ от 20.12.2019 № ММВ-7-9/645@.

Использование бланка, приведенного в вышеуказанном письме, необязательно, но желательно, так как это избавит вас от риска возможного отказа в рассмотрении жалобы из-за несоблюдения требований к составлению этого документа.

Жалоба в ИФНС в свободной форме

При составлении жалобы в свободной форме необходимо указать следующие реквизиты (п. 2-3 ст. 139.2 НК РФ):

- название и адрес вышестоящего налогового органа, который будет рассматривать жалобу;

- название (ФИО) и адрес подателя жалобы (организации, ИП или физлица);

- предмет обжалования (реквизиты акта, который обжалуется или указание на то, что обжалуются действия или бездействие должностных лиц ИФНС);

- название и номер ИФНС, на которую подается жалоба;

- описание сути жалобы (с чем именно не согласен податель жалобы, обоснование его позиции и доводы, подтверждающие его правоту);

- требования, выдвигаемые подателем жалобы;

- способ получения решения по жалобе (на бумаге, по ТКС, в личный кабинет на сайте ФНС);

- контактные данные для связи налогоплательщиком (номер телефона, адрес электронной почты).

Если есть документы, подтверждающие правоту заявителя, их нужно приложить к жалобе. Также потребуется приложить доверенность, если жалоба подается не лично налогоплательщиком, а его представителем.

Как узнать реквизиты вышестоящего налогового органа

Несмотря на то, что жалоба подается в ИФНС, действия (бездействие) или решение которой оспариваются, в шапке документа нужно указать название и реквизиты вышестоящего налогового органа. Структура налоговых органов следующая: ИФНС — УФНС по региону — ФНС РФ.

То есть жалоба на ИФНС подается в УФНС по субъекту РФ. Если управление не удовлетворило жалобу или удовлетворило ее не в полном объеме, обжаловать решение УФНС можно в ФНС или суд.

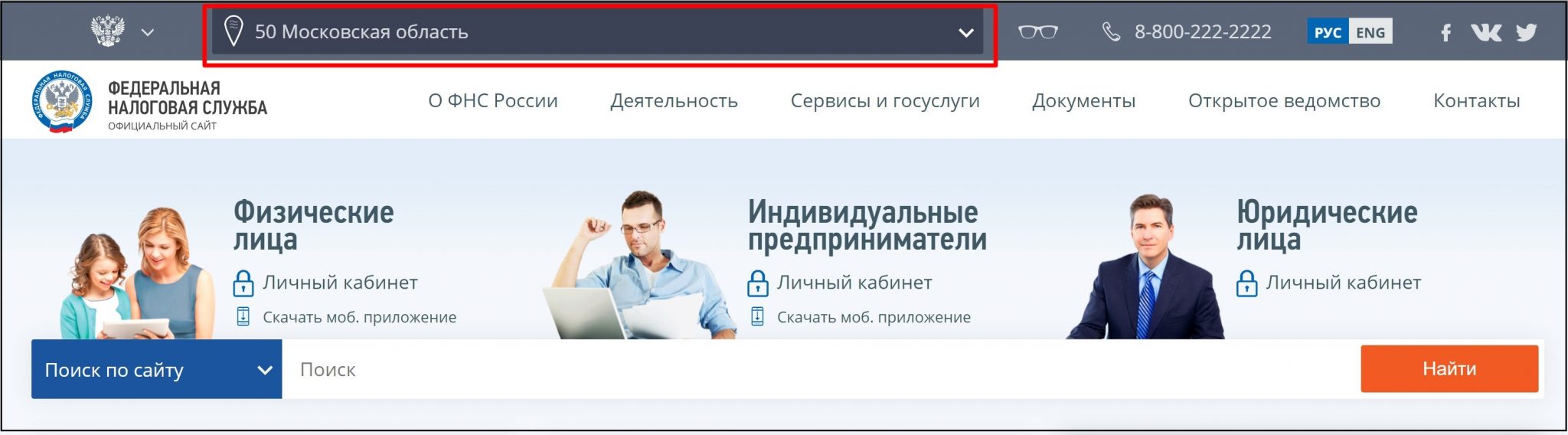

Узнать данные вышестоящего налогового органа, можно на сайте ФНС РФ. Для этого на главной странице в левом верхнем углу необходимо выбрать регион, в котором подается жалоба:

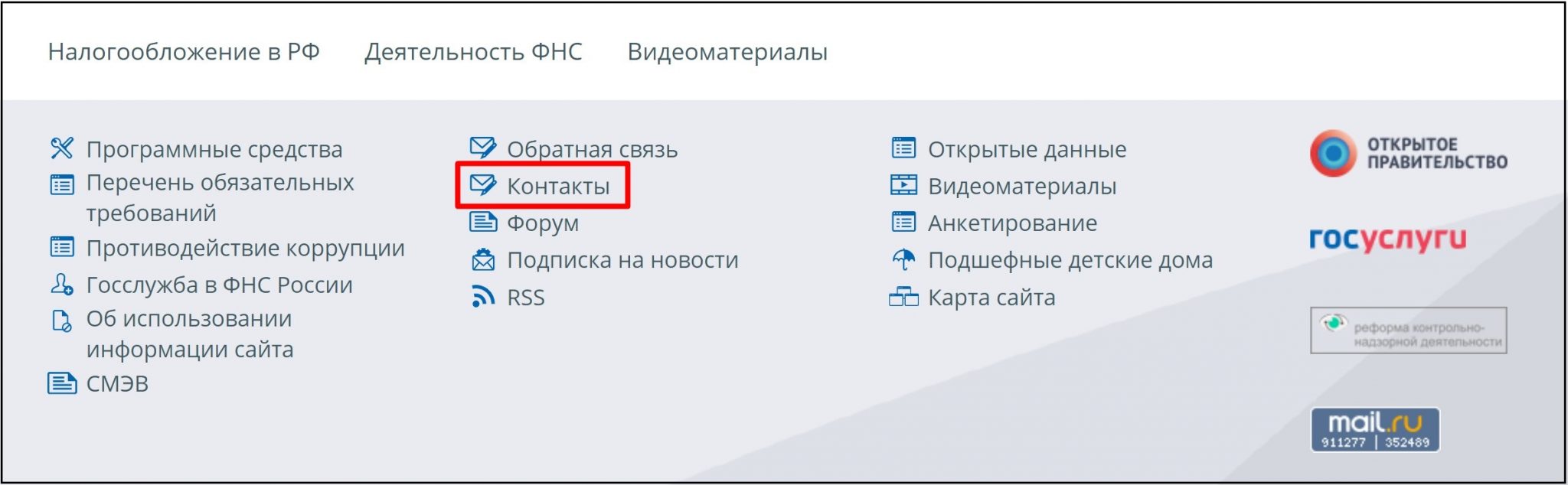

Затем в самом низу страницы нужно выбрать кнопку «Контакты»:

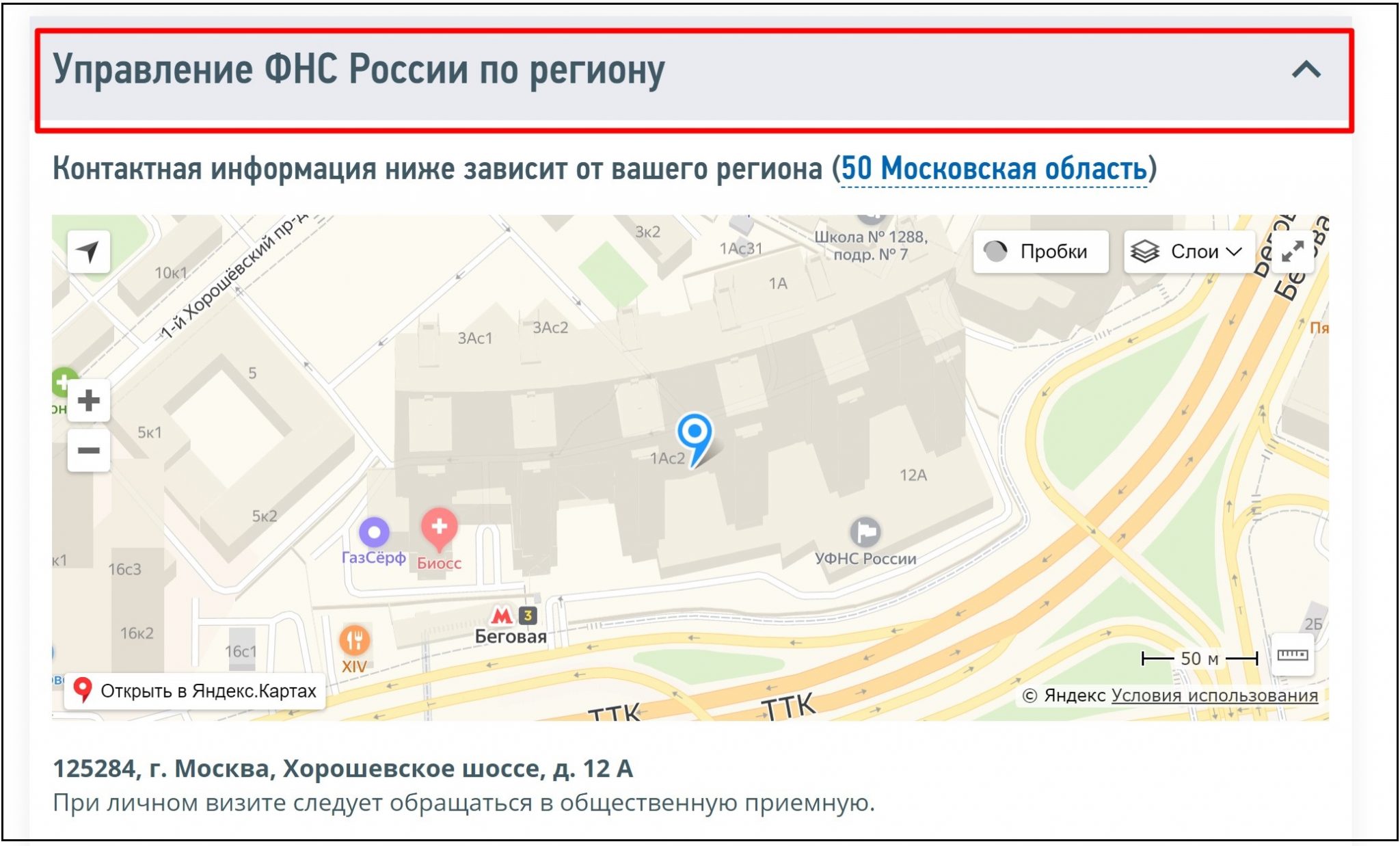

После это выбираем на открывшейся странице «Управление ФНС России по региону» и раскрываем окно. В нем будет указано название УФНС региона, контактные данные, схема проезда и время работы управления.

Жалоба в ИФНС на бланке, рекомендованном ФНС

Порядок составления жалобы на бланке, разработанном ФНС, приведен в Приложении № 5 к Приказу ФНС России от 20.12.2019 № ММВ-7-9/645@. Отразим основные правила составления жалобы на ИФНС в таблице:

По жалобам, подаваемым на действия (бездействие) должностных лиц ИФНС и их решений, в этой строке указываем УФНС России по г. Москве.

Узнать код УФНС других регионов можно на сайте ФНС РФ. Для этого открываем выпадающую строку «Код ИФНС» и нажимаем на «+» напротив региона, в котором подается жалоба. Самым первым налоговым органом будет Управление ФНС по этому региону. Код этого УФНС и вписываем в строку

1 — если жалоба подается на решение ИФНС;

2 — на налоговое уведомление;

3 — на требование об уплате налогов, сборов, страховых взносов, пеней, штрафов или процентов;

1 — на бумаге по почте;

2 — в электронной форме по ТКС;

4 — в личном кабинете на сайте ФНС РФ.

В этой строке необходимо указать:

Подводим итоги

Понравилась статья? Поделитесь ссылкой с друзьями:

В соответствии с п. 2 ст. 138 НК РФ акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в судебном порядке только после их обжалования в вышестоящем налоговом органе в порядке, предусмотренном НК РФ.

На этапе досудебного обжалования лицо, чьи права были нарушены, подает письменную жалобу в вышестоящий налоговый орган. А вышестоящий налоговый орган рассматривает жалобу и материалы по ней и принимает соответствующее решение. Уплата государственной пошлины за рассмотрение вышестоящим налоговым органом жалоб не предусмотрена.

Следует отметить, что Минфин России не наделен полномочиями по рассмотрению жалоб на акты налоговых органов, действия (бездействие) их должностных лиц. Поэтому возникающие разногласия между налогоплательщиками (плательщиками сборов, налоговыми агентами) и налоговыми органами в Минфине России не рассматриваются.

В случае, если решение по жалобе (апелляционной жалобе) не принято вышестоящим налоговым органом в сроки, установленные п. 6 ст. 140 НК РФ, акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в судебном порядке.

В судебном порядке также могут быть обжалованы:

- акты налоговых органов ненормативного характера, принятые по итогам рассмотрения жалоб (апелляционных жалоб). Обжаловать их можно в вышестоящий налоговый орган (ФНС России) и (или) в судебном порядке (

Акты налоговых органов ненормативного характера, принятые по итогам рассмотрения жалоб (апелляционных жалоб), могут быть обжалованы в вышестоящий налоговый орган и (или) в судебном порядке.

Налоговый кодекс Российской Федерации (НК РФ) (с изменениями и дополнениями)

- акты ненормативного характера ФНС России, действий или бездействия его должностных лиц. обжалуются только в судебном порядке (абз. 4 п. 2 ст. 138 НК РФ).

Как правило, акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц обжалуются после их вступления в силу или совершения. При этом по общему правилу подача жалобы в вышестоящий налоговый орган не приостанавливает исполнение обжалуемого акта налогового органа или совершение обжалуемого действия его должностным лицом, за исключением случаев, установленных в п. 5 ст. 138 НК РФ.

Особый порядок обжалования предусмотрен для решений о привлечении к ответственности (или об отказе в привлечении к ответственности) за совершение налоговых правонарушений, принятых по результатам налоговых проверок в порядке ст. 101 НК РФ (за исключением решений, вынесенных ФНС России). Такие решения могут быть обжалованы налогоплательщиком либо до их вступления в силу (путем подачи апелляционной жалобы), либо после вступления в силу (путем подачи жалобы).

В случае подачи апелляционной жалобы оспариваемое решение вступает в силу после принятия вышестоящим налоговым органом соответствующего решения по ней. Поэтому подача апелляционной жалобы предоставляет налогоплательщику возможность отсрочить исполнение обжалуемого решения.

Жалоба (апелляционная жалоба) в вышестоящий налоговый орган подается через налоговый орган, действия или бездействие должностных лиц которого обжалуются (п.п. 1 и 2 ст. 139 НК РФ).

Подача жалобы (апелляционной жалобы) должна осуществляться с соблюдением установленных сроков и требований к ее форме и содержанию (ст.ст. 139,

Статья 139.1. Порядок и сроки подачи апелляционной жалобы

Налоговый кодекс Российской Федерации (НК РФ) (с изменениями и дополнениями)

Факт подачи жалобы (не апелляционной) обязывает налоговый орган, акт ненормативного характера, действия или бездействие должностных лиц которого обжалуются, принять меры по устранению нарушения прав лица, подавшего жалобу, и сообщить об этом в вышестоящий налоговый орган. Если нарушения устранены, то жалоба может быть оставлена вышестоящей инстанцией без рассмотрения. Соответствующе положения установлены в

1.1. При получении жалобы налоговый орган, акт ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан принять меры по устранению нарушения прав лица, подавшего жалобу. В случае устранения нарушения прав лица, подавшего жалобу, налоговый орган сообщает об этом в вышестоящий налоговый орган в течение трех дней со дня такого устранения с приложением подтверждающих документов (при их наличии).

Налоговый кодекс Российской Федерации (НК РФ) (с изменениями и дополнениями)

При этом необходимо учитывать, что решение об оставлении жалобы (апелляционной жалобы) без рассмотрения не является свидетельством соблюдения досудебного порядка урегулирования спора, поскольку жалоба (апелляционная жалоба) не рассматривается по существу. В то же время оставление жалобы (апелляционной жалобы) без рассмотрения не препятствует повторному обращению лица с соответствующей жалобой, за исключением случаев, установленных в п. 3 ст. 139.3 НК РФ. Повторное обращение с жалобой (апелляционной жалобой) производится в сроки, установленные для подачи соответствующей жалобы (п. 6 ст. 138 НК РФ).

Податель жалобы (апелляционной жалобы) в течение всего срока с момента ее подачи и вплоть до принятия по ней решения вправе:

- представить дополнительные документы, подтверждающие его доводы. Однако такие документы рассматриваются вышестоящим налоговым органом, если будут представлены пояснения причин, по которым было невозможно своевременное представление таких документов налоговому органу, решение которого обжалуется (п.п. 1, 4 ст. 140 НК РФ);

- отозвать жалобу (апелляционную жалобу) полностью или в части путем направления письменного заявления в налоговый орган, рассматривающий соответствующую жалобу. Отзыв жалобы (апелляционной жалобы) лишает ее подателя права на повторное обращение с жалобой (апелляционной жалобой) по тем же основаниям (п. 7 ст. 138 НК РФ).

Рассмотреть жалобу (апелляционную жалобу) со всеми полученными документами и вынести решение по ней вышестоящий налоговый орган обязан в порядке и сроки, установленные в ст. 140 НК РФ. Рассмотрение осуществляется без участия лица, подавшего жалобу (апелляционную жалобу), за исключением предусмотренных в п. 2 ст. 140 НК РФ случаев.

Перечень решений, принимаемых по жалобе, приведен в п. 3 ст. 140 НК РФ. Принятое по результатам рассмотрения жалобы (апелляционной жалобы) решение вышестоящего налогового органа вручается или направляется ее подателю (п. 6 ст. 140 НК РФ).

В случае несогласия с принятым вышестоящим налоговым органом решением податель жалобы (апелляционной жалобы) может обжаловать его в ФНС России и (или) в судебном порядке (абз. 3 п. 2 ст. 138 НК РФ).

НК РФ установлены дополнительные гарантии защиты прав налогоплательщиков. В случае если решение по жалобе (апелляционной жалобе) не принято вышестоящим налоговым органом в установленные сроки, акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в судебном порядке (п. 2 ст. 138 НК РФ).

Таким образом, право на обращение в суд по налоговым спорам податель жалобы (апелляционной жалобы) получает (п. п. 2, 3 ст. 138 НК РФ):

- со дня, когда ему стало известно о принятом вышестоящим налоговым органом решении по соответствующей жалобе,

- или со дня истечения срока принятия решения по жалобе (апелляционной жалобе), установленного п. 6 ст. 140 НК РФ.

Исполнительное производство: практические решения

Авторский онлайн-курс Р.С. Бевзенко «Право недвижимости»

Правовое регулирование международных расчётных операций

Комментарии (2)

"Добавьте актуальной практики - положительных решений "

. обсуждение в блоге Денис Козырев "Отказы в удовлетворении административных исков даже при незаконности действий госорганов"

По мнению А. Трапезникова, условия взыскания убытков с налоговых органов в целом находятся в общеправовом русле, однако, имеют свою специфику с точки зрения доказывания вины и противоправности поведения причинителя вреда, а также специфику источника взыскания.

В разделе 6 Налогового кодекса Российской Федерации (далее — НК РФ) нет норм, предусматривающих ответственность налоговых органов и их должностных лиц. Законодатель ограничивается лишь констатацией ответственности налоговых органов в целом.

Так, согласно ст. 35 НК РФ за неправомерные действия или бездействие должностные лица налоговых органов несут ответственность в соответствии с законодательством Российской Федерации.

В силу ст. 12 Закона Российской Федерации от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» (далее — Закон о налоговых органах) должностные лица налоговых органов за невыполнение или ненадлежащее выполнение своих обязанностей привлекаются к дисциплинарной, материальной и уголовной ответственности в соответствии с действующим законодательством. Законодатель, обозначая виды ответственности должностных лиц налоговых органов, не регламентирует их и закрепляет лишь отсылочные нормы без конкретизации составов правонарушений. Субъектами административной и уголовной ответственности могут быть исключительно должностные лица налоговых органов.

Государственные гражданские служащие должностные лица налоговых органов несут дисциплинарную ответственность, предусмотренную ст. 57 Федерального закона «О государственной гражданской службе Российской Федерации» от 27.07.2004 № 79-ФЗ

В соответствии со ст. 2.4 КоАП РФ административной ответственности подлежит должностное лицо в случае совершения им административного правонарушения в связи с неисполнением либо ненадлежащим исполнением своих служебных обязанностей.

При этом, КоАП РФ, как и другие нормативные источники, не содержит специальных норм, посвященных ответственности должностных лиц налоговых органов, не выделяет их в качестве отдельных субъектов

Также при наличии соответствующих оснований невыполнение или ненадлежащее выполнение должностным лицом налогового органа своих обязанностей может быть расценено, к примеру, как: воспрепятствование законной предпринимательской или иной деятельности (ст. 169 УК РФ); злоупотребление должностными полномочиями (ст. 285 УК РФ); превышение должностных полномочий (ст. 286 УК РФ); халатность (ст. 293 УК РФ); служебный подлог (ст. 292 УК РФ); нецелевое расходование бюджетных средств (ст. 285.1 УК РФ); получение взятки (ст. 290 УК РФ) и др.

В силу п. 1 ст. 35 НК РФ налоговые органы несут ответственность за убытки, причиненные налогоплательщикам вследствие своих неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей. НК РФ понятие убытков не определено, но в соответствии с п. 2 ст. 103 НК РФ убытки, причиненные неправомерными действиями налоговых органов или их должностных лиц при проведении налогового контроля, подлежат возмещению в полном объеме, включая упущенную выгоду (неполученные доходы).

Государство несет ответственность за действия своих должностных лиц только в случае доказанности их вины

Обязанность доказывания противоправности действий (бездействия) налогового органа с учетом обстоятельств, послуживших основанием для таких действий (бездействия) также вытекает из пункта 5 Информационного письма Президиума ВАС РФ от 31.05.2011 года № 145. При изложении данного аспекта следует обратить внимание, что многие отказы в возмещении убытков связаны с тем, что налогоплательщики не доказывают, что наступление убытков было связано исключительно с обстоятельствами противоправного поведения налогового органа. Наряду с этим, судебные инстанции оценивают действия самого налогоплательщика по предприятию действий, исключающих причинение имущественного вреда.

Указанный подход достаточно близко воспринят судебными инстанциями из Постановления Президиума ВАС РФ от 17.07.2012 № 2683/12 по делу № А60-25348/2010, где высшей инстанцией было указано, что произведенные затраты не подлежат возмещению в виде убытков, так как общество их осуществляя не могло не осознавать незаконность акта органа власти.

В силу правовой позиции, изложенной в п.2 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 22.06.2006 № 23, рассматривая иски, предъявленные в соответствии со ст.16, 1069 Гражданского кодекса Российской Федерации, судам необходимо иметь в виду, что должником в обязательстве по возмещению вреда по данной категории дел также является публично-правовое образование, а не его органы либо должностные лица этих органов. Следовательно, при удовлетворении указанных исков в резолютивной части решения суда должно указываться о взыскании денежных средств за счет казны соответствующего публично-правового образования, а не с государственного или муниципального органа.

«Клерк» Рубрика Налоговые споры

С 1 января 2014 года начал действовать обязательный досудебный порядок обжалования любых ненормативных актов налоговых органов, а также действий или бездействия их должностных лиц. То есть если налогоплательщик полагает, что контролеры, например, неправомерно доначислили налоги в ходе проверки, незаконно затребовали документы, заблокировали счет в банке или отказали в приеме отчетности, до обращения в суд за защитой своих прав он должен совершить ряд действий по урегулированию спорной ситуации внутри налоговой службы. Как это сделать, подробно прописано в гл. 19 НК РФ, обновленной Федеральным законом от 02.07.2013 № 153-ФЗ (далее – Федеральный закон № 153-ФЗ). Положения данной главы обязательны для применения всеми налогоплательщиками, в том числе находящимися на специальных налоговых режимах. О правилах обжалования ненормативных актов налоговиков, а также их действий (бездействия) расскажем в статье.

ФНС о преимуществах досудебного обжалования

Чиновники ФНС на своем официальном сайте, в печатных и телевизионных СМИ неоднократно указывали на преимущества претензионного порядка урегулирования налоговых споров. Этот порядок менее формализован, нежели арбитражное судопроизводство, более понятен и доступен налогоплательщикам, поскольку не требует наличия специальных юридических знаний.

Данный метод отстаивания прав и законных интересов менее затратный по сравнению с судебным. Вышестоящий налоговый орган (ВНО) рассматривает жалобы налогоплательщиков совершенно бесплатно, а для обращения в суд требуется уплата госпошлины. Можно сэкономить и на расходах по оплате услуг профессиональных юристов, представляющих интересы заявителя в суде, тем более что рассмотрение иска не ограничивается одним-двумя судебными заседаниями. Как правило, судебный процесс продолжается в течение нескольких месяцев (а то и лет), да и сложно предугадать заранее момент его завершения.

В случае же применения досудебного порядка обжалования такой неопределенности нет: ВНО разрешит налоговый спор максимум за два месяца (разумеется, при соблюдении процессуальных сроков, установленных НК РФ). Кроме того, на время рассмотрения апелляционной жалобы решения ИФНС по налоговым проверкам не вступают в силу, принудительное взыскание доначисленных сумм не производится.

Правовые нормы, регламентирующие порядок досудебного рассмотрения споров между налоговыми органами и налогоплательщиками, начали действовать с 2011 года и, как показала практика, не были идеальны. В связи с этим назрела объективная необходимость совершенствования названного порядка. Поправки, внесенные в гл. 19, 20 НК РФ Федеральным законом № 153-ФЗ, устранили существовавшие ранее противоречия и пробелы в правовом регулировании претензионного механизма разрешения налоговых споров. Нововведения направлены на упрощение обжалования ненормативных актов контролеров. По мнению ФНС, это позволит расширить возможности налогоплательщиков по реализации прав на защиту своих интересов.

Ненормативный правовой акт – что это такое?

С 2014 года благодаря Федеральному закону № 153-ФЗ досудебный порядок урегулирования споров распространяется на все без исключения ненормативные правовые акты налоговиков. Что же подразумевается по этим понятием? Налоговый кодекс ответ на этот вопрос не дает, поэтому обратимся к судебной практике и разъяснениям налоговиков.

Под актом ненормативного характера, который может быть оспорен путем предъявления требования о признании его недействительным, понимается документ любого наименования (требование, решение, постановление, письмо и др.), подписанный руководителем (заместителем руководителя) налогового органа и касающийся конкретного налогоплательщика. Такое определение ненормативного правового акта содержится в Постановлении Пленума ВАС РФ от 28.02.2001 № 5. Несмотря на то, что этот документ утратил силу в связи с изданием Постановления Пленума ВАС РФ от 30.07.2013 № 57, очевидно, что приведенная трактовка рассматриваемого понятия актуальна и сейчас.

В январе 2014 года ФНС разместила на своем официальном сайте брошюру «Досудебное урегулирование налоговых споров». В ней указано, что ненормативный правовой акт – это документ, поименованный в НК РФ и касающийся конкретного налогоплательщика (например, требование об уплате налогов, решение о взыскании налогов).

Оспаривание решений по результатам налоговых проверок

Обратите внимание

Федеральным законом от 23.07.2013 № 248-ФЗ внесены изменения в абз. 1 п. 6 ст. 100 НК РФ, согласно которому с 15 рабочих дней до одного месяца увеличен срок подачи возражений на акт налоговой проверки. Данные поправки начали действовать с 24 августа 2013 года.

Досудебное урегулирование налогового спора начинается с момента вручения проверяемому лицу решения инспекции о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения.

Общий порядок передачи налогоплательщикам документов, используемых контролерами при осуществлении своих полномочий, изложен в п. 4 ст. 31 НК РФ. Согласно данной норме указанные документы могут быть вручены налогоплательщику (его представителю) одним из трех способов: лично под расписку, направлены по почте заказным письмом или переданы в электронной форме по ТКС. Правда, эти правила не распространяются на документы, порядок передачи которых прямо предусмотрен НК РФ, в том числе и на решения, вынесенные налоговыми органами по результатам выездных и камеральных проверок (Письмо ФНС России от 20.09.2013 № АС-4-2/16981).

Согласно п. 9 ст. 101 НК РФ упомянутое решение в течение пяти дней со дня его вынесения должно быть вручено проверяемому лицу под расписку или передано иным способом, свидетельствующим о дате его получения этим лицом (его представителем). Причем законодатель под иным способом не подразумевает направление решения по почте, поскольку далее в рассматриваемой норме указано: если решение невозможно вручить одним из приведенных способов, оно направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. Вероятно, под иным способом здесь подразумевается направление решения по ТКС.

Обратите внимание

Федеральным законом № 153-ФЗ изменен порядок определения даты вручения налогоплательщику решения, направляемого по почте. До 03.08.2013 решение считалось полученным адресатом по истечении шести дней с даты направления заказного письма, сейчас – на шестой день со дня отправки почтового отправления. То есть срок сократился на день.

Апелляционная жалоба или просто жалоба?

Срок вступления в силу решения о привлечении (об отказе в привлечении) к ответственности установлен в п. 9 ст. 101 НК РФ и составляет один месяц со дня вручения этого решения проверяемому лицу. Если налогоплательщик успеет за это время обжаловать ненормативный акт налоговиков, он считается оспоренным в апелляционном порядке (п. 1 ст. 138, п. 2 ст. 139.1 НК РФ). Соответственно, жалоба будет считаться апелляционной.

Отметим, что пропущенный срок подачи апелляционной жалобы восстановлению не подлежит. Если в течение месяца решение не было оспорено, оно вступает в силу и налоговый орган начинает процедуру взыскания доначисленных платежей.

Однако это не означает, что в подобной ситуации налогоплательщик утрачивает обязанность досудебного урегулирования налогового спора. В случае несогласия с решением проверяющих он должен подать жалобу на вступившее в силу решение. Для этого налогоплательщику отведен один год со дня вынесения оспариваемого решения. В случае пропуска указанного срока (причем исключительно по уважительной причине) ВНО может его восстановить. Разумеется, если налогоплательщик обратиться с соответствующим ходатайством (п. 2 ст. 139 НК РФ).

Куда подается жалоба?

Обратите внимание

Отсчет срока на рассмотрение жалобы (апелляционной жалобы) начинается со дня ее поступления в ВНО и не зависит от соблюдения (несоблюдения) инспекцией, вынесшей решение, трехдневного срока на передачу жалобы (п. 6 ст. 140 НК РФ).

Как оформить жалобу?

Жалоба (апелляционная жалоба) на решение о привлечении (об отказе в привлечении) к ответственности должна содержать следующие обязательные сведения:

- наименование и адрес организации или Ф. И. О. и место жительства физического лица;

- обжалуемый акт налогового органа ненормативного характера;

- наименование инспекции, решение которой оспаривается;

- основания, по которым лицо, подающее жалобу, считает, что его права нарушены;

- требования лица, подающего жалобу.

ФНС в упоминавшейся брошюре «Досудебное урегулирование налоговых споров» привела образцы жалоб на невступившее и вступившее решение, принятое налоговым органом по результатам камеральной или выездной проверки. Они идентичны, за исключением названия. Налоговое ведомство предлагает оформлять жалобу (апелляционную жалобу) по форме, приведенной ниже.

В каких случаях жалоба не рассматривается?

Отметим, что до вступления в силу Федерального закона № 153-ФЗ в Налоговом кодексе отсутствовали нормы, позволяющие налоговикам оставить обращение налогоплательщика без рассмотрения. В связи с этим судебные органы, как правило, признавали подобные действия контролеров противоречащими закону (постановления ФАС МО от 23.05.2013 № А40-97731/12-140-697, ФАС ЗСО от 18.07.2012 № А46-12641/2011, ФАС СЗО от 03.06.2011 № А56-49110/2010).

Теперь в силу п. 1 ст. 139.3 НК РФ вышестоящий налоговый орган на законных основаниях может не рассматривать обращение налогоплательщика по существу, если:

- жалоба не подписана заявителем (его представителем) или к ней не приложены документы, подтверждающие полномочия представителя налогоплательщика;

- нарушены сроки подачи жалобы, при этом заявитель не обратился с ходатайством об их восстановлении;

- заявителю отказано в восстановлении пропущенного срока на обжалование решения налоговиков;

- до вынесения решения по жалобе налогоплательщик отозвал жалобу (полностью или в части);

- заявитель ранее подавал жалобу по тем же основаниям.

Отметим, что отказ налоговиков рассматривать жалобу не препятствует повторному обращению налогоплательщика за восстановлением своих прав. Главное, уложиться в установленные сроки (п. 6 ст. 138, п. 3 ст. 139.3 НК РФ). Однако отзыв жалобы (в том числе апелляционной) лишает заявителя возможности повторно обратиться в налоговые органы по тем же основаниям (п. 7 ст. 138 НК РФ).

Как рассматривается жалоба?

Так, в п. 2 данной статьи установлено, что ВНО рассматривает обращение заявителя без его участия (новая норма введена Федеральным законом № 153-ФЗ). Ранее контролеры в исключительных случаях допускали возможность присутствия представителей налогоплательщика при рассмотрении материалов оспариваемого решения, не признавая при этом обязанность обеспечения участия подателя жалобы в этом процессе. Судебные органы, как правило, соглашались с таким подходом (постановления Президиума ВАС РФ от 21.09.2010 № 4292/10, ФАС ЗСО от 06.11.2013 № А46-29024/2012, ФАС ВВО от 13.04.2012 № А43-10439/2011).

Новшеством является и то, что заявитель вправе представить документы, подтверждающие его доводы, не только вместе с жалобой, но и после ее подачи. В соответствии с п. 1 ст. 140 НК РФ это можно сделать до принятия ВНО решения по жалобе. Однако данные документы будут рассмотрены региональным УФНС и учтены при вынесении соответствующего вердикта только в том случае, если заявитель объяснит причину, по которой они не были представлены в инспекцию, решение которой обжалуется.

Кроме того, поправки, внесенные Федеральным законом № 153-ФЗ в ст. 140 НК РФ, позволили ВНО исправлять процедурные нарушения, допущенные нижестоящими инспекциями в процессе рассмотрения материалов налоговых проверок и вынесения решений по ним. Теперь это прямо установлено в п. 3 указанной нормы. Если при рассмотрении жалобы (в том числе апелляционной) будут выявлены подобные нарушения, региональное управление вправе отменить решение инспекции и рассмотреть налоговый спор вновь, соблюдая при этом все процессуальные моменты, предусмотренные ст. 101 НК РФ. По результатам такого рассмотрения ВНО вынесет новое решение, которое вступит в силу со дня его принятия (п. 2 ст. 101.2 НК РФ).

Таким образом, по итогам рассмотрения жалобы (апелляционной жалобы) на решение, вынесенное инспекцией по выездной или камеральной проверке, ВНО в соответствии с п. 3 ст. 140 НК РФ может:

- оставить жалобу (апелляционную жалобу) без удовлетворения;

- отменить решение полностью или в части;

- отменить решение полностью и принять новое решение по делу.

В какие сроки ВНО выносит решение по жалобе?

- ВНО для вынесения решения по жалобе потребуются документы от инспекции, принявшей оспариваемый ненормативный акт;

- заявитель в ходе рассмотрения жалобы представил дополнительные документы, подтверждающие его доводы.

Обратите внимание

Федеральным законом № 153-ФЗ изменен порядок исчисления срока для обращения в суд в случае обжалования решения, вынесенного по результатам выездной или камеральной проверки. Ранее п. 5 ст. 101.2 НК РФ было предусмотрено, что данный срок начинает течь со дня, когда налогоплательщику стало известно о вступлении в силу указанного решения. Теперь порядок исчисления срока для оспаривания названного решения в суде установлен в п. 3 ст. 138 НК РФ. Согласно этой норме он начинает течь со дня, когда налогоплательщику стало известно о принятом ВНО решении по соответствующей жалобе, или со дня истечения установленного п. 6 ст. 140 НК РФ срока принятия решения по жалобе (апелляционной жалобе).

Если заявитель не согласен с решением УФНС

Налоговый кодекс предусматривает два пути: подать жалобу на то же решение проверяющих в ВНО регионального управления (то есть в ФНС) или оспорить это решение в судебном порядке.

Дальнейшее оспаривание указанного ненормативного акта налоговиков внутри налоговой службы – это право проверенного лица, реализовать которое можно в течение трех месяцев со дня принятия региональным управлением соответствующего решения по жалобе (апелляционной жалобе). ФНС рассматривает и выносит решение по жалобе, руководствуясь общими положениями, предусмотренными гл. 19 и 20 НК РФ.

Обжалование иных ненормативных актов налоговиков и их действий (бездействия)

Напомним, что с 2014 года обязательный досудебный порядок обжалования применяется ко всем налоговым спорам, в том числе в отношении обжалования иных актов налоговых органов ненормативного характера, а также действий или бездействия их должностных лиц.

Обратите внимание

В силу п. 2 ст. 138 НК РФ действия (бездействие) должностных лиц ФНС могут быть сразу обжалованы в судебном порядке.

Иные ненормативные акты, которые принимаются не в рамках ст. 101 НК РФ, в апелляционном порядке оспорены быть не могут. Это прямо следует из определения понятия «апелляционная жалоба», содержащегося в абз. 3 п. 1 ст. 138 НК РФ. Таким образом, налогоплательщик вправе обратиться с жалобой на подобное решение в течение одного года со дня, когда он узнал или должен был узнать о нарушении своих прав (п. 2 ст. 139 НК РФ).

К упомянутым иным ненормативным актам относятся решения, принимаемые в порядке ст. 101.4 НК РФ; требования об уплате налогов (ст. 69), о представлении документов (ст. 93, 93.1); решения о проведении (об отказе в проведении) зачетов (возвратов) (ст. 78, 79), о взыскании налоговых платежей за счет денежных средств налогоплательщика или иного имущества (ст. 46 – 48), о приостановлении операций по счетам в банках (ст. 76) и т. д.

Действия (бездействия) должностных лиц налогового органа могут быть обжалованы только в ВНО. Отметим, что до вступления в силу Федерального закона № 153-ФЗ руководители территориальных инспекций были вправе рассматривать жалобы на действия своих сотрудников, если такие обращения поступали непосредственно в эту инспекцию.

Требования к оформлению жалоб на указанные ненормативные акты и действия (бездействия) налоговиков идентичны требованиям к жалобам на решения о привлечении (об отказе в привлечении) к ответственности. Мы их рассмотрели ранее, поэтому повторять их не имеет смысла. Данные жалобы также подаются в инспекцию, которая вынесла оспариваемый ненормативный правовой акт или действия должностных лиц которой оспариваются.

Порядок рассмотрения подобных жалоб установлен в ст. 140 НК РФ, его особенности мы анализировали выше.

Однако здесь следует обратить внимание на один важный нюанс. Жалобы на иные ненормативные акты налоговиков, а также на их действия (бездействие) подлежат рассмотрению в более короткие сроки – в течение 15 дней с даты поступления обращений в ВНО. Этот срок может быть продлен руководителем (заместителем руководителя) налогового органа для получения от нижестоящих инспекций документов (информации), необходимых для рассмотрения жалобы, или при представлении лицом, подавшим жалобу, дополнительных документов, но не более чем на 15 дней.

По итогам рассмотрения обращения заявителя ВНО в силу п. 3 ст. 140 НК РФ может:

- оставить жалобу без удовлетворения;

- отменить акт налогового органа ненормативного характера;

- признать действия или бездействие должностных лиц налоговых органов незаконными и вынести решение по существу.

Взаимодействие с налоговиками — неотъемлемая часть «жизни» любого бизнеса. Предприниматели и компании постоянно находятся под пристальным вниманием налоговиков и потому не понаслышке знают, что такое камеральные и выездные проверки ФНС. И если первые проходят в основном безболезненно для предпринимателей, то выездные, как правило, чреваты не самыми приятными последствиями — доначислениями, штрафами и пенями. Вердикт «фискалов», вынесенный в отношении проверяемых граждан и компаний, — каким бы он ни оказался — обязательно оформляется документально. При этом лицо, которого касается принятый официальный документ, имеет законную возможность его оспорить. Решения налоговой, в частности, можно опротестовать в административном или судебном порядке. Однако, чтобы процесс обжалования состоялся и доводы лица были услышаны, необходимо соблюдать установленный порядок действий.

В статье разберемся, как обжаловать решение налогового органа, куда обращаться, чтобы быть услышанным, и каким образом нужно действовать.

Можно ли оспорить решение налогового органа: что говорит закон

Право оспаривать решения фискалов, изложенные в официальной бумаге, закреплено за налогоплательщиком в статье 139 НК РФ [1] . Речь идет о ненормативных актах ФНС, то есть документах, касающихся отдельного лица, а не всех граждан и организаций. Соответственно, решение по результатам налоговой проверки тоже относится к таким актам.

Причиной недовольства часто становятся следующие действия фискалов:

- требования уплатить дополнительные суммы, в том числе не перечисленные ранее налоги и начисленные пени и штрафы. Решения о взыскании дополнительных сумм налоговики принимают, как правило, по результатам выездной проверки. К слову, доначислениями завершается большинство выездных контрольных мероприятий. Причина таких высоких показателей кроется, кроме всего прочего, в проведении «фискалами» подробного предпроверочного анализа. Таким образом налоговики перестраховываются и попросту не выезжают к тем, у кого нет никаких нарушений, и кто не в состоянии оплатить все начисленные суммы. Если налогоплательщик убежден, что назначенные ему взыскания излишни или вовсе никак не обоснованы, решение налоговиков можно оспорить;

- приостановка операций по банковским счетам компании. Закон дает «фискалам» право принять такие меры, если организация, например, не представила вовремя какие-либо обязательные документы [2] . Заморозка операций по счету может заблокировать всю деятельность компании и в итоге привести к значительным убыткам. Налоговый кодекс регламентирует основания и саму процедуру блокировки счетов. Если налоговики этими правилами пренебрегли — решение налоговой службы позволено оспорить;

- отказ в возврате переплаченных налогов. Если ФНС взыскала с компании сумму, которая превышает размер ее реального долга, излишек должен быть отдан обратно налогоплательщику. Чтобы оформить возврат, он подает соответствующее заявление, налоговая рассматривает его не более десяти дней, а затем выносит решение о возврате. Деньги перечисляются в течение месяца. Более того, кроме самой переплаты, инспекторы обязаны перевести налогоплательщику проценты, начисленные на эту сумму [3] . На практике же эта, казалось бы, стройная схема нередко дает сбой: налоговики игнорируют заявления, пропускают сроки или напрямую отказывают удовлетворить просьбу налогообязанного. Разумеется, подобные неправомерные решения и действия подлежат оспариванию;

- отказ в возмещении НДС. По закону заинтересованная компания может заявить о необходимости возврата, а «фискалы» проверить обоснованность требований данного юрлица с помощью процедуры камеральной проверки — все это происходит в соответствии с определенным порядком [4] . При этом закон не описывает обстоятельства, в связи с которыми налоговики вправе отказать в возмещении. Поэтому инспекторы, как правило, весьма вольны в этом вопросе. Впрочем, если решение ФНС кажется налогоплательщику несправедливым, его, конечно, можно обжаловать.

Обжалование решения налоговой может происходить на одном из двух уровней:

- административном, то есть по линии самой ФНС;

- судебном — другими словами, процесс обжалования решения налоговой инспекции протекает в арбитражном суде.

Проходить этапы обжалования необходимо последовательно: сначала административный и только затем судебный. На первом этапе налогоплательщик может подать одну из следующих жалоб:

- апелляционную. Она актуальна, если заявитель хочет, чтобы ФНС пересмотрела документы, еще не вступившие в силу. «Полносильным» документ становится по истечении месяца со дня его вручения адресату. Если месяц прошел, а заявление на пересмотр все-таки не подано, то заинтересованное лицо теряет возможность опротестовать решение в апелляционном порядке;

- общую. Такая жалоба направляется, если решение так и не было оспорено в апелляционном порядке. На то, чтобы оспорить вердикт ФНС в общем порядке, отводится года.

Как практически в любой другой ситуации с обжалованием, данная процедура может выполняться и через суд. Однако сразу искать справедливости там нельзя. Суд не рассматривает сами апелляционные или общие жалобы — он занимается оспариванием актов ФНС, принятых данной службой после рассмотрения обозначенных документов. Соответственно, нужно сперва подать жалобу в вышестоящую налоговую инстанцию, дождаться ее решения и только после этого, если результат оказался неудовлетворительным для заявителя, он может обратиться в суд. При этом у налогоплательщика есть три месяца со дня, когда решение вступило в силу.

Как оспорить решение налоговой в вышестоящем органе

Подать жалобу в налоговую можно несколькими способами:

- на бумажном носителе, передав непосредственно в подразделение ФНС, чье решение подлежит оспариванию. В ряде подразделений есть специальные окна для приема входящей корреспонденции. При подаче необходимо иметь при себе второй экземпляр жалобы, на котором будет стоять отметка о приеме документа;

- на бумажном носителе, отправив по почте, — квиток об отправке следует сохранить;

- в электронном виде по телекоммуникационным каналам [5] ;

- через официальный сайт ФНС.

С 1 мая 2020 года вступил в силу Приказ ФНС России от 20 декабря 2019 года № ММВ-7-9/645@, утвердивший шаблон апелляционной жалобы на решение налоговой инспекции. Теперь достаточно скачать нужный шаблон и заполнить его [6] .

Апелляцию ФНС изучает от 15 дней до месяца в зависимости от сложности самой проблемы. Если оспаривается решение, вынесенное по результатам налоговой проверки, рассмотрение займет до месяца, пересмотр прочих видов документов ФНС проходит несколько быстрее — до 15 дней. Так или иначе, срок, отведенный на рассмотрение, может быть продлен самим органом — если на то есть основания.

Апелляционная жалоба в налоговой рассматривается без участия заявителя — таково общее правило. Однако, если рассматривающий орган обнаружил какие-то противоречия в документах, он может пригласить заявителя, оповестив его заранее о времени и месте проведения разбирательства.

Заявителю также следует знать, что есть случаи, когда ФНС имеет полное право не реагировать на его попытки опротестовать решение.

Ну и, конечно же, заявитель сам вправе отозвать поданную бумагу, если по каким-то причинам счел это необходимым.

Безусловно, это не единственный возможный вариант развития событий. Оспаривание решения налоговой в апелляции может привести к тому, что вышестоящий орган:

- отклонит жалобу, то есть согласится с изначальным решением налоговой;

- решит отменить решение налоговой полностью или частично;

- отменит спорное решение и вынесет собственное;

- признает действия сотрудников, участвовавших в составлении спорного документа, незаконными и примет свое решение по существу [7] .

От того, что конкретно решит проверяющая инстанция, зависит, по сути, все, в том числе вступит ли в силу обжалуемое решение. Так, если вышестоящий орган соглашается с несправедливым, по мнению заявителя, документом, то он вступает в силу в день вынесения апелляционного решения. Если же высшая инстанция, напротив, отменяет решение, оно не вступит в силу вовсе, а значит, предписания, установленные им в отношении налогоплательщика, не будут реализованы.

Как мы уже обозначили ранее, если лицо по каким-то причинам не воспользовалось возможностью подать апелляционную жалобу, оно вправе подать общую. Требования к форме и содержанию этих документов практически ничем не различаются.

Стоит понимать, что раз общая жалоба призвана оспорить положения уже вступившего в силу документа ФНС, то после ее подачи процесс исполнения спорного решения не приостанавливается. Иначе говоря, налоговая вправе проводить взыскания по исходному документу. Однако у налогоплательщика есть законное право подать заявление о приостановлении исполнения. При этом данный документ придется сопроводить банковской гарантией, означающей, что кредитная организация берет на себя уплату налога, штрафа, взноса и прочих денежных обязательств, не удовлетворенных по обжалуемому решению [8] .

Как обжаловать решение в суде: порядок действий

Порядок обжалования решений налоговых органов в суде урегулирован уже Арбитражным процессуальным кодексом РФ. И проводится судебное оспаривание по общим правилам подачи исковых заявлений с учетом дополнительных требований, предусмотренных главой 24 АПК РФ. Сначала заявление об оспаривании решения ФНС направляется в региональный арбитражный суд — это первая инстанция системы АС. На данном этапе дело рассматривает один судья.

Текст судебного заявления должен содержать следующую информацию:

- наименование подразделения ФНС, которое вынесло решение, не удовлетворившее истца;

- реквизиты оспариваемого документа;

- сведения о правах и интересах заявителя, нарушенных оспариваемым решением;

- данные о законах, которым не соответствует решение;

- собственно требования заявителя [9] .

Разумеется, одного лишь заявления будет недостаточно. Его необходимо сопроводить:

- документом, подтверждающим отправку копии заявления в орган, который принял оспариваемое решение;

- квитанцией об оплате госпошлины;

- бумагами, которые подтверждают позицию заявителя;

- свидетельством о госрегистрации лица (если речь идет о юрлице);

- доверенностью подписанта — она нужна, если заявление подписывает гражданин, который вправе действовать от имени организации без доверенности;

- выпиской из ЕГРЮЛ (также актуально для юрлица);

- копией решения, которое обжалуется, и апелляционного решения, вынесенного в налоговой;

- при необходимости — ходатайством о приостановлении исполнения спорного решения [10] .

На рассмотрение заявления у суда есть три месяца с момента его поступления. Как только все документы будут изучены, суд вынесет решение: он либо согласится с актом налоговой, либо отменит его полностью или частично.

Судебному решению потребуется месяц на вступление в силу. Если заявитель не готов согласиться с полученным результатом, в течение обозначенного времени он вправе инициировать апелляционный пересмотр уже в рамках арбитражной системы. Пока производится пересмотр судебного решения, оно не может вступить в силу. Что немаловажно, даже после того как данное решение станет законным, у заинтересованной стороны все еще останется возможность опротестовать его уже в кассационном порядке — на это ему будет выделено два месяца.

Как бы тщательно и дисциплинированно ни работали сотрудники ФНС, не исключены ошибки, недочеты, намеренные или ненамеренные нарушения порядка и правил проведения процедуры, а также ущемление прав налогоплательщиков. Как известно, в спорах с налоговой цена вопроса порой измеряется десятками миллионов рублей, однако у налогоплательщика есть право потребовать пересмотреть вынесенное в отношении него решение. Причем подавать жалобу налогообязанное лицо может многократно: в апелляционном или общем порядке, а если это не возымело нужного эффекта — даже в судебном. И опротестование может стать более эффективным, если заручиться серьезной профессиональной поддержкой.

Где можно получить консультацию специалиста в налоговой сфере?

О том, почему все-таки стоит привлечь специалиста и где вообще его искать, рассказывает Дмитрий Сидоренко — генеральный директор Fomix Consulting Group:

«Процедура оспаривания решений фискальных органов урегулирована, но на практике процесс может пойти по непредвиденному сценарию. Шанс на успех в спорах с налоговиками зависит в первую очередь от того, что именно подлежит опротестованию. Например, если это решение по результатам выездной проверки, отменить его — сверхзадача. Хорошо, если получится снизить сумму взыскания. Решения, касающиеся иных вопросов, обычно лучше поддаются оспариванию. Но даже в таких случаях стоит привлечь специалиста. Грамотно подготовить апелляцию в налоговую сможет только человек, который не просто хорошо ориентируется в налоговой сфере, а еще способен кратко, но убедительно изложить все свои соображения на бумаге. Для участия в судебном оспаривании требуется опытный юрист со знанием налоговых и процессуальных норм, умеющий подготавливать процессуальные документы и просчитывать все возможные риски наперед. В штате рядовой компании такой человек вряд ли найдется — корпоративные юристы обычно не специализируются на налоговых вопросах и не знают о всех подводных камнях. А помощь плохого консультанта — это порой даже хуже, чем его отсутствие.

Между тем опытные юристы, хорошо знакомые с налоговым законодательством, есть в специализированных фирмах, таких как Fomix Consulting Group. На рынке юридических услуг наша компания довольно давно — с 2008 года. За время нашей деятельности мы накопили внушительный опыт решения вопросов различной сложности и собрали штат профессиональных сотрудников с опытом работы как в самой ФНС, так и на стороне проверяемых организаций. Потому мы можем смело отнести себя к числу проверенных компаний. И наши специалисты доказали свой профессионализм, сэкономив своим клиентам уже не одну сотню миллионов рублей.

Конечно, мы предпочитаем сопровождать наших клиентов на всех этапах. Так, если речь идет о налоговой проверке, наши юристы могут оказать помощь до, во время и после проведения налоговиками контрольных мероприятий, регулярно консультируя по возникающим вопросам. Такой комплексный подход позволяет нам досконально изучить ситуацию и особенности работы компании, проанализировать риски, подстраховать клиента, не допустить незаконных действий со стороны налоговиков и в случае необходимости сработать на опережение.

Но мы готовы подключиться к процессу и на этапе оспаривания решения: юристы Fomix Consulting Group могут подготовить документы как к налоговому, так и к судебному обжалованию, защитить интересы клиента во всех инстанциях, да и в целом взять на себя любые сопутствующие хлопоты. Мы за то, чтобы наши клиенты могли заниматься своим бизнесом, а не сложными и долгими разбирательствами с налоговиками.

Наша компания не только помогает организациям «отбиваться» от налоговиков и оспаривать их действия, мы можем взять на себя регистрацию юрлица, провести процедуру банкротства или ликвидации, помочь с организацией почтового обслуживания и решить корпоративный спор».

P. S. Полная информация об услугах Fomix Consulting Group доступна для ознакомления на официальном сайте.

- 1 https://clck.ru/RqnKE

- 2 https://clck.ru/Poutu

- 3 https://clck.ru/RqnKk

- 4 https://clck.ru/RqnKv

- 5 https://clck.ru/RqnL3

- 6 https://www.nalog.ru/rn77/apply_fts/pretrial/9679353/

- 7 https://clck.ru/RqnLR

- 8 https://clck.ru/NCKmh

- 9 https://clck.ru/RqnLm

- 10 https://clck.ru/RqnLw

Бывает, что учредитель или руководитель компании замечает проявление повышенного интереса со стороны ФНС. В таком случае не стоит дожидаться, пока налоговики начнут выездную проверку, чтобы потом воспользоваться возможностью оспорить решение по ее результатам. Оптимальным вариантом станет обращение к профессиональным налоговым юристам уже на предпроверочном этапе.

Читайте также: