Возврат переплаты по налогу наследнику

Опубликовано: 15.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Федеральной налоговой службы от 17 января 2018 г. № ГД-4-8/678@ О возврате наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога

Вопрос: По вопросу возврата наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога

Ответ: Федеральная налоговая служба в связи с поступающими запросами от территориальных налоговых органов по вопросу возврата наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога (сбора, страховых взносов, пеней, штрафа) сообщает следующее.

В соответствии с пунктом 1 статьи 9 Налогового кодекса Российской Федерации (далее - Кодекс) участниками отношений, регулируемых законодательством о налогах и сборах, являются физические лица, признаваемые в соответствии с Кодексом налогоплательщиками, плательщиками сборов, плательщиками страховых взносов.

Согласно пункту 2 статьи 44 Кодекса обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора. Подпунктом 3 пункта 3 указанной статьи установлено, что обязанность по уплате налога и (или) сбора прекращается со смертью физического лица - налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации. При этом, задолженность по имущественным налогам, умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества в порядке, установленном гражданским законодательством Российской Федерации для оплаты наследниками долгов наследодателя.

В соответствии с положениями статьи 1112 Гражданского кодекса Российской Федерации в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Однако, согласно пункту 3 статьи 2 Гражданского кодекса Российской Федерации к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством.

В связи с изложенным, возврат наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога (сбора, страховых взносов, пеней, штрафа) не предусмотрен действующим законодательством Российский Федерации о налогах и сборах.

Вместе с тем, в случае вынесения судом решения о возврате наследникам указанных денежных средств и вступления его в законную силу, налоговый орган исполняет указанное решение по аналогии с исполнением иных судебных решений (вне рамок статьи 78 Кодекса).

Дополнительно сообщается, что в автоматизированной информационной системе Федеральной налоговой службы АИС «Налог-3» реализована возможность возврата суммы излишне уплаченного (взысканного) налога наследнику умершего (объявленного умершим) физического лица на основании соответствующего решения суда, вступившего в законную силу.

Федеральная налоговая служба направляет для использования в работе алгоритм действий сотрудника территориального налогового органа при осуществлении возврата наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога (сбора, страховых взносов, пеней, штрафа), разработанный АО «ГНИВЦ».

| Действительный государственный советник Российской Федерации 2 класса | Д.Ю. Григоренко |

5.0.1. Заявление о возврате наследнику

Ввод заявления о возврате уплаченного налога наследнику умершего физического лица при наличии соответствующего решения суда, вступившего в законную силу, имеет особенности при заполнении сведений на закладке «Возврат/Зачет».

После нажатия становится активной закладка

При выборе «Вид возврата» необходимо указать - «Возврат наследнику». После выбора параметра «Возврат наследнику» открывается форма для ввода данных о наследнике.

Условия поиска наследника задаются в специальном поисковом окне, которое открывается при нажатии на « »: указываются ИНН и Код инспекции.

При необходимости, данные о наследнике можно заполнить и в интерактивном режиме. При нажатии на откроется окно для ввода данных.

Следует также заполнить реквизиты свидетельства о праве на наследство (Серия/Номер/Дата/Форма наследования/Доля в наследстве) и размер переплаченной денежной суммы.

В закладке указываются реквизиты банковского счета наследника.

При сохранении введенного заявления налоговым автоматом контролируется заполнение обязательных реквизитов. В случае обнаружения ошибок формируются информационные сообщения с указанием закладки и реквизита, где допущены ошибки.

При успешном сохранении заявление регистрируется в реестре заявлений на зачет/возврат (просмотр реестра возможен в режиме «Заявления НП о зачете / возврате (реестр)»).

Дальнейшие действия по принятию решения аналогичны действиям, при работе с решениями о зачете/возврате по заявлению налогоплательщика.

Обзор документа

Законодательством не предусмотрен возврат наследникам умершего (объявленного умершим) налогоплательщика суммы излишне внесенного (взысканного) налога (сбора, страховых взносов, пеней, штрафа).

Однако при вынесении судом решения о возврате наследникам указанных денежных средств и вступления его в законную силу налоговый орган исполняет данное решение.

В АИС "Налог-3" реализована возможность возврата суммы излишне уплаченного (взысканного) налога наследнику умершего (объявленного умершим) физлица на основании решения суда.

Краткое содержание:

В жизни каждого возникает трагическая ситуация, когда приходится сталкиваться со смертью близкого человека.

Аналогично происходит и в случае налогов. Очевидно, что умерший уже не должен платить налоги и сборы в силу фактического отсутствия статуса налогоплательщика. Этому подходу следует и Налоговый кодекс Российской Федерации (далее – НК РФ). Так, в соответствии с пп. 3 п. 3 ст. 44 НК РФ обязанность по уплате налога прекращается со смертью физического лица – налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации.

Налоговый аспект

Обязанность умершего платить налог прекращается только в отношении него самого, но не в отношении его наследников.

Так, в силу все того же пп. 3 п. 3 ст. 44 НК РФ задолженность по транспортному, земельному и налогу на имущество физических лиц умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества в порядке, установленном гражданским законодательством Российской Федерации для оплаты наследниками долгов наследодателя.

То есть те налоги, которые были начислены умершему и не были погашены, должны будут погасить его наследники из средств, включенных в наследственную массу.

А как обстоит дело, если уже государство должно умершему? Можно ли вернуть переплату, которая находится в бюджете и была уплачена умершим человеком? Давайте разбираться.

А если должны усопшему?

Сразу оговоримся, что Налоговый кодекс Российской Федерации не имеет нормы, которая бы урегулировала данный вопрос. Данный правовой вопрос является пробелом российского налогового законодательства. Следовательно, таковой пробел (как и все другие) компенсируется разъяснениями компетентных в области налогов и сборов государственных органов (Министерство финансов и Федеральная налоговая служба) и судебной практикой.

Обратимся к разъяснениям Министерства финансов Российской Федерации. В письме Минфина от 11.05.2016 г. № 03-05-06-03/26921 рассматривался вопрос возможности возврата уплаченной умершим человеком госпошлины (правила о возврате переплаты по налогу идентичны правилам возврата переплаты госпошлины).

Минфин указывает: «Возврат излишне уплаченных сумм налога (сбора) производится в порядке, установленном главой 12 "Зачет и возврат излишне уплаченных или излишне взысканных сумм" Налогового кодекса Российской Федерации (далее – НК РФ). Главой 12 НК РФ не предусмотрен возврат излишне уплаченной суммы налога (сбора), в том числе государственной пошлины, родственнику (наследнику) умершего плательщика».

Такого же подхода придерживается и Федеральная налоговая служба. Так, например, в письме от 17.01.2018 г. № ГД-4-8/678@ «По вопросу возврата наследникам умершего физического лица суммы излишне уплаченного (взысканного) налога» служба приводит следующие разъяснения.

В соответствии с п. 1 ст. 9 Налогового кодекса Российской Федерации (далее – Кодекс) участниками отношений, регулируемых законодательством о налогах и сборах, являются физические лица, признаваемые в соответствии с Кодексом налогоплательщиками, плательщиками сборов, плательщиками страховых взносов.

Согласно п. 2 ст. 44 Кодекса обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора. Пп. 3 п. 3 указанной статьи установлено, что обязанность по уплате налога и (или) сбора прекращается со смертью физического лица – налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации. При этом задолженность по имущественным налогам умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества в порядке, установленном гражданским законодательством Российской Федерации для оплаты наследниками долгов наследодателя.

В соответствии с положениями ст. 1112 Гражданского кодекса Российской Федерации в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности.

В связи с изложенным возврат наследникам умершего (объявленного умершим) налогоплательщика суммы излишне уплаченного им (излишне взысканного налоговыми органами) ранее налога (сбора, страховых взносов, пеней, штрафа) не предусмотрен действующим законодательством Российской Федерации о налогах и сборах.

То есть ФНС также считает, что нет возможности вернуть сумму переплаты по налогу.

И что же, нет надежды вернуть сумму налога, излишне уплаченную умершим? Выход всегда есть, и в рассматриваемом случае это суд.

В рассмотренном выше письме ФНС также есть следующее указание: «Вместе с тем, в случае вынесения судом решения о возврате наследникам указанных денежных средств и вступления его в законную силу, налоговый орган исполняет указанное решение по аналогии с исполнением иных судебных решений (вне рамок статьи 78 Кодекса)». Более того к рассматриваемому письму приложена инструкция для сотрудника налогового органа, каким образом в таком случае осуществлять возврат переплаты в программном комплексе налоговой инспекции.

Судебная практика

В отсутствие законодательных предписаний по рассматриваемому вопросу большинство судов исходят из того, что переплата по налогу умершего может быть возвращена наследникам налогоплательщика.

Например, Челябинский областной суд в Апелляционном определении от 12 марта 2015 г. по делу № 11-2606/2015 пришел к выводу о том, что из системного анализа норм налогового законодательства следует, что излишне внесенная денежная сумма является имуществом налогоплательщика, а в случае его смерти подлежит включению в наследственную массу.

Аналогичного подхода придерживаются Ивановский областной суд в Определении от 3 сентября 2014 г. по делу № 33-1943, Липецкий областной суд в Апелляционном определении от 10 февраля 2016 г. по делу № 33-443/2016, Брянский областной суд в Апелляционном определении от 26 августа 2014 г., Вологодский областной суд в Апелляционном определении от 4 июля 2012 г. по делу № 33-2659/2012, Волгоградский областной суд в Апелляционном определении от 20.09.2018 по делу № 33-13945/2018.

Таково мнение большинства судов, но есть у некоторых судей и другая точка зрения.

Некоторые суды исходят из того, что наследник умершего налогоплательщика в соответствии с нормами действующего законодательства не имеет права на возврат сумм, излишне уплаченных при жизни налогоплательщика налогов, поскольку права и обязанности налогоплательщика не могут быть переданы другим лицам, в том числе и наследникам налогоплательщика. На это указал Ульяновский областной суд в апелляционном определении от 8 октября 2013 г. по делу № 33-3653/2013.

Омский областной суд в Апелляционном определении от 13.01.2016 г. по делу № 33 а-284/2016 также указал, что законодательство о налогах и сборах определяет права и обязанности исключительно самого налогоплательщика – физического лица, не передавая и не возлагая их на его наследников (за исключением задолженности по имущественным налогам).

Этот вывод сделан судом на основании пп. 3 п. 3 ст. 44 НК РФ, согласно которому обязанность по уплате налога прекращается со смертью налогоплательщика. Кроме того, суд обратил внимание на п. 3 ст. 2 ГК РФ, где установлено, что к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым отношениям, гражданское законодательство не применяется. Из этого судом сделан итоговый вывод, что право на возврат налога не наследуется. Наследник не вправе претендовать на переплату по налогу, не полученную наследодателем, а также требовать признания за собой права на получение переплаты по налогу на будущее время.

Но выводы, содержащиеся в последних приведенных судебных актах, явно находятся в меньшинстве. Подавляющее количество судебной практики по данному вопросу принимается в пользу налогоплательщиков, следовательно, вернуть переплату умершего можно, но только путем подачи заявления в суд. И пробелы в законодательном регулировании не должны препятствовать реализации наследником своего законного права.

«Клерк» Рубрика ГК РФ

Вероятность возникновения переплаты налога предпринимателем не исключена. А вот могут ли наследники вернуть эту сумму и как это сделать, в законодательстве об этом ничего не сказано.Переплата — не наследство

После смерти частного предпринимателя выяснилось, что у него существенная переплата по налогам. Поскольку эта сумма достаточно большая, то наследника волнует вопрос возможности включения этой суммы в наследство. Ведь дарить государству деньги не очень хочется.

Согласно статье 1112 Гражданского кодекса, в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Не входят в состав наследства права и обязанности, неразрывно связанные с личностью наследодателя: это право на алименты, на возмещение вреда, причиненного жизни или здоровью, а также права и обязанности, переход которых в порядке наследования не допускается Гражданским кодексом или другими законами. Еще в состав наследства не входят личные неимущественные права и другие нематериальные блага (ст. 1112 ГК).

Пункт 3 статьи 2 Гражданского кодекса гласит «. к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством».

По мнению налоговиков, переплата сумм налогов не входит в наследственную массу. Во-первых, поскольку действие норм гражданского законодательства не распространяется на налоговые правоотношения, а во-вторых, не установлен порядок обращения наследников в налоговые органы с целью возврата суммы переплаты.

«С другой стороны, сумма переплаты не является установленным в законодательстве налогом или иным платежом, подлежащим зачислению в соответствующий бюджет, — считает партнер практики «Налоги. Учет. Аудит» фирмы «Консультанты ТАГО» Оксана Грикевич. — Следовательно, такая сумма является имуществом налогоплательщика».

А если это так, то изъятие данного имущества у собственника будет являться прямым нарушением статьи 35 Конституции. Эта статья следующего содержания:

- право частной собственности охраняется законом;

- каждый вправе иметь имущество в собственности, владеть, пользоваться и распоряжаться им как единолично, так и совместно с другими лицами;

- никто не может быть лишен своего имущества, кроме как по решению суда. Принудительное отчуждение имущества для государственных нужд может быть произведено только при условии предварительного и равноценного возмещения;

- право наследования гарантируется.

Наследование включает в себя наличие двух прав. Первое — право наследодателя распорядиться своей собственностью на случай смерти. Второе — право получения имущества наследником (ч. 2 ст. 35 Конституции). Конституция предусматривает возможность для собственника распоряжаться принадлежащим ему имуществом, что, является основой конституционной свободы наследования (Определение Конституционного суда от 30 сентября 2004 г. № 316-О).

Закон прямо не содержит механизма по возврату суммы из бюджета наследником.

В соответствии с Гражданским кодексом в случае смерти гражданина право собственности на принадлежавшее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом (п. 2 ст. 218 ГК). Значит, уплаченные налоги предпринимателем могут входить в наследство.

Налоговый кодекс, а именно статья 78, говорит, что сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей. Установленный механизм предусматривает возврат налога только по заявлению самого плательщика налога, а не иных лиц, пусть даже и имеющих имущественные права на данные суммы. В законодательстве нет прямого указания на право наследников вернуть суммы. Такой вывод следует из того, что данные суммы являются имуществом наследодателя. Таким образом, право на возврат есть, а как его реализовать в случае наследства остается загадкой. Так как Налоговый кодекс не предусматривает этого механизма. Например, если предприниматель случайно заплатил сумму налога, а потом в связи с трагическими обстоятельствами умер, то это еще не значит, что он сделал подарок для государства.

Вопрос о том, могут ли налоговые органы возместить сумму переплаты наследнику, напрямую зависит от того, входит ли сумма переплаты в имущество наследодателя. «Как мы видим, однозначного ответа на этот вопрос нет, — считает Оксана Грикевич. — Однако если наследники обратятся в налоговую инспекцию с требованием возвратить им сумму предоплаты, им скорее всего откажут. О существовании судебной практики по этому вопросу ничего не известно. Вполне вероятно, что суд встанет на сторону наследников. И для того, чтобы закрыть этот пробел, нужно судиться».

С полным текстом использованных документов можно ознакомиться в СПС КонсультантПлюс.

Действия такие«Если наследник решит довести дело до конца, тогда ему нужно сделать следующее, —говорит Оксана Грикевич. — Ему необходимо: во-первых, оформить документы на наследство. Во-вторых, обратиться в налоговую инспекцию с требованием о возврате суммы переплаты. К требованию не забудьте приложить документы, подтверждающие факт переплаты. В-третьих, получить решение об отказе либо не получить никакого решения. В-четвертых, обжаловать решение или бездействие налогового органа».

После того как человек узнает, что является наследником, начинается паника: куда бежать для оформления документов на наследство? Но на самом деле в этом нет ничего сложного и страшного. Вот что нужно сделать.

Для получения наследства его нужно принять. Для этого надо знать последнюю регистрацию наследодателя, чтобы обратиться в государственную нотариальную контору по месту открытия наследства. Если в одном районе несколько нотариусов, то вашим делом будет заниматься тот, за которым закреплена определенная буква алфавита (первая буква фамилии наследодателя).

При отсутствии завещания наследство переходит в порядке очереди, установленном законом, предусмотренном статьями 1142–1145 и 1148 Гражданского кодекса.

Обратите внимание: согласно статье 1154 Гражданского кодекса установлен срок принятия наследства. Он равен шести месяцам с даты смерти наследодателя. Это говорит о том, что в течение этого периода наследник обязательно должен написать заявление в «нужную» нотариальную контору о принятии и выдаче свидетельства о праве на наследства.

Свидетельство о праве на наследство выдается нотариусом в любое время по истечении шести месяцев со дня открытия наследства (п. 1 ст. 1163 ГК).

При получении наследства как по закону, так и по завещанию свидетельство выдается до истечения срока в шесть месяцев, если точно известно, что больше наследников нет (п. 2 ст. 1163 ГК).

Если срок будет пропущен, тогда можно остаться без наследства. Спасти потерянное имущество могут только служители Фемиды. Судья может восстановить этот срок и признать наследника, если он не знал и не должен был знать об открытии наследства или пропустил этот срок по другим уважительным причинам. Условием является обращение в суд наследника пропустившего срок в течение шести месяцев, после того, как причины пропуска этого срока отпали (п. 1 ст. 1155 ГК).

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Если первыми переплату обнаружили налоговики, они обязаны сообщить об этом в течение десяти рабочих дней, согласно п.3 ст. 78 НК РФ . Сообщение о переплате налоговики направят либо по почте заказным письмом, либо через личный кабинет налогоплательщика.

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой . Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

Зачесть её в счёт будущих платежей или существующего долга.

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например , ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057 . Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

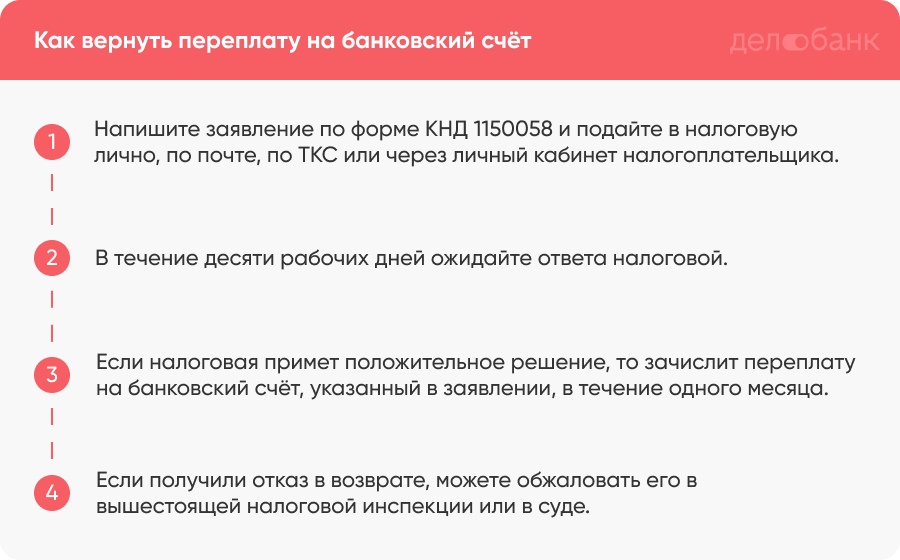

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например, фирма «Спектр» подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2017 года. 20 марта 2020 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2020 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2017 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2020 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую . Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

Переплатить налоги лучше, чем недоплатить. За недоплату начисляют штрафы и пени, а переплату можно вернуть или отдать в счет других налогов. Для этого придется заполнить документы, но почти всё можно сделать без похода в налоговую. Главное — успеть за три года.

Как узнать о переплате

Компания может узнать о переплате сама или от налоговой. По закону налоговая обязана сообщить о переплате письмом на адрес регистрации или уведомлением в личном кабинете на сайте налоговой. Оба способа ненадежные: письмо может потеряться, а личный кабинет проверяют не все. Поэтому лучше рассчитывать на себя.

Есть два способа узнать о переплате самостоятельно:

- проверять декларацию и квитанции. Можно заметить две оплаченные квитанции с одной суммой или ошибку в декларации;

- сверяться с налоговой. Заказывать акт сверки по налогам и взносам.

Сверка — это документ, в котором видно, сколько нужно было заплатить налогов и сколько заплатили. В ней можно узнать о задолженности на начало и конец периода.

Сверку можно заказать в налоговой или по интернету. Если заказываете в налоговой, придется писать заявление. У него нет строгой формы, можно написать произвольно:

Предприниматель составляет сверку от себя и приходит в налоговую с паспортом. А для компании в заявлении нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер. Чтобы подтвердить их полномочия, в налоговую нужно принести документы. Для директора это приказ о назначении, для бухгалтера — доверенность.

Личный кабинет юридического лица — lkul.nalog.ru

Личный кабинет индивидуального предпринимателя — lkip.nalog.ru

Если заказывать сверку в налоговой, ее готовят 10-15 рабочих дней. Через интернет — день-два.

Сверку лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновит информацию об оплате, и расчеты будут точными.

Компания на УСН подала декларацию 31 марта, сверку нужно заказывать с 30 июня.

ЕНВД сдают декларацию каждый квартал и могут запрашивать сверку, когда сдают следующую декларацию.

На патенте сумма налога фиксированная, и ее сложно переплатить, поэтому сверку можно делать раз в год.

В любом случае сверяться лучше после того, как сдали отчет.

Как вернуть деньги

Теперь, когда мы знаем о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат переплаты;

- получить ответ;

- проверить, что деньги пришли на счет.

Всё это занимает два месяца. Начнем.

Написать заявление на возврат переплаты. Его можно заполнить в личном кабинете на сайте налоговой или скачать и написать от руки. У заявления есть утвержденная форма, в ней нельзя делать ошибки.

В заявлении нужно указать счет для возврата денег. Чтобы помочь налоговой найти переплату, к заявлению можно приложить декларацию, квитанции об оплате налогов, справку о сверке. Это не обязательно, но ускорит процесс.

Иногда компании могут платить налоги в разных налоговых. Например:

ИП на ЕНВД встают на налоговый учет в каждом регионе, где работают.

ИП на патенте платят за патент там, где его купили, а остальные налоги — по месту регистрации.

ИП на упрощенке платят по месту регистрации, но встают на учет в налоговой по месту работы, если покупают нежилую недвижимость.

В этом случае возвращать деньги нужно из той налоговой, в которую отправили лишнее. Узнать это можно в личном кабинете:

Получить ответ по заявлению. Налоговая рассматривает заявление 30 рабочих дней. При положительном решении обычно сразу приходят деньги на реквизиты. Если к заявлению прикладывали сверку, ответ придет быстрее.

Получить деньги. Если налоговая найдет переплату, она вернет деньги на счет из заявления.

Сколько денег можно вернуть

Если нет долгов по налогам, вернется вся сумма переплаты. Иначе налоговая сделает взаимозачет, погасит долг за счет переплаты, а остаток вернет предпринимателю. Переплату можно оставить в счет будущих платежей, например если предприниматель будет платить авансовые платежи по упрощенке.

Автоматический взаимозачет можно сделать только по налогам одного типа. По налогам разного придется писать заявление на взаимозачет.

ИП Холоднов переплатил 13 000 рублей налогов в 2016 году. В 2017 году он, наоборот, задолжал 7000 рублей. Налоговая сделает взаимозачет: семь тысяч заберет себе для оплаты долга, а оставшиеся шесть тысяч вернет Холоднову.

Теперь у ИП Холоднова та же переплата по упрощенке, но долг по налогу на недвижимость. Налоговая не сделает взаимозачет, Холоднову придется писать заявление.

Что может пойти не так

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошел месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трех лет после переплаты — Статья 78, п. 7 Налогового кодекса

На возврат есть три года. Срок считается с момента переплаты: не когда предприниматель или налоговая ее заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придется доказать, что не получали уведомление от налоговой.

ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трехлетний срок возврата. Компания обратилась в суд.

Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трех лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги. Судебное дело.

Налоговая платит проценты за каждый день просрочки — статья 78, п. 10 Налогового кодекса

Деньги должны прийти на счет за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению. Мы рекомендуем подавать двумя исками.

Как вернуть переплату по взносам

Переплату по страховым взносам тоже можно вернуть с помощью заявления.

До 2017 года предприниматели платили страховые взносы в Пенсионный фонд, а потом стали платить в налоговую. Из-за этого иногда возникает путаница. Правило такое:

- переплата до 2017 года → заявление в Пенсионный фонд. Фонд проверит информацию, передаст в налоговую, и она вернет деньги;

- переплата случилась после 2017 года → заявление в налоговую по месту регистрации.

Процедура возврата такая же, как и с налогами: заявление, десять дней на проверку, деньги приходят на счет.

Как избежать переплаты

Мобильное приложение «Личный кабинет налогоплательщика» есть для Айфона и под Андроид

- Пользоваться личным кабинетом налогоплательщика. Туда приходят уведомление о долге или переплате. У налоговой есть мобильное приложение, в котором тоже можно отслеживать платежи и взносы. Его можно скачать на Айфон или Андроид в магазине приложений.

- Внимательно заполнять квитанции и перепроверять сумму налога.

- Через три месяца после подачи декларации делать сверку с налоговой. Это бесплатно, и ее можно заказать через интернет.

Короче

Как найти переплату

пользоваться личным кабинетом налогоплательщика и следить за уведомлениями;

делать сверку с налоговой каждые три месяца.

Как вернуть деньги

сделать сверку в той налоговой, где переплатили;

3 года

с момента переплаты есть у компании, чтобы найти излишек по платежам и вернуть деньги

Читайте также:

- Индекс уровня налоговой нагрузки tax misery index

- Устойчивую связь между величиной налоговых ставок и роста внп показывает

- Штраф за отсутствие налоговых регистров

- Исполнение налогового обязательства физического лица признанного безвестно отсутствующим

- Налоговая база по страховым взносам определяется с начала налогового периода по истечении каждого