Внутренние документы налоговой инспекции

Опубликовано: 07.05.2024

Однородными признаются сделки, предметом которых являются идентичные товары и совершены в сопоставимых условиях.

Содержание документации

Подготовка и представление документации в целях налогового контроля является важнейшей правовой процедурой, основная цель которой заключается в проверках и обосновании цен, применяемых в контролируемых сделках, с текущей рыночной стоимостью.

Действующее налоговое законодательство РФ устанавливает, что в обязанности налогоплательщиков входят регулярные уведомления налоговых органов о совершенных в прошлом году контролируемых сделках, в которых могли принимать участие, как физические лица, так и юридические – руководители предприятий, организаций, а также индивидуальные предприниматели. Большое значение в данной процедуре занимает содержание и особенности документации.

Основным документом будет являться само уведомление, в котором, в обязательном порядке, должны быть указана вся необходимая информация, предусмотренная ст.105.16 НК РФ. Данная информация может быть истребована у налогоплательщика налоговым органом, в том случае, если не произошло ее добровольной подачи.

Установленные особенности и сроки обязывают налогоплательщиков представить данные сведения не позднее 20 мая, который следует за отчетным периодом.

Если налогоплательщик воспользовался определенными методами, предусмотренными главой 14.3 НК РФ, в его обязанности будет входить обязательное представление различных документов, которые содержат сведения о данных использованных методах, а также причины выбора конкретного способа и иные обоснования собственных действий.

Помимо этого, налогоплательщик имеет право представить и иную информацию, которая станет подтверждением того факта, что финансовых условия проведения контролируемых сделок были полностью соблюдены и соответствуют условиям сопоставимых сделок, с учетом дополнительных корректировок и внесенных изменений.

Если определенная важная информация отсутствует в поданной налогоплательщиком документации, представитель налогового органа вправе потребовать представления уточнений, либо дополнительных обоснований, в установленные сроки.

В том случае, когда в предусмотренные сроки налогоплательщик по каким-либо причинам не выполнил требований налогового органа, к нему могут быть применены определенные санкции.

Чаще всего, данные санкции выражаются в наложении определенного штрафа за несвоевременное представление, либо непредставление необходимых документов, требующихся для проверки и обеспечение налогового контроля.

Следующим этапом санкций может стать применение более серьезного наказания, например, назначение административной, гражданской и даже уголовной ответственности за нарушение действующих требований налогового законодательства.

Права налогоплательщиков

Во время обеспечения налогового контроля, налогоплательщиками наделяются определенными правами, направленными, прежде всего, на максимальную защиту их интересов, а также соблюдение действующих законодательных норм представителя налоговых органов.

В основные права налогоплательщиков при осуществлении уполномоченным лицом налогового контроля входят:

- сбор, подготовка, оформление и подача требуемой документации;

- принимать правомерное участие в контролируемых сделках, выбирать методы для последующего ценоустановления, а также осуществлять иные правомерные действия, направленные на своевременное проведение данных сделок;

- подача дополнительных документов с целью прояснений тех или иных нюансов, либо для внесения определенных корректировок в существующие сведения;

- ознакомление с нормативно-правовыми актами налоговых органов – результатами ранее осуществленных проверок и иных мероприятий, которые были проведены с целью осуществления налогового контроля, а также с другими официальными документами, например, приказе о взыскании пеней и штрафов и т.д.;

- признание недействительным определенного решения, ранее вынесенным налоговым органом, по причине его несоответствия действующим нормам и установленным требованиям;

- получение своевременных уведомлений от налоговых органов о внесенных изменениях в действующий порядок налогообложения, а также об иных нюансов, которые имеют прямое отношение к процедурам налогового контроля;

- признание незаконными действий представителей налоговых органов, либо факта проявленного бездействия с их стороны, которые привели к причинению вреда налогоплательщику, материальным убытка и т.д.

- обращение в судебный орган с целью взыскания денежной компенсации за материальный, либо моральный ущерб, который стал результатом неправомерных действий со стороны налоговых органов.

Предусмотренные налоговым законодательством права налогоплательщиком могут быть защищены различными способами, например, в административном, либо апелляционном порядке и т.д.

Важнейшим фактом при этом будет являться необходимость наличия неоспоримых доказательств, которые действительно смогут подтвердить вину налогового органа.

Случаи подготовки и представления документации

Контролируемые сделки представляют особый вид обеспечения налогового контроля, при котором сторонами сделки являются взаимозависимые стороны. Проведение данных сделок имеет свои особенности и требует представления определенных сведений, необходимых для регистрации данных правовых отношений между сторонами.

Подготовка и представление документации в целях налогового контроля, как юридическая процедура, регулируется положениями ст. 105.15 НК РФ.

Под понятием документации следует понимать совокупность определенных сведений, находящихся в одном либо нескольких документах, составленных в произвольной форме.

Исключением при этом станут случаи, когда для некоторых документов устанавливаются типовые формы и содержание.

Требуемая документация, в обязательно порядке, должна быть представлена в налоговый орган в том случае, если налогоплательщиком был использован один из методов налогообложения, предусмотренных ст. 14.3 НК РФ. Тогда документация будет содержать следующие данные:

- разумное обоснование и определенные причины для выбора конкретного способа;

- подробный расчет интервала рыночных цен, который был использован при проведении конкретной контролируемой сделки;

- общие суммы полученных доходов от данной сделки, а также сведения о понесенных расходах и убытках;

- сведения о дополнительных факторах, которые оказали свое влияние на цену, установленную в контролируемой сделке;

- данные о произведенных корректировках, а также о внесенных изменениях в текущие сведения по контролируемым сделкам.

При отсутствии необходимости представления информации о выборе метода налогообложения, налогоплательщик должен представить общие сведения, содержание которых должно включать в себя:

- перечень лиц, которые принимали непосредственное участие в конкретной контролируемой сделке, общее описание и содержание данной сделки, ее основные условия, особенности и важные нюансы;

- сведения о непосредственных функция и обязанностях лиц, являющихся сторонами данной контролируемой сделки, об использованных активах, а также о наличии определенных рисков, если таковые имеются.

Вся необходимая документация может быть принудительно истребована налоговым органом у налогоплательщика не раньше, чем 1-го июня года, следующего за тем, в котором были проведены контролируемые сделки.

Все существующие особенности представляемой документации, ее оформление и необходимое содержание при этом будут напрямую зависеть от непосредственной сложности контролируемой сделки и от этапов процедуры формирования ее стоимости.

Особенности представленной документации

Требуемая документация, как и процедура ее представления в налоговый орган, имеет свои особенности и определенные нюансы. Во-первых, вся документация должна быть представлена в установленные сроки. Их несоблюдение влечет за собой огромное количество проблем, включая наложение дополнительных штрафов и пеней за просрочку.

Помимо этого, важным фактором является и необходимость соблюдения установленной формы для каждого документа. Например, уведомление о контролируемых сделках имеет установленный образец, которые показывает, какие сведения необходимо включить в документ, каким особенностям уделить повышенное внимание и как оформить все требуемые данные.

Представление установленной документации допустимо как в обычной, письменной форме, так и путем электронной отправки.

При этом второй вариант также требует соблюдения определенных правил и установленных форм.

Объем предоставляемой документации, как правило, зависит от сложности и стоимости контролируемой сделки. Например, если в данной сделке принимают участие крупные предприятия и организации, налогоплательщику понадобится гораздо больше документальных сведений и соответствующих обоснований.

И наоборот, если сделка является мелкой, а ее стоимость – не превышает установленных нормативов, обосновать ее проведение документально будет значительно легче. Для этого часто требуются: договор, свидетельство о регистрации, сведения об основных условиях и особенностях проводимой сделке, а также о ее предмете, о сторонах данных правоотношений и т.д.

Принципы и понятие налогового учета

В законодательстве Российской Федерации термин «налоговый учет» появился недавно, в 2002 году.

Это определение не полностью показывает суть налогового учета в нынешнее время. Неполное его раскрытие обусловлено тем, что приводится оно в 25 разделе Налогового кодекса России, в которой раскрываются принципы начисления и уплаты налога на прибыль. Налоговый учет касается не только одного налога, в его ведомстве локально находятся все начисления налогов.

Важным является то положение, что фундаментом налогового учета является первичная документация. Основную часть информации, используемой для исчисления налога, составляют данные первичной документации бухгалтера. Стоит отметить, что есть особый вид первичных документов, которые используются в бухгалтерском учете.

Вести налоговый учет обязаны все организации, даже те, на которые распространяется действие специальной системы налогообложения.

Налоговый учет демонстрирует достоверные данные, относительно результатов проведенных хозяйственных операций, связанных с налогообложением.

Налогоплательщик самостоятельно формирует систему налогового учета.

Порядок деятельности в сфере налогового учета устанавливается приказом директора предприятия.

Первичные документы налогового учета и их особенности

Налоговый учет предусматривает использование первичной документации.

В основном первичными документами налогового учета выступают те же документы, что и в бухгалтерском учете. Особое место среди первичных документов налогового учета отведенено таким документам, как счет-фактура, книга продажи и покупки. Эти документы являются сводными первичными документами. К этой категории также относятся справки о доходах физического лица, карточки индивидуального учета размера начисленной выплаты и др.

Счет-фактура как форма первичного налогового учета

В Налоговом кодексе Российской Федерации счету-фактуре, в отличии от остальной первичной документации, отведенена отдельная статья – 169.

По законодательству счет-фактура может отображаться как в электронной форме, так и на бумажном носителе. Это прописывается в условиях сделки и реально лишь в том случае, если между организациями налажен электронный документооборот.

По закону к счету-фактуре может прилагаться корректировочный счет-фактура с исправленными данными, только если эти исправления не противоречат ключевым показателям этого документа.

Налогоплательщик обязан составлять счет-фактуру в таких случаях:

- Если проводятся операции, которые в будущем облагаются налогом на добавленную стоимость;

- Если происходит реализация товара, который не облагается налогом на добавленную стоимость, но при этом он вывозится с России в страны Евроазийского экономического союза;

- В других ситуациях прописанных в законе.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Те предприятия, которые законом освобождены от удержания налога на добавленную стоимость, получая или выставляя счет-фактуру должны регистрировать их в соответственных журналах. Примером такой операции выступает аренда государственной собственности.

К обязательным атрибутам счета-фактуры относятся:

- Номер документа и дата его составления;

- Данные о налогоплательщике и его покупателе (название, юридический адрес);

- Данные о том, кто является грузоотправителем и грузополучателе (название и адрес);

- Номер платежного распоряжения (если была получена предоплата);

- Данные о товаре, услуге или виде проводимой работы (название, количество, измерительная единица), а также денежная единица, которой будет производиться расчет;

- Цена товара, услуги, выполненной работы, а также общая сумма и, в случае необходимости, сумма акциза;

- Налог на добавленную стоимость, его ставка и общая сумма, стоимость товара с учетом этого налога;

- Страна происхождения товаров;

- Номер таможенной декларации.

Не нашли что искали?

Просто напиши и мы поможем

Порядок подписания счета-фактуры следующий:

- Право подписывать счет-фактуру имеет лишь руководитель предприятия и главный бухгалтер (или же лица, исполняющие их обязанности);

- Для подписи электронного варианта счета-фактуры используется электронная цифровая подпись уполномоченных лиц.

У счета-фактуры есть унифицированная форма, которая является обязательной к применению. Ее утверждением занимается Правительство России, вместе с формой книги покупки и продажи.

Федеральная налоговая служба Российской Федерации разрабатывает и утверждает электронную форму счета-фактуры.

Не нашли нужную информацию?

Закажите подходящий материал на нашем сервисе. Разместите задание – система его автоматически разошлет в течение 59 секунд. Выберите подходящего эксперта, и он избавит вас от хлопот с учёбой.

Гарантия низких цен

Все работы выполняются без посредников, поэтому цены вас приятно удивят.

Доработки и консультации включены в стоимость

В рамках задания они бесплатны и выполняются в оговоренные сроки.

Вернем деньги за невыполненное задание

Если эксперт не справился – гарантируем 100% возврат средств.

Тех.поддержка 7 дней в неделю

Наши менеджеры работают в выходные и праздники, чтобы оперативно отвечать на ваши вопросы.

Тысячи проверенных экспертов

Мы отбираем только надёжных исполнителей – профессионалов в своей области. Все они имеют высшее образование с оценками в дипломе «хорошо» и «отлично».

Гарантия возврата денег

Эксперт получил деньги, а работу не выполнил?

Только не у нас!

Деньги хранятся на вашем балансе во время работы над заданием и гарантийного срока

Гарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем возврат полной уплаченой суммы

417 375 оценок

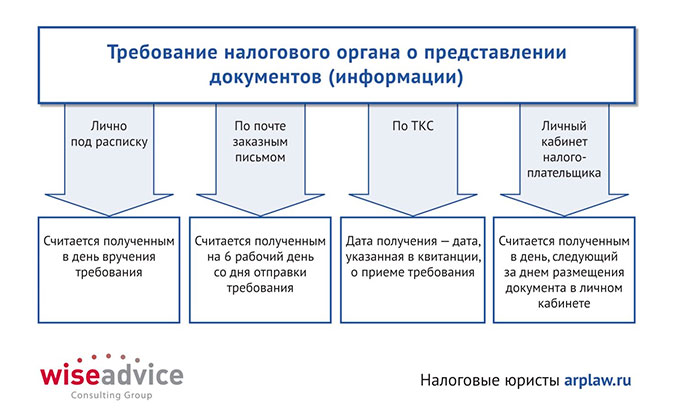

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

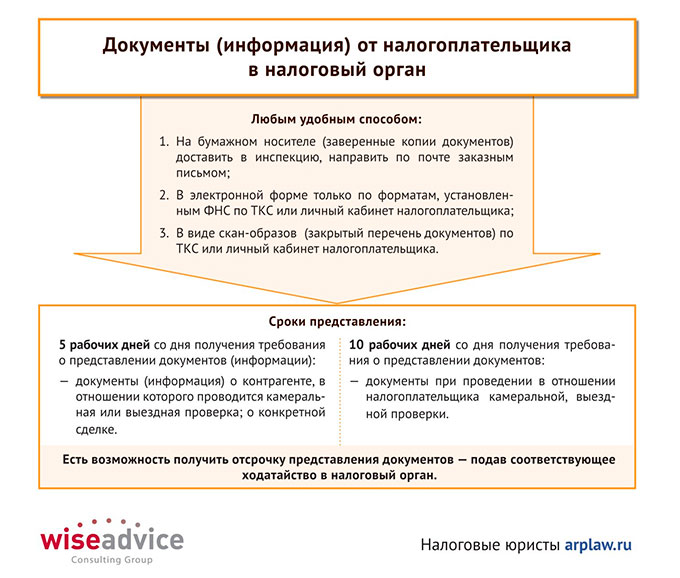

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Чтобы снизить риски доначисления налогов и штрафов

Налоговые инспекторы могут организовать выездную проверку — приехать в офис частной компании и изучить ее документы на месте.

Кроме того налоговая устраивает камеральные проверки, то есть проверяет отчетность налогоплательщиков в своем офисе.

Цель во всех случаях одна — убедиться, что налогоплательщик верно исчисляет налоги, ничего не скрывает, вовремя платит все положенные суммы.

Когда может приехать налоговая

Инспекторы могут приехать в компанию в любое время по разным основаниям.

Плановая проверка. Общепризнанных плановых или внеплановых выездных проверок не существует. Налоговая не составляет сводный план проверок, как другие государственные органы, и не публикует его на своем сайте. То есть инспекторы не предупреждают о своем приходе.

Но внутренний план, по которому будет идти работа проверяющих в следующем году, налоговая составляет. Происходит это так.

В конце года управление ФНС составляет список налогоплательщиков по критериям риска совершения налоговых правонарушений — о них расскажем чуть ниже, — как претендентов на выездную проверку. Список составляют на основании данных АИС «Налог-3» — программы, в которой есть вся информация о налогоплательщиках, например, какие банковские счета у них открыты, какую выручку они получили, сколько налогов уплатили.

Положения об автоматизированной информационной системе Федеральной налоговой службы — АИС «Налог-3» PDF, 87,9 МБ

Этот список спускают в территориальные налоговые органы, и уже там в отделах предпроверочного анализа начинают проводить мониторинг компании, запрашивать у нее документы, изучать, как она ведет свою деятельность. Если предпроверочный анализ показал, что да, компания, скорее всего, утаивает налоги и есть перспектива их взыскания, налоговики начинают с ней работать.

Как могут привлечь к проверке

Сначала компанию пытаются привлечь в добровольно-принудительном порядке уточнить свои налоговые обязательства. Вызывают руководителя на комиссию рабочей группы, которую формируют в ИФНС, и вменяют ему применение схемы ухода от уплаты налогов.

Рабочая группа требует предоставить уточнения с пояснениями и доплату налогов. При этом грозят тем, что если компания этого не сделает, то налоговики организуют выездную проверку.

Сейчас это стандартный сценарий: вызов на комиссию — добровольная уплата. Если нет, то выездная налоговая проверка.

Другие поводы для выездной проверки — это:

- Истечение даты, до которой компании нужно было устранить нарушения по предписанию налоговой.

- Распоряжение прокурора на проведение проверки.

- Реорганизация или ликвидация, которую затеяла компания. Причем инспектор может приехать, даже если последняя проверка была совсем недавно, например полгода назад.

Повторная выездная проверка бывает в двух случаях:

- Чтобы проконтролировать инспектора, который провел проверку. Контроль проводит должностное лицо из вышестоящего налогового органа. Например, районная налоговая насчитала один миллион недоимки. А УФНС по региону показалось, что это как-то мало, не иначе коррупция. Тогда она распоряжается провести повторную выездную проверку.

- Чтобы проверить уточненку за тот период, который относился к выездной проверке. Уточненка — это декларация, которая исправляет ошибки в уже поданной декларации. Иногда уточненка может уменьшать сумму налога. Тогда ее могут проверить повторно. Например, налогоплательщик указал, что 3 года назад был неучтенный расход, поэтому налог на прибыль был переплачен. До подачи уточненки ИФНС уже провела выездную проверку периода, к которому относится изначальная декларация. Инспекторы приедут еще раз, чтобы проверить, что оно действительно было так.

Какие есть критерии риска

Выше мы упоминали критерии риска совершения налоговых правонарушений. Его понятие раскрыто в концепции планирования выездных налоговых проверок, которую разработала ФНС для своих работников.

В концепции перечислены 12 ситуаций. Если компания подходит под одну из них, она обязательно попадет в поле зрения налоговой.

Когда и кому грозит налоговая проверка

| Ситуация | Что означает | Кого касается |

|---|---|---|

| Низкая налоговая нагрузка | ФНС на основе данных Росстата посчитала, сколько примерно налогов обязаны платить компании в разных отраслях. Например, для тех, кто занимается строительством, налоговая нагрузка составляет 11,9% от оборота. Если по декларации инспектор видит, что строительная компания платит меньше 12% от оборота, это может послужить сигналом для проведения проверки | Всех организаций и ИП |

| Постоянные убытки | Налоговики считают, что если компания в течение двух и больше лет приносит только убытки, то продолжать деятельность подозрительно. Скорее всего, она скрывает доходы | Всех организаций и ИП |

| Значительная сумма вычета по НДС | Если компания хочет вернуть 89% уплаченного НДС или даже больше — есть вероятность, что по этой схеме фирма уклоняется от уплаты НДС | Организаций и ИП на ОСНО |

| Расходы растут быстрее доходов | Налоговую смутит опережающий рост расходов над доходами. Например, если расходы выросли в 2 раза, а выручка не изменилась | Организаций и ИП на ОСНО, на УСН с объектом «Доходы минус расходы» |

| Низкая зарплата работников | Росстат дает информацию о средней зарплате по отраслям в регионе. Если компании платят своим работникам меньше средней зарплаты, это привлечет внимание | Всех организаций и ИП |

| Неоднократное приближение к предельным значениям (менее 5%) | Чтобы применять налоговые спецрежимы, компании и ИП обязаны соблюдать некоторые ограничения. Например, на патенте нельзя нанимать больше 15 человек. Если в компании постоянно меняется число работников — то 13, то 14 — налоговая может заподозрить занижение показателей, чтобы компания не потеряла право на использование спецрежима | Организаций и ИП на УСН, а также ИП на ПСН или НПД |

| Расходы почти равны доходам | Если предприниматель заявляет, что у него расходы почти такие же, как и доходы. А если к тому же ИП оформляет вычет НДФЛ 83% и больше, налоговая заподозрит неладное | ИП на ОСНО |

| Работа построена на сотрудничестве с посредниками | Налоговая посчитает сомнительной деятельность фирмы, если она работает только с посредниками через цепочку контрагентов. Например, закупает сырье и материалы не напрямую у поставщика, а через нескольких посредников, в результате чего цена значительно возрастает в сравнении со среднерыночной | Всех организаций и ИП |

| Компания не предоставляет документы или пояснения по запросу налоговой | Если налоговая потребовала объяснить ошибки или противоречия в декларациях, а компания это проигнорировала, ФНС устроит выездную проверку | Всех организаций и ИП |

| «Миграция» между налоговыми органами | Компании, которые с момента регистрации 2 раза или больше снялись с учета в одной ИФНС и встали на учет в другой, также привлекут внимание инспекторов | Всех организаций |

| Низкий уровень рентабельности | Рентабельность продаж и активов по отраслям перечислена в той же концепции. Если по данным бухгалтерского учета выходит, что рентабельность компании меньше на 10% от нормы, налоговые инспекторы, возможно, приедут с проверкой. | Организаций на ОСНО |

| Деятельность с высоким налоговым риском | Это касается работы с фирмами-однодневками. Если компания выберет недобросовестного контрагента, налоговая заподозрит в необоснованном получении налоговой выгоды | Всех организаций и ИП |

Как подготовиться к приезду налоговой

Итак, инспекторы не предупреждают о своем скором приходе, составление плана работы с налогоплательщиками — это «внутренняя кухня» налоговиков.

Поэтому, чтобы приезд налоговиков не стал неприятным сюрпризом с доначислениями и штрафами, следите, чтобы ваша компания не совпала с критериями риска, и постоянно проверяйте свои документы. Как вариант можно периодически приглашать аудитора, чтобы убедиться, что все в порядке.

Подготовьте к проверке документы и предупредите команду

Проверяйте первичные документы. Это договоры, счета на оплату, кассовые чеки, счета-фактуры, товарные накладные. Они должны быть оформлены по всем проведенным сделкам, содержать все реквизиты, подписи и печати.

Проявляйте должную осмотрительность. Помимо первичных документов стоит обратить внимание на проявление должной осмотрительности. Для этого у предпринимателя должно быть положение о работе с контрагентами и досье на каждого из них, включая распечатки с сервисов nalog.ru.

Поговорите с работниками. Особенно, когда инспекторы уже приехали. Помните, что у налоговых органов сейчас достаточно большой круг полномочий, и к проверке они могут подключить полицию. Поэтому есть смысл дополнительно поговорить с работниками и подготовить их к проверке, чтобы они могли при необходимости рассказать о финансово-хозяйственной деятельности компании и контрагентах.

Предупредите контрагентов. Если есть возможность, стоит предупредить основных контрагентов, чтобы при проведении встречных проверок они могли подтвердить все операции. Также рекомендуем проверить электронную почту и компьютеры сотрудников и удалить неоднозначную информацию.

Общайтесь только с полномочными инспекторами. Впускать на свою территорию нужно только тех проверяющих, которые указаны в решении о выездной налоговой проверке. Посторонних лиц быть не должно.

Как подготовить документы

К налоговой проверке нужно быть готовым всегда. Поэтому работайте по этому чек-листу :

- Проверить наличие всей бумажной и электронной первички, убедиться, что в них заполнены все обязательные реквизиты.

- Если есть сомнения в реальности проведенных сделок, лучше убрать эти расходы или подготовить по ним убедительное экономическое обоснование.

- Проверить все взаиморасчеты с покупателями и поставщиками, нет ли зависших долгов. Это источник для доначислений налогов и повод признать сделку недействительной.

- Провести самоаудит налоговых рисков: соответствует ли уровень зарплат среднеотраслевым, есть ли убыточные сделки, есть ли высокие и необоснованные затраты, соответствует ли уровень налоговой нагрузки и рентабельности данным ФНС.

- Определить линию защиты своих интересов и подготовить свою базу доказательств, чтобы быть убедительными.

Как проходит выездная проверка

Перед проверкой инспекторы должны отдать компании решение о проведении проверки. В законе не сказано, в какие сроки это нужно сделать, поэтому налоговики могут приехать, вручить документ и сразу приступить к проверке.

Еще в решении указывают, по каким налогам и за какие периоды будет проверка. Ориентируйтесь на этот документ — инспектор может запрашивать документы только по налогам и по периодам, указанным в решении. По другим периодам и налогам проверку проводить он не может.

Отчетность смотрят по налогам, которые платил бизнес в течение трех лет до года проверки. Например, в 2020 году инспекторы могут проверять документы по налогам за 2017, 2018 и 2019 годы. Документы за 2020 год инспекторы тоже могут проверить — за закрытые отчетные периоды.

Проверка уточненной декларации с выездом в офис компании проводится, если ее подали именно в период выездной проверки. Инспекторы будут проверять документы, оформленные именно за тот период, за который налогоплательщик представил уточненку.

Если инспектору недостаточно информации из документов, он добывает ее другими способами: проводит инвентаризацию, осматривает помещения, допрашивает сотрудников. На все это у него есть полномочия.

Как долго длится проверка

Выездная проверка длится два месяца начиная с дня вынесения решения до дня, когда инспектор составит справку о проведенной проверке. Срок могут продлить до 4 или даже до 6 месяцев. Вот список причин, по которым так могут сделать:

Продлевать ли проверку, решает вышестоящий налоговый орган. Например, с проверкой приехали инспекторы ИФНС, они не уложились в двухмесячный срок и хотят продлить его. Дать ли им еще время для проверки, решать будет УФНС по субъекту РФ.

Выездную проверку могут приостановить на срок до 6 месяцев, чтобы:

- Получить информацию у контрагентов. Например, инспектор хочет убедиться, что ООО, которое он проверяет, действительно отвез груз для заказчика на другой конец страны.

- Получить информацию от иностранных государственных органов.

- Провести экспертизу.

- Перевести на русский язык документы, представленные налогоплательщиком на иностранном языке.

Приостановка отличается от продления проверки тем, что все процедуры прекращаются: инспекторы уходят из офиса, не могут никого допрашивать и требовать документы и т. д.

Получается, что компанию, у которой большой документооборот и множество контрагентов, могут проверять целый год.

Чем заканчивается выездная проверка

В последний день проверки инспектор составляет справку. С этого момента проверка считается законченной.

Затем в течение двух месяцев инспектор составляет акт налоговой проверки, где указывает:

- Факты нарушения налогового законодательства или отсутствие таких нарушений.

- Сколько нужно доплатить в бюджет — недоимка, пени, и в какие сроки это нужно сделать.

Акт вручают налогоплательщику под подпись. Если предприниматель не согласен с тем, что написано в акте, он может подать возражение по адресу налогового органа, составившего акт. Сделать это можно в течение месяца со дня получения акта.

от 1 июля 2014 года N ММВ-7-10/346@

(с изменениями на 18 апреля 2019 года)

Документ с изменениями, внесенными:

В целях совершенствования документационного обеспечения управления, повышения его эффективности путем унификации состава и форм управленческих документов, обеспечения контроля исполнения документов, а также согласования технологий традиционного делопроизводства с электронным документооборотом в системе ФНС России

2. Руководителям (исполняющим обязанности руководителя) управлений ФНС России по субъектам Российской Федерации и начальникам (исполняющим обязанности начальника) межрегиональных инспекций ФНС России привести индивидуальные инструкции по делопроизводству в соответствие с Типовой инструкцией по делопроизводству.

3. Признать утратившими силу:

4. Контроль за исполнением настоящего Приказа возложить на заместителя руководителя Федеральной налоговой службы Д.В.Наумчева.

Руководитель Федеральной

налоговой службы

М.В.Мишустин

УТВЕРЖДЕНА

Приказом ФНС России

от 1 июля 2014 года N ММВ-7-10/346@

Типовая инструкция по делопроизводству в управлении Федеральной налоговой службы по субъекту Российской Федерации и в Межрегиональной инспекции Федеральной налоговой службы

(с изменениями на 18 апреля 2019 года)

1. Общие положения

1.1. Типовая инструкция по делопроизводству в управлении Федеральной налоговой службы по субъекту Российской Федерации и в Межрегиональной инспекции Федеральной налоговой службы (далее - Типовая инструкция) разработана на основании положений следующих законодательных и иных нормативных правовых актов в сфере информации, документации, архивного дела:

1.2. Правила ведения делопроизводства, установленные настоящей Типовой инструкцией, распространяются на документы несекретного характера без ограничения доступа.

Типовая инструкция устанавливает общие нормы организации и ведения делопроизводства и обязательные для исполнения всеми работниками управления Федеральной налоговой службы по субъекту Российской Федерации (далее - Управление), Межрегиональной инспекции Федеральной налоговой службы (далее - Межрегиональная инспекция) основные правила подготовки, оформления, тиражирования, учета и хранения документов, а также контроля своевременности исполнения документов.

Положения Типовой инструкции определяют правила работы со всеми документами, кроме тех, порядок работы с которыми регламентируется специальными нормативными актами. Положения Типовой инструкции не распространяются на организацию обмена технологическими данными.

1.3. На основании Типовой инструкции Управления (Межрегиональные инспекции) издают индивидуальные инструкции по делопроизводству, в которые, исходя из специфики своей деятельности, могут включать иные обязательные методические нормы, не нашедшие отражения в настоящей Типовой инструкции, но не противоречащие ее положениям.

1.4. Как правило, документы изготавливаются (подготавливаются, согласовываются и подписываются) на бумажном носителе. Служебные письма в адрес центрального аппарата и территориальных органов ФНС России, ФКУ "Налог-Сервис" ФНС России, а также документы, составляющие внутреннюю переписку, могут изготавливаться в электронной форме без предварительного документирования на бумажном носителе.

Документы пересылаются (направляются адресатам) на бумажном носителе или в электронной форме.

В электронной форме документы направляются в виде:

- электронного документа - файла документа, созданного в электронной форме. Электронный документ не должен содержать изображения Государственного герба Российской Федерации. Исходящий электронный документ оформляется одновременно с оригиналом на бумажном носителе. Исходящий электронный документ подписывается усиленной квалифицированной электронной подписью (УКЭП). Подписание УКЭП электронных документов, составляющих внутреннюю переписку, не требуется;

- электронного образа документа - электронной копии документа, полученного в результате сканирования документа, изготовленного на бумажном носителе. Электронный образ документа должен содержать подпись должностного лица, регистрационные номер и дату. Электронный образ документа УКЭП не подписывается.

Служебное письмо в электронной форме направляется в налоговые органы, ФКУ "Налог-Сервис ФНС России" и их филиалы в виде электронного письма либо электронного образа письма.

Остальным адресатам служебное письмо в электронной форме направляется в виде электронного образа письма.

1.5. Делопроизводство в Управлении (Межрегиональной инспекции) организуется с использованием системы электронного документооборота (далее - СЭД-регион), обеспечивающей сбор документов (включение документов в систему), их обработку, управление документами и доступ к ним.

Для автоматизированного учета и обработки документов, передаваемых руководителю Управления (Межрегиональной инспекции) (далее - Руководитель), заместителям Руководителя, отделам в СЭД-регион, создаются базы данных "Канцелярия Руководителя", "Канцелярия заместителя Руководителя" и "Канцелярия отдела". Допускается для нескольких заместителей Руководителя создавать общую базу данных "Канцелярия заместителей Руководителя".

Все работники Управления (Межрегиональной инспекции) регистрируются в СЭД-регион, при этом каждому работнику в СЭД-регион создается индивидуальный почтовый ящик и карточка пользователя СЭД-регион в базе данных "Справочник организации".

1.6. Контроль соблюдения единых принципов организации делопроизводства, методическое руководство организацией делопроизводства, проведение проверок ведения делопроизводства в отделах Управления (Межрегиональной инспекции) и подчиненных налоговых органах возлагается на отдел, в функции которого входит документационное обеспечение управления (далее - подразделение ДОУ).

Системное и информационное администрирование СЭД-регион осуществляет администратор СЭД (работник отдела, отвечающего за информационные технологии).

1.7. В Управлении (Межрегиональной инспекции) действует порядок делопроизводства, в соответствии с которым:

- ряд функций (прием и регистрация всей входящей документации; регистрация и отправка всей исходящей документации; учет, регистрация и контроль исполнения издаваемых приказов, распоряжений, протоколов Коллегии и совещаний у Руководителя, поручений Руководителя) централизован и выполняется подразделением ДОУ;

- ряд функций (учет и контроль исполнения входящих документов, направляемых непосредственно заместителям Руководителя в соответствии с порядком прохождения документов, поступающих в Управление (Межрегиональную инспекцию); учет и контроль исполнения поручений заместителей Руководителя) децентрализован и выполняется работниками, ответственными за ведение делопроизводства в приемных заместителей Руководителя (в случае отсутствия в утвержденном штатном расписании должности работника приемной заместителей Руководителя эти функции выполняет работник, назначенный заместителями Руководителя из числа курируемых ими отделов, или работник подразделения ДОУ);

- ряд функций (учет и контроль исполнения входящих документов, направляемых непосредственно в отделы в соответствии с порядком прохождения документов, поступающих в Управление (Межрегиональную инспекцию); учет и контроль исполнения поручений начальников отделов; учет, регистрация и контроль исполнения внутренних документов, направляемых непосредственно в отделы; регистрация и отправка внутренних документов) децентрализован и выполняется работниками, ответственными за ведение делопроизводства в отделах (работниками отделов, которым поручено ведение делопроизводства в этих подразделениях, или начальниками отделов).

1.8. Персональная ответственность за организацию и ведение делопроизводства, своевременное и отвечающее установленным требованиям исполнение документов, сохранность дел в отделах Управления (Межрегиональной инспекции) возлагается:

- на начальников отделов;

- на работников, ответственных за ведение делопроизводства в отделах;

- на непосредственных исполнителей в части, относящейся к кругу их обязанностей.

1.9. Работники отделов Управления (Межрегиональной инспекции) несут персональную ответственность за сохранность находящихся у них служебных документов.

Изъятие подлинников документов из дел производится уполномоченными органами исполнительной власти на основании соответствующего постановления, с уведомлением Руководителя и с оставлением в деле копий изъятых документов, а также документа, фиксирующего основание для выдачи подлинников.

Передача заверенных копий и копий документов сторонним организациям допускается только после получения положительного решения по официальному письменному запросу, направленному Руководителю или заместителю Руководителя.

Документы, поступившие в электронной форме и подписанные усиленной квалифицированной электронной подписью (далее - УКЭП), передаются в сторонние организации в виде заверенных копий, выполненных на бумажном носителе в соответствии с п.8.2.10 Типовой инструкции.

1.10. Начальники отделов обязаны:

- своевременно, в день поступления или на следующий рабочий день, обеспечить доведение поступивших документов до исполнителей;

- организовать оперативное ознакомление работников со всеми документами, определяя в каждом конкретном случае круг заинтересованных исполнителей.

1.11. При длительном отсутствии работника (отпуск, командировка и т.д.) все неисполненные им документы передаются замещающему его работнику отдела. Дела, взятые из архива, должны быть сданы в архив.

При длительном отсутствии работника, ответственного за ведение делопроизводства в отделе (отпуск, командировка и т.д.), начальник отдела возлагает ведение делопроизводства на другого работника данного отдела.

При длительном отсутствии (отпуск, командировка и т.д.) работника, ответственного за ведение делопроизводства в приемной, его обязанности распоряжением заместителя Руководителя возлагаются на работника отдела, деятельность которого координирует данный заместитель Руководителя (по согласованию с руководством соответствующего отдела), или на работника подразделения ДОУ.

1.12. При увольнении или переводе работников, ответственных за ведение делопроизводства, в другой отдел составляется акт о сдаче-приеме дел и документов, утверждаемый начальником отдела.

При увольнении или переводе в другой отдел работник должен исполнить и закрыть все поручения, завершить согласование документов. В случае невозможности исполнить и закрыть поручения, завершить согласование документов из числа работников отдела-исполнителя назначается лицо, ответственное за исполнение указанных процедур. Фамилия назначенного лица сообщается администратору СЭД для внесения изменений в систему.

2. Прием, обработка, регистрация и распределение поступающих документов (за исключением заявок на участие в конкурсе, запросе котировок, запросе предложений, поступающих в адрес конкурсной комиссии)

Все документы, поступившие в Управление (Межрегиональную инспекцию), обрабатываются, регистрируются и распределяются подразделением ДОУ в день поступления. Документы, поступившие в течение последних 30 мин. рабочего дня, кроме представленных заявителем лично (через представителя), могут регистрироваться на следующий рабочий день.

Для каждого поступившего документа в Управлении (Межрегиональной инспекции) в СЭД-регион создается регистрационная карточка (далее - РК):

- в базе данных (далее - БД) "Канцелярия ЗГ" - для обращений граждан и индивидуальных предпринимателей (далее - обращения граждан), порядок рассмотрения которых регламентирован Федеральным законом от 02.05.2006 N 59-ФЗ "О порядке рассмотрения обращений граждан Российской Федерации", и запросов граждан и организаций о предоставлении информации о деятельности Управления (Межрегиональной инспекции), порядок рассмотрения которых регламентирован Федеральным законом от 09.02.2009 N 8-ФЗ "Об обеспечении доступа к информации о деятельности государственных органов и органов местного самоуправления", и принимаемыми в соответствии с ними нормативными правовыми актами Российской Федерации;

- в БД "Канцелярия экспедиции" - для всех остальных документов, в том числе для обращений граждан и организаций, работа с которыми регулируется иными федеральными конституционными законами, федеральными законами и принимаемыми в соответствии с ними нормативными правовыми актами Российской Федерации.

Читайте также: