Уравнительные налоги и сборы в развитых странах эквивалентны налогам

Опубликовано: 25.04.2024

Паратарифные (сверхтарифные) меры - это платежи и сборы, взимаемые с товара, пересекающего таможенную границу, которые увеличивают стоимость ввозимого товара на дополнительную величину помимо таможенной пошлины (на определенный процент или на определенную величину на единицу товара).

По мере снижения ставок таможенных пошлин и связанного с этим падения фискальных таможенных доходов государство стремится все шире использовать паратарифные меры для пополнения своих финансовых поступлений. Эти налоги и сборы оплачивает обычно импортер (лицо, подписавшее таможенную декларацию), но учитываются обоими партнерами при заключении контракта купли-продажи [10; 383].

Импортные налоги и сборы - довольно объемная группа инструментов, основной характеристикой которых является экономической воздействие на импорт. Однако, в отличие от таможенных пошлин они воздействуют на импорт косвенным образом. Не являясь предметом международного регулирования, они находятся целиком в компетенции национальных органов власти, подчас даже местных. Им свойственна фискальная функция - пополнение бюджета государства с целью дальнейшего финансирования, в том числе и государственных органов, отвечающих за регулирование, контролирование и наблюдение за внешнеторговой деятельностью.

В число паратарифных мер входят:

внутренние (уравнительные) налоги и сборы;

налоги и сборы, взимаемые с импортера в связи с таможенным оформлением и перемещением товара через границу;

таможенные доплаты;

декретированная таможенная оценка.

4.1. Внутренние (уравнительные) налоги и сборы

Внутренние (уравнительные) налоги и сборы - налоги и сборы, эквивалентные косвенным налогам и сборам, взимаемым с отечественных товаров в стране импорта.

К таким инструментам относятся прежде всего косвенные налоги, которые включаются в цену товара:

налог на добавленную стоимость (НДС);

налог на продажу (налог с оборота);

налог на потребление.

Цель уравнительных налогов и сборов - создание единого налогового режима для иностранных и отечественных товаров. Согласно правилам ГАТТ, импортные налоги не должны превышать размера налогообложения аналогичных товаров внутреннего производства, не должны создавать дополнительного барьера, защищающего товары отечественного производства. Однако на практике налоговая система в большинстве государств построена таким образом, что фактическое налогообложение импортных товаров завышается по сравнению с отечественными. Применяемые по отношению к импортным товарам налоги и сборы оказываются более высокими, так как они взимаются со стоимости импортного товара СИФ (т.е. включающими в себя кроме стоимости самого товара еще и стоимость транспортировки и страхования) плюс сумма уплаченных таможенных пошлин и сборов. На товары же внутреннего производства налоги начисляются исходя из оптовой цены промышленности. Иными словами, существующая налоговая практика объективно приводит к налоговой дискриминации в результате неодинаковой исходной базы для подсчета налогов.

Воздействие указанных налоговых инструментов на импорт может проявляться по нескольким направлениям в зависимости от целей и особенностей их использования. Во-первых, в возможном общем повышении цен на внутреннем рынке по сравнению с уровнем мировых цен, что является весьма значительным фактором, сдерживающим внутренний спрос в целом. Во-вторых, налоговые инструменты используются в качестве компенсирующей меры для выравнивания условиий реализации импортных и отечественных товаров, т.е. внутренние налоги применяются к импортируемым товарам при их ввозе. Прежде всего это касается акцизов и налогов на добавленную стоимость. Применение данных мер создает дополнительный барьер на пути импортных товаров, однако, они необходимы с точки зрения обеспечения условий для справедливой конкуренции отечественных и иностранных товаров. В-третьих, использование налоговых инструментов по отношению к импортным товарам может привести к ослаблению конкурентоспособности импортных товаров. Хотя в большинстве стран налоги применяются на недискриминационной по отношению к импорту основе, в некоторых случаях они могут ухудшать условия реализации импортных товаров на внутреннем рынке. Наиболее типичным примером в данной области является установление различных ставок налогообложения для автомобилей в зависимости от мощности или объема двигателя. Такая практика широко применяется в странах, специализирующихся в основном на производстве малолитражных автомобилей. При этом на автомобили с большим объемом двигателя, которые преимущественно импортируются, устанавливаются более высокие ставки налога. Это ставит в заведомо невыгодные условия более мощные импортные автомобили. Тем самым производители автомобилей внутри страны получают дополнительные преимущества. С ростом мощности двигателя увеличивается также торговый налог и дорожный сбор [6; 165-166].

Большую роль во многих странах играет акцизный сбор - косвенный налог, которым товар облагается при продаже. Облагаемые им товары не могут быть допущены в торговую сеть до приобретения продавцом особых марок. Первоначально акцизы являлись налогами на предметы роскоши. Сейчас же большинство облагаемых ими товаров - это предметы повседневного спроса. Их сохранение определяется фискальными и торгово-политическими целями. Теоретически, акцизы, как и другие налоги, взимаются как с национальных, так и с импортных товаров. На практике же они часто применяются к товарам, которые в данной стране не производятся (кофе, чай, табак и др.). Кроме того, внутренний производитель имеет возможность получить отсрочку платежа этого вида налогов, а импортер обязан платить сразу, в момент оформления товара на таможне. Имеется существенное различие и в базе платежа, о чем уже говорилось.

В основу налогообложения товаров при экспорте и импорте положен один из двух принципов: товары облагаются налогами либо в стране происхождения, либо в стране потребления (назначения). Цель такой практики - избежать налогообложения в стране экспортера и в стране импортера. Для этого между странами заключаются специальные межгосударственные соглашения об избежании двойного налогообложения товаров, в соответствии с которыми налоги взимаются лишь в одной из стран.

Наиболее распространенным является принцип страны потребления. В соответствии с ним все потребляемые в данной стране товары облагаются одинаковыми налогами вне зависимости от того, являются ли они импортными или произведены внутри страны. При этом с импортных товаров налог взимается при пересечении границы, а с товаров национального производства - при продаже. Такого рода разрыв во времени уплаты налогов дает значительные преимущества национальным производителям [4; 94].

По общему правилу, большая часть налоговых поступлений, которые взимаются со своих граждан или подданных поступают в центральную часть бюджета, если государство федеративное, то 80-90% взимаемых налогов попадают в федеральный бюджет. Стоит обратить внимание и на то, что во всех наиболее развитых государствах с рыночной экономикой взимается 7-10 налогов. Данные поступления являются основой любой налоговой системы, в том числе и англосаксонской, которую мы рассмотрим более подробно.

Англосаксонская система налогообложения функционирует в таких государствах как США, Великобритания, Австралия, Канада.

Данная система обладает некоторыми отличительными признаками:

во-первых, в рамках англосаксонской системы налогообложения значительно преобладают прямые налоги;

во-вторых, косвенные налоги составляют лишь незначительную долю;

в-третьих, основным субъектом налогообложения являются физические лица [1].

Более того, самая ортодоксальная налоговая англосаксонская налоговая модель функционирует в Великобритании. На ней стоит и заострить внимание.

Функционирующая в Британии налоговая система является одной из наиболее направленных на налоговые поступления со стороны физических. Данный тезис применим и к таким государствам как Канада, США, Австралия, так как в них действует схожая система налогов и сборов. Это связано с тем, что данные государства являются капиталистическими, что в свою очередь подразумевает свободный и конкурентный рынок, который невозможно реализовать при высоком налогообложении предприятий, так как мелкие предприятия не способны существовать с таким налоговым бременем. Соответственно, на сегодняшний день нельзя с уверенностью сказать о том, что юридические лица играют ключевую роль в функционировании англосаксонской налоговой системы [2].

Диаметрально противоположная ситуация сложилась в отношении физических лиц. Как правило, именно налоговые поступления со стороны физических лиц являются базисом при формировании бюджетов всех уровней. Это подтверждается и цифрами. В странах с англосаксонской налоговой моделью налоговые поступления занимают около 80-90% бюджета. Цифры варьируются в зависимости от государства. Более того, 60-70% всех налоговых поступлений занимает налог на доходы физических лиц или же подоходный налог. Если же говорить о юридических лицах, то налоговые поступления с их стороны зачастую не превышают и 15%. Но некоторые экономисты и эксперты в сфере налогового права считают, что сегодня данная налоговая система постепенно подвергается реформированию, обосновывая свою позицию тем, что подоходный налог в государствах с подобной налоговой моделью постепенно уменьшается. В частности, личный подоходный налог с британских подданных сегодня составляет 20%. Эта цифра может показаться высокой лишь на первый взгляд. Для наглядности можно произвести сравнение с налоговой системой в РФ. Основная ставка НДФЛ в России составляет 13% и планируется её повышение до 15%, несмотря на то, что бюджет Российской Федерации имеет меньшую привязку к налоговым поступлениям, так как в РФ существуют иные источники финансирования.

Разумеется, юридические лица в данной налоговой системе также нельзя назвать полностью освобождёнными от уплаты налогов. Во всех государствах, где функционирует подобная налоговая система, предусмотрен и подоходный налог с организаций, который в быту принято называть «корпоративным налогом». Его ставка варьируется от 20 до 35% в зависимости от государства. Если же говорить конкретно о Великобритании, то в ней предусмотрены две ставки по данному виду налога, которые составляют 24 и 33%.

Если же говорить о Канаде, то в ней в свою очередь также предусмотрен налог с корпораций и организаций. Основная Налоговая ставка по данному налогу составляет 38%, что считается достаточно высокой цифрой. Однако, в Канаде предусматривается множество налоговых вычетов, и реальная налоговая ставка становится значительно меньшей. Она может снижена вплоть до 10%, но основной является ставка в 25%.

Касательно ставок подоходного налога в Канаде, то следует отметить, что она также носит прогрессивный характер. В Канаде предусмотрены 4 налоговые ставки: 15%, 22%, 26% и 29%. Как видно, числа не слишком сильно рознятся со ставками в других странах.

Стоит обратить внимание и на то, что в данных государствах присутствует классификация налогоплательщиков на резидентов и нерезидентов. Их существенное отличие кроется в том, что доходы резидента подлежат обложению без привязки к источнику получения. Нерезидент же уплачивает налоги только в том случае, если доход был получен на территории данного государства [3].

Немалую роль в рамках данной налоговой системы имеет и налог на добавленную стоимость. Ставка данного налога не слишком сильно рознится со ставкой в государствах с иными налоговыми моделями. В частности в Британии предусмотрены три ставки НДС: 0%, 8%, 17,5%. Но необходимо обратить внимание на то, что НДС в рамках англосаксонской налоговой системы имеет куда меньшую привязку к бюджету всех уровней. Это обусловлено тем, что в государствах с этой налоговой моделью косвенное налогообложение играет меньшую роль.

В итоге можно сделать вывод, что англосаксонская налоговая модель не лишена как недостатков, так и положительных моментом. Безусловно, относительно низкое налогообложение организаций можно расценить как плюс, так как это является преградой для появления монополистов на рынке. Минусом же является то, что значимость налогов с физических лиц слишком сильно превалирует над иными источниками финансирования бюджетов всех уровней.

Евроконтинентальная налоговая модель

Отличительным признаком евроконтинентальной модели налогообложения является значительное косвенное налогообложение и высокая доля отчислений на социальное страхование. Такого рода вариации налоговых систем функционируют в Австрии, Бельгии, Германии, Нидерландах, Франции и Италии.

Евроконтинентальная налоговая система характеризуется относительно высокой долей косвенных налогов, среди которых ключевую роль играет налог на добавленную стоимость.

Также стоит помнить и о том, что в рамках данной системы ключевое место занимают выплаты на социальное страхование, отчисляемые из фонда заработной платы.

Стоит отметить и то, что несмотря на высокую степень косвенного налогообложения в странах с евроконтинентальной моделью, прямое налогообложение в них крайне низкое.

В государствах с подобной системой налогообложения чаще всего функционирует социально-ориентированная модель экономики.

Основными налогами в государствах с подобной системой налогообложения являются:

- налог на добавленную стоимость;

- налог на прибыль или доход;

- налог на собственность;

- земельный налог;

- налог на фонд заработной платы;

- налог на доход от капитала;

- подоходный налог с физических лиц.

В рамках данной системы существуют два уровня налогообложения:

Необходимо заметить и то, что характер подоходного налогообложения в данных государствах носит прогрессивный характер.

В государствах с евроконтинентальной моделью налогообложения существуют 4 ставки налога на добавленную стоимость:

- нормальная;

- сокращённая;

- промежуточная;

- повышенная.

Нормальная ставка применима для всех операций, кроме тех, по которым предусмотрены иные ставки. Сокращенная ставка применима, когда оказываются услуги в сфере продуктов питания и их производства. Промежуточная может применяться для обложения товаров: газа, электричества, горячей воды, угля, нефтепродуктов, спирта, кофе и др. Повышенная - применяется при покупке драгоценных металлов, мехов, аппаратуры, табака и т.д.

На данный момент наблюдается такая тенденция, что страны, в которых функционирует евроконтинентальная модель налогообложения, всячески пытаются координировать налоговую политику иных государств.

На мой взгляд, это обусловлено тем, что на сегодняшний день в мире наблюдается процесс всем налоговым системам единообразного характера. А так как государства с евроконтитентальной налоговой системой являются гегемонами в мировой политики, именно они задают планку, к которой стремятся другие государства.

Стоит отметить и то, что несмотря на желания европейских государств гармонизировать налоговые системы, на данный момент это не представляется возможным. В первую очередь это обусловлено причинами материального характера. Страны с латиноамериканской налоговой моделью, о которых речь пойдёт дальше или же Африканские страны не могут позволить себе подобные налоговые ставки в отношении физических лиц, что обусловлено их низким уровнем дохода. Также содержание органов системы налогов и сборов, которые существуют в государствах с евроконтинентальной моделью налогообложения, является весьма затратным. Из этого следует, что полная гармонизация налоговых систем на сегодняшний день не представляется возможной, чего нельзя сказать о постепенной интеграции некоторых элементов из евроконтинентальной налоговой модели [4].

Стоит обратить внимание и на то, что данная система также не лишена недостатков. В частности, в государствах с евроконтинентальной моделью налогообложения, несмотря на и так достаточно высокую долю страховых отчислений, наблюдается их дальнейший рост. В частности, на данный момент именно страховые взносы составляют 46% всех поступлений в центральный бюджет. Соответственно, данная ситуация может присти в дальнейшем к росту прямого налогообложения, что сегодня весьма специфично для государств с подобной налоговой системой.

Латиноамериканская налоговая модель

Латиноамериканская налоговая модель традиционно применяется в странах третьего мира, которые принято называть «развивающимися». Подобная налоговая модель функционирует в странах Южной Америки (Чили, Боливия) а также в государствах, которые находятся в пределах карибского бассейна.

В государствах с латиноамериканской налоговой моделью также предусмотрена классификация налогов и сборов по уровням. В частности, существуют налоги, поступающие в национальный бюджет (аналог федерального), а также существует муниципальное налогообложение и налогообложение на уровне департаментов [5].

Стоит обратить внимание на то, что в рамках данной налоговой системы значительная роль уделена налогообложению организаций. Если же говорить о прямом и косвенном налогообложении в этих государствах, то ставки по данным налогам значительно меньше, чем странах с иными налоговыми моделями. Исключение из правил составляют лишь большинство стран Африки и некоторые страны Азии, но они не составляют полностью самостоятельную налоговую модель, а представляют собой лишь адаптацию латиноамериканской налоговой системы.

Косвенные налоги составляют около четверти бюджета латиноамериканских стран. Ключевую роль среди них играют акцизы, образующие около 20% налоговых поступлений среди всех налоговых поступлений.

Латиноамериканская система налогообложения является первой ступенью к экономическому росту государства. Именно поэтому она так широко применяется в странах третьего мира.

Ярким примером сильного экономического роста при переходе на подобную модель налогообложения является такое государство как Чили времён Аугусто Пиночета в период с 1973г по 2011г. Данный временной промежуток вошёл в история как «чилийское чудо». Это обусловлено тем, что после перехода на нынешнюю модель налогообложения ВВП на душу населения Чили вырос в 2,8 раза [6].

Стоит отменить и весьма низкие налоговые ставки по индивидуальному подоходному налогу в данных государствах. В частности, в Перу ставка по подоходному налогу на данный момент составляет 4%, В Перу - 3,9%, а в Колумбии – 13,5%, что в рамках этой системы является достаточно высоким показателем.

Совершенно иная ситуация обстоит с корпоративными налогами. Их ставка значительно больше, чем в государствах с иными налоговыми моделями. В частности, ставка по корпоративному налогу в Венесуэле составляет 56%. Но есть и положительные исключения. Например, Бразилии ставка по корпоративному налогу составляет 7,5%, но это компенсируется высоким уровнем косвенного налогообложения, которое в латиноамериканских странах традиционно высокое. В частности, акцизы обеспечивают 30% всех налоговых поступлений в Бразилии. Подобная ситуация сложилась и в Перу. В этом государстве налог на добавленную стоимость обеспечивает 25% всех налоговых поступлений.

В итоге можно сделать вывод, что данная налоговая модель оптимальна для бедных стран, так как государство практически не рассчитывает на прямые налоги с физических лиц при формировании бюджета. Но в то же время очевидным недостатком является то, что высокий уровень налогообложения предприятий, как правило, приводит к появлению монополистов на рынке.

Смешанная модель налогообложения

Смешанная модель налогообложения сочетает в себе все основные параметры, которые присущи иным моделям налогообложения. После развала СССР успешно у себя интегрировала данную систему и Российская Федерация. Если же говорить о зарубежных государствах, то ярким примером государства со смешанной моделью налогообложения является современная Япония.

Отличительным признаком Японии является то, что значительную часть бюджета Японии составляют неналоговые поступления. Схожая ситуация сложилась и в Российской Федерации. Процент неналоговых поступлений в Японии на федеральном уровне составляет 15%, а на местном уровне может достигать и 25%, что считается достаточно высоким показателем.

Также одной из особенностей Японской модели налогообложения является множественность налогов. Право взимать налоги имеет каждый орган территориального управления. Все налоги установлены на законодательном уровне и зарегламентированы в соответствующих НПА. В соответствии с текущими законами, на сегодняшниий день в Японии взимается около 25 государственных и 30 местных налогов, которые классифицированы на следующие группы:

- прямые подоходные налоги, удерживаемые с юридических и физических лиц;

- прямые имущественные налоги (налоги на имущество); потребительские налоги.

Разумеется, предпочтение отдается прямым налогам. Это связано с тем, что они составляют основу бюджета любого уровня.

Основную часть бюджета в Японии, как и во всех государствах составляют прямые налоги.

Наиболее высокий доход бюджету приносит подоходный налог с юридических и физических лиц. Он превышает 58% всех налоговых поступлений. Предприятия и организации уплачивают из прибыли следующие налоги:

- государственный подоходный налог в размере 33,48%;

- префектурный подоходный налог – 5% от государственного, что дает ставку 1,68% от прибыли;

- городской (поселковый, районный) подоходный налог – 12,6% от государственного, или 4,12% от прибыли.

В итоге в доход бюджета изымается около 40% прибыли юридического лица. Прибыль в свою очередь является источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры. Физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10; 20; 30; 40; 50%. Кроме того, действует подоходный префектурный налог по трем ставкам: 5; 10; 15%, а также существуют местные подоходные налоги.

Весьма значимым недостатком смешанной налоговой системы, на мой взгляд, является слишком сильная дифференциация налогов и сборов, что ведет к значительному уровню бюрократизации. Также минусом подобной системы справедливо считается необходимость содержания разветвлённой системы налогов и сборов, что является финансово затратным и ведёт к повышению налогообложения физических, а также юридических лиц. Если же говорить о плюсах данной системы, то они, безусловно, тоже присутствуют. Главным, на мой взгляд, является то, что в данных государствах нет чёткой привязки к какой-либо налоговой системе. Из этого следует, что странам со смешанной налоговой системой не составит труда интегрировать некоторые положительные моменты из других налоговых систем.

Список литературы

1. Александров И. М. Налоги и налогообложение: учебник. / И. М. Александров. - 8-е изд., прераб и доп. – Москва: Дашков и К, 2018. –

С. 260 – 305.

2. Белоусов А. В. Процедуры разрешения налоговых споров по законодательству США / А. В. Белоусов. – Москва, 2018. – 120 с

3. Бобоев М. Р. Налоговые системы зарубежных стран: Содружество Независимых Государств: учеб. пособ. / М. Р. Бобоев, Н. Т. Мамбеталиев, Н. Н. Тютюрюков. – М., 2020.

4. Богорад Л. М. О роли налоговых поступлений в структуре местных бюджетов современной Франции / Л. М. Богорад // Право и политика. – 2018. – № 10. – С. 2386–2389.

5. Болтенко, О. А. Налогообложение физических лиц в Великобритании – конец налоговой гавани / О. А. Болтенко // Налоговед. – 2018. – № 9.

– С. 25–27.

6. Бурукина О. А. Налоговая администрация Великобритании: реформы и тенденции / О. А. Бурукина // Финансовое право. – 2018. – № 10. – С. 27–31.

Паратарифные (сверхтарифные) меры - это платежи и сборы, взимаемые с товара, пересекающего таможенную границу, которые увеличивают стоимость ввозимого товара на дополнительную величину помимо таможенной пошлины (на определенный процент или на определенную величину на единицу товара).

По мере снижения ставок таможенных пошлин и связанного с этим падения фискальных таможенных доходов государство стремится все шире использовать паратарифные меры для пополнения своих финансовых поступлений. Эти налоги и сборы оплачивает обычно импортер (лицо, подписавшее таможенную декларацию), но учитываются обоими партнерами при заключении контракта купли-продажи [10; 383].

Импортные налоги и сборы - довольно объемная группа инструментов, основной характеристикой которых является экономической воздействие на импорт. Однако, в отличие от таможенных пошлин они воздействуют на импорт косвенным образом. Не являясь предметом международного регулирования, они находятся целиком в компетенции национальных органов власти, подчас даже местных. Им свойственна фискальная функция - пополнение бюджета государства с целью дальнейшего финансирования, в том числе и государственных органов, отвечающих за регулирование, контролирование и наблюдение за внешнеторговой деятельностью.

В число паратарифных мер входят:

внутренние (уравнительные) налоги и сборы;

налоги и сборы, взимаемые с импортера в связи с таможенным оформлением и перемещением товара через границу;

таможенные доплаты;

декретированная таможенная оценка.

4.1. Внутренние (уравнительные) налоги и сборы

Внутренние (уравнительные) налоги и сборы - налоги и сборы, эквивалентные косвенным налогам и сборам, взимаемым с отечественных товаров в стране импорта.

К таким инструментам относятся прежде всего косвенные налоги, которые включаются в цену товара:

налог на добавленную стоимость (НДС);

налог на продажу (налог с оборота);

налог на потребление.

Цель уравнительных налогов и сборов - создание единого налогового режима для иностранных и отечественных товаров. Согласно правилам ГАТТ, импортные налоги не должны превышать размера налогообложения аналогичных товаров внутреннего производства, не должны создавать дополнительного барьера, защищающего товары отечественного производства. Однако на практике налоговая система в большинстве государств построена таким образом, что фактическое налогообложение импортных товаров завышается по сравнению с отечественными. Применяемые по отношению к импортным товарам налоги и сборы оказываются более высокими, так как они взимаются со стоимости импортного товара СИФ (т.е. включающими в себя кроме стоимости самого товара еще и стоимость транспортировки и страхования) плюс сумма уплаченных таможенных пошлин и сборов. На товары же внутреннего производства налоги начисляются исходя из оптовой цены промышленности. Иными словами, существующая налоговая практика объективно приводит к налоговой дискриминации в результате неодинаковой исходной базы для подсчета налогов.

Воздействие указанных налоговых инструментов на импорт может проявляться по нескольким направлениям в зависимости от целей и особенностей их использования. Во-первых, в возможном общем повышении цен на внутреннем рынке по сравнению с уровнем мировых цен, что является весьма значительным фактором, сдерживающим внутренний спрос в целом. Во-вторых, налоговые инструменты используются в качестве компенсирующей меры для выравнивания условиий реализации импортных и отечественных товаров, т.е. внутренние налоги применяются к импортируемым товарам при их ввозе. Прежде всего это касается акцизов и налогов на добавленную стоимость. Применение данных мер создает дополнительный барьер на пути импортных товаров, однако, они необходимы с точки зрения обеспечения условий для справедливой конкуренции отечественных и иностранных товаров. В-третьих, использование налоговых инструментов по отношению к импортным товарам может привести к ослаблению конкурентоспособности импортных товаров. Хотя в большинстве стран налоги применяются на недискриминационной по отношению к импорту основе, в некоторых случаях они могут ухудшать условия реализации импортных товаров на внутреннем рынке. Наиболее типичным примером в данной области является установление различных ставок налогообложения для автомобилей в зависимости от мощности или объема двигателя. Такая практика широко применяется в странах, специализирующихся в основном на производстве малолитражных автомобилей. При этом на автомобили с большим объемом двигателя, которые преимущественно импортируются, устанавливаются более высокие ставки налога. Это ставит в заведомо невыгодные условия более мощные импортные автомобили. Тем самым производители автомобилей внутри страны получают дополнительные преимущества. С ростом мощности двигателя увеличивается также торговый налог и дорожный сбор [6; 165-166].

Большую роль во многих странах играет акцизный сбор - косвенный налог, которым товар облагается при продаже. Облагаемые им товары не могут быть допущены в торговую сеть до приобретения продавцом особых марок. Первоначально акцизы являлись налогами на предметы роскоши. Сейчас же большинство облагаемых ими товаров - это предметы повседневного спроса. Их сохранение определяется фискальными и торгово-политическими целями. Теоретически, акцизы, как и другие налоги, взимаются как с национальных, так и с импортных товаров. На практике же они часто применяются к товарам, которые в данной стране не производятся (кофе, чай, табак и др.). Кроме того, внутренний производитель имеет возможность получить отсрочку платежа этого вида налогов, а импортер обязан платить сразу, в момент оформления товара на таможне. Имеется существенное различие и в базе платежа, о чем уже говорилось.

В основу налогообложения товаров при экспорте и импорте положен один из двух принципов: товары облагаются налогами либо в стране происхождения, либо в стране потребления (назначения). Цель такой практики - избежать налогообложения в стране экспортера и в стране импортера. Для этого между странами заключаются специальные межгосударственные соглашения об избежании двойного налогообложения товаров, в соответствии с которыми налоги взимаются лишь в одной из стран.

Наиболее распространенным является принцип страны потребления. В соответствии с ним все потребляемые в данной стране товары облагаются одинаковыми налогами вне зависимости от того, являются ли они импортными или произведены внутри страны. При этом с импортных товаров налог взимается при пересечении границы, а с товаров национального производства - при продаже. Такого рода разрыв во времени уплаты налогов дает значительные преимущества национальным производителям [4; 94].

Государство на законодательном уровне вменяет предпринимателям в обязанность отчислять часть доходов от их деятельности в бюджет того или иного уровня на обеспечение различных государственных нужд. Налоги и сборы касаются каждого бизнесмена, заставляя корпеть над отчетностью и расставаться с частью прибыли. И тот, и другой фискальный платеж закреплен в законодательстве.

В чем же разница между этими видами отчислений? Где она зафиксирована? В чем проявляется для предпринимателя? Рассматриваем все тонкости, касающиеся налогов и сборов в российском законодательстве.

Регламентирующие правовые акты

Все требования и условия, которые касаются предпринимательских отчислений в бюджеты, зафиксированы в главном правовом акте фискальной службы – Налоговом Кодексе Российской федерации.

В частности, он содержит положение о том, что отдельные вопросы, касающиеся налогообложения, могут быть решены на уровнях региональных или местных властей. Это значит, что на той или иной территории могут быть приняты собственные правила и нормы для особенностей уплаты некоторых отчислений. При этом в самом Налоговом Кодексе выписываются основные нормы, а местные законы их конкретизируют.

Таким образом, любой вид отчислений может быть отнесен к одной из трех категорий:

- федеральный налог или сбор;

- региональный;

- местный.

ВАЖНО! Если законодательство вводит новый вид налога или сбора, он будет отнесен к одному из этих трех типов, отсюда станет ясно, кто сможет вносить изменения в налоговые ставки, отчетные периоды, сроки уплаты и другие конкретные моменты, касающиеся формирования платежа.

Внесем ясность в определения

Налог государство определяет как платеж, который вносится в бюджет в виде определенной денежной суммы как физическими, так и юридическими лицами. Особенности этого вида платежа:

- безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

- обязательность – у граждан нет выбора, совершать данный платеж или нет;

- принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

- принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

- вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

- законодательно определенная основа – база;

- процентная ставка;

- объект налогообложения;

- период;

- порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

- определенное право;

- лицензию на ту или иную деятельность;

- действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

Виды и примеры налогов и сборов

- Если делить налоги по месту их конкретизации, то можно выделить:

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

региональные – налог на имущество фирм и т.д.; - местные – налог на имущество физлиц, на рекламу, земельный и др.

- федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

- Беря во внимание способ взимания, разделяют:

- прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

- косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

- По принципу пополнения того или иного бюджета:

- закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

- регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

- По субъекту платы:

- запланирован для оплаты только физическими лицами;

- платят исключительно организации (юридические лица);

- предназначен одновременно для представителей обеих организационно-правовых форм.

Налог и сбор: между ними много общего

- И то, и другое отчисление законодательно закреплено в Налоговом Кодексе РФ.

- Деньги от обеих форм уплаты поступают в государственную казну.

- Любой из них, если это устанавливает закон, может быть конкретизирован на региональном или местном уровне.

10 главных отличий налогов и сборов

Рассмотрим, чем отличаются эти виды платежей. Для этого сравним их по различным основаниям, приведенным в таблице.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

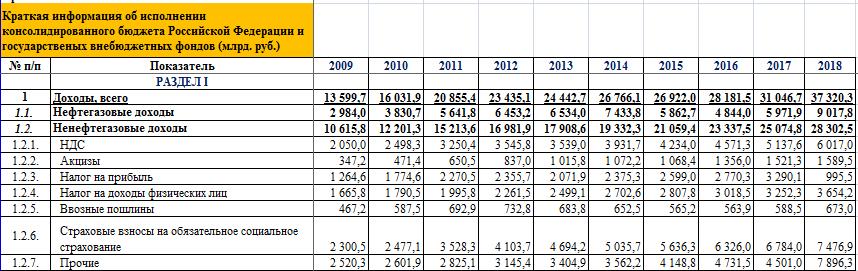

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Читайте также: