Учетная политика как инструмент налогового планирования

Опубликовано: 04.05.2024

Дата последнего комментария: 2020-10-05

- Налогообложение криптовалют. Как избежать банковских блокировок?

- Банк заблокировал карту по 115 ФЗ. Что делать? 8 советов для физлиц.

- 6 шагов. Как руководителю без знаний учета проверить ошибки в работе бухгалтера.

Каковы особенности, методы и инструменты налоговой оптимизации и налогового планирования?

Запомним основное правило – грамотное налоговое планирование должно быть абсолютно законным средством сохранения денежных средств компании. Результатом налогового планирования является законная налоговая оптимизация. Но есть множество нюансов, что является особенностью нашего законодательства, которые могут поставить под сомнение Вашу личную репутацию и репутацию Вашей компании.

- 1 На что надо обратить особое внимание при налоговом планировании и осуществлении налоговой оптимизации?

- 2 Какие методы могут применяться при осуществлении налогового планирования?

- 3 Какие инструменты налогового планирования законны и успешно применяются?

- 4 Эффективность налогового планирования и его защита.

На что надо обратить особое внимание при налоговом планировании и осуществлении налоговой оптимизации?

1. Наличие обоснованной деловой цели.

Это основная задача грамотного налогового планирования. Компания прежде всего должна иметь деловую цель, которую нельзя поставить под сомнение. Эта цель должна легко обосновываться и доказываться всеми необходимыми документами. К документам можно отнести:

К документам можно отнести:

– аналитические записки сотрудников

– экономические обоснования и сметы.

Суды, в вопросах получения налоговой выгоды, нередко занимают сторону налогоплательщика в основном по двум причинам, первая – хорошая подготовка к судебному процессу налогоплательщика, вторая – недостаточная доказательная база со стороны налоговиков.

2. Не применять схемы, находящиеся на особом контроле у государства, в том виде в котором они описаны.

Конечно, лучше всего применять оригинальный способ оптимизации. Однако, за основу можно брать и универсальную схему, но ее обязательно надо модифицировать с учетом специфики и местонахождения налогоплательщика, чтобы придать ей уникальность. При этом нужно соблюдать рекомендации:

– хозяйственные операции должны быть экономически оправданными и соответствовать стандартам предпринимательской деятельности;

– фактическое содержание хозяйственных операций и организационно-управленческих актов налогоплательщика не должно расходиться с их документальным оформлением;

– избегать взаимозависимости участников сделок;

– контролировать цены товаров (работ, услуг), применять рыночные цены чтобы исключить возможность пересмотра налоговыми органами цен в судебном порядке. Согласно п. 4 ст. 40 НК РФ рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Какие методы могут применяться при осуществлении налогового планирования?

Метод замены отношений

Как правило, одна и та же хозяйственная цель (приобретение имущества, получение дохода и т.д.) может быть достигнута несколькими путями. Действующее законодательство не ограничивает хозяйствующего субъекта в выборе формы и отдельных условий сделки, выборе контрагента и т.д.

Операция, предусматривающая обременительное налогообложение заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более льготный порядок налогообложения.

Метод разделения отношений

Метод разделения отношений базируется на методе замены. В данном случае заменяется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция разделяется на несколько.

Метод разделения применяется, как правило, в случаях, когда полная замена не позволяет достичь результата, наиболее близкого к цели первоначальной операции.

Метод отсрочки налогового платежа

Срок уплаты налогов связан с моментом возникновения объекта налогообложения (моментом возникновения налогооблагаемого оборота, моментом приобретения имущества и т.д.) и налоговым периодом (месяц, квартал, год). Метод отсрочки, используя элементы прочих методов (замены, разделения и т.п.), позволяет перенести момент возникновения объекта налогообложения (соответственно и уплаты налога) на последующий налоговый период.

В современных экономических условиях и при значительных размерах налоговых платежей отсрочка уплаты налога в бюджет позволяет, прежде всего, экономить оборотные средства, а некоторых случаях избежать начисления пени.

Метод прямого сокращения объекта налогообложения

Метод подразумевает избавление (воздержание) от объекта налогообложения, как один из способов ухода от налогов. Объектом налогообложения может быть имущество, операции. Воздержание от осуществления некоторых видов деятельности, операций, отсутствие имущества и т.д. Данный метод преследует цель избавиться от ряда налогооблагаемых операций или облагаемого имущества, и при этом не оказать негативного влияния на хозяйственную деятельность предпринимателя.

Какие инструменты налогового планирования законны и успешно применяются?

Инструментов для осуществления налогового планирования и налогой оптимизации множество, вот основные из них:

Учетная политика организации. Предусматриваем наиболее выгодные для Вашего предприятия способы, методы учета. Например, амортизационную премию, которая позволяет быстрее списать в расходы стоимость купленного имущества.

Амортизация безвозмездно полученного имущества. Стоимость имущества, полученного от юрлица или физлица, которое владеет более чем 50% уставного капитала компании, не учитывают в ее доходах (подп. 11 п. 1 ст. 251 НК РФ). Льгота действует при условии, что имущество не передается третьим лицам в течение года со дня получения. Такое имущество амортизируется, его стоимость можно определить по рыночной цене. Суть экономии в том, что компания не тратит деньги на покупку имущества, а получает возможность снизить налогооблагаемую базу по налогу на прибыль через амортизацию.

Специальные налоговые режимы. Применяем УСН, ЕСХН, ЕНВД, патент.

Судебные прецеденты. Смотрим судебную практику, как она сложилась в отношении планируемых сделок и т.д;

Налоговые льготы. Оцениваем, какие льготы возможно применить в Вашей деятельности, операциях. Льготы обычно выражаются в виде пониженных налоговых ставок или отсутствии налогообложения определенных операций. Например, следующие категории компаний могут применять нулевую ставку по налогу на прибыль (п. 1.1–1.10 ст. 284 НК РФ):

– образовательные, медицинские учреждения – до 1 января 2020 года;

– резиденты технико-внедренческих ОЭЗ – до 1 января 2018 года;

– резиденты туристско-рекреационных ОЭЗ, объединенных решением Правительства РФ в кластер, – до 1 января 2023 года;

– участники региональных инвестиционных проектов – до 1 января 2020 года;

– участники свободной экономической зоны (территории Республики Крым и Севастополя);

– резиденты территорий опережающего социально-экономического развития (их определяет Правительство РФ; например, они есть в Хабаровске, Приморском крае, на Камчатке и др.);

– резиденты свободного порта Владивосток;

– участники ОЭЗ в Магаданской области.

Оптимальные формы договорных взаимоотношений. Проверяем контрагентов на предмет возможности банкротства, соответствия критериям “однодневки” или недобросовестного налогоплательщика. Определяем в договоре оптимальные условия поставки, вид сделки, рыночную цену. Так, например, бартерные сделки изначально привлекут внимание налоговой инспекции, которая захочет и обязана, в данном случае, проверить цены на предмет соответствия рынку (ст. 40 НК РФ).

Использование разъяснений финансового ведомства, как в пользу налогоплательщика, так и против. Письма Минфина и ФНС – выражают официальное мнение государственных органов, и, принимая спорную позицию по какому-либо вопросу в применении налогового законодательства, компания должна понимать, насколько четко оценена ситуация и взвешены все “ЗА” и “ПРОТИВ”.

Создание резервов:

– Под дорогостоящий ремонт основных средств. Экономия достигается за счет «досрочного» списания затрат на ремонт имущества.

– Резерв сомнительных долгов. Если создать резерв, то просроченные долги попадают в расходы, уменьшающие прибыль, быстрее, чем станут безнадежными. Правда, отчислять в резерв можно не более 10% от выручки за месяц или квартал

9. И т.д.

Все эти инструменты законны и ими можно пользоваться при грамотном налоговом планировании.

Эффективность налогового планирования и его защита.

Налоговые схемы являются действенным инструментом в оптимизации налогообложения, но, оценивать их надо не только с точки зрения эффективности снижения налогового бремени, но и с точки зрения налогово-правовых рисков, которые могут привести к серьезным последствиям для руководителей и собственников бизнеса, так как им могут предъявить претензии в необоснованной налоговой выгоде.

Когда говорят о необоснованной налоговой выгоде. прежде всего ссылаются на Постановление Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Итак. какие признаки, подтвержденные доказательной базой, свидетельствуют о получении необоснованной налоговой выгоды по Постановлению № 53:

- Невозможность фактического выполнения хоз. операций.

- Отсутствие подходящих условий для экономической деятельности (к примеру, нет нужного персонала или транспорта, отсутствуют активы, производство, склады и т.д.).

- Бухучет отдельных операций, без формирования целостной картины.

- Совершение фиктивных операций.

- Небольшой период существования налогоплательщика.

- Выявление взаимозависимости между сторонами сделки.

- Разовые или неритмичные операции.

- Проведение расчетов через один банк.

- Выявление фактов нарушения налогового законодательства в прошлых периодах.

- Проведение транзитных операций.

- Выполнение хоз. операций не по адресу нахождения компании.

- Участие посредников в сделках.

Очень часто, на практике встречаются случаи, когда руководители и собственники бизнеса настолько увлекаются самой идеей оптимизации налогообложения, что забывают о последствиях вменения необоснованной налоговой выгоды (уклонения от уплаты налогов). А последствия совсем безрадостны:

- Уголовная ответственность за уклонение от уплаты налогов с организации в крупном размере наступает при сумме неуплаты от 5 млн руб. за период в пределах трех финансовых лет, если не уплачено более 25% налогов, либо превышает 15 млн. руб.

- Ответственность за уклонение от уплаты налогов с организаций в особо крупном размере наступает при сумме неуплаты 15 млн. руб. за период в пределах трех финансовых лет подряд , если не уплачено 50 процентов подлежащих уплате сумм налогов, либо сумма превышает 45 млн. руб.

Оценив все вышеперечисленные факторы, необходимо учесть их при грамотном налоговом планировании. Наличие реальной деловой цели, поможет Вам доказать реальность и необходимость сделки. И, конечно же, не стоит забывать о грамотном документарном оформлении всех проведенных хозяйственных операций.

Не забываем, что в расчет берется не отдельно взятый налог, а ВСЕ неуплаты по ВСЕМ налогам за 3 финансовых года.

Безусловно, если Вы хотите достигнуть положительного экономического результата от налогового планирования, то Вам необходимо очень грамотно использовать положения действующего законодательства. Применение законных инструментов налогового планирования позволит Вам значительно снизить риски вменения необоснованной налоговой выгоды. Проанализируйте свой бизнес как в целом, так и на предмет отдельных сделок. Используйте все законные способы, которые позволяет законодательство в вашей хозяйственной сфере и, Ваши риски снизятся а финансовый результат улучшится.

Организация налогового планирования на предприятии, с целью оптимизации налогообложения

Статья об организации налогового планирования на предприятии. Может быть полезна бизнесменам, бухгалтерам и финансистам, а также представителям налоговых органов.

Первый этап процесса налогового планирования заключается в выборе основных инструментов реализации налогового планирования, а также исполнителей. Среди основных внутренних нормативных актов, регулирующих данный этап, необходимо выделить, прежде всего, приказ об учетной политике предприятия, а также приказ о плане производства.

Учетная политика рядом авторов называется основным инструментарием налогового планирования. Не разделяя столь категоричную позицию, стоит согласиться с огромной ролью, возложенной на учетную политику в процессе налогового планирования.

Учетная политика и налоговое планирование

Учетная политика формируется руководителем предприятия на основе Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008, утверждено приказом Минфина России от 06.10.2008 №106н, с изменениями от 11.03.2009 № 22н). В соответствии с данным положением под учетной политикой предприятия понимается выбранная им совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности на основе применения принципов бухгалтерского учета.

К способам ведения бухгалтерского учета относятся методы группировки и оценки фактов хозяйственной жизни, гашения стоимости активов, приемы организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы учетных регистров, обработки информации и иные соответствующие способы, методы и приемы.

Формируют учетную политику все организации независимо от форм собственности, а раскрывают только те, которые публикуют свою бухгалтерскую отчетность полностью или частично согласно законодательству РФ, учредительным документам или по собственной инициативе. Учетная политика применяется с первого января года, следующего за годом издания приказа. При этом применяется всеми структурными подразделениями организации (включая выделенные на отдельный баланс), независимо от их места расположения.

При формировании учетной политики организации по конкретному вопросу ведения бухгалтерского учета осуществляется выбор одного из нескольких вариантов, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования бухгалтерского учета и налогообложения в Российской Федерации. Многовариантность учета показателей деятельности хозяйствующего субъекта как раз и позволяет использовать учетную политику в целях повышения экономической эффективности.

С точки зрения налогового планирования наибольший интерес рекомендуется обращать на установление границ между основными и оборотными средствами, принятыми к учету; выбор метода оценки запасов и расчета фактической себестоимости материальных ресурсов, списываемых в производство; способа начисления амортизации по МБП; способа начисления амортизации по основным средствам; способа группировки затрат и их включения в себестоимость реализованной продукции, работ, услуг и метода определения выручки от реализации продукции, работ, услуг [1].

Разработка производственной программы

План производства (производственная программа) является основным документом, на базе которого осуществляются производственные отношения на предприятии. В плане производства содержатся данные относительно предполагаемой инвестиционной политики предприятия, выпуска продукции, численности работников и т.п. информация, прямо и непосредственно воздействующая на налоговую нагрузку предприятия. Следовательно, при расчете плана производства продукции необходимо учитывать налоговые последствия, могущие возникнуть в соответствии с планируемыми технико-производственными мероприятиями. Например, при подготовке плана капитальных вложений следует учитывать способ проведения капитального строительства (монтажа оборудования) с целью использования льгот по НДС, ускоренных способов списания амортизационных отчислений, понижающих коэффициентов налога на имущества.

Помимо всего прочего, важное место должно быть отведено совершенствованию нормативной базы планирования. Анализ показывает, что на многих предприятиях последняя не претерпела существенных изменений. Между тем «старые» нормативы разрабатывались в принципиально иной ситуации. Основными ее особенностями являлись нерыночные критерии функционирования и развития; устойчивые величины оборотных средств, которыми предприятия наделялись за счет государства; не сопоставимые с нынешними темпы инфляции. Предприятия были заинтересованы в излишних трудовых и материальных ресурсах, перед ними ставилась задача максимальной (не оптимальной) загрузки мощностей.

Изменение ситуации предопределило корректировку нормативной базы. Так, нормативы использования рабочей силы должны быть ориентированы на избавление от резервов, связанных с направлением персонала для выполнения несвойственных функций (шефская помощь селу, общественные работы по требованиям местных властей и др.). Нормативы использования производственных мощностей, наоборот, должны учитывать потребность в дополнительных резервах для маневрирования, приспособления к меняющейся рыночной ситуации.

В целом, критерием общеэкономического планирования должен стать максимум прибыли на единицу затрат (инвестиций) в долгосрочной перспективы. Оценку результатов деятельности фирмы, выбор вариантов развития, систему стимулирования работающих, экономическую политику следует строить только исходя из этого критерия. Его важным достоинством являются удобство расчета, сводимость затрат и результатов. Расчет критерия эффективности деятельности промышленного предприятия в перспективе должен базироваться на плановом балансе доходов и расходов фирмы, системе мер, направленных на его выполнение. Баланс следует разрабатывать на год, квартал, месяц, а в условиях высоких темпов инфляции – на декаду или неделю, с тем, чтобы повысить обоснованность оперативного воздействия на эти процессы.

При переходе от производственной программе в ее существующем виде к балансу доходов и расходов, а данный переход представляется неизбежным в силу необходимости унификации российских и западных принципов управления бизнес-процессом, возрастет роль планирования налоговых отчислений как наиболее значимой (весомой) доли расходной части баланса.

Инструментарий налогового планирования

Инструментарий, применяющийся в налоговом планировании, разнообразен. Среди прочих, в литературе обычно называются: экспертные правовые системы, базы данных по налоговой тематике (в том числе по СМИ); формирование запросов в налоговые инспекции, ГНС РФ, Министерство финансов и иные государственные органы; специальная научная и периодическая литература; арбитражная и общегражданская судебная практика; разъяснения и разработки специализированных консалтинговых и аудиторских компаний.

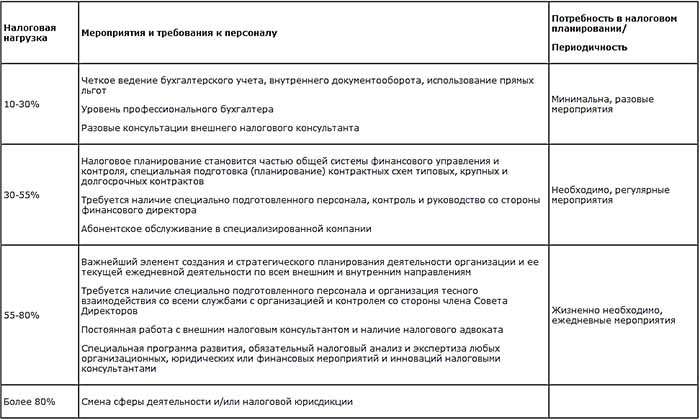

Инструментарий налогового планирования формируется в зависимости, во-первых, от уровня принятия управленческих решений (оперативного, тактического или стратегического), а во-вторых, от мероприятий, использующихся в планировании налоговых отчислений, которые, в свою очередь, дифференцируются исходя из тяжести налоговой нагрузки в той или иной налоговой юрисдикции [2](см. таблицу). Налоговая нагрузка рассчитывается как суммарная доля налоговых платежей, причитающихся с предприятия, за рассматриваемый период в добавленной стоимости продукции, произведенной предприятием за тот же период, при этом добавленная стоимость находится путем вычитания из стоимости произведенной продукции стоимости потребленных материальных средств производства (сырья, энергии и пр.) и услуг других организаций.

Налоговое планирование, как и любая деятельность, носящая управленческий характер, призвано выполнять оперативные функции, функции контроля и собственно функции планирования, отсюда налоговое планирование можно изобразить в виде трехуровневой системы, включающей оперативный, тактический и стратегический элементы (см. рисунок), в зависимости от которых трансформируется объективная сторона процесса налогового планирования, видоизменяются мероприятия по планированию налогов.

Изображение структуры налогового планирования в виде пирамиды неслучайна, т.к. позволяет наиболее точно отобразить имеющиеся связи и зависимости, прослеживающиеся на всех ступенях налогового планирования. Цементирующим, фундаментальным звеном в процессе налогового планирования выступает оперативный уровень, также часто именуемый в литературе текущим внутренним налоговым контролем.

Налоговый контроль

Согласно пп. 3 п.1 ст. 23 Налогового Кодекса РФ, каждое предприятие-налогоплательщик обязано «вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах»[3]. Это означает, что любое предприятие, находящееся и ведущее свою деятельность на территории РФ, должно в полном объеме и своевременно исчислять и уплачивать в государственный бюджет и внебюджетные фонды налоги и приравненные к ним платежи.

Своевременное исчисление и уплата налогов требует от руководства предприятия под страхом административной и уголовной ответственности организации соответствующей деятельности хотя бы на минимальном, призванном производить текущие налоговые платежи во время и в полном объеме уровне. Последнее утверждение позволяет говорить о текущем внутреннем налоговом контроле как о деятельности, носящей императивный (обязательный) характер, не зависящий от желания (нежелания) руководства предприятия осуществлять налоговое планирование.

В процессе внутреннего налогового контроля имеют место:

Еженедельный мониторинг нормативно-правовой базы, определение базы налоговых отчислений и ставок налогообложения. Изучение и усвоение действующего налогового законодательства — первое и объективно необходимое условие всей деятельности по налоговому планированию. Руководству предприятия необходимо знать: является ли предприятие субъектом налоговых правоотношений? Какие налоги обязано уплачивать предприятие? По какой ставке и с какой базы предприятие должно уплачивать налоги? Сроки уплаты налогов? Льготы, которые предприятие может использовать при уплате налогов? Ответы на поставленные вопросы в основном даются сотрудником бухгалтерии, ответственным за налоговый учет, с привлечением в случае необходимости юридической службы.

Составление прогнозов налоговых обязательств организации (налоговый календарь) с целью оптимизации потоков налоговых платежей (в данном случае должен действовать принцип уплаты налоговых платежей в последний день установленного для этого срока ). Налоговый календарь разрабатывается каждым предприятием самостоятельно с учетом отраслевых и организационно-правовых особенностей на основе налогового календаря субъекта РФ, которые публикуются в специальной литературе или правовых базах данных (например, “Гарант”, “Консультант плюс”). Налоговый календарь составляется работниками бухгалтерии, последние предоставляют в финансовую службу предприятия ежемесячный график налоговых расходов, который используется при прогнозировании финансовых потоков.

Контроль за своевременностью и правильностью расчетов, за составлением первичной документации, за ведением бухгалтерских регистров, за исполнением налоговых обязательств. Контроль осуществляется службами внутреннего аудита, планирования и ревизионной службой.

Проведение работ по внутреннему налоговому контролю не требует сложного исследовательского аппарата, в основном рекомендуется использовать: правовые базы данных — для изучения действующего законодательства; разъяснения ГНС РФ и местной налоговой инспекции;специальную литературу (комментарии ведущих специалистов-налоговедов, периодические издания и т.п.); разъяснения аудитора (юриста).

На тактическом уровне налоговое планирование становится частью общей системы финансового управления и контроля, производится специальная подготовка (планирование) контрактных схем типовых, крупных и долгосрочных хозяйственных контрактов. В частности, составляются прогнозы налоговых обязательств организации и последствий планируемых схем сделок, которые впоследствии учитываются при формировании прогнозов финансовых потоков предприятий, являющихся базовым критерием принятия инвестиционных решений; разрабатывается график соответствия исполнения налоговых обязательств и изменения финансовых ресурсов организации; прогнозируются и исследуются возможные причины резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий инноваций или проводимой сделки.

Мероприятия, проводимые на текущем уровне планирования, достаточно хорошо известны, проанализированы и охарактеризованы в научных трудах и литературе практической направленности. Обычно данные мероприятия называют способами, методами, “схемами” налоговой оптимизации (минимизации налоговых отчислений). Способы налоговой оптимизации различны по своей природе и в своем большинстве направлены на определенный сегмент налоговых отношений, не затрагивают весь комплекс налоговых проблем.

2.1 Оптимизация налогового планирования на предприятии

Для оптимизации налогового планирования в организации автором предлагается осветить следующие наиболее значимые разделы учетной политики для целей налогообложения: 1. Порядок исчисления и уплаты налога на прибыль.

Главой 25 НК РФ установлено несколько способов исчисления и уплаты налога на прибыль. Уплата ежемесячных авансовых платежей может производиться исходя из одной трети суммы налога, подлежащей уплате за предыдущий квартал. Данный вариант уплаты налога невыгоден для организаций, имеющих неравномерные показатели по прибыли, так как, даже получив убыток в текущем налоговом периоде, придется произвести ежемесячный авансовый платеж. В этом случае целесообразно перейти на исчисление ежемесячных авансовых платежей по фактически полученной прибыли, внеся соответствующую запись в учетную политику. Компании, у которых есть несколько филиалов на территории одного субъекта России, могут платить налог на прибыль через одно обособленное подразделение. Если фирма не воспользовалась таким правом в прошлом налоговом периоде, то сделать это можно в текущем, предварительно уведомив об этом инспекцию и закрепив данное положение в учетной политике. 2. Определение даты получения дохода.

Достаточно часто, если у организации есть договоры, относящиеся к нескольким налоговым периодам, то момент признания доходов по ним может быть перенесен на более поздний срок, а соответственно, перенесен будет момент уплаты налога на прибыль. 3. Определение даты осуществления расхода.

Если организация имеет затраты по договорам с неопределенным сроком действия, их можно учесть в расходах в момент приобретения (в бухгалтерском и налоговом учете), если дополнить учетную политику положением, что расходы по договорам с неопределенным сроком действия учитываются при налогообложении в момент возникновения расходов. 4. Прямые и косвенные расходы.

Для сближения бухгалтерского и налогового учета организация должна установить одинаковый перечень прямых и косвенных расходов в обоих учетах. Для минимизации налогов нужно утвердить минимально возможный перечень прямых расходов, например, указать в учетной политике, что прямые расходы распределяются пропорционально доле таких затрат в плановой себестоимости продукции. 5. Порядок учета основных средств.

Для сближения бухгалтерского и налогового учета организация должна установить стоимостный лимит при принятии объектов к бухгалтерскому учету в качестве основных средств в размере 20 000 руб.

6. Амортизация основных средств.

В налоговом учете амортизацию основных средств можно начислять одним из двух методов: линейным или нелинейным. При выборе метода начисления амортизации необходимо учесть, что используемый метод не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

С 2006 года у налогоплательщиков появилось право единовременно учесть в составе расходов амортизационную премию. Воспользоваться этой льготой могли только те фирмы, которые приобретали основное средство, проводили достройку, дооборудование и модернизацию имущества. С 1 января 2007 года списать до 10% от суммы капитальных вложений можно и при реконструкции основных средств. Если реконструкция входит в планы предприятия, то о намерении применить норму подпункта 1.1 статьи 259 НК РФ ему необходимо заявить. Следовательно, необходимо обновить и дополнить учетную политику для целей налогообложения.

6. Оценка незавершенного производства.

Для сближения бухгалтерского и налогового учета организация должна при расчете налога на прибыль распределять прямые расходы на незавершенное производство. С этой целью для минимизации налога на прибыль прямые расходы на остатки незавершенного производства распределять не надо. 7. Создание резервов на предстоящие расходы.

Организации, которые признают доходы и расходы от реализации товаров (работ, услуг) по методу начисления, могут создавать резервы на предстоящие расходы. Средства, направляемые на создание резервов, уменьшают налог на прибыль уже в текущем периоде, еще до использования резерва. В соответствии с нормами главы 25 НК РФ организация может создать резервы: a) на предстоящую оплату отпусков работникам; b) на выплату ежегодного вознаграждения за выслугу лет; c) на предстоящий ремонт основных средств; d) на гарантийный ремонт и гарантийное обслуживание; e) на формирование расходов по сомнительным долгам.

Рассмотренные нами вариантные способы формирования учетной политики представлены в таблице 1.

Таблица 1. Способы формирования учетной политики для целей налогообложения

Положение учетной политики

Вариант (альтернативный и безальтернативный)

Организационная форма налоговой службы в организации

1. Организуется налоговая служба в организации;

2. Учет ведет главный бухгалтер (бухгалтер);

3. Учет ведет сторонняя организация;

4. Учет ведет руководитель организации.

Уровень централизации учета

2. Имеются налоговые службы в филиалах.

Структура налоговой службы

Выделение подразделений организации на отдельный баланс

1. Без выделения филиалов на отдельный баланс;

2. С выделением филиалов на отдельный баланс.

Служба внутреннего контроля

1. Контрольно-ревизионная комиссия;

2. Подразделение внутреннего аудита и налогового контроля.

План счетов налогового учета

1. Организация формирует рабочий план счетов для целей налогообложения;

2. Организация не формирует рабочий план счетов для целей налогообложения.

Регистры налогового учета

1. Соответствуют регистрам, утвержденным МНС России;

2. Разрабатываются организацией самостоятельно.

Схема налогового учета

1. Регистры налогового учета формируются независимо от системы бухгалтерского учета;

2. Регистры налогового учета формируются на основе данных бухгалтерского учета Ии корректировок.

Форма налогового учета

2. Разрабатывается самостоятельно.

Формы первичной учетной документации

Операции оформляются на основе документов из альбома унифицированных форм. Документы, которые не предусмотрены в альбомах, утверждаются организацией в графике документооборота.

Принципы распределения доходов, относящихся к нескольким отчетным (налоговым) периодам, для которых по условиям договоров не предусмотрена поэтапная сдача товаров (работ, услуг)

1. Равномерно в течение срока действия договора;

2. Пропорционально доле фактических расходов отчетного периода в общей суме расходов, предусмотренных в смете.

Начисление амортизации по амортизируемому имуществу

Применение к основной норме коэффициентов

1. Применяется коэффициент 2;

2. Применяется коэффициент 3;

3. Не применяется.

Порядок определения нормы амортизации по объектам основных средств, бывшим в эксплуатации

1. Уменьшается на количество месяцев (лет) эксплуатации данного имущества предыдущими собственниками;

2. Без учета количество месяцев (лет) эксплуатации данного имущества предыдущими собственниками.

Создание резервов: - по сомнительным долгам; - предстоящих расходов и платежей на оплату отпусков, выплату ежегодных вознаграждений и пособий; - по гарантийному обслуживанию; - на ремонт основных средств.

Методы оценки сырья, материалов и товаров

1. По себестоимости единицы запасов;

2. По средней себестоимости;

Признание дохода и расхода от сдачи имущества в аренду

1. В составе доходов (расходов) от реализации;

2. В составе внереализационных доходов (расходов).

Порядок начисления процентов по долговым обязательствам

Включаются в состав внереализационных расходов:

1. В пределах норматива расходов - ставка рефинансирования Банка России, увеличенная в 1,1 раза (по обязательствам в рублях) и 15% (по обязательствам в валюте);

2. В пределах процентов, начисленных по долговому обязательству, если размер существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным на сопоставимых условиях.

Методы списания стоимости ценных бумаг

3. По стоимости единицы.

Порядок исчисления и уплаты авансовых платежей по налогу на прибыль

1. Ежемесячно исходя из расчета за предыдущий квартал;

2. Ежемесячно исходя из фактически полученной прибыли;

Показатель, используемый в целях исчисления и уплаты налога на прибыль в местные бюджеты организациями, имеющими обособленные подразделения

1. Удельный вес суммы расходов на оплату труда и удельный вес остаточной стоимости амортизируемого имущества;

2. Удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества.

Момент определения выручки от реализации для учета НДС

Таким образом, предложенные способы формирования учетной политики для целей налогообложения позволят организации снизить размер налоговых обязательств, а также исключить случаи необоснованной переплаты налогов в бюджет. Однако прежде чем выбрать тот или иной способ учета, организации необходимо обосновать свой выбор с помощью расчетов налогов, величина которых зависит от альтернативного способа учета. Тогда можно убедиться: правильно ли сделан выбор.

Материалы подготовлены группой консультантов-методологов ЗАО "BKR-Интерком-Аудит"

Одним из способов управления налогообложением считается налоговое планирование, которое включает в себя, в частности, разработку учетной политики.

Учетная политика организации - это основной инструмент, используемый при разработке схем минимизации налогов.

Отметим, что до вступления в силу части второй Налогового Кодекса Российской Федерации субъекты хозяйственной деятельности применяли учетную политику лишь в целях ведения бухгалтерского учета, порядок формирования которой закреплен в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98, утвержденном Приказом Минфина Российской Федерации от 9 декабря 1998 года №60н (далее - ПБУ 1/98).

Согласно пункту 2 ПБУ 1/98:

«Для целей настоящего Положения под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы».

Именно учетная политика определяет и направляет дальнейшую работу не только бухгалтерских и финансовых служб, но и всей организации. Насколько точно все тонкости учетной работы, обусловленные спецификой деятельности хозяйствующего субъекта, будут предусмотрены в бухгалтерской учетной политике, настолько верно будет выбрана наиболее оптимальная схема ведения бухгалтерского учета организации.

Согласно пункту 3 статьи 5 Федерального закона от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете»:

«организации, руководствуясь законодательством Российской Федерации о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности».

- отраслевая принадлежность и вид деятельности;

- объем производства и реализации продукции, численность работающих, стоимость имущества организации;

- управленческая структура организации (наличие филиалов, структурных подразделений);

- степень развития информационной системы в организации;

- материальная база (наличие технических средств регистрации информации, компьютерной техники и так далее);

- уровень квалификации бухгалтерских кадров и так далее.

С момента вступления в силу главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации (далее НК РФ) упоминание об учетной политике появилось и в Налоговом Кодексе Российской Федерации (статья 167 НК РФ), а с введением главы 25 «Налог на прибыль организаций» НК РФ требование об учетной политике законодательно закреплено в статье 313 НК РФ.

Таким образом, в настоящее время субъекты хозяйственной деятельности формируют две учетные политики: бухгалтерскую и налоговую. Но если порядок формирования бухгалтерской учетной политики закреплен специальным бухгалтерским стандартом ПБУ 1/98, то в отношении налоговой учетной политики такого документа, регламентирующего основы ее формирования, нет. Поэтому вопросы формирования учетной политики в целях налогообложения организация разрабатывает самостоятельно.

Отметим, что на оптимизацию налоговых платежей оказывает влияние не только положения налоговой учетной политики, но и учетной политики, принимаемой в целях бухгалтерского учета. Судите сами. Налог на имущество рассчитывается по данным бухгалтерского учета, налогооблагаемой базой является среднегодовая стоимость имущества, признаваемого объектом налогообложения. Причем при определении налоговой базы, имущество, признаваемое объектом налогообложения учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, закрепленным в учетной политике организации. Следовательно, порядок оценки и метод начисления амортизации по основным средствам, принимаемый в бухгалтерском учете влияет на величину налога на имущество и соответственно, оказывает влияние на величину налога на прибыль.

Конечно, максимально снизить налог на прибыль, позволит только налоговая учетная политика, но как, мы уже отмечали, система взаимодействия налогов оказывает значительное влияние на их исчисление и уплату, поэтому думать о том, что оптимизировать налоги можно только на основании налоговой политики, используемой в целях налогообложения, не стоит.

Прежде чем выбрать тот или иной способ учета, организации необходимо обосновать свой выбор с помощью расчетов налогов, величина которых зависит от альтернативного способа учета, и убедиться в правильности сделанного выбора.

Приведем некоторые положения учетной политики (бухгалтерской и налоговой), которые могут помочь налогоплательщику добиться необходимого результата – снижения размера налоговых обязательств.

Положения бухгалтерской учетной политики.

1. Начисление амортизации по основному средству способом списания по сумме чисел лет полезного использования.

Если организация имеет на своем балансе основные средства, которые являются предметом лизинга, тогда начислять амортизацию в бухгалтерском учете следует способом уменьшаемого остатка с применением коэффициента ускорения равным 3.

Использование данного приема позволит уменьшить налоговую базу по налогу на имущество, однако приведет к увеличению налога на прибыль.

2. Закрепление в учетной политике для целей бухгалтерского учета положения о том, что активы, удовлетворяющие условиям, перечисленным в пункте 4 ПБУ 6/01 «Учет основных средств» и стоимостью не более 20 000 рублей за единицу учитываются организацией качестве материально-производственных запасов, также позволит организации, сэкономить на налоге на имущество.

Положения налоговой учетной политики.

Мы знаем, что в соответствии с положениями главы 25 НК РФ под прибылью понимается разница между суммой полученных доходов и величиной произведенных расходов. В связи с чем, общие подходы к минимизации налога на прибыль заключаются либо в максимальном увеличении величины расходов, либо выведение части поступлений из разряда налогооблагаемых доходов.

1. Использование в налоговом учете нелинейного метода начисления амортизации по основным средствам приведет к увеличению амортизационных сумм, учитываемых в качестве расходов при налогообложении.

2. К снижению налогооблагаемой прибыли приведет использование в качестве списания материально-производственных запасов методом ЛИФО. Напомним, что этот метод предполагает, что в производство первыми отпускаются материально-производственные запасы, приобретенные организацией последними.

3. По возможности использовать в своей деятельности лизинговое оборудование. Если оборудование находится на балансе организации, то может быть использован специальный коэффициент 3 для амортизационных отчислений, при чем как для целей бухгалтерского, так и налогового учета. Если договор лизинга заключается на три года, то использование в налоговом учете специального коэффициента позволить получить минимальную прибыль от лизинга (доходы от лизинговой деятельности уменьшаются на сумму начисленной амортизации) (пункт 10 статьи 264 НК РФ).

4. С помощью договоров на возвратный лизинг, организация может свое же оборудование получить в лизинг и тем самым использовать в своей работе все преимущества лизинга указанные выше.

5. Если у организации имеется амортизируемое имущество, используемое в режиме круглосуточной работы, необходимо оформить первичные документы, включающие в себя перечень данного имущества и места их эксплуатации. Использовать по такому имуществу специальный коэффициент для амортизации равный 2 (статья 259 НК РФ).

6. Закрепление в учетной политике положения о том, что налогоплательщик включает в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств, суммы которых определяются в соответствии со статьей 257 НК РФ также позволит увеличить состав расходов, учитываемых при определении налоговой базы по налогу на прибыль.

7. При получении имущества безвозмездно рассмотреть возможность оформления получения такого имущества от акционеров (участников), чья доля в капитале общества превышает 50%. В противном случае возникает налогооблагаемый доход в соответствии со статьей 251 НК РФ.

8. Для обоснования наличия имущества (не предназначенного на продажу) в помещениях организации, можно рассмотреть возможность документального оформления поступления такого имущества по основаниям, предусмотренным статьей 251 НК РФ или иными договорами (например, договором ответственного хранения). Это позволит избежать включения стоимости имущества в состав внереализационных доходов как излишков, выявленных в ходе инвентаризации.

9. Обосновать любые затраты, направленные на извлечение дохода, особенно привычные для деятельности организации. Действие данного пункта рассмотрим на примере швейного производства. В соответствии со статьей 213 Трудового кодекса Российской Федерации (далее - ТК РФ) медицинские осмотры, оплачиваемые за счет средств работодателя, возможны лишь в отношении некоторых категорий работников, а именно:

- работников, занятых на тяжелых работах и на работах с вредными и (или) опасными для жизни условиями труда;

- работников, деятельность которых связана с движением транспорта;

- работников организаций пищевой промышленности, общественного питания и торговли;

- работников водопроводных сооружений;

- работников лечебно-профилактических и детских учреждений;

- лиц в возрасте до 18 лет (статья 266 ТК РФ).

Работники легкой промышленности в данную категорию работников не включены. Однако, если организация докажет, что из-за потери зрения работников участились случаи брака, то расходы организации, связанные с проведенным медосмотром работников, будут обоснованы, направлены на получение дохода, следовательно, организация вправе их учесть в целях исчисления налога на прибыль.

10. В пункте 21 статьи 270 НК РФ указано, что расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров, не учитываются при определении налоговой базы по налогу на прибыль. Включение в системные положения о персонале (коллективный договор, трудовой контракт, положение о премировании) широких возможностей в части периодичности вознаграждений (единовременные, ежеквартальные, по итогам года), в части условий выплат (производственные результаты, финансовые показатели деятельности предприятия, отсутствие жалоб и нареканий, выполнение функций в необходимые сроки) и в части видов и величины вознаграждений (заработная плата, премии, компенсации и тому подобное), позволит организации учесть такие расходы в качестве расходов на оплату труда (статья 255 НК РФ). Однако в этом случае возникает необходимость начисления ЕСН, поэтому с точки зрения оптимизации налогов это не всегда целесообразно.

11. Утвердить критерии отнесения расходов к текущим расходам, а не к расходам, подлежащим учету в будущих периодах. Примером может служить уплата государственной пошлины при процедуре лицензирования. Государственная пошлина представляет собой сбор, уплата которого регулируется главой 25.3 «Государственная пошлина» НК РФ. Суммы налогов и сборов, начисленные в установленном законодательством Российской Федерации о налогах и сборах порядке, за исключением перечисленных в статье 270 НК РФ, представляют собой в соответствии с подпунктом 1 пункта 1 статьи 264 НК РФ прочие расходы, связанные с производством и реализацией. Датой их признания в налоговом учете (для тех, кто использует метод начисления) является день их начисления. Таким образом, налогоплательщик вправе принять их в состав расходов единовременно.

12. Установить минимально возможный перечень прямых затрат и определить критерий отнесения расходов к косвенным расходам для целей налогообложения. В качестве примера можно привести торговые организации. Наиболее оптимальным вариантом для указанных организаций является вариант учета в качестве прямых затрат – договорной стоимости товаров, приобретаемых для перепродажи. Напомним, что Федеральный закон от 6 июня 2005 года №58-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах» внес изменения в главу 25 НК РФ, позволяющие торговым организациям в налоговом учете сформировать покупную стоимость товаров с учетом расходов, связанных с их приобретением. Покупная стоимость товаров у организаций торговли относится к прямым расходам, которые относятся на уменьшение налоговой базы в особом порядке, а это означает, что расходы, связанные с приобретение товаров, учтенные в их стоимости, будут списываться в расходы только по мере реализации товаров. Косвенные же расходы организации относятся на уменьшение налоговой базы по налогу на прибыль в момент их возникновения. Следовательно, вариант учета в качестве прямых расходов договорной стоимости товаров позволяет уменьшить налоговые платежи по налогу на прибыль.

13. При подписании договоров, по которым организация имеет расходы, по возможности, включать в текст договора те виды расходов, которые прямо указаны в главе 25 НК РФ. В качестве примера можно привести возможность предоставления скидок. Напомним, что понятие «скидка» до сих пор не имеет гражданско-правовой квалификации, поэтому предоставление таковой должно быть предусмотрено в договоре именно с применением исключительно двух терминов «премия» или «скидка».

Это позволит продавцу учесть скидку в качестве внереализационных расходов (подпункт 19.1 пункта 1 статьи 265 НК РФ). Не забудьте так же отразить условия предоставления скидок в маркетинговой политике.

14. Предусмотреть в учетной политике формирование резервов. Ниже приведены резервы, формирование которых предусмотрено 25 главой НК РФ:

· резерв на ремонт основных средств;

· резерв предстоящих расходов на оплату отпусков;

· резерв на выплату ежегодно вознаграждения за выслугу лет;

· резерв по гарантийному ремонту;

· на покрытие убытков по сомнительным долгам;

· расходы на формирование резервов под обесценение ценных бумаг у профессиональных участников рынка ценных бумаг, осуществляющих дилерскую деятельность.

· резерв предстоящих расходов, направляемых на цели, обеспечивающих социальную защиту инвалидов (для общественных организаций инвалидов и организаций, использующих труд инвалидов, если от общего числа работников такого налогоплательщика инвалиды составляют не менее 50 процентов и доля расходов на оплату труда инвалидов в расходах на оплату труда составляет не менее 25%).

15. Превратить безнадежные долги в сомнительные для увеличения суммы резерва по сомнительным долгам. Например, получение от должника любого вида документа (протокол, письмо, уведомление), содержащего сведения о том, что должник признает задолженность. В связи с получением такого документа срок исковой давности прерывается и начинается новый (то есть плюс три года) согласно статье 203 ГК РФ.

16. Если организация использует метод начисления для целей 25 главы, тогда при заключении договоров с контрагентами по возможности следует использовать договора с особым переходом права собственности. (Согласно пункту 1 статьи 39 НК РФ дате реализации товаров (работ, услуг) соответствует дата перехода права собственности на эти товары (работы, услуги)). В результате чего организация получает «отсрочку» даты признания дохода в налоговом учете.

17. Выбрать наиболее «выгодный» способ уплаты авансовых платежей, предварительно проанализировав закономерность уплаты авансовых платежей в течение предыдущего года.

Напомним, что порядок уплаты авансовых платежей по налогу на прибыль регулируется статьей 286 НК РФ, согласно которой определены три способа уплаты налога на прибыль:

Организация, принявшая решение уплачивать ежемесячные авансовые платежи, исчисленные исходя из фактической прибыли, обязана уведомить об этом налоговый орган не позднее 31 декабря, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. Выбранная налогоплательщиком система уплаты авансовых платежей должна применяться в течение всего налогового периода (года).

Учетная политика как инструмент налогового планирования.

ID (номер) заказа

Антиплагиат ВУЗ оригинальность не менее 50%,объем 40-45 страниц не считая приложений

Закажите подобную или любую другую работу недорого

Вы работаете с экспертами напрямую,

не переплачивая посредникам, поэтому

наши цены в 2-3 раза ниже

Последние размещенные задания

Миграционная политика США

Срок сдачи к 19 мая

Срок сдачи к 23 мая

Диплом по предмету «Бухгалтерский учет»

Диплом, Бухгалтерский учет

Срок сдачи к 28 мая

Экономическая эффективность использования трудовых ресурсов в ООО.

Курсовая, Экономика организаций

Срок сдачи к 25 мая

Тема: "Столбовые системы разработки"

Курсовая, Подземная разработка полезных ископаемых

Срок сдачи к 15 июня

перевод текста не гугл

Перевод с ин. языка, Немецкий язык

Срок сдачи к 21 мая

Решить подробно задачу

Решение задач, Сопротивление материалов

Срок сдачи к 20 мая

решить 2 задачи

Решение задач, информационное право

Срок сдачи к 20 мая

Решение задач, Русский язык

Срок сдачи к 20 мая

Лабораторная, Информационная электроника электропривода

Срок сдачи к 20 мая

Работа по тексту

Контрольная, Основы деловой коммуникации

Срок сдачи к 19 мая

Тест на тему запросов sql. тест состоит из 40 вопросов тест длится 50.

Тест дистанционно, Управление данными

Срок сдачи к 21 мая

примерно так должна выглядеть работа Дано: Дир.угол 18гр.10мин.

Срок сдачи к 19 мая

Требования, предъявляемые к изучению препарата на человеке

Срок сдачи к 19 мая

Решить 4 задачи по строительной механике

Контрольная, Строительная механика

Срок сдачи к 27 мая

Сущность и основные формы функционирования капитала

Срок сдачи к 1 сент.

Политика управления запасами. Реактивный подход.

Срок сдачи к 24 мая

написать 2 параграфа по рекомендациям преподователья

Курсовая, методика обучения математике

Срок сдачи к 24 мая

47 706 оценок

обратились к нам

за последний год

работают с нашим сервисом

заданий и консультаций

заданий и консультаций

выполнено и сдано

за прошедший год

Сайт бесплатно разошлёт задание экспертам.

А эксперты предложат цены. Это удобнее, чем

искать кого-то в Интернете

Отклик экспертов с первых минут

С нами работают более 15 000 проверенных экспертов с высшим образованием. Вы можете выбрать исполнителя уже через 15 минут после публикации заказа. Срок исполнения — от 1 часа

Цены ниже в 2-3 раза

Вы работаете с экспертами напрямую, поэтому цены

ниже, чем в агентствах

Доработки и консультации

– бесплатны

Доработки и консультации в рамках задания бесплатны

и выполняются в максимально короткие сроки

Гарантия возврата денег

Если эксперт не справится — мы вернем 100% стоимости

На связи 7 дней в неделю

Вы всегда можете к нам обратиться — и в выходные,

и в праздники

Эксперт получил деньги за заказ, а работу не выполнил?

Только не у нас!

Деньги хранятся на вашем балансе во время работы

над заданием и гарантийного срока

Гарантия возврата денег

В случае, если что-то пойдет не так, мы гарантируем

возврат полной уплаченой суммы

С вами будут работать лучшие эксперты.

Они знают и понимают, что работу доводят

до конца

С нами с 2014

года

Помог студентам: 2 281 Сдано работ: 2 281

Рейтинг: 88 207

Среднее 4,99 из 5

1 034 оценки

С нами с 2015

года

Помог студентам: 4 515 Сдано работ: 4 515

Рейтинг: 74 054

Среднее 4,7 из 5

2 000 оценок

С нами с 2016

года

Помог студентам: 995 Сдано работ: 995

Рейтинг: 59 761

Среднее 4,75 из 5

569 оценок

С нами с 2013

года

Помог студентам: 1 655 Сдано работ: 1 655

Рейтинг: 55 933

Среднее 5 из 5

1 027 оценок

1. Сколько стоит помощь?

Цена, как известно, зависит от объёма, сложности и срочности. Особенностью «Всё сдал!» является то, что все заказчики работают со экспертами напрямую (без посредников). Поэтому цены в 2-3 раза ниже.

Специалистам под силу выполнить как срочный заказ, так и сложный, требующий существенных временных затрат. Для каждой работы определяются оптимальные сроки. Например, помощь с курсовой работой – 5-7 дней. Сообщите нам ваши сроки, и мы выполним работу не позднее указанной даты. P.S.: наши эксперты всегда стараются выполнить работу раньше срока.

3. Выполняете ли вы срочные заказы?

Да, у нас большой опыт выполнения срочных заказов.

4. Если потребуется доработка или дополнительная консультация, это бесплатно?

Да, доработки и консультации в рамках заказа бесплатны, и выполняются в максимально короткие сроки.

5. Я разместил заказ. Могу ли я не платить, если меня не устроит стоимость?

Да, конечно - оценка стоимости бесплатна и ни к чему вас не обязывает.

6. Каким способом можно произвести оплату?

Работу можно оплатить множеством способом: картой Visa / MasterCard, с баланса мобильного, в терминале, в салонах Евросеть / Связной, через Сбербанк и т.д.

7. Предоставляете ли вы гарантии на услуги?

На все виды услуг мы даем гарантию. Если эксперт не справится — мы вернём 100% суммы.

8. Какой у вас режим работы?

Мы принимаем заявки 7 дней в неделю, 24 часа в сутки.

Читайте также: