Учетная политика для целей налогового учета в школе

Опубликовано: 12.05.2024

Учетная политика является первостепенным документом бухгалтера учреждения. Значение данного документа трудно переоценить в период реформы бюджетных учреждений. Каким образом должна формироваться учетная политика бюджетного учреждения, расскажут эксперты службы Правового консалтинга ГАРАНТ М. Ю. Миллиард, В. В. Пименов.

Формирование единых принципов организации как бухгалтерского, так и налогового учета является необходимым условием деятельности любого учреждения.

Необходимость учетной политики обусловлена прежде всего спецификой деятельности конкретных бюджетных учреждений. Учетная политика предназначена, в том числе, для реализации тех решений руководителя учреждения, которые, по его мнению, позволят оптимально организовать учетную работу. Кроме того, нередко отдельные вопросы, связанные с организацией (ведением) бюджетного (налогового) учета, действующие нормативно-правовые акты, по сути, относят к компетенции бюджетных учреждений.

Таким образом, учетная политика бюджетного учреждения не является формальным документом, создаваемым только потому, что его наличие предусмотрено действующим законодательством. Напротив, во многих случаях именно на основании утвержденной в установленном порядке учетной политики должностными лицами осуществляются те или иные действия, принимаются конкретные решения.

Учетная политика для целей бюджетного учета

В соответствии с пунктом 1 статьи 4 Закона от 21 ноября 1996 г. № 129-ФЗ "О бухгалтерском учете" (далее - Закон № 129-ФЗ) данный закон распространяется на все организации, находящиеся на территории РФ, а также на филиалы и представительства иностранных организаций, если иное не предусмотрено международными договорами РФ.

Порядок ведения бухгалтерского учета в органах государственной власти, органах управления государственных внебюджетных фондов, органах управления территориальных государственных внебюджетных фондов, органах местного самоуправления, бюджетных учреждениях, в органах, осуществляющих кассовое обслуживание исполнения бюджетов бюджетной системы Российской Федерации, а также в финансовых органах и органах управления государственных внебюджетных фондов и территориальных государственных внебюджетных фондов, осуществляющих составление и исполнение их бюджетов, установлен Инструкцией по бюджетному учету, утвержденной приказом Минфина России от 30 декабря 2008 г. № 148н (далее - Инструкция № 148н) поскольку Инструкция 148н не содержит требования о наличии дополнительно в учреждении утвержденной учетной политики, принятие дополнительного нормативного акта об утверждении учетной политики является необязательным. При этом, обратите внимание, что Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), утвержденное приказом Минфина России от 6 октября 2008 г. № 106н, и устанавливающее правила формирования и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации, на бюджетные учреждения не распространяется.

Однако, если учреждение осуществляет операции, требующие при их оформлении в бюджетном учете особенные учетные процедуры, оно может отдельным правовым актом (актами) устанавливать необходимые положения, регламентирующие его учетную политику.

В то же время бюджетный учет осуществляется, в том числе, и в соответствии с законом о бухгалтерском учете (п. 1 Инструкции № 148н).

Пунктом 3 статьи 6 Закона № 129-ФЗ определены положения, которые должны быть утверждены приказом руководителя в составе учетной политики учреждения:

- рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями, а также другие решения, необходимые для организации бухгалтерского учета.

Принятая организацией учетная политика применяется последовательно из года в год (п. 4 ст. 6 Закона № 129-ФЗ). В соответствии с вышеуказанной нормой изменение учетной политики может производиться (изменения вводятся с начала финансового года):

- в случаях изменения законодательства РФ или нормативных актов органов, осуществляющих регулирование бухгалтерского учета;

- разработки организацией новых способов ведения бухгалтерского учета;

- существенного изменения условий деятельности организации.

Таким образом, несмотря на то, что Инструкция № 148н устанавливает единую учетную политику, остается ряд вопросов, которые должны быть урегулированы именно учетной политикой, принятой бюджетным учреждением (органом местного самоуправления). Например, конкретный перечень счетов аналитического учета, порядок учета на забалансовом счете 21 "Основные средства стоимостью до 3000 рублей включительно в эксплуатации" и т. п. Кроме того, только в учреждении может быть разработан график документооборота, который является важной составной частью учетной политики - позволяет оперативно формировать в бюджетном учете полную и достоверную информацию о деятельности бюджетного учреждения.

При формировании учетной политики для целей бюджетного учета необходимо руководствоваться:

- Бюджетным кодексом;

- Законом № 129-ФЗ;

- Инструкцией № 148н;

иными документами, регулирующими вопросы бюджетного учета и отчетности.

Учетная политика для целей налогового учета

Под учетной политикой для целей налогообложения понимается выбранная налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика (п. 2 ст. 11 НК РФ).

Разработка учетной политики для целей налогообложения в соответствии с требованиями глав 21, 25, 26, 26.4, 30 Налогового кодекса обязательна.

Из положений налогового законодательства следует, что в учетной политике для целей налогообложения отражаются вопросы, порядок решения которых прямо не предусмотрен Налоговым кодексом. Так, при раскрытии содержания отдельных элементов необходимо выбирать один из предлагаемых Налоговым кодексом методов. Иногда учреждение может столкнуться с необходимостью самостоятельно разработать элемент учетной политики в силу того, что законодательно вопрос не регламентирован. В этом случае целесообразно придерживаться правил бюджетного учета, поскольку на основе учетных регистров и первичной документации происходит формирование базы большинства налогов и сборов.

При формировании учетной политики для целей налогообложения бюджетные учреждения руководствуются:

- Налоговым кодексом;

- Гражданским кодексом;

- постановлением Правительства РФ от 1 января 2002 г. № 1 "О классификации основных средств, включаемых в амортизационные группы";

иными нормативными документами по вопросам налогообложения.

В соответствии с пунктом 12 статьи 167 Налогового кодекса принятая бюджетным учреждением учетная политика для целей налогообложения утверждается приказом или распоряжениями руководителя учреждения. Данную учетную политику можно утвердить отдельным приказом или объединить с учетной политикой для целей бюджетного учета.

Учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом или распоряжением руководителя учреждения, приказ должен быть датирован годом, предшествующим году, на который распространяется ее действие.

В отличие от Закона № 129-ФЗ, Налоговый кодекс не содержит требований о последовательном, из года в год, применении утвержденной один раз учетной политики, следовательно, учреждение может ежегодно утверждать новую учетную политику для целей налогообложения.

Обратите внимание! Учетная политика может быть представлена как одним приказом руководителя организации (с соответствующими приложениями), так и представлять из себя систему приказов (распоряжений, инструкций). Главное, чтобы все существенные вопросы, связанные с ведением как бухгалтерского, так и налогового учета в бюджетном учреждении были урегулированы.

Статья опубликована в журнале

"Бюджетный учет" № 12 декабрь 2010 год

Эксперты службы Правового консалтинга ГАРАНТ

М. Ю. Миллиард, В. В. Пименов

Учётная политика включает в себя способы ведения учёта, а также формы первичных документов, используемых в компании. Руководство вправе отразить конкретный вид документов или способ учёта, если на законодательном уровне существуют несколько их вариантов. При этом компания должна неукоснительно соответствовать положениям, прописанным в учётной политике, иначе инспекторы в ходе проверки могут применить штрафные санкции. О том, как правильно составить учётную политику на 2021 год разберём в статье.

Понятие учётной политики

Учётная политика представляет собой внутренний нормативный документ организации, который содержит в себе способ ведения учёта, порядок отражения отдельных операций, а также формы первичной документации.

В документе отражается способ начисления амортизации, порядок расчёта резерва для выплаты отпускных, какие первичные документы используются при отгрузке товара и прочие важные аспекты ведения учёта.

Компания должна для себя определить, каких норм придерживаться для целей бухгалтерского или налогового учёта.

Так, например, при расчёте суммы амортизации в налоговом учёте допускается использовать амортизационную премию, которую можно списать на текущие расходы в размере 10%.

Согласно нормам бухгалтерского учёта, любая организация обязана создавать резервы по предстоящим отпускам, исключение составляют только малые предприятия, при этом сама методика расчёта резерва не установлена, поэтому компания может самостоятельно решить: производить расчёт персонально по каждому сотруднику или в целом по подразделениям.

Компания может для себя решить: использовать в учёте исключительно унифицированные бланки или самостоятельно разработать отдельные виды первичных документов. Например, график отпусков, штатное расписание и другая документация.

Положения учётной политики должны соответствовать следующим требованиям:

- полнота отражения фактов хозяйственной жизни

- своевременность отражения операций

- соответствие оборотов аналитического и синтетического учёта по итогам каждого месяца

В учётной политике необходимо закрепить рабочий план счётов с перечнем счетов, которые компания будет использовать в учёте.

В случае если налоговое законодательство допускает применение нескольких способов учёта в отношении одной и той же операции, компания должна отразить в учётной политике один из них.

Компания должна строго соблюдать положения своей учётной политики, именно такой позиции придерживается Конституционный суд РФ в своём Определении от 12 мая 2005 года № 167-О.

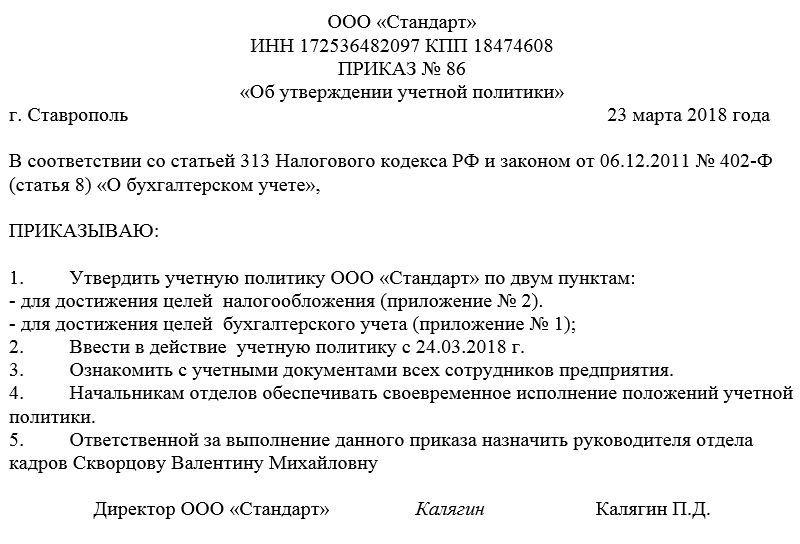

Образец учётной политики

Порядок составления учётной политики

На законодательном уровне отсутствует чёткая регламентация по вопросу того, кто именно должен составлять учётную политику, а также о предъявляемых к ней требованиях.

В большинстве случаев ответственность ложится на главного (или единственного) бухгалтера компании, который отвечает за то, чтобы утверждённая учётная политика соответствовала нуждам организации, а также была грамотно оформлена.

Единственным требованием к компаниям является составление внутреннего приказа об утверждении учётной политики за подписью руководителя (ПБУ 1/2008). Его отсутствие может повлечь за собой финансовые санкции со стороны проверяющих органов, поскольку некоторые хозяйственные операции могут быть признаны неверно оформленными. Приказ составляется в свободной форме с указанием перечня лиц, ответственных за учётную политику, обязательным является наличие следующих реквизитов: номер, дата и подпись руководителя.

Как правило, учётную политику формируют раздельно для налогового и бухгалтерского учёта, где каждый раздел называется в соответствии с объектом или способом учёта: «Основные средства», «Заработная плата», «Способ калькуляции» и прочее.

Сроки утверждения учётной политики

Компания при начале своей деятельности утверждает учётную политику, которую она может придерживаться на протяжении всего периода хозяйствования вплоть до ликвидации или вносить необходимые корректировки по окончании отчётного или налогового периода.

Сроки утверждения отличаются для бухгалтерского и налогового учёта:

- для целей бухгалтерского учёта – в течение 90 дней с момента регистрации или до 1 января при внесении изменений в ранее утверждённый документ (ПБУ 1/2008)

- для учёта по НДС – до завершения первого отчётного периода, нормы распространяются на деятельность с момента создания (п.12 167 НК РФ)

- для учёта по налогу на прибыль – сроки не определены, но применять нужно до завершения текущего налогового периода (ст. 313 НК РФ)

Вносить изменения в учётную политику допускается в следующих случаях:

- новый вид деятельности или новые операции, ранее не перечисленные в учётной политике

- внедрение новых поправок в налоговом законодательстве

- смена способа ведения бухгалтерского учёта на более эффективный

Учётная политика в 2021 году

При составлении учётной политики на будущий год компании необходимо учесть следующие моменты:

- в связи с отменой ЕНВД необходимо решить, какая система налогообложения будет использоваться в учёте, если выбор падёт на УСН, то до завершения 2020 года необходимо уведомить налоговую инспекцию о своём решении (см. подробнее На какой режим перейти после ЕНВД?)

- с будущего года большее количество компаний сможет претендовать на применение УСН в связи с увеличением предельных значений обязательных лимитов

- для субъектов МСП в 2021 году будут применяться пониженные ставки по страховым взносам для заработной платы свыше МРОТ, которые также влияют на размер резерва по отпускным

- с будущего года разрешается придерживаться требований Федерального стандарта «Основные средства» вместо ПБУ6/01

- IT-компании могут применять пониженную ставку по страховым взносам и налогу на прибыль (см. подробнее Налог на прибыль. Изменения на 2021 год)

- изменился бланк путевого листа, в учётной политике необходимо отразить способ оформления: бумажный или электронный

Российский бухгалтер, N 5, 2015 год

Наталия Ряскова,

эксперт журнала

Учетная политика для целей налогового учета

Чем учетная политика для целей налогообложения отличается от учетной политики для бухгалтерского учета? Обязательно ли ее составлять и как правильно отразить в ней нюансы налогового учета?

Учетная политика представляет собой совокупность способов ведения экономическим субъектом бухгалтерского учета. Данное определение приведено в Федеральном законе от 6 декабря 2011 года N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ). Порядок разработки и применения учетной политики для целей бухгалтерского учета регламентируется Положением по бухгалтерскому учету "Учетная политика организации (ПБУ 1/2008)", утвержденным Приказом Минфина России от 6 октября 2008 года N 106н. Таким образом, Закон N 402-ФЗ и ПБУ 1/2008 помогают при разработке учетной политики, но только для целей бухгалтерского учета.

Для целей налогообложения применяется учетная политика для налогового учета, которая в соответствии со ст.11 Налогового кодекса РФ, представляет собой выбранную налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика. На практике чаще всего к формированию учетной политики для налогового учета организации подходят более серьезно. Но никаких рекомендаций для разработки учетной политики налогового учета нет.

Разрабатывать учетную политику для целей налогового учета можно в виде отдельного документа, а можно добавить дополнительный раздел в учетную политику по бухгалтерскому учету. Какой бы способ не был выбран, учетная политика на следующий год до 31 декабря должная быть утверждена приказом (распоряжением) руководителя. Данное положение следует из норм Налогового кодекса РФ, а именно из п.1 ст.285, в соответствии с которой налоговым периодом по налогу на прибыль является календарный год. Применяться учетная политика в организации должна с момента регистрации организации и до ее ликвидации.

Зачастую на практике учетная политика утверждается ежегодно в конце года на следующий календарный год. У специалистов по этому поводу свое мнение: поскольку для учетной политики применяется принцип последовательности, утверждать ее ежегодно нет необходимости. Составлять новую налоговую учетную политику каждый год не нужно. Однажды принятая, она применяется до тех пор, пока в нее не будут внесены изменения.

В то же время в учетную политику могут вноситься изменения. Так, например, если организация планирует изменить ранее применяемые методы учета. В данном случае изменения в учетную политику могут быть внесены только с начала следующего календарного года, т.е. приказ об утверждении учетной политики на новый календарный год должен быть подписан в декабре. В том случае если изменения учетной политики - следствие изменения законодательства о налогах и сборах, необходимые изменения нужно внести с момента вступления в силу соответствующего законодательства. В последнем случае создают приказ об изменении учетной политики. Изменения в течение налогового периода необходимо также внести в тех случаях, когда организация начала осуществление новых видов деятельности. Таким образом, вносить изменения в учетную политику в течение календарного года можно только в двух случаях, рассмотренных ранее. Во всех остальных случаях изменять учетную политику можно только с начала года.

Налоговая учетная политика едина для всей организации и обязательна для всех ее подразделений. В отношении НДС это правило прямо закреплено в п.12 ст.167 Налогового кодекса РФ. Налогоплательщики не обязаны представлять свою налоговую учетную политику в налоговую инспекцию сразу же после ее составления. Если же налоговики проводят у налогоплательщика проверку, учетную политику придется предъявить в пятидневный срок после получения требования о доставке документа.

Как правило, учетная политика состоит из нескольких разделов, чаще всего двух.

Общий раздел содержит организационно-технические вопросы, такие как правила ведения налогового учета (какое подразделение ведет налоговый учет или лицо, ответственное за его ведение), порядок документооборота при ведении налогового учета, порядок ведения налогового учета в структурных подразделениях и представления данных в головной офис (при их наличии) и т.д.

Специальный раздел отражает порядок формирования налоговой базы по тем или иным налогам. Нормами ст.25 Налогового кодекса РФ установлено право выбора налогоплательщика по выбору правил ведения налогового учета. Выбор налогоплательщика должен быть отражен в учетной политике по налоговому учету. Так, необходимо описать в учетной политике предусмотренный законодательством способ учета, наиболее подходящий для организации.

Составлять учетную политику для целей налогообложения должны как организации, применяющие общую систему налогообложения, так и организации, применяющие упрощенную систему налогообложения. Для организаций, применяющих общим режим налогообложения, необходимо осветить вопросы определения налоговой базы по всем налогам, плательщиком которых является организация. Для предприятий, применяющих УСН, главной задачей является выбор тех способов учета доходов и расходов, которые разрешены главой 26.2 Налогового кодекса РФ.

УЧЕТНАЯ ПОЛИТИКА ПО НАЛОГУ НА ПРИБЫЛЬ

Как известно, Налоговым кодексом предусмотрено большое количество вариантов ведения учета для исчисления налога на прибыль. Учетная политика поможет организации определиться с тем или иным способом ведения учета. Рассмотрим основные моменты формирования учетной политики для налога на прибыль.

Расходы на оплату труда. В учетной политике для целей налогового учета необходимо отразить показатель оплаты труда, который будет использоваться при исчислении налога на прибыль. Напомним, что налогоплательщик вправе выбрать либо показатель среднесписочной численности, либо показатель расходов на оплату труда.

Незавершенное производство. В соответствии со ст.319 НК РФ прямые расходы относятся к расходам текущего отчетного или налогового периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены. Иными словами, часть прямых расходов будет признана в текущем отчетном или налоговом периоде, а часть прямых расходов должна быть отнесена к незавершенному производству, к остаткам готовой продукции на складе и к отгруженной, но не реализованной в отчетном или налоговом периоде продукции.

Напомним, что под незавершенным производством понимается продукция (работы или услуги) частичной готовности, т.е. не прошедшая все операции обработки (изготовления), предусмотренные технологическим процессом. В незавершенное производство включаются законченные, но не принятые заказчиком работы и услуги. К незавершенному производству относятся также остатки невыполненных заказов производств и остатки полуфабрикатов собственного производства. При этом нормами ст.319 Налогового кодекса РФ не предусмотрены правила оценки незавершенного производства. Таким образом, налогоплательщик обязан самостоятельно разработать порядок распределения прямых расходов на незавершенное производство и на изготовленную в текущем месяце продукцию, выполненные работы или оказанные услуги. Разработанный порядок распределения прямых расходов следует прописать в учетной политике для целей налогообложения и применять не менее двух налоговых периодов. Отметим, что организация имеет право использовать в целях налогового учета тот же самый порядок оценки незавершенного производства, что и в бухгалтерском учете.

В соответствии с Положением по ведению бухгалтерского учета и отчетности, утвержденным Приказом Минфина России от 29 июля 1998 года N 34н (далее - Положение), незавершенное производство в массовом и серийном производстве может отражаться в бухгалтерском балансе:

- по фактической или нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

Методы оценки сырья, материалов и товаров. В учетной политике для целей налогообложения необходимо также закрепить метод оценки сырья и материалов, используемых при производстве товаров, выполнении работ и оказании услуг, а для определения стоимости приобретения товаров - метод оценки покупных товаров при их реализации. Сделать это необходимо для определения материальных затрат для целей налогообложения.

В соответствии с п.8 ст.254 Налогового кодекса РФ установлены следующие методы оценки сырья и материалов:

- по стоимости единицы запасов (товара);

- по средней стоимости;

- по стоимости первых по времени приобретений (ФИФО).

При этом в отличие от Положения по бухгалтерскому учету "Учет материально-производственных запасов (ПБУ 5/01)", утвержденному Приказом Минфина России от 9 июня 2001 года N 44н (далее - ПБУ 5/01), налоговое законодательство не раскрывает содержание этих методов. Таким образом, в учетной политике для целей налогообложения необходимо отразить тот или иной метод использования оценки материалов, но руководствоваться данным методом необходимо на основании ПБУ 5/01. Напомним, что ранее применялся также метод оценки сырья и материалов ЛИФО - по стоимости последних по времени приобретений. В соответствии с Приказом Минфина России от 26 марта 2007 года N 26н, данный метод был исключен из бухгалтерского учета с 1 января 2008 года. А с 1 января 2015 года был также исключен и для целей налогового учета (Федеральный закон N 81-ФЗ от 20 апреля 2014 года).

Амортизация. Налоговым законодательством (п.1 ст.259 Налогового кодекса РФ) предусмотрено два метода начисления амортизации: линейный и нелинейный. Только линейным методом можно начислять амортизацию по объектам (зданиям, сооружениям, передаточным устройствам и нематериальным активам), входящим в восьмую - десятую амортизационные группы. Напомним, что в восьмую - десятую амортизационные группы входит имущество со сроком полезного использования свыше 20 лет. По всем остальным объектам налогоплательщика может применяться только метод начисления амортизации, закрепленный в его учетной политике.

Линейный метод начисления амортизации регламентируется ст.259.1 Налогового кодекса РФ. Сумма начисленной за один месяц амортизации в отношении амортизируемого имущества определяется как произведение его первоначальной (или восстановительной) стоимости и нормы амортизации, определенной для данного объекта. Линейный метод начисления амортизации хоть и не является экономически выходным - самый простой. Стоимость амортизируемого имущества переносится на расходы для целей исчисления налога на прибыль организаций равномерно. При применении этого метода амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Порядок применения нелинейного метода начисления амортизации регламентирован ст.259.2 Налогового кодекса РФ и позволяет большую часть стоимости амортизируемого имущества перенести на расходы в целях налогового учета еще в начале срока его полезного использования.

При использовании нелинейного метода амортизация начисляется не по каждому объекту амортизируемого имущества, а по каждой амортизационной группе или подгруппе. Для этих целей при использовании налогоплательщиком нелинейного метода формируется суммарный баланс амортизационных групп (подгрупп) как суммарная стоимость объектов, входящих в каждую амортизационную группу (подгруппу). Объекты, входящие в состав амортизируемого имущества налогоплательщика, учитываются в суммарном балансе амортизационных групп или подгрупп по своей первоначальной или остаточной стоимости. При этом соответствующие объекты включаются в состав амортизационных групп или подгрупп исходя из срока полезного использования, установленного при их введении в эксплуатацию. Ежемесячно суммарный баланс амортизационных групп или подгрупп уменьшается на сумму начисленной по данной группе или подгруппе амортизации.

Нормами ст.259.2 Налогового кодекса РФ установлены нормы амортизации, применяемые по каждой амортизационной группе.

В соответствии с п.1 ст.259 Налогового кодекса РФ не чаще одного раза в пять лет налогоплательщик вправе изменить метод начисления амортизации, перейти с нелинейного на линейный метод начисления амортизации. Напомним, что изменение допускается с начала очередного налогового периода.

За исключением восьмой - десятой амортизационных групп, по всем остальным объектам организация должна использовать единую методику начисления амортизации.

Очередной вопрос, возникающий в данном вопросе начисления амортизации, будет ли налогоплательщик пользоваться амортизационной премией? Напомним, что в соответствии с п.9 ст.258 НК РФ налогоплательщик имеет право включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10% первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно). Эти нормы распространяются и для расходов, понесенных в случаях достройки, дооборудования, модернизации, реконструкции, технического перевооружения, частичной ликвидации основных средств.

Амортизационная премия не начисляется в отношении имущества, полученного организацией от учредителей, и в отношении основных средств, не являющихся амортизируемым имуществом. Кроме этого, начисление амортизационной премии в отношении лизингового имущества вызывает вопросы со стороны контролирующих органов.

Решение налогоплательщика начислять амортизационную премию также должно иметь место в учетной политике для целей налогового учета с установленным процентом.

В приказе об утверждении учетной политики для целей налогообложения организация может предусмотреть применение к основной норме амортизации специальных коэффициентов. Они делятся на повышающие и понижающие. Таким образом, выбор налогоплательщика не ограничен только двумя методами начисления амортизации.

Повышающий коэффициент, но не выше 2, налогоплательщик вправе применить к следующим амортизируемым объектам:

- амортизируемым основным средствам, используемым для работы в условиях агрессивной среды и (или) повышенной сменности;

- собственным амортизируемым основным средствам налогоплательщиков - сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

- собственным амортизируемым основным средствам налогоплательщиков - организаций, имеющих статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны.

Повышающий коэффициент, но не выше 2, налогоплательщик вправе применить к следующим амортизируемым объектам:

- являющимся предметом договора финансовой аренды (договора лизинга), налогоплательщиков, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга);

- используемым только для осуществления научно-технической деятельности.

В учетной политике для целей налогообложения необходимо отразить порядок начисления амортизации имущества, которое уже было в употреблении. Если компания использует линейный метод начисления амортизации, возникают два возможных варианта определения ее нормы:

- по основным средствам, бывшим в употреблении, норма амортизации определяется с учетом срока эксплуатации имущества предыдущими собственниками;

- по основным средствам, бывшим в употреблении, норма амортизации определяется без учета срока эксплуатации имущества предыдущими собственниками.

Создание резервов. Напомним, что в соответствии с Налоговым кодексом РФ налогоплательщику предоставлена возможность создания различных резервов. При этом подлежит регулировке сумма исчисленного налога на прибыль. Происходит это следующим образом: организация формирует резерв, при этом увеличивает расходы в одном налоговом периоде, тем самым уменьшая налоговую базу по налогу на прибыль. Таким образом, происходит перенос части налога на прибыль на следующие периоды. В соответствии с налоговым законодательством можно создавать следующие резервы:

- по сомнительным долгам;

- по гарантийному ремонту;

- по ремонту основных средств;

- на оплату отпусков и вознаграждений;

- по предстоящим расходам, направляемым на цели, обеспечивающие социальную защиту инвалидов.

При создании резерва стоит помнить, что это право налогоплательщика, а не обязанность. При этом, если все же организация принимает решение по созданию того или иного резерва, стоит помнить, что для исчисления налога на прибыль она обязательно должна использовать метод начисления. То есть нельзя создавать резерв, если в учетной политике прописан кассовый метод исчисления налога на прибыль, как правило, создание того или иного резерва должно иметь отражение в учетной политике для целей налогового учета. При этом все же рекомендуется одновременное формирование резерва как для целей налогового, так и бухгалтерского учета во избежание различных временных разниц.

Метод списания ценных бумаг. При реализации ценных бумаг, либо ином их выбытии, организация вправе использовать установленные п.23 ст.280 Налогового кодекса РФ следующие методы их списания:

- по стоимости первых по времени приобретений (ФИФО);

- по стоимости единицы.

Выбранный тот или иной метод также должен быть закреплен в учетной политике для целей налогового учета. При этом выбранный метод будет распространяться на ценные бумаги, как обращающиеся, так и не обращающиеся на организованном рынке ценных бумаг.

Учетная политика бывает двух видов: налоговая и бухгалтерская. Налоговую учетную политику должны оформлять и организации, и индивидуальные предприниматели на УСН (п. 2 ст. 11 НК РФ). Бухгалтерскую учетную политику обязаны составлять только компании (подп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Вы можете оформить бухгалтерскую и налоговую политику в одном документе. Но удобнее утвердить две политики как два разных документа.

Что такое учетная политика. Какие положения в ней отражать

Бухгалтерская учетная политика — это совокупность способов ведения бухгалтерского учета, которые выбрала ваша компания (п. 1 ст. 7 ПБУ 1/2008 «Учетная политика организации»). В налоговой учетной политике вы записываете способы, которые применяете в налоговом учете. В налоговой и бухгалтерской политике вы отражаете не все способы, а лишь те, для которых есть разные варианты учета.

С 2018 года в бухучете вы также вправе разработать собственный способ учета, если в ПБУ нет нужного для вашей ситуации (п. 6 ПБУ 1/2008).

Малые компании при этом не обязаны ориентироваться на МСФО. Главное – использовать принцип рациональности. То есть, учет должен быть максимально простым, чтоб тратить меньше времени. Способы учета, которые разработали сами, также пропишите в учетной политике.

Когда утверждают учетную политику организации

Новая компания должна утвердить бухгалтерскую учетную политику в течение 90 дней. (абз. 2 п. 9 ПБУ 1/2008). Если ваша организация работает больше квартала, но без учетной политики, составьте документ как можно скорее. Пропишите в ней те способы учета, которые применяете. Налоговую учетную политику утвердите не позднее конца года, в котором создали компанию (абз. 4 п. 12 ст. 167 и п. 1 ст. 346.19 НК).

Если вы утверждаете учетную политику на 2020 год, на приказе руководителя поставьте дату 31 декабря 2019 года или раньше.

Способы учета из учетной политики вы применяете с 1 января года, следующего за годом, когда вы утвердили документ (п. 9 ПБУ 1/2008 и ст. 313 НК РФ).

Что грозит компании, у которой нет учетной политики

Если при проверке налоговики затребуют приказ об учетной политике, а вы не представите, фирму оштрафуют на 200 руб. (п. 1 ст. 126 НК, постановление арбитражного суда Восточно-Сибирского округа от 17.07.2015 № Ф02-3520/2015).

Кроме того, без учетной политики вы не сможете при проверке пояснить налоговикам, почему применяете тот или иной способ учета, особенно если разработали его сами. В этом случае повышается риск, что инспекторы доначислят налог, пени и штраф.

Нужно ли учетную политику ежегодно пересматривать

Организации не обязаны ежегодно пересматривать учетную политику, если способы учета у них не меняются (п. 9 ПБУ 1/2008, п. 1 ст. 11 НК).

Если в прошлогоднем приказе вы указали ««утвердить учетную политику на 2019 год», на 2020 год нужен новый документ. Если в приказе вы использовали формулировку «утвердить, начиная с 1 января 20___ года», то можете применять документ последовательно из года в год.

Но на всякий случай пересмотрите текущую учетную политику. Возможно, какой-то способ учета можно поменять на более простой и выгодный.

Как изменить учетную политику организации

Есть два способа оформить изменения в учетную политику.

Первый:

— Вы разрабатываете новый документ об учетной политике и вносите в него все способы, но с учетом изменений.

— Ставите дату, когда измененная учетная политика вступит в силу, например, с 1 января 2020 года.

— Утверждаете новую учетную политику приказом руководителя или предпринимателя не позднее 31 декабря 2019 года.

Второй:

—Вы издаете приказ о внесении изменений и пропишете в нем только те пункты, которые исправляете.

—Примерная формулировка такая:

Когда нужно вносить изменения в бухгалтерскую учетную политику

Вносите изменения в бухгалтерскую учетную политику в трех случаях:

1) поменялись нормативно-правовые акты, регулирующие порядок ведения бухучета;

2) вы решили сменить способы учета, например, чтобы упростить учет;

3) изменились условия деятельности организации, например, вы начали новый вид деятельности и т.п.

Какие изменения внести в бухгалтерскую учетную политику на 2020 год

Если ваша компания малая, с 2020 года максимально упростите учетную политику. Малые компании и раньше могли выбирать выгодные методы бухучета. Например, малые организации могут начислять амортизацию на основные средства один раз в год, а не ежемесячно (п. 19 ПБУ 6/01 «Учет основных средств»).

А теперь вы вправе внедрить свои способы, если нужных правил нет в ПБУ. Так что пересмотрите все положения прошлогодней учетной политики. Выберите на 2020 год те, что будут проще и выгоднее вашей компании.

Образец. Приказ о внесении изменений в бухгалтерскую политику

Какие изменения внести в налоговую учетную политику

Объект и ставки по УСН. Пропишите в учетной политике для налогообложения объект, который выбрали на 2020 год. Если вы применяете пониженную ставку по УСН, укажите это в учетной политике. Кроме самой ставки, укажите реквизиты регионального закона и условия, по которым вы вправе ее применять (например, вид деятельности или численность).

Взносы и пособия. При объекте «доходы», пропишите в учетной политике, какие взносы и больничные пособия вы отражаете в разделе 4 Книги учета. Вы можете указать все перечисленные суммы или только те, что не превышают 50% от суммы налога.

Если в вашей учетной политике на 2019 год не было способа учета взносов и пособий, или вы решили его сменить, внесите поправки в учетную политику на 2020 год.

Учет товаров, ГСМ и ОС. При объекте «доходы минус расходы», укажите в учетной политике:

-- как вы учитываете товары;

-- каким способом отражаете в Книге учета частично оплаченные основные средства;

-- как вы определяете стоимость ГСМ, которую включаете в расходы.

Если вы решили поменять способ, вносите изменения в учетную политику на 2020 год.

Раздельный учет. Если вы совмещаете УСН с ЕНВД, пропишите также порядок ведения раздельного учета доходов по каждому налоговому режиму (п. 8 ст. 346.18 НК РФ). Вы распределяете общие расходы, а также взносы и пособия пропорционально доходам. А вот конкретный способ расчета доли устанавливаете сами. Вы вправе выбрать один из трех способов.

1) определять доли исходя из доходов от каждого бизнеса за месяц, затем умножать долю на общие расходы и взносы за месяц;

2) определить доли исходя из доходов от каждого бизнеса нарастающим итогом с начала года, затем умножить долю на общие расходы и взносы за месяц;

3) определять доли исходя из доходов от каждого бизнеса нарастающим итогом с начала года, затем умножить долю на общие расходы и взносы нарастающим итогом с начала года.

Если вы начали совмещать УСН и ЕНВД с 2020 года или решили сменить способ учета «общих» расходов, внесите поправки в налоговую учетную политику.

Где скачать готовую учетную политику

Подписчики электронного и печатного журнала «Упрощенка» могут скачать готовые образцы учетной политики для разных видов деятельности:

Составление приказа об утверждении учетной политики фирмы обычно происходит на стадии создания предприятия или его реорганизации. Этот документ является завершающей частью процесса формирования учетной политики и служит сигналом для начала ее применения.

Что такое учетная политика

Учетной политикой называют ряд способов ведения бухгалтерского и налогового учета, применяемых на предприятии. Каждая организация вправе составлять собственную учетную политику, которая может зависеть от самых разных параметров. К числу влияющих на нее факторов относятся:

- федеральные и местные законы и подзаконные акты;

- виды налогообложения организации;

- способ ведения хозяйственной деятельности и т.п.

Всего существует три вида учетной политики, закрепленных в законодательстве:

- учётная политика для бухгалтерских целей;

- учётная политика для налоговых целей;

- учётная политика для отчётности по международным стандартам.

Какие вопросы решает учетная политика

Перечень проблем, которые затрагиваются в учетной политике, весьма обширен.

Если речь идет о бухгалтерии, то тут и рабочие планы счетов, способы учета товаров и материалов, способы распределения доходов, шаблоны первичных документов и т.д.

Учетная политика в плане налогов также разнообразна по своему содержанию. Она определяет:

- систему и структуру налогов, оплачиваемых организацией;

- объекты налогообложения;

- пути признания расходов и доходов для вычисления налога на прибыль;

- способы начисления амортизации, определения стоимости производственно-материальных активов;

- порядок исполнения налоговых обязательств и т.п.

Порядок принятия учетной политики

Учетная политика любого предприятия формируется, как правило, главным бухгалтером или лицом, выполняющим его обязанности. Именно этот сотрудник определяет основные ее положения, а после того, как учетная политика окончательно подготавливается, он же согласовывает ее с руководством компании и утверждает у директора. Затем происходит составление необходимой распорядительной документации, т.е. приказа.

Роль приказа

Приказ об утверждении учетной политики предприятия, являясь своего рода связкой между законодательством РФ по бухгалтерскому и налоговому учету и нормативно-правовыми актами компании, нужен для внутреннего использования.

Приказ обязывает все подразделения компании, независимо от их местонахождения, исполнять правила учетной политики, а также назначает ответственных по контролю за этим лиц.

Приказ пишет обычно секретарь организации, он же отдает его на подпись директору.

Основание для приказа

Каждый издаваемый в организации приказ должен иметь обоснование и основание для выпуска. В данном случае, в качестве обоснования можно вписать необходимость совершенствования бухгалтерской и налоговой деятельности предприятия (пишется всегда после слов «В связи с…»), а в качестве основания дать ссылку на федеральные законы и акты.

Как сформировать приказ

С 2013 года использование унифицированных стандартных форм первичных кадровых и бухгалтерских документов отменено. Теперь любые приказы могут быть написаны в произвольном виде или, если в организации есть собственный шаблон документа – по его образцу.

При этом, в любом случае необходимо, чтобы приказ по своей структуре соответствовал определенным параметрам делопроизводства, а по содержанию включал в себя ряд обязательных сведений. К ним относятся:

- наименование документа;

- дата его составления и номер;

- название компании, в которой он выпускается.

Затем идет основная часть:

- описывается суть распоряжения, то есть фиксируется факт утверждения учетной политики, с указанием точной даты, с которой она вводится в действие;

- дается ссылка на приложения к приказу — документы, которые, собственно и определяют основные положения учетной политики;

- прописывается обязанность руководителей подразделений ознакомить с ней подчиненных.

В завершение в приказе следует назначить ответственных за его выполнение работников. Если администрация организации считает, что приказ нужно дополнить еще какой-то информацией, ее также следует внести в бланк отдельными пунктами.

Как оформить бланк

Оформляться приказ, утверждающий учетную политику фирмы, может также свободно: его допустимо писать на обычном чистом листе бумаги или на фирменном бланке компании, причем как на компьютере, так и в рукописном виде.

После того, как содержание приказа будет сформулировано, его надо отдать на подпись директору или его заместителю/представителю, обладающему доверенностью на право подписи документов (при этом использование факсимильных, т.е. отпечатанных каким-либо методом, автографов недопустимо, т.е. подпись должна быть «живой»).

Кроме того, с приказом под роспись следует ознакомить и ответственных за его выполнение работников.

Удостоверять приказ при помощи штемпельных изделий (штампов и печатей) на сегодня необходимо только в одном случае — если это правило закреплено в локальных нормативно-правовых бумагах организации.

Пишется приказ всегда в одном экземпляре, но при надобности можно сделать его дополнительные, заверенные надлежащим образом, копии. Составленный приказ нужно зарегистрировать в журнале учета распорядительной документации.

Можно ли вносить изменения

В приказ допустимо вносить какие-либо изменения, но только тогда, когда они не имеют кардинального характера и касаются лишь малой его части. Однозначно легализовать такие изменения призван приказ о внесении изменений в приказ. Если же требуется «глобальное» редактирование документа, лучше отменить ранее действующее распоряжение, утратившее свою актуальность, и выпустить новое.

Сколько времени и в каком порядке хранить документ

Любые приказы всегда должны лежать в строго отведенном месте, закрытом для доступа посторонних лиц. Длительность их хранения зависит либо от норм законодательства РФ, либо от положений внутренних нормативно-правовых актов компании.

Читайте также: