Таможенная пошлина по коду 8433205000

Опубликовано: 23.04.2024

Таможенная пошлина – это обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза (ст. 2 ТК ЕАЭС) (далее в тексте “пошлина” и “ТП”).

Правительство Российской Федерации, как и власти любых других стран, стремится решить две главные задачи внешнеэкономической деятельности. Первая – поддержать отечественного товаропроизводителя, в какой-то степени оградив его от конкуренции со стороны иностранных производителей. Вторая – обеспечить российским гражданам доступ к лучшим импортным товарам. Решение этих задач требует сбалансированной внешнеэкономической политики государства. Инструментом выступают методы тарифного и нетарифного регулирования внешнеэкономической деятельности. Тарифные методы регулирования это различные тарифы и сборы, взимаемые при совершении внешнеторговых операций. К нетарифным мерам регулирования относятся, прежде всего, лицензирование, квотирование, сертификация товаров или услуг и некоторые другие методы.

Большинство внешнеторговых операций облагаются таможенными платежами (таможенная пошлина, налог и сбор), задачей которых пополнять бюджет государства. А так как цели внешнеэкономических сделок могут быть разными (коммерческими, образовательными или благотворительными), то и размер пошлин тоже может разным – для каких-то видов деятельности она взимается в полном размере, а для каких-то видов государство вводит преференции в виде льготных пошлин (вплоть до 0%).

На территории Таможенного союза ставки таможенных пошлин определяются согласно единой Товарной номенклатуре внешнеэкономической деятельности Таможенного союза (ТН ВЭД) и Единого таможенного тарифа Таможенного союза (со вставками ввозных пошлин). Согласно этим документам, объектом обложения пошлиной являются товары, которые перемещаются через таможенную границу. Пошлина накладывается на таможенную стоимость товара или на его физические характеристики (потребительская единица: кол-во, ед., шт., кг., литры, объем и т.д.).

Как мы уже сообщали, пошлины далеко не единственный вид таможенных платежей. Также на таможне подлежат оплате:

- Таможенные сборы или сбор за таможенное оформление.

Рассчитывается и уплачивается от стоимости ввозимого товара. При экспорте-вывозе с 04.09.2018 эта сумма не уплачивается! Ранее сбор за таможенное оформление был 750 рублей. "Федеральный закон от 3 августа 2018 года N 289-ФЗ "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации". - Налог на добавленную стоимость (НДС).

Начисляется только на ввозимые товары и составляет в РФ: 0% , 10% или 20% (до 31.12.18 составлял 18%) - Акцизы.

Начисляются только на акцизные товары: нефтепродукты, автомобили, алкоголь, табак, и др.

Виды таможенных пошлин

Ввозная таможенная пошлина (импортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза в связи с ввозом товаров на таможенную территорию Евразийского экономического союза (п. 2 ст. 25 Договора о Евразийском экономическом союзе от 29 мая 2014 года), является инструментом таможенно-тарифного регулирования внешнеторговой деятельности. В условиях функционирования Евразийского экономического союза устанавливается и применяется Единый таможенный тариф и иные единые меры регулирования внешней торговли с третьими странами (Договор о Евразийском экономическом союзе от 29 мая 2014 года) (далее – Договор о Союзе). Подробнее >>>

Вывозная таможенная пошлина (экспортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза при вывозе товаров за пределы таможенной территории Евразийского экономического союза.

Специальные, антидемпинговые и компенсационные пошлины относятся к группе особых таможенных тарифов, устанавливаются международными договорами или законодательством государств - членов Таможенного союза. Они взимаются в том же порядке, что и ввозная ТП (ФЗ от 8 декабря 2003 года №165-ФЗ (ред. От 4 июня 2014 года) “О специальных защитных, антидемпинговых и компенсационных мерах при импорте товаров”). Образец «Антидемпенговая пошлина»

Другая группа таможенных тарифов – сезонные пошлины. Они носят сезонный характер и применяются по отношению к сельскохозяйственной продукции. Их цель – защитить отечественного товаропроизводителя и простимулировать собственное сельское хозяйство. Они применяются в период сбора и реализации урожая и заменяют собой привычные ставки пошлин, действующих в другое время года.

Виды таможенных ставок

Единый Таможенный Тариф позволяет применять к одним и тем же товарам разные виды таможенных ставок: адвалорные, специфические и комбинированные. Зная виды таможенных ставок, можно произвести расчет ставки таможенной пошлины.

Адвалорная ставка не имеет фиксированной суммы и представляет процент от таможенной стоимости товара (стоимость товара+стоимость доставки товара до границы). Например, при ввозе партии вешалок для одежды оплате на таможне подлежит сумма равная 9% от таможенной стоимости партии.

Специфическая ставка имеет фиксированную сумму, которая накладывается на каждую отдельную единицу товара (масса, кол-во, объем и т.д.). Например, при ввозе партии кроссовок будет начислена пошлина в размере 0,47 евро за пару.

Комбинированная ставка представляет собой комбинацию из адвалорной и специфической ставок. ЕТТ ТС предусматривает два способа подсчета пошлины: либо исходя из количественных характеристик или массы товара (специфическая ставка), либо исходя из его стоимости (адвалорная ставка). Оплате на таможне подлежит наибольшая из полученных сумм. Например, ввозится партия свежих экзотических фруктов: бананов (код ТН ВЭД 0803901000), лимонов (код ТН ВЭД 0805501000) или помело (код ТН ВЭД 0805400000). По отношению к данной товарной позиции применяется комбинированная ставка, которая гласит, что ТП должна составить 4% от таможенной стоимости партии (адвалорная ставка), но она должна быть меньше суммы, если бы расчеты проводились по формуле 0,015 евро/кг (специфическая ставка).

Размер пошлины на импортируемые товары определяется по коду ТН ВЭД в соответствии с Решением Комиссии Таможенного союза “О едином таможенно-тарифном регулировании” от 27 ноября 2009 года. Размер пошлины на экспортируемые товары определяется по коду ТН ВЭД в соответствии с Постановлением Правительства Российской Федерации от 30 августа 2013 года №754.

Плательщиками таможенных пошлин, налогов является декларант или иные лица, у которых возникла обязанность по уплате ТП и налогов (ст. 50 ТК ЕАЭС).

Льготы по уплате таможенных пошлин

Льготы по уплате ТП распространяются на товары, произведенные в странах, с которыми у Российской Федерации действует международный договор о предоставлении взаимных преференций в области внешней торговли. Право на такую льготу участник ВЭД может подтвердить, предоставив в таможенный орган Сертификат о происхождении товара (Общей формы, Form A, СТ-1 или СТ-2).

Льготы по уплате ТП бывают следующих видов:

- Тарифные преференции;

- Тарифные льготы;

- Льготы по уплате налогов;

- Льготы по уплате таможенных сборов.

Перечень льгот, действующих на территории РФ, представлен в Приказе ФТС России от 26 мая 2010 года №1022 (ред. От 20 декабря 2012 года).

Таможенное оформление товаров без уплаты таможенных пошлин в 2019 году

Особенности таможенного оформления при ввозе товаров без уплаты таможенных пошлин в 2019 году участниками ВЭД:

Физическим лицом: от уплаты таможенных пошлин освобождаются грузы и товары перевозимых для личного пользования, при условии что:

- Их вес не превышает 50 кг, а общая стоимость не превышает 10000 евро (для воздушного транспорта - сопровождаемым багажом);

- Их вес не превышает 25 кг, а общая стоимость не превышает 500 евро (исключая воздушный транспорт - сопровождаемым багажом);

- Их вес не превышает 31 кг, а общая стоимость не превышает 500 евро (для почтовых отправлений и товаров доставляемых перевозчиком - несопровождаемым багажом).

При превышении любого из данных показателей гражданин должен оплатить таможенные платежи из расчета 30% от суммы превышающей допустимую стоимость, либо 4 евро за каждый килограмм перевеса.

Также гражданин вправе провозить через таможенную границу без уплаты пошлин:

- До 50 сигар, или 200 сигарет, или 250 г табака;

- До 3 литров алкогольной продукции.

Юридическим лицом или индивидуальным предпринимателем: грузы и товары без уплаты таможенных пошлин и налогов могут ввозиться стоимостью не превышающей 200 евро. Но при этом таможенная декларация подается таможенному органу в любом случае.

Уплата таможенных пошлин

Срок оплаты таможенных пошлин начинается с момента регистрации таможенной декларации до выпуска товаров под заявленной таможенной процедурой. Иными словами все таможенные платежи должны быть внесены в срок до того момента, когда таможня завершит таможенное оформление груза. Однако в некоторых случаях этот срок может быть увеличен еще на 10 дней (например, когда инспектору и декларанту необходимо провести корректировку таможенной стоимости товара).

Порядок оплаты таможенной пошлины

Согласно ст. 61 ТК ЕАЭС, платежи уплачиваются в том таможенном органе, где происходит процедура выпуска товара (за исключением случаев, когда товары помещаются под таможенную процедуру таможенного транзита). Способы уплаты таможенных пошлин: оплата может вноситься в кассу таможенного органа (срок зачисления на счет – от одного до нескольких дней), или перечисляться электронным способом с помощью платежной системы “Раунд” или таможенной карты (срок зачисления на счет – до нескольких часов). Платежи выплачиваются в валюте государства, в котором производится таможенное оформление товара по курсу, зафиксированному на день подачи декларации. Оплата, как правило, производится двумя платежными поручениями: первое платежное направляется на оплату пошлины, второе – НДС, акциза (при необходимости) и таможенного сбора. Правила заполнения платежного поручения определены в Приказе Министерства финансов РФ от 12 ноября 2013 года №107н “Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации”.

Услуги и помощь в расчете стоимости таможенных пошлин

Наша компания “Универсальные Грузовые Решения” оказывает услуги и оформлению товаров, подбору кодов ТН ВЭД, производит расчет необходимых к уплате на таможне: таможенных платежей, пошлин, налогов (НДС), сборов и акцизов. И при этом стоимость и сроки оформления в нашей компании – минимальны, а консультации бесплатны!

Мы уверены, что станем Вам надежным партнером на таможне!

Краеугольный камень декларации — код по товарной номенклатуре внешнеэкономической деятельности (сокращённо — ТН ВЭД). Его присваивают каждой категории товара по классификатору Евразийского экономического союза. Выбрать код непросто — в классификаторе более 20 тысяч (!) вариантов.

Если ошибётесь с выбором, то в лучшем случае таможня откажется принимать декларацию и отправит на доработку. В худшем — рискуете недоплатить ввозную или вывозную пошлину. Тогда вам выпишут штраф, а товар конфискуют. Рассказываем, как выбрать код ТН ВЭД, чтобы правильно заполнить декларацию и не обогатить таможню.

Что такое код ТН ВЭД, откуда в нём столько цифр?

Код товарной номенклатуры — это уникальный номер категории товара из классификатора ЕАЭС , который указывают в таможенной декларации.

Правильный выбор кода помогает правильно рассчитать таможенную пошлину и заполнить декларацию — это может ускорить растаможку груза. А ещё по кодам таможенная служба и Росстат собирают статистику по импорту и экспорту.

Код ТН ВЭД состоит из десяти цифр и четырёх блоков.

Чтобы правильно выбрать код ТН ВЭД, нужно понять его структуру.

Посмотрим на примере. Допустим, вы покупаете в Польше хлопковое постельное бельё. Его код — это 6302 10 000 1. Вот что это значит:

63 — код группы. Показывает обобщённую категорию товаров. 63 — «Прочие готовые текстильные изделия».

02 — код товарной позиции. Показывает конкретный вид товара. 6302 — «Белье постельное, столовое, туалетное и кухонное».

10 000 — код субпозиции. Показывает технологию изготовления, функцию или физическую характеристику товара. 6302 10 000 — «Белье постельное трикотажное машинного или ручного вязания».

1 — код подсубпозиции. Показывает химические, визуальные особенности. 6302 10 000 1 — «Из хлопчатобумажной пряжи».

Размер таможенной пошлины может быть как для всей группы, так и отличаться для каждой подсубпозиции. Например, за килограмм трикотажного хлопкового постельного белья вы заплатите 0,49 евро, а за килограмм напечатанного белья из нетканых материалов — уже 0,53 евро. Размер пошлины отображается напротив каждого кода подсубпозиции в классификаторе ЕАЭС.

Готов заполнить декларацию. Как определить код?

Чтобы определить код ТН ВЭД, посмотрите на свой товар с технической точки зрения. Вот какие характеристики влияют на товарную номенклатуру:

физические параметры (размер, вес, внешний вид);

химические параметры (сырьё, консистенция, массовая доля конкретных компонентов);

технология изготовления (способ производства, тип обработки);

основная функция и способ эксплуатации.

Прежде чем обратиться к классификатору, изучите несколько документов, чтобы лучше разобраться в терминологии:

Глава 3 Таможенного кодекса ЕАЭС — разъясняет основные правила классификации товаров;

Решения о спорных категориях, принятые ЕЭК — уточняют выбор для товаров, которые подходят к нескольким кодам ТН ВЭД.

Пробуем разобраться на простом примере. Допустим, ваша компания делает декоративную тротуарную плитку и продаёт её небольшими партиями турецким и греческим отелям. Чтобы определить код ТН ВЭД, начните изучать товар и задайте себе несколько вопросов:

1. Товар какой категории вы продаёте?

В самом общем виде — изделие из бетона. Откройте классификатор , нажмите сочетание клавиш Ctrl + F и введите слово «бетон».

Сначала вы увидите группу 25 и позицию 2517 — «Галька, гравий, щебень или дроблёный камень, обычно используемые в качестве наполнителей бетона». Но вы его не добываете эти минералы и не производите бетон, а лишь используете как сырьё. Значит, не подходит — ищите дальше.

Товарная позиция 6810 — «Изделия из цемента, бетона или искусственного камня, неармированные или армированные». Кажется, подходит. Открывайте и начинайте изучать категории.

2. Какая функция у вашего товара?

В товарной позиции 6810 несколько субпозиций и подсубпозиций. Чтобы выбрать правильную, изучите товар. Вы продаёте декоративную плитку для тротуара. Значит, подходит первая субпозиция — «Черепица, плиты, кирпичи и аналогичные изделия». Если бы вы производили сборные лестницы из бетона, тогда выбрали бы «Прочие изделия».

3. Из чего вы производите товар?

Ваша компания создаёт плитку из стандартного промышленного бетона. Если бы вы добавляли в него примеси из битой пемзы, гранулированного шлака или свинца, то выбрали подсубпозицию «Из облегченного бетона». Но плитка состоит из гостовского бетона, поэтому ваш вариант — «Черепица; плитка, в том числе тротуарная, прочая». Это значит, что в графе 33 декларации вы укажете код 6810 19 000 1.

Правильность кода проверяют по двум источникам: подтверждающим документам и графе 31 декларации. Чтобы сотрудники таможни подробно изучили товар, приложите к декларации техническую документацию. Например, чертёж проекта, блок-схемы, инструкцию по эксплуатации, паспорт товара и сертификаты качества.

В графе 31 напишите подробное описание товара, его физических и химических свойств, функции. Старайтесь использовать формулировки из классификатора ТН ВЭД — по нему инспекторы сверяют коды. Чем точнее будут формулировки, тем выше вероятность, что вопросов к кодам не будет.

Что будет, если сдать декларацию с неправильным кодом?

Если инспектор всё-таки признает код ошибочным, таможенная комиссия вынесет решение об отмене кодов и доначислении таможенной пошлины. Если нарушение будет незначительным, достаточно просто доплатить пошлину. Например, если выбрали категорию «Прочие» вместо «Черепица; плитка, в том числе тротуарная, прочая».

Серьёзной ошибкой инспекторы считают несоответствие информации о продукте его коду. Например, вы укажете в декларации, что производите гипсовые блоки, а по технической документации они считаются кирпичами из облегчённого бетона. Такое нарушение повлечёт штраф:

для ИП и организаций — от 50 до 200% от суммы таможенной пошлины;

для руководителей — от 10 до 20 тысяч рублей.

Если инспектор посчитает нарушение существенным, он конфискует все товары с неправильными кодами ТН ВЭД по декларации. Например, если вы должны были заплатить 200 тысяч рублей, а из-за ошибки в кодах заплатили только 20 тысяч.

Иногда ошибки возникают из-за неправильной технической документации. Например, если ваш инженер сделал неправильный паспорт и инструкцию по эксплуатации. В этом случае для ИП и организаций штраф поменяется и составит от 50 до 300 тысяч рублей.

Кажется, слишком сложно. Кто-то может за меня выбрать код?

Да, можно обратиться к таможенному представителю или подать заявку на классификацию непосредственно в таможню.

1. Обратиться к таможенному представителю.

Это специалист или компания, которые полностью сопровождают таможенное оформление товаров. Они заполняют документы, подают декларацию и общаются с инспекторами. Представлять интересы бизнеса в таможне вправе только участники Реестра таможенных представителей . Стоимость их услуг — от 15 до 30 тысяч рублей.

2. Подать заявку по классификации в ФТС России.

Вы можете попросить таможенную службу заранее проверить подобранные коды ТН ВЭД и рассчитать пошлину. Для этого подайте заявку через личный кабинет юрлица или ИП на сайте Госуслуг . Госпошлина за предварительную оценку составит 5 000 рублей.

Обратите внимание, что услугу оказывают долго — в течение 90 календарных дней. Пользуйтесь ей только в случаях, когда до ближайшей «растаможки» остаётся 3-4 месяца.

А теперь минутка рекламы. Вы можете воспользоваться консультацией по ВЭДу в «Делобанке». Менеджер сопровождения подскажет, как правильно подобрать коды ТН ВЭД, как заполнить декларацию и загрузить документы, чтобы пройти валютный контроль. Открывайте бесплатный валютный счёт в «Делобанке», пользуйтесь поддержкой специалистов по ВЭД всего за 0,15% от суммы сделки.

Коротко о кодах ТН ВЭД

Код товарной номенклатуры ВЭД указывает на специфику товара. По нему определяют размер пошлины и категорию товара для импорта или экспорта.

Код ТН ВЭД определяют по классификатору ЕАЭС . Сначала выбирают обобщённую категорию, затем — вид и конкретные характеристики группы товаров.

Чтобы правильно выбрать код, изучите собственную продукцию с точки зрения химического состава, физических свойств и функции.

Если ошибиться при выборе кода ТН ВЭД, таможенная комиссия выпишет штраф от 50 до 200% от суммы пошлины и даже может конфисковать товар.

Чтобы не ошибиться, доверьте подбор кодов ТН ВЭД таможенным представителям, закажите проверку подобранного кода у специалистов ФТС России или воспользуйтесь поддержкой специалистов по ВЭДу «Делобанка».

Расчет таможенных платежей

Конечная стоимость продукции зависит не только от суммы, потраченной на оптовую закупку, но и от всех, скрытых от глаз рядового потребителя, трат на аренду, маркетинг, ФОТ, а также ведение внешнеэкономической деятельности. В частности, сюда входит стоимость доставки, хранения, налоги и таможенные платежи.

Таможенные платежи - это затраты на импортную (ввозную) и экспортную (вывозную) пошлину, акциз, НДС, таможенные сборы.

VIG Trans - эксклюзивный партнер Московского экспортного центра по оказанию бесплатных ВЭД-консультаций для экспортеров.

Как правильно рассчитать таможенные платежи

Чтобы рассчитать таможенные платежи необходимо знать код товара, его таможенную стоимость и страну происхождения.

Код товара в соответствии с ТН ВЭД ЕАЭС можно определить самостоятельно или с привлечением таможенного представителя. В тех случаях, когда вы собираетесь ввозить оборудование в разобранном виде несколькими товарными партиями или товар со сложными техническими характеристиками, вызывающий разночтения при классификации, имеет смысл предусмотреть риски и озаботиться получением класс-решения.

Размеры таможенных пошлин

Таможенная пошлина – это обязательный платеж, который взимается с импортера во время пересечения товаром границы. Ее размер указан в классификационном решении ТН ВЭД. Таможенные пошлины классифицируются в зависимости от типов ставок и бывают:

- адвалорные, которые рассчитываются в процентах от таможенной/контрактной стоимости;

- специфические, которые исчисляются в денежном отношении за единицу товара;

- комбинированные.

Уплата НДС.

В 2019 году для импортируемых в Россию товаров действуют ставки налога 10% либо 20%. Они соответствуют налоговым ставкам, размеры которых установлены по видам товаров при реализации в пределах страны.

Таможенная стоимость товара

Таможенная стоимость товара - это сумма затрат, понесенных участником внешнеэкономической деятельности (ВЭД) на закупку товара, его страхование и транспортировку на территорию России.

Обязанность по определению таможенной стоимости товара лежит на самом участнике ВЭД или на таможенном представителе, который от его лица и по поручению подает таможенную декларацию.

Декларант должен правильно определить таможенную стоимость перевозимого им товара, обосновать ее, предоставив подтверждающие документы (контракты, счета, платежки, чеки, и др.), самостоятельно или с помощью таможенного представителя высчитать размер таможенных платежей (размер таможенных пошлин, налогов и сборов) и оплатить их.

В отдельных случаях, оговоренных в таможенном законодательстве, таможенную стоимость товара определяет таможенный инспектор.

Калькулятор расчета таможенных платежей

Существуют онлайн-калькуляторы, в которые вы вбиваете необходимые данные для расчёта таможенной стоимости. Вне зависимости от того, занимаетесь ли вы импортом или экспортом существует определенная формула для расчета таможенных платежей.

Тут все очень просто: к таможенной стоимости товара прибавляется сбор за оформление и на основании получившейся суммы рассчитывается НДС. Полученный НДС, пошлина и сбор за оформление – это и есть таможенный платеж.

Если речь идет об экспорте, то размер таможенной пошлины прописан в установленном перечне. В том случае, если товар не включен в данный перечень, то таможенные платежи ограничиваются лишь сбором за оформление.

Если говорим об импорте продукции, то тут не возникает никаких сложностей, если товары не облагаются пошлинами, акцизами и не подразумевают каких-либо преференций. Однако, лучше всего доверить расчет таможенных платежей профессиональному таможенному представителю, который рассчитывает их согласно коду ТН ВЭД.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

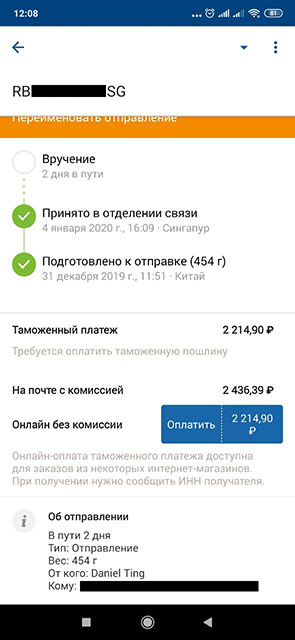

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

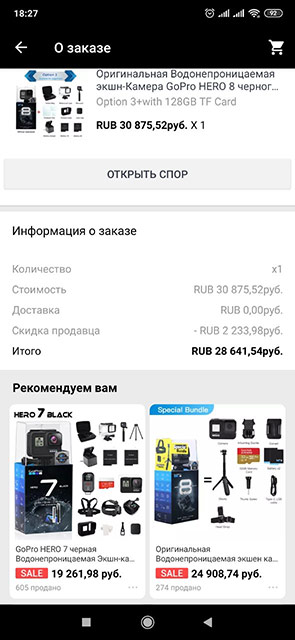

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Документальное оформление грузов при пересечении границы является обязательным для всех участников ВЭД. Механизм взыскания платежей отличается для юридических и физических лиц в зависимости от объема и типа ввозимых объектов. Для физических лиц предусмотрен отдельный регламент: совокупный таможенный платеж. Что это такое, что туда входит и как он рассчитывается, расскажут специалисты компании «Калипсо».

О понятии совокупного таможенного платежа

СТП представляет собой суммарную пошлину, которую платит собственник в таможенное представительство. Технически СТП - это сумма всех обязательных налогов. Их величину и количество регулирует законодательство для всех участников внешнеэкономической деятельности.

Из каких взносов состоит СТП

СТП для физических лиц взимается одной суммой, его оплата также не делится на части. Размер платежа зависит от следующих пунктов:

акцизный сбор (если есть);

налог на оформление.

Законодательно регламентирует этот вид деятельности таможенного органа статья 77 ТК ТС.

Кем и в каких ситуациях используется СТП

Регламент применяют к физическим лицам при наступлении следующих событий:

перевозимый груз предназначен не для личного пользования, а для коммерческих целей;

импорт транспортных средств, перемещающихся не по дорогам (квадроциклы, снегоходы и другое);

перемещение транспортных средств с грузоподъемностью не более 12 человек (в список входят не только автомобили, но и мопеды, мотоциклы, прицепы и т.д.);

импорт транспортных средств, передвигающихся на электричестве;

ввоз автомобилей грузоподъемностью не более 5 тонн;

перевоз aвиа- или водного транспорта, который не был зарегистрирован в России.

Необходимость оплатить совокупный таможенный платеж для физических лиц наступает в следующих случаях:

пересечение границы чаще одного раза в семь дней;

превышение лимита общей стоимости груза (65 0000 руб) или лимита веса (200 кг);

ввозимый товар весит более 35 кг и представляет собой один экземпляр, единый комплект в собранном или разобранном виде;

превышен лимит на ввоз табачной и слабоалкогольной продукции, не более чем в 5 раз.

| Важно знать! Правильная оценка и соблюдение ограничения по весу помогут сэкономить. СТП рассчитывается на излишек совокупного веса или стоимости. |

Правила расчета СТП

Расчет совокупного таможенного платежа осуществляется в каждом случае индивидуально. За основу берется таможенная стоимость, которая состоит из непосредственной стоимости груза и доставки.

По коду ТН ВЭД определяются размер импортной пошлины и порядок ее расчета.

Следующий пункт затрат – акцизный сбор, его наличие и размер также зависят от характера груза.

К стоимости добавляется НДС, в зависимости от размера ставки он может варьироваться от 10 до 20%.

Для некоторых групп товаров предусмотрена сезонная пошлина, она высчитывается согласно действующим нормам на определенный вид продукции.

За оформление груза, который ввозится физическими лицами, предусмотрен фиксированный таможенный сбор.

Все полученные значения складываются для получения итоговой суммы.

Важно знать! Оплата СТП выполняется в национальной валюте, по официальному курсу центрального банка России.

Что будет, если платеж просрочен

Не стоит пренебрегать оплатой СТП. Кроме того, платеж имеет свои ограничения по времени и появление просрочки является основанием для оформления таможенной службой требований об уплате. Процесс инициируется в течение 10 дней после просрочки. Если после этого платеж не был оплачен, запускается процедура по взысканию задолженности.

Какие грузы освобождаются от СТП

По закону СТП не оплачивается в следующих ситуациях:

перевозимый товар ограничен лимитом веса в 50 кг;

стоимость товара не выше 1.500 евро;

продукция для личного пользования;

составляющие груза получены в наследство;

товары, бывшие в употреблении.

Как происходит процесс начисления СТП

Начисление совокупного таможенного платежа имеет целый ряд особенностей. Их важно знать, чтобы минимизировать свои финансовые траты. Кроме этого, в оформлении СТП может помочь квалифицированный таможенный брокер. Сотрудники компании «Калипсо» имеют большой опыт в таможенном оформлении, подготовке пакета документов и уплате пошлин.

При расчете СТП следует учитывать следующие факторы:

для нерезидента Российской Федерации (то есть физическое лицо проживает за границей более 6 месяцев) финансовая вилка неоплачиваемого перемещаемого груза составляет 65 000 – 650 000 рублей, исключением являются только транспортные средства;

при ввозе ТС платеж рассчитывается как 30% от таможенной стоимости товара, исключая легковые автомобили;

для легковых авто СТП включает таможенную пошлину в размере 25%, расчетную часть и акцизный сбор, которые зависят от объема двигателя, 20% ставка НДС.

Советы и рекомендации специалиста, важные моменты

Правильная и своевременная уплата СТП предупреждает наложение штрафных санкций и дополнительные финансовые траты. Чтобы быть уверенным в своих правах при таможенном оформлении, обращайтесь к специалистам компании «Калипсо». Они помогут рассчитать размер платежа, порекомендуют легальные способы его оптимизировать.

Выводы

СТП – таможенный платеж, который выполняют физические лица при ввозе товара. Его размер определяется характером груза, количеством груза и кодом ТН ВЭД.

Читайте также: