Справка о системе налогообложения образец

Опубликовано: 29.04.2024

Возникла конфликтная ситуация с контрагентом Мы на УСН и выставляем документы без НДС. Но наш покупатель требует справку из инспекции, что мы имеем право применять спецрежим. А у нас только заявление о переходе на упрощенку с отметкой налоговой. Контрагента это не устраивает. В инспекции нам сказали, что они не дают какие-либо справки на этот счет. Правы ли налоговики?

Для ответа на вопрос были использованы следующие документы и нормативно-правовые акты:

- Налоговый кодекс РФ (НК РФ);

- Приказ Министерства РФ по налогам и сборам от 19.09.2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения»;

- Приказ Федеральной налоговой службы от 13.04.2010 г. № ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения»;

- Приказ ФНС России от 02.11.2012 г. № ММВ-7-3/829@;

- Постановление Федерального арбитражного суда Поволжского округа от 09.08.2011 г. по делу № А12-23585/2010.

Исходя из предоставленной информации, считаем необходимым сообщить следующее.

Действующее налоговое законодательство Российской Федерации предусматривает несколько налоговых режимов. Наряду с общим налоговым режимом, в рамках которого подлежат уплате налог на добавленную стоимость (НДС) и налог на прибыль, существуют и другие режимы. К специальным налоговым режимам относятся система налогообложения для сельскохозяйственных производителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

В соответствии со ст. 346.11. НК РФ организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, НДС не уплачивают за исключением случаев, указанных в законе. Требования к налогоплательщикам и ограничения для налогоплательщиков установлены в статьях 346.12. и 346.13. НК РФ.

В соответствии со ст. 346.13. НК РФ переход на упрощенную систему налогообложения носит уведомительный характер, что означает, что для перехода на упрощенную систему налогообложения организация или индивидуальный предприниматель, изъявившие такое желание и удовлетворяющие требованиям для перехода на упрощенную систему налогообложения, должны в определенный срок уведомить об этом налоговый орган по месту нахождения организации или по месту жительства индивидуального предпринимателя. Никакого разрешения на применение упрощенной системы налогообложения не требуется. Налоговая инспекция не может отказать налогоплательщику в переходе на упрощенную систему налогообложения, на что указал Федеральный арбитражный суд Поволжского округа в постановлении от 09.08.2011 г. по делу № А12-23585/2010.

Рекомендуемая форма уведомления о переходе на упрощенную систему налогообложения утверждена приказом Федеральной налоговой службы России от 02.11.2012 г. № ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения». Указанным приказом также утверждена форма № 26.2-7 Информационное письмо, в котором налоговый орган в ответ на запрос налогоплательщика сообщает, подавал или нет налогоплательщик заявление о переходе на упрощенную систему налогообложения или нет, предоставлял налогоплательщик декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, или нет. Налогоплательщик не обязан запрашивать, получать или иметь указанное письмо. Достаточным подтверждением того, что налогоплательщик находится на упрощенной системе налогообложения, является заявление налогоплательщика о переходе на упрощенную систему налогообложения с отметкой налогового органа в принятии или с приложением почтового документа об отправке уведомления в налоговую инспекцию. Информационное письмо – лишь дополнительное подтверждение факта направления налогоплательщиком уведомления в инспекцию. Возможно, Ваш контрагент имеет в виду эту «справку».

Налоговый орган также не прав, отказывая в даче разъяснений. Согласно ст. 21 НК РФ налогоплательщик имеет право на получение от налоговых органов бесплатной информации о действующем законодательстве о налогах и сборах, действующих подзаконных актах в указанной сфере, право на разъяснения в области своих прав и обязанностей и в области полномочий налоговых органов и должностных лиц. В соответствии со ст. 32 НК РФ налоговые органы обязаны бесплатно информировать (в т.ч. письменно) налогоплательщика о различных вопросах, относящихся к действующему законодательству о налогах и сборах, правах и обязанностях налогоплательщика, полномочиях налоговых органов. Согласно ст. 111 НК РФ выполнение организацией или индивидуальным предпринимателем письменных разъяснений налогового органа исключает ответственность налогоплательщика за налоговые правонарушения, явившиеся следствием исполнения разъяснений налогового органа. Право разъяснять налоговое законодательство предоставлено также Министерству финансов РФ.

Налоговый орган, безусловно, не прав, отказывая в консультации. Налоговый кодекс предоставляет налогоплательщикам право на получение бесплатных разъяснений налогового законодательства. Указанному праву коррелирует обязанность налоговых органов разъяснять налогоплательщикам (гражданам и организациям) положения законодательства о налогах и сборах, предоставлять формы деклараций и разъяснять порядок их заполнения.

В отношении документов, которые один контрагент должен предоставить другому, требования у разных участников хозяйственного оборота совершенно разные. Некоторые требуют предоставить минимум документов, другие составляют длинные перечни, в которые включают, в том числе, несуществующие документы. Побудить контрагента не требовать какой-либо документ и заключить договор и работать без указанного документа в подавляющем большинстве случаев невозможно. Таким образом, в отношениях с контрагентами возможны три пути. Первый – это предоставить все документы, которые затребовал контрагент, второй – это убедить контрагента сократить список требуемых документов, найдя консенсус, третий путь – отказаться от сотрудничества с таким контрагентом.

В рассматриваемом случае необходимо уточнить, что именно контрагент имеет в виду под «справкой». Если речь идет об информационном письме налогового органа, ссылка на форму которого дана выше, т.е. о таком письме, в котором налоговый орган подтверждает, что налогоплательщик предоставил в налоговый орган уведомление о переходе на упрощенную систему налогообложения, то, возможно, имеет смысл подать в налоговую инспекцию запрос в свободной форме о выдаче такого информационного письма. Если же контрагент твердо настаивает на предъявлении уведомления о возможности применения упрощенной системы налогообложения, то стоит учитывать, что налоговые инспекции ранее выдавали уведомления о возможности применения упрощенной системы налогообложения № 26.2.- 2 на основании приказа Министерства РФ по налогам и сборам от 19.09.2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения», который был отменен приказом Федеральной налоговой службы от 13.04.2010 г. № ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения» (в настоящее время не действует) и с момента принятия указанного последним приказа уведомления о возможности применения упрощенной системы налогообложения налоговыми органами не выдаются, т.к. не предусмотрены действующими приказами.

Хотите получить юридическую консультацию по Вашему вопросу? Позвоните мне сейчас!

НДФЛ наравне с большинством налогов направляется в федеральный бюджет. Далее средства распределяются согласно потребностям по социальным нуждам. Основные направления: здравоохранение, жилищное хозяйство, дороги, экология, безопасность, социальная поддержка.

Что это за налог?

НДФЛ является налогом федерального уровня, деньги поступают в госказну. Аббревиатура означает «Налог на доходы физических лиц». Сумма рассчитывается в процентах от общего дохода гражданина за налоговый период. Правила формирования налога, заполнения стандартизированных форм отчетности и соблюдения обязательств уплаты регламентируются НК РФ.

- 9 % на доход, полученный до 2015 г.;

- 13 % – ведущая ставка для большинства видов дохода (заработная плата, продажа личного имущества, рента и другие вознаграждения);

- 15 % на доход от дивидендов, полученных от компаний РФ физическими лицами, проживающими за рубежом;

- 30 % для нерезидентов;

- 35 % на выигрыши в виде подарков и призов, повышенные доходы от банковских вкладов.

Расчет и отчисление НДФЛ выполняет налоговый агент. Это юридическое или физическое лицо, обязанное по закону или договорным условиям удерживать и перечислять налог в бюджет.

Как уменьшить налоговые выплаты?

Существует льготное освобождение от НДФЛ и вычеты, уменьшающие сумму налога. Последние предоставляются государством в качестве соцподдержки. Вычеты бывают:

- Стандартными. Фиксированные суммы при наличии детей. Вычет на первого ребенка 1 400 руб., на второго 1 400 руб., на третьего 3 000 рублей, на инвалида 12 000 в месяц.

- Имущественными. Предусмотрены в сфере улучшения жилищных условий (покупка недвижимости, отделка и строительство дома). Максимальный размер вычета 260 тыс. рублей. При оформлении ипотечного кредита вычет до 390 тыс. рублей.

- Социальными. Речь о льготах в размере 13 %, предусмотренных для расходов на образование, лечение. Максимальный размер вычета 120 тыс. руб. в год.

- Профессиональными. Касаются изобретателей, авторов, адвокатов, нотариусов, ИП.

Налоговые вычеты не выдаются всем желающим из бюджета страны. Человек получает не больше уплаченной суммы налога. Государство возвращает 13 % или полностью освобождает от уплаты НДФЛ.

Что такое справка 2-НДФЛ?

Документ удостоверяет доходы, официально полученные налогоплательщиком. Справка оформляется работодателем, деканатом, на бирже труда (в зависимости от категории гражданина). Бланк справки 2-НДФЛ содержит разделы:

- информацию о работодателе (реквизиты, наименование);

- данные о налогоплательщике;

- месячный доход, облагаемый по ставке 13 %;

- налоговые вычеты с кодами (социальные, стандартные, имущественные);

- расчет по сумме доходов, полагающихся вычетов и удержанных налогов.

Зачем нужна справка 2-НДФЛ?

Справка нужна налоговым агентам, физическим лицам, ИП, пенсионерам и другим категориям по разным причинам.

Налоговым агентам документ нужен как подтверждение исполнения обязательств по удержанию и перечислению НДФЛ в налоговые органы за персонал, который числится в штате.

Физическим лицам, официально трудоустроенным в РФ, справка нужна в качестве подтверждения дохода при оформлении банковского кредита, пособий, пенсии, расчете отпусков и больничных листов.

Индивидуальному предпринимателю 2-НДФЛ требуется в тех же ситуациях, что физическому лицу. Подтвердить доходы ИП может с помощью декларации 3-НДФЛ, в которой не учитывается НДС.

Пенсионерам документ нужен для оформления займов, получения субсидий. Справку выдают только тем, кто получает выплаты из НПФ.

Где её могут потребовать?

Распространенные ситуации, когда нужна справка 2-НДФЛ:

- оформление ипотечного и других кредитов в банке;

- увольнение сотрудника (справку может запросить новый работодатель);

- получение вычетов в налоговой службе;

- трудоустройство (информация из справки нужна бухгалтеру для оценки налоговых вычетов сотрудника);

- оформление пособий в органах социальной защиты;

- оформление детей в школу и детские сады (получение льгот в виде бесплатного питания и др.);

- получение визы и гражданства;

- судебные разбирательства, касающиеся трудовых споров;

- оформление декрета (выплата пособий по уходу за детьми).

Когда 2-НДФЛ не требуется?

Справка требуется в большинстве случаев в качестве подтверждения уровня дохода гражданина РФ, за исключением таких ситуаций:

- за указанный период не было доходов;

- не требуются налоговые вычеты;

- первое трудоустройство;

- оформление на новое место работы с первого дня нового года.

Сколько действует справка?

Срок действия документа зависит от требований запрашивающей инстанции. Сама по себе справка 2-НДФЛ не имеет ограничений по срокам действия, поскольку отражает данные за определенный период, и они не меняются со временем. Остается вопрос, насколько актуальны сведения для конкретной организации.

Информация о заработной плате, начисленной сотруднику в минувшем году, а также об уплаченных налогах из 2-НДФЛ переносится в 3-НДФЛ для получения налоговых вычетов. В таком случае действие справки составляет 3 года.

Бухгалтер на предприятии должен уложиться в период, предусмотренный для декларационной кампании.

Банки самостоятельно определяют срок действия 2-НДФЛ. Часто требуют отражение данных об актуальной платежеспособности, поэтому документ должен быть выдан не более 1 месяца назад.

Для получения визы консульские представительства запрашивают справку о доходах без установленных сроков выдачи, но опытные туристы рекомендуют представлять документ, оформленный не более 1 месяца назад.

Отличительная особенность

Где брать справку о доходах ИП? Можно сказать, что индивидуальный предприниматель сам себе режиссер. Он считает свои доходы, отчитывается по ним и платит налоги. Для подтверждения доходов , форма 2-НДФЛ, в которой отражены сведения о доходах наемного работника, не подходит.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

При ЕНВД

В отличие от , которые работают по ОСНО или УСН, налоговая декларация предпринимателей, выбравшим свою деятельность на базе единого налога на вмененный доход, не отражает их реальные финансовые показатели.

В этом случае налог начисляется на рассчитанный с применением базового коэффициента доход, а потому справку о доходах заменить не может. В данной ситуации справка о доходах должна быть основана на первичных документах, копии которых должны к ней прилагаться.

Форму написания, скорее всего, подскажут в том учреждении, куда ее следует предоставить. Так, если справка нужна для получения кредита, ее образец можно попросить у консультанта банка, в который вы обратились.

Образец справки о доходах ИП для получения кредита.

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Кому полагается налоговый вычет?

Вычетом называют сумму доходов налоговых резидентов, с которой по закону можно не платить НДФЛ или вернуть часть удержанного. НК РФ предусматривает 6 налоговых вычетов:

- Стандартный (ст. 218).

- Социальный (ст. 219).

- Инвестиционный (ст. 219).

- Имущественный (ст. 220).

- По сделкам с финансовыми инструментами, ценными бумагами (ст. 220.1).

- Профессиональный (ст. 221).

Нерезиденты также могут рассчитывать на налоговые вычеты. Ситуация касается оплаты лечения, покупки квартиры, инвестиций и уплаты за учебу.

Вычет получают в следующем году в налоговых органах (на основании 3-НДФЛ) или в текущем у работодателя (без декларации).

При ОСНО и УСН

Где взять? Справкой, подтверждающей доходы , может стать декларация о доходах, представленная по форме 3-НДФЛ, с отметкой о принятии ее налоговым органом.

Умудренный жизненным опытом предприниматель, когда подает сведения о подоходном налоге, делает для себя несколько лишних экземпляров декларации и просит инспектора налоговой службы проставить на них отметки.

Вопросов у сотрудника ИФНС по этому поводу обычно не возникает и предпринимателю никакими дополнительными платежами не грозит.

Лишний экземпляр декларации по форме 3-НДФЛ может стать справкой о доходах ИП, как при ОСНО, так и при упрощенной системе налогообложения. В случае, если такового у вас на руках не оказалось, в ваше отделение налоговой инспекции можно написать заявление с просьбой выдать справку о доходах.

Заявление подается в двух экземплярах. Один из которых, с входящим номером, оставляете себе. Рассматривается оно в течение месяца. Налоговики могут пойти навстречу и выдать такую справку, так как делать это они не обязаны. Поэтому требовать справку о доходах от них не получится.

Индивидуальный предприниматель, осуществляющий свою деятельность при упрощенной системе налогообложения, справку о доходах также может оформить на основании записей в Книге учета доходов и расходов.

В ней представлена информация необходимая для определения дохода. В таком случае к справке прилагаются заверенные копии требуемых страниц. Сама справка пишется по форме, предложенной учреждением, куда она требуется и заверяется бухгалтером ИП.

Образец справки о доходах ИП для оформления визы.

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2021 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Как получить справку о доходах ИП

Обычно работающие граждане представляют по месту запроса справку формы 2-НДФЛ от работодателя. Для ИП такой вариант возможен, только если он работает на кого-либо по трудовому договору, получая заработок, облагаемый НДФЛ. Оформить такой документ в отношении своих предпринимательских доходов сам себе ИП не вправе, а утвержденной формы справки о доходах ИП не существует. Так что же можно предпринять?

Если требуется справка о доходах ИП для банка

Большинство финансовых организаций готовы рассматривать другие достоверные источники, содержащие необходимые сведения для кредита, вместо справки о доходах для ИП. Желательно предварительно уточнить в банке, возможно ли подтверждение данных иными документами.

Что можно представить вместо справки о доходах ИП:

- Для ИП на ОСНО — копию декларации 3-НДФЛ, принятой ИФНС. Для сведений о доходах текущего года – копию «Книги учета доходов и расходов ИП» (утв. Приказом Минфина от 13.08.2002 № 86н/БГ-3-04/430 с изм. от 19.06.2017).

- «Упрощенцы» представляют за прошедший год копию декларации по УСН, а за текущий период – копию КУДиР (утв. Приказом Минфина от 22.10.2012 № 135н в ред. от 07.12.2016).

- ИП на патенте – копию патента и «Книгу учета доходов» (утв. Приказом Минфина от 22.10.2012 № 135н).

- Лицам, применяющим ЕНВД, сложнее – ежеквартальная декларация их реальные доходы не подтверждает, а отдельного регистра, в котором нужно вести учет, нет. Можно предложить банку для рассмотрения самостоятельно разработанный документ, учитывающий всю выручку и расходы, с приложением копий первичных документов. К примеру, по безналичным расчетам – банковские выписки, по наличным – распечатки данных о выручке из личного кабинета ОФД.

- ИП, перешедшие на уплату налога на профдоход (самозанятые), могут сформировать справку о доходах за отчетный год в мобильном приложении «Мой налог».

Если банк не устроят предложенные варианты, придется выписывать справку от своего имени.

Как сделать справку о доходах ИП самостоятельно

Так как в законодательстве нет обязательного для применения бланка, составляется справка о доходах ИП в свободной форме. Можно заранее узнать о требованиях к подобным справкам в той организации, куда будет представлен заполненный документ. В справке рекомендуется прописать реквизиты, обязательные для первичной документации (п. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ):

- название документа;

- дату;

- фамилию, имя, отчество ИП, выписывающего справку;

- содержание факта (величина дохода) с указанием единиц измерения (рубли);

- должности и подписи лиц, визирующих документ (достаточно подписи самого предпринимателя).

В законе говорится об учетных документах, но данные правила применимы и к справкам произвольной формы. Для подтверждения дохода за весь требуемый период времени обычно составляется один документ (например, справка о доходах за период 2017-2019 гг.), выписывать справку о доходе по отдельности за каждый календарный год не стоит, если этого не требует сторона, запрашивающая документ.

Как может выглядеть заполненная справка о доходах ИП, образец ее приведем ниже.

Подписывает справку сам ИП. Если предпринимателем принято на работу лицо, выполняющее обязанности бухгалтера (или главного бухгалтера), то дополнительно в документе может расписаться и этот сотрудник.

Требовать или просить?

Действующим налоговым законодательством не предусмотрена обязанность упрощенца представлять своим контрагентам какие-либо подтверждения применения УСН. Поэтому требовать такие документы с упрощенца нельзя. Однако его можно попросить представить доказательства того, что он применяет спецрежим. Более того, некоторые упрощенцы сами вместе с комплектом документов, например, счетом или договором, представляют письмо о применении УСН для контрагента. Ведь представить такие документы проще, чем портить отношения со своими партнерами.

Каким документом подтвердить применение УСН

Напомним, что при переходе на УСН организация или ИП должны представить в свою налоговую инспекцию Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1, утв. Приказом ФНС от 02.11.2012 № ММВ-7-3/[email protected]). В общем случае сделать это нужно не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ), чтобы с 1 января нового года стать плательщиком УСН.

Однако у налоговой инспекции нет обязанности подтверждать, что организация (ИП) перешла на УСН, ИФНС не высылает в ответ ни разрешение, ни уведомление о применении УСН.

Правда, приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] была утверждена форма № 26.2-7 – Информационное письмо. Этим письмом инспекция может подтвердить, что организация или ИП подали Уведомление о переходе на УСН (в форме оно именуется заявление), а также представили декларации по УСН. Информация о сданных декларациях может отсутствовать, если срок их представления на момент подготовки информационного письма еще не наступил.

Соответственно, данное информационное письмо, его заверенная копия или копия титульного листа налоговой декларации по УСН могут являться документами, подтверждающими статус упрощенца (Письмо Минфина от 16.05.2011 № 03-11-06/2/75).

Еще один вариант проверить, применяет ли контрагент УСН — это посмотреть выписку из ЕГРЮЛ (ЕГРИП) на него через сервис налоговой службы «Риски бизнеса: проверь себя и контрагента». В отдельных случаях (правда, не всегда) в выписке отражается, подавало ли лицо уведомление о применении упрощенки. Так же можно воспользоваться сервисом «Прозрачный бизнес», но нужно учитывать, что пока он работает в тестовом режиме.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Копия уведомления о переходе на УСН

Факт применения УСН можно доказать с помощью копии уведомления о переходе на упрощенку. Форма №26.2-1 уведомления подается в ИФНС в двух экземплярах: один остается ИФНС, второй – со штампом о принятии отдается налогоплательщику. Эту копию уведомления можно предоставить контрагенту в подтверждение своего права работать без НДС.

Если по каким-то причинам второй экземпляр уведомления не сохранился, в инспекции можно заказать информационное письмо о применении УСН для контрагента по форме №26.2-7: в ИФНС по месту регистрации фирмы или ИП нужно предоставить запрос в свободной форме.

Как подготовить

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Уведомление в свободной форме

Сообщить о своем праве работать без НДС контрагенту можно в свободной форме. Для этого от имени фирмы или ИП составляется письмо о применении упрощенки с печатью (если она есть) и подписью.

Такой вариант подходит не всем, поскольку некоторые организации принципиально настаивают на предоставлении официальных документов из ИФНС.

Последний вариант, которым можно подтвердить свое право на применение УСН – это копия титульного листа налоговой декларации по УСН с отметкой о ее принятии налоговой инспекцией.

Я являюсь ИП и не являюсь плательщиком НДС. Работаю по УСН. Но заказчик требует с меня официальное письмо ФНС, что я освобожден от уплаты НДС. Дело в том, что в ФНС это письмо делают долго. Можно как-то обойтись без него для заключения договора?

По большому счету заключить договор можно и без такого подтверждения. Просто, видимо, Ваш заказчик хочет достоверно понимать условия о формировании цены договора. На самом деле, достаточно прописать все непосредственно в договоре.

Причины желания проверить контрагента понятны: например, некорректное изложение условия о цене договора может привести заказчика к лишним тратам на сумму НДС.

Когда Вы уведомляли ФНС о применении УСН, Вам должны были выдать письмо, подтверждающее, что Вы уведомили о применении УСН. Имеется ли у Вас такое? Если нет, то, конечно, надо запросить его в ФНС.

Чтобы не ждать месяц нужного письма из ФНС, можно предложить заказчику ознакомиться с Вашей налоговой деклараций за прошлый период или показать само уведомление, которое Вы направляли в ФНС.

Если заказчика это не устроит и он решит не заключать договор, – это его право. Но важно понимать, что законом не предусмотрено никакого требования относительно обязательности предоставления таких подтверждающих применение УСН документов из ФНС. Также закон не наделяет ФНС правом разрешать или не разрешать применение УСН. Поэтому ФНС в информационном письме лишь сообщает, что ИП или юрлицо уведомило о своем решении применять УСН.

Попробуйте с этих позиций поговорить с заказчиком и убедить его либо подождать, либо заключать договор без письма из ФНС.

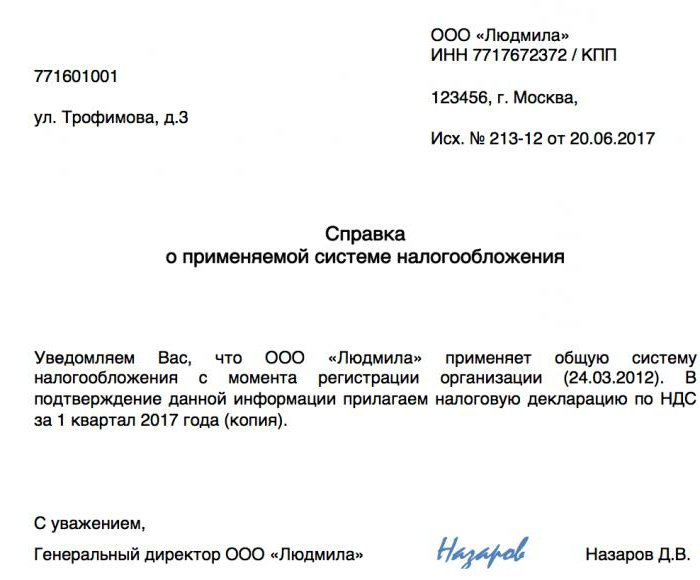

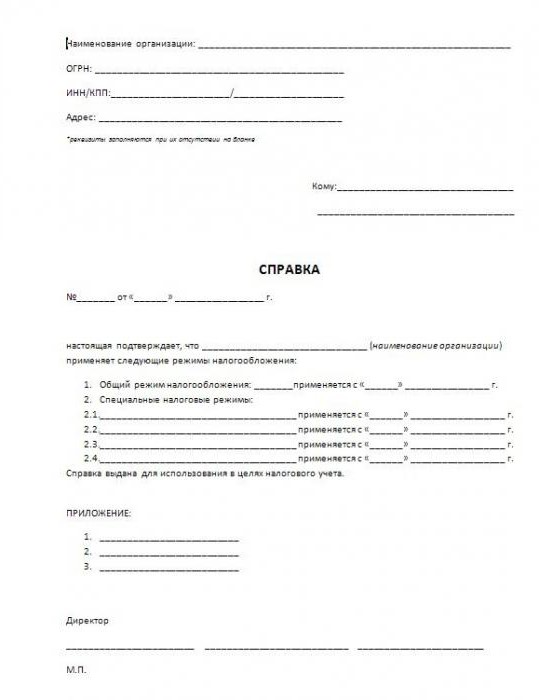

При некоторых обстоятельств компании может потребоваться справка о применяемой системе налогообложения и о том, является ли компания плательщиком НДС. Как составить эту справку и какие сведения она должна содержать?

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Для чего может потребоваться справка о примиряемой системе налогообложения

Справка о применяемой системе налогообложения требуется для подтверждения права компании работать с НДС или без начисления этого налога. Она позволяет другим организациям убедиться, смогут ли они принять НДС к вычету после оплаты товаров и услуг.

Стоит отметить, что налоговое законодательство не содержит определенных требований к данной справке и в целом не закрепляет за налогоплательщиком обязанности предъявлять ее по чьему-либо запросу.

Уполномоченные инстанции (например, прокуратура или внебюджетные фонды) при необходимости могут получить подобные сведения непосредственно в Налоговой инспекции.

Если вы хотите узнать, как в 2021 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

В каких случаях может потребоваться письмо об НДС

Нередко при заключении бизнес-контракта с новым партнером от организации требуется предъявить доказательства факта работы с НДС или освобождения от этого налога.

Для чего это требуется?

Таким образом запрашивающая письмо организация стремится

минимизировать собственные налоговые риски исключить сотрудничество с недобросовестными контрагентами.

Подтверждение факта работы с НДС от потенциального партнера требуется для того, чтобы в дальнейшем у компании не возникло сложностей с возмещением налогов из бюджета.

Тогда как у компаний на спецрежимах обычно запрашивается информационное письмо, подтверждающее наличие правовых оснований не включать в цену товаров и услуг НДС.

Иногда такие сведения запрашивали внебюджетные фонды для подтверждения факта наличия льгот по страховым взносам (упрощенцы обычно имеют право на сниженные ставки).

Но сегодня при необходимости эти данные они получают по межведомственным каналам информобмена.

Запросил контрагент: для чего

Справка о применяемой системе налогообложения обычно входит в число документов,

запрашиваемых от потенциальных партнеров перед заключением договора наряду со справкой об отсутствии задолженности перед бюджетом и правоустанавливающими документами (копией свидетельства о постановке на учет, выпиской из ЕГРЮЛ/ЕГРИП, копией устава).

Наличие такой справки необходимо организации, чтобы в дальнейшем у нее не возникло проблем с компенсацией НДС из бюджета. Этот документ послужит подтверждением факта предварительной проверки контрагента по запросу налоговиков.

Какая информация свидетельствует, что организация является плательщиком НДС? Это нахождение компании на общем налоговом режиме или ОСНО. По умолчанию все организации переводятся на ОСНО, если только не подадут уведомление о переходе на УСН. Поэтому если в выписке из ЕРИП/ЕГРЮЛ отсутствует указание на факт подачи уведомления, то это служит косвенным признаком нахождения на ОСНО и уплаты НДС.

В качестве дополнительного подтверждения помимо справки о применяемом налоговом режиме может применяться копия последней декларации по НДС с отметкой налоговой инспекции или декларации по налогу на прибыль.

Если организации на упрощенке всегда могут запросить в Налоговой инспекции справку о работе на спецрежиме и освобождении от НДС по установленной форме, то для организаций на ОСНО такой документ не предусмотрен. Поэтому строго установленная форма справки отсутствует и она составляется в свободной форме.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Организации, которые давно работают на рынке, могут иметь на руках свидетельство о постановке на учет в качестве плательщика НДС. Но с 2003 года такой документ был упразднен. Более того, он не может гарантировать, что после этого компания не перешла на спецрежим без НДС.

Что должна содержать справка о том, что организация является плательщиком НДС:

- наименование и реквизиты организации-отправителя (ИНН для ИП, ИНН/КПП для ООО);

- реквизиты организации, которой предоставляется справка;

- указание на то, что компания применяет общую сумму налогообложения, уплачивает НДС и сдает декларации по этому налогу;

- желательно прописать дату, с которой применяется этот режим;

- информация о применении спецрежимов;

- исходящий номер и дата выдачи;

- подпись уполномоченного лица;

- контактные сведения;

- перечень приложений (выписка из ЕГРИП, копия титульных листов декларации).

Подписывается справка о том, что компания платит НДС:

- директором организации;

- индивидуальным предпринимателем;

- лицом, уполномоченным за подписание документов по доверенности;главным бухгалтером.

При наличии большого числа контрагентов организация может создать типовой бланк о применяемом налоговом режиме.

Таким образом, справка о применении ОСНО и уплаты НДС – это документ, который имеет свободную форму. Обязанность представления справки никак не регламентируется законодательством, но она может служить обязательным условием для заключения выгодных контрактов.

Обязательно ли предоставлять если поступил запрос

Предоставлять ли такое письмо в ответ на поступивший запрос или нет, решает руководство компании. Ни один контрагент на законных основаниях не вправе требовать предъявления дополнительной документации, кроме той, которая находится в открытом доступе и не относится к коммерческой тайне.

Но если предъявление подобного информписьма дает возможность заключить новый выгодный контракт, почему бы не пойти на встречу своему партнеру и не предоставить этот документ по запросу. Тем более составить его самостоятельно или запросить в Налоговой инспекции не сложно.

Просить или требовать?

На сегодня налоговое законодательство РФ не предусматривает, что компании и ИП на упрощенной системе налогообложения обязаны показывать своему контрагенту любого вида документы о применении УСН. Таким образом, нет законного правила требовать подобное с упрощенцев.

Понимание этого ставит в ступор неподготовленного к юридическим нюансам налогоплательщика. Тем не менее, можно выразить свою нужду в виде просьбы в письме о применении упрощенной системы налогообложения (образец см. ниже).

Во избежание напряженности в отношениях c применяющими УСН, когда им отправляют пакет документов по сделке одновременно прикладывают туда запрос о разрешении применять упрощенку при подсчете налоговой обязанности. Это лучше, чем ссориться с партнерами.

Какой документ подтверждает право на спецрежим

Уведомление

Согласно положению п. 1 ст. 346.13 НК РФ, это следует сделать до начала января, чтобы с этого момента на законных основаниях иметь статус плательщика налога по УСН.

На нашем сайте скачать .

Однако следует знать, что налоговики не обязаны никак дополнительно документально подтверждать переход на упрощенку. Ситуация кажется безвыходной. Ведь инспекция налоговой службы имеет право не присылать контрагенту каких-либо разрешающих или уведомляющих писем. И где тогда взять ответ на письмо о применении упрощенной системы налогообложения?

Инфописьмо

Приказом налоговой службы России от 02.11.2012 № ММВ-7-3/829 утверждена еще одна интересующая нас форма – № 26.2-7. Это информационное письмо. Причем не просто письмо, а очень нужный документ, посредством которого налоговики подтверждают:

- получение от фирмы или ИП уведомления об изменении своего налогового статуса и переход на упрощенку (в бланке письма его именуют заявлением);

- получение отчетности по упрощенной системе налогообложения. Хотя информацию про сданные декларации можно не увидеть, если не наступил день их подачи, а информационное письмо уже готово.

Бланк этого письма выглядит так:

Для получения такого письма упрощенцу следует сделать запрос на подтверждение факта о применении УСН. И именно этот документ (его заверенный вариант) станет тем доказательством, которое подтвердит статус упрощенца.

Также см. «Переходим с «вмененки» на «упрощенку».

Декларация

В конце концов, статус вашего контрагента как упрощенца может подтвердить и титульный лист свежей декларации по УСН. На это, помимо информационного письма из ИФНС, обращает внимание письмо Минфина от 16 мая 2011 года № 03-11-06/2/75.

Пример письма

С целью более весомого доказательства своего статуса на УСН упрощенец может сопроводить копию всего информационного письма либо титульного листа декларации простым письмом о применении УСН. Для контрагента образец может выглядеть так:

Общество с ограниченной ответственностью «Гуру» (ООО «Гуру») ИНН 7719124578 / КПП 771901001 299040, г. Москва, ул. Радио, д. 14, к. 6 Настоящим уведомляем Вас, что ООО «Гуру» применяет упрощенную систему налогообложения согласно главе 26.2 Налогового кодекса с 01 января 2021 года, что подтверждает копия информационного письма ИФНС России № 19 по г. Москве от 24.03.2017 № 4115. Генеральный директор Краснов /Краснов В.В./ Главный бухгалтер Цурман /Цурман О. В./

Также см. «Изменения по УСН с 2021 года: что нужно знать бухгалтеру».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Письмо о применении УСН: образец

Если упрощенец считает необходимым подтвердить свой статус плательщика УСН, копию информационного письма или титульного листа налоговой декларации по УСН можно сопроводить письмом-уведомлением контрагентов. Например, письмо может выглядеть следующим образом:

ООО «Торговая компания “Уют”» ИНН 7717655123 / КПП 771701001 129626, г. Москва, ул. 3-я Мытищинская, д. 18

Настоящим уведомляем Вас, что ООО «Торговая компания “Уют”» применяет упрощенную систему налогообложения в соответствии с гл. 26.2 НК РФ с 01.01.2016, что подтверждается копией информационного письма ИФНС России № 17 по г. Москве от 03.02.2016 № 3270.

Генеральный директор _____________ Красин Е.А. Главный бухгалтер ____________ Грибова О.Х.

Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности. Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

В нашей стране коммерсантам на законодательном уровне дана возможность выбирать подходящую под ведение бизнеса систему налогообложения. В некоторых случаях при совершении сделок требуется знать, какую именно из существующих ее видов применяет контрагент. Рассмотрим этот вопрос подробнее, также попробуем разобраться, что такое справка об общей системе налогообложения. Образец её приведем в статье.

Что такое общая система налогообложения (ОСНО)

Налоговые правоотношения на территории нашей страны регулирует Налоговый кодекс. Однако понятия ОСНО в нем нет. Эта система не считается разновидностью режимов налогообложения, а означает лишь использование определенных налогов. Назначается она по умолчанию, если при регистрации предпринимателем не был выбран режим налогообложения. Следовательно, и заявление о переходе на ОСНО не заполняется.

Специалисты рекомендуют серьезно подходить к вопросу выбора режима налогообложения, поскольку сменить его можно только с началом календарного года. А у ОСНО с его положительными сторонами существуют довольно значительные минусы. Рассмотрим преимущества и недостатки общей системы налогообложения. К плюсам относят:

- Отсутствие каких-либо ограничений (количество работников, сумма выручка, стоимость имущества и пр.) в отличие от специальных режимов.

- Если деятельность убыточная, то налог на прибыль не уплачивается.

- Предпринимателя не ограничивают в видах деятельности.

- Все налоги (а их достаточно) должны быть перечислены в полном объеме.

- Ведение бухгалтерского учета обязательно.

- Необходимо вести довольно большой объем документации и отчетности для налоговой службы.

- Повышенное внимание со стороны правоохранительных и налоговых структур.

Как подтвердить ОСНО

Возникает этот вопрос из-за НДС. Компании, применяющие ОСНО, предпочитают работать с организациями на такой же системе, чтобы избежать проблем при предъявлении налога к вычету. Фирмы, осуществляющие деятельность на упрощенных режимах, освобождены от уплаты НДС. Поэтому, если после сделки компания получила документы с указанием «без НДС», то она имеет право затребовать справку или письмо с подтверждением права не выделять налог.

Образец справки о применении общей системы налогообложения, как и бланк, найти не то что затруднительно, а просто невозможно. При упрощенной системе, например, можно предъявить копию уведомления, выданную при переходе на этот режим. Для ОСНО ничего подобного не предусмотрено. В Налоговом кодексе нет ни формы письма, ни формы справки, которые могли бы уведомить контрагента об используемой системе налогообложения.

Встречаются случаи, когда налогоплательщики предлагают подтвердить свою систему уведомлением из ФНС о том, что предприниматель утратил возможность использовать один из спецрежимов и его перевели на общий. Это возможно, например, при превышении организацией предельно допустимого лимита на доход или при смене вида деятельности, который не предусмотрен специальными режимами. Именно в этих случаях налоговая инспекция высылает бумагу с требованием отказаться от действующего режима налогообложения и перейти на ОСНО. Это сообщение составляется по форме 26.2-4.

Справка об общей системе налогообложения: образец

Составляется она в свободной форме. В справке обязательно нужно указать: наименование и реквизиты организации, данные о постановке на учет в ФНС (берутся из свидетельства о регистрации) и информацию о том, что организация согласно своей системе налогообложения перечисляет налог на добавленную стоимость. Для подтверждения достоверности данных можно приложить копию последней декларации по НДС и другие документы (копии), подтверждающие применяемую систему налогообложения и указывающие на перечисление налога в бюджет. Завершает справку подпись директора с расшифровкой и указанием должности.

Уточняющие нюансы

Как показывает практика, для большей убедительности при составлении справки необходимо выполнить следующие требования:

- Представить справку на фирменном бланке с полными реквизитами и печатью. Это позволит легко установить, от кого поступила информация.

- Указать начало работы на общей системе налогообложения (особенно если переход произошел недавно) и приложить подтверждающие документы.

- Показать в справке совмещение ОСНО со специальными режимами налогообложения.

Справка об общей системе налогообложения (пример заполнения представлен выше) считается формализованным документом. Составляется она рукописным или печатным путем. В случае большого числа контрагентов целесообразно изготовить бланк типовым способом.

Обращаемся за справкой в налоговый орган

В особых случаях (например, при совершениях крупных сделок) требуется справка, выданная ФНС. Такой запрос в налоговом органе попадает под действие нескольких норм. Это законы:

- № 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений…»;

- № 8-ФЗ от 09.02.2009 «Об обеспечении доступа…».

А также Налоговый кодекс, подп. 4 п. 1 статьи 32.

В общем случае 59-й Федеральный закон регулирует рассмотрение обращений в налоговый орган. То есть, перед тем как получить справку о применении общей системы налогообложения в ФНС, необходимо составить заявление, в котором обязательно указать:

- Наименование организации-адресата.

- Наименование (или полные фамилию, имя и отчество) обращающегося с запросом.

- Адрес для получения ответа.

Подписано обращение должно быть обязательно – это важно для идентификации просителя. Статья 12 Федерального закона №59 регламентирует срок рассмотрения поданного обращения тридцатью календарными днями.

Подтверждение перехода на ОСНО

Бытует мнение, что справку об общей системе налогообложения (образец представлен в статье) можно заменить налоговым уведомлением о переходе на ОСНО. Так ли это?

Организации, работающие на специальных режимах, не уплачивают НДС. Исключения могут составлять особые случаи, оговоренные Налоговым кодексом (ввоз товаров в страну и пр.). При этом в том же кодексе указано, что при любом виде деятельности нельзя применять ОСНО только тем, у кого есть направление с использованием УСН, а остальные организации, использующие ЕСХН, ЕНВД и ПСН, имеют право на совмещение их с основным режимом.

Если контрагент, работающий на спецрежиме, по какой-либо причине переходит на основной, то происходит следующее:

- Он направляет в налоговый орган уведомление (согласно пунктам 5, 6 статьи 346.13 налогового законодательства). ФНС в этом случае каких-либо документов, подтверждающих переход, не выдает.

- Он снимается с регистрационного учета (если применялась ПСН или ЕНВД). При закрытии патента (пункт 4, статьи 346.45 НК) уведомление не выдается. А вот при переходе с ЕНВД налоговый орган выдает бумагу, уведомляющую о снятии с учета (пункт 3, статьи 346.28 НК). Форма документа (1-5-Учет) регламентируется приказом налоговой службы за номером № ЯК-7-6/488@ от 11.08.2011.

Здесь необходимо заметить, что предоставление копии описанного уведомления не гарантирует переход контрагента на ОСНО. Если, например, ЕНВД использовался параллельно с УСН, то при отказе от ЕНВД организация возвращается на УСН. Да и в самом бланке 1-5-Учет нет указания, на какую систему переходит заявитель.

Как получить справку, минуя контрагента

Если потребность в справке об общей системе налогообложения (образец размещен выше) довольно острая, как бывает, например, у бюджетных организаций с большим числом вышестоящего начальства, можно ли получить справку в ИФНС, не обращаясь к контрагенту? Вопрос спорный.

Так на него отвечает ФНС РФ

Вроде бы нет норм, запрещающих обратиться с таким запросом в налоговую службу. Но налоговики не поддерживают эту идею, опасаясь возможной массовости обращений. Главный фискальный орган свою позицию аргументирует Административным регламентом ФНС №99 от 02.07.2012, пунктом 17. В нем говорится о том, что налоговики не имеют права оценивать с точки зрения права какие-либо обстоятельства или события. То есть прямой вопрос о том, надлежащем или ненадлежащем образом выполняются предпринимателем обязанности по уплате налогов, невозможен. Хотя и существуют формы обращения в ФНС, на которые они обязаны ответить.

Вот что об этом «думает» Налоговый кодекс

Возможно, ответ на поставленный вопрос будет являться налоговой тайной. К ней относятся любые сведения, кроме нарушения налоговых норм и правил (ст. 102 НК РФ, ст. 1, подп. 3) и используемых организациями специальных режимов (ст. 102 НК РФ, ст. 1, подп. 7).

Следовательно, в силу закона налоговый орган обязан дать ответ контрагенту, предоставив необходимые сведения. И уже по полученному ответу можно сделать вывод о применении контрагентом общей системы налогообложения (ОСНО).

Позиция Минфина

На определение ВАС России Минфин указал, что налоговой тайной не могут являться сведения об исполнении организациями и физическими лицами своих обязательств по уплате налоговых платежей. Следовательно, подобные запросы налоговые органы не должны оставлять без ответа.

Таким образом, в ФНС можно направлять запросы по трем параметрам:

- О привлечении к налоговой ответственности контрагента.

- Об использовании контрагентом ОСНО.

- О применении специальных режимов.

В деловой переписке порой необходимо предоставить документы о том, что организация использует УСН. Справится с этим письмо о применении УСН для контрагента.

- Распространенные ошибки при написании заявления в налоговый орган

- Зачем нужна справка

- Как подготовить

- Преимущества работы с нами

- Как узнать какую систему налогообложения применяет организация: поиск сведений

- Обращаемся за справкой в налоговый орган

- Что ответит налоговая

- Как получить справку, минуя контрагента

- Спасибо!

- Что нужно указать?

- Документ подтверждающий упрощенную систему налогообложения

- Просить или требовать?

Распространенные ошибки при написании заявления в налоговый орган

Ошибка. При написании заявление в налоговый орган организация не указала свой ИНН и ОГРН.

Как правильно. При написании любых заявлений в свободной форме в налоговый орган, рекомендуется указывать следующую информацию. (нажмите для раскрытия)

Зачем нужна справка

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит отметка «Без НДС», то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость. Аналогичный запрос может получить и ваша компания. В таком случае придется подготовить ответный образец: справка о системе налогообложения.

Как подготовить

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Преимущества работы с нами

Официально, соблюдаем законодательство РФ

Клиенту не нужно приезжать

Как узнать какую систему налогообложения применяет организация: поиск сведений

При осуществлении хозяйственных операций с организациями, осуществляющими деятельность на особых режимах налогообложения, существуют отдельные нюансы и ограничения. Поэтому, заключая договора, необходимо понять, изучить, как узнать какую систему налогообложения применяет организация.

Пример. ООО «Луч» вследствие отсутствия информации о налоговом статусе нескольких контрагентов в 2021 году завысило общую сумму налоговых вычетов на 300 тыс. рублей. После выявления нарушения органами ФНС во время контрольной выездной проверки в первом квартале 2021 года обществу предъявлены финансовые санкции в размере заниженного НДС 300 тыс. рублей, 20% штраф 60 тыс. рублей и пеня за несвоевременную уплату налога.

Обращаемся за справкой в налоговый орган

В особых случаях (например, при совершениях крупных сделок) требуется справка, выданная ФНС. Такой запрос в налоговом органе попадает под действие нескольких норм. Это законы:

- № 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений…»;

- № 8-ФЗ от 09.02.2009 «Об обеспечении доступа…».

А также Налоговый кодекс, подп. 4 п. 1 статьи 32.

В общем случае 59-й Федеральный закон регулирует рассмотрение обращений в налоговый орган. То есть, перед тем как получить справку о применении общей системы налогообложения в ФНС, необходимо составить заявление, в котором обязательно указать:

- Наименование организации-адресата.

- Наименование (или полные фамилию, имя и отчество) обращающегося с запросом.

- Адрес для получения ответа.

Подписано обращение должно быть обязательно – это важно для идентификации просителя. Статья 12 Федерального закона №59 регламентирует срок рассмотрения поданного обращения тридцатью календарными днями.

Что ответит налоговая

ИФНС подтвердит переход на упрощенку в ответном документе в течение 30 дней. Подтверждение составляют по унифицированной форме 26.2-7 (утв. приказом ФНС №ММВ-7-3/ [email protected] от 02.11.2012). В ответном письме ФНС подтверждает переход организации или ИП на упрощенную систему налогообложения с указанием даты получения заявления на переход и даты подачи налоговой декларации УСН.

Если заказчик в извещение запросил подтверждение применения упрощенной системы налогообложения, поставщик вправе предоставить копию этого письма в составе заявки как документ соответствия.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора

Материалы, которые могут вас заинтересовать

Как получить справку, минуя контрагента

Если потребность в справке об общей системе налогообложения (образец размещен выше) довольно острая, как бывает, например, у бюджетных организаций с большим числом вышестоящего начальства, можно ли получить справку в ИФНС, не обращаясь к контрагенту? Вопрос спорный.

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Что нужно указать?

При подаче заполняется тот же бланк декларации с внесением тех данных, которые не были внесены в первом варианте или были внесены с ошибками. Разница между предоставленными и обновленными данными не указывается.

Четкая структура предоставляемого сопроводительного письма не установлена, поэтому предоставлять его можно на обычном фирменном бланке организации с включением всех необходимых пунктов. В бланк должны входить:

- Реквизиты налоговой, принимающей декларацию.

- Реквизиты организации.

- Наименование корректируемого налога.

- Указание на статью, регулирующую право подачи уточнения (пункты 81 статьи НК).

- В сопроводительном письме обязательно указывается причина подачи уточняющей декларации.

Чем серьезнее допущенная в заполнении декларации ошибка, тем более подробно нужно указать причину, по которой это произошло. Если недочет несерьезный, то достаточно указать причиной ошибку в арифметических расчетах. - Период, в отчете за который допущены ошибки.

- Наименования полей, в которые внесены изменения.

- Новые значения некорректных показателей из первичной декларации.

- Подтверждение доплаты недостающей суммы с пенни и реквизиты оплаты.

- Перечень приложенной документации.

- Подпись ответственных лиц.

Документ подтверждающий упрощенную систему налогообложения

Здравствуйте, самой популярной организационно-правовая формой юридического лица является ООО (общество с ограниченной ответственностью) . Форма ООО предполагает, что один или несколько физических лиц (либо юридических лиц) учреждают некое.

ККМ тоже нет? Р/с? по ним надо определять выручку. Независимо от системы налогообложения (ОСНО или УСН) КУДиР та же самая. Поэтому вам, в принципе, не нужно было никакого уведомления. Вам одной, без бухгалтерских и налоговых знаний. это не.

Просить или требовать?

На сегодня налоговое законодательство РФ не предусматривает, что компании и ИП на упрощенной системе налогообложения обязаны показывать своему контрагенту любого вида документы о применении УСН. Таким образом, нет законного правила требовать подобное с упрощенцев.

Понимание этого ставит в ступор неподготовленного к юридическим нюансам налогоплательщика. Тем не менее, можно выразить свою нужду в виде просьбы в письме о применении упрощенной системы налогообложения (образец см. ниже).

Во избежание напряженности в отношениях c применяющими УСН, когда им отправляют пакет документов по сделке одновременно прикладывают туда запрос о разрешении применять упрощенку при подсчете налоговой обязанности. Это лучше, чем ссориться с партнерами.

Читайте также: