Снижение налога на прибыль может стимулировать рост предложения товаров и услуг

Опубликовано: 20.09.2024

Нет времени или сил пройти тест онлайн? Поможем сдать тест дистанционно для любого учебного заведения: подробности.

Вопрос 1. Два товара, которые являются субститутами (заменяющими друг друга):

- чай и кофе;

- хлеб и масло;

- шотландское виски и сода;

- бензин и зубная паста

Вопрос 2. Все вышеперечисленное будет причиной сдвига кривой спроса на товар, кроме:

- изменения доходов покупателей;

- падения цены товара;

- падения цены взаимодополняемого товара;

- изменения вкусов покупателей.

Вопрос 3. Положение кривой предложения зависит от:

- основных средств производства, имеющихся в распоряжении производителя;

- цены на ресурсы, которые продавец использует в производстве;

- технологии, используемой продавцом для производства продукции;

- всего вышеперечисленного.

Вопрос 4. Если увеличение дохода на 1% приводит к снижению потребления товара на 3%, то товар:

- нормальный;

- предмет первой необходимости;

- предмет роскоши;

- низший.

Вопрос 5. Что показывает заштрихованный прямоугольник на графике?

- величину спроса

- объем продаж

- возможную выручку

- неудовлетворенный спрос

Вопрос 6. Одновременное увеличение равновесной цены и равновесного количества хлеба может быть следствием .

- сдвига кривой спроса на хлеб вправо;

- сдвига кривой спроса на хлеб влево;

- сдвига кривой предложения хлеба вправо;

- сдвигом кривой предложения хлеба влево.

Вопрос 7. Какое из следующих утверждений неверно:

- спрос и предложение являются двумя основными компонентами рыночной системы;

- для того, чтобы рыночная система действовала эффективно, правительство должно играть активную регулирующую роль;

- аукцион по продаже антиквариата является примером рынка;

- рыночная система может определять, каким образом общество распределяет ограниченные ресурсы.

Вопрос 8. Два товара, которые являются комплементами (дополняющими друг друга):

- чай и кофе;

- хлеб и масло;

- шотландское виски и пиво;

- бензин и зубная паста

Вопрос 9. Если товары А и В - субституты (взаимозаменяемые товары), то уменьшение цен на товар А будет причиной того, что:

- кривая спроса на товар А сдвинется вправо;

- кривая спроса на товар А переместится влево;

- кривая спроса на товар В сдвинется влево;

- кривая спроса на товар В сдвинется вправо.

Вопрос 10. Если увеличение дохода на 3 % приводит к увеличению потребления товара на 1%, то товар:

- нормальный;

- предмет первой необходимости;

- предмет роскоши;

- низший.

Вопрос 11. Если цена на белый хлеб значительно выросла, то кривая спроса на черный хлеб .

- может сдвинуться как вправо, так и влево;

- обязательно сдвинется вправо;

- обязательно сдвинется влево;

- станет более пологой.

Вопрос 12. Если цена фотоаппаратов выросла вследствие снижения предложения фотоаппаратов, то можно ожидать, что результатом этого станет .

- рост спроса на фотопленку;

- уменьшение спроса на фотопленку;

- рост предложения фотопленки;

- снижение величины спроса на фотопленку при неизменном спросе на фотопленку.

Вопрос 13. Цены на персональные компьютеры резко выросли вследствие снижения предложения персональных компьютеров. Это может стать причиной .

- роста зарплаты программистов и операторов;

- снижения зарплаты программистов и операторов;

- снижения выручки производителей компьютеров;

- увеличения выручки производителей компьютеров.

Вопрос 14. Равновесная цена на шоколадные конфеты может повыситься непосредственно в результате

- роста спроса на шоколадные конфеты;

- роста предложения шоколадных конфет;

- установления государством нижнего предела цен;

- любого из перечисленных выше событий.

Вопрос 15. Жители города Курска ожидают повышения цен на мебель. В результате на мебельном рынке:

- спрос увеличивается;

- предложение увеличивается;

- спрос уменьшается;

- увеличивается величина спроса.

Вопрос 16. В административно-командной системе доминирует следующий тип распределения благ:

- нормирование;

- в соответствии со статусом или состоянием;

- ценовой;

- верно а) и b).

Вопрос 17. К факторам, определяющим спрос, следует отнести все ниже перечисленные, за исключением:

- богатство населения;

- цены на товары-заменители;

- издержки производителей;

- вкусы потребителей.

Вопрос 18. Цена на мандарины упала, и количество продаваемых мандаринов уменьшилось. Это могло быть вызвано:

- повышением заработной платы сборщиков мандаринов;

- повышением доходов покупателей;

- понижением цен на апельсины;

- снижением налогов на производство мандаринов.

Вопрос 19. Установление завышеной цены, договоренность о шаге снижения, постепенное снижение цены до первого согласия приобрести товар. Эта очередность действий является характеристикой:

- английского аукциона;

- голландского аукциона;

- русской рулетки;

- французского аукциона.

Вопрос 20. Если кривая предложения товара сдвинулась вправо, это могло произойти при:

- увеличение цены товара;

- увеличении фиксированных затрат;

- уменьшении цены на товар-заменитель;

- увеличении производительности труда.

Вопрос 21. Эластичность спроса по цене рассчитывается с использованием формулы:

- процентное изменение цены, деленное на процентное изменение объема спроса;

- абсолютное изменение цены, деленное на абсолютное изменение объема спроса;

- процентное изменение объема спроса, деленное на процентное изменение цены;

- абсолютное изменение объема спроса, деленное на абсолютное изменение цены.

Вопрос 22. Главный фактор, влияющий на эластичность спроса по цене:

- доход потребителя;

- нормальность товара;

- принадлежность товара к товарам первой необходимости или предметам роскоши;

- наличие заменителей и легкость замены.

Вопрос 23. При объеме выпуска продукции, соответствующем единичной эластичности спроса по цене, фирма получает:

- максимум прибыли;

- максимум выручки;

- минимум издержек;

- верны а) и c)

Вопрос 24. Функция, при которой эластичность спроса по цене постоянна, имеет вид:

- А = 2 р q;

- A= p + q;

- A = 3p – q;

- A = p + q^2

Вопрос 25. Эластичность спроса по цене в точке А равна: (линейная функция)

- 0

- 1

- бесконечность

- нельзя определить по этим данным

Вопрос 26. Эластичность спроса по цене в точке В равна: (линейная функция)

- 0

- 1

- бесконечность

- нельзя определить по этим данным

Вопрос 27. Вася Пончиков и Иван Проглот подъезжают к заправке. Не глядя на цены Вася Пончиков всегда говорит: "Мне бензину - 20 литров". Эластичность спроса по цене у Васи Пончикова равна:

- ноль;

- бесконечность;

- единица;

- единица или бесконечность;

- единица или ноль.

Вопрос 28. Вася Пончиков и Иван Проглот подъезжают к заправке. Не глядя на цены Иван Проглот всегда говорит: "Мне бензину - на 300 рублей". Эластичность спроса по цене у Ивана Проглота равн:

- ноль;

- бесконечность;

- единица;

- единица или бесконечность;

- единица или ноль.

Вопрос 29. Спрос на молочные продукты менее эластичен, чем спрос на кефир:

- если нет конкуренции иностранных производителей;

- никогда;

- очень редко;

- чаще всего.

Вопрос 30. Если даны кратко- и долгосрочные кривые спроса для определения товара, то:

- долгосрочная кривая спроса должна быть более эластичной;

- долгосрочная кривая спроса должна быть менее эластичной;

- обе кривые будут иметь одинаковую эластичность;

- наклон кривой спроса не имеет отношения к эластичности спроса по цене на товар.

Вопрос 31. Цена на сливочное масло в Первом курском гастрономе выросла с 12 рублей до 12 рублей 60 копеек, при этом объем продаж сократился на 10 %. Можно сказать, что в данном интервале цен спрос:

- эластичен по цене;

- не эластичен по цене;

- имеет эластичность, равную единице;

- данных недостаточно, чтобы сделать выводы об эластичности спроса.

Вопрос 32. Ценовая эластичность вертикально расположенной кривой спроса:

- равна нулю;

- равна единице;

- бесконечно велика;

- ничего из перечисленного не подходит.

Вопрос 33. Ценовая эластичность горизонтально расположенной кривой спроса:

- равна нулю;

- равна единице;

- бесконечно велика;

- ничего из перечисленного не подходит.

Вопрос 34. По сравнению с весной этой осенью цена на рынке огурцов цена упала с 40 рублей до 8 рублей. Что произошло с доходами производителей огурцов, если коэффициент ценовой эластичности составляет по модулю 0,4

- доходы увеличились;

- доходы сократились;

- доходы не изменились;

- прибыль производителей не изменилась.

Вопрос 35. Если однопроцентное сокращение цены на товар приводит к двухпроцентному увеличению объема спроса на него, то этот спрос:

- неэластичный

- эластичный

- единичной эластичности

- нулевой эластичности

Вопрос 36. Какое из указанных ниже значений коэффициента эластичности по доходу относится к товарам роскоши:

- меньше 0;

- больше 0, но менее 1;

- больше 1

- 1.

Вопрос 37. При перемещении равновесия из точки 1 в точку 2 эластичность спроса по цене:

- снизится

- повысится;

- не изменится;

- для ответа на вопрос недостаточно информации.

Вопрос 38. Цена на розы упала с 50 до 40 рублей за штуку. Ежедневный объем продаж торговой точки вырос с 75 до 100 роз. Эластичность спроса по цене:

- 1;

- 1,67;

- 2,45;

- 1,89.

Вопрос 39. Когда цена на свеклу на рынке увеличилась с 10 до 12 рублей, объем предложения свеклы вырос с 1000 до 1500 кг. Рассчитанная по формуле эластичность предложения равна.

- 1;

- 2,5;

- 3,0;

- 1,5.

2,2, больше подходит вариант b)

Расчет производился по формуле:

Вопрос 40. Если перекрестная эластичность спроса по цене между товарами X и Y равна ( – 2,3), можно сделать вывод, что товары X и Y:

- товары, заменяющие друг друга (субституты);

- нормальные товары;

- низшие товары;

- товары, дополняющие друг друга (комплиментарные товары).

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

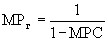

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №13 «Бюджетно-налоговая политика»

Перечень вопросов, рассматриваемых в теме:

- Понятие бюджетно-налоговой (фискальной) политики.

- Цели фискальной политики.

- Прямые и косвенные методы регулирования экономики.

- Стимулирующая и сдерживающая фискальная политика.

- Дискреционная и автоматическая формы фискальной политики.

- Фискальная политика как кратковременная мера регулирования экономики государства.

Глоссарий по теме: бюджетно-налоговая (фискальная) политика, дискреционная фискальная политика, автоматическая (недискреционная) фискальная политика, стимулирующая фискальная политика, сдерживающая фискальная политика.

Теоретический материал для самостоятельного изучения

Латинское слово «fiscus» имеет несколько значений и переводится как корзина, касса, казна, финансы. Следовательно, деятельность, касающуюся сбора финансов в кассу, корзину, т.е. в бюджет, можно считать фискальной или бюджетно-налоговой. Безусловно, эта деятельность – прерогатива государства, его политика.

Бюджетно-налоговая политика (фискальная) – это деятельность государства по регулированию налогов и государственных расходов в целях воздействия на экономику.

Цели фискальной политики совпадают с целями монетарной политики. Такими целями являются:

- экономический рост;

- полная занятость;

- стабильность цен.

Современная фискальная политика включает прямые и косвенные методы регулирования экономики. Прямые методы – это бюджетное финансирование чётко определённых направлений (например, содержание военно-промышленного комплекса, развитие социальной инфраструктуры, развитие науки т.д.).

Косвенные методы – это воздействие государства на совокупный спрос и совокупное предложение, используя систему налогообложения. При помощи системы налогообложения государство воздействует на совокупный спрос. В экономике его принято обозначать как AD (от англ. aggregate demand). Совокупный спрос – это средства, которые готовы потратить все субъекты хозяйственной деятельности страны (потребители, фирмы, правительство).

Помимо совокупного спроса, государство при помощи системы налогообложения воздействует и на совокупное предложение. Совокупное предложение (от англ. aggregate supply, AS) – вся конечная продукция (в стоимостном выражении), произведённая (предложенная) в обществе. Всё, что предприятия страны готовы предложить.

Именно манипулирование налогами (изменение налоговых ставок на различные виды доходов, предоставление налоговых льгот и т.п.) позволяет государству добиваться более устойчивых темпов экономического роста.

Для реализации фискальной политики в процессе достижения макроэкономического равновесия государство использует два основных инструмента:

- изменение ставок налогообложения;

- изменение государственных расходов.

В зависимости от целей, стоящих перед правительством, различают стимулирующую и сдерживающую фискальную политику.

Стимулирующая фискальная политика проводится в период спада экономической активности и предполагает:

- снижение налогов на граждан и фирмы (снижение налога на физические лица ведёт к тому, что у людей будет увеличиваться часть дохода за счёт его сохранения, а у фирм снижение налога на прибыль приведёт к тому, что эта самая прибыль будет увеличиваться);

- увеличение государственных расходов (повышение зарплаты гражданам, трудящимся в бюджетных организациях, пенсий, пособий, строительство различных учреждений социальной инфраструктуры);

- увеличение трансфертов (финансовой помощи в виде пенсий, пособий, стипендий, дотаций, выплат по социальному обеспечению).

Применение данных мер, как правило, приводит к росту совокупного спроса, расширению производства, снижению безработицы, т.е. спад будет приостановлен за счёт использования стимулирующих фискальных мер.

Сдерживающая фискальная политика проводится в период инфляции, когда наблюдается так называемый экономический «бум», и предполагает:

- увеличение налогов;

- сокращение правительственных расходов;

- сокращение трансфертов (финансовой помощи).

Применение данных мер приведёт к снижению совокупного спроса и будет сдерживать рост цен.

По характеру действий фискальных инструментов различают дискреционную (активную) и недискреционную (автоматическую, пассивную) формы фискальной политики.

Фискальная дискреционная политика – это определённые действия государства, в рамках которых оно вводит особые экономические меры, направленные на коррекцию финансового положения внутри страны с целью его стабилизации. Основные действия в рамках данной политики ориентированы на изменение доходной и расходной частей бюджета. Именно поэтому фискальную политику называют бюджетно-налоговой.

Дискреционная форма предполагает маневрирование налогами и государственными расходами для того, чтобы повлиять, изменить объём национального производства, а также контролировать темпы инфляции и уровень безработицы.

Автоматическая форма фискальной политики ориентируется на так называемую «встроенную стабильность», определённый «автоматизм», опирающийся на то, что стабилизаторы уже встроены в систему, и чтобы привести их в действие, не требуется властных решений (принятий законов), и они автоматически стабилизируют экономику, стимулируя её при спаде и сдерживая в период «разогрева».

К встроенным стабилизаторам относят: подоходный налог, косвенные налоги, пособия по безработице, пособия по бедности.

Например, если экономика находится в стадии спада, будет происходить естественное уменьшение налоговых поступлений и рост государственных расходов, а в условиях подъёма будет наблюдаться обратная картина.

Фискальная политика может служить действенным инструментом государственного регулирования рыночной экономики, но лишь как временная мера, поскольку имеет и некоторые негативные черты, снижающие её эффективность:

- изменения (рост или сокращение) государственных расходов, необходимые для проведения стимулирующей или сдерживающей политики, могут не совпадать с другими государственными целевыми расходами, например, с необходимостью укреплять обороноспособность страны, охранять окружающую среду, финансировать научные исследования и т.п.;

- для фискальной политики характерно некоторое «торможение», поскольку, во-первых, парламентёрам необходимо обсудить существующую ситуацию, законодательно её закрепить, и только после этого начнется процесс реализации принятых мер. Во-вторых, нужно время на то, чтобы изменение величины налогов и государственных расходов оказали желаемое воздействие на экономику, и на то, чтобы она начала откликаться. Если процесс будет затянут, то фискальная политика в таких случаях будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с соответствующей денежно-кредитной политикой и опирается на стабильно высокий авторитет государственной власти, распространяющийся на управляемость всех звеньев экономики.

Примеры и разбор решения заданий тренировочного модуля

1. В представленном перечне только три элемента являются характеристиками бюджетно-налоговой политики. Вычеркните лишний элемент.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

- Цели фискальной политики государства не совпадают с целями монетарной политики.

- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

Для того чтобы выполнить предложенное задание, предлагаем следовать следующему алгоритму:

- актуализировать понятия «прогрессивный налог» (налог, характеризующийся повышением ставки пропорционально доходу) и «трансфертные платежи» (безвозмездная выплата гражданам со стороны государства: пенсии, пособия, стипендии, дотации, выплаты по социальному обеспечению других видов, а также бесплатные услуги, составляющие часть совокупных доходовграждан) – утверждение верное;

- перечислить все основные инструменты фискальной политики (изменение ставок налогообложения и государственные расходы) – утверждение верное;

- назвать цели монетарной политики и сравнить их с целями фискальной (экономический рост, полная занятость и стабильность цен – цели монетарной политики, они же цели фискальной) – значит, это утверждение неверное;

- раскрыть сущность выражения «встроенная стабильность» (обеспечение налоговой системой бюджетных поступлений в зависимости от уровня экономической активности за счёт встроенных в систему стабилизаторов) – утверждение верное.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

Цели фискальной политики государства не совпадают с целями монетарной политики.- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

2. Добавление подписей к изображениям.

Вашему вниманию представлены различные последствия действий правительства. Подберите к каждому элементу соответствующий тип деятельности (политики) правительства, который он реализует в рамках бюджетно-налоговой (фискальной) политики.

Рисунок 1 – Пример задания практического модуля

Для того чтобы корректно выполнить данное задание, вам необходимо:

- актуализировать сущностно-содержательную характеристику понятия стимулирующая фискальная политика (комплекс правительственных мер, реализуемый в период спада экономической активности, состоит в расширении совокупного спроса путём увеличения государственных расходов, снижения налогов, способствующего росту частных расходов, или некоторого сочетания этих мер);

- вспомнить, когда реализация этого вида политики целесообразна (проводится в период спада экономической активности);

- актуализировать сущностно-содержательную характеристику понятия сдерживающая фискальная политика (комплекс правительственных мер, реализуемый в период экономического бума, направленный на сокращение правительственных закупок или на рост чистых налогов, проводимый для борьбы с инфляцией). Из определения следует, что данный вид фискальной политики целесообразно проводить, когда в стране экономический бум;

- определить понятия, которые актуальны для реализации анализируемых видов фискальной политики.

Ответ: на рисунке 2.

Рисунок 2 – Пример решения задания практического модуля

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 142–144.

- Шевчук В. А., Шевчук Д. А. Макроэкономика. Конспект лекций. – М.: Высшее образование, 2009. – 145 с. – С. 77–81.

Открытые электронные ресурсы по теме урока:

Получать прибыль любят все предприниматели. Это приятно — держать в руках кучу денег или разглядывать многозначные цифры на банковском счете. Но есть и не очень приятный момент: чтобы полностью распоряжаться этими деньгами, нужно заплатить налог на прибыль. Естественно, каждый бизнесмен хочет, чтобы налог на прибыль был как можно меньшим. Посмотрим, как можно его уменьшить, не нарушая закон.

Выбрать подходящую систему налогообложения

Рассмотрим три, самые популярные среди бизнесменов, системы налогообложения, и посмотрим, какие возможности для снижения налога на прибыль они предоставляют.

Единый налог на вмененный доход (ЕНВД)

ЕНВД прекрасно подойдет для физлиц, ИП и фирм, которые получают большие доходы, используя при этом малые ресурсы. Например, программисты, дизайнеры, частнопрактикующие юристы, доктора и т.д.

Размер налога рассчитывается как 15% от суммы вмененного дохода, умноженной на два коэффициента: К1 и К2. Первый, К1 раз в год утверждается особым приказом Минэконоразвития, коэффициент К2 устанавливается местными органами власти. В итоге получается определенная фиксированная сумма, которую необходимо выплачивать ежемесячно.

Как тут сократить налоговые выплаты? Первый вариант самый простой: зарабатывать настолько много, чтобы сумма ЕНВД казалась незначительной.

Есть и другой вариант — перевести бизнес из крупного города в поселок или другой населенный пункт помельче. В этих местах, как правило, коэффициент К2 меньше, а значит и размер налога тоже уменьшится.

Еще один способ — снижение налога за счет вычета уплаченных за сотрудников социальных платежей, оплаты больничных и страховок.

Естественно, есть и минусы. Работать с ЕНВД могут не все ИП и организации. Кроме того, нельзя применять ЕНВД, если:

У вас больше ста наемных сотрудников;

Вы имеете долю в другом юридическом лице, например, являетесь соучредителем какого-либо ООО или АО;

Местные законодательные акты ограничивают использование ЕНВД.

Упрощенная система налогообложения (УСН)

«Упрощенка» существует в двух вариантах: 6% с прибыли и 15% с прибыли. В первом случае расходы подтверждать не нужно, во втором — всё, и расходы, и доходы, подтверждаются документально.

В первом варианте (6%) снизить налог можно так же, как в случае с ЕНВД: вычесть из суммы налога платежи в Пенсионный Фонд России, Фонд обязательного медицинского страхования, в Фонд социального страхования. Кроме них, вычесть можно и оплату больничных листов сотрудников и платежи по добровольному медстрахованию персонала.

Во втором варианте (15%) возможностей сокращения налоговых выплат немного больше:

Оформите собственников компании как сотрудников. Работая в своей компании, вы повышаете расходы на свою заработную плату. Прямая выгода будет не очень большой, ибо вам всё равно придется платить НДФЛ в размере 13% от зарплаты и социальные взносы. Но зато вы сможете ездить по работе в командировки, проходить обучение, приобретать расходные и основные средства для работы. Все это будет включаться в расходы вашего бизнеса.

Включите имущество собственника в основные фонды. Например, не покупайте себе личный автомобиль. Точнее, купите его и оформите как основное средство. Теперь вы сможете ежемесячно уменьшать расходы на величину амортизации, покупки топлива, техобслуживания и т.д.

Обход нормируемых расходов. Часть из расходов предприятия являются нормируемыми. Они не могут превышать определенной суммы. Например, это расходы на спецодежду и форму для служащих, представительские расходы, и другие. Эти расходы затрагивают почти все виды бизнеса, поэтому обход этих нормативов дает неплохую экономию.

Основная система налогообложения (ОСНО)

ОСНО – самый нагруженный налоговый режим. Компании, которые работают по этой системе, обязаны вести полный бухгалтерский и налоговый учет, уплачивают все существующие в налоговом законодательстве РФ налоги. Ставка налога на прибыль при ОСНО на сегодня составляет 20%.

Как сокращать эту, достаточно большую сумму. При ОСНО возможно использовать те же методы снижения налоговых выплат, что и при 15% «упрощенке». Плюс есть еще несколько дополнительных способов:

Завышение сопутствующих расходов. Классический пример — расходы на аренду и затраты на содержание арендуемых помещений, основных средств и рабочего оборудования. Все эти расходы являются подходящим инструментом завышения затрат.

Обучение персонала. Эти статьи расходов относятся к прочим расходам. Затраты на обучение имеют тройной эффект: вы получите выгоду в виде добавленной стоимости к бизнесу, повысите квалификацию персонала, и налоги снизите.

Консультационные услуги. Снижению налогов способствует проведение любых видов консультаций: от внедрения нового программного обеспечения до различных маркетинговых исследований.

Амортизация основных средств. Она учитывается в составе расходов при формировании налогооблагаемой базы. При списании основного средства можно смело включить в расходы всю недоначисленную амортизацию, плюс расходы по демонтажу, утилизации и вывозу этого основного средства.

Работа с контрагентами на УСНО и с оффшорными компаниями.

Сотрудничество с компаниями, работающими на УСНО, также сокращает налоговые выплаты, в случае заключения с ними договоров. Таким компаниям-партнерам можно передать основные активы вашей фирмы: оборудование, недвижимость, транспорт. К плюсам этой схемы относится не только экономия по налогу на прибыль в компании на ОСНО за счет завышения расходов, но и отсутствие налога на имущество в компании УСНО.

Компенсация за покупку онлайн-касс

27 ноября 2017 года президент подписал закон 349-ФЗ «О внесении изменений в часть вторую налогового кодекса Российской Федерации».

Поправки, внесенные в налоговый кодекс, позволяют индивидуальным предпринимателям на ПСН или ЕНВД, которые планируют использовать в своей деятельности онлайн-кассы, возможность сумму подлежащего уплате налога на величину расходов, связанных с внедрением ККТ.

Для чего предназначена эта компенсация:

на приобретение самого кассового аппарата (онлайн-кассы)

на дооснащение старого кассового аппарата фискальным накопителем

на покупку программного обеспечения для онлайн-кассы

на оплату услуг по настройке и модернизации кассового оборудования.

Этот вариант позволяет сэкономить до 18 000 рублей на каждую единицу ККТ. Возможность оформить компенсацию у предпринимателей, которым предстоит установить кассы в этом году, есть до 1 июля 2019 года.

Незаконные способы: как делать нельзя

На всякий случай, предупредим вас, что нарушать закон нехорошо и опасно: в погоне за сиюминутной выгодой можно потерять всё. Поэтому то, о чем пойдет разговор ниже, мы публикуем с той целью, чтобы вы могли вовремя распознать незаконную деятельность и принять верное решение.

Сокрытие доходов

Все доходы организации, как от реализации основной продукции, так и внереализационные доходы, должны быть учтены и подтверждены. «Серая» бухгалтерия и движение неучтенных денежных средств незаконно. Именно эту проблему призваны устранить онлайн-кассы, обязательные к установке во всех торговых точках и организациях, оказывающих различные услуги.

Посреднические схемы

Это реализация фирмой товара или услуг через своего же посредника: «однодневку» или «упрощенца», который перепродает товар со значительной прибылью. Такая схема налог уменьшает, но она, увы, незаконна.

Фирмы – однодневки

Это компании, которые создаются на короткий срок. Как правило, они предназначены для того, чтобы «помогать» компаниям завышать расходы или отмывать деньги. Они дают заведомо ложные сведения об оказанных услугах или реализованных товарах, получают от компании деньги, а позже возвращают заказчику уже «налом», вычитая свой определенный процент.

Как не нарушить закон, снижая налоговые выплаты?

Предлагаем вам небольшой чек-лист. Если на все пункты чек-листа вы ответите «да» — сделка законна. Если нет — повод насторожиться и подумать.

Есть ли у заключаемой сделки деловая цель? Если при совершении сделки попутно снижается налог это прекрасно, но сделка без цели — признак криминала.

Обоснована ли цена сделки, и не противоречит ли она статье 40 НК РФ.

Укладывается ли сделка внутри группы компаний в бизнес-логику?

Все ли документы оформлены надлежащим образом для совершения сделки: договор, акты, накладные, счета-фактуры и т.д.?

Нет ли взаимосвязи между сторонами, заключающие сделку с эффектом понижения налога?

Надеемся, наша статья помогла вам оптимизировать бизнес-процессы вашего предприятия. А если вам удалось еще и немного сэкономить, не нарушая закон — вообще прекрасно. Ведите бизнес с удовольствием!

Дефляция сопровождается падением цен на товары и услуги. Такая ситуация кажется выгодной, так как позволяет завтра купить на 1000 руб. больше, чем сегодня. Но, по сути, дефляционные процессы сигнализируют о кризисной ситуации в экономике.

Дефляция, что это такое?

Дефляция – это процесс, обратный инфляции. Снижение цен должно стимулировать способность покупать новые товары. Фактически это вызывает уменьшение размера заработных плат и большую безработицу. Предприятия разоряются, так как получают меньше выручки, не могут покрыть производственные затраты, взять кредиты на развитие.

Чаще всего дефляция фиксируется по итогам месяца или квартала. Например, при расчете индекса цен выявляется прирост за 1 и 2 квартал – 0,3% и 0,5%. В 3 и 4 квартале индекс цен снизится на 1% и 1,4%, те есть произойдет инфляция. Итоговый годовой индекс цен составит:

1+1,4-0,3-0,5 = 1,6% (инфляция).

В отдельных случаях дефляционные процессы проявляются при расчете индекса по итогам года или нескольких лет.

Разновидности дефляционных процессов

Выделяют четыре основных типа дефляции:

- дефляция банковских кредитов возникает, когда держатели массово забирают деньги с депозитов. Банковская система меняется, ненадежные банки разоряются, при этом падает курсовая стоимость ценных бумаг. Долговая дефляция приводит к тому, что заемщики должны вернуть кредиты с увеличенной стоимостью долга. Это выгодно кредиторам, но не должникам

- дефляция наращивания предполагает повсеместное скопление валюты на руках. Экономическая ситуация ухудшается, граждане перестают тратить, так как не доверяют государству

- дефляция роста проявляется при увеличении спроса на конкретную продукцию. Объемы производства товара растут, а его цена падает. Данный процесс оказывает как положительное, так и отрицательное влияние наэкономику страны

- конфискационная дефляция возникает, когда правительственные органы изымают денежные средства у граждан и предприятий. Существуют более честные методы смягчения дефляции, чем конфискация наличных

Государство может использовать разнообразные денежно-кредитные и налоговые механизмы. Например, повысить ключевую банковскую ставку, ограничить денежные потоки, изъять часть наличных из оборота, увеличить налоги, снизить расходы на содержание госаппарата. При этом усиливается контроль сферы обращения валют, внешней торговли, реализации правительственных ценных бумаг.

Причины дефляции

Усилению дефляции способствуют многие факторы: увеличение спроса на деньги в наличной и безналичной форме, падение цен, прекращение выдачи кредитов. Помимо факторов можно выделить ряд самых значимых причин.

Переформирование структуры денежных потоков

В связи с изменениями денежных потоков предприятия получают доступ к легким источникам финансирования:

- наиболее доступные рынки акций, облигаций

- ослабление финансовой политики при снижении процентных ставок

- готовность инвесторов пойти на серьезные риски

Благодаря полученным капиталам компании модернизируют, запускают новые производства, повышают производительность. Общий объем продукции на рынке увеличивается. Для повышения конкурентоспособности бизнесмены снижают расценки, что приводит к дефляции.

Дефляционные явления вызывают увеличение массы денег, когда реальные доходы рядовых граждан остаются на прежнем уровне.

Рост производства

Экономический кризис может вызвать бурное развитие производств:

- внедрение инноваций, новых технологий повышает производительность

- изобретения влияют на развитие отдельных отраслей или государственных экономик

- высокий уровень производительности стимулирует снижение цен

- международные корпорации запускают заводы в странах третьего мира

В развивающихся государствах много дешевой рабочей силы. Люди готовы трудиться за мизерную оплату. Это позволяет снизить себестоимость продукции, цены при увеличении объема поставок. В начале 2000 годов в США нагрянула дефляция, так как американские компании открывали в развивающихся странах производства.

Регулирование денежной массы на государственном уровне

Выбор мер по смягчению инфляционных или дефляционных процессов зависит от экономической политики. Решения, принятые правительством, могут стимулировать дефляцию:

- Центральный банк меняет ставки, уменьшая тем самым предложение валюты или объем выдаваемых займов, что вызывает очередное падение цен

- в целях борьбы с инфляцией государство выводит часть денег из обращения, что вызывает падение стоимости товаров (ситуация характерна для развитых стран, но не для России)

- правительство снижает бюджетные расходы, вводя жесткую программу экономии (2010 год в Испании)

- увеличение налогов, искусственное «затормаживание» роста зарплат

Инфляция и дефляция

Инфляция (с лат. «вздутие») – это процесс роста цен в динамике, присутствующий в экономиках многих стран. Дефляция («сдутие») представляет собой обратный механизм.

Экономисты выделяют ряд факторов, вызывающих инфляцию:

- повышение спроса на товары, услуги вызывает рыночный дефицит и как следствие рост цен

- рост издержек на производствах стимулирует сокращение объемов выпускаемой продукции и приводит к дефициту товаров (инфляция издержек)

- монополизация отдельных сфер экономики

- искусственное торможение цен подстегивает инфляцию (например, 1990 годы в российской истории, когда произошел переход от плановой системы со сдерживанием цен к рыночной экономике)

Дефляция является причиной недостаточного спроса, что бывает более разрушительно, чем инфляционные процессы. Серьезный кризис экономики вызывают 1-2% дефляции в год. Она характеризуется падением всех ценовых экономических показателей, в том числе заработных плат.

Инфляция и ее роль в современной экономике

С 1970-х годов инфляция стимулирует развитие экономик многих стран мира и является неизбежным процессом. Влияние определяется темпами роста:

- 1-3% в год – это низкая инфляция, безвредная и подстегивающая стабильный экономический рост (страны ЕС, США с уровнем не более 2%)

- 6-14% – инфляционные колебания в России за последние годы

- 20-30% – высокая инфляция, вызывающая ряд проблем, в том числе непредсказуемые колебания процентной ставки, торможение роста ВВП, ослабление активности инвесторов

- 1000% – гиперинфляция, которая сопровождается крахом системы и экономическим кризисом

Понятие дезинфляции

Дефляцию можно спутать с понятием как дезинфляции.

- Дефляционные явления – это процессы падения цен на продукцию во всех сферах.

- Дезинфляция – это сокращение или полная стабилизация инфляционных темпов роста.

Дезинфляция обычно предшествует дефляционному периоду с переходом экономики в глубокий кризис.

Дефляция цен

Дефляция возникает при падении ценового индекса ниже 0%. Снижение цен наносит обществу более серьезный урон, чем инфляция. Это приводит к уменьшению объема инвестиций, безработице, обострению кредитной проблемы. В данной ситуации усиливаются финансовые и денежные риски.

Депрессия в США в 1929–1933 годах шла в более тяжелой форме, чем в Европе, так как значительно снизился уровень цен. Во время дефляционных процессов потребительский спрос ослабевает. Покупатели ожидают еще большего уменьшения цен, планируют приобретение квартир, домов, авто и другие дорогие покупки на будущее. Ситуация вредит экономике и стимулирует запуск спирали.

Спираль дефляции

Дефляционные процессы сложно обратить вспять, они принимают циклический характер. Потребители меньше покупают. Предприятия получают меньше выручки, начинают снижать расходы на приобретение сырья, оплату труда сотрудников. Данные меры влияют на другие сектора экономики, вызывают новый виток сокращения затрат. Ситуация ухудшается, и цикл бывает очень сложно прервать.

Способы смягчения дефляции

Дефляционные процессы можно предупредить и устранить с помощью следующих мер:

- уменьшение налогов для крупного, среднего бизнеса и индивидуальных предпринимателей, установление налоговых скидок для инвесторов, вкладывающих в экономику страны

- вложение государственных средств в развитие инфраструктуры, возведение крупных объектов, создание дорог (мера требует вложений капитала от бизнеса)

- повышение доверия к правительству

- создание условий для стимулирования кредитования (понижение ставок, продление кредитных периодов, смягчение требований к клиентам)

Центральные банки влияют на показатели инфляции и дефляции с помощью контроля над общей денежной массой. В борьбе с дефляцией работает лишь умеренное увеличение финансовой массы.

Меры, используемые банками, не всегда эффективны, например, снижение ставок до нулевого уровня, как было в 2008 году. В результате безработных стало больше, сократился объем выдаваемых кредитов. На сегодняшний день четкие методы смягчения дефляции не разработаны.

Следствия дефляции

Дефляционные явления характерны для экономики, находящейся в процессе упадка или достигшей глубокого дна. При этом выделяют несколько негативных последствий.

1. Снижение доходов компаний

Для поддержания конкурентоспособности предприятия снижают цены на продукцию. Объем выручки уменьшается. Бизнес может успеть вернуться на прежний уровень доходов, если дефляция остановится. Но на деле дефляционные циклы повторяются многократно.

В такие периоды компании вынуждены опускать цены, снижать затраты на сырье. Падение прибыли неизбежно, ее не увеличить даже при повышении производительности.

2. Уменьшение размеров зарплат и сокращения

При падении объемов выручки предприятия начинают урезать заработные платы, увольняют персонал. Это вызывает еще один виток дефляции, так как люди начинают еще меньше покупать.

3. Изменение расходов потребителей

4. Сокращение инвестиций

Во время дефляции инвесторы отказываются от других активов в пользу наличных денег, поскольку их стоимость растет. Депозиты становятся все менее выгодными, так как банки снижают процентные ставки для уменьшения дефляционных процессов.

5. Сокращение кредитования

При проявлениях дефляции кредиторы отказываются выдавать займы, поскольку:

- недвижимость, являющая основным залогом, обесценивается

- должники оказываются не способными вернуть кредиты

- конфискация имущества становится бесполезной мерой

При глубоком кризисе даже снижение ставок не может стимулировать потребителей брать ссуды.

Дефляция напоминает зиму в экономике, последствия которой проявляются многие годы. Компании становятся банкротами, быстро растет уровень безработицы. После дефляционного кризиса государственная экономика может не восстановиться, например, Гонконг после азиатского кризиса 2002 года.

Уровень дефляции

Уровень инфляции и дефляции измеряют с помощью индексов потребительских цен. Относительные, процентные показатели рассчитываются на основе данных за месяц, квартал, год.

Коэффициенты называют дефляторами. Они позволяют зафиксировать реальную цену товара, очистить ее от инфляционной составляющей. Коэффициент применяется для расчета цены и себестоимости продукта, произведенного несколько лет назад. В качестве источника информации используют статистические сводки Минэкономразвития.

К основным индексам, используемым при разработке планов и прогнозов, относят:

- индекс потребительских цен (показатель отражает изменение стоимости продовольственных, непродовольственных товаров, услуг ЖКХ и бензин)

- индекс цен производителей, который позволяет получить информацию об изменении цен в разрезе по отраслям с учетом экспортных расценок (рассчитывается для розничной и оптовой торговли, сельского хозяйства, энергетики, строительства)

- индексы изменения зарплат и доходов граждан

Коэффициент дефляции

Коэффициент дефлятор отражает изменение экономических показателей с пересчетом на текущие цены. Дефляторы используются для расчета ВВП и ВНП. Индексы позволяют оценить масштабы инфляции и дефляции. Коэффициент дефлятор имеет ряд основных свойств:

- представляет собой совокупность нескольких индексов

- полностью оценивает масштабы инфляции

- переводит ВВП в сопоставимые цены

Инфляция и дефляция затрудняют определение валового национального продукта, поэтому рассчитывают реальный и номинальный показатель. В экономике применяются основные разновидности показателей:

- коэффициент внешнеторгового оборота – это средний индекс цен экспорта и импорта

- индексы оптовых и потребительских цен

- дефляторы общего объема капитальных вложений

- индекс-дефлятор ВНП, отражающий стоимость продукции, услуг и инвестиционных продуктов без учета импортных товаров

- индекс-дефлятор ВВП, показывает изменение объемов выпускаемых товаров и услуг, используется для расчета стоимости объемов производства

По сравнению с индексом цен дефляторы учитывают набор товаров и услуг вместе с новыми поступлениями. Недостаток коэффициентов-дефляторов состоит в том, что они показывают результат с заниженным значением прогнозов инфляции.

Специалисты из Минэкономразвития осуществляют расчет дефляторов на несколько лет вперед. Это позволяет продумать меры по смягчению последствий негативных экономических процессов. На основе расчетов создают несколько сценариев развития страны.

Многие эксперты прогнозируют неизбежный рост инфляции в России. Дефицит госбюджета не позволяет бизнесу активизировать рынок. В будущем инфляционные всплески возможны при колебаниях цен на нефть. В ближайшие несколько лет российская экономика не стабилизируется. Власти не устранили негативные факторы, такие как рост цен, снижение курса рубля, падение котировок на нефть.

Никто еще не оставлял комментариев. Вы можете стать первым!

Читайте также: