Счет не 03 в налоговом учете

Опубликовано: 15.05.2024

В статье на примерах рассказано о неучитываемых при налогообложении расходах

К таким расходам, в частности, относят:

- штрафные санкции по налогам и взносам в государственные внебюджетные фонды;

- отчисления в некоторые резервы;

- суммы НДС по сверхнормативным расходам (ст. 170 НК РФ);

- взносы в негосударственные пенсионные фонды (кроме перечисленных в ст. 255 НК РФ);

- взносы по некоторым видам добровольного страхования (кроме упомянутых в ст. 255, 263 и 291 НК РФ);

- стоимость безвозмездно переданного имущества (работ, услуг) и расходы, связанные с этой передачей;

- любые выплаты и вознаграждения в пользу работников, не предусмотренные трудовым или коллективным договорами, а также материальную помощь;

- отрицательные разницы от переоценки ценных бумаг по рыночной стоимости;

- часть расходов на подготовку кадров, например, оплату фирмой развлечения и отдыха учащихся сотрудников;

- амортизацию по основным средствам, которые не участвуют в производстве, приносящем доход.

Рассмотрим порядок учета постоянных положительных разниц в связи с отражением в бухучете отдельных видов расходов.

Штрафные санкции

За неуплату или опоздание в перечислении налогов и взносов в государственные внебюджетные фонды фирмы платят штрафы и пени. Они уменьшают бухгалтерскую прибыль, но не влияют на сумму налогооблагаемой прибыли.

Таким образом, после корректировки по ПБУ 18/02 сальдо по счету 68 субсчет «Расчеты по налогу на прибыль» составило 60 000 руб. (57 830 руб. + + 2170 руб.) и сравнялось с суммой налога в декларации.

Резервы

В бухучете фирма может создавать следующие резервы:

- на снижение стоимости материальных ценностей (его учитывают на счете 14);

- на обесценение финансовых вложений (учет ведут на счете 59);

- на формирование оценочных обязательств, например, по судебным разбирательствам, резерв на оплату отпусков, а также на гарантийное обслуживание и гарантийный ремонт проданных товаров (учет ведут на счете 96);

- сомнительных долгов (его учитывают на счете 63).

Отчисления в эти резервы уменьшают бухгалтерскую прибыль.

В налоговом учете разрешено формировать такие резервы:

- на оплату отпусков и вознаграждений за выслугу лет (ст. 255 НК РФ);

- на длительный и дорогостоящий ремонт основных средств (п. 3 ст. 260 НК РФ);

- на гарантийный ремонт и гарантийное обслуживание (пп. 9 п. 1 ст. 264 НК РФ);

- сомнительных долгов (пп. 7 п. 1 ст. 265 НК РФ) (в бухучете создание такого резерва обязательно. Учет ведут на счете 63).

Из сопоставления этих перечней следует вывод, что постоянные положительные разницы появляются, если в бухгалтерском учете фирма создает резервы:

- под снижение стоимости материальных ценностей;

- под обесценение вложений в ценные бумаги;

- на формирование оценочных обязательств, за исключением гарантийного ремонта и гарантийного обслуживания проданных товаров;

- сомнительных долгов, если в налоговом учете его не формируют.

В этих случаях также надо доначислить налог на прибыль в сумме постоянного налогового обязательства.

Нормируемые расходы

Нормируемые расходы в бухучете списывают полностью, а налоговую базу они уменьшают лишь в пределах норм. Наиболее распространенные из таких расходов приведены в Справочнике бухгалтера

Суммы превышения нормативов образуют постоянные положительные разницы. По ним надо начислить постоянные налоговые обязательства (ПНО). Тогда налог в бухучете возрастет до суммы, указанной в декларации.

Для удобства к счетам по учету затрат (20–26 или 44) можно открыть два субсчета: «Расходы в пределах норм» и «Сверхнормативные расходы».

Таким образом, налог на прибыль в бухучете составил 93 000 руб. (86 000 руб. + 7000 руб.), что соответствует данным налогового учета.

Убытки, не признаваемые в налоговом учете

Бухгалтерскую прибыль уменьшают любые убытки, а налоговую – лишь некоторые из них. Так, налогооблагаемую прибыль нельзя уменьшить на убытки:

- от безвозмездной передачи имущества, работ, услуг и имущественных прав (п. 16 ст. 270 НК РФ);

- от передачи имуществав уставный капитал другой фирмы или простого товарищества (пп. 1 п. 1 ст. 277 и п. 4 ст. 278 НК РФ);

- от уступки права требования до наступления срока платежа по договору сверх суммы процентов, рассчитанных согласно статье 269 Налогового кодекса;

- от уступки права требования финансовым агентом.

Дооценка основных средств

Каждая фирма имеет право не чаще одного раза в год (на конец отчетного года) переоценивать свои основные средства. Индексы для этого она может разработать сама или воспользоваться коэффициентами Росстата. При этом переоценивают однородные группы основных средств. Например, если вам принадлежит несколько зданий, то нужно переоценить их все.

Если вы решили провести переоценку основных средств, то в последующем придется это делать каждый год.

В бухучете переоценку основных средств отражают следующим образом: дооценку – на счете 83 «Добавочный капитал», уценку – на счете 91 «Прочие доходы и расходы».

Для налогообложения прибыли результаты переоценки не учитывают. Об этом сказано в пункте 1 статьи 257 Налогового кодекса. Поэтому сумма дооценки основных средств – это и есть постоянная положительная разница. Она появляется в процессе начисления амортизации на основное средство. По дооцененному имуществу амортизация в бухучете всегда будет больше, нежели в учете налоговом. С разницы между суммами амортизации следует ежемесячно начислять постоянное налоговое обязательство в течение оставшегося срока использования основного средства или до очередной переоценки.

Если в предшествующие годы вы уценили основное средство, то постоянная положительная разница после дооценки образуется в пределах предыдущей уценки.

Как учесть налог на прибыль и заполнить отчет о финансовых результатах

Данная статья составлена по материалам электронной книги «Как учесть налог на прибыль и заполнить отчет о финансовых результатах». Другие электронные книги - лучшие бухгалтерские издания, которые известны на рынке более 10 лет, на сайте buhgalteria.ru

Ознакомьтесь с каталогом >>

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

В основе работы бухгалтера лежит своеобразная «памятка», именуемая планом счетов. Счет 03 «Доходные вложения в материальные ценности» используется по тому же принципу, что и счет 01, но с некоторыми оговорками.

Зачем предприятию нужен счет 03?

Когда накопительством занимается обычный гражданин, деньги он может хранить разными способами. Кто-то размещает их в банке под проценты, кто-то складирует дома под подушкой, но наиболее умные и практичные люди покупают недвижимость. Последний вариант заведомо предполагает извлечение прибыли из накоплений. Во-первых, недвижимое имущество всегда ценилось и будет цениться, во-вторых, квартиру или офис можно сдавать в аренду.

У предприятий схожая ситуация. Счет 03 необходим, чтобы аккумулировать денежные средства, вложенные в ценные материальные объекты. К примеру, компания отложила часть полученной прибыли и приобрела коммерческое здание. Поскольку для своих нужд объект еще не подходит, строение передается во временное пользование, то есть, сдается в аренду. В результате общая стоимость здания появляется на балансе счета 03: фирма сделала доходные вложения и получает от них естественную прибыль.

Выбор этого счета определяется тем, что в подавляющем большинстве случаев в аренду передаются именно основные средства.

Аренда или лизинг – какие виды доходных вложений бывают?

Учитывать стоимость переданного в аренду основного средства можно лишь в том случае, когда речь действительно идет об аренде. Аренда бывает двух типов – имущественной и финансовой (лизинг). Под классической арендой понимается следующая сделка:

- объект переходит к другому лицу временно, а не навсегда;

- права на имущество арендодатель не утрачивает;

- арендаторы могут пользоваться объектом, но не могут им распоряжаться.

Если речь идет о финансовой аренде (лизинге), арендатор выкупает у владельца объект только по завершению указанного в соглашении срока. При этом стороны могут решить, что за время действия соглашения имущество будет находиться на балансе получателя, однако право собственности будет оставаться у лизингодателя.

Как определить сумму, которая должна появиться на балансе счета 03?

Основные средства предприятия аккумулируются на счете 01. Исключение сделано лишь для объектов, переданных другим лицам во временное пользование. Эти здания, сооружения и прочие материальные ценности и будут отражены на отдельном счете 03.

Счет актуален в ситуациях, когда приобретаемые компанией активы изначально не планировалось использовать для собственных нужд. Таким образом, речь идет не об основных средствах, задействованных в производстве, а об имуществе, приобретенном с целью получения прибыли – это особое назначение и должно быть отражено на счете 03. Порядок определения балансовой суммы такой же, как и для счета 01:

- средства принимаются по первоначальной стоимости – показатель складывается из всех затрат, которые возникли при покупке объекта, а также во время его монтажа или доставки;

- бухгалтерские проводки такие же, как и у счета 01, с той лишь разницей, что везде нужно ставить счет 03. К основному счету разрешается открывать субсчета с учетом видов материальных объектов – здания, сооружения, транспорт и т.д.;

- на счет 03 имущество попадает со счета 08, что требуется для определения начальной стоимости активов.

Иных особенностей или правил не предусмотрено, поэтому стоит руководствоваться всеми представленными. Для получения полного представления о проводках и особенностях формирования баланса счета 03 разберем конкретный пример.

Пример формирования счета 03

Компания «Тюльпан» купила офисное здание за 20 млн. рублей. На оформление и прочие расходы пришлось затратить еще 500 тыс. рублей. Через полгода, здание было сдано в аренду другой организации. Проводки будут выглядеть так:

1. Дт. 08 – Кт. 60

20 млн. рублей + 500 тыс. рублей (20 500 тыс. рублей) – покупка здания и дополнительные расходы на его оформление.

2. Дт. 03 — Кт. 08

20 500 тыс. рублей — имущество, переданное в аренду.

Таким образом, что на балансе счета 03 будет зафиксирована сумма в 20 500 тыс. рублей, как стоимость ценного имущества компании «Тюльпан», переданного в аренду.

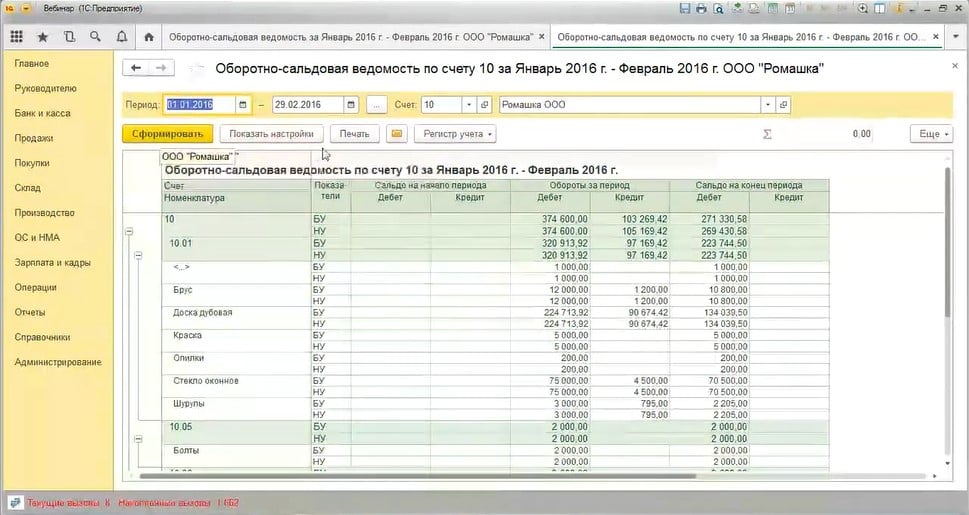

Формируем оборотно-сальдовую ведомость по счёту 10. На первый взгляд кажется, что все хорошо – никакой «красноты» в отчете нет.

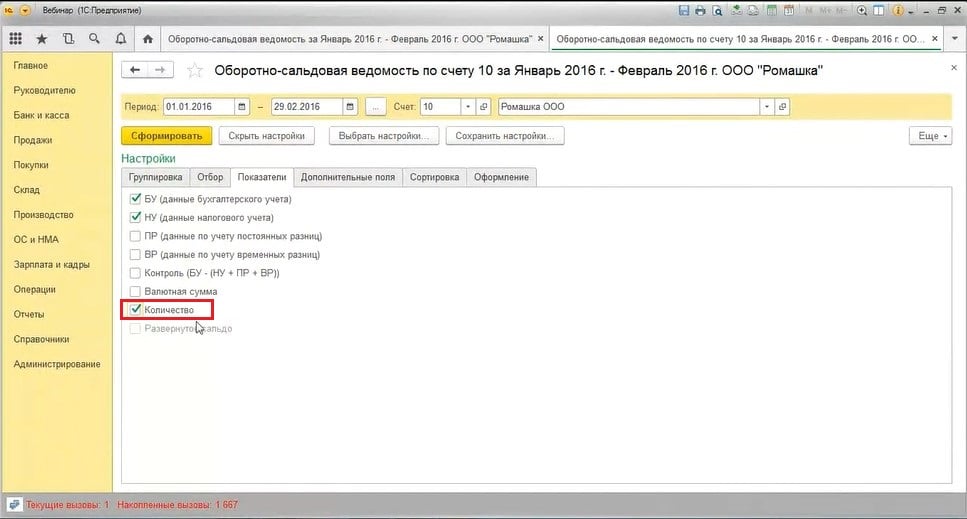

Но в настоящее время в отчете мы видим только суммовые данные бухгалтерского и налогового учета (по налогу на прибыль). Здесь нужно обязательно добавить еще одну настройку. Вне зависимости от того, на какой системе налогообложения находится ваша организация, стоит проставить галочку «Количество» на вкладке «Показатели» в настройках отчета.

Также мы настраиваем оборотно-сальдовую ведомость и по счёту 41, и по счёту 43 – нам важно, кроме бухгалтерского и налогового учёта, видеть ещё и количество.

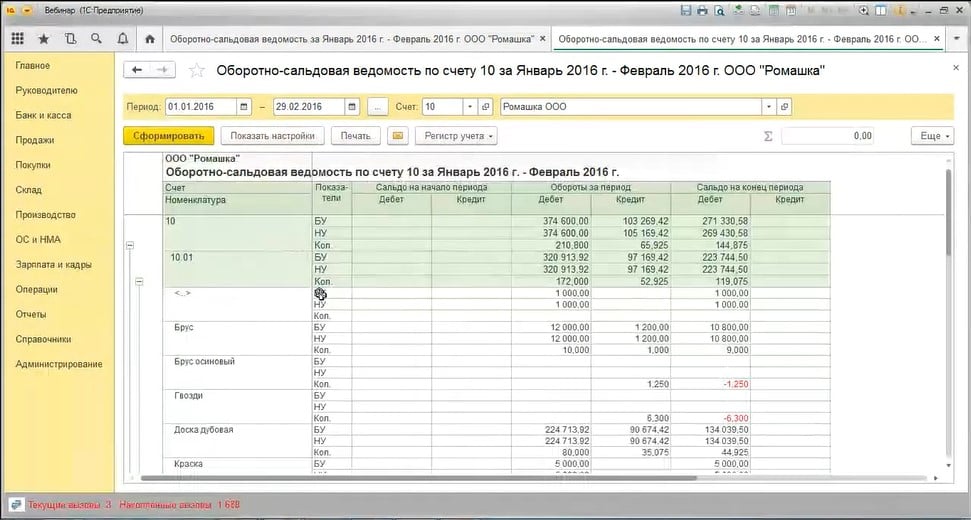

Снова сформируем отчет с этой настройкой.

Теперь в отчете уже не все в порядке:

- мы сразу видим отрицательный остаток;

- суммовое сальдо без количества;

- количественный остаток без суммы.

Это всё, конечно же, ошибки, причины у которых могут быть различные – о них мы поговорим чуть позже.

Как мы еще можем обнаружить подобные ошибки, если оборотно-сальдовая ведомость для нас неудобна? Например, при большом количестве номенклатурных позиций.

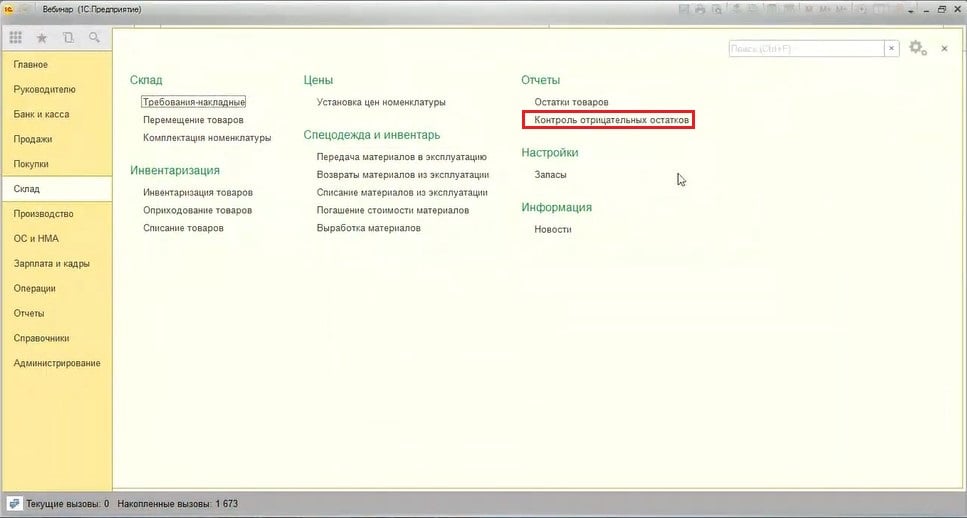

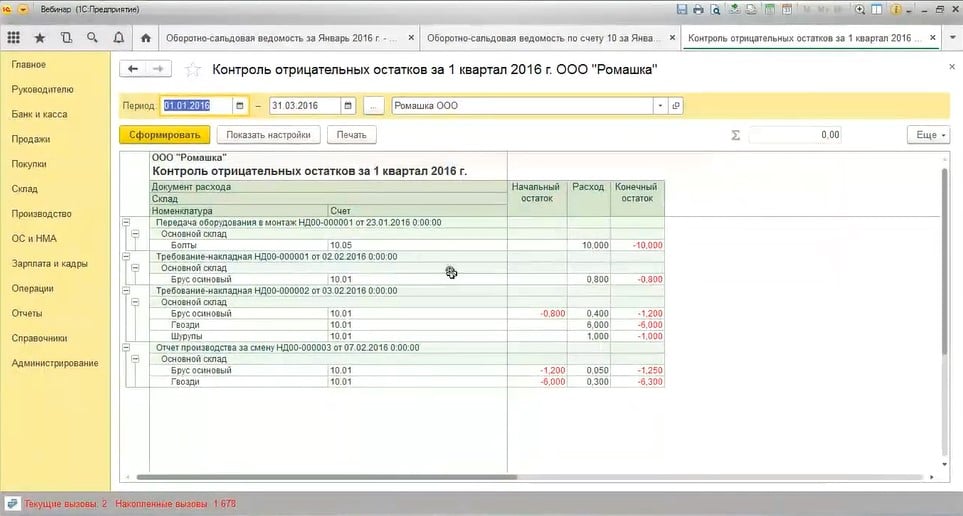

В этом случае можно сформировать специальный отчёт, который называется «Контроль отрицательных остатков». Находится данный отчёт в разделе «Склад».

В этом отчёте мы видим все позиции с отрицательным остатком с указанием счетов учета. А также узнаем, после проведения какого документа получился такой остаток.

Какие причины могут привести к данной ситуации?

Например, есть документ списания или реализации номенклатуры, но нет поступления. Почему нет поступления:

- при вводе одного из документов (поступления или списания) ошиблись и выбрали не ту номенклатуру, которую нужно было;

- на момент проведения документа списания поступление было, но оно было введено неверной датой, которую позже изменили;

- поступление было введено ошибочно, и его удалили уже после списание номенклатуры и т.д.

То есть причин большое разнообразие. Необходимо в каждой ситуации эту причину выявить и решить проблему: либо убрать документ списания, либо изменить номенклатуру, либо ввести документ поступления, если он всё-таки должен быть. После устранения ошибок цепочка движения номенклатуры закроется, и у нас появится ясная правильная картина.

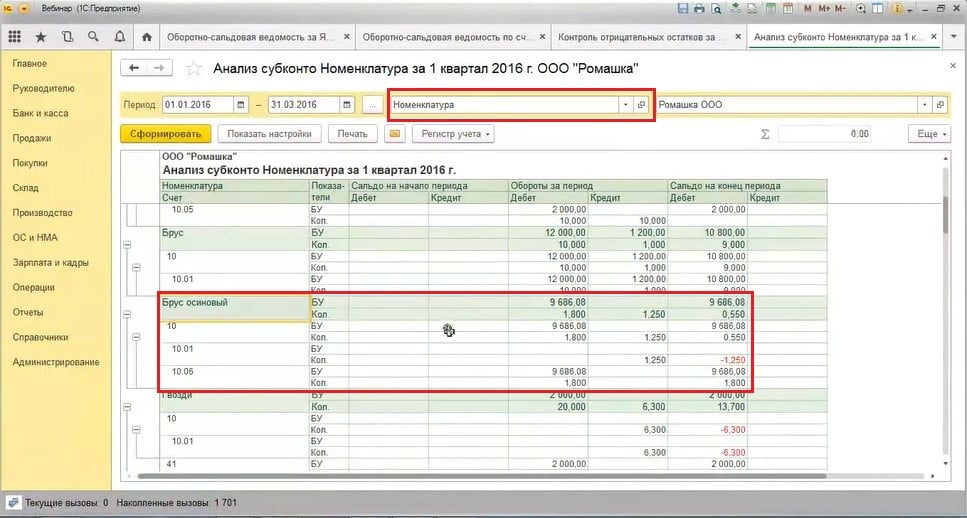

Еще может быть другая причина: поступление ТМЦ на один счёт, а списание с другого. По оборотно-сальдовой ведомости в этой ситуации мы причин не увидим, по контрольной ведомости тоже заметим лишь ошибки. Поэтому нужно сформировать ещё один отчёт «Анализ субконто». Раз мы говорим о материалах, товарах – нам нужно анализировать номенклатуру. Выбираем поле «Номенклатура» и формируем отчёт «Анализ субконто».

Итак, мы видим, что поступление материала «Брус осиновый» всё-таки было, но на счёт 10.06, а списали его с 10.01. Это довольно распространённая ошибка, особенно на 10 счёте, где субсчетов много: при поступлении посчитали, что это прочий материал, потом списали, думая, что он числится на 10.01. В итоге получился отрицательный количественный остаток.

Если после исправления и проведения одного из документов мы видим, что сумма при списании не появилась, нужно перепровести второй документ или сделать групповое перепроведение после исправления всех подобных ошибок.

Структура счетов налогового учета

Для отражения данных налогового учета используются вспомогательные забалансовые счета. Эти счета не используются для ведения бухгалтерского учета и не учитываются при формировании бухгалтерской отчетности. Номера налоговых счетов начинаются с буквы "Н". Счета налогового учета имеют следующую структуру (для упрощения и обобщения структура счетов показана без учета субсчетов):

Н01 "Формирование стоимости объекта учета";

Н02 "Движение имущества, прав";

Н03 "Нормируемые расходы";

Н04 "Расходы будущих периодов";

Н05 "Амортизируемое имущество";

Н06 "Доходы от реализации имущества, работ, услуг, прав";

Н07 "Расходы, связанные с реализацией имущества, работ, услуг, прав";

Н08 "Внереализационные доходы";

Н09 "Внереализационные расходы";

Н10 "Убытки прошлых лет по объектам обслуживающих производств";

Н11 "Убытки прошлых лет";

Н12 "Учет целевого финансирования";

Н13 "Движение дебиторской и кредиторской задолженности".

По счету Н01 "Формирование стоимости объекта учета" отражаются расходы, произведенные в текущем периоде и связанные с формированием стоимости объектов учета, которые будут приняты к учету позднее. Например, на отдельных субсчетах счета Н01 отражается стоимость строящихся основных средств, расходы на НИОКР и освоение природных ресурсов. По субсчетам счета Н02 "Движение имущества, прав" отражается поступление и выбытие активов (товаров, материалов, готовой продукции и т.п.) в оценке, принятой для целей налогового учета. По счету Н03 "Нормируемые расходы" отражаются расходы, которые могут быть приняты к налоговому учету только в сумме, не превышающей нормативов, установленных для таких расходов главой 25 НК РФ. В частности это относится к представительским расходам, расходам на страхование, расходам на ремонт основных средств.

По счету Н04 "Расходы будущих периодов" отражаются расходы, которые не могут быть отнесены к расходам текущего периода в момент их признания, а включаются равными долями в расходы будущих отчетных (налоговых) периодов.

По счету Н05 "Амортизируемое имущество" отражается первоначальная стоимость и амортизация основных средств и нематериальных активов, принятая для целей налогового учета.

По счету Н06 "Доходы от реализации имущества, работ, услуг, прав" отражаются доходы от реализации текущего отчетного (налогового) периода.

По счету Н07 "Расходы, связанные с реализацией имущества, работ, услуг, прав" отражаются расходы, связанные с реализацией, текущего отчетного (налогового) периода.

По счетам Н08 "Внереализационные доходы" и Н09 "Внереализационные расходы" отражаются внереализационные доходы и расходы текущего отчетного (налогового) периода. По счетам Н10 "Убытки прошлых лет по объектам обслуживающих производств" и Н11 "Убытки прошлых лет" отражаются убытки прошлых лет. Такие убытки могут быть отнесены к текущему налоговому периоду и перенесены на будущие налоговые периоды в соответствии с главой 25 НК РФ.

По счету Н12 "Учет целевого финансирования" отражается движение имущества и денежных средств в рамках целевого финансирования.

По счету Н13 "Движение дебиторской и кредиторской задолженности" отражается движение дебиторской и кредиторской задолженности, возникающее при учете хозяйственных операций. На отдельном субсчете, для целей формирования регистра по движению кредиторской задолженности, отражается НДС кредиторской задолженности. Формирование и контроль начальных остатков по налоговому учету Для облегчения начала ведения налогового учета в "1С:Бухгалтерии 7.7" предусмотрено автоматическое формирование начальных остатков по следующим налоговым счетам:

1) Н01.01 "Формирование стоимости объектов внеоборотных активов";

2) Н01.02 "Учет стоимости оборудования";

3) Н01.05 "Формирование прямых расходов на производство товаров (работ, услуг) основного производства";

4) Н01.07 "Транспортные расходы по доставке покупных товаров";

5) Н02.01 "Поступление и выбытие материалов";

6) Н02.02 "Поступление и выбытие товаров";

7) Н02.03 "Поступление и выбытие готовой продукции";

8) Н02.04 "Товары отгруженные";

9) Н02.05 "Поступление и выбытие ценных бумаг";

10) Н02.06 "Приобретение прав в рамках оказания финансовых услуг";

11) Н05.01 "Первоначальная стоимость основных средств";

12) Н05.02 "Сумма начисленной амортизации основных средств";

13) Н05.03 "Первоначальная стоимость нематериальных активов";

14) Н05.04 "Сумма начисленной амортизации нематериальных активов";

15) Н13.01 "Движение дебиторской задолженности";

16) Н13.02 "Движение кредиторской задолженности";

17) Н13.03 "НДС по кредиторской задолженности".

Начальные остатки формируются по данным бухгалтерского учета и могут быть скорректированы вручную. При ручной корректировке можно легко увидеть разницу между оценкой объектов учета в бухгалтерском и налоговом учете.

Нет времени читать?

В 2021 неисключительные права пользования на результаты интеллектуальной деятельности (РИД) — права пользования на РИД в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на РИД, в том числе неисключительные лицензии на программные продукты, учитываются в соответствии с положениями федерального стандарта «Нематериальные активы», утвержденного приказом Минфина РФ от 15.11.2019 № 181н.

Как учитываются НМА в 2021 году

В соответствии с Инструкцией 157н в Едином плане счетов бухгалтерского учета права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на такой актив, учитываются на соответствующих счетах аналитического учета счета 111.60 «Права пользования нематериальными активами»:

- на счете 111.6N «Права пользования научными исследованиями (научно-исследовательскими разработками)» — права пользования на результаты научных исследований (научно-исследовательских разработок);

- на счете 111.6R «Права пользования опытно-конструкторскими и технологическими разработками» — права пользования на результаты опытно-конструкторских и технологических работ;

- на счете 111.6I «Права пользования программным обеспечением и базами данных» — права пользования на программное обеспечение и базы данных;

- на счете 111.6D «Права пользования иными объектами интеллектуальной собственности» — права пользования иными нематериальными активами.

В целях отражения прав пользования нематериальными активами (неисключительных прав на РИД) применяются следующие подстатьи КОСГУ:

- для неисключительных прав с определенным сроком полезного использования 352 и 452 КОСГУ;

- для неисключительных прав с неопределенным сроком полезного использования в соответствии с п. 11.5.3 и 12.5.3 Порядка № 209н: 353 и 453 КОСГУ.

Заметим, что кассовые расходы на приобретение неисключительных прав пользования на РИД как прежде, подлежат отражению по подстатье 226 «Прочие работы, услуги» КОСГУ (пункт 10.2.6 Порядка № 209н).

Порядок перевода на баланс неисключительных прав пользования на РИД

Одним из примеров объектов учитываемых на счете 111.60 «Права пользования нематериальными активами», а именно на счете 111.6I «Права пользования программным обеспечением и базами данных», являются используемые в деятельности учреждения программные продукты на платформе «1С:Предприятие».

В комплект поставки программы, к примеру «1С:Бухгалтерия государственного учреждения 8», входит лицензионное соглашение, по которому лицензиату предоставляются отдельные неисключительные права на использование программы.

Лицензионное соглашение на программу «1С» — бессрочное, является документом, подтверждающим наличие у лицензиата прав, предоставленных правообладателем — фирмой «1С», на использование программного продукта.

Документом, подтверждающим наличие у лицензиата прав использовать программу на нескольких рабочих местах, является дополнительная клиентская лицензия (лицензии) на определенное количество рабочих мест.

До 01.01.2021 по Инструкции № 157н неисключительные права пользования на результаты интеллектуальной деятельности, в том числе лицензии на неисключительные права пользования программными продуктами, учитывались на забалансовом счете 01 «Имущество, полученное в пользование». На счете 401.50 «Расходы будущих периодов» учитывались расходы, связанные с приобретением неисключительного права пользования нематериальными активами в течение нескольких отчетных периодов.

С 1 января 2021 г. в соответствии с приказом Минфина РФ от 14.09.2020 № 198н такие объекты, учитываемые за балансом на счете 01, должны учитываться на балансе в составе счета 111.6I «Права пользования программным обеспечением и базами данных».

Методические рекомендации по применению Стандарта «Нематериальные активы» доведены письмом Минфина РФ от 30.11.2020 № 02-07-07/104384.

В данных методических рекомендациях содержатся положения по первому применению Стандарта и переходные положения. В отличие от переходных положений внедренных ранее стандартов (Приказ Минфина РФ от 28.02.2018 № 34н, Приказ Минфина РФ от 07.12.2018 № 256н, Приказ Минфина РФ от 31.12.2016 № 257н и др.), согласно которым принятие к балансовому учету объектов, соответствующих критериям актива, отражалось в межотчетный период в корреспонденции со счетом 401.30 «Финансовый результат прошлых отчетных периодов», перевод с забалансового учета на балансовый учет прав пользования нематериальными активами осуществляется операциями 2021 года в следующем порядке:

«Признание объектов бухгалтерского учета, ранее не признававшихся в составе нематериальных активов и (или) отраженных на забалансовом учете, в составе группы нефинансовых активов согласно СГС «Нематериальные активы» осуществляется операциями 2021 г. по результатам инвентаризации, которая проводится с целью выявления таких объектов бухгалтерского учета.

Расходы на приобретение неисключительных прав, ранее учитываемые на счете 401.50 «Расходы будущих периодов», срок полезного использования которых на 1 января 2021 г. составляет менее 12 месяцев, относятся на финансовый результат первым рабочим днем года применения СГС «Нематериальные активы». Данные расходы не формируют стоимость объекта учета — прав пользования нематериальными активами в соответствии с СГС «Нематериальные активы».

Следовательно, если на 01.01.2021 на счете 401.50 учитываются расходы на приобретение лицензионного права на РИД, срок полезного использования которого меньше года, соответствующий остаток по счету 401.50 следует списать на финансовый результат операциями 2021 г. следующей проводкой:

Д-т 0 401.20 226 К-т 0 401.50 226.

Сумма списания и необходимость списания определяются по результатам инвентаризации и закрепляются в Решении Комиссии по поступлению и выбытию активов.

С 01.01.2021 года неисключительные права пользования на результаты интеллектуальной деятельности более не учитываются на забалансовом счете 01 «Имущество, полученное в пользование», так как приказом Минфина РФ от 14.09.2020 № 198н из описания забалансового счета 01 исключено упоминание о неисключительных правах пользования на результаты интеллектуальной деятельности с 01.01.2021.

Соответственно одновременно со списанием остатка по счету 401 50 необходимо списать соответствующий объект с забалансового счета 01, независимо от того, что срок действия лицензии еще не истек.

Методологами Минфина РФ даны разъяснения на видеоконференции Федерального казначейства по вопросам формирования годовой бюджетной (бухгалтерской) отчетности за 2020 г.:

«Учреждения должны объявить в I кв. 2021 г. инвентаризацию в связи с вступлением в действие Стандарта „Нематериальные активы“.

При проведении инвентаризации определяются оставшиеся на 01.01.2021 сроки полезного использования объектов, учитываемых на счете 01, и соответствующие суммы на счете 401.50.

Сумма списания должна быть зафиксирована в решении комиссии по поступлению и выбытию. Комиссия должна получить документы о том, что право прекращено или заканчивается в срок, или будет продлено, и на этом основании списать остаток по счету 401.50 или принять объект к учету на счет 111.60 — если срок использования больше 12 месяцев. В Решении должно быть зафиксировано, какие права и на что, чтобы определить счет учета. Бухгалтер не является специалистом в области имущественных прав, соответственно должно быть Решение комиссии.

В Решении должно быть указано, например, что это лицензия на программный продукт будет использоваться более 12 месяцев. Срок полезного использования такой-то.

Пока Решения нет, на баланс права пользования НМА не следует поднимать. Их не следует переносить в межотчетный период. Закрываем 2020 год как есть».

Из всего вышесказанного следует: в 2020 г. и в межотчетный период никакие записи по поднятию на баланс неисключительных прав пользования на РИД не формируются.

Соответственно, если срок полезного использования неисключительного права на РИД больше года, расходы будущих периодов формируют стоимость объекта учета — прав пользования НМА, в учете следует оформить следующие проводки:

- формирование фактической стоимости права пользования НМА

Д-т 0 106.60 350 К-т 0 401.50 226

- принятие к учету права пользования НМА в той же сумме

Д-т 0 111.60 350 К-т 0 106.60 350.

Соответствующий объект учета одновременно списывается с забалансового счета 01.

Далее амортизацию следует начислять из оставшегося срока полезного использования.

На бессрочные лицензии амортизация не начисляется, так как п. 26 Стандарта «Нематериальные активы» гласит: «По объектам нематериальных активов с неопределенным сроком полезного использования амортизация не начисляется до момента их реклассификации в подгруппу объектов нематериальных активов с определенным сроком полезного использования.»

Как оформить в «1С»

Рассмотрим примеры бухгалтерских записей, оформляемых в учете и в программе «1С:Бухгалтерия государственного учреждения 8» в 2021 г. по результатам инвентаризации неисключительных лицензий на программные продукты на основании Решения комиссии в Таблице.

Начислена амортизация прав пользования НМА стоимостью до 100 000 руб. включительно в размере 100% первоначальной стоимости

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Юлия Пыркова,

старший бухгалтер-консультант бюджетного направления Линии консультаций «ГЭНДАЛЬФ»

Читайте также: