Сбербанк инвестиции налоги как платить

Опубликовано: 20.09.2024

p, blockquote 1,0,0,0,0 -->

Заработок — самое излюбленное занятие у каждого человека. Понимая это, многие банки, в том числе Сбербанк, начали выступать не только в роли финансовой организации, но и брокера. Поэтому в линейки их продуктов и появился индивидуальный инвестиционный счет.

p, blockquote 2,0,0,0,0 -->

Что такое ИИС?

Индивидуальный инвестиционный счет представляет собой счет, который создан для инвестиций. С его помощью можно будет торговать на бирже, зарабатывая на покупке акций, валют, облигаций и ценных бумаг. ИИС еще называют своеобразным аналогом брокерского счета, в котором можно делать буквально все то же самое. Единственное их отличие — налоговой вычет. Открывая индивидуальный инвестиционный счет можно самому выбирать его тип. Их всего два.

p, blockquote 3,0,0,0,0 -->

Изучите условия открытия ИИС в Сбербанке прежде чем принять решение по открытие счета именно в данном банке.

Открытие ИИС в Сбербанке

Чтобы открыть ИИС в Сбербанке, необходимо будет зайти на официальный сайт Сбербанка, находящийся по ссылке https://www.sberbank.ru/ru/person/investments/iis_new. Затем, после того, как эти действия будут выполнены, нужно выполнить максимально простую инструкцию:

p, blockquote 5,0,0,0,0 -->

- Необходимо авторизоваться через свою учетную запись в Сбербанке. То есть, перед тем, как открыть счет, нужно стать клиентом этого банка. Разницы в том, будет открыта кредитная или дебетовая карта, нет.

- Договориться о встрече с представителем банка и подписать необходимые документы.

- Пополнить свой счет деньгами, используя любую карту этого банка.

- Установить на свой смартфон Сбербанк Инвестор и начать зарабатывать деньги на инвестициях.

Так и выглядит алгоритм открытия индивидуального инвестиционного счета в Сбербанке.

p, blockquote 6,0,0,0,0 -->

Плюсы и минусы открытия ИИС в Сбербанке

У ИИС, оформленного в Сбербанке, есть определенное количество преимуществ и недостатков. Стоит начать с первого.

Главным преимуществом открытия индивидуального инвестиционного счета в Сбербанке, разумеется, можно назвать налоговую льготу. Даже в том случае, если инвестор пополнит свой счет и забудет, то на типе A доход будет колебаться в двузначном числе. То есть, свои средства можно приумножать на 10-20% каждый год. Ни один из банков, существующих на данный момент, не способен предоставить такой процент на вклад.

p, blockquote 8,0,0,0,0 -->

Все преимущества ИИС, открытого в Сбербанке

В целом же, Сбербанк предоставляет достаточно неплохие условия обслуживания и преимуществ. Есть и недостатки, которые обязательно должны быть учтены.

p, blockquote 9,1,0,0,0 -->

Все недостатки ИИС, открытого в Сбербанке

Сбербанк — то самое место, где стоит инвестировать в акции и зарабатывать на них реальные деньги. Но есть вариант и поинтереснее!

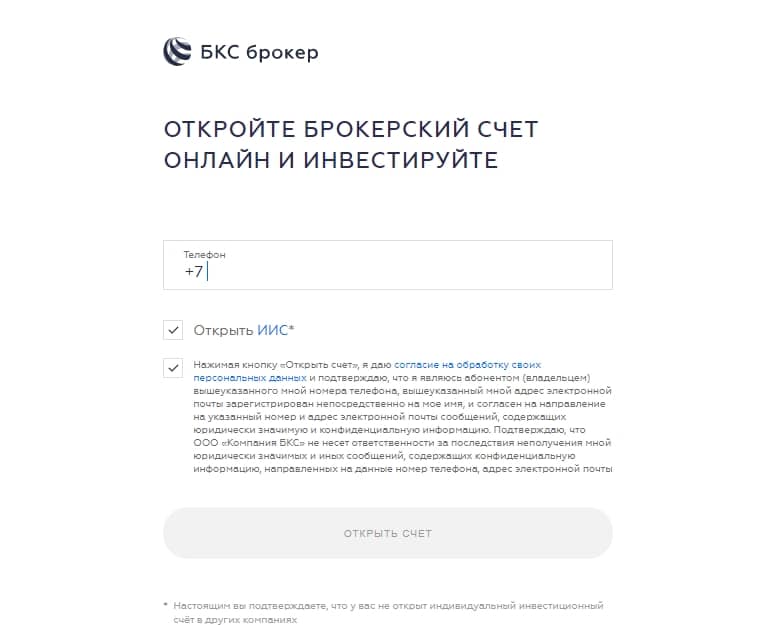

Сравнение ИИС в Сбербанке и в БКС Брокер

p, blockquote 11,0,0,0,0 -->

БКС — популярный брокер, который создан специально для различных инвесторов. Он прекрасно подойдет как для новичков, так и профессионалов. Его главным преимуществом, в отличие от Сбербанка, считается карта. Он не привязывает пользователя к какому-либо банку, а значит к определенному сервису, как это происходит в Сбербанке.

p, blockquote 12,0,0,0,0 -->

Еще БКС предлагает минимальные комиссии за обслуживание и осуществление сделок. В Сбербанке они немного выше, чем в БКС. Но в обмен на это пользователь, открывший ИИС в Сбербанке, получит интересное приложение, качественную техническую поддержку и филиалы по всей России! Нельзя однозначно сказать то, какой из этих ресурсов предоставляет лучший сервис. Они оба хороши и однозначно заслуживают внимание как начинающих, так и профессиональных инвесторов!

p, blockquote 13,0,0,0,0 -->

Ранее мы писали статью про вывод средств с иис в сбербанке в рамках которой мы рассмотрели алгоритм вывода, а также возможные последствия. Советуем к изучению.

Выгоды открытия ИИС в БКС Брокер

Если же говорить про БКС, то это прекрасный брокер, который подходит для открытия ИИС. У него есть следующий набор преимуществ:

p, blockquote 15,0,0,0,0 -->

- Доступные условия вложений;

- Минимальные комиссии, либо их полное отсутствие;

- Полностью легальная деятельность, которая регулируется законодательством;

- Высокая надежность, обусловленная длительным сроком работы.

БКС — тот самый брокер, который точно предложит читателю все необходимые условия для заработка!

Как открыть ИИС в БКС Брокер?

p, blockquote 17,0,0,0,0 -->

Если же пользователя заинтересовали те условия, которые предлагает БКС, то он точно должен открыть у них индивидуальный инвестиционный счет. Это делается за пару минут и все, что придется сделать, так это:

Если вы инвестируете деньги в ценные бумаги на брокерском счете, то получаете определенный доход. А если инвестируете деньги на индивидуальном инвестиционном счете, то увеличите доход сразу на 13 %. Давайте разбираться, как это сделать.

Что нужно знать об ИИС в 2020 году

Индивидуальный инвестиционный счет (ИИС) открывают у биржевого брокера или доверительного управляющего. Разница в способе управления счетом: в первом случае — самостоятельное управление, во втором — доверительное. Инвестировать через брокера выгоднее — меньше процент комиссии.

Есть два типа ИИС:

- тип А — вычет на взносы;

- тип Б — вычет на доход.

Подробно о каждом типе ИИС и особенности получения вычета по нему разберем ниже. Но выбрать можно только один тип счета.

- минимальный срок существования ИИС — 3 года;

- открывать ИИС можно только у одного брокера;

- максимальный взнос на ИИС — 1 млн. рублей в год.

- вывод денег с ИИС — закрытие ИИС.

Пример 1:

В 2019 году вы открыли ИИС и внесли 400 тыс. рублей. В 2020 году подали декларацию, и вернули налог — 52 тыс. рублей (13%*400 тыс. рублей). В этом же году решили вывести с ИИС — 452 тыс. рублей. В таком случае, вам придется вернуть в налоговую полученный ранее налог — 52 тыс. рублей.

Пример 2:

Вы открыли в 2018 году ИИС в управляющей компании. А в 2019 году узнали, что можно открыть ИИС у брокера и не платить дорогие комиссии за управление счетом. Но второй ИИС открыть не получится, пока не закроете первый или не переведете ценные бумаги от управляющей компании к брокеру.

Кто может получить вычет по ИИС

Открыть ИИС могут только налоговые резиденты РФ. По закону это лица, фактически находящиеся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 1 января по 31 декабря 2020 года, (Федеральный закон от 31.07.2020 № 265-ФЗ). ИИС предусмотрен как для физический лиц, так и для индивидуальных предпринимателей на общем режиме налогообложения. Главное условие — наличие официального дохода, облагаемого налогом по ставке 13 % (НДФЛ).

Вы получите вычет по ИИС, если:

- не получаете официальную зарплату, но в течение года платили НДФЛ со сдачи квартиры в аренду;

- занимаетесь активной торговлей на фондовом рынке (брокер уплачивает НДФЛ со сделок купли-продажи ценных бумаг). Но помните, что с дивидендов вы не получите налоговый вычет.

Вычет типа А — на взносы

Максимальный взнос на ИИС, с которого государство вернет 13 % НДФЛ — 400 тыс. рублей в год. Вы получите на свой счет не больше 52 тыс. рублей (400 тыс. рублей*13%). Если работодатель уплатил за вас НФДЛ более 52 тыс. рублей в год, то вернете налог в максимальном размере. Вернуть НДФЛ можно за три прошлых года. Если доходы позволяют, то хоть каждый год возвращайте 52 тыс. рублей и реинвестируйте деньги дальше. Вот как это работает.

Пример 1:

Вы открыли ИИС и внесли деньги в 2019 год. Подать декларацию на вычет нужно до 2022 года. Если подадите позднее, то вычет не получите. В 2020 году — получите вычет за 2019 год, в 2021 году — вычет за 2020 год, в 2022 году — вычет за 2021 год.

Пример 2:

Вы открыли ИИС в 2020 году. В декабре 2022 года завели на счет 400 тыс. рублей. В январе 2023 года заявили вычет с максимальной суммы взноса — 400 тыс. рублей, и закрыли ИИС, чтобы вывести деньги обратно. В течение трех месяцев (срок камеральной проверки) вам на счет вернут налог — 52 тыс. рублей. В таком случае, вам не придется ждать 3 года, чтобы вывести деньги.

Пример 3:

В 2020 году внесли на ИИС — 500 тыс. рублей и купили на них ценные бумаги. За 2020 год работодатель уплатил за вас НДФЛ — 60 тыс. рублей. В 2021 году подаете декларацию на вычет. Максимальная сумма вычета — 400 тыс. рублей. Сумма уплаченного НДФЛ (60 тыс. рублей) позволяет вернуть на счет налог — 52 тыс. рублей (400 тыс. руб. * 13 %).

В декабре 2021 года заводите снова деньги на ИИС — 252 тыс. рублей (52 тыс. рублей — возврат налога и 200 тыс. рублей — свои средства). За 2021 год работодатель уплатил за вас НДФЛ — 50 тыс. рублей. В январе 2022 году подаете декларацию на вычет. Сумма уплаченного НДФЛ (50 тыс. рублей) позволяет вернуть 32 760 рублей (252 тыс. рублей * 13 %). В дальнейшем полученную сумму можете дальше реинвестировать на ИИС и получать налоговые вычеты.

Вычет типа Б — на доходы

По итогам года брокер (налоговый агент) уплачивает с ваших операций 13% НДФЛ. Такой процент существенно снижает доходность инвестиционного портфеля.

Получить вычет типа Б можно только при закрытии ИИС — когда пройдет 3 года. Если к окончанию срока ИИС ваш портфель показывает положительный финансовый результат (прибыль от продаж ценных бумаг превышает убытки), то вы можете не платить 13 % НДФЛ (п. 4 ст. 219.1 НК РФ).

Имейте в виду, не весь доход подлежит освобождению от НДФЛ. Освобождаются от налога доходы от продажи ценных бумаг, валютной переоценки и купоны. Дивиденды и корпоративные облигации, выпущенные после 1 января 2017 года (если купонный доход превышает ставку рефинансирования ЦБ, увеличенную на пять пунктов) не освобождаются от уплаты налогов (письмо Минфина России от 23.06.2017 № 03-04-06/39694).

Пример:

В 2017 году вы купили ценные бумаги на 500 тыс. рублей, в 2018 году — на 700 тыс. рублей, в 2019 году — 800 тыс. рублей. В 2020 году (за 3 года) зафиксированы прибыльные сделки на 700 тыс. рублей, убыточные позиции — 40 тыс. рублей. Финансовый результат за 3 года — 660 тыс. рублей (700 тыс. рублей — 40 тыс. рублей). В 2020 году брокер удержал и уплатил с вас 85 800 рублей (660 тыс. рублей * 13 %). В декабре вы применили вычет по типу В. Таким образом, вы получите доход от ценных бумаг — 574 200 тыс. рублей (660 000-85 800) и возврат налога — 85 800 рублей.

Какой тип ИИС выбрать: тип А или тип Б

Вычет по типу А подойдет вам, если:

- есть налогооблагаемый доход по ставке 13 %;

- вы консервативный инвестор (вкладываете деньги в государственные и корпоративные облигации);

- хотите ежегодно получать налоговый вычет.

Вычет по типу Б подойдет вам, если:

- отсутствует налогооблагаемый доход по ставке 13 %;

- активно торгуете на фондовом рынке.

Самый популярный вычет — типа А. Даже неопытные инвесторы могу увеличить доходность своего портфеля на 13 %.

Документы для оформления вычета по ИИС

Документы для налогового вычета на взнос (тип А):

- справка 2-НДФЛ за год (в котором появилось право на вычет);

- копия договора на ведение ИИС или договор о брокерском обслуживании (взять у брокера или управляющей компании);

- брокерский отчет о движении средств на ИИС или платежные поручения из банка (копия);

- заявление о возврате (указать реквизиты своего банковского счета)

Документы для налогового вычета на доходы (тип Б):

Если получать вычет через брокера или управляющую компанию, то:

- справка из налоговой инспекции, подтверждающая, что ранее не пользовались правом на получение вычета на взносы (тип А).

Если получать вычет через налоговую инспекцию:

- декларация 3-НДФЛ;

- справка 2-НДФЛ от брокера или управляющей компании;

- заявление о возврате (указать реквизиты своего банковского счета).

Как быстро и недорого оформить вычет

В процессе сбора документов для налоговой, вы не раз пожалеете, что взялись за это дело. Что точно повергнет вас в глубокое отчаяние, так это заполнение налоговой декларации. И в этой непростой ситуации специалисты компании Верните.налог помогут как можно скорее вернуть ваши деньги.

Меньше чем за 24 часа вас проконсультируют по вычетам, заполнят декларацию, подготовят и подадут документы в налоговую. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

В ходе проверки налоговая инспекция может ошибиться в размере вычета. Мы полностью берем на себя общение с налоговой инспекцией: будем следить за своевременной выплатой, звонить, оформлять жалобы и защищать ваши права согласно НК РФ. Пакет «Премиум» предлагает полное сопровождение проверки с момента подачи и до получения денег на ваш счет. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Владелец индивидуального инвестиционного счета сможет получить налоговый вычет. При внесении на ИИС ежегодно до 400 000 рублей можно вернуть часть уплаченного государству НДФЛ – до 52 000 рублей в год. А тем, кто не платит НДФЛ, не придется уплачивать налог с суммы полученной прибыли

Популярность ИИС – на пике

Для стимулирования притока долгосрочных инвестиций физических лиц на фондовый рынок с 1 января 2015 г. им была предоставлена возможность открывать индивидуальные инвестиционные счета (ИИС).

О росте интереса к ИИС рассказал адвокат, основатель юридической компании A.T.Legal Николай Титов: «Вложение денежных средств в ценные бумаги на протяжении многих десятилетий являлось уделом избранных из-за сложности процедуры инвестирования и управления активами. Но сегодня на смену профессионалам приходят неквалифицированные инвесторы, для которых традиционные способы хранения денежных средств утратили актуальность. За последние годы стали популярны индивидуальные инвестиционные счета. Причем пик этой популярности приходится на 2020 г. – период нестабильности, когда естественным желанием людей является сохранение и преумножение своих сбережений».

Эту мысль подтверждает статистика Московской биржи. По состоянию на 29 октября 2020 г. число частных инвесторов, имеющих доступ к рынкам биржи, составило 7,4 млн человек. С начала года российские граждане открыли 1,35 млн ИИС, в то время как за предыдущие пять лет – 1,65 млн. В ноябре количество открытых ИИС на бирже превысило 3 млн. Объем активов на ИИС за первое полугодие текущего года увеличился на 25% по сравнению с аналогичным показателем на конец 2019 г. и достиг 246 млрд руб.

«ИИС является хорошим промежуточным инструментом инвестирования, так как позволяет рассчитывать на повышенную по сравнению со вкладами доходность и пониженные риски за счет законодательных гарантий прав инвесторов, – отметил Николай Титов. – Кроме того, в России постепенно расширяется сфера применения этого инструмента. С 2021 г. можно будет открыть счет для учета драгоценных металлов».

Обычный брокерский счет и ИИС: в чем разница и какой предпочесть?

Начинающие инвесторы нередко задаются вопросом: что выбрать – обычный брокерский счет или ИИС? Брокерский счет – это открытый компанией-брокером счет инвестора, на котором хранятся средства и ценные бумаги. Используется он для совершения операций купли-продажи финансовых инструментов (акций, облигаций, валюты и др.) на российском биржевом рынке и зарубежных площадках. ИИС – разновидность брокерского счета. Но между ними есть отличия. О них рассказал Николай Титов.

- ИИС доступны только физлицам, а брокерский счет может открыть и организация.

- Если брокерский счет открывается только во исполнение договора о брокерском обслуживании, то ИИС может быть открыт и на основании договора доверительного управления. Так, по данным Московской биржи, на конец октября этого года 94,8% ИИС приходилось на брокерские счета, 5,2% составили счета доверительного управления.

- Гражданин может открыть только один ИИС, на котором должно быть размещено не более 1 млн руб. в год, и любое количество брокерских счетов.

- ИИС, в отличие от брокерского счета, можно открыть для учета большего количества объектов инвестиций (например, металлов).

- Денежные средства и другое имущество, учтенное на ИИС, могут быть направлены на приобретение ценных бумаг иностранных эмитентов только на российской бирже. В отношении брокерского счета таких ограничений нет.

- Владельцам ИИС предоставляются налоговые льготы – налоговый вычет. Доходы, полученные от брокерского счета, облагаются налогами в общем порядке.

Подробнее об особенностях ИИС рассказал адвокат Иркутской региональной коллегии адвокатов «Консенсус» Павел Рукавишников.

ИИС по своей сути – тот же брокерский счет, к которому применяются особенные правила. Например, владельцам ИИС предоставляется налоговый вычет (ст. 219.1 НК РФ), что существенно увеличивает доходность счета. При этом минимальный срок действия счета, в течение которого с него нельзя снимать средства без потери налоговых льгот, составляет 3 года, что снижает ликвидность активов, находящихся на ИИС. Это сделано для того, чтобы стимулировать инвестора к определенным действиям на рынке ценных бумаг, которые он не совершил бы как владелец обычного брокерского счета, – например, чтобы он в течение 3 лет держал средства в инвестициях, не выводя их со счета. По истечении 3 лет после открытия ИИС можно продолжать им пользоваться. Этот срок – лишь условие для того, чтобы получить налоговый вычет.

Таким образом, при выводе средств с ИИС до истечения 3-летнего периода инвестор потеряет право на налоговую льготу, а уже полученный вычет подлежит возврату государству. Вывод средств с ИИС подразумевает его закрытие, т.е. сделать это без закрытия счета невозможно (ч. 3 ст. 10.2-1 Закона о рынке ценных бумаг).

Человек может иметь только один ИИС и один договор на его ведение с брокером (ст. 10.2-1 Закона о рынке ценных бумаг). Если он заключит второй такой договор, то прежний должен быть прекращен в течение месяца, что означает закрытие старого ИИС. Но он вправе потребовать передать свои ценные бумаги и средства на новый ИИС. При этом независимо от наличия ИИС брокерских счетов у физлица может быть несколько.

ИИС может вести также доверительный управляющий. Это лицо, которое будет управлять счетом, т.е. приобретать активы (валюту, акции, облигации и т.д.), и получать в интересах клиента прибыль. По словам Павла Рукавишникова, многие путают брокерское обслуживание и доверительное управление. «Разница проста: брокер не принимает решения за инвестора о покупке активов, а просто выполняет его указания за комиссию. Доверительный управляющий сам решает, что покупать, что продавать и когда это делать, – объяснил адвокат. – Стоит ли обращаться к услугам управляющего – вопрос многогранный. Он относится к стратегии инвестирования. На мой взгляд, это необоснованно по ряду причин, в том числе из-за возможности “законного обмана”. К тому же доверительное управление осуществляется не бесплатно, что повлечет дополнительную потерю доходности. Выгоднее самостоятельно купить менее рискованные акции и облигации, после чего держать их 3 года на ИИС».

Отметим, что, по данным Московской биржи, опубликованным в ноябре, наибольшее количество ИИС среди банков открыто клиентами Сбербанка (1,6 млн счетов), Тинькофф Банка (508,9 тыс. счетов) и Банка ВТБ (472,6 тыс. счетов); среди брокерских компаний – клиентами БКС (150,1 тыс. счетов), «Открытие Брокер» (более 100,4 тыс. счетов), ФИНАМ (70,5 тыс. счетов); среди управляющих компаний – клиентами УК «Сбербанк Управление Активами» (204,1 тыс. счетов), УК «Альфа-Капитал» (38,2 тыс. счетов) и Группы УК «РЕГИОН» (32,9 тыс. счетов).

Николай Титов добавил: «Индивидуальные инвестиционные счета привлекательны прежде всего возможностью получения большего дохода по сравнению с банковскими вкладами и налоговыми льготами. При этом инвесторы защищены от астрономических потерь – именно для этого была ограничена максимальная сумма, которую можно разместить на ИИС, и введен запрет на открытие двух таких счетов. ИИС идеально подходят для непрофессионалов, в отличие от обычных брокерских счетов, ориентированных на тех, кто профессионально занимается ценными бумагами».

А можно о налоговых льготах поподробнее?

По словам Николая Титова, в зависимости от налоговой составляющей иногда принято говорить о двух типах ИИС – А и Б. Но данная классификация некорректна, так как в законодательстве не говорится о разновидностях индивидуальных инвестиционных счетов. Правильнее выделять типы налоговых вычетов, которые могут быть применены к ИИС, – от внесенных на счет денежных средств и от полученной прибыли при размещении активов на ИИС.

Подробнее о налоговых льготах рассказал адвокат, управляющий партнер КА «AKP Best Advice» Максим Первунин.

- Вычет от внесенной на счет суммы: при внесении на ИИС ежегодно до 400 тыс. руб. можно вернуть часть ранее уплаченного государству НДФЛ – до 52 тыс. руб. в год. Но только при условии, что ИИС не будет закрываться в течение 3 лет.

- Вычет от прибыли: при закрытии ИИС по истечении не менее 3 лет НДФЛ с суммы прибыли не уплачивается.

Вычет от внесенной на счет суммы может быть получен, только если ранее был уплачен НДФЛ, например при официальной заработной плате. Вычетом от прибыли могут воспользоваться даже те, кто НДФЛ не платил. Он пригодится нетрудоустроенным гражданам (пенсионерам, студентам и т.д.).

По словам Максима Первунина, получить инвестиционный налоговый вычет от внесенной суммы несложно. Заполните налоговую декларацию по форме 3-НДФЛ – это можно сделать в личном кабинете налогоплательщика на сайте ФНС nalog.ru. Приложите к декларации справки по форме 2-НДФЛ, которые можно получить в личном кабинете налогоплательщика или у работодателя. Также понадобятся копии документов, подтверждающих право на налоговый вычет, – в зависимости от вашей ситуации: договор на ведение ИИС, договор о брокерском обслуживании / доверительном управлении или заявление о присоединении к договору брокерского обслуживания. Еще нужно будет приложить копии документов, подтверждающих факт зачисления денежных средств на ИИС, – это может быть платежное поручение в случае перевода денежных средств с банковского счета; приходно-кассовый ордер, если средства вносились наличными; поручение на зачисление средств вместе с отчетом брокера о проведении операции, если они переводились с другого счета, открытого брокером / управляющей компанией. Вместе с декларацией и копиями документов подайте заявление на возврат НДФЛ.

Получить инвестиционный налоговый вычет от прибыли также не составит труда. Возьмите в налоговой две справки (можно через личный кабинет налогоплательщика): справку, подтверждающую, что вы ранее не пользовались правом на получение вычета от внесенной на счет суммы, и справку о том, что в течение срока действия договора на ведение ИИС вы не заключали аналогичные договоры. Эти справки предоставляются брокеру. Получив их, он не станет удерживать НДФЛ.

Какие риски несут инвесторы?

Максим Первунин предупредил: долгое пребывание брокера или управляющей компании на рынке не гарантирует, что в будущем они не станут банкротами. А в случае банкротства владельцы ИИС не смогут получить компенсацию от Агентства по страхованию вкладов.

Павел Рукавишников подтвердил: «Денежные средства на ИИС государством не застрахованы. При банкротстве брокера вы их потеряете. Однако право на ценные бумаги, хранящиеся на ИИС, вы не утратите и сможете передать их другому посреднику. Получается, в плане страховки ИИС уступает банковскому вкладу, но вы все равно не будете держать на этом счете деньги (или их там будет немного), ведь его основное предназначение – приобретение ценных бумаг. Поэтому страхование тут бессмысленно».

Об открытии брокерского счета, выборе брокера и рисках инвесторов подробнее написано в статье «Государство защитит начинающих инвесторов» – сказанное там применимо и к ИИС. «Дополнительно отмечу основной риск, свойственный именно ИИС, – сниженная ликвидность по сравнению с обычным брокерским счетом, – продолжил Павел Рукавишников. – Это означает, что процесс снятия средств с ИИС осложнен требованием держать их на счету 3 года. Фактически вы замораживаете средства и активы на нем на этот период. Если вам понадобится срочно вывести деньги или их часть, то потеряете налоговый вычет – основную “плюшку” ИИС, и будете вынуждены закрыть счет. Потому тем, кто хочет держать активы в ликвидном состоянии, рекомендуется открывать не ИИС, а обычный брокерский счет, например если вы откладываете деньги на отпуск в евро».

Как узнать больше об ИИС?

Как рассказал Павел Рукавишников, ИИС регулируются ст. 10.2-1 Закона о рынке ценных бумаг. Однако для полного понимания их работы придется изучить весь этот закон, в частности статьи, устанавливающие правила обращения ценных бумаг и регулирующие деятельность брокера, доверительного управляющего и других субъектов рынка.

Чтобы ознакомиться с порядком получения налогового вычета по ИИС, необходимо прочитать ст. 219.1 Налогового кодекса РФ. Но для полного понимания данной нормы будут необходимы знания о российской налоговой системе и базовые финансовые знания.

Какие изменения возможны в следующем году?

Максим Первунин рассказал, что Министерство финансов подготовило законопроект для упрощения порядка получения налоговых вычетов. В частности, Минфин предлагает больше не подавать налоговую декларацию по форме 3-НДФЛ. В этом и правда нет смысла, так как ФНС уже владеет всей информацией о налогоплательщике и достаточно лишь его волеизъявления в виде заявления для получения налогового вычета.

В настоящее время Банк России и Правительство РФ разрабатывают новые меры по совершенствованию финансовых инструментов трансформации сбережений в долгосрочные и устойчивые инвестиции. Так, в опубликованной «Концепции совершенствования механизма индивидуального инвестиционного счета для стимулирования долгосрочных инвестиций в Российской Федерации» предлагается введение ИИС третьего типа. Его можно будет открыть одновременно с ИИС первого и второго типов. Согласно тексту Концепции, минимальный срок инвестирования для такого ИИС – 10 лет. По истечении этого периода можно будет выбрать для себя удобный вариант оформления вычета: на ежемесячно вносимую сумму через работодателя, но не более 6% от дохода, или на самостоятельно размещенную сумму, но не более 120 тыс. руб. в год. Также можно будет воспользоваться налоговой льготой на инвестиционный доход.

Порядок действий для вывода денежных средств с брокерского счета Сбербанка зависит от того, какую торговую платформу вы используете для совершения сделок на фондовом рынке. Подать заявку можно 4 способами. Читайте статью далее и вы узнаете:

Краткое содержание статьи

Особенности денежных переводов

Перевести деньги возможно только на тот счет, который указан в анкете инвестора.На сторонние счета переводы запрещены политикой Сбербанка. В целях безопасности для совершения операции потребуется ввести одноразовый СМС-код.

Вывести деньги с брокерского счета, открытого в Сбербанке, получится не раньше, чем на 4-й день с момента продажи ценных бумаг. Такое правило действует для того, чтобы брокер смог своевременно рассчитать и удержать налог на доходы физических лиц (НДФЛ) и оформить соответствующие документы.

Если вы планируете снять деньги с брокерского счета для торгов на фондовом рынке, чтобы перекинуть их на счет для совершения операций на валютной бирже, то для этого в Сбербанке предусмотрена опция “Переводы”.

Важно! Вывод денег с индивидуального инвестиционного счета возможен только при личном визите в отделение банка.

Голосовая подача заявки в трейд-деск

Чтобы снять деньги, инвестору необходимо позвонить по номеру 8 800 3337776 и подать неторговое поручение на вывод денежных средств, пройдя процедуру идентификации. Для этого потребуется назвать номер договора и пароль из кодовой таблицы инвестора, предварительно стерев защитный слой из той ячейки, о номере которой сообщит операционист. Заявки принимаются в промежуток времени с 09:30 до 17:55 по Москве.

Вывод средств с quik

Для вывода денег с брокерского счета через QUIK выполните следующие действия:

- Пройти двухэтапную аутентификацию.

![]()

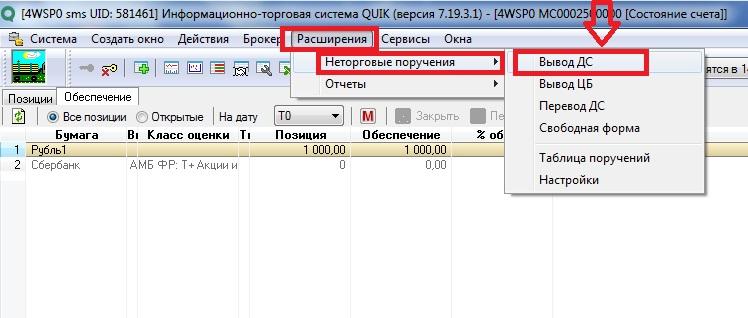

- В верхней панели открыть вкладку «Расширения» —> «Неторговые поручения» — >»Вывод ДС».

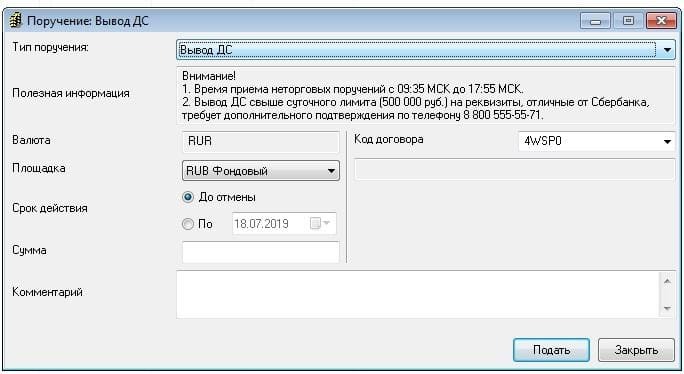

- Заполнить все поля поручения, выбрав код договора, площадку, валюту, сумму. Затем нажмите на кнопку «Подать».

![]()

После выполнения всех действия заявка будет зарегистрирована в системе. Инвестору остается только ожидать ее исполнения. После того, как заявка будет выполнена, денежные средства поступят на банковский счет. В случае возникновения каких-либо проблем вы всегда можете обратиться в службу поддержки Сбербанк.

Через онлайн-сервис webQUIK

Через программу Quik или webQuik также можно подать неторговое поручение.

- Сперва необходимо пройти двухэтапную авторизацию, введя логин и пароль, а затем СМС-код.

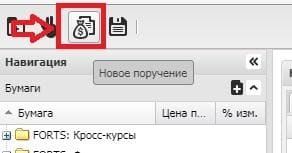

- Чтобы подать поручение на вывод денежных средств, в верхнем меню кликните по кнопке, которая выглядит как мешок с символом доллара.

![]()

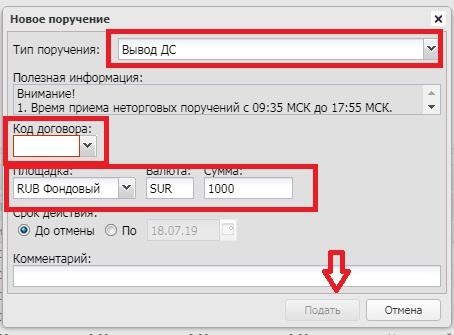

- Заполните заявку, указав тип поручения, код договора, площадку, валюту и сумму. Затем нажмите на кнопку «Подать».

![]()

Через приложение Сбербанк Инвестор

Здесь можно установить галочку напротив пункта “В размере свободного остатка”, тогда спишется вся доступная сумма. Если эта галочка не стоит, то сумму необходимо ввести вручную.

Посмотрите видео-инструкцию

Комиссии брокера

С неторговых поручений Сбербанк не взимает комиссию. Исключение составляет подача голосовых заявок в трей-деск. До 20 поручений — бесплатно, далее — 150 рублей за 1 заявку. Если суточный превышен лимит в 100 тысяч рублей, то вывести деньги можно только с помощью голосовой подачи заявки в контакт-центр. Это ограничение введено для страховки от мошеннических действий.

Как платить налоги?

Согласно Налоговому кодексу РФ, брокер осуществляет функции налогового агента при совершении инвестором операций с ценными бумагами на фондовом рынке. Все функции по расчету и удержанию налога на доходы физических лиц возлагаются на брокерскую компанию. Расчет налога осуществляется на момент продажи ценных бумаг и удерживается при выводе денежных средств на банковский счет.

Налог при выводе средств с брокерского счет при продаже ценных бумаг соответствует следующим ставкам:

- 13% — для физических лиц, являющихся резидентами РФ

- 30% — для нерезидентов РФ.

Налог при выводе средств с брокерского счет выплате дивидендов применяются такие ставки:

- 13% — для физлиц-резидентов РФ;

- 15% — для нерезидентов РФ.

По умолчанию дивидендный доход зачисляется на брокерский счет, если ранее вами не было написано заявление на перечисление денег на банковский счет.

Время зачисления денег

Сколько идут деньги с брокерского счета на карту? Вывод средств обычно осуществляется в срок не более 2 рабочих дней (чаще всего в течение 1 дня). Подать поручение можно не ранее, чем через 4 дня (включая день совершения сделки) после продажи ценных бумаг.

Это связано с тем, что фондовый рынок работает в режиме Т+2 дня, к тому же потребуется время на расчет НДФЛ. При задержки платежей вы можете связаться с сотрудником службы поддержки в онлайн-чате в приложении Сбербанк.

Инвестор или позвонить на горячую линию 8-800-555-55-51.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

- Об авторе

- Недавние публикации

- Топ-14 лучших книг по инвестированию для новичков - Май 14, 2021

- Разбор ETF-фонда DIVD Индекс дивидендных акций - Май 11, 2021

- Сколько нужно инвестировать для ежемесячного пассивного дохода 100000 рублей - Май 5, 2021

Иванова Светлана Сергеевна

● Образование: высшее, менеджер по инвестициям. ● Закончила курсы "Финансовый анализ" МГТУ им. Баумана, "Финансовые рынки и институты" ГУ ВШЭ, курс "Финансовая грамотность" СПбГУ. ●Занимает руководящую должность в одном из крупнейших банков РФ. ●Эксперт по личным финансам, финансовым рынкам, инвестициям

Автор: Дарья Владимировна Козлова · Published Январь 21, 2021 · Last modified Февраль 1, 2021

Автор: Иванова Светлана Сергеевна · Published Март 17, 2020 · Last modified Июнь 13, 2020

Автор: Natali Killer · Published Февраль 7, 2021 · Last modified Февраль 6, 2021

- Комментарии 1

- Пингбэки 0

выводил со сбера 198000 руб, пришло на установленную карту сбера 149365, т.е. удержано порядка 32% , когда как от этой суммы пусть она и вся прибыль должно быть всего -25740 руб. Куда списались 22895 вообще не понятно, менеджеры на словах глаголят что это налог на ту прибыль что я наторговал за год, но я не выводил всю сумму с брок счета, там всё остальное так и лежит, еще год не закончился, неясны и результаты по итогу года, я не выводил много денег, а самое главное я не могу никак узнать в момент вывода денег, сколько в данный момент с меня удержат, т.е. точную сумму вы замучаетесь вычислять, у них нет никакого калькулятора чтобы понять сколько прилетит на карту в итоге. Если бы я знал что у меня от 200 тыр откусят 50 тыр, то я бы не стал выводить эти деньги, а вывел бы дивидендами. Такое уже было несколько лет назад с меньшими суммами, я закинул 86 тыс, получил убыток, вывел 80 тыс и у меня откусили порядка 8 тыс, т.е. я был убыточен по сделкам, еще и откусили денег кучу. Теперь я боюсь в принципе выводить большие суммы, так назначишь вывод 800000 тыр и откусят 300000 и потом кому чего доказывай. Где расшифровка по выводу денег, где оповещение сколько откусят, ничего этого в сбере нет, тем самым он жульничает, помимо того что в самые нужные моменты перегружает и тормозит терминалы. Сбер жулик по мне так, не знаю как вам. С какого перепугу у меня при выводе снимают налоги с той выводимой суммы более 13% . а точнее 32% . ну снимайте при выводе остальной суммы или предъявляйте по итогам года, закрывайте позиции если не хватает на уплату налога… Сбер мошенник, но кто не шельмует то там у брокеров…

В линейке Сбера есть разные продукты, по которым клиенты могут получать стабильный пассивный доход. Один из таких продуктов – индивидуальные инвестиционные счета, которые в отличие от классических депозитов приносят доход не только в виде процента, но и дают право на государственную поддержку в виде налогового вычета.

Что такое индивидуальный инвестиционный счет

Работать на бирже можно по-разному – кто-то имеет прямой доступ к финансовому рынку, другим остаются брокерские счета. Один из видов брокерских счетов – индивидуальные инвестиционные счета (ИИС). Они появились относительно недавно (2015 год) и предназначены для прямых инвестиций на бирже. В программе принимает участие государство, которое мотивирует население делать инвестиции в обмен на налоговые льготы.

Эксперимент был внедрен для того, чтобы дать гражданам альтернативу депозитам, процентный доход по которым зачастую способен лишь покрывать инфляцию. Также эти счета оказывают существенную поддержку отечественному фондовому рынку.

Планируя получать пассивный доход от биржевых инвестиций, клиенты должны учитывать ряд особенностей и ограничений:

- Гражданин может открыть только один счет.

- В год на ИИС можно вложить не более 1 000 000 рублей.

- Воспользоваться налоговыми льготами можно по двум типам вычета.

- Частично выводить деньги без потери права на вычет нельзя. Доход можно оставить на счете или снять.

- После открытия ИИС деньги на него можно вносить в любой момент.

Биржа – это не вклад, и доход не гарантируется государством. Планируя зарабатывать на инвестициях, нужно понимать – финансовый результат от таких операций формируется с учетом риска и рыночной конъюнктуры:

- клиент приобретает акции или облигации по низкой стоимости;

- держит бумаги до подходящего момента;

- продает акции по более высокой цене.

Одно из ключевых преимуществ ИИС – возможность для держателей получать доход сразу из 2 источников – с биржи (инвестиции) и от государства (возврат уплаченного ранее НДФЛ).

Какие стратегии предлагает Сбербанк

Действующим и новым клиентам Сбербанк предлагает две программы инвестиционных стратегий с минимальным взносом от 10 000 рублей:

- Накопительная . Прогноз доходности варьируется в диапазоне от 7 до 9% годовых. Для инвестиций предложены облигации крупнейших российских компаний и ОФЗ. Клиенты, оформившие ИИС, будут зарабатывать на процентных выплатах по таким акциям.

- Российские акции . Доходность стратегии зависит от ситуации на финансовом рынке. Для инвестиций предложены акции крупных российских компаний, обладающие перспективами роста, по которым выплачивают высокие дивиденды. Клиенты могут заработать на дивидендах и на росте стоимости акций.

На официальном сайте Сбербанка можно найти калькулятор ИИС, где доступен расчет ориентировочной доходности от инвестиций. Величина пассивного дохода будет напрямую зависеть от суммы взносов. На этот показатель окажут влияние и другие факторы: периодичность пополнения ИИС, величина взносов, уровень дохода физического лица (с которого возвращается уплаченный НДФЛ).

Но указанные в калькуляторе цифры – ориентировочные, они возможны лишь при условии грамотного распоряжения финансами, эффективной инвестиционной деятельности.

Какие условия предлагает Сбербанк

Кредитная организация предоставляет возможность делать инвестиции в ценные бумаги на бирже не только действующим, но и новым клиентам. Участвовать в программе могут только те налогоплательщики, которые имеют российское гражданство и статус налогового резидента РФ.

В соответствии со ст. 207 НК резидентами признаются лица, которые в течение 2020 года находятся на территории России 90 – 182 календарных дня, и состоят на учете в ФНС.

Инвестиционные счета Сбербанк открывает на следующих условиях:

- Взносы принимаются только в российских рублях.

- Инвестиции делаются на срок от 3 лет, в течение которых запрещено снимать деньги.

- Минимальный взнос через Сбербанк Онлайн составляет от 10 000 руб., через мобильный банкинг от 50 000 руб., через офис банка от 90 000 руб.

- Дополнительные взносы, в течение одного календарного года доступны при сумме от 10 000 руб., но не более 1 000 000 рублей. Все средства сверх установленного лимита будут автоматически возвращены клиенту на его текущий счет.

- Физическое лицо самостоятельно может выбрать тип налогового вычета (запрещено совмещение). Началом трехлетнего срока для получения вычета является дата поступления первого взноса на инвестиционный счет клиента.

- По истечении 3 лет клиент выводит деньги или продлевает счет еще на такой же срок.

Чтобы начать инвестировать, физическому лицу нужно:

- открыть ИИС в Сбербанке и внести на него деньги;

- выбрать стратегию. Например, если клиент планирует самостоятельно приобретать ценные бумаги, то его счет будет активным. Пассивная стратегия предусматривает передачу полномочий делать инвестиции управляющей компании.

Размер дохода будет зависеть от типа ценных бумаг, в которые клиент делает инвестиции. Например, ОФЗ способны принести до 10% годовых прибыли, ценные бумаги с высокой степенью риска свыше 20%, акции российских компаний с минимальными рисками дают возможность заработать в год от 15% до 20%.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Какую комиссию платит клиент

С клиентов, открывших ИИС, Сбербанк будет удерживать комиссию за операции:

Читайте также:

- Экономическая сущность и условия применения различных видов ставок таможенных пошлин в таможенном тарифе

- Правильно ли предоставлять налоговые льготы предпринимателям принимающим на работу инвалидов

- Уведомление о централизованной уплате налога на прибыль через головную организацию

- Налоги на вознаграждение автора или изобретателя

- Запрос в налоговую о регистрации юридического лица