Роль налогов в экономической жизни общества

Опубликовано: 17.09.2024

Человек – биосоциальное существо, которому свойственны животные и «разумные» потребности. По этой причине люди всегда существуют вместе. С самого появления люди объединялись для того, чтобы выжить. Сначала появлялись племена, потом уже цивилизованные государства. Глава державы всегда в ответе за своих граждан, так как любая страна обязывается защищать людей, живущих в ней.

И конечно ей невыгодно делать это просто так. Поэтому общество тоже кое-что должно сделать для своей «защиты». Есть одно самое главное условие пребывания в какой-либо стране. Выплата налогов. Люди обязаны платить своей стране для того, чтобы она о них заботилась. Поэтому налогообложение есть во всех государствах. Давайте определим особенности и виды налогообложения.

Налогообложение и его типы. Достоинства и недостатки

Налоги – это безвозмездные платежи государству. Их платят как физические, так и юридические лица. Существует множество самых разных видов этих пошлин, поэтому для того, чтобы не было «неразберихи» устанавливается специальная система налогообложения. На сегодняшний день существуют следующие типы систем налогообложения:

| Пропорциональная |

| Эта система устанавливается, когда размер уплачиваемого налога пропорционален доходам налогоплательщика. | |

| Прогрессивная |

| Система, при которой размер налога возрастает по мере того, как увеличиваются доходы налогоплательщика. | |

| Регрессивная |

| Система, при которой размер налога возрастает по мере того, как понижаются доходы налогоплательщика. | |

Само собой, у каждой системы есть достоинства и недостатки, так как все они по-своему уникальны. Поэтому выделим их плюсы.

Достоинства пропорциональной системы:

1. Равенство всех налогоплательщиков в правах.

2. Простота сбора налога.

Достоинства прогрессивной системы:

1. Сокращение социального расслоения.

2. Дополнительный заработок для государственного бюджета.

Достоинство регрессивной системы:

1. Дополнительный заработок для государственного бюджета.

В общем это и есть все особенности этих систем, а теперь рассмотрим сами налоги.

Виды и типы налогов. Их функции

1. Прямые. Они уплачиваются государству с доходов, имущества граждан. К таким налогам относятся подоходный (взимается с физических лиц), на прибыль (взимается с юридических лиц), на недвижимость, на наследство, на имущество.

2. Косвенные. Они служат надбавками к цене услуг и товаров. Косвенными принято считать акцизы, с продаж, на добавленную стоимость(НДС), таможенные пошлины.

Помимо этого, выделяется ещё и другая классификация. В ней налоги подразделяются на типы.

1. Федеральные. К ним относятся на добавленную стоимость(НДС), акциз, таможенные пошлины, подоходный, на прибыль (взимающийся с юридических лиц).

2. Региональные. К этим налогам относятся транспортный, на имущество предприятий, на игорный бизнес.

3. Местные. Они включают в себя налог на имущество физических лиц, торговый сбор, земельный.

Это все категории, на которые подразделяются налоги. А теперь охарактеризуем их функции.

1. Социальная. Когда люди платят государству, пополняется бюджет. А уже из бюджета деньги распределяются на нужды населения: пособия, развитие образования, армии и многого другого.

2. Распределительная. Поступившие с граждан доходы идут на то, чтобы уровнять ситуацию в стране – ликвидировать социальное неравенство.

3. Стимулирующая. Государство стимулирует население к работе за счёт применения льготного налогообложения.

4. Воспитательная. Пошлины на «бесполезные» вещества и продукты повышаются для того, чтобы люди воздерживались от их покупки.

5. Конкретно-учётная. Налогообложение помогает отслеживать доходы населения.

Любая функция несёт положительный характер, поэтому «бесконечные выплаты» всё равно необычайно важны для каждой страны. А теперь давайте рассмотрим их роль в экономической сфере.

Значение налогов в экономике страны

Налоги – важнейшая часть экономики, так как это основной доход государства. Без них бюджет сильно бы истощился, а страна была бы на грани кризиса, потому что экономика фактически кормится с собственного населения. Но, как ни странно, граждане недолюбливают эти выплаты.

Это зависит от того, как государство выполняет свои обещания перед народом, правильно ли оно распределяет материальные средства внутри государства. Поэтому как граждане желают развития своей стране, так и страна должна обеспечивать своих граждан достойной жизнью.

Экономическая сфера работает по своим законам, но ей необходима поддержка. А оказать ей эту поддержку как раз может государство с ранее накопленными в бюджете налогами. Получается так, что они работают по принципу: «ты мне, я тебе». То же самое происходит между обществом и государством. Если же из всего этого сложного механизма достать хотя бы одну шестерёнку, то всё рухнет.

Подводя итоги, хотелось бы сказать, что налоги – по истине разумное и рациональное решение. Возможно, в будущем человечество добьётся больших успехов в управлении государствами, и появится новая совершенная система, которая сплотит народ ещё больше, и в которой жить каждому станет в разы легче. Но в современном мире система налогообложения – лучшее, что могли придумать люди.

1.1. Роль налогов в современном государстве.

В большинстве современных государств источником получения большей доли бюджетных средств являются налоговые механизмы. При этом само исполнение обязанности по уплате налогов может быть выражено не только путем перечисления определенной денежной суммы (налогово-финансовый механизм формирования бюджета), но и путем передачи в адрес государства части товарно-материальных ценностей суммы (налогово-экономический механизм формирования бюджета).

Отнесение института налогообложения в целом либо его отдельных элементов исключительно к экономико-финансовой или к государственно-правовой системе принципиально неверно. Экономическая, финансовая и налоговая системы имеют разные цели и задачи деятельности, они реализуются в отношении разных объектов и не ограничены единым набором средств и методик. Элементы системы налогообложения не являются составными частями экономики и ее подсистем, а особым образом интегрированы (встроены) в экономическую и финансовую системы.

Сущность налогообложения находится на стыке финансово-экономических и государственно-правовых знаний. Налогообложение является частью межотраслевой деятельности. Институт налогообложения хотя и доступен для изучения, как с экономической, так и с государственно-правовой позиции, но в обоих случаях для исследования будет доступна только примерно половина факторов, существующих в реальности. По этой причине при изучении налоговой проблематики необходимо использовать междисциплинарный подход.

Прообраз современной системы налогов и налогообложения возник уже на ранних стадиях развития человечества.

Возникновение системы налогообложения связано скорее не с процессом появления прибавочного продукта и классовым расслоением общества, а с объективно назревшей необходимостью разделения труда и профессионализации трудовой деятельности. Благодаря системе общественного перераспределения получаемых материальных ценностей часть членов родоплеменной группы была освобождена от общеобязательного процесса добывания пищи и иных благ и получила возможность профессионально заняться выполнением иных общественных функций (управление, военная защита и т. д.). Как правило, на налоговые поступления в то время содержались вождь, совет старейшин, а в отдельных случаях – служители религиозного культа и та часть воинов, которая относилась к «регулярной» армии указанной общественной группы.

Первоначальное формирование налоговой системы происходило в каждой общине самостоятельно, и сама система отличалась локальным, «местным» уровнем фискального охвата. Возникновение «местных» систем налогообложения предшествовало образованию государства и стало одной из важнейших предпосылок для его создания.

На этом этапе наиболее важной (а иногда и единственной) задачей системы налогообложения являлось обеспечение благоприятных материально-экономических условий для разделения функциональных обязанностей в общественных группах. Налогообложение позволило создать систему материального обеспечения общественных групп, напрямую не задействованных в добывании или создании ценностей материального характера. В дальнейшем, с появлением государственных образований, характер задач, решаемых с помощью системы налогообложения, значительно расширился.

В современной России налоговая система нормативно определена в НК.

Налоговым (фискальным) платежом является денежная форма отчуждения собственности с целью обеспечения расходов публичной власти, осуществляемая в том числе на началах обязательности, безвозвратности, индивидуальной безвозмездности и поступающая в специальные бюджетные или внебюджетные фонды.

Налоговая система, установленная НК, предусматривает два вида налоговых платежей:

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Признаками налоговых платежей, являются:

– обязательность выделения из полученного единоличным или групповым трудом доли, идущей на содержание отдельных общественных групп, осуществляющих специализированную деятельность;

– безвозмездность передачи материальных ценностей;

– отсутствие четкой взаимосвязи между передачей материальных ценностей и совершением определенных действий общественными органами управления и общественной защиты.

Налог – необходимое условие существования государства, поэтому обязанность платить налоги, закрепленная в России в ст. 57 Конституции, распространяется на всех налогоплательщиков в качестве безусловного требования государства.

Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности.

Признаками сборов являются:

– обязательность осуществления в случае денежных выплат или материального изъятия при наступлении объективно определенных условий;

– наличие субъективно предполагаемой взаимосвязи между проведением процедуры уплаты сбора и наступлением предполагаемых заранее определенных последствий.

Сборы носят индивидуально-возмездный, компенсационный характер.

Понятие сбора следует отличать от платы за услуги, оказываемые государственными органами.

Данное определение раскрывает первопричину существования налоговых отношений — необходимость перераспределить часть доходов для удовлетворения общенациональных потребностей .

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства, развитие и изменения форм которого неизменно сопровождаются преобразованием налоговой системы. В современном обществе налоги — основной источник доходов государства. Кроме того, налоги используются для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса. Являясь фактором перераспределения национального дохода, налоги призваны гасить возникшие «сбои» в системе распределения, а также стимулировать развитие той или иной формы деятельности.

Налоговая политика — основной инструмент государственного регулирования экономики, поскольку предусматривает финансовое воздействие на предпринимательство. Осуществляя это воз-действие, государство преследует следующие цели: достижение постоянного устойчивого экономического роста; обеспечение стабильности цен на основные товары и услуги; обеспечение полной занятости трудоспособного населения; обеспечение минимального уровня доходов населения; создание системы социальной защищенности граждан, в первую очередь пенсионеров, инвалидов, многодетных семей; равновесие во внешнеэкономической деятельности.

Помимо этого, нормально функционирующая налоговая система является одним из средств борьбы с теневой экономикой, поскольку уплата налога с того или иного дохода означает признание его легальности, законности, в то время как наличие дохода, укрываемого от налогообложения ввиду его незаконности, преследуется государством.

Как мировой, так и отечественный опыт свидетельствуют о преимуществах налоговой системы перед любой иной формой изъятия части доходов граждан и предприятий в государственный бюджет. Одно из этих преимуществ — правовой характер налогов. Их состав, ставки и санкции определяются не министерствами и ведомствами, даже не правительствами, а принятыми парламентами законодательными актами.

Переход от нормативов отчислений от прибыли в бюджет к налогам означает также демократизацию экономической жизни страны, поскольку перед налогом все равны: дифференциация ставок налогов проводится по экономическим, социальным, региональным категориям плательщиков, но никак не по отдельным физическим лицам или предприятиям, т. е. ставка налога может зависеть от категории, к которой относится плательщик, но она не зависит и в принципе не может зависеть от конкретного плательщика. Фиксированный размер ставок и их относительная стабильность способствуют развитию предпринимательской деятельности, так как облегчают прогнозирование ее результатов.

Таким образом, налоги органически вписываются в систему экономических отношений, основанную, прежде всего, на действии закона стоимости. При разумных ставках налоги являются средством сочетания интересов предпринимателей, граждан и государства, общества в целом. Бюджетно-налоговые отношения представляют собой единый комплекс объективных взаимосвязей. Прочную научно-практическую основу исследование внутренних и внешних взаимосвязей бюджетно-налоговых проблем получило благодаря Ф. Кенэ, разработавшему ещё в XVII в. знаменитую экономическую таблицу, которая позволяла с системных позиций подойти к фазам воспроизводства. В своих работах он сформулировал зависимость между производством и обложением. Позже зависимость между обложением и доходами государства математически установил А. Лаффер. Современные авторы, рассуждая о проблемах налогового гнета, ссылаются именно на его труды. Отмечается, что тяжесть налогообложения должна анализироваться прежде всего с воспроизводственных позиций и с позиций оценки стимулирующего (антистимулирующего) воздействия налогообложения на производство.

Налогообложение как законодательно оформленный процесс обобществления части совокупного дохода общества — категория не только экономическая, но и социально-политическая. Оно заключает в своей основе при благоприятных условиях общественно-политического развития элементы экономического стимула, регулятора воспроизводственных экономических и социально-политических тенденций в обществе. Система налогообложения в этом смысле характеризовалась как страховая защита граждан.

Под эффективностью системы налогообложения в широком смысле понимается ее способность выполнять возложенные на нее функции. Это означает, что налоговая система может быть признана эффективной лишь в том случае, если она отвечает следующим общим (основным) требованиям:

обеспечивает поступление налогов в бюджет в объемах, достаточных для выполнения государством своих экономических, социальных и общественно-политических функций;

обеспечивает финансовые условия для возобновления вос-производственных процессов на расширенной основе (это требование означает, что средства, остающиеся после уплаты налогов, должны быть достаточными для сохранения и развития производства в реальном секторе экономики);

способствует решению наиболее важных общегосударственных задач, определенных в социально-экономической политике государства в качестве приоритетных и нашедших соответствующее отражение в налоговом законода-тельстве.

Эффективность в узком смысле — это оптимальные внутри-системные характеристики, свидетельствующие о наличии высоких потенциальных возможностей для выполнения налогами своих функций. Наиболее важными внутрисистемными характеристиками, предопределяющими эффективность или неэффективность налоговой системы, являются:

общий уровень налогообложения (удельный вес налогов в валовом национальном продукте);

соотношения прямых и косвенных налогов; налогов с физических и юридических лиц;

устойчивость (стабильность) налогового законодательства;

роль отдельных видов налогов и налоговых групп в формировании доходов бюджета;

дифференциация ставок налогообложения и ее обоснованность;

система льгот и ее соответствие приоритетам социально-экономической политики государства и интересам на-логоплательщиков;

характер системы санкций;

уровень сложности расчета налогооблагаемой базы;

наличие лазеек для ухода от налогообложения;

качественный уровень налогового законодательства и т. д.

Недооценка и соответственно недоиспользование возможностей налогообложения снижают его эффективность, препятствуют определению оптимальных критериев функционирования и развития национальной налоговой и финансовой системы страны в целом.

Налоги – это обязательные платежи физических и юридических лиц, которые осуществляются в форме перечисления денежных средств в соответствующий бюджет государства или муниципального образования.

Понятие налогов и их природа

Одним из обязательных элементов любой современной экономики мира является налогообложение. Данным термином называют процесс взимания государством со своего населения, организаций и иных лиц, присутствующих на его территории, налогов. Налоги – это категория историческая, т.е. она возникла очень давно (почти одновременно с государством) и продолжает развиваться до сих пор.

Налоги и налогообложение – это неотъемлемые признаки практически любого государства. Государственному аппарату для выполнения своего функционала (обязанностей) требуются ресурсы. А поскольку выполнение государственных функций по их природе не может быть организовано на коммерческой основе (как во взаимоотношениях в рыночной экономике), то государство вынуждено принудительно собирать с граждан и организаций денежные средства в форме налогов.

Готовые работы на аналогичную тему

- Курсовая работа Роль налогов и налогообложения в экономике РФ 470 руб.

- Реферат Роль налогов и налогообложения в экономике РФ 250 руб.

- Контрольная работа Роль налогов и налогообложения в экономике РФ 220 руб.

Налог отличается набором следующих признаков, которые позволяют идентифицировать его среди других финансовых потоков:

- уплата налоговых платежей является конституционной обязанностью гражданина, который не имеет права отказаться от нее;

- уплата налоговых платежей является безусловной, т.е. у налогоплательщика не возникает какого-либо права по отношению к государству, а у государства – обязательства по отношению к налогоплательщику (хотя налогоплательщик вправе пользоваться общественными благами, которые созданы и предоставлены государством как раз-таки за счет налогов);

- налоговые платежи уплачиваются только в денежной форме, натуральные формы уплаты не предусмотрены;

- налоговые платежи не имеют заранее определённого целевого характера – их множество «растворяется» в государственном бюджете, средства которого распределяются по различным направлениям.

Роль налогов и налогообложения в национальной экономике

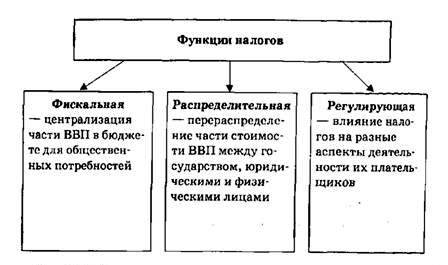

Налоги, как правило, в каждой экономической системе выполняют одни и те же функции, которые оказывают существенное влияние на развитие всей экономики. К таким функциям налогов относятся:

- фискальная функция – основным доходным источником бюджета государства являются налоги, максимальная собираемость которых обеспечивается, прежде всего, за счет налогового контроля и применения налоговых санкций; налоги фактически финансируют всю деятельность государства;

- распределительная функция – часть общественного дохода благодаря механизму налогообложения (возложению налогового бремени) передается от наиболее состоятельной группы граждан к более незащищенным и слабым;

- регулирующая функция – налоговые механизмы выступают в качестве инструментов, которым государство предпринимает попытки решить текущие задачи своей экономической политики; в частности, возможно стимулирование или ограничение той или иной разновидности деловой активности, аккумуляция средств на воспроизводственные цели;

- контролирующая функция – система налогообложения позволяет государству систематически наблюдать за товарно-денежными потоками в национальной экономике и выявлять экономические правонарушения.

Таким образом, налоги и процесс их установления и сбора (налогообложение) играют важную роль в развитии экономической системы. Государство, используя эти инструменты, осуществляет регулирование народного хозяйства и формирует приоритетные направления экономической деятельности в стране.

Российская система налогов и налогообложения и ее роль в экономике страны

Налоговая система России в ее современном виде начала действовать в начале 2000-х гг. (т.е. около 20 лет назад). В то время были разработаны и приняты основы налогового законодательства, а именно – две части Налогового кодекса. Федеральными органами исполнительной власти, уполномоченными на разработку и проведение политики государства в сфере налогов и налогообложения, являются Министерство финансов и Федеральная налоговая служба.

На данный момент существующую в России налоговую систему можно охарактеризовать как совокупность следующих уровней:

- федеральный уровень (включает в себя налог на доходы физических лиц, налог на прибыль организаций, налог на добавленную стоимость, акцизы, налог на добычу полезных ископаемых, налог на дополнительный доход от добычи углеводородного сырья, государственную пошлину, водный налог, сборы за пользование объектами животного мира и водными биологическими ресурсами, специальные системы налогообложения: упрощенную, для сельскохозяйственных товаропроизводителей, патентную, при выполнении соглашений о разделе продукции, в виде налога на профессиональный доход);

- региональный уровень (включает в себя транспортный налог, налог на имущество организаций, налог на игорный бизнес);

- местный уровень (включает в себя налог на имущество физических лиц, земельный налог, торговый сбор).

Последние несколько лет уровень налогового бремени в российской экономике (т.е. суммарный объем налоговых платежей и социальных взносов) составляет около 31,6% ВВП (т.е. около 32 трлн. рублей).

При этом оно несколько возросло за счет того, что в 2018 г. на 2% была повышена налоговая ставка по НДС. Таким образом, с помощью налогов почти треть национального продукта, изготавливаемого в течение года, перераспределяется в экономике России.

В настоящее время налоги и налогообложение рассматриваются в России как средства достижения целей по стимулированию в стране экономического роста, создания благоприятных условий для деловой активности, обеспечения необходимого уровня доходов для бюджетной системы, что значит формирование стабильной бюджетной системы.

Налоговая экономика: роль налогов в экономической системе страны

Налогами именуются платежи, обязательные к уплате. Они взимаются с организаций и физических лиц и перечисляются на государственные нужды. Налоги – это самая большая часть от всех доходов государства. Именно налоговые сборы впоследствии идут на пенсии, оборонную сферу, стипендии, социальные выплаты. Роль налогов в экономической системе государства очень велика, государство заинтересовано в увеличении процентов и в своевременном сборе.

Налоговая экономика изучает разные типы налогов вкупе с методами расчетов, формами, суммами и способами изъятия.

Главные составляющие налоговой экономики:

- часть дохода, именуемая налоговой ставкой. Ее рассчитывают в процентах и взимают в пользу государственного бюджета;

- налоговая база – это сумма доходов в зафиксированном состоянии. Она подлежит обязательному обложению налогами;

- налоговые льготы – это снижение налогового процента или налоговой ставки. Льготы утверждаются на государственном уровне и устанавливаются, к примеру, для инвалидов, людей пенсионного возраста, социальных работников, медицинских учреждений, театров, детских учебных заведений и так далее.

Налоговая система, которая хорошо отлажена и четко действует, способствует повышению эффективности механизма хозяйствования. Страны рыночной экономики имеют налоговую систему, выполняющую множество функций.

Функции развитой налоговой экономики

Первая функция, которую следует назвать – регулирующая. Для нее налоги – это рычаги, посредством которых можно управлять рыночной экономикой. Благодаря манипуляции налоговыми ставками и условиями налогообложения, государство создает быстро развивающиеся отрасли того или иного производства. Помимо этого, регулирующая функция помогает решить многие социальные задачи.

Вторая функция – стимулирующая. Государство освобождает сферы технического прогресса от налогов и сборов, либо предоставляет льготы для развития, тем самым способствуя увеличению рабочих мест и расширению производства. Цель такого стремления – развитие технического прогресса в стране.

Четвёртая функция – фискальная – налогообложение граждан и предприятий с целью изъятия средств на оборону страны и содержание государственного аппарата.

Налоговая экономика и государство

Государство нацелено на интересы общества – своего народа. Это касается всех сфер жизнедеятельности. В целях улучшения качества жизни общества вырабатывается и осуществляется соответствующая политика, причем, в разных областях: в демографии, экологии экономике и социологии.

Регулирование экономической сферы происходит за счет ценового, кредитного, бюджетно-финансового механизмов. Все эти механизмы – средства, помогающие объектам и субъектам вступать во взаимодействия.

Бюджетно-финансовая система регулирует формирование и использование финансовой сферы государственного аппарата. Она обеспечивает наиболее эффективное развитие экономики, помогает реализовать социальные и прочие государственные функции. Налоги здесь сопоставимы с жизненно важной кровеносной артерией. Без них невозможен нормальный «финансовый кровоток».

Еще карл Маркс отмечал, что налоги являются стопроцентным порождением государства. И самое интересное, налоги могут существовать и без так называемых товарно-денежных отношений. Приведем пример: до капитализма государство имело главные доходы со сборов натуральных повинностей. В те времена государством устанавливались налоговые сборы, исходя из специализации той местности, которая облагалась налогами.

Современное государство изымает в качестве налоговых сборов энную долю валового внутреннего продукта. Налоги взимаются непосредственно с участников производства: работников, владельцев капиталов, хозяйствующих обособленных субъектов.

Налоговая экономика помогает формированию финансовых ресурсов государства, помогает аккумуляции полученных от сборов средств в различные государственные фонды, причем, как бюджетные, так и внебюджетные.

Исследование налоговой экономики Адама Смита

Экономист и политолог Адам Смит в своем сочинении о причинах народного богатства излагал теорию основных принципов налогообложения, основанную на «удобности», всеобщности, определенности и справедливости. По его словам, подданные граждане должны обеспечивать свое государство денежными средствами, которые пойдут на достижение общих благих целей. Размер такого обеспечения прямо пропорционален доходам, взимается по установленному образцу. Способ оплаты налогов имеет свои сроки и правила, удобные для плательщика.

По прошествии времени Адам Смит дополнил свое сочинение принципами обеспечения достаточности, ввел такое понятие, как подвижность налогов – речь шла о возможном увеличении или сокращении налогов, исходя их объективности и возможностей государства.

Объекты налоговой экономики

Объектами налоговой экономики считаются установленные законодательством имущественно-юридические объекты:

- доход, получаемый от производства товаров,

- прибыль от оказания услуг;

- цена на определенный перечень товаров;

- частное имущество как физического лица, так и юридической организации;

- добавленная стоимость на товар;

- операции, проводимые с ЦБ (акциями, облигациями, ваучерами, чеками);

- дарение, вступление в права наследования, купля-продажа имущества.

- несколько обособленных законодательством видов деятельности.

На один и тот же объект накладывается налогообложение единожды, с установлением периода налогообложения – 1, 3,6,12 месяцев.

Читайте также: