Расходы на лицензию в бухгалтерском и налоговом учете

Опубликовано: 01.05.2024

Как в учете казенного учреждения отразить покупку простой (неисключительной) лицензии на использование программ для ЭВМ (Microsoft Windows, Microsoft Office)?

Операции в бюджетном учете казенного учреждения отражаются в соответствии с положениями инструкций:

- инструкции, утв. приказом Минфина России от 01.12.2010 № 157н (далее - Инструкция № 157н);

- инструкции, утв. приказом Минфина России от 06.12.2010 № 162н (далее - Инструкция № 162н).

С 1 января 2021 года вступил в силу федеральный стандарт "Нематериальные активы", утв. приказом Минфина России от 15.11.2019 № 181н (далее - СГФ "Нематериальные активы"). В соответствии с п. 6 стандарта нематериальным активом признается объект нефинансовых активов, который соответствует следующим критериям:

- предназначен для неоднократного и (или) постоянного использования в деятельности учреждения свыше 12 мес.;

- не имеет материально-вещественной формы;

- может быть идентифицирован, выделен, отделен от другого имущества, в отношении которого у учреждения при приобретении (создании) возникли исключительные права, права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на актив.

Таким образом, простую (неисключительную) лицензию на использование программ для ЭВМ (Microsoft Windows, Microsoft Office) сроком свыше 12 мес. следует учитывать на балансе на счете 111 6I (п. 151.2 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, далее - Инструкция № 157н).

Расходы на оплату услуг в области информационных технологий, приобретение неисключительных прав на результаты интеллектуальной деятельности (в т.ч. приобретение пользовательских, лицензионных прав на программное обеспечение, приобретение и обновление справочно-информационных баз данных) отражаются по подстатье 226 "Прочие работы, услуги" КОСГУ (п. 10.2.6 порядка, утв. приказом Минфина России от 29.11.2017 № 209н, далее - Порядок № 209н).

При этом неисключительные права с определенным сроком полезного использования принимаются к учету по подстатье 352 КОСГУ, с неопределенным сроком (бессрочные) - по подстатье 353 КОСГУ (пп. 11.5, 11.5.2, 11.5.3 Порядка № 209н). Подстатьи 352, 353 КОСГУ применяются только для целей бухгалтерского учета на счетах 104 60, 111 60, 114 60 (п. 151.2 Инструкции № 157н), для отражения кассовых поступлений и выбытий они не используются.

Согласно п. 93 Инструкции № 157н по нематериальным активам амортизация начисляется в соответствии со стандартом. На бессрочные лицензии амортизация не начисляется (п. 26 СГС "Нематериальные активы").

Таким образом, покупка простой (неисключительной) лицензии на использование программ для ЭВМ (Microsoft Windows, Microsoft Office) сроком свыше 12 мес. или бессрочной в учете казенного учреждения может быть отражена записями:

Дебет КРБ 1 106 6I 352 (353) Кредит КРБ 1 302 26 73Х - приняты к учету вложения в права пользования программами (п. 31 инструкции, утв. приказом Минфина России от 06.12.2010 № 162н, далее - Инструкция № 162н);

Дебет КРБ 1 111 6I 352 (353) Кредит КРБ 1 106 6I 352 (353) - приняты к учету права пользования программами (п. 41.1 Инструкции № 162н);

Дебет КРБ 1 401 20 226 (Х 109 ХХ 226) Кредит КРБ Х 104 6I 452 - начислена амортизация права пользования программами, если определен срок полезного использования (п. 19 Инструкции № 162н).

Если срок использования неисключительного права программами менее или равен 12 месяцам, речь идет об оказании услуг. Следовательно, простая (неисключительная) лицензия на использование программ для ЭВМ (Microsoft Windows, Microsoft Office) не принимается на баланс. Расходы на ее приобретение списываются на затраты текущего года в дебет счета 1 401 20 226, 1 109 ХХ 226 (п. 298 Инструкции № 157н, часть 11 методических рекомендаций, доведенных письмом Минфина России от 30.11.2020 № 02-07-07/104384).

Если затраты на программу относятся к двум отчетным периодам, в целях равномерного отнесения расходов на финансовый результат учреждения используется счет 401 50 "Расходы будущих периодов" (п. 302 Инструкции № 157н). В течение срока действия договора расходы равномерно включаются в расходы текущего периода:

Дебет КРБ 1 401 50 226 Кредит КРБ 1 302 26 73Х - учтено в составе расходов будущих периодов вознаграждение за право пользования программным обеспечением (п. 124 Инструкции № 162н);

Дебет КРБ 1 302 26 83Х Кредит КРБ 1 304 05 226 - оплачено обязательство в сумме стоимости лицензии (п. 111 Инструкции № 162н);

Дебет КРБ 1 401 20 226 Кредит КРБ 1 401 50 226 - отнесены расходы будущих периодов на финансовый результат текущего финансового года (п. 124 Инструкции № 162н).

Смотрите также

- Как учесть право пользования базой данных сроком 12 месяцев?

- Как учесть на балансе лицензии, которые приобретены в составе основного средства?

- Как учесть продление лицензии на использование программного обеспечения?

Не пропускайте последние новости - подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Согласно статье 15 Федерального закона РФ от 8 августа 2001г. № 128-ФЗ «О лицензировании отдельных видов деятельности» за рассмотрение лицензирующим органом заявления о предоставлении лицензии взимается лицензионный сбор…

Согласно статье 15 Федерального закона РФ от 8 августа 2001г. № 128-ФЗ «О лицензировании отдельных видов деятельности» за рассмотрение лицензирующим органом заявления о предоставлении лицензии взимается лицензионный сбор в размере 300 руб., за предоставление лицензии сумма лицензионного сбора составляет 1000 руб.

Предположим, что предприятием приобретена лицензия на право осуществления перевозки пассажиров на коммерческой основе легковым автомобильным транспортом сроком действия пять лет. При приобретении лицензии предприятием уплачен платеж за рассмотрение лицензирующим органом заявления в сумме 300 руб. и лицензионный сбор в сумме 1000 руб. Как отразить данную операцию в бухгалтерском учете согласно Плану счетов, утвержденному Приказом Минфина РФ от 31 октября 2000 года № 94н?

В рассматриваемом примере организация без наличия лицензии не имеет права осуществлять свою основную деятельность, следовательно, расходы организации, связанные с ее получением, на основании пункта 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина РФ от 6 мая 1999г. № 33н, являются расходами по обычным видам деятельности. Согласно пункту 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). В данном случае срок действия приобретаемой лицензии составляет пять лет, следовательно, расходы, произведенные организацией при ее приобретении, относятся ко всему сроку ее действия.

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово — хозяйственной деятельности организаций, утвержденной Приказом Минфина РФ от 31 октября 2000г. № 94н, для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, предназначен счет 97 «Расходы будущих периодов». Учтенные на данном счете расходы списываются в дебет счетов учета затрат (в данном случае — в дебет счета 20 «Основное производство»).

Дебет 76 «Расчеты с разными дебиторами и кредиторами»

Кредит 51 «Расчетный счет»

-300 руб. – произведена оплата за рассмотрение заявления о выдаче лицензии;

Дебет 76 «Расчеты с разными дебиторами и кредиторами»

Кредит 51 «Расчетный счет»

- 1000 руб. – произведена оплата лицензионного сбора;

Дебет 97 «Расходы будущих периодов»

Кредит 76 «Расчеты с разными дебиторами и кредиторами»

- 1300 руб. – расходы, связанные с получением лицензии отражены в составе расходов будущих периодов;

Ежемесячно в течение срока действия лицензии:

Дебет 20 «Основное производство»

Кредит 97 «Расходы будущих периодов»

- 21,67 руб. – отражено списание расходов, связанных с получением лицензии.

В целях налогообложения прибыли согласно пункту 1 статьи 252 НК РФ расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Поскольку деятельность, осуществляемая организацией, является лицензируемой и для осуществления этой деятельности на территории РФ требуется получение лицензии, то расходы организации, связанные с ее получением, являются экономически оправданными и могут быть отнесены организацией к прочим расходам, связанным с производством и реализацией на основании подпункта 47 пункта 1 статьи 264 НК РФ.

Порядок признания расходов при методе начисления установлен статьей 272 НК РФ, согласно пункту 1 которой расходы, принимаемые для целей налогообложения с учетом положений главы 25 «Налог на прибыль организаций» НН РФ, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Таким образом, в целях бухгалтерского и налогового учета расходы организации, связанные с приобретением лицензии, признаются одновременно.

При определении доходов и расходов при кассовом методе в соответствии со статьей 273 НК РФ расходами налогоплательщика признаются затраты после их фактической оплаты. Таким образом, при применении кассового метода расходы на получение лицензии в целях налогового учета могут быть учтены сразу после их оплаты. В этом случае возникнет разница между бухгалтерской прибылью и прибылью в целях налогообложения.

В практической деятельности нередко возникают ситуации, когда предприятия и организации прекращают лицензируемый вид деятельности до окончания срока действия лицензии. Как поступить в этом случае и можно ли списать стоимость лицензии в целях бухгалтерского и налогового учета?

В целях бухгалтерского учета стоимость лицензии будет списываться в течение оставшегося срока ее действия, а вот в целях учета налогового признать стоимость лицензии уже невозможно, поскольку не будут выполняться положения статьи 252 НК РФ, т.е. расходы по списанию лицензии нельзя будет признать экономически оправданными затратами. В этом случае возникнет разница между бухгалтерской прибылью и прибылью в целях налогообложения.

В соответствии с пунктом 4 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденного Приказом Минфина РФ от 19 ноября 2002г. № 114н, расходы, формирующие бухгалтерскую прибыль (убыток), т.е. учитываемые для целей бухгалтерского учета, но исключаемые из налоговой базы по налогу на прибыль, определяемой в соответствии с главой 25 НК РФ, как в текущем, так и во всех последующих отчетных периодах, представляют собой постоянные разницы. На предприятиях, не являющихся малыми предприятиями, должен быть организован аналитический учет постоянных разниц. Разницы должны отражаться в бухгалтерском учете на специальных субсчетах к тем счетам бухгалтерского учета, на которых ведется учет активов и обязательств, по которым образуются постоянные разницы.

Произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ, представляет собой постоянное налоговое обязательство, признаваемое в том отчетном периоде, в котором возникла постоянная разница

В бухгалтерском учете постоянное налоговое обязательство отражается так:

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

Подробнее с учетом расходов будущих периодов Вы можете познакомиться в разработке ЗАО «Интерком – Аудит» «Расходы будущих периодов».

Автор статьи консультант

ЗАО «Интерком-Аудит» Базарова А.С.

Телефон: (095) 937 – 34 — 51

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Программное обеспечение может быть приобретено организацией с исключительными или неисключительными правами на него. Для постановки на учет требуется наличие лицензионного соглашения или договора об отчуждении ПО покупателю, акта передачи прав. В некоторых случаях лицензионный договор может быть заменен сублицензионной договорной документацией.

ВАЖНО! Исключительное право предполагает единоличное владение активом, приобретается путем самостоятельной разработки ПО для собственных нужд или через покупку по договору отчуждения.

Особенности бухгалтерского и налогового учета ПО

Появившиеся у организации исключительные права должны быть отнесены к нематериальным активам. ПБУ 14/2007 к таким объектам предъявляет ряд требований:

- должна иметься документация, свидетельствующая о наличии прав пользоваться программным продуктом;

- актив отделим от других ценностей предприятия;

- невозможно идентифицировать вещественную форму;

- на ближайший год в планах учреждения нет намерения продать ПО;

- от процесса использования программы может быть получена экономическая выгода;

- срок, в течение которого можно эксплуатировать актив, превышает показатель 1 года;

- имеется возможность объективно и без существенных погрешностей определить значение первоначальной стоимости.

Вопрос: Как отразить в учете организации приобретение программы для ЭВМ у правообладателя на основании договора об отчуждении исключительного права, если затраты на приобретение составляют менее 100 000 руб.?

Посмотреть ответ

Налоговый учет предъявляет меньше требований к приходуемым объектам НМА (п. 3 ст. 257 НК РФ):

- наличие подтверждающей права на владение и пользование объектом документации;

- созданы предпосылки для получения финансовых выгод от эксплуатации актива;

- продолжительность использования превышает порог в 12 месяцев.

На баланс ПО ставится по первоначальной стоимости, в которую включаются понесенные расходы по приобретению лицензионного продукта. Если стоимость программы не превышает 100 тысяч рублей, то по правилам налогового учета актив может быть признан неамортизируемым. В бухгалтерском учете порог отнесения объектов к амортизируемым находится на отметке 40 тысяч рублей.

При принятом решении начислять амортизацию на приобретенное программное обеспечение срок эксплуатации определяется по технической документации и соотносится со стандартами ст. 258 НК РФ. Это правило закреплено для налогового учета, в бухгалтерском учете амортизацию можно не начислять, если неизвестен срок эксплуатации объекта НМА.

Амортизировать программные продукты, приобретенные на основании неисключительного права, нельзя. П. 3 ст. 257 НК РФ подтверждает эту позицию тем, что такие активы не могут быть признаны составной частью НМА.

ЗАПОМНИТЕ! Объекты, на которые у предприятия имеются неисключительные права пользования, надо списывать в прочие затраты.

При использовании метода начисления расходы, связанные с покупкой программных продуктов, рекомендуется списывать равными частями на протяжении всего периода эксплуатации. При кассовой методике в расходную часть заносятся суммы, которые были оплачены фактически. Для организаций, работающих на УСН, предусмотрено право уменьшения налогооблагаемой базы за счет средств, затраченных на покупку ПО.

Для отображения расходов, связанных с приобретением программного обеспечения, в бухгалтерском учете применяют счет 97. Затраты подлежат равномерному списанию в течение времени, отведенного на использование программы. Методология отнесения стоимости ПО в расходы на всех предприятиях должна быть прописана отдельным пунктом в локальных документах (учетной политике).

Проводки в коммерческих структурах

Операции по появлению у учреждения коммерческого типа исключительного права на пользование новой программой должны быть зафиксированы в бухгалтерском учете комплексом корреспонденций:

- Датой приобретения для отражения суммы понесенных расходов формируется проводка между Д08.5 и К60.

- В момент, когда программа установлена и ею можно начинать пользоваться, создается запись на стоимость ПО с Д04 и К08.5.

- Каждый месяц при начислении амортизационных сумм дебетуется счет 20 (или 26, 44) с одновременным кредитованием счета 05.

Если программа была приобретена по стоимости, не превышающей 40 тысяч рублей, то бухгалтер составляет такой набор проводок:

- При покупке ПО расходы учитываются через корреспонденцию Д08.5 – К60.

- Когда программа вводится в эксплуатацию, дебетуется 04 счет и кредитуется счет 08.5.

- Полная стоимость программного обеспечения в налоговом учете сразу переносится в расходы предприятия записью между Д20 (или 23, 26, 25, 44) и К04.

- В бухгалтерском учете будет начисляться амортизация, для этого предназначена корреспонденция Д20 (или 23, 26, 25, 44) – К05.

Если учреждение купило программное обеспечение и получило на него неисключительные права, то:

- при осуществлении разового платежа в момент приобретения ПО дебетуется счет 97, по кредиту записывается 60 счет;

- лицензия на ПО учитывается дебетовым оборотом по забалансовому счету 012;

- ежемесячно часть понесенных затрат переводится на расходы предстоящих периодов проводкой Д20 (или 23, 26, 25, 44) – К97.

ВАЖНЫЙ НЮАНС! Законодательно запрещено пользоваться нелегальными версиями программного обеспечения. За применение в работе пиратских программ предусмотрено наказание нормами гражданского и уголовного права в ст. 1252 ГК РФ и ст. 146 УК РФ.

При проведении процедуры обновления программного продукта или осуществлении специализированного обслуживания затрачиваемые на это деньги показываются по дебету 20 (25, 23, 44, 26) и кредиту 60 счета.

Нюансы бухгалтерского учета ПО в бюджетных организациях

В организациях бюджетного типа учет программных продуктов ведется раздельно по видам расходов в соответствии с нормами Приказа Минфина от 1 июля 2013 г. № 65н:

- Код 242 применяется в ситуациях, когда ПО приобретается для удовлетворения запросов федеральных органов государственного подчинения и организаций, находящихся под их управлением.

- Код 244 используют при получении программного обеспечения субъектами РФ, для которых невозможно отнесение расходных операций на 242 код.

- Статья 226 необходима, если приобретаются неисключительные права на пользование программой, при обновлении систем справочно-информационного назначения.

Аргументация принадлежности затрат на покупку ПО к 226 коду приведена в тексте Письма Минфина от 18 марта 2016 г., зарегистрированного под № 02-07-10/15362. В разъяснениях уточнено, что при определении счетов учета необходимо руководствоваться Инструкцией № 157н. Она подразумевает отнесение нематериальных активов в виде программного обеспечения на забалансовый счет 01. Стоимость в учете отражается равной сумме вознаграждения, которое прописано в договоре. Правило касается и программ, полученных на праве неисключительного пользования.

Если объект, признанный НМА, был куплен с получением неисключительных прав на него с условием использования программы в течение нескольких отчетных лет, то:

- суммы затрат подлежат включению в учет в текущем периоде;

- расходы будут считаться затратами будущих лет;

- в учетных операциях применяется счет 401 50.

Если актив будет эксплуатироваться несколько лет подряд, а договором на его передачу предусмотрена поэтапная оплата на условиях ежемесячного перечисления фиксированных сумм, то производимые оплаты считаются расходами текущего периода.

Типовые корреспондирующие записи для бюджетных организаций представлены такими вариантами:

- при понесении организацией расходов в текущем году, которые считаются затратами предстоящих лет, на финансовые результаты будущего периода они будут списываться при дебетовании 0 401 50 226 и кредитовании 0 302 00 000;

- если расходы были осуществлены в одном из прошлых лет и были признаны организацией затратами будущих периодов, то в каждом новом отчетном году их отнесение на финансовый результат сопровождается дебетовыми оборотами по 0 401 20 226 и кредитовым значением суммы по 0 401 50 226.

Схема, по которой будут делиться суммы расходов на программное обеспечение с длительным временем эксплуатации и переводиться на финансовые результаты, предусмотрена п. 302 Инструкции № 157н. Нормативный документ предоставляет возможность учреждениям самостоятельно определять порядок переноса части затрат на итоги финансовой деятельности. Делать это можно равномерными фиксированными суммами, путем вычисления заданной пропорции, учитывающей объем оказанных услуг.

ОБРАТИТЕ ВНИМАНИЕ! В Письме Минфина № 02-07-10/15362 уточнено, что срок использования программного продукта при отсутствии информации об этом в лицензионной документации должен определяться комиссионным органом.

Обновление ПО и баз данных должно реализовываться на основании отдельного договора. Периодичность обновлений может быть установлена индивидуально для каждого программного продукта. При начислении на ежемесячной основе абонплаты за услуги по сохранению актуальности информационной составляющей в программе расходы включаются в финансовый результат текущего года. Затраты отражаются в учетных операциях через дебетование 1 401 20 226 и кредитование 1 302 26 730.

В этой статье рассматриваются вопросы бухгалтерского оформления перепродажи лицензий Клеверенс. В ней вы узнаете, почему нет счета-фактуры, почему неправильно приходовать лицензии как товар и как не попасть на лишний НДС.

Лицензия - товар или услуга?

С 01.01.2008 Федеральным законом от 18.12.2006 № 231-ФЗ была введена в действие часть четвертая ГК РФ, регулирующая права на результаты интеллектуальной деятельности и средства индивидуализации. Статья 1225 ГК РФ содержит перечень охраняемых результатов интеллектуальной деятельности (патент, программа для ЭВМ и т.п.). Закон признает существование интеллектуальных прав, которые не являются товарами. Причем особо оговаривается, что интеллектуальное право не связано с каким либо материальным носителем или с правом собственности на материальный носитель. Передача интеллектуального права - особый вид услуги.

При этом продажа экземпляра программы на материальном носителе (продажа диска или коробки) не является предоставлением права на её использование. Пользователю, вообще говоря, не требуется лицензия на ПО для инсталляции или использования программы. Однако, еще до начала использования программы (а именно, во время установки) пользователю предлагается присоединиться к лицензионному соглашению правообладателя (так называемая EULA). По желанию покупателя (конечного клиента), лицензионное соглашение может быть заключено и в письменном виде, с печатями и подписями.

Ключевым в этой сложной области является понятие исключительного права. Никто не может использовать результат интеллектуальной деятельности или средство индивидуализации без согласия правообладателя, такое использование является незаконным. Исключительное право на результат интеллектуальной деятельности, как указано в ст. 1228, первоначально принадлежит автору, чьим творческим трудом создан такой результат.

Согласно ст. 1229, правообладатель может предоставить другому лицу право использовать результат своей интеллектуальной деятельности. Соглашение оформляется либо договором присоединения (EULA) либо лицензионным/сублицензионным договором.

Лицензия буквально переводится как «разрешение». Предоставление права или разрешения - это услуга.

Понятие лицензионного договора раскрывается в ст. 1235 ГК РФ. Одна из сторон лицензионного договора, обладатель исключительного права, называется лицензиаром. Лицензиар предоставляет или обязуется предоставить другой стороне (лицензиату) право использования результата интеллектуальной деятельности. Лицо, которому передаются те или иные права распоряжаться интеллектуальной собственностью лицензиара называется лицензиатом. В договоре оговаривается, как именно лицензиат может использовать предмет договора.

Если лицензиар (Клеверенс) даст на это письменное согласие (через сублицензионный договор), то лицензиат (Партнер) может предоставить право использования результата интеллектуальной деятельности другому лицу.

Таким образом, партнерский (сублицензионный) договор с Клеверенс дает Партнеру право оказывать услуги по предоставлению другим лицам права пользоваться программами Клеверенс.

Платить или не платить НДС?

С 1 января 2008 г. в НК РФ (пп. 26 п. 1 ст. 149) введена норма об освобождении от налогообложения НДС операций по передаче прав на использование нематериальных активов разных видов на основании лицензионного договора. Сама Клеверенс работает по упрощенке и не предоставляет счетов-фактур. Если ваша организация работает на общем налогообложении, то вы, как партнер, должны будете предоставлять своим покупателям счета фактуры с НДС = 0 руб.

Как было рассмотрено в предыдущем разделе, лицензия на программное обеспечение - это разрешение, нематериальное право, и передача имущественных прав на них осуществляется по EULA или письменному договору.

Ключевым здесь является слово нематериальные. Минфин РФ стоит на позиции, что операции по передаче прав на использование программного обеспечения при реализации их экземпляров на носителях в товарной упаковке, пусть даже содержащей условия лицензионного договора (упаковочная лицензия), подлежат налогообложению НДС. НДС не начисляется, только если на момент такой реализации заключался лицензионный договор в письменной форме (см. Письмо Минфина РФ от 29 декабря 2007 г. № 03-07-11/648, Письмо Минфина РФ от 21 февраля 2008 г. № 03-07-08/36, Письмо Минфина РФ от 01.04.2008 № 03-07-15/44).

Таким образом, если вы реализуете лицензии по товарным накладным, то вы не сможете доказать, что продавали «нематериальные активы», а не диски, и подпадаете под уплату всей суммы НДС по сделке.

Не могу оприходовать

Кроме того, при перепродаже лицензий как товара передача прав строится «по цепочке». Для предоставления клиенту прав на использование программ лицензиату нужно приобрести такие права у лицензиара, однако согласно ГК при наличии сублицензионного договора для реализации программ они ему в принципе не требуются. В случае дистрибьюции коробочного ПО, его экземпляр уже введен в гражданский оборот путем продажи самым первым продавцом. Следовательно, право на воспроизведение и распространение экземпляров уже было использовано, а сублицензионные договоры на предоставление прав по коробочному программному обеспечению могут быть признаны ФНС притворными сделками, направленными на получение налоговой выгоды от применения льготы по НДС. Например, под видом программ вы могли перепродавать оборудование, уклоняясь от уплаты НДС с наценки.

Таким образом, если вы реализуете лицензии «по цепочке» по схеме купли-продажи, то можете быть обвинены в уклонении от уплаты НДС.

Для реализации прав на программы не требуется приобретать никаких дополнительных прав кроме тех, которые уже юридически даны сублицензионным договором. ФНС может с полным правом считать оприходование подтверждением того, что договор был заключен задним числом, для сокрытия ошибки не начисления НДС по перепродаже материальных носителей программ.

Правильное отражение продаж лицензий в бухгалтерском учете

Поскольку цены, по которым партнер производит реализацию, могут отличаться от рекомендованных розничных цен Клеверенс (относительно коротых считается роялти), учет взаиморасчетов по роялти удобнее будет вести на специальном забалансовом счете, например 012:

Покупая компьютерную программу, можно приобрести на нее исключительные либо неисключительные права, — от этого напрямую зависит применяемая схема бухгалтерского и налогового учета. В этой статье мы рассмотрим особенности учета в 1С прав на программные продукты.

- о законодательном порядке учета затрат на неисключительные права;

- как определить срок использования программного продукта;

- каким документом и на каких счетах в 1С отражаются затраты на приобретение программного обеспечения (ПО).

Пошаговая инструкция

24 июля Организация в соответствии с лицензионным договором получила по акту приема-передачи от ООО «ПЕРВЫЙ БИТ» неисключительные права на использование программы «1С:ERP Управление предприятием 2» стоимостью 360 000 руб. Срок использования программы, указанный в договоре, составляет 2 года.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете затрат на приобретение программного обеспечения | |||||||

| 24 июля | 97.21 | 60.01 | 360 000 | 360 000 | 360 000 | Учет расходов будущих периодов | Поступление (акт, накладная) — Услуги (акт) |

| 012 | 360 000 | Учет неисключительного права забалансом | Операция, введенная вручную — Операция | ||||

| Списание расходов будущих периодов за июль | |||||||

| 31 июля | 26 | 97.21 | 3 870,97 | 3 870,97 | 3 870,97 | Списание расходов будущих периодов | Закрытие месяца — Списание расходов будущих периодов |

| Списание расходов будущих периодов за август | |||||||

| 31 августа | 26 | 97.21 | 15 000 | 15 000 | 15 000 | Списание расходов будущих периодов | Закрытие месяца — Списание расходов будущих периодов |

Особенности учета затрат на неисключительные права

Нормативное регулирование

В БУ расходы организации в виде платежей за неисключительные права на использование программ для ЭВМ, баз данных отражаются (п. 39 ПБУ 14/2007):

- в виде фиксированного разового платежа — в составе расходов будущих периодов (РБП) на счете 97.21 «Прочие расходы будущих периодов», подлежат списанию в течение срока действия договора;

- в виде периодических платежей — в составе расходов отчетного периода на дату расчетов.

В НУ неисключительные права на использование программ для ЭВМ, баз данных отражаются в составе косвенных (прочих) расходов в течении срока лицензии (п. 3 ст. 257 НК РФ, пп. 26 п. 1 ст. 264 НК РФ, Письмо Минфина РФ от 31.08.2012 N 03-03-06/2/95, Письмо Минфина от 05.05.2012 N 07-02-06/128, Письмо Минфина РФ от 16.01.2012 N 03-03-06/1/15).

Не рекомендуется единовременно списывать расходы на неисключительное право, хотя ранее Минфин давал такие разъяснения (Письмо Минфина РФ от 07.06.2011 N 03-03-06/1/330, N 03-03-06/1/331).

Срок действия неисключительных прав

Неисключительные права учитываются в течении срока лицензии, указанного в лицензионном договоре. Если срок лицензии не установлен, то считается, что он равен 5 годам (п. 4 ст. 1235 ГК РФ, Письмо Минфина РФ от 23.04.2013 N 03-03-06/1/14039, Письмо Минфина РФ от 16.12.2011 N 03-03-06/1/829).

Если программа приобретается на условиях «упаковочной» лицензии (по договору присоединения), то срок использования необходимо определить самостоятельно исходя из периода получения экономических выгод (п. 19 ПБУ 10/99, Письмо Минфина РФ от 18.03.2014 N 03-03-06/1/11743, Письмо Минфина РФ от 18.03.2013 N 03-03-06/1/8161, Письмо Минфина РФ от 10.09.2012 N 03-03-06/1/476). В этом случае нельзя использовать п. 4 ст. 1235 ГК РФ (Постановление Пленума Верховного Суда РФ N 5, Пленума ВАС РФ N 29 от 26.03.2009).

Аналитика к счету учета затрат на ПО

По рекомендациям аудиторов, РБП отражаются:

- если срок списания РБП более 12 месяцев, — в бухгалтерском балансе в разделе I «Внеоборотные активы» по строке 1190 «Прочие внеоборотные активы»;

- если менее 12 месяцев, — в разделе II «Оборотные активы» по строке 1210 «Запасы» (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1988 N 34, абз. 2 п. 39 ПБУ 14/2007, Письмо Минфина РФ от 27.01.2012 N 07-02-18/01, Письмо Минфина РФ от 12.01.2012 N 07-02-06/5, Приложение к Письму Минфина РФ от 29.01.2014 N 07-04-18/01).

В программе 1С необходимо ввести аналитику к счету 97.21 субконто Расходы будущих периодов (раздел Справочники — Доходы и расходы — Расходы будущих периодов ) — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для расходов на ПО следующий:

- Вид для НУ — Прочие;

- Вид актива в балансе — Прочие внеоборотные активы: в нашем примере срок использования более 12 месяцев;

- Сумма — стоимость ПО, списываемая равномерно в течении срока использования, указанного в лицензионном договоре;

- Признание расходов — По месяцам;

- Период списания — период срока использования;

- Счет затрат — счет учета затрат на ПО;

- Статья затрат — статья затрат, по которой отражаются расходы на ПО.

![]()

Отражение в учете затрат на приобретение программного обеспечения

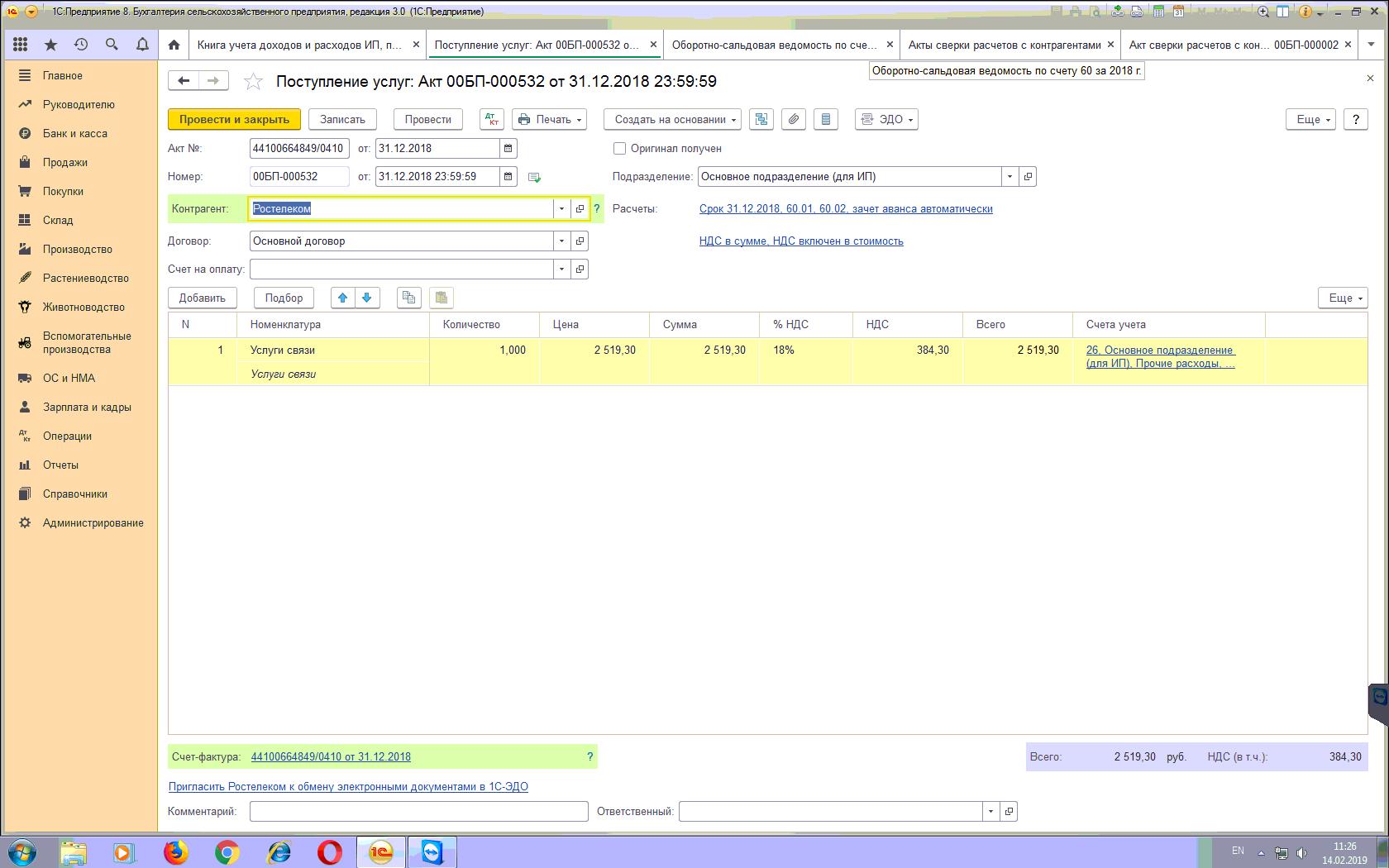

Учет затрат на ПО (неисключительное право) отражается документом Поступление (акт, накладная) — Услуги (акт) в разделе Покупки — Покупки — Поступление (акты, накладные) .

В документе указывается:

- Номенклатура — программный продукт из справочника Номенклатура , Вид номенклатуры — Услуги. PDF

![]()

По ссылке Счета учета :

- Счет затрат — 97.21 «Прочие расходы будущих периодов»;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ПО.

Проводки по документу![]()

Документ формирует проводки:

- Дт 97.21 Кт 60.01 — отражение затрат на неисключительное право в расходах будущего периода.

Учет неисключительного права

НМА, полученные в пользование, необходимо учитывать на забалансовом счете (п. 39 ПБУ 14/2007):

- Дт 012 «Неисключительные права на ПО» — на стоимость неисключительного права, полученного в пользование.

В 1С нет специального забалансового счета для учета неисключительных прав, поэтому его необходимо создать самостоятельно, например, 012 «Неисключительные права на ПО». PDF

Принятие на забалансовый учет неисключительного права оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

Списание расходов будущих периодов

Для автоматического ежемесячного учета затрат на ПО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца .

Проводки по документу

Учет затрат на ПО за июль

Документ формирует проводку:

- Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за июль.

Учет затрат на ПО за август

Документ формирует проводку:

- Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за август.

Аналогично осуществляется учет затрат на ПО за следующие месяцы до окончания срока использования неисключительного права.

Контроль

Осуществим проверку правильности расчета суммы затрат на ПО программой:

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету ежемесячной суммы расходов на ПО, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета ежемесячной суммы затрат на ПО с помощью отчета Справка-расчет списания расходов будущих периодов (в БУ PDF, НУ PDF) в разделе Операции — Закрытие периода — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов .

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Тест № 13. Учет прав на программные продукты.

- Нужно ли восстанавливать НДС при списании просроченных товаров (продукты питания)?.

- Учет безвозмездно полученных имущественных прав1С:Предприятие 8.3 (8.3.13.1644) Согласно договору безвозмездного пользования помещением общество должно.

- Учет неисключительных прав на пользование ПОЗдравствуйте. Как правильно организовать учет взаиморасчетов по сублицензионному срочному договору.

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (3)

Добрый вечер. Подскажите, где на вашем сайте можно найти как в 1С оприходовать приобретенные неисключительные права для дальнейшей перепродажи. Заранее благодарю за помощь.

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Личный кабинет

Что касается материалов по теме. Есть обсуждение

Продажа неисключительных прав на лицензионное программное обеспечение в 1С

Если останутся вопросы, то уточните свою ситуацию более подробно в Личном кабинете.

Читайте также: