Приостанавливает ли факт наложения ареста на имущество начисление пени на сумму недоимки по налогу

Опубликовано: 03.05.2024

Что нужно учитывать при расчете пени?

Статья 330 ГК РФ содержит исчерпывающие данные о том, каким именно образом производится расчет пени за просрочку платежа. В соответствии с этим, следует ориентироваться на следующие моменты:

- Нужно определить сумму, от которой и будет производиться начисление пени за просрочку платежа. Речь может идти обо всей сумме по договору или же о неуплаченной заказчиком части. Пункт договора об ответственности сторон непременно должен содержать информацию, позволяющую решить этот вопрос.

- Размер используемой процентной ставки. Именно этот показатель и будет являться мерой ответственности за нарушение договора. Процент указывается в договоре.

- Время, прошедшее с того момента, как условия договора стали считаться нарушенными.

Налоговая ставка, льготы и кадастровая стоимость в расчете

Размер ставки определяется местными органами власти. Но при этом учитывается верхняя граница, которая регламентируется ст.394 НК РФ. Чтобы налогоплательщик узнал ставку, которая действует в его регионе нужно обратиться в местный орган ИФНС. Таким образом, удастся избежать начисления пени по земельному налогу для юридических лиц или переплаты, если оценка была сделана с неверным показателем.

Правда, в большинстве случаев ставка является стандартной и указана в ст.394 НК РФ. Она составляет 0.3%, но только при условии, что на местном уровне этот показатель не был изменен. Именно потому так важно уточнение.

Точно так же нужно сделать с льготами, если они предусмотрены для налогоплательщика. Их условия часто имеют территориальную привязку, потому для правильного расчета пени по земельному налогу эти данные нужно выяснить. Для этого следует обратиться в местную налоговую инспекцию (посмотреть на сайте).

Перечисленные выше единицы являются фиксированными, потому для уменьшения размера пени за земельный налог пытаются спекулировать на кадастровой стоимости. Такая процедура будет иметь смысл только в следующих случаях:

- если изменились качественные или количественные характеристики земли;

- в Росреестре указаны ошибочные сведения;

- было представлено решение суда.

Если эта единица будет снижена, снизится сам налог, а значит и пеня за него.

Претензия по пени по договору

Как получить неустойку и выставить пени за просрочку?

Если между двумя сторонами, отношения которых зафиксированы договором, возникли спорные ситуации, можно для начала попытаться решить вопрос миром, без обращения в государственные органы.

Так, для начала стоит составить претензию, в которой следует указать суть, реквизиты сторон, производится расчет самой неустойки, а также предложения об ее уплате с обязательным обозначением способа и даты оплаты.

Если такой подход не привел к желаемому результату, вы вполне можете обратиться в суд. Но учитывайте, что в этих органах от вас непременно потребуют претензию, оправленную вами в адрес второй стороны договора, которая, по сути, и является первым шагом решения конфликта.

Но при участии судебных органов, рассмотрение дела может занять длительное время, поэтому сначала попытайтесь договориться с виновником недоразумений и помните, что любой вопрос можно попробовать решить мирным путем, а если это не помогает, уже потом переходить к более активным действиям и защите своих интересов с помощью государственных органов и судебных инстанций.

ПОЛЕЗНО: смотрите видео с дополнительными советами по составлению претензии по пени, а также заказывайте у нашего адвоката помощь по вопросу

Расчет пени по договору

Формула расчета неустойки: как выставить пени по договору?

Существует специальная формула, отвечающая на вопрос о том, как рассчитать пеню за каждый день просрочки. Выглядит она таким образом:

сумма договора × ставка в процентах × период просрочки

О том, как найти все эти данные, было написано выше. Кстати, второй стороной может быть заявлено требование о снижении неустойки, что вполне законно, если руководствоваться ст. 333 ГК РФ со ссылкой завышенности штрафных санкций (читайте про уменьшение пени по ссылке).

Особенности расчета по новым правилам

Онлайн калькулятор земельного налога поможет определить, сколько нужно заплатить. Организации обязаны самостоятельно рассчитывать размер взносов. Новая практика начала действовать с конца 2019 года. Также самостоятельно нужно подавать декларацию ИФНС.

Формула для расчета выглядит следующим образом:

- налог = кадастровая стоимость ЗУ х ставка налога

Но прежде чем делать расчет следует принять во внимание, что нужно знать кадастровую цену участка, на который рассчитывается налог. Причем цена должна быть актуальной, то есть, выставленная не раньше 01.01.2020 года. Узнать её можно на сайте Росреестра.

Есть нюанс, если владелец земли имеет налоговые льготы на неё (ст.395 НК РФ). В таком случае расчет делается таким образом:

- налог = кадастровая цена — сумма льготы х ставка

Зная рассматриваемые формулы, можно гораздо проще рассчитать пени по земельному налогу. Более того, правильный подсчет позволит избежать её появления. Но даже если пени начислили, рассчитать её можно с помощью виртуального калькулятора – инструмента доступного на сайте Prav.io.

Порядок взыскания пени по договору в суде

Для взыскания пеней по договору в суде является обязательным соблюдение досудебного порядка. Итак, для того, чтобы взыскать пени в суде выполните следующие действия:

- Подготовьте письменную претензию в адрес контрагента с расчетом размера пени и предложением произвести оплату пеней в добровольном порядке

- Направьте или вручите под подпись претензию контрагенту

- Выждите срок для ответа на претензию, установленный договором или 30 дней после направления претензии

- При отсутствии добровольной оплаты подготовьте иск в суд о взыскании пени по договору

ВНИМАНИЕ: с учетом суммы требований, может понадобиться подготовка не иска, а заявления о выдаче судебного приказа

Правила начисления пени за нарушение сроков уплаты налоговых платежей

Обязанность уплатить налоги вменяется каждому налогоплательщик (п. 1 ст. 45 НК РФ), за некоторыми исключениями, указанными в законе. Налоговые платежи необходимо уплачивать строго в пределах установленных сроков. Можно оплатить требуемую сумму досрочно, но не позднее определенной законом даты. Если срок будет нарушен, то на сумму долга налоговая начисляет пени в виде процентов. Начисление пени происходит за каждый просроченный день, со следующего дня после наступления срока для оплаты налоговых платежей (ст. 75 НК РФ).

Отсутствие своевременной оплаты налога влечет за собой направление неплательщику соответствующего требования о погашении долга (ст. 69 НК РФ).

Платежные поручения, направленные Обществом с октября 2015 г. по ноябрь 2021 г. в банк для уплаты налогов, помещались в картотеку распоряжений из-за решения о наложении ареста на расчетный счет Истца. Позднее они были аннулированы Обществом и отозваны.

Из имевшихся документов следовало, что налоговая на протяжении года адресовала Обществу девять уведомлений с требованием об уплате возникшей задолженности. Несмотря на получение Истцом данных требований, долг так и не был оплачен. Учитывая указанное, инспекция вынесла решения в прядке ст. 46 НК РФ о взыскании с Истца суммы за просрочку в размере 160 млн. руб. Долг подлежал взысканию с расчетного счета Истца.

Срок оплаты пени по договору

Оплата пени по договору может производиться добровольно, несколькими суммами, с учетом срока, за который начисляются пени.

Может быть установлен срок оплаты в претензии стороны договора. Если в указанный срок оплата не произведена, тогда сторона может обратиться в суд с иском.

Однако, существуют сроки давности, в том числе, по уплате пеней по договору. Какой же это срок? Срок давности по пеням по договору составляет 3 года, он еще называется срок исковой давности. Соответствующий срок исчисляется по каждому дню, т.е. пени начисляются, как правило, за каждый день, например, просрочки уплаты платежей, то соответственно из срока давности вычитаются дни, превышающие 3 года, и расчет осуществляется за дни, которые вошли в данный срок.

При этом, даже если истекут сроки давности, никто не запрещает должнику исполнить требование взыскателя. Истечение срока исковой давности может повлиять только на судебную защиту стороны взыскателя, т.е. является основанием для отказа в иске.

Как рассчитывается пеня

Если средства за 2021 год не были внесены до 03.02.2020 (вообще-то до 1 числа, но дата выпала на выходной, потому была перенесен на 3 число), расчет пени по земельному налогу в калькуляторе потребуется прямо сейчас. Но на местном уровне иногда устанавливаются даты, которые используются только в конкретном регионе, потому сроки могут сдвигаться.

Также на начисление пени может влиять периодичность уплаты. Например, средства можно вносить с квартальной периодичностью, ежемесячно или сделать единственный годичный платеж. Этот фактор необходимо уточнить в местном ИФНС и указывать в калькуляторе при расчете.

Другими словами, прежде чем рассчитать пени по земельному налогу в калькуляторе необходимо выяснить размер налога, а также срок, на который его уплата была просрочена. Дальше нужно просто внести все переменные в обозначенные поля, и подождать пока данные обработаются.

Ограничение размера пени по договору

Договором может быть ограничен размер пени. Каким образом, можно ограничить пени по договору?

В договоре может быть прописано, что пени не могут превышать цену договора. Таким образом, если размер пени будет превышать цену договора, то в любом случае взысканию будут подлежать только пени в размере цены договора.

Также размер пени можно ограничить, установив какой-то процент от размера задолженности. Например, 5% от неоплаченной суммы задолженности.

В договоре можно предусмотреть, в каких процентах взыскивается пени и установить верхний предел, например, 0,,1% за каждый день просрочки, но не более 10% от стоимости не поставленного товара.

Можно также предусмотреть какой-то иной вариант ограничения размера пени по договору.

Пени по налогу на имущество физических лиц откладываются

06 дек 2021 Ирина Чайковская Все авторы

Сегодня поговорим об оплате налога на имущество физических лиц, то есть нас с вами, граждане Российской Федерации. Какое наше имущество подлежит обложению налогом? Это так называемое недвижимое имущество: комнаты, квартиры, жилые дома, гаражи. Для справки — владение автомобилем облагается транспортным налогом, владение землей облагается земельным налогом. У этих налогов есть одно общее – срок оплаты – до 1 декабря текущего года.

Напоминаю, что в этом году мы платим налоги за 2016 год.

Итак, откуда гражданин узнает о начисленных ему налогах? Первое, из почтового ящика. Туда приходит бумажное уведомление, а, может, и не приходит, теряется в пути. И, если у гражданина нет личного кабинета на сайте , на крайний случай на сайте , то он не скоро узнает о самом налоге и, бонусом, о начисленных ему пенях. И это второй путь получения налогового уведомления. Наконец, третий путь – подписка в своем банке на получение счетов и требований от различных организаций.

Если с первым путем получения требования все предельно ясно, им обычно пользуются люди старшего поколения, то второй и третий уже для более-менее продвинутых. Есть еще такой экзотический, но очень действенный способ, как поход в свою налоговую инспекцию, но это не для ленивых.

В этом сезоне налоговое ведомство работало не очень шустро, видимо, очень напрягалось с повсеместным введением онлайн-касс. И совсем забыло про нас, физических лиц. Например, требования в моем личном кабинете появились лишь 29 ноября, когда до окончания срока платежей осталось всего два дня. Таких, как я, немало в этом году. Есть и такие, кто требований в личном кабинете не увидел вообще. Ну, или увидел только после 1 декабря. Здесь настоятельно рекомендую делать скрин-шот своей личной странички для дальнейшего разбирательства с налоговым ведомством. Кстати, если требований нет на сайте налогового ведомства, то и появиться на сайте госуслуг им тоже неоткуда. И, наконец, подписка в банке. Нет на сайтах, нет и в банке. Но в этом году отличился Тинькофф Банк. По сообщению наших читателей, требования в их личном кабинете налогового органа были, а вот в банке их не было. Собственно, и мои требования появились в личном кабинете банка только после 29 ноября, когда я их уже оплатила.

Следите за своими обязательствами перед государством, иначе пеней не миновать.

Но не все так печально. 27 ноября наш законодатель принимает , где разрешает регионам продлевать период неначисления пеней по налогу на имущество физических лиц за 2021 год до 01.07.2018 года. Москва подхватывает эту инициативу, о чем сообщается на Московской городской думы. То есть для москвичей продлен срок начисления пеней на сумму недоимки по налогу на имущество физических лиц за период 2016 года до 01.07.2018 года. А что это означает на практике? Налог можно будет оплатить и после 1 декабря.

Еще раз напоминаю, что эта радость не распространяется на транспортный и земельные налоги. По ним и оплаты и пени в старом режиме.

Следите за нормативными актами своих субъектов Российской Федерации.

Теги: налог на имущество физлиц налог на квартиру ФЗ-335 пеня по налогу на имущество Тинькофф Банк Налоги

Похожие материалы:

— Обезличенные металлические счета. Налогообложение доходов

— Выгрузка годового отчета Interactive Brokers для налоговой декларации

— История оздоровления банковского бизнеса современной России. Продолжение

Комментарии ()

- Сергей! 06 декабря 2021, 18:25 0

Москвичам, с их атомными начислениями, дают возможность отдышаться))

-

Ирина 06 декабря 2021, 18:51 0

Сергей, никто не мешает субъектам РФ принять точно такой же закон на основании Федерального закона. Насколько я знаю, в прошлом году была такая же поправка, и ряд субъектов ее принял. А по поводу москвичей… что вам сказать, здесь ведь тоже живут люди, большинство из них здесь и родились, а вот доходы их совсем не успевают за ростом озвученной средней московской зарплаты. И многих бьет по карману необходимость платить налоги эти.

Написать комментарий

Исполнение решения по взысканию пеней

Решение суда о взыскании пеней может быть исполнено добровольно должником или же суммы по решению могут быть взысканы в принудительном порядке.

Принудительный порядок заключается в подаче в банк, в котором открыт счет должника, исполнительного документа. Банк обязан будет взыскивать средства или наложить арест на счет с учетом заявления взыскателя.

Исполнительный документ можно предъявить судебным приставам, которые вправе проводить определенный комплекс мероприятий, направленных на взыскание задолженности с должника, в том числе, накладывать аресты на счета, запрашивать информацию об имуществе должника, вызывать должника для дачи объяснений и т.п.

Однако, с приставами необходимо постоянно взаимодействовать взыскателю, иначе, исполнительное производство после выполнения на начальном этапе определенных мероприятий, дальше может просто лежать на полке и про него вспомнят ближе к концу года, чтобы прекратить.

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом – в нашей статье.

Что такое недоимка по налогам и когда она возникает?

Сначала разберемся – что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка – это сумма налога (сбора, страховых взносов), не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет (то есть, налога, сбора, взноса). И не включает начисленные санкции за неуплату (пени и штрафы).

Во-вторых, речь идет именно о просроченном платеже. То есть о налоге (сборе, взносе), не перечисленном в бюджет своевременно.

Задолженность перед бюджетом – понятие более широкое.

Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям – пеням и штрафам.

Во-вторых, налоговая задолженность – это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной.

Например – компания сдала декларацию по НДС за третий квартал 21 октября (в то время, как крайний срок сдачи – 25 октября). В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. 22 октября.

Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. (9000 руб. – 3000 руб.). Но такая задолженность не считается недоимкой, это текущий долг. Ведь 1/3 налога компания заплатила вовремя. А перечислить следующую часть она должна только 25 ноября.

Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ (п. 1 ст. 223 НК РФ). Формально в этот момент у организации (налогового агента) возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные (п. 6 ст. 226 НК РФ).

Итак, вот главные различия между недоимкой и задолженностью перед бюджетом:

- недоимка – это всегда просроченный долг, в то время как задолженность может быть как просроченной, так и текущей;

- недоимка включает в себя только сумму неуплаченного налога (сбора, взноса). А задолженность перед бюджетом – это налог (сбор, взнос) плюс санкции.

Почему может образоваться недоимка

Это может произойти в силу разных обстоятельств. Например:

- бухгалтер ошибся при исчислении облагаемой базы или суммы налога. Либо умышленно занизил налогооблагаемую базу. Это выяснилось при камеральной или выездной проверке;

- сумма налога (сбора, взноса) была рассчитана правильно и верно отражена в декларации. Ошибка возникла при заполнении платежного поручения;

- сумма налога (сбора, взноса) исчислена, отражена в декларации и указана в «платежке» верно. Но платеж отправлен по неправильным реквизитам (например, не на тот КБК). Это было выявлено при сверке расчетов с бюджетом;

- бухгалтер «забыл» заплатить налог вовремя.

В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности.

Ответственность за неуплату налога и возможные последствия

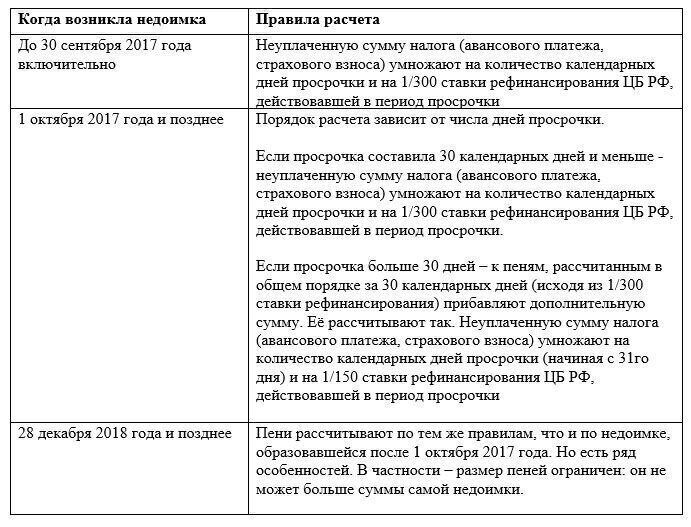

Если налог (сбор, взнос) не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Такой порядок следует из статьи 75 НК РФ, пункта 9 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ, статьи 9 Закона от 27.11.2018 № 424-ФЗ, писем Минфина от 01.08.2017 № 03-02-07/1/48936, от 10.07.2017 № 03-02-07/1/43489.

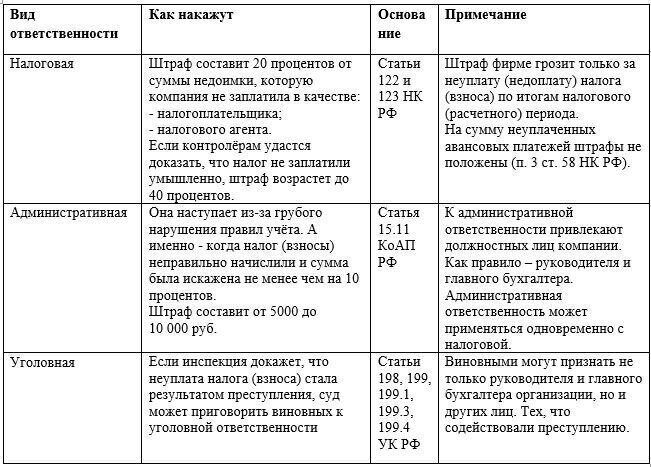

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство – к ответственности административной и, в особо тяжелых случаях – уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог (сбор, взнос) не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

Если же бюджетный платеж рассчитали верно, но не уплатили вовремя либо перечислили не в той сумме (из-за ошибки в «платежке») или не на тот КБК, ответственности удастся избежать. В этом случае компании «грозят» только пени. Такие выводы следуют из письма Минфина от 24.05.2017 № 03-02-07/1/31912, п. 19 постановления Пленума ВАС от 30.07.2013 № 57.

Подробнее виды ответственности рассмотрены в таблице.

Порядок и сроки взыскания недоимки

Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму.

Шаг № 1: направят требование об уплате налога (сбора, страхового взноса)

Обнаружив недоимку, инспекторы сначала направят организации требование об уплате налога (сбора, страховых взносов). Здесь существуют определенные правила по срокам:

В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога (а также задолженности по пеням и штрафам по нему) небольшая – меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок – 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ.

Пункт 4 статьи 69 НК РФ устанавливает – какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные:

- сумма задолженности по налогу (сбору, взносу);

- размер начисленных пеней;

- срок исполнения требования;

- меры по взысканию недоимки, которые предпримет налоговая инспекция в случае неисполнения требования;

- основания, по которым взимается налог (сбор, страховой взнос), и нормы налогового законодательства, которые обязывают организацию заплатить его.

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие – налогоплательщик вправе не исполнять его. Такой вывод следует из Постановления Президиума ВАС от 22.07.2003 № 2100/03.

Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения – восемь рабочих дней с даты получения. Но в самом документе может быть проставлен и другой (более длительный) срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ.

Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено. Так, если документ отдали непосредственно руководителю в руки, то день получения – это собственно момент вручения документа. Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки.

Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Такие выводы следуют из пунктов 6 и 8 статьи 69 НК РФ и пунктов 5 и 12 Порядка, утвержденного приказом ФНС от 27.02.2017 № ММВ-7-8/200.

Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд (п. 1 ст. 138 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если в установленный срок компания не погасит недоимку, контролеры вынесут решение о взыскании. Форма документа утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией. Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд.

Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия.

В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях:

- фирма получила отсрочку или рассрочку уплаты налога (взноса);

- на счета организации в банках суд наложил арест;

- вышестоящая инстанция велела приостановить взыскание.

Решение отзовут, в частности, если:

- недоимка уже погашена либо признана безнадежной и списана;

- компания подала «уточненку», где сумма налога (взноса) уменьшилась и недоимки не стало.

Такой порядок следует из пунктов 4.1 и 10 статьи 46 НК РФ.

Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога. Банк обязан исполнить его не позднее следующего операционного дня.

Если денег на расчетном счете недостаточно, могут быть задействованы (при определенных условиях) практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах. Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег компании не хватило для погашения недоимки, налоговики могут взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе – готовая продукция, товары на складе, оборудование, помещения, материалы и т.п. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса).

Взыскание производится судебным приставом – по решению и на основании постановления ИФНС (п. 9 ст. 47 НК РФ). Формы этих документов утверждены приказом ФНС от 13.02.2017 № ММВ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, контролеры могут приостановить операции по счетам фирмы или наложить арест на ее имущество. Основание – статьи 76 и 77 НК РФ.

Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Причем заблокировать могут не только банковские счета, но и «электронные кошельки» компании. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Основание для ареста – постановление ИФНС (по форме, утвержденной приказом ФНС от 13.02.2017 № ММВ-7-8/179). Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции. После погашения недоимки чиновники вынесут решение об отмене ареста.

Когда недоимку признают безнадежной

Решение признать недоимку безнадежной принимает ИФНС. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях:

- если компания ликвидируется. Безнадежной признают ту часть задолженности, на погашение которой денег и имущества фирмы не хватило, а покрыть ее за счет средств учредителей и участников невозможно;

- по решению суда – в связи с истечением срока взыскания;

- долги были списаны со счета организации, но не поступили в бюджет потому, что обслуживающий ее банк был ликвидирован;

- если размер задолженности перед бюджетом не превышает 300 000 руб., а с момента ее образования прошло пять лет.

После того, как инспекция спишет налоговую задолженность, компания вправе списать ее и в своем учете.

Подведем итог

Если у компании образовалась недоимка по налогам, это может привести к крайне неприятным последствиям. Во-первых, возникнут лишние траты в виде пеней, а в ряде случаев – и штрафов, которые при крупной сумме задолженности могут быть весьма значительны. Во-вторых, должностных лиц могут привлечь к административной, а при определенных обстоятельствах – и к уголовной – ответственности.

В-третьих, блокировка счетов и арест имущества могут парализовать весь бизнес и поставить под угрозу само существование предприятия.

Парадоксальность такой ситуации заключается в том, что директор и/или собственник компании оказываются в зависимом положении. Поскольку могут пострадать из-за низкой квалификации, невнимательности или безответственности бухгалтера.

Всего этого можно избежать, если передать бухгалтерию на аутсорсинг. В этом случае вы можете быть уверены в том, что налоги будут правильно рассчитаны и вовремя перечислены по верным реквизитам. Также мы регулярно проводим сверки с налоговой, чтобы убедиться в отсутствии у компании налоговых долгов.

Согласно п.1 ст. 75 НК РФ пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

На компенсационный характер (правовую природу) пени указал Конституционный Суд РФ в Постановлении № 20-П от 17.12.1996 г., а также в Определениях № 200-О от 04.07.2002 г. и 175-О от 12.05.2003 г.

Пени доначисляются на дату вынесения решения по результатам рассмотрения материалов налоговой проверки.

Однако в последнее время налоговые органы, к сожалению, нередко нарушают:

- срок проведения налоговой проверки (для сведения: срок проведения, например, выездной налоговой проверки не может превышать более двух месяцев, может быть продлен до четырех месяцев, а в исключительных случаях до шести месяцев – п. 6 ст. 89 НК РФ);

- срок вынесения акта налоговой проверки (для сведения: по окончании выездной налоговой проверки составляется справка о проведенной проверке и в течение двух месяцев от даты справки должен быть составлен акт налоговой проверки – п. 6 ст. 89 и п.1 ст. 100 НК РФ);

- срок вынесения дополнения к акту налоговой проверки по дополнительным мероприятиям налогового контроля (для сведения: п. 6 ст. 101 НК РФ предусматривает срок проведения дополнительных мероприятий - не более одного месяца / два месяца по проверке консолидированной группы налогоплательщиков, иностранной организации по п.4.6 ст. 83 НК РФ);

- срок вынесения решения по результатам рассмотрения материалов налоговой проверки (для сведения: установлен в ст. 101 НК РФ – 10 дней со дня истечения срока, установленного в п. 6 ст. 100 или п.6.2 ст. 101 НК РФ; может быть продлен, но не более, чем на один месяц).

Уже никого не удивляет ситуация, когда после получения налогоплательщиком акта налоговой проверки (дополнения к акту) и рассмотрения возражений налогоплательщика на акт налоговой проверки (дополнение к акту) решение не выносится месяцами. Существенные задержки с вынесением актов налоговой проверки, дополнений к акту и решений по налоговым проверкам на практике иногда превышают предусмотренные НК РФ сроки на год и даже больше.

В результате указанных процессуальных нарушений срок вынесения решения незаконно затягивается, что, по мнению автора, приводит к незаконному доначислению пени (при расчете пени налоговым органом на дату решения) по следующим основаниям.

В Постановлении от 18.03.2008 № 13084/07 Президиум ВАС РФ указал:

"Регламентация сроков взыскания налогов, равно как и сроков проведения выездных налоговых проверок, направлена на достижение равновесия интересов участников отношений, регулируемых законодателсьтвом о налогах и сборах.

Между тем из содержания судебных актов и материалов дела видно, что выездная налоговая проверка предпринимателя проводилась в течение 11 месяцев, что свидетельствует о нарушении инспекцией принципа недопустимости избыточного или не ограниченного по продолжительности применения мер налогового контроля. Убедительных доказательств обоснованности столь длительного срока проведения проверки инспекция не представила.

Длительный срок проведения проверки свидетельствует о нарушении налоговой инспекцией целей налогового администрирования, которые не могут иметь дискриминационного характера, препятствующего предпринимательской деятельности налогоплательщика.

Поэтому в данном случае с учетом конкретных обстоятельств дела, принимая во внимание, что с момента возникновения обязанности по уплате спорных сумм налогов прошло от пяти до шести лет, и исходя из целей достижения стабильности правопорядка, правовой определенности, устойчивости сложившейся системы правоотношений, Президиум не находит оснований для отмены оспариваемого судебного акта".

В определении Судебной коллегии по экономическим спорам Верховного Суда РФ от 16.03.2018 № 305-КГ17-19973 указано:

"Судебная практика исходит из недопустимости избыточного или не ограниченного по продолжительности применения мер налогового контроля в отношении налогоплательщиков, что по существу означало бы придание дискриминационного характера налоговому администрированию и приводило бы к препятствованию предпринимательской деятельности (постановление Конституционного Суда Российской Федерации от 16.07.2004 № 14-П и постановление Президиума Высшего Арбитражного Суда Российской Федерации от 18.03.2008 № 13084/07)".

Как следует из указанных судебных актов, ВАС РФ и ВС РФ признают недопустимым нарушение налоговыми органами процессуальных сроков проведения налоговых проверок, применение налогового контроля без ограничения по продолжительности.

Очевидно, что если бы соблюдение процессуальных сроков не было важно для защиты прав налогоплательщиков, то законодатель не установил бы эти сроки в НК РФ.

Налоговые органы обязаны соблюдать законодательство о налогах и сборах (пп.1 ст. 1 ст. 32 НК РФ). Должностные лица налоговых органов обязаны действовать в строгом соответствии с НК РФ (п. 1 ст. 33 НК РФ). Строгое соответствие – это неукоснительное соблюдение, в том числе и процессуальных норм НК РФ. Это значит, что нарушать сроки налоговой проверки и вынесения решения по ней нельзя ни при каких обстоятельствах.

Неправомерное затягивание налоговой проверки (срока принятия решения) приводит к неправомерному увеличению размера доначисленных налоговым органом пеней, так как излишние пени в таком случае носят не компенсационный характер (как предусмотрено законодателем), а являются (становятся) незаконным обогащением бюджета, в результате бездействия налогового органа.

С учетом изложенного, применяемый налоговыми органами расчет пени на дату вынесения решения при нарушении процессуальных сроков, по мнению автора, следует признать неправильным (не соответствующим Конституции РФ).

Правомерность такого вывода косвенно подтверждается судебной практикой по вопросу о возможности принудительного взыскания налоговыми органами налогов, пени и штрафов в ситуации, когда налоговым органом пропущены установленные НК РФ процессуальные сроки для принудительного взыскания.

Согласно пункту 31 Постановления Пленума ВАС РФ от 30.07.2013 № 57, а также правовой позиции Конституционного Суда РФ, указанной в Определении от 20.04.2017 № 790-О: «. несоблюдение налоговым органом при совершении определенных действий в рамках осуществления мероприятий налогового контроля и принятии соответствующего решения сроков, предусмотренных, в частности, статьей 70 НК РФ, пунктом 2 статьи 88, пунктом 6 статьи 89, пунктами 1 и 5 статьи 100, пунктами 1, 6, 9 статьи 101, пунктами 1, 6, 10 статьи 101.4, пунктом 6 статьи 140 НК РФ, не влечет изменения порядка исчисления сроков на принятие мер по взысканию налога, пеней, штрафа в принудительном порядке, исчисляемых исходя из той продолжительности сроков совершения упомянутых действий, которая установлена указанными нормами, что, в конечном счете, гарантирует определенные временные рамки возможного вмешательства государства в имущественную сферу налогоплательщика».

Данные выводы нашли отражение в судебно-арбитражной практике, в частности налоговый спор, рассмотренный АС Северо-Западного округа (постановление от 27.06.2019 по делу №А13-14512/2018).

Таким образом, НК РФ, определив процессуальные сроки на принудительное взыскание, защитил налогоплательщиков от взыскания налогов, пени и штрафов при пропуске налоговым органом установленных НК РФ сроков на их принудительное взыскание.

Такой же принцип, такая же логика должна применяться при исчислении размера пени налоговым органом при вынесении решения, если нарушен срок вынесения решения.

Для реализации такого подхода законодателю не обязательно было указывать об этом в НК РФ, достаточно было установить процессуальный срок, что и сделал законодатель.

С учетом изложенного, при несвоевременно вынесенном решении по акту налоговой проверки налоговому органу следует производить расчет пени не на дату вынесения решения, а с учетом сроков, которые должны были быть соблюдены налоговым органом, в соответствии с положениями о процессуальных сроках, указанными в НК РФ (исключив доначисление пеней за период неправомерно затянутой налоговой проверки/дополнительных мероприятий налогового контроля, незаконной задержки налогового органа с вынесением решения).

Борьба налогоплательщиков за правильный расчет пени позволит:

- Прекратить нарушение прав налогоплательщиков: незаконное изъятие части собственности. Конституционный принцип неприкосновенности частной собственности - статьи 34 (часть 1) и 35 (части 1 и 3) Конституции РФ.

- Соблюсти принцип определенности в налоговых правоотношениях. Конституционный принцип определенности налоговых обязательств - статья 57 Конституции РФ в системной связи с ее статьями 1 (часть 1), 15 (части 2 и 3), 18 и 19 (части 1 и 2).

- Предотвратить нарушения процессуальных сроков, установленных НК РФ (неограниченный по сроку налоговый контроль), дисциплинировать налоговые органы.

Можно оспорить как неправомерное бездействие должностных лиц налогового органа, так и неправомерное доначисление пени по решению налогового органа (гл. 19 НК РФ).

Судебная практика по данному вопросу еще не сформировалась. Поэтому все зависит от самих налогоплательщиков, от их готовности и желания отстаивать свои права.

P.S. Некоторые утверждают, что затягивание проверки выгодно налогоплательщику, так как при этом фактически происходит кредитование налогоплательщика за счет бюджета по ставке, которая ниже, чем ставка по кредиту в банке.

Однако это не совсем так. Чем раньше налогоплательщик получает решение, тем быстрее он может самостоятельно принять бизнес-решение уплатить доначисленные налоги (пени, штрафы) или обжаловать решение налогового органа. При этом, если налогоплательщиком принимается решение уплатить налоги, то никаких излишних пеней при своевременно вынесенном решении налогового органа к уплате не возникает.

На практике получается, что за налогоплательщика решение об уплате налога в более поздний срок принимает почему-то налоговый орган.

Бездействует, нарушает закон налоговый орган, а излишние пени за его незаконное бездействие (за виновное поведение) должен оплатить налогоплательщик.

Возможна также ситуация, когда по причине затянувшейся налоговой проверки, в связи с истечением срока давности привлечения к ответственности за совершение налогового правонарушения, не может быть взыскан налоговым органом штраф (ст. 113 НК РФ). Это действительно выгодно налогоплательщику. Однако не взыскиваться должен не только штраф, но и излишние пени. Штраф и пени не связаны между собой.

Кроме того, следует также обратить внимание на следующий аспект затронутой проблемы. Не совсем хорошо, когда налоговый орган своим бездействием на неопределенный срок произвольно «кредитует» налогоплательщика. Получается, что одних налогоплательщиков налоговые органы «кредитуют» путем затягивания проверки и вынесения решения, а других нет. Возникает неравенство между налогоплательщиками.

Права распоряжаться бюджетными средствами («кредитовать» за счет бюджета) у налогового органа нет и не может быть. Впрочем, как нет и права забирать у налогоплательщика сверх того, что предусмотрено законом.

Согласно п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно (то есть добровольно) и в установленный срок исполнить обязанность по уплате налога. В противном случае применяются меры принудительного характера – взыскание налога в порядке, предусмотренном ст. 46 и 47 НК РФ (п. 2 и 6 ст. 45 НК РФ).

Кроме того, за каждый день просрочки уплаты налога начиная со дня, следующего за установленным для его уплаты днем, начисляются пени. Причем сумма соответствующих пеней уплачивается независимо от применения других мер обеспечения исполнения обязанности по уплате налогов, а также взыскания штрафов за налоговые правонарушения (п. 1–3 ст. 75 НК РФ).

Пени, начисляемые за несвоевременную уплату налога, взыскиваются с организации в том же порядке, что и недоимка (п. 8 ст. 45, п. 9 ст. 46, п. 8 ст. 47, п. 6 ст. 75 НК РФ, письмо Минфина России от 29.04.2011 № 03-02-07/1-149).

Общий порядок взыскания налога, пени, штрафа

Процедура принудительного взыскания налога (пени, штрафа) состоит из отдельных, но юридически неразрывно связанных этапов, в отношении каждого из которых установлены определенные сроки исполнения.

Первым этапом является направление требования об уплате налога (пени, штрафа). В рассматриваемом случае такое требование должно быть направлено не позднее 20 рабочих дней с даты вступления в силу соответствующего решения налогового органа, так как задолженность была выявлена в результате налоговой проверки (п. 6 ст. 6.1, п. 2 ст. 70 НК РФ).

При этом пени в требовании указываются в сумме, начисленной на дату направления этого требования (п. 4 ст. 69 НК РФ). Соответственно, после погашения недоимки налогоплательщику может быть направлено новое требование об уплате пени в размере, определенном с даты предыдущего расчета и по день фактического погашения недоимки.

По истечении указанного в требовании срока на добровольную уплату налога (пени, штрафов) выносится решение об их бесспорном взыскании (с соблюдением определенной последовательности):

-

за счет денежных средств на счетах налогоплательщика или его электронных денежных средств – не позднее двух месяцев после истечения указанного срока. На основании этого решения в банк, где открыты счета налогоплательщика, направляется инкассовое поручение (п. 2–4 ст. 46 НК РФ). Поручение на списание денежных средств и их перечисление в бюджетную систему РФ в счет погашения налоговой задолженности подлежит безусловному исполнению банком в очередности, установленной ст. 855 ГК РФ (письма Минфина России от 06.03.2014 № 03-02-07/1/9689, от 15.09.2011 № 03-02-07/1-330).

Решение должно быть передано налогоплательщику в течение шести рабочих дней либо направлено по почте заказным письмом (в таком случае оно считается полученным по истечении 6 рабочих дней со дня направления заказного письма) (п. 6 ст. 6.1 НК РФ);

за счет иного имущества (в случае отсутствия или недостаточности денежных средств на счетах налогоплательщика, как в данном случае) – не позднее одного года после истечения срока исполнения требования об уплате налога (п. 7 ст. 46, п. 1 ст. 47 НК РФ). В течение трех рабочих дней с момента вынесения такого решения налоговый орган направляет соответствующее постановление судебному приставу-исполнителю для исполнения.

Налог за счет иного имущества взыскивается в пределах сумм, указанных в требовании об уплате налога, пени, штрафа и с учетом сумм, взысканных со счетов налогоплательщика или его электронных денежных средств (п. 1 ст. 47 НК РФ).

Решение, принятое после истечения установленных сроков, считается недействительным и исполнению не подлежит (постановление ФАС Московского округа от 06.02.2014 № Ф05-17622/13 по делу № А40-19048/2013). При этом в случае пропуска установленного срока у налогового органа остается возможность обратиться в суд с заявлением о взыскании налога (также в определенные п. 3 ст. 46 и п. 1 ст. 47 НК РФ сроки).

Обращаем внимание, что срок исполнения требования об уплате налога (пени, штрафов) относится к числу обязательных данных, указываемых в нем (п. 4 ст. 69 НК РФ). С учетом положений п. 6 ст. 6.1 НК РФ требование должно быть исполнено в течение 8 рабочих дней с даты его получения, если более продолжительный период времени для уплаты налога не указан в этом требовании. Иными словами, срок добровольного погашения задолженности не может быть менее 8 рабочих дней после даты получения требования. Если требование направляется налогоплательщику по почте заказным письмом (что предусмотрено п. 6 ст. 69 НК РФ), оно считается полученным по истечении 6 рабочих дней с даты направления заказного письма.

Организация вправе в установленном порядке обжаловать (в том числе в суде) акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению организации, они нарушают ее права (ст. 137 и 138 НК РФ).

При этом в соответствии с п. 2 ст. 138 НК РФ акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (за исключением актов ФНС России, действий или бездействия его должностных лиц) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган.

Согласно п. 2 ст. 139 НК РФ налогоплательщик может обратиться с жалобой в вышестоящий налоговый орган в течение 1 года со дня, когда он узнал или должен был узнать о нарушении своих прав (или со дня вынесения обжалуемого решения). В ФНС России жалоба может быть подана в течение 3 месяцев со дня принятия вышестоящим налоговым органом решения по жалобе (апелляционной жалобе). К примеру, при несогласии с фактом начисления пени на сумму недоимки (или их размером) организация может подать жалобу в вышестоящий налоговый орган в течение 1 года с момента получения требования об их уплате (или с момента, когда требование считается полученным при его направлении заказным письмом). Именно на эту дату налогоплательщик узнал или должен был узнать об обязанности по уплате пени.

Пропущенный по уважительной причине срок подачи жалобы может быть восстановлен вышестоящим налоговым органом.

До дня вступления в силу обжалуемого решения (о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения) может быть подана апелляционная жалоба в вышестоящий налоговый орган (п. 2 ст. 139.1 НК РФ).

Обжалование актов налоговых органов, действий или бездействия их должностных лиц в суде производится в порядке, предусмотренном соответствующим процессуальным законодательством РФ (п. 4 ст. 138 НК РФ).

По ходатайству налогоплательщика арбитражный суд может приостановить действие оспариваемого акта, решения, а также по заявлению лица, участвующего в деле, применить обеспечительные меры, указанные в ст. 91 АПК РФ (ч. 1 ст. 90, ч. 3 ст. 199 АПК РФ).

В рассматриваемой ситуации суд, принявший к рассмотрению заявление налогоплательщика о признании недействительным решения налогового органа, на основании которого предполагается взыскание недоимки (пеней, штрафов), принял обеспечительные меры, запретив налоговому органу совершать действия, направленные на принудительное взыскание оспариваемых сумм. Соответственно, в этот период налоговый орган не вправе в бесспорном порядке взыскивать налог (пени и штрафы) (постановления ФАС Поволжского округа от 09.04.2014 № Ф06-5010/13 по делу № А06-6550/2013, ФАС Северо-Западного округа от 23.12.2013 № Ф07-9931/13 по делу № А42-1903/2013).

В связи с этим срок, в течение которого действует соответствующее определение суда, не включается в установленные ст. 46, 47, 70 НК РФ сроки на принятие мер по взысканию налоговой задолженности (п. 76 постановления Пленума ВАС РФ от 30.07.2013 № 57 (далее – Постановление № 57), постановление Президиума ВАС РФ от 12.05.2009 № 17533/08). После отмены обеспечительных мер налоговый орган вправе продолжить процедуру бесспорного взыскания, что и было сделано в указанном случае.

Обеспечительные меры сохраняют свое действие до вступления в силу соответствующего судебного акта и в случае отказа в удовлетворении заявления налогоплательщика. Резолютивная часть решения должна содержать указание на отмену принятых обеспечительных мер с момента вступления в силу судебного акта (ч. 5 ст. 96 АПК РФ, п. 76 Постановления № 57).

При отсутствии такого указания вступление в силу судебных актов не является безусловным основанием для отмены принятых обеспечительных мер (постановления ФАС Дальневосточного округа от 24.02.2014 № Ф03-202/14 по делу № А51-19917/2013, от 17.02.2012 № Ф03-205/12 по делу № А51-8290/2011; постановления ФАС Западно-Сибирского округа от 16.08.2013 № Ф04-3273/13 по делу № А03-17021/2012, от 15.05.2012 № Ф04-2056/12 по делу № А03-13422/2011; постановления ФАС Уральского округа от 22.12.2011 № Ф09-8528/11 по делу № А07-4536/2011, от 12.10.2011 № Ф09-6426/11 по делу № А34-884/2011).

Обеспечительные меры могут быть также отменены отдельным определением суда и после вступления в силу судебных актов. Исключение представляют случаи, когда при принятии обеспечительных мер суд определил срок их действия (постановление ФАС Уральского округа от 25.11.2011 № Ф09-1819/08 по делу № А07-9109/2007).

Существует позиция, согласно которой в случае отказа в удовлетворении иска обеспечительные меры автоматически прекращают свое действие после вступления в силу судебного акта, которым дело рассмотрено по существу. Указание на их отмену в принятом по делу судебном акте либо принятие по ходатайству заинтересованного лица отдельного определения является правом суда, а не его обязанностью. Такой вывод со ссылками на ч. 5 ст. 96 АПК РФ и п. 25 постановления Пленума ВАС РФ от 12.10.2006 № 55 содержится в постановлении ФАС Дальневосточного округа от 17.02.2012 № Ф03-205/12 по делу № А51-8290/2011. Однако следует учитывать, что этот вывод был сделан до принятия Постановления № 57, п. 76 которого однозначно указывает на необходимость отражения в решении суда информации об отмене обеспечительных мер.

Абзац 2 п. 3 ст. 75 НК РФ предусматривает, что пени не начисляются на сумму недоимки, которую налогоплательщик не мог погасить в силу того, что по решению налогового органа был наложен арест на имущество налогоплательщика или по решению суда были приняты обеспечительные меры в виде приостановления операций по счетам налогоплательщика в банке, наложения ареста на денежные средства или на имущество налогоплательщика. В этом случае пени не начисляются за весь период действия указанных обстоятельств.

Как буквально следует из приведенной нормы, начисление пеней на сумму недоимки за период действия указанных в ней обстоятельств ставится в зависимость от того, мог ли налогоплательщик погасить задолженность вследствие принятых в отношении него обеспечительных мер. Иначе говоря, арест имущества или иные меры, направленные на обеспечение исполнения обязательств налогоплательщика, могут быть основанием для не начисления пеней на сумму недоимки по налогам (сборам) не сами по себе, а лишь постольку, поскольку они препятствуют налогоплательщику в погашении имеющейся задолженности.

Вместе с тем, как следует из вопроса, обеспечительные меры, принятые по заявлению налогоплательщика, направлены на ограничение действий налогового органа по бесспорному взысканию. При этом, как отмечено в определении ВАС РФ от 27.05.2014 № ВАС-6145/14, действие обеспечительных мер не исключает возможности добровольного исполнения налоговой обязанности и не касается срока на добровольное исполнение требования и не прерывает его.

Поскольку в данном случае действие обеспечительных мер не ограничивало осуществление налогоплательщиком операций по банковским счетам, не накладывался арест на его денежные средства или имущество, у организации не было препятствий (при соответствующем желании) для добровольного погашения недоимки во избежание дальнейшего начисления пеней. В рассматриваемой ситуации обеспечительные меры не приостанавливали исполнение требования об уплате налога (пени, штрафов). Несогласие налогоплательщика с фактом доначисления налогов по результатам налоговой проверки не означает невозможности их уплаты.

На наш взгляд, при таких обстоятельствах начисление пени на недоимку в период действия обеспечительных мер не приостанавливается.

1. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

2. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога и независимо от применения других мер обеспечения исполнения обязанности по уплате налога, а также мер ответственности за нарушение законодательства о налогах и сборах.

3. Пеня начисляется, если иное не предусмотрено настоящей статьей и главами 25 и 26.1 настоящего Кодекса, за каждый календарный день просрочки исполнения обязанности по уплате налога начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога по день исполнения обязанности по его уплате включительно. Сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки.

Не начисляются пени на сумму недоимки, которую налогоплательщик (участник консолидированной группы налогоплательщиков, к которому в соответствии со статьей 46 настоящего Кодекса были приняты меры по принудительному взысканию налога) не мог погасить в силу того, что по решению налогового органа был наложен арест на имущество налогоплательщика или по решению суда были приняты обеспечительные меры в виде приостановления операций по счетам налогоплательщика (участника консолидированной группы налогоплательщиков, к которому в соответствии со статьей 46 настоящего Кодекса были приняты меры по принудительному взысканию налога) в банке, наложения ареста на денежные средства или на имущество налогоплательщика (участника консолидированной группы налогоплательщиков). В этом случае пени не начисляются за весь период действия указанных обстоятельств. Подача заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисления пеней на сумму налога, подлежащую уплате.

4. Пеня за каждый календарный день просрочки исполнения обязанности по уплате налога определяется в процентах от неуплаченной суммы налога.

Процентная ставка пени принимается равной:

для физических лиц, включая индивидуальных предпринимателей, — одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации;

за просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно) — одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации;

за просрочку исполнения обязанности по уплате налога сроком свыше 30 календарных дней — одной трехсотой ставки рефинансирования Центрального банка Российской Федерации, действующей в период до 30 календарных дней (включительно) такой просрочки, и одной стопятидесятой ставки рефинансирования Центрального банка Российской Федерации, действующей в период начиная с 31-го календарного дня такой просрочки.

4.1. Законодательный (представительный) орган государственной власти субъекта Российской Федерации, на территории которого применяется порядок определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения, вправе принять закон, устанавливающий, что на сумму недоимки по налогу на имущество физических лиц пени начисляются:

1) за налоговый период 2015 года — начиная с 1 мая 2017 года;

2) за налоговый период 2016 года — начиная с 1 июля 2018 года;

3) за налоговый период 2017 года — начиная с 1 июля 2019 года.

5. Пени уплачиваются одновременно с уплатой сумм налога или после уплаты таких сумм в полном объеме.

6. Пени могут быть взысканы принудительно за счет денежных средств (драгоценных металлов) налогоплательщика на счетах в банке, а также за счет иного имущества налогоплательщика в порядке, предусмотренном статьями 46 — 48 настоящего Кодекса.

Принудительное взыскание пеней с организаций и индивидуальных предпринимателей производится в порядке, предусмотренном статьями 46 и 47 настоящего Кодекса, а с физических лиц, не являющихся индивидуальными предпринимателями, — в порядке, предусмотренном статьей 48 настоящего Кодекса.

Принудительное взыскание пеней с организаций и индивидуальных предпринимателей в случаях, предусмотренных подпунктами 1-3 пункта 2 статьи 45 настоящего Кодекса, производится в судебном порядке.

7. Правила, предусмотренные настоящей статьей, применяются также в отношении сборов, страховых взносов и распространяются на плательщиков сборов, плательщиков страховых взносов, налоговых агентов и консолидированную группу налогоплательщиков.

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора, страховых взносов) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным, расчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Положение, предусмотренное настоящим пунктом, не применяется в случае, если указанные письменные разъяснения, мотивированное мнение налогового органа основаны на неполной или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, налоговым агентом).

Комментарий к Ст. 75 НК РФ

Согласно п. 1 ст. 75 НК РФ пеней признается установленная данной статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

В отличие от гражданского законодательства налоговое разделяет понятия пени и штрафа. Статья 330 Гражданского кодекса РФ объединяет эти понятия под общим термином «неустойка». При этом в гражданском законодательстве неустойка имеет двоякий характер: с одной стороны это способ обеспечения обязательств, а с другой — одна из мер ответственности за нарушение обязательств.

Налоговое законодательство не рассматривает пеню как санкцию за совершение налогового правонарушения, к таким санкциям относятся только штрафы, установленные гл. 16 и 18 НК РФ.

Согласно п. 2 комментируемой статьи пени уплачиваются независимо от применения других мер обеспечения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

Законодательство о налогах и сборах не предусматривает возможность уменьшения размера пени, рассчитанного за несвоевременную уплату налога (сбора) (Постановление ФАС Дальневосточного округа от 22 января 2008 г. N Ф03-А73/07-1/6214 по делу N А73-845к А73-5149/2007-9, Постановление ФАС Московского округа от 26 августа 2011 г. N КГ-А40/9308-11 по делу N А40-33815/10-124-140).

Согласно п. 3 комментируемой статьи пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора, если иное не предусмотрено гл. 25 «Налог на прибыль организаций» НК РФ и гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (Единый сельскохозяйственный налог)» НК РФ.

Помимо того что пени начисляются на сумму неуплаченного налога (сбора), пени начисляются также и на сумму несвоевременно уплаченных авансовых платежей по налогу.

Так, исходя из п. 14 Постановления Пленума ВАС РФ от 30 июля 2013 г. N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой НК Российской Федерации» и согласно абз. 2 п. 3 ст. 58 НК РФ в случае уплаты авансовых платежей в более поздние по сравнению с установленными законодательством о налогах и сборах сроки на сумму несвоевременно уплаченных авансовых платежей начисляются пени в порядке, предусмотренном ст. 75 НК РФ.

При этом порядок исчисления пеней не ставится в зависимость от того, уплачиваются ли соответствующие авансовые платежи в течение или по итогам отчетного периода, исчисляются ли они на основе налоговой базы, определяемой в соответствии со ст. ст. 53 и 54 НК РФ и отражающей реальные финансовые результаты деятельности налогоплательщика.

Пени за неуплату в установленные сроки авансовых платежей по налогам подлежат исчислению до даты их фактической уплаты или в случае их неуплаты — до момента наступления срока уплаты соответствующего налога.

Если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого налогового периода, судам необходимо исходить из того, что пени, начисленные за неуплату указанных авансовых платежей, подлежат соразмерному уменьшению.

Данный порядок надлежит применять и в случае, если сумма авансовых платежей по налогу, исчисленных по итогам отчетного периода, меньше суммы авансовых платежей, подлежавших уплате в течение этого отчетного периода.

На исчисленные (восстановленные) авансовые платежи по отчетным периодам и по налогу, исчисленному по налоговой декларации за налоговый период, пени должны быть рассчитаны в соответствии со ст. 75 НК РФ начиная со дня, следующего за днем, в который истек установленный Налоговым кодексом РФ срок уплаты авансовых платежей и налога (Письмо Минфина России от 28 декабря 2012 г. N 01-02-03/03-482 «О начислении пени по налогу на прибыль организаций»).

При этом следует учесть, что требование налогового органа об уплате должно содержать сведения об основаниях начисления пеней, о периоде, за который они начислены и т.п. В противном случае такое требование будет признано недействительным (Постановление ФАС Восточно-Сибирского округа от 27 февраля 2008 г. N А19-13280/07-24-Ф02-451/08 по делу N А19-13280/07-24).

Пени на недоимку, которую налогоплательщик не погасил вследствие того, что были приостановлены его операции в банке или наложен арест на его имущество, не начисляются на весь период действия данных обстоятельств.

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора (п. 4 ст. 75 НК РФ).

Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка РФ.

Таким образом, расчет пени можно представить в следующем виде:

Неуплаченная сумма Количество календарных 1/300 действующей

налога (сбора, дней просрочки исполнения ставки

Пени = авансового платежа x обязанности по уплате x рефинансирования

по налогу) налога(сбора, авансового Банка России

платежа по налогу)

Согласно п. 6 ст. 75 НК РФ принудительное взыскание пеней с организаций и индивидуальных предпринимателей в случаях, предусмотренных пп. 1 — 3 п. 2 ст. 45 НК РФ, производится в судебном порядке.

Напомним, что в п. 2 ст. 45 НК РФ закреплено положение, устанавливающее судебный порядок взыскания налога:

с организации, которой открыт лицевой счет;

в целях взыскания недоимки, числящейся более 3 месяцев за организациями, являющимися в соответствии с гражданским законодательством Российской Федерации зависимыми (дочерними) обществами (предприятиями), с соответствующих основных (преобладающих, участвующих) обществ (предприятий) в случаях, когда на счета последних в банках поступает выручка за реализуемые товары (работы, услуги) зависимых (дочерних) обществ (предприятий), а также за организациями, являющимися в соответствии с гражданским законодательством Российской Федерации основными (преобладающими, участвующими) обществами (предприятиями) с зависимых (дочерних) обществ (предприятий), когда на их счета в банках поступает выручка за реализуемые товары (работы, услуги) основных (преобладающих, участвующих) обществ (предприятий);

с организации или индивидуального предпринимателя, если их обязанность по уплате налога основана на изменении налоговым органом юридической квалификации сделки, совершенной таким налогоплательщиком, и характера деятельности этого налогоплательщика.

В соответствии с п. 8 комментируемой статьи не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, по которым образовалась недоимка, независимо от даты издания этого документа).

При этом положение, предусмотренное п. 8 ст. 75 НК РФ, не применяется в случае, если указанные письменные разъяснения основаны на неполной или недостоверной информации, сообщенной налогоплательщиком (плательщиком сбора, налоговым агентом).

Отметим только, что в п. 8 ст. 75 НК РФ закреплено 3 принципиальных положения:

пеня не начисляется на сумму недоимки, которая образовалась в результате выполнения им письменных разъяснений;

разъяснение может быть адресовано не конкретному налогоплательщику, а неопределенному кругу лиц;

разъяснение должно по смыслу и содержанию относиться к налоговым периодам, по которым образовалась недоимка, независимо от даты издания этого документа.

Отметим, что согласно п. 8 ст. 75 НК РФ (в ред. Закона N 348-ФЗ, действующей с 1 января 2015 г.) пени не начисляются на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Вышеуказанное положение не применяется в случае, если указанные письменные разъяснения, мотивированное мнение налогового органа основаны на неполной или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, налоговым агентом) (абз. 2 п. 8 ст. 75 НК РФ в редакции Закона N 348-ФЗ).

Читайте также: