При вручении мпо с таможенным платежам в каких формах поле инн является обязательным для заполнения

Опубликовано: 16.05.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

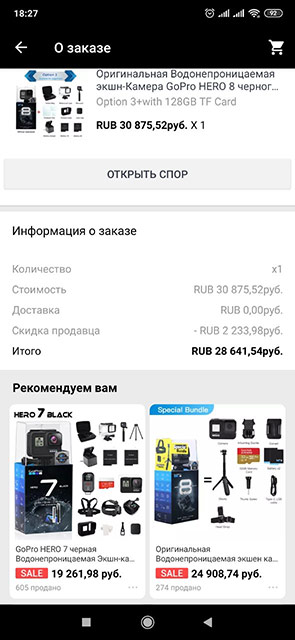

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

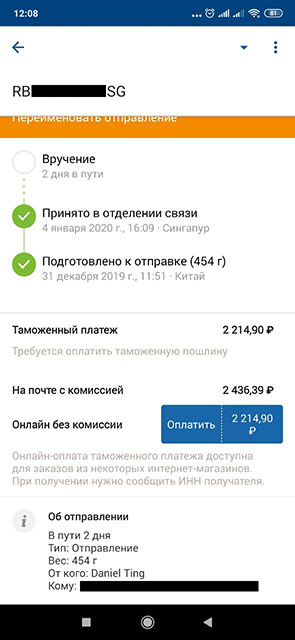

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Содержание:

Таможенные платежи – это пошлины, налоги и сборы, взимаемые государственными органами с участников внешнеэкономической деятельности (ВЭД) при перемещении грузов, товаров и транспортных средств через таможенную границу Таможенного союза (ТС).

Согласно п. 1 статьи 34 Налогового кодекса Российской Федерации (часть первая), таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, настоящим Кодексом (Налоговым), иными федеральными законами о налогах, а также иными федеральными законами.

Объектом обложения таможенными пошлинами и налогами являются товары, перемещаемые через таможенную границу согласно 51 статье Таможенного кодекса Евразийского экономического союза - ТК ЕАЭС. (ранее см. статья 75 Таможенного кодекса Таможенного Союза – ТК ТС).

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика) (Статья 51 ТК ЕАЭС).

Налоговая база для исчисления налогов определяется в соответствии с налоговым законодательством.

Виды таможенных платежей

В 46 статье ТК ЕАЭС определены следующие виды таможенных платежей:

- Ввозная таможенная пошлина;

- Вывозная таможенная пошлина;

- Налог на добавленную стоимость;

- Акциз;

- Таможенные сборы;

- Специальные, антидемпинговые и компенсационные пошлины.

Таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза, согласно 2 статьи ТК ЕАЭС (ранее см. статья 4 ТК ТС). Пошлина бывает ввозная и вывозная. Размер взимаемых пошлин разнится в зависимости от вида товара и категории участника ВЭД и указан в Едином таможенном тарифе Евразийского экономического союза (ЕТТ). На ряд товаров (автомобили, нефтепродукты) установлены высокие ввозные и вывозные таможенные пошлины. От уплаты пошлин освобождены физические лица, перевозящие через таможенную границу товары для личного пользования (товары, не являющиеся товарами для личного пользования см. Приложение №6 к Решению №107).

Налог на добавленную стоимость (НДС) – это вид таможенных платежей, который начисляется при ввозе товаров на территорию ТС. НДС бывает двух видов: 0%, 10% или 20% (до 31.12.18 составлял 18%). Величина НДС зависит от вида товаров (на некоторые товары предоставляется преференция - 0%).

Акциз – это разновидность косвенных налогов и накладывается на подакцизную продукцию (нефтепродукты, автомобили, алкогольные и табачные изделия), то есть на товары, спрос на которые не меняется из-за повышения или понижения их стоимости.

Таможенные сборы – это обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий ст. 47 ТК ЕАЭС (ранее Статья 72 ТК ТС).

Документы и информация по таможенным платежам

- Коды таможенных платежей (Смотреть)

- Инструкция по уплате таможенных платежей (Смотреть)

Расчет таможенных платежей и их методы

Таможенные платежи – это комплексная величина, состоящая из нескольких видов обязательных таможенных выплат: сбор за таможенное оформление, акциз, пошлина и НДС, которая рассчитывается в зависимости от вида товара согласно его коду ТН ВЭД по таможенному тарифу таможенного союза.

Калькулятор расчета таможенных платежей

Пример расчета таможенного платежа:

При стоимости товара 1200 долларов, при условии что пошлина по нему составит 10% и НДС 20% таможенный платеж будет рассчитан следующим образом:

основа начисления 1200 долларов (80400,00 руб. по курсу ЦБ РФ на момент подачи декларации * )

1) сбор за таможенное оформление 375,00 руб.

2) 10% пошлина 8040,00 руб.

3) 20% НДС 17688,00 руб. (80400,00 + 8040,00 = 88440,00 руб. * 0,20 = 17688,00 руб.)

Итоговая сумма таможенного платежа уплаченного в таможню составит 389,59 долларов США или по курсу ЦБ на момент подачи декларации 26103,00 руб.

Итоговая стоимость товара при ввозе в РФ с учетом уплаты таможенных платежей составит 1584,00 долларов США или 106128,00 руб.

(1200,00 + 389,59 = 1584,59 долларов США или 80400,00 + 26103,00 = 106128,00 руб. )

* - В нашем примере курс ЦБ на момент оформления декларации взят из расчета 67 рублей за 1 доллар США

Внимание! Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Расчет таможенных пошлин может быть произведен только после того, как будет известна таможенная стоимость декларируемого товара. Таможенная стоимость товара (ТСТ) – это сумма стоимости товара и стоимости его доставки до таможенной границы (таможенного союза при импорте). Если стоимость транспортировки можно узнать у компании-перевозчика, то стоимость товара декларант может получить из контракта (договора) внешнеторговой сделки.

6 методов определения таможенной стоимости

Существует 6 методов определения таможенной стоимости товара ТК ЕАЭС Глава 5 (ранее см. Соглашение от 25 января 2008 года “Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза”) (Смотреть):

1. По стоимости сделки с ввозимым товаром. Это наиболее часто употребляемый метод оценки таможенной стоимости товаров (СТ). Она определяется исходя из стоимости внешнеторговой сделки на момент пересечения товаром таможенной границы включая затраты (на транспортировку, страхование и лицензирование), понесенные декларантом до момента пересечения груза через таможенную границу.

2. По стоимости сделки с идентичными товарами. СТ определяется исходя из анализа сделок по аналогичным товарам. Метод применим только тогда, когда сравниваемые товары:

- Были проданы для ввоза на территорию Российской Федерации;

- Были ввезены примерно в одно и то же время с оцениваемым товаром (не ранее чем за 90 дней до ввоза оцениваемых товаров);

- Были ввезены примерно в том е количестве и на тех же коммерческих условиях, что и оцениваемый товар. Если идентичные товары ввозились в ином количестве и на других условиях, декларант производит корректировку их цен с учетом этих факторов и должен документально подтвердить таможенному инспектору обоснованность таких вычислений. Если при применении данного метода выявилось более одной цены сделки по идентичным товарам, то при определении таможенной стоимости декларируемого товара за основу берется самая низкая из них.

3. По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

4. На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

5. На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

- Расходов по изготовлению и расходов на производство товара;

- Суммы прибыли и коммерческих расходов;

- Расходов на транспортировку;

- Расходов на погрузку и выгрузку;

- Расходов на страхование.

6. Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Для оценки СТ декларанту могут потребоваться следующие документы: прямой контракт с заводом, документы, подтверждающие факт оплаты за товар, экспортная декларация, инвойс, прайс – лист завода, приложение к контракту с ценами, официальный сайт завода с ценами и артикулами совпадающими с данными, указанными во внешнеторговом контракте.

На основе таможенной стоимости товара определяется размер таможенной пошлины. Размеры и виды таможенных пошлин определены в Едином таможенном тарифе ЕАЭС (ЕТТ ЕАЭС). Таможенный тариф предусматривает три вида ставок:

- Адвалорная – ставка представляет собой фиксированную процентную ставку. Размер таможенной пошлины определяется в зависимости от таможенной стоимости товара (стоимость товара+стоимость доставки товара до границы);

- Специфическая – размер пошлины строго фиксирован и накладывается на единицу товара (литр, килограмм, и т.д.);

- Комбинированная – ставка сочетает в себе и адвалорную и специфическую виды ставок. При расчете таможенных пошлин выплате подлежит та пошлина, сумма которой больше.

Помимо таможенной пошлины на таможне взимаются НДС, акциз и другие таможенные сборы.

НДС, согласно статье 164 Налогового кодекса Российской Федерации, бывает двух видов: 10% и 20% (Согласно закону № 303-ФЗ, с 2019 года).

Акцизные сборы также определяются согласно Налоговому кодексу Российской Федерации (см. статья 193 НК РФ, часть 2).

Виды и ставки таможенных сборов устанавливаются внутренним законодательством государств-членов ЕАЭС. К таможенным сборам относятся:

- Сбор за таможенное оформление - размер устанавливается Правительством РФ (Смотреть);

- Сбор за таможенное сопровождение (сумма таможенных платежей зависит от расстояния перемещения груза);

- Сбор за хранение груза на таможенном складе, cогласно п. 3 статьи 47 ТК ЕАЭС (ранее п. 3 статьи 72 ТК ТС), размер таможенных сборов не может превышать примерной стоимости затрат таможенных органов за совершение действий, в связи с которыми установлен таможенный сбор.

Ставки сбора за таможенное оформление товаров

(с учетом 25% скидки при электронном декларировании)

| Декларированная стоимость груза при импорте | Размер ставок сборов за таможенное оформление |

|---|---|

| Включительно до 200000 рублей | 375 руб. |

| Свыше 200000 рублей и включительно до 450000 рублей | 750 руб. |

| Свыше 450000 рублей и включительно до 1200000 рублей | 1500 руб. |

| Свыше 1200000 рублей и включительно до 2500000 рублей | 4125 руб. |

| Свыше 2500000 рублей и включительно до 5000000 рублей | 5625 руб. |

| Свыше 5000000 рублей и включительно до 10000000 рублей | 15000 руб. |

| Свыше 10000000 рублей | 22500 руб. |

Размер и условия применения специальных, антидемпинговых и компенсационных пошлин устанавливаются в соответствии с международными договорами или внутренним законодательством государств – членов Таможенного союза. Взимание таможенных платежей (специальных, антидемпинговых и компенсационных пошлин) происходит в порядке аналогичном взиманию ввозной таможенной пошлины ТК ЕАЭС статья 71 (ранее см. статья 70 ТК ТС).

Также к таможенным платежам относятся всевозможные пени и штрафы, начисленные за задержку или уклонение от уплаты таможенных платежей.

Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Уклонение от таможенных платежей

Уклонение от уплаты таможенных платежей недопустимо и наказывается наложением штрафов, начислением пеней и даже наложением административного ареста.

Однако ТК ЕАЭС предусматривает случаи, когда размер таможенных платежей может быть существенно снижен. Речь идет и о льготах по уплате таможенных платежей.

Льготы по уплате таможенных платежей

Тарифные преференции – освобождение от уплаты ввозных таможенных пошлин в отношении товаров, происходящих из стран, образующих вместе с Российской Федерацией зону свободной торговли, либо подписавших соглашения, имеющие целью создание такой зоны, или снижение ставок ввозных таможенных пошлин в отношении товаров, происходящих из развивающихся или наименее развитых стран, пользующихся единой системой тарифных преференций Таможенного союза (статья 36 Закона РФ от 21 мая 1993 года №5003-1 “О таможенном тарифе”).

Тарифные льготы – это льготы по уплате таможенных пошлин. Они распространяются на товары, произведенные в странах, имеющих с Российской Федерацией договор о взаимном предоставлении тарифных преференций и льгот.

Льготы по уплате налогов. К данным льготам, например, относятся льготы по уплате НДС при ввозе на территорию Российской Федерации товаров импортного производства, относящихся к технологическому оборудованию, аналоги которых в России не производятся (статья 150 НК РФ).

Размеры и виды льгот по уплате таможенных сборов определяются внутренним законодательством государств-членов ЕАЭС.

Уплата таможенных платежей - порядок и сроки

Обязанность по оплате таможенных платежей возложена на декларанта согласно статье 50 ТК ЕАЭС (ранее см. статья 79 ТК ТС). После расчёта таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенного оформление декларируемого товара. Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии). Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Сроки уплаты таможенных платежей. Таможенные платежи выплачиваются декларантом в виде аванса. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации.

Возврат таможенных платежей

В случае переплаты таможенных платежей декларант вправе обратиться в таможенный орган с письменным заявлением о возврате переплаченных средств. К заявлению необходимо приложить документы, подтверждающие этот факт.

Вы хотите произвести точный расчет таможенных платежей? – Мы поможем Вам!

С каждым годом набирает обороты рынок международной интернет-торговли, все чаще используются международные почтовые отправления (МПО) для приобретения товаров для личного пользования. Развитие интернет-торговли и почтовых служб дали возможность покупателям приобретать товары со всего мира, а продавцам выходить на международный рынок, не открывая подразделений в других странах. При этом перемещение товаров через таможенную границу посредством МПО подпадает под таможенное регулирование. В условиях бурного развития рынка международной интернет-торговли возрастают и возможности незаконного перемещения в МПО запрещенных товаров.

Перемещение товаров в МПО

Подпункт 19 п. 1 ст. 2 Таможенного кодекса Евразийского экономического союза (ТК ЕАЭС) определяет МПО как посылки и отправления письменной корреспонденции, которые являются объектами почтового обмена в соответствии с актами Всемирного почтового союза, сопровождаются документами, предусмотренными актами Всемирного почтового союза, пересылаются за пределы таможенной территории Союза из мест (учреждений) международного почтового обмена, либо поступают на таможенную территорию Союза в места (учреждения) международного почтового обмена, либо следуют транзитом через таможенную территорию Союза.

Перемещение товаров в МПО регулируется ТК ЕАЭС, документами Союза, актами Всемирного почтового союза, законами РФ, ведомственными приказами Минфина, ФТС России и другими нормативно-правовыми актами.

Таможенные операции в отношении товаров, пересылаемых в МПО, совершаются таможенными органами в местах (учреждениях) международного почтового обмена. Места международного почтового обмена, являющиеся объектами почтовой связи на территории Российской Федерации, устанавливаются Минфином России.

Так, приказом Минфина России и Министерства цифрового развития, связи и массовых коммуникаций РФ от 18 декабря 2018 г. № 274н/715 “Об определении мест международного почтового обмена, являющихся объектами почтовой связи, на территории Российской Федерации и о признании утратившим силу приказа Минфина России и Минкомсвязи России от 31 марта 2017 г. N 54н/162” установлены места международного почтового обмена в Москве, Санкт-Петербурге, Екатеринбурге и др.

Приказом ФТС России от 17 ноября 2011 г. N 2350 "Об установлении компетенции таможенных органов по совершению таможенных операций в отношении товаров, пересылаемых через таможенную границу Таможенного союза в международных почтовых отправлениях" установлен круг специализированных таможенных органов для совершения таможенных операций в отношении товаров, пересылаемых через таможенную границу Таможенного союза в МПО.

В соответствии с ч. 1 ст. 286 ТК ЕАЭС при прибытии (убытии) МПО перевозчиком предоставляются таможенному органу сведения о наименовании мест (учреждений) международного почтового обмена, являющихся отправителем и получателем МПО, весе брутто, количестве грузовых мест.

Сведения о наличии в МПО товаров, в отношении которых установлены запреты и ограничения, представляются перевозчиком таможенному органу в случае, если перевозчик располагает такой информацией.

Таможенное декларирование

К товарам, перемещаемым в МПО, не отнесенным к товарам для личного пользования, применяется общий порядок совершения таможенных операций (в том числе таможенное декларирование), предусмотренный для участников внешнеэкономической деятельности.

Особенности порядка и условий перемещения через таможенную границу Союза товаров для личного пользования установлены гл. 37 ТК ЕАЭС.

Товарами для личного пользования являются товары, предназначенные для личных, семейных, домашних и иных, не связанных с осуществлением предпринимательской деятельности, нужд физических лиц.

Отнесение товаров к товарам для личного пользования осуществляется таможенным органом исходя из: характера товаров (учитываются потребительские свойства товаров, традиционная практика их применения и использования в быту); количества товаров; частоты пересылки товаров.

Некоторые товары не относятся к товарам для личного пользования независимо от их количества (некоторые виды медицинской техники, оборудования для фотолабораторий и др.).

Документы, предусмотренные актами Всемирного почтового союза и сопровождающие МПО, могут использоваться в качестве декларации на товары (ДТ) при таможенном декларировании товаров, пересылаемых в МПО, в соответствии с таможенной процедурой выпуска для внутреннего потребления, если в отношении таких товаров не подлежат уплате таможенные пошлины, налоги; в отношении таких товаров не установлены запреты и ограничения, не применяются меры защиты внутреннего рынка.

К таким документам относятся, например, ярлык «Таможня» CN 22 для мелких пакетов, накладная сдачи CN41 и др.

МПО выдаются назначенным оператором почтовой связи их получателям при условии выпуска товаров, пересылаемых в международных почтовых отправлениях, и уплаты таможенных платежей, специальных, антидемпинговых, компенсационных пошлин.

Таможенное декларирование и выпуск товаров, за исключением товаров для личного пользования, пересылаемых в МПО, вывозимых с таможенной территории Союза, осуществляются до их передачи назначенным операторам почтовой связи для отправки.

Частью 1 ст. 285 ТК ЕАЭС установлен запрет пересылки в МПО товаров, запрещенных к пересылке в соответствии с актами Всемирного почтового союза (наркотики и психотропные вещества, контрафактные и пиратские предметы, живые животные и др.) и ЕЭК (озоноразрушающие вещества, опасные отходы, материалы порнографического характера и др.).

Конкретные наименования веществ, отнесенные таможенным законодательством Таможенного союза в рамках ЕврАзЭС к оружию, наркотическим средствам, психотропным веществам и их прекурсорам, ядовитым веществам и др., определены в перечнях Решения Коллегии Евразийской экономической комиссии от 21.04.2015 N 30 "О мерах нетарифного регулирования".

Уголовная ответственность за контрабанду

Незаконные пересылка МПО за пределы ЕАЭС, либо поступление МПО на таможенную территорию ЕАЭС могут являться способом перемещения товаров (предметов) для целей ст.ст. 226.1 и 229.1 УК РФ.

Так, ст. 226.1 УК РФ установлена уголовная ответственность за незаконное перемещение через таможенную границу Таможенного союза в рамках ЕврАзЭС либо Государственную границу Российской Федерации с государствами - членами Таможенного союза в рамках ЕврАзЭС сильнодействующих, ядовитых, отравляющих, взрывчатых, радиоактивных веществ, радиационных источников, ядерных материалов, огнестрельного оружия, его основных частей (ствола, затвора, барабана, рамки, ствольной коробки), взрывных устройств, боеприпасов, оружия массового поражения, средств его доставки, иного вооружения, иной военной техники, а также материалов и оборудования, которые могут быть использованы при создании оружия массового поражения, средств его доставки, иного вооружения, иной военной техники, а равно стратегически важных товаров и ресурсов или культурных ценностей в крупном размере либо особо ценных диких животных и водных биологических ресурсов, принадлежащих к видам, занесенным в Красную книгу РФ и (или) охраняемым международными договорами РФ, их частей и дериватов (производных).

Незаконное перемещение через таможенную границу Таможенного союза в рамках ЕврАзЭС либо Государственную границу РФ с государствами - членами Таможенного союза в рамках ЕврАзЭС наркотических средств, психотропных веществ, их прекурсоров или аналогов, растений, содержащих наркотические средства, психотропные вещества или их прекурсоры, либо их частей, содержащих наркотические средства, психотропные вещества или их прекурсоры, инструментов или оборудования, находящихся под специальным контролем и используемых для изготовления наркотических средств или психотропных веществ, предусматривает уголовную ответственность по ст. 229.1 УК РФ.

Постановление Пленума Верховного Суда РФ от 27 апреля 2017 г. N 12 "О судебной практике по делам о контрабанде" (далее Постановление №12) выделяет следующие способы совершения контрабанды:

- перемещение товаров или иных предметов вне установленных мест или в неустановленное время работы таможенных органов в этих местах;

- с сокрытием от таможенного контроля;

- с недостоверным декларированием или недекларированием товаров;

- с использованием документов, содержащих недостоверные сведения о товарах или иных предметах, и (или) с использованием поддельных либо относящихся к другим товарам или иным предметам средств идентификации.

Все ли способы контрабанды характерны для перемещения товаров в МПО?

В подавляющем большинстве случаев фактические обстоятельства перемещения предметов в МПО одинаковы, что обусловлено стандартным алгоритмом действий по приобретению товаров через зарубежный интернет-магазин.

Поскольку пересылка товаров (предметов) в МПО осуществляется в рамках таможенных правоотношений, возможность их перемещения вне установленных мест или в неустановленное время работы таможенных органов исключена.

Сокрытие от таможенного контроля - совершение любых действий, направленных на то, чтобы затруднить обнаружение таких товаров (предметов) либо утаить их подлинные свойства или количество.

Сам способ сокрытия значения для квалификации не имеет, но Постановление № 12 выделяет возможные пути перемещения товаров (предметов) с сокрытием от таможенного контроля:

- придание одним товарам (предметам) вида других, то есть существенное изменение внешних характерных признаков, которые позволяют отнести их к товарам иного вида (перемещение сильнодействующих веществ в тюбике из-под зубной пасты и др.);

- использование тайников, специально изготовленных или приспособленных для контрабанды в предметах МПО. Под тайником в контексте данной нормы следует понимать место для тайного хранения, изготовленное с целью незаконного перемещения через таможенную границу Таможенного союза либо государственную границу РФ предметов. Для изготовления тайников могут быть использованы самые различные материальные объекты, как сама упаковка МПО (например, создание двойного дна в упаковке), так и любые предметы, перемещаемые в нем (под подкладку одежды и др.).

Вместе с тем судебная практика относит к сокрытию от таможенного контроля любое перемещение в международном почтовом отправлении запрещенных к пересылке товаров независимо от придания одним товарам вида других или использования тайников.

Так, в приговорах судов можно встретить формулировку: «незаконное перемещение наркотического средства с сокрытием от таможенного контроля в международном почтовом отправлении», несмотря на отсутствие фактов придания одним предметам вида других или использования тайников.

Учитывая, что практически все предметы, перечисленные в диспозиции ст.ст. 226.1 и 229.1 УК РФ, запрещены к пересылке в соответствии с актами Всемирного почтового союза (наркотические средства, психотропные вещества, взрывные устройства, боеприпасы и др.) и Решением Комиссии Таможенного союза от 17 августа 2010 г. № 338 “Об особенностях пересылки товаров в международных почтовых отправлениях” (огнестрельное оружие и его основные части, наркотические средства, психотропные и ядовитые вещества и др.), само их перемещение в МПО через таможенную границу Таможенного союза либо Государственную границу РФ с государствами - членами Таможенного союза в рамках ЕврАзЭС образует объективную сторону рассматриваемых преступлений, а данный способ характерен для абсолютного большинства преступлений рассматриваемой категории.

Преступление считается оконченным с момента отправления МПО с содержащимися в нем указанными предметами независимо от их получения адресатом. Объективная сторона деяния заключается только в отправке МПО, то есть в передаче посылки почтовой организации для пересылки и доставки адресату.

Остальные способы контрабанды, обозначенные Постановлении № 12, не характерны для контрабанды в МПО, однако теоретически возможны для некоторых видов товаров.

Недекларирование как способ совершения контрабанды заключается в невыполнении лицом требований права Союза и законодательства РФ о таможенном деле по декларированию товаров.

Таможенное декларирование товаров – заявление таможенному органу уполномоченным лицом в установленной форме сведений о товарах, избранной таможенной процедуре и (или) иных сведений, необходимых для выпуска товаров. Таможенное декларирование осуществляется декларантом либо таможенным представителем в электронной или письменной форме.

Недекларирование возможно путем не заявления таможенному органу всего товара либо его части (не заявляется часть однородного товара, либо при декларировании товарной партии, состоящей из нескольких товаров, в таможенной декларации сообщаются сведения только об одном товаре, либо таможенному органу представляется товар, отличный от того, сведения о котором были заявлены в таможенной декларации).

Некоторые правоприменители относят перемещение запрещенных для пересылки в МПО товаров (предметов) без придания одним товарам вида других или использования тайников к недекларированию товаров (как указано выше, в целом судебная практика идет по другому пути), однако данное мнение представляется ошибочным, так как в принципе отсутствует законная возможность выпуска некоторых видов товаров (предметов) в МПО, а соответственно отсутствует и установленный порядок их декларирования для таможенного оформления.

Если декларантом либо таможенным представителем в таможенной декларации заявлены не соответствующие действительности (недостоверные) сведения о качественных характеристиках товара, необходимые для таможенных целей (например, сведения о наименовании, описании, классификационном коде по единой Товарной номенклатуре внешнеэкономической деятельности Союза, о стране происхождения, о таможенной стоимости), то указанные действия следует рассматривать как недостоверное декларирование товаров.

При этом следует учитывать, что сведениями, необходимыми для таможенных целей, являются сведения, представляемые таможенным органам для принятия решения о выпуске товаров, помещения их под избранную таможенную процедуру, исчисления и взимания таможенных платежей, либо сведения, влияющие на применение к товарам запретов или ограничений.

Постановлением №12 также отмечено, что при контрабанде, совершенной путем использования документов, содержащих недостоверные сведения о товарах или иных предметах, таможенному органу в качестве оснований или условий для перемещения (помещения под таможенную процедуру) товаров или иных предметов, указанных в ст. 226.1, 229.1 УК РФ, могут представляться документы, содержащие недостоверные сведения, в частности, о наименовании, описании, классификационном коде по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза, о стране происхождения, отправления, о таможенной стоимости, об описании упаковки (количество, вид, маркировка и порядковые номера).

В тех случаях когда при контрабанде применяются способы незаконного перемещения товаров или иных предметов в виде недостоверного декларирования или использования документов, содержащих недостоверные сведения о товарах или иных предметах, контрабанда признается оконченной с момента представления таможенному органу таможенной декларации либо иного документа, допускающего ввоз на таможенную территорию Союза или вывоз с этой территории товаров или иных предметов, в целях их незаконного перемещения через таможенную границу.

Постановление № 12 также уделило внимание непосредственно МПО: в п. 15 указано, что получатель МПО, содержащего предметы контрабанды, если он, в частности, приискал, осуществил заказ, оплатил, предоставил свои персональные данные, адрес, предусмотрел способы получения и (или) сокрытия заказанного товара, подлежит ответственности как исполнитель контрабанды.

Если предмет контрабанды перемещается на таможенную территорию под видом товара посредством регистрируемого МПО, местом совершения такого преступления является место, по которому с таким товаром совершаются операции, связанные с его выпуском (место международного почтового обмена).

Заключение

При пересылке товаров и предметов в МПО необходимо внимательно проверять не запрещены ли они к перемещению данным способом, для чего обращаться к актуальным информационным ресурсам таможенных органов и почтовых служб.

Для приобретателей товаров в зарубежных интернет-магазинах сложность заключается в том, что порядок перемещения товаров рассматриваемым способом регулируется не только таможенным законодательством ЕАЭС, но и актами Всемирной почтовой организации, иными международными и российскими законодательными актами.

В данной статье рассмотрены лишь вопросы контрабанды как преступного деяния, однако при отправлении и получении МПО могут возникнуть иные проблемы, связанные с таможенным оформлением и уплатой таможенных платежей.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Письмо ФТС России № 01-11/58349 от 30 ноября 2011 года

О реквизитах перечисления таможенных и иных платежей

ФТС России в соответствии с письмом Федерального казначейства от 21.10.2011 № 42-7.4-04/3.5-1406 сообщает, что с 1 января 2012 года учет и распределение таможенных и иных платежей от внешнеэкономической деятельности между бюджетами будет осуществляться на отдельном счете, открытом Межрегиональному операционному УФК на балансовом счете № 40101 "Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации".

Перечисление таможенных и иных платежей в доход федерального бюджета осуществляется посредством оформления расчетного документа - платежного поручения. Формат, порядок заполнения и оформления платежных поручений изложены в положении Центрального банка Российской Федерации от 3 октября 2002 г. № 2-П "О безналичных расчетах в Российской Федерации" и в приказе Министерства финансов Российской Федерации от 24 ноября 2004 года № 106н "Об утверждении правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации".

Оформление одного расчетного документа допускается только по одному таможенному и иному платежу (коду бюджетной классификации), администрируемому таможенными органами, согласно бюджетной классификации Российской Федерации.

Реквизиты счета:

Банк получателя - ОПЕРУ-1 Банка России, г. Москва 701,

БИК 044501002,

Счет №40101810800000002901,

Получатель - Межрегиональное операционное УФК (ФТС России),

ИНН 7730176610,

КПП 773001001,

OKTМО 45328000 .

При заполнении расчетных документов в обязательном порядке должны быть заполнены следующие поля:

(101) - двузначный показатель статуса плательщика:

"06" - участник внешнеэкономической деятельности - юридическое лицо,

"07" - таможенный орган,

"16" - участник внешнеэкономической деятельности - физическое лицо,

"17" - участник внешнеэкономической деятельности - индивидуальный предприниматель,

"18" - плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей,

"19" - организации и их филиалы (далее - организации), оформившие расчетный документ на перечисление на счет органа Федерального казначейства денежных средств, удержанных из заработка (дохода) должника - физического лица в счет погашения задолженности по таможенным платежам на основании исполнительного документа, направленного в организацию в установленном порядке,

"20" - кредитная организация (ее филиал), оформившая расчетный документ по каждому платежу физического лица на перечисление таможенных платежей, уплачиваемых физическими лицами без открытия банковского счета,

"ИНН" получателя" (61)- 7730176610,

"КПП" получателя (103) - 773001001,

"Получатель" (16) - Межрегиональное операционное УФК (ФТС России);

(104) - показатель кода бюджетной классификации в соответствии с бюджетной классификацией Российской Федерации,

(105) - значение кода ОКТМО муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований, на территории которого мобилизуются денежные средства от уплаты налога (сбора) или иного платежа в бюджетную систему Российской Федерации - 45328000 ,

(106) - в поле указывается показатель основания платежа, который имеет 2 знака, в нашем случае он должен быть 00 .

(107) - восьмизначный код таможенного органа в соответствии с классификацией таможенных органов в Российской Федерации, осуществляющего администрирование платежа.

ПИСЬМО ФТС России № 01 -11 /58349 от 30.11.2011. О реквизитах перечисления таможенных и иных платежей.

Реквизиты нового счета необходимо довести до сведения плательщиков таможенных и иных платежей. Информация о зачислении денежных средств на новый счет поступит в ФТС России на второй рабочий день.

Ниже приведены примеры платежных поручений для оплаты на таможню

Внимание данные реквизиты предназначены для Владивостокской таможни.

Если оплатили по неправильным реквизитам

В случае неполного или неточного указания реквизитов платеж относится на невыясненный и до таможен назначения не доводятся. Для зачисления платежа необходимо обращаться в ФТС России с запросом об уточнении реквизитов и копией платежного поручения по факсу: (499) 499 73 00, (499) 913 93 90 или на почтовый адрес: ФТС России, 121087, г. Москва, ул. Новозаводская, д. 11/5, или на эл.почту Данный адрес e-mail защищен от спам-ботов, Вам необходимо включить Javascript для его просмотра. .

Письма должны быть обязательно от участника ВЭД на Начальника ГУФТД и ТР ФТС России О.Н. Комаровой, пример письма ниже.

Начальнику Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России Комаровой Ольге Николаевне

Настоящим, Общество с ограниченной ответственностью *******, ИНН/КПП ****/****, в связи с неверным заполнением платежного поручения №** от ******* года, на сумму ******* рублей, в поле 104 ошибочно указан *************************, просит в поле *** платежного поручения №** от ******* года, считать верным ************************, сумму в размере ********** рублей, зачесть как ( - пример - «Авансовый платеж для Владивостокской таможни (10702000) в счет уплаты НДС и сборов за таможенное оформление»).

После направления факса с запросом рекомендуем обратиться в Главное Управление Федеральных таможенных доходов ФТС России для подтверждения его своевременной обработки по тел. (499) 499 73 05, (495) 449 71 30, (495) 449 70 31. Если отправили через электронную почту то нужно звонить по телефону (499)449 72 35.

BigFox

Начинающий

- Направлено с обязательной уплатой таможенных платежей, что это значит в 2020 году

- Что значит направлено с обязательной уплатой таможенных платежей? Как оплатить?

- Можно ли не уплачивать пошлину, если она ошибочна

Именно по этой причине некоторые покупатели сталкиваются с тем, что их посылка получает в отслеживании статус «Направлено с обязательной уплатой таможенных платежей». Разберемся, что это значит, и как правильно поступить.

Направлено с обязательной уплатой таможенных платежей, что это значит в 2020 году

Что значит направлено с обязательной уплатой таможенных платежей? Как оплатить?

К посылке таможня обязана приложить так называемый ТПО – таможенный приходный ордер. Именно в нем будет указана причина наложения пошлины (превышение объема, веса, или обоих параметров), и сумма к оплате. Также соответствующая пометка делается в международной таможенной декларации CN23, сопроводительном документе по форме CP71, и иногда – на самом почтовом отправлении, если вышеуказанных документов в посылке не было. Сама посылка после таможенного оформления оформляется как посылка с наложенным платежом, сумма которого как раз и составляет необходимую к уплате пошлину, плюс комиссия за почтовый перевод, по стандартным правилам посылок с «наложкой».

Если посылка будет выдана в почтовом отделении, то оплатить пошлину придется в нем, а если ее принес на дом курьер – то сумму можно оплатить ему на руки (с обязательным вручением квитанции за платеж). Таким образом, таможенный платеж оплачивается почтовым переводом с комиссией в отделении связи. При этом требовать от сотрудника почты показать содержимое посылки, перед оплатой пошлин – незаконно.

Пункт 46 части 4 «Правил таможенного оформления и таможенного контроля товаров, пересылаемых через таможенную границу РФ в МПО» , содержащихся в Приказе №1381 ГТК РФ от 03.12.2003 , гласит:

К сожалению, узнать подробный расчет таможенной пошлины на посылку можно будет только после оплаты самой пошлины.

Пункт 47 тех же правил, в то же время, гласит:

Можно ли не уплачивать пошлину, если она ошибочна

Таким образом, у получателя посылки со статусом Направлено с обязательной уплатой таможенных платежей остается два выхода. Первый: заплатить все указанные пошлины, спокойно получить свою посылку, а при сомнениях в корректности начисленного платежа – обращаться в таможенную службу, обжаловать вынесенное решение и требовать возврата платежа.

Второй же вариант: отказаться от получения посылки, и она в итоге просто вернется к отправителю. Это может быть выгодно, если вы уже исчерпали таможенный лимит, и получив эту посылку в следующем месяце, вы уложитесь в обнуленный лимит (по состоянию на 2019 год). Однако очень немногие продавцы будут согласны принять обратно такое отправление «забесплатно», поэтому надо будет обговорить с продавцом или онлайн-магазином процедуру возвращения и компенсацию обратной отправки. Вполне возможно, что стоимость доставки «туда-обратно» съест всю выгоду от такого хода, и проще будет просто заплатить пошлину государству.

- - - - -

Вопрос:

Всем привет!

При прохождении таможни появился статус у посылки "Направлено с обязат. уплатой таможенных платежей" или "выпущено таможней с обязательной оплатой пошлины". Далее пока никаких движений.

Что это за статус? Может кто сталкивался.

Читайте также: