Порядок заполнения декларации по единому налогу украина

Опубликовано: 05.05.2024

10 января 2021 Пригодится для: Предприниматели 1–2-я группы ЕН

Подать декларацию по единому налогу за 2020 год надо до 1 марта 2021 года включительно.

Сроки подачи

1–2-я группы подают декларацию по ЕН раз в год, в течение 60 дней после окончания года.

За 2020 год подать декларацию надо до 1 марта 2021 года включительно , т. е. с 1 января по 1 марта продолжается отчётный период.

Если в течение года вы поменяли группу ЕН, декларацию за год подаёте в сроки, предусмотренные для текущей группы, на которой сейчас работаете. Другими словами, если первое полугодие работали на 2-й группе, а потом перешли на 3-ю, декларацию подаёте в сроки для 3-й группы, а это 40 дней после окончания года, получается до з февраля включительно.

Если отказались от упрощённой системы, декларацию надо подать в сроки подачи отчётности за квартал (пп. 296.5.1 НКУ).

Что указывать в общей информации

В строке «01» — тип декларации «отчётная». Когда выбирать «новая отчётная»: если до окончания отчётного периода декларацию уже подали, налоговая её приняла, а потом вы самостоятельно нашли ошибки, исправили их и подаёте декларацию повторно.

«02» — указываете период, за который отчитываетесь, — год.

Отметку напротив строки «03» ставят, если подают уточнёнку за прошлые периоды.

«04» — название налоговой, куда подаёте декларацию. Обязательно проверьте правильность наименования вашей налоговой. Если подаёте отчёт в электронной форме, эти данные будут предзаполнены.

Если в 2020 году менялся адрес, декларацию по итогам года подаёте в «старую» налоговую.

Изменился адрес: в какую налоговую подавать отчётность

«05» и «06» — ФИО и адрес регистрации предпринимателя, текущий, указанный в Едином госреестре и реестре единщиков.

«07» — 10-значный налоговый номер. Если отказались получать его по религиозным убеждениям и об этом есть отметка в паспорте — укажите серию и номер паспорта.

![]()

Как заполнять раздел I

Cтрока «08» предусмотрена для указания численности наёмных работников. Если работников у вас нет, ставите прочерк. ФЛП, у которых сотрудники есть, указывают число за месяц, когда их было наибольшее количество. Не учитывайте работниц в декрете и в отпуске по уходу за ребёнком (пп. 291.4.1 НКУ).

Исполнителей, с которыми работаете по договорам ГПХ, здесь не учитываете (консультация в ЗІР, подкатегория 107.1).

Почему налоговой важен этот параметр: на 1-й группе запрещено нанимать работников, на 2-й можно, но максимум 10 человек. Нарушение этого правила может привести к утрате права работы на упрощёнке.

«09» — перечислите коды КВЭД, по которым получали доход в 2020 году. Указывать КВЭДы, по которым доход не получили, не нужно. Так, если у вас зарегистрировано пять КВЭДов, а работали вы по двум, указываете эти два.

Как быть, если подаёте декларацию с нулевыми показателями: обычно указывают основной КВЭД.

Налоговики могут не принять декларацию с ошибками в строках «01»–«07».

Показать уплаченный ЕН

1-я группа заполняет раздел ІІ, 2-я — раздел ІІІ. Заполняются по одному принципу.

Надо указать уплаченный за 2020 год единый налог. Суммы указываете в разрезе кварталов, независимо от того, были ли они фактически уплачены (консультация в ЗІР, подкатегория 107.08).

Для 1-й группы в 2020 году платёж по ЕН составлял — 210,2 грн в месяц. А за декабрь всех ФЛП 1-й группы освободили от уплаты ЕН.

Должно получиться так: 630,6 грн в квартал, если платите ЕН по 10% ставке.

И если воспользовались освобождением от уплаты ЕН за декабрь, — 420,4 грн за IV квартал.

У 2-й группы ежемесячный платёж по ЕН в 2020 году составлял — 944,6 грн в месяц, 2833,8 грн в квартал, если уплачиваете ЕН по максимальной для группы ставке — 20% от минималки.

Доход за год. Во второй части таблицы указываете доход за год. Эта сумма должна совпадать с суммой из графы 6 книги учёта доходов, если у вас старая форма книги — графы 7, регистрировали до середины 2016 года (приказ Минфина № 1637).

Это строки «01» и «03». Сумму дохода указываете с копейками.

Если ничего не нарушали, это всё, вам остаётся поставить дату и подпись, если заполняете декларацию на бумаге, в электронном виде — автоматически.

ФЛП был в налоговом отпуске или на больничном

На месяц отпуска и период болезни, которая длится дольше 30 дней, можно получить от налоговой освобождение от уплаты ЕН. Если вы его получили и ЕН не платили, такой месяц в квартальном расчёте платежей не учитываете.

ЕН за квартал, в котором был отпуск или больничный, получится:

- у 1-й группы — 420,4 грн, вместо 630,6 грн;

- у 2-й группы — 1889,2 грн, вместо 2833,8 грн.

Например, так будет выглядеть декларация ФЛП 1-й группы, который был в отпуске и воспользовался освобождением от уплаты ЕН за декабрь:

У вас мог быть и отпуск, и больничный, и за декабрь вы ЕН не платили, отразите это в декларации.

Если ФЛП 2-й группы был в отпуске:

![]()

Превысили лимит дохода

Сумму превышения указываете в строках «02», если вы на 1-й группе, в строке «04» — ФЛП 2-й группы.

На 1-й группе лимит дохода в 2020 году был — 1 млн грн в год.

Для 2-й группы лимит дохода в 2020 году составил — 5 млн грн.

С суммы превышения вам надо будет уплатить ЕН по ставке 15%.

Значит, дополнительно вам надо заполнить раздел V, в строке «09» надо рассчитать ЕН с суммы превышения, и уплатить сумму со строки «14».

И до 20 января подать заявление о переходе на 3-ю группу или на общую систему.

Как поменять группу единого налога

Были нарушения условий работы на ЕН

О каких нарушениях идёт речь:

- получение дохода по запрещённым на упрощёнке КВЭДам;

- получали доход по запрещённым на вашей группе ЕН видам деятельности;

- доход по КВЭДам, не внесённым в реестр единщиков;

- использовали неденежные расчёты (бартер и взаимозачёт).

Нарушения на ЕН: за что можно вылететь с упрощёнки

Строки декларации для отражения запрещённого дохода:

- «02» — заполняет 1-я группа;

- «04» — 2-я группа.

В книге учёта эти суммы указывают в графе «8», а если у вас старая форма книги — в строке «9».

Повышенная ставка ЕН. Запрещённый доход облагается 15% ЕН. Сумму ЕН к уплате указываете в строке «09».

Как действовать, если получили запрещённый доход: по закону вы обязаны перейти на общую систему с квартала, который следует после нарушения. То есть если нарушение было в IV квартале, с I квартала 2021 года вы должны начать работать на ОС.

Заявление о переходе надо подать до 20-го числа месяца, следующего после квартала, в котором было нарушение (п. 293.8 НКУ), т. е. до 20 января.

Переход: с общей системы на упрощённую, с единого налога на ОС

Если не покажете, что получали запрещённый доход, и не перейдёте на ОС. Налоговая может обнаружить это нарушение и аннулировать вашу регистрацию плательщика ЕН задним числом.

Например, нарушили в IV квартале, в декларации не признались, заявление не подали, а в IV квартале 2021 года в ходе проверки налоговая обнаружила, что было нарушение, вас переведут на общую систему насильно и с 1 января 2021 года пересчитают налоги по правилам для ОС.

Аннулировали регистрацию единщика задним числом: что делать

В течение года меняли группу ЕН

В годовой декларации заполняете разделы для обеих групп, указываете, сколько заработали на одной группе и сколько на другой.

А также уплаченные на 2-й группе авансовые платежи по ЕН.

Если в первом полугодии работали на 3-й группе, потом перешли на 2-ю, в декларации за год вы заполняете разделы II, IV и V.

![]()

Зарегистрировали ФЛП в декабре, единщик с января

Для ФЛП 1–2-й групп действует правило — единщиками они считаются с 1-го числа месяца, который следует за месяцем подачи заявления на упрощёнку.

Ранее за первый месяц предпринимательства нужно было подать декларацию об имущественном состоянии и доходах. Показываете доход, только, если он был, сейчас её подают по итогам года.

Если зарегистрировали ФЛП в декабре 2020 года, подали заявление на упрощёнку, единщиком станете с 1 января 2021 года. Но на упрощёнке в 2020 году вы ни дня не работали, то и декларацию по ЕН не подаёте.

То есть первый раз декларацию по ЕН вы будете подавать по итогам 2021 года в 2022 году. А за время, что были ФОП в 2020 году надо подать декларацию об имущественном состоянии и доходах.

Как подать

Как ФЛП подавать отчётность в налоговую: онлайн, по почте, лично

Крайний срок отправки отчёта — последний час 2 марта (п. 49.5 НКУ). Как правило, серверы налоговой могут работать с перебоями, поэтому лучше не откладывать подачу декларации на последний день.

По почте два экземпляра отправляете минимум за 5 дней до конца срока подачи декларации.

«Клерк» Рубрика УСН

Упрощенная система налогообложения пользуется популярностью, поскольку ориентирована на малый бизнес и позволяет вместо нескольких налогов оплачивать всего один – налог при УСН (пп. 2, 3 ст. 346.11 НК РФ). Декларацию по УСН по итогам работы за 2020 год организации должны представить до 31.03.2021, а ИП – не позднее 30.04.2021.

О том, как рассчитать налог при УСН и заполнить декларацию, читайте в нашей статье.

Ограничения по применению УСН

Плательщиками налога при упрощенной системе налогообложения признаются организации и индивидуальные предприниматели, которые перешли на этот спецрежим и применяют его в порядке, установленном гл. 26.2 НК РФ (п. 1 ст. 346.12 НК РФ).

Применять «упрощенку» может не любая организация и не каждый предприниматель. Статьи 346.12 и 346.13 НК РФ предусматривают ряд ограничений.

Некоторые из них касаются только организаций (например, запрет на применение УСН при наличии филиалов), некоторые являются общими как для юридических лиц, так и для предпринимателей.

Таблица «Условия применения УСН»

Предельный размер доходов на УСН в 2020 г. — 150 млн рублей. Если лимит доходов превышен, надо вернуться на ОСН (п. 4 ст. 346.13 НК РФ).

В 2021 году предельная величина доходов увеличится до 200 млн руб. (пп. «б» п. 2 ст. 1 закона от 31.07.2020 № 266-ФЗ). В случае, если она превысит 150 млн руб., но будет меньше 200 млн руб., пользователь УСН не утратит право на применение спецрежима, но начнет платить УСН-налог по повышенным ставкам:

— 8 процентов для объекта «доходы» (пп. «б» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ));

— 20 процентов для объекта «доходы минус расходы» (пп. «г» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ)

Для перехода с ОСН на УСН с 2021 г. доходы за 9 месяцев 2020 г. должны быть не более 112,5 млн рублей без НДС (п. 2 ст. 346.12 НК РФ).

С учетом установленного на 2021 год коэффициента-дефлятора (1,032), для перехода на УСН в 2022 году доходы за январь — сентябрь 2021 года не должны превышать 116,1 млн руб

Средняя численность работников — не более 100 человек (пп. 15 п. 3 ст. 346.12 НК РФ).

С 01.01.2021 максимально возможная численность работников увеличится до 130 человек (пп. «б» п. 2 ст. 1 Закона от 31.07.2020 № 266-ФЗ). Если численность персонала превысит 100 человек, но останется в пределах 130 человек, организация или ИП не утрачивает право на применение УСН, но обязана платить УСН-налог по повышенным ставкам:

— 8 процентов для объекта «доходы» (пп. «б» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ);

— 20 процентов для объекта «доходы минус расходы» (пп. «г» п. 4 ст. 1 закона от 31.07.2020 № 266-ФЗ)

Упрощенную систему налогообложения нельзя применять бюджетным и казенным учреждениям, банкам, ломбардам и некоторым другим организациям.

Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ).

Налоговым является период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ). А по результатам отчетных периодов подводятся промежуточные итоги, уплачиваются авансовые платежи по налогу.

Ставки УСН-налога

Ставки УСН-налога определены положениями ст. 346.20 НК РФ.

1. Размеры общих ставок налога при УСН для каждого из объектов налогообложения (пп. 1, 2 ст. 346.20 НК РФ) приведены в таблице.

| Объект налогообложения | Общая налоговая ставка, процент |

| «Доходы» | 6 |

| «Доходы минус расходы» | 15 |

2. Возможность для всех субъектов РФ устанавливать соответствующими законами:

- по объекту «Доходы» ставки могут быть снижены в пределах от 1 до 6 процентов;

- размеры дифференцированных налоговых ставок в пределах от 5 до 15 процентов применительно к объекту налогообложения «Доходы минус расходы» в зависимости от категории налогоплательщиков (п. 2 ст. 346.20 НК РФ);

- налоговую ставку 0 процентов для индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сфере (п. 4 ст. 346.20 НК РФ);

- для налогоплательщиков Крымского полуострова и города Севастополя, применяющих УСН с объектом «Доходы минус расходы», ставка может быть снижена до 3 процентов (п. 3 ст. 346.20 НК РФ).

С 01.01.2021 для ряда случаев вводятся повышенные налоговые ставки:

- 8 процентов — для объекта налогообложения «доходы»;

- 20 процентов — для объекта «доходы минус расходы».

Они применяются, когда (п. п. 1.1, 2.1 ст. 346.20 НК РФ):

- доходы в отчетном (налоговом) периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн руб., но не превысили 200 млн руб.;

- средняя численность за отчетный (налоговый) период превысила 100 человек, но не более чем на 30 работников.

По повышенной ставке облагается часть налоговой базы, приходящаяся на период с начала квартала, в котором допущены превышения.Расчет УСН-налога с применением повышенной ставки имеет особенности.

С 01.01.2021 в ряде случаев при расчете налога или авансового платежа будет необходимо суммировать следующие величины (п. п. 1, 3, 4 ст. 346.21 НК РФ):

- произведение обычной ставки и налоговой базы (по применяемому объекту УСН) за отчетный период, предшествующий кварталу, в котором произошло превышение;

- произведение повышенной ставки и разницы между налоговой базой (по применяемому объекту УСН) за отчетный (налоговый) период и налоговой базой за отчетный период, предшествующий кварталу, в котором произошло превышение.

Если превышение будет допущено в первом квартале, то повышенная ставка устанавливается на весь налоговый период. В остальном порядок расчета не изменится.

Форма заполнения декларации по УСН для организаций и ИП

Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет.

Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@.

В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ.

Для проверки корректности заполнения декларации по УСН можно воспользоваться контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены письмом ФНС РФ от 30.05.2016 № СД-4-3/9567@).

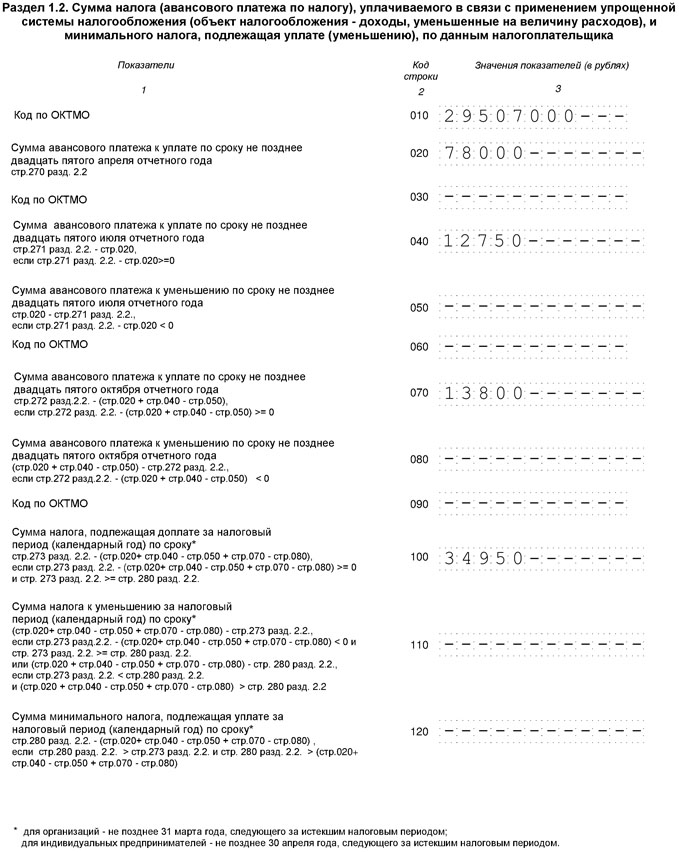

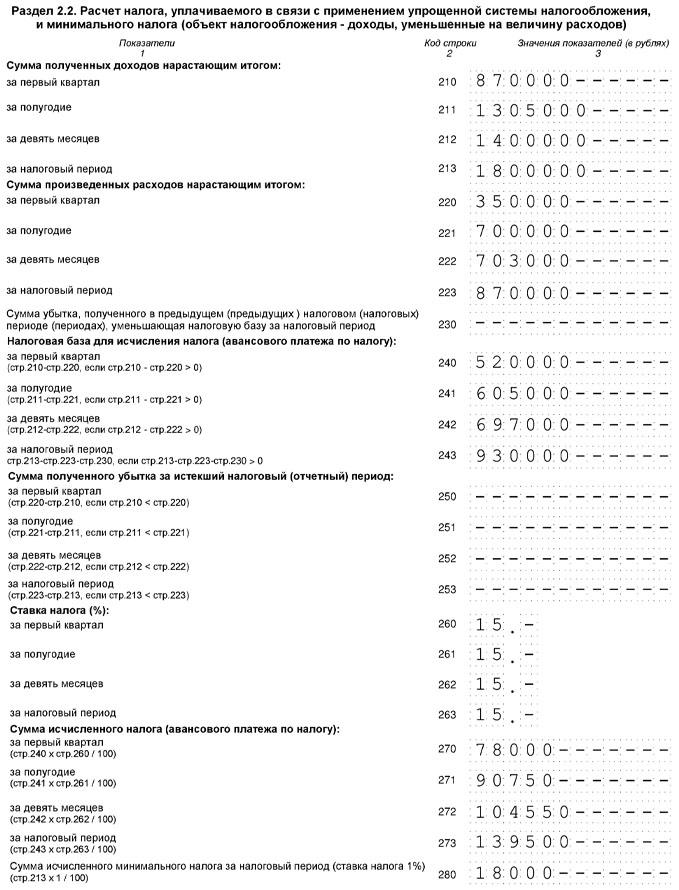

Порядок заполнения декларации по УСН «Доходы минус расходы» за 2020 год

Что заполняется в обязательном порядке:

- титульный лист;

- разд. 2.2;

- разд. 1.2.

Раздел 3 заполняют только некоммерческие организации. Остальные разделы — для УСН «Доходы».

Сначала заполняется раздел 2.2. В строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253.

Строка 230 заполняется, только если переносится убыток прошлых лет.

В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации.

Затем заполняется раздел 1.2. В нем заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080.

Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть.

Пример. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2020 год

Налоговая база, руб.

Исчисленные авансовые платежи и налог за год, руб.

(гр. 4 x 15 процентов)

В 2020 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась.

Минимальный налог за 2020 год — 18 000 рублей (1 800 000 руб. x 1 процент).

Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке.

Авансовые платежи и налог за 2020 год такие.

За I квартал — 78 000 рублей.

За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.).

За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.).

За год — 34 950 рублей (139 500 руб. — 104 550 руб.).

В реквизите титульного листа «Налоговый период» необходимо указать код «34».

Разделы 1.2 и 2.2 декларации заполнены так:

Порядок заполнения декларации по УСН «Доходы» за 2020 год

С объектом обложения «Доходы» нужно заполнить:

- титульный лист;

- раздел 2.1.1;

- раздел 1.1.

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

В разделе 2.1.1 по строке 102 ставится признак «1».

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

В разделе 1.1 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2020 год

Исчисленные авансовые платежи и налог за год, руб.

(гр. 2 x 6 процентов)

Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб.

В Украине кампания по декларированию личных доходов стартует ежегодно в начале года и длится до 30 апреля (для отдельных категорий налогоплательщиков, дата отправки декларации о доходах может немного отличаться). Обычно вопрос о том, как заполнить декларацию о доходах, волнует частных предпринимателей, лиц, занимающих высокие должности и тех, кто получил доход без привлечения налоговых агентов.

Налоговые агенты (НА) — компании и предприниматели, а также физические лица, которые ведут независимую трудовую деятельность (юристы, адвокаты и т.п.), начисляют и выплачивают своим работникам заработную плату, гонорары и вознаграждения. Согласно действующему законодательству НА ответственны за начисление, заполнение декларации о доходах и уплату налога в бюджет.

Содержание:

- Что такое налоговая декларация

- Кто обязан подавать НД

- В какие сроки нужно подавать декларацию

- Какие данные нужно включать в декларацию

- Чем грозит несвоевременная подача или подача ложной декларации

- Как подавать декларацию

Предлагаем рассмотреть вопросы, касающиеся декларирования доходов физлиц: кто обязан это делать, как правильно заполнять декларацию, когда нужно сдавать отчетность и что будет, если не сделать этого в срок.

Что такое налоговая декларация

Налоговая декларация (далее НД) — это официальный документ, в котором содержится информация о размере полученной прибыли налогоплательщиком за определенный временный отрезок (также налоговые скидки и льготы). Действующее законодательство обязывает налогоплательщиков направлять декларацию в контролирующий орган в сроки, указанные в законе. Как пример, в 2019-м подать декларацию в налоговую через интернет либо лично нужно было до 30 апреля 2019 года.

Кто обязан подавать НД

Подача налогового заявления обязательна для таких категорий:

- физлица, получающие доход без удержания подоходного налога со стороны налогового агента;

- иностранные граждане и мигранты;

- частные предприниматели, состоящие на общей системе налогообложения;

- физлица, ведущие независимую трудовую деятельность (адвокаты, юристы, нотариусы и т.п.);

- лица, покидающие Украину для постоянного жительства за границей.

Также подать НД должны люди:

- получившие инвестиционные активы (продажа ценных бумаг и корпоративных прав);

- получившие наследство от родственников второй и прочих степеней родства;

- сдающие жилье в аренду;

- реализующие свою сельскохозяйственную продукцию, выращенную на участке, площадь которого превышает 2 га.

Более детальный перечень смотрите на сайте ГФСУ, госпортале или узнавайте по телефону горячей линии.

В какие сроки нужно подавать декларацию

Во избежание штрафных санкций, нужно четко соблюдать сроки подачи налоговой декларации в 2020 году. Для разных категорий украинцев существует ряд особенностей, которые представлены в таблице:

| Категория | Срок подачи |

| Физлица, покидающие Украину для постоянного жительства за границей | не позже, чем за 60 суток до даты выезда |

| Предприниматели, находящиеся на общей системе налогового обложения | до 10 февраля 2020 года |

| Налогоплательщики, рассчитывающие на скидку | в период до 31 декабря 2019 года |

| ФЛП, официально прекратившие свою трудовую деятельность | не позднее 30 дней после дня внесения сведений о завершении деятельности в госреестр |

| Остальные лица | до 1 мая 2020 года |

Сумму налоговых отчислений нужно оплатить не позднее 31 июля 2020 года.

Какие данные нужно включать в декларацию

Прежде чем перейти к тому, как подать, давайте ответим на вопрос как заполнить декларацию. Итак, объектом для начисления налога может быть:

- зарплата и доходы, полученные в рамках договоров гражданско-правовой ответственности;

- доход от продажи или аренды движимого либо недвижимого имущества;

- инвестиционный доход;

- наследство от родных (вторая степень родства и больше);

- чистый доход от деятельности ФЛП, при условии, что он трудится не по упрощенной схеме налогообложения;

- доходы, которые поступили из-за рубежа;

- иные доходы (аннулирование процентов по кредиту, скидки, прощенные долги и т.п.).

Чем грозит несвоевременная подача или подача ложной декларации

За несвоевременную подачу декларации украинским законодательством предусмотрено наказание в размере 10 необлагаемых налогом минимальных доходов (сейчас это 170 грн). Если это нарушение в течение года не единично — штраф возрастает до 1020 грн за каждый подобный случай.

Если налогоплательщик просрочит оплату налога и явится в налоговую с повинной — ему грозит штраф в размере 20% от суммы не вовремя уплаченного налога, а вот если налоговая выявит нарушение самостоятельно — штраф составит 25% от суммы просроченной оплаты. Более того, несвоевременная уплата налоговых обязательств влечет начисление пени.

Если сумма неуплаченного налога превышает 881 тыс. грн, то налогоплательщик понесет уголовную ответственность.

Как подавать декларацию

Подать НД украинцы могут одним из трех способов:

- Лично или через уполномоченного субъекта по месту регистрации в налоговом органе.

- По почте, направив письмо с уведомлением о получении.

- В электронном виде онлайн, воспользовавшись электронным кабинетом.

Надеемся, что мы в полной мере ответили на вопрос что такое налоговая декларация, кто обязан отчитываться перед налоговой, а также как сдать и что грозит за несвоевременную подачу декларации.

Центральное межрегиональное управление ГНС по работе с крупными плательщиками налогов напомнило, что с 1 апреля 2021 года ряд отчетных форм для представления деклараций вступил в силу, сообщает Лига.Закон.

Вступили в силу следующие отчетные формы для представления деклараций:

- F/J0200123 — Налоговая декларация по налогу на добавленную стоимость

Отчетный период — месяц, срок подачи — ежемесячно в течение 20 дней, следующих за отчетным месяцем.

- F/J0209508 — Декларация акцизного налога

Отчетный период — месяц, срок подачи — ежемесячно в течение 20 дней, следующих за отчетным месяцем.

- J0100919 — Налоговая декларация по налогу на прибыль предприятий (для институтов совместного инвестирования)

Отчетный период — квартал, полугодие, три квартала, год, срок подачи — ежегодно в течение 60 дней, следующих за последним календарным днем отчетного (налогового) года.

- J0100119 — Налоговая декларация по налогу на прибыль предприятий (с приложениями)

Отчетный период — квартал, полугодие, три квартала, год, срок подачи — ежеквартально в течение 40 дней, следующих за последним календарным днем отчетного (налогового) квартала, полугодия, трех кварталов; в течение 60 дней, следующих за последним календарным днем отчетного (налогового) года.

- F0100719 — Налоговая декларация по налогу на прибыль предприятий (с приложениями)

Отчетный период — квартал, полугодие, три квартала, год, срок подачи — ежеквартально в течение 40 дней, следующих за последним календарным днем отчетного (налогового) квартала, полугодия, трех кварталов; в течение 60 дней, следующих за последним календарным днем отчетного (налогового) года.

- F0103307 — Налоговая декларация плательщика единого налога — физического лица (для третьей группы) — предпринимателя

Отчетный период — квартал, полугодие, три квартала, год (подается с 01.04.2021), срок подачи — ежеквартально в течение 40 дней после отчетного квартала.

- F0103405 — Налоговая декларация плательщика единого налога — физического лица — предпринимателя (для 1-й, 2-й группы)

Отчетный период — год, срок подачи — ежегодно (подается с 01.04.2021).

- J/F0215523 — Расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным как плательщик налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными налогоплательщиками, на таможенной территории Украины.

Отчетный период — месяц (подается с 01.04.2021), срок подачи — ежемесячно в течение 20 дней, следующих за отчетным месяцем.

- J/F0215623 — Сообщение о делегировании филиалам (структурным подразделениям) права составления налоговых накладных и расчетов корректировки — Приложение 1 к Порядку заполнения и представления налоговой отчетности по налогу на добавленную стоимость (пункт 9 раздела III)

Отчетный период — месяц (подается с 01.04.2021), срок подачи — ежемесячно в течение 20 дней, следующих за отчетным месяцем.

- J/F0217023 — Уточняющий расчет налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно выявленных ошибок

Отчетный период — месяц (представление), срок подачи — до начала проверки налоговым органом.

- J/F0500106 — Налоговый расчет сумм дохода, начисленного (уплаченного) в пользу налогоплательщиков — физических лиц, и сумм удержанного с них налога, а также сумм начисленного единого взноса на основе справочника принятых/уволенных сотрудников

Отчетный период — 1-й, 2-й, 3-й и 4-й квартал (подается с 01.04.2021), срок подачи — ежеквартально в течение 40 дней после отчетного квартала.

- J/F0215401 — Сообщение об изменениях реквизитов счета налогоплательщика, указанного в ранее поданном заявлении о возврате суммы бюджетного возмещения (Д4) (приложение 4), на который налогоплательщик изъявил желание получить бюджетное возмещение, произошедших в лица, исключена из реестра плательщиков налога на добавленную стоимость

Отчетный период — месяц, срок подачи — месяц.

- J/F0215923 — Заявление об отказе/остановке использование льготы, предусмотренной п. 45 подраздела 2 раздела XX Налогового кодекса Украины.

Отчетный период — месяц, срок подачи ежемесячно в течение 20 дней, следующих за отчетным месяцем.

1 мая заканчивается срок подачи годовой налоговой декларации для физических лиц. Кто должен подать декларацию и какие доходы нужно задекларировать, а кто этого делать не обязан, как правильно заполнить декларацию о доходах госслужащих? – расскажет Prostopravo.

Краткое содержание и ссылки по теме

- Кто должен подавать налоговую декларацию?

- Кто не должен подавать декларацию?

- Какие доходы нужно задекларировать?

Кто должен подавать декларацию?

Физические лица – плательщики подоходного налога подают декларацию об имущественном положении и доходах до 1 мая следующего за отчетным года в контролирующий орган по своему налоговому адресу. Если граничный срок подачи декларации приходится на выходной день, последним днем, когда еще можно подать декларацию, будет следующий за ним рабочий день. Форма декларации и инструкция по ее заполнению утверждены Приказом Министерства финансов №859 от 02.10.2015 г.(с изменениями).

Плательщиками налога являются: физические лица - резиденты, получающее доходы как из источника их происхождения в Украине, так и иностранные доходы; физические лица - нерезиденты, получающее доходы из источника их происхождения в Украине.

Налоговую декларацию также нужно подавать налогоплательщикам, которые хотят получить налоговую скидку по результатам отчетного года. Срок подачи декларации в этом случае – до 31 декабря следующего года.

Затраты, которые можно включить в налоговую скидку:

- часть суммы процентов, уплаченных за пользование ипотечным жилищным кредитом (определяется в соответствии со статьей 175 НКУ);

- сумму средств или стоимость имущества, перечисленных (переданных) налогоплательщиком в виде пожертвований или благотворительных взносов неприбыльным организациям;

- сумму средств, уплаченных налогоплательщиком в пользу отечественных учреждений дошкольного, внешкольного, общего среднего, профессионального (профессионально-технического) и высшего образования для компенсации стоимости получения соответствующего образования такого налогоплательщика и / или члена его семьи первой степени родства;

- сумму средств, уплаченных налогоплательщиком в пользу учреждений здравоохранения для компенсации стоимости платных услуг по лечению такого налогоплательщика или члена его семьи первой степени родства;

- сумму расходов налогоплательщика на уплату страховых платежей (страховых взносов, страховых премий) и пенсионных взносов, уплаченных налогоплательщиком страховщику-резиденту, негосударственному пенсионному фонду, банковскому учреждению как такого налогоплательщика, так и членов его семьи первой степени родства;

- сумму расходов налогоплательщика на: оплату вспомогательных репродуктивных технологий согласно условиям, установленным законодательством, но не более чем сумма, равная трети дохода в виде заработной платы за отчетный налоговый год; оплату стоимости государственных услуг, связанных с усыновлением ребенка, включая уплату государственной пошлины;

- сумму средств, уплаченных налогоплательщиком в связи с переоборудованием транспортного средства, принадлежащего налогоплательщику, с использованием в виде топлива моторного смесевого, биоэтанола, биодизеля, сжатого или сжиженного газа, других видов биотоплива;

- суммы расходов налогоплательщика на оплату расходов на строительство (приобретение) доступного жилья, определенного законом, в том числе на погашение льготного ипотечного жилищного кредита, предоставленного на такие цели, и процентов по нему.

- сумму средств в виде арендной платы по договору аренды жилья (квартиры, дома), оформленным в соответствии с требованиями действующего законодательства, фактически уплаченных налогоплательщиком, который имеет статус внутренне перемещенного лица.

Кто не должен подавать декларацию?

Обязанность налогоплательщика по представлению налоговой декларации считается выполненной и налоговая декларация не подается, если такой налогоплательщик получал доходы:

- от налоговых агентов, кроме случаев прямо предусмотренных Налоговым Кодексом;

- от операций продажи (обмена) имущества, дарения, при нотариальном удостоверении договоров по которым был уплачен налог;

- в виде объектов наследства, которые облагаются налогом по нулевой ставке налога и / или с которых уплачен налог до нотариального оформления наследства в соответствии с пунктом 174.3 статьи 174 НКУ.

Кроме того, освобождаются от обязанности представления налоговой декларации независимо от вида и суммы полученных доходов налогоплательщики, которые:

- являются малолетними / несовершеннолетними или недееспособными лицами и при этом находятся на полном содержании других лиц (в том числе родителей) и / или государства по состоянию на конец отчетного налогового года;

- находятся под арестом или являются задержанными или осужденными к лишению свободы, находятся в плену или заключении на территории других государств по состоянию на конец предельного срока представления декларации;

- находятся в розыске по состоянию на конец отчетного налогового года;

- находятся на срочной военной службе по состоянию на конец отчетного налогового года.

Какие доходы нужно задекларировать?

Нужно подать годовую декларацию о доходах тем, кто получал доходы не от налогового агента. Лицом, не являющимся налоговым агентом, считается нерезидент или физическое лицо, не имеющее статуса субъекта предпринимательской деятельности или не находящийся на учете в контролирующих органах как лицо, осуществляющее независимую профессиональную деятельность.

Например, нужно подавать декларацию тому, кто сдавал в аренду квартиру, другую недвижимость физическому лицу. При этом, арендодатель самостоятельно начисляет и уплачивает налог в бюджет в сроки, установленные Кодексом для квартального отчетного (налогового) периода, а именно: в течение 40 календарных дней, после последнего дня такого отчетного (налогового) квартала. Сумма же полученного дохода, сумма уплаченного в течение отчетного налогового года налога и налогового обязательства по результатам такого года отражаются в годовой налоговой декларации.

Обязательно включаются в годовую налоговую декларацию доходы, полученные из источников за рубежом. Такие доходы облагаются подоходным налогом по ставке 18%. Исключение составляют доходы в виде дивидендов по акциям или инвестиционным сертификатам, корпоративным правам, начисленных нерезидентами, которые облагаются налогом по ставке 9%.

В случае если согласно нормам международных договоров, согласие на обязательность которых предоставлено Верховной Радой Украины, налогоплательщик может уменьшить сумму годового налогового обязательства на сумму налогов, уплаченных за границей, он определяет сумму такого уменьшения по указанным основаниям в годовой налоговой декларации .

В случае отсутствия у налогоплательщика подтверждающих документов относительно суммы полученного им дохода из иностранных источников и суммы уплаченного им налога в иностранной юрисдикции, такой плательщик должен представить в контролирующий орган по своему налоговому адресу заявление о переносе срока представления налоговой декларации до 31 декабря года, следующего за отчетным.

Не засчитываются в уменьшение суммы годового налогового обязательства налогоплательщика: а) налоги на капитал (прирост капитала), налоги на имущество; б) почтовые налоги; в) налоги на реализацию (продажу); г) другие косвенные налоги независимо от того, принадлежат ли они к категории подоходных налогов или считаются отдельными налогами согласно законодательству иностранных государств.

При этом, сумма налога с иностранного дохода налогоплательщика - резидента, уплаченного за пределами Украины, не может превышать сумму налога, рассчитанную на базе общего годового налогооблагаемого дохода такого плательщика налога в соответствии с законодательством Украины.

Доход в виде стоимости унаследованного или полученного в дар имущества также включается в годовую налоговую декларацию. Исключение составляют: наследники-нерезиденты, которые обязаны уплатить налог до нотариального оформления наследства; наследники, получившие наследство от родственников 1 и 2 степени родства, - в этом случае применяется нулевая ставка налога.

Наследство облагается налогом по ставке 5%, за исключением наследства, полученного резидентом от нерезидента или нерезидентом от резидента, которое облагается подоходным налогом по ставке 18%.

Физические лица-предприниматели – плательщики подоходного налога на общих основаниях подают годовую налоговую декларацию по результатам календарного года, в которой указывают также авансовые платежи по налогу на доходы. Авансовые платежи уплачиваются до 20 числа месяца, следующего за кварталом (20 апреля, 20 июля, 20 октября). За четвертый квартал авансовый платеж не уплачивается. Окончательный расчет подоходного налога за отчетный год налогоплательщик осуществляет самостоятельно на основании данных, указанных им в налоговой декларации.

Физические лица, осуществляющие независимую профессиональную деятельность (самозанятые лица) также должны рассчитать налог самостоятельно и подать годовую налоговую декларацию. Их доход также облагается налогом по ставке 18%.

Сумму налогового обязательства, указанного в декларации, физическое лицо обязано уплатить до 1 августа года, следующего за отчетным.

Сумма, которая должна быть возвращена плательщику налога, зачисляется на его банковский счет, открытый в любом коммерческом банке, или направляется почтовым переводом по адресу, указанному в декларации, в течение 60 календарных дней после поступления такой налоговой декларации.

Бланки налоговых деклараций должны безвозмездно предоставляться контролирующими органами налогоплательщикам по их запросу, а также быть общедоступными для населения.

Налогоплательщик имеет право обратиться в соответствующий орган с просьбой оказать консультативную помощь по вопросам по заполнению его годовой налоговой декларации, а контролирующий орган обязан предоставить бесплатные услуги по такому обращению.

Читайте также: