Подоходный налог в рб

Опубликовано: 12.05.2024

Bankchart рассказывает о ставках налога на доходы физических лиц в Беларуси, как рассчитать подоходный налог, как осуществляется возврат или вычет подоходного налога.

Краткое содержание и ссылки по теме

- Что такое подоходный налог?

- Ставки подоходного налога

- Вычеты по подоходному налогу

- Уплата подоходного налога

- Подоходный налог в Украине

Что такое подоходный налог?

«В этом мире неизбежны только смерть и налоги», - известная фраза американского политического деятеля Бенджамина Франклина. Поэтому нашу сегодняшнюю статью мы посвящаем очередному налогу, действующему на территории Республики Беларусь, налогу на доходы физических лиц. Напомним, ранее мы уже писали про налог на тунеядство, про транспортный налог, а также про налог на недвижимость.

Итак, налог на доходы физических лиц (НДФЛ) или подоходный налог – уплачиваемая в бюджет, в виде процента от доходов физических лиц, сумма денежных средств. Из определения очевидно, объектом налогообложения являются доходы ФЛ, субъектом же налогообложения являются сами ФЛ. Аспекты исчисления и уплаты налога, а также его размер регулируются налоговым законодательством Республики Беларусь. Налоговым периодом НДФЛ является календарный год.

Ставки подоходного налога

Когда поднимается вопрос о размере ставки налога на доходы физических лиц, многие, не задумываясь, могут ответить, что он установлен на уровне 13%. И будут абсолютно правы. Ибо это стандартная, то есть взимаемая в большинстве случаях, ставка подоходного налога. Но нужно знать, применяются и другие ставки НДФЛ. Какие именно и в каких случаях, смотрите ниже в таблице.

В таблице мы указали лишь те ставки, которые выражены в процентах. Но в Беларуси также действуют ставки и в виде фиксированной суммы. Например, в случаях налогообложения доходов от сдачи в аренду недвижимости. Ставки сие устанавливаются областными Советами депутатов. Узнать их можно на сайте Министерства по налогам и сборам Республики Беларусь.

Вычеты по подоходному налогу

К некоторым гражданам, имеющим основания не платить налог в полной мере, применяются льготы по подоходному налогу или, как их еще называют, вычеты по подоходному налогу.

Итак, на вычет в размере 32 руб. имеют право родители одного несовершеннолетнего ребенка.

Родители двух и более детей или же детей инвалидов могут рассчитывать на вычет в размере 61 руб. (на каждого ребенка).

Одиноким родителям, вдовцам/вдовам, приемным родителям, опекунам и попечителям полагается вычет в размере 61 руб. (на каждого несовершеннолетнего ребенка или иждивенца).

32 руб. – такой вычет установлен для граждан, которые находятся в отпуске по уходу за ребенком.

На налоговый вычет в размере 110 руб. имеют право граждане, чей ежемесячных доход составляет менее 665 руб.

Налоговый вычет за обучающихся детей в возрасте старше 18 лет установлен в размере 32 руб.

Также за платное обучение предусмотрен налоговый вычет в размере уплаченной (в течение года) за это обучение суммы.

Налоговый вычет в размере расходов на строительство или приобретение в Беларуси квартиры или дома; погашение кредитов белорусских банков, займов от белорусских организаций и индивидуальных предпринимателей (включая проценты), израсходованных на строительство или приобретение в Беларуси квартиры или дома, предоставляется гражданам (а также членам его семьи), которые состоят на учете нуждающихся в улучшении жилищных условий.

Право на налоговый вычет в размере 155 руб. имеют следующие категории граждан:

С вычетами и их актуальными размерами на конец 2019 года мы разобрались. Сейчас мы хотели бы отобразить актуальные на 2019 год предельные размеры доходов, освобождаемых от обложения подоходным налогом:

Уплата подоходного налога

Самостоятельно производить уплату налога на доходы физических лиц обязаны лишь некоторые категории граждан. Например, те, кто получил доходы в виде дарения или от продажи недвижимости/автомобиля. Большинство же, являясь наемными работниками, не обязаны заниматься уплатой подоходного налога. За них это делают их работодатели.

Суть подоходного налога состоит в уплате государству заранее определенной доли от полученных доходов. Рассчитывают подоходный налог обычно в процентах, но могут назначать и фиксированные суммы.

Подоходный налог в РБ не начисляется на доходы организаций, потому будет правильно называть его подоходным налогом с физических лиц.

Разбираться в нюансах начисления и уплаты подоходного налога желательно всем гражданам, т.к. неправильно взысканный налог прямо отражается на их располагаемом доходе.

Ставки подоходного налога в Беларуси

В разных странах используется прогрессивная (Германия, Франция, США, Китай и др.) либо плоская шкала подоходного налога (Россия, Латвия, Литва, Грузия и др.). При прогрессивной бедные иногда вовсе не платят налог или платят очень мало, а сумма подоходного налога для богатых может превышать половину дохода. Плоская шкала подоходного налога означает одинаковый для всех процент отчислений.

В Республике Беларусь применяются разные ставки подоходного налога, однако они зависят не от величины дохода, а от его источника и других обстоятельств.

По данным сайта Министерства по налогам и сборам в Республике Беларусь с начала 2021 года действуют такие ставки подоходного налога:

- 16% подоходного налога начисляется на доходы от основной деятельности индивидуальных предпринимателей, адвокатов и нотариусов, основание – подпункт 3.1 пункта 3 статьи 214 Налогового кодекса Республики Беларусь;

- 16% взимается от сумм превышения расходов над доходами – пп. 3.2, п. 3 ст. 214 НК РБ;

- 16% платят физические лица по доходам от незаконной предпринимательской деятельности – пп. 3.2, п. 3 ст. 214 НК РБ;

- 13% - основная ставка на все доходы физических лиц (в т.ч. наемных работников), кроме выше- и нижеперечисленных – п. 1 ст. 214 НК РБ;

- Увеличен размер подоходного налога с 9% до 13% для доходов, полученных физлицами по трудовым договорам от резидентов ПВТ, резидентов «Великого камня».

- 6% взимают с дивидендов, если в течение 3-х лет подряд не было распределения прибыли между отечественными получателями – п. 5 ст. 214 НК РБ;

- 4% назначают на суммы выигрышей полученных от юридических лиц Республики Беларусь (законно работающие казино, букмекерские конторы, лотереи) – п. 4 ст. 214 НК РБ;

- 0% платят по дивидендам, если прибыль не распределялась в течение 5 лет до этого – п. 6 ст. 214 НК РБ.

- С 1 до 2 базовых величин вырос сбор за осуществление ремесленной деятельности

Подоходный налог на сдачу квартиры и другой жилой и нежилой недвижимости назначают в фиксированных величинах. Эти фиксированные суммы определяются советам депутатов областей и города Минска.

Подоходный налог 2021 года начисляется по ставкам, введенным 1 января 2021 года.

Льготы и вычеты по подоходному налогу в 2021 году

Некоторые доходы физических лиц могут не облагаться налогом вообще. Так не начисляется подоходный налог на пенсии, пособия и другие выплаты социального характера. Есть доходы, которые не облагаются налогом только до определенной суммы.

В определенных законом случаях по подоходному налогу назначают вычеты. Вычет – это сумма, на которую уменьшается налогооблагаемая база, т.е. при доходе в 400 руб. и вычете 100 руб., подоходный налог будет рассчитан от 300 руб. (это условный расчет).

С начала 2021 года в Беларуси действует такой порядок льгот по подоходному налогу:

- Полное освобождение от подоходного налога получают сотрудники бюджетных организаций, но только один раз в год на сумму выплаты для оздоровления. Размер этой суммы не определен.

- От подоходного освобождаются путевки для детей в оздоровительные учреждения, оплачиваемые организацией или предпринимателем. Ограничения: 954 руб. на одного ребенка один раз в год.

- От подоходного налога освобождены подарки в денежной и не денежной форме, на сумму не более 7 521 руб. в год.

- Не облагаются подоходным налогом суммы, полученные от нанимателя, но не являющиеся зарплатой: подарки, призы и пр., но не более чем на 2 272 руб. в год от одного источника. Это касается также пенсионеров, получающих названные блага от бывшего работодателя.

- Не начисляется подоходный налог на доходы от других организаций, в т. ч. подарки и пр., если их стоимость по каждому источнику не превышает 150 руб.

- Подоходный не взимается с платежей организации за работника по страховым услугам, в т.ч. медицинским, в сумме не более 3 890 руб. в год из одного источника.

- Не уплачивают подоходный с безвозмездной помощи на сумму не более 15 030 руб. в год из всех источников.

- Выплаты членам профсоюза от профсоюзной организации также не облагаются подоходным.

В Республике Беларусь существуют также разные основания для вычетов по подоходному налогу.

- Стандартный налоговый вычет – на сегодняшний день это 126 руб. которые следует отнимать от дохода, не превышающего 761 руб. Тогда налогооблагаемой базой будут оставшиеся 635 руб.

- Вычет подоходного налога для родителей (опекунов) несовершеннолетних детей и некоторых других иждивенцев составляет 37 руб. На двоих детей и более – 70 руб. на каждого ребенка.

- 70 руб. налогового вычета имеют также одинокие родители (опекуны), родители детей-инвалидов;

- Для плательщиков-инвалидов I и II групп действует налоговый вычет 177 руб. Такие вычеты назначают лицам получившим звание Героя, полным кавалерам некоторых орденов и некоторым другим категориям.

Стандартный налоговый вычет при определенном уровне дохода: 2283 рубля в квартале для ИП, нотариусов, адвокатов.

Подлежат вычету без ограничения общей суммы также:

- Средства, потраченные на оплату первого образования плательщика или членов его семьи.

- Деньги, потраченные на страхование жизни и здоровья, будущей пенсии, медицинское страхование.

- Расходы на приобретение жилья. Однако подоходный налог на строительство и покупку жилья не начисляется только тем, кто нуждался в улучшении жилищных условий и был зарегистрирован в этом статусе.

На этом список льгот и вычетов по подоходному налогу не заканчивается. Полную информацию об этом можно найти в главе 18 Особенной части Налогового кодекса, а также в других регулирующих эту тему законодательных актах. Их довольно много, потому иногда лучше обратиться за консультацией к специалисту.

Подоходный налог для ИП

У индивидуальных предпринимателей расчет подоходного налога идет по особым правилам. Дело в том, что другим физическим лицам налог начисляют только на сумму, предназначенного для личного потребления. А доходом предпринимателя становятся все приходящие ему средства, в т.ч. деньги из коммерческого оборота. Другое отличие – ставка не в 13%, как прочих физлиц, а 16%. Однако у ИП есть возможность отнимать от налоговой базы понесенные в процессе деятельности расходы.

Вот пример вычисления подоходного налога для ИП:

- за отчетный период от основной деятельности был получен доход в 3 000 руб.

- подлежащие вычету расходы составили 2 500 руб.

Расчет подоходного налога идет следующим образом:

- 3 000 – 2 500 = 500 руб.

- 16% от 500 руб. = 80 руб.

В итоге уплате подлежит сумма подоходного налога 80 руб.

Реальные расчеты бывают сложнее, но общий принцип именно таков.

Уплата подоходного выгоднее для предпринимателей с большой и документально доказанной расходной частью. Другие ИП чаще предпочитают упрощенную систему налогообложения (УСН) или единый налог. Выбравшие эти формы подоходный налог не платят.

Декларация по подоходному налогу

Декларация по подоходному налогу – это документ дающий представление об источниках и величине облагаемого дохода, методике расчета и сумме налога к уплате. Большинство трудящихся жителей Беларуси не составляет таких деклараций, т.к. являются наемными работниками и расчет за них ведет работодатель (бухгалтерия).

Но предприниматели, нотариусы, адвокаты и другие лица самостоятельно занимающиеся коммерческой деятельностью, лично составляют и подают декларацию по подоходному налогу в налоговые органы.

Декларация всегда заполняется на бланке установленной формы. Подается либо в бумажном варианте в налоговую инспекцию по месту регистрации, либо в электронном виде на сайт Министерства по налогам и сборам.

Сроки подачи декларации определяется МНС. Так декларацию по подоходному налогу за 2020 год нужно подать не позднее 31 марта 2021 года.

Что говорит закон

- Налоговый кодекс Республики Беларусь (Особенная часть)

- Декрет Президента Республики Беларусь "О Парке высоких технологий"

- Налоговый кодекс Республики Беларусь (Особенная часть): Глава 18. Подоходный налог с физических лиц

- Закон Республики Беларусь от 29 декабря 2020 г. № 72-З. Об изменении Налогового кодекса Республики Беларусь

Популярные вопросы о подоходном налоге

В чем суть подоходного налога?

Суть подоходного налога в уплате определенной части дохода в бюджет государства.

Кто может рассчитывать на льготы по подоходному налогу?

Широкий список лиц нуждающийся в социально защите, а также граждане имеющие заслуги перед обществом. Это инвалиды, семьи с детьми, герои, кавалеры орденов и др.

Облагаются ли подоходным налогом денежные отношения между близкими родственниками?

Нет. Но это возможно при наличии трудовых отношений, например когда одна сторона выплачивает другой зарплату.

Облагаются ли подоходным налогом кредиты и займы?

Деньги, полученные у банков и микрофинансовых организаций, налогом не облагаются. На сумму невозвращенного займа одного физического лица другому могут начислить налог.

Надо ли платить подоходный налог за сдачу квартиры?

Да. Нужно платить установленную фиксированную сумму.

Выводы

Подоходный налог с физических лиц в Республике Беларусь распространяется на большую часть доходов получаемых в денежной форме, а также в товарах и услугах. Потому лучше заранее выяснить, что становится базой для начисления подоходного, а что нет. Информацию об этом следует искать в 18 главе Особенной части Налогового кодекса.

Много сэкономить на подоходном в Беларуси не удастся. Основная масса населения платит 13%, а вычеты в большинстве случаев мало влияют на общий доход.

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

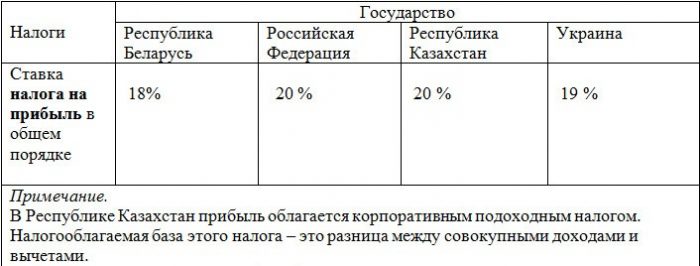

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

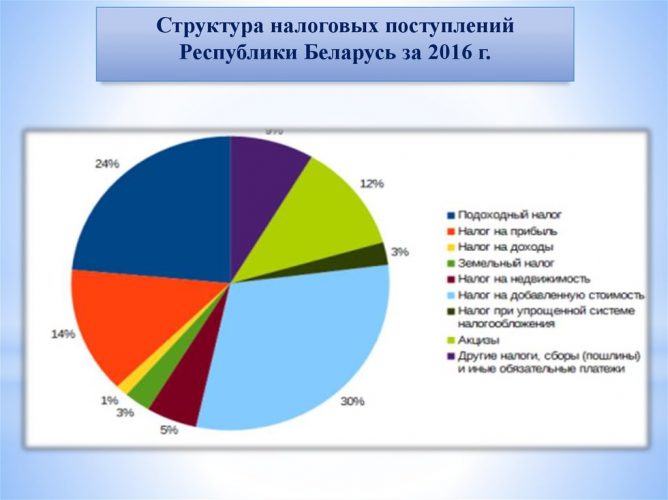

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

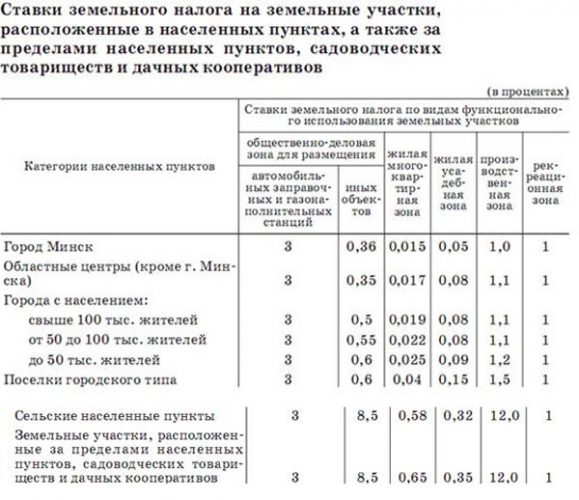

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Подоходный налог – это общегосударственный налог, который взимается с доходов граждан, то есть с физических лиц, независимо от рода деятельности, гражданства и иных критериев.

Подоходный налог с юридических лиц не взимается, потому что этот вид налогообложения применим только к физлицам. Организации уплачивают налог на прибыль и другие виды налогов, предусмотренные законодательством Беларуси именно для данной категории налогоплательщиков.

За счет подоходного налога формируется 10% бюджета страны.

В настоящее время подоходный налог в РБ взимается по различным ставкам (от 0% до 16%). Для разных категорий граждан проценты составляют:

- 13% — основная ставка для физлиц на все доходы (в т.ч. работающих по найму), кроме нижеперечисленных;

- 16% — для граждан, осуществляющих нотариальную либо адвокатскую деятельность;

- 16% — платят физические лица по доходам от незаконной предпринимательской деятельности;

- 16% — взимается от сумм превышения расходов над доходами;

- 13% — для физлиц и индивидуальных предпринимателей, осуществляющих трудовую деятельность, связанную с Парком высоких технологий, резидентов индустриального парка «Великий камень»;

- 6% — взимают с дивидендов, если 3 года подряд не было распределения прибыли между отечественными получателями;

- 4% — назначают на суммы выигрышей, полученных от юридических лиц РБ (законно работающие казино, букмекерские конторы, лотереи);

- 0% — платят по дивидендам, если прибыль не распределялась на протяжении 5 календарных лет до этого.

Отдельно стоит написать про подоходный налог с физлиц, сдающих в аренду недвижимость. Величина налога является фиксированным и устанавливается городскими (областными) Советами депутатов.

Вычеты и льготы по подоходному налогу

Законодательством Беларуси предусмотрены различные льготы по уплате подоходного налога. Такие льготы называются налоговыми вычетами и применяются по отношению к работникам, у которых имеются какие-либо основания не платить в полной мере подоходный налог. Иными словами, если данные работники имеют какие-либо доходы, на которые предусмотрен вычет, то подоходный не уплачивается либо уплачивается в уменьшенном размере.

Так, не начисляется подоходный налог на пенсии, пособия и другие выплаты социального характера.

Годовые размеры доходов, освобождаемых от налогообложения в 2021 году (предельные размеры)

Доходы, которые не являются вознаграждением за исполнение трудовых и иных обязанностей (включая матпомощь, подарки, призы, путевки):

Полученные по месту основной работы (службы, учебы) (кроме нижеуказанных иных доходов) от каждого источника в течение календарного года

2272 бел. руб.

Полученные от других организаций и ИП (кроме нижеуказанных) от каждого источника в течение календарного года

150 бел. руб.

Стоимость путевок в белорусские санаторно-курортные и оздоровительные организации, приобретенных для детей до 18 лет, оплаченных или возмещенных за счет средств белорусских организаций или ИП на каждого ребенка от каждого источника в течение календарного года

954 бел. руб.

Страховые взносы белорусским страховым организациям, уплаченные за плательщиков организациями (или ИП), являющимися местом их основной работы (службы, учебы), в том числе за пенсионеров, ранее работавших у них, а также от профсоюзных организаций за членов таких организаций от каждого источника в течение календарного года

3890 бел. руб.

Безвозмездная (спонсорская) помощь, поступившие на благотворительный счет банка пожертвования, полученные инвалидами, несовершеннолетними детьми-сиротами и детьми, оставшимися без попечения родителей в сумме от всех источников в течение календарного года

15030 бел. руб.

Доходы, полученные от физлиц по договорам, не связанным с осуществлением предпринимательской деятельности, в результате дарения, а также в виде недвижимого имущества по договору ренты бесплатно в сумме от всех источников в течение календарного года

7521 бел. руб.

Также полное освобождение от подоходного налога получают сотрудники бюджетных организаций, но только один раз за 12 месяцев на сумму выплаты для оздоровления.

В определенных законом случаях по подоходному налогу назначают налоговые вычеты. Налоговым вычетом называют сумму, на которую уменьшается налогооблагаемая база.

Существуют следующие виды вычетов:

- стандартные;

- профессиональные;

- социальные;

- имущественные.

Размеры стандартных вычетов

Плательщикам, если размер подлежащего налогообложению дохода за месяц не превышает 761 белорусских рублей.

126 белорусских рублей

Родителям на ребенка до 18 лет и (или) каждого иждивенца

37 белорусских рубля

Вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю — на каждого ребенка до 18 лет и (или) каждого иждивенца

Родителям, имеющим двух и более детей до 18 лет или детей-инвалидов в возрасте до 18 лет, — на каждого ребенка

70 белорусских рублей

Плательщикам, указанным в подп. 1.3 ст. 209 НК (инвалидам I и II группы, инвалидам с детства, «афганцам», отдельным категориям «чернобыльцев» и др.)

177 белорусских рублей

Вопрос-ответ

Законодательством предусмотрены случаи, в которых граждане не обязаны платить подоходный налог. Наиболее распространенные из них:

• доходы, получаемые от реализации физическим лицам, не осуществляющим предпринимательскую деятельность, лекарственных растений, ягод, грибов, орехов и другой дикорастущей продукции;

• денежные средства, единовременно предоставляемые в безналичном порядке семьям при рождении, усыновлении (удочерении) третьего или последующих детей;

• доходы, получаемые от физических лиц в виде наследства, за исключением вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, изобретений, полезных моделей, промышленных образцов и иных результатов интеллектуальной деятельности, а также наследникам лиц, являвшихся субъектами смежных прав;

• доходы в размере, не превышающем 7 521 белорусских рублей, в сумме от всех источников в течение налогового периода, полученные от физических лиц по договорам, не связанным с осуществлением предпринимательской деятельности:

- в результате дарения;

- в виде недвижимого имущества по договору ренты бесплатно.

Наемные сотрудники освобождены от самостоятельного расчета подоходного налога. За них данную работу выполняют бухгалтеры предприятий, на которых они трудоустроены.

Самостоятельно рассчитывать и уплачивать налог обязаны ИП и граждане, получающие доход из нескольких источников.

Декларация по подоходному налогу – это заявление плательщика по установленной форме с указанием сведений, дающий представление об источниках и величине облагаемого дохода, методике расчета и сумме налога к уплате.

За наемных работников составление и расчет ведет работодатель, а именно бухгалтерия. Только предприниматели, нотариусы, адвокаты и другие лица, самостоятельно занимающиеся коммерческой деятельностью, лично составляют и подают декларацию в налоговые органы.

Налоговая декларация (расчет) представляется по установленной форме в письменной форме или по установленным форматам в виде электронного документа в налоговый орган по месту постановки на учет плательщика в порядке и сроки, установленные настоящим Кодексом и прочими актами налогового законодательства.

Физическим лицом, не являющимся индивидуальным предпринимателем, налоговая декларация (расчет) может представляться в письменной форме в налоговый орган независимо от места постановки на учет или в электронном виде через личный кабинет плательщика.

Сроки представления декларации определяются Особенной частью налогового Кодекса и прочими актами налогового законодательства.

Подоходный налог у индивидуальных предпринимателей рассчитывается по особым правилам. Дело в том, что другим физлицам налог начисляют только на сумму, предназначенного для личного потребления. А доходом предпринимателя становятся все приходящие ему средства, в т.ч. деньги из коммерческого оборота. Ещё отличие – ставка в 16%. Однако у ИП есть возможность уменьшать налоговую базу на понесенные в процессе деятельности расходы.

Уплатить подоходный налог выгоднее для предпринимателей с большой и документально доказанной расходной частью. Но в основном ИП предпочитают упрощенную систему налогообложения (УСН) или единый налог.

Деньги, полученные у банков и микрофинансовых организаций, налогом не облагаются. На сумму невозвращенного займа одного физлица другому могут начислить налог.

Не облагаются. Это возможно только при наличии трудовых отношений, например, когда одна сторона выплачивает другой зарплату.

Выдержка с Налогового Кодекса Республики Беларусь

Ставки подоходного налога с физических лиц

- Ставка подоходного налога с физических лиц устанавливается в размере тринадцать (13) процентов, если иное не определено настоящей статьей.

- Ставки подоходного налога с физических лиц в отношении доходов, полученных плательщиками от сдачи физическим лицам в аренду (субаренду), наем (поднаем) жилых и (или) нежилых помещений, машино-мест, находящихся на территории Республики Беларусь (далее в настоящей главе – сдача физическим лицам в аренду жилых и (или) нежилых помещений, машино-мест), устанавливаются в фиксированных суммах согласно приложению 2 к настоящему Кодексу.

Положения настоящего пункта не применяются в отношении доходов, полученных плательщиками от осуществления ими предпринимательской деятельности или от индивидуальных предпринимателей в результате заключения с ними договоров аренды (субаренды), найма (поднайма) жилых и (или) нежилых помещений, машино-мест.

Областные (Минский городской) Советы депутатов имеют право уменьшать (не более чем в два раза) размер ставок подоходного налога с физических лиц в фиксированных суммах в зависимости от категории населенного пункта, в котором находятся жилое и (или) нежилое помещения, машино-место, а также от места нахождения этих помещений, машино-места в пределах населенного пункта.

- Ставка подоходного налога с физических лиц устанавливается в размере шестнадцать (16) процентов в отношении доходов:

3.1. получаемых индивидуальными предпринимателями, нотариусами, адвокатами от осуществления предпринимательской, нотариальной деятельности, адвокатской деятельности индивидуально;

3.2. исчисленных в соответствии с законодательством налоговым органом исходя из сумм превышения расходов над доходами;

3.3. получаемых физическими лицами, осуществляющими предпринимательскую деятельность без государственной регистрации в нарушение требований законодательных актов, от осуществления такой деятельности.

- Ставка подоходного налога с физических лиц устанавливается в размере четыре (4) процента в отношении доходов в виде выигрышей (возвращенных несыгравших ставок), полученных плательщиками от организаторов азартных игр – юридических лиц Республики Беларусь.

- Ставка подоходного налога с физических лиц устанавливается в размере шесть (6) процентов в отношении доходов в виде дивидендов при условии, если в течение трех предшествующих календарных лет последовательно прибыль не распределялась между участниками (акционерами) белорусской организации – резидентами Республики Беларусь.

- Ставка подоходного налога с физических лиц устанавливается в размере ноль (0) процентов в отношении доходов в виде дивидендов при условии, если в течение пяти предшествующих календарных лет последовательно прибыль не распределялась между участниками (акционерами) белорусской организации – резидентами Республики Беларусь.

Президент подписал Указ «О налогообложении», которым устанавливаются новые ставки некоторых налогов и акцизов, а также размеры налоговых вычетов и доходов, освобождаемых от подоходного налога. О том, что изменится для физических лиц, в материале 1prof.by.

Стандартный налоговый вычет для физических лиц в 2020 году в Беларуси

Налоговый вычет – сумма, которая не облагается подоходным налогом.

Согласно Указу «О налогообложении» стандартный налоговый вычет при определенном уровне дохода в 2020 году будет составлять 117 рублей в месяц, если доход в общей сумме не превышает 709 рублей в месяц (ранее – 110 и 665 рублей соответственно).

Что это значит на практике?

Если ваша итоговая сумма в расчетном листке ниже или равна 709 рублям, то в данной ситуации бухгалтер будет применять стандартный вычет на работника.

Предположим, что есть работник Василий, у которого нет детей, а за месяц труда по основному месту работы ему начислено 700 рублей. В таком случае для расчета подоходного налога нужно от начисленной суммы (700 рублей) отнять стандартный налоговый вычет, который теперь составляет 117 рублей, а затем умножить итог на 13 %. В результате подоходный налог составит 75 рублей 79 копеек. Так работает стандартный налоговый вычет на работника.

Важно понимать, что стандартный налоговый вычет предоставляется по основному месту работы. Однако человек может работать у нанимателя и на условиях внешнего совместительства. В таком случае для расчета подоходного налога применяется ставка, действующая в общем порядке в Беларуси. Она составляет 13 %.

Так, если Ивану на работе по совместительству начислено 700 рублей, то для расчета подоходного налога в данном случае необходимо итоговую сумму умножить на 13 %, и подоходный налог Ивана составит 91 рубль. Вот почему размеры стандартный вычетов важны для работников.

Стандартный налоговый вычет на ребенка до 18 лет и/или на каждого иждивенца (дети старше 18 лет, получающие среднее, первое высшее, первое среднее специальное или первое профессионально-техническое образование на дневной форме обучения; инвалиды I или II группы старше 18 лет; несовершеннолетние, над которыми установлена опека или попечительство; физлица, чьи супруга или супруг находятся в отпуске по уходу за ребенком) в 2020 году составят 34 рубля в месяц на ребенка до 18 лет и/или каждого иждивенца (ранее – 32 рубля).

Стандартный налоговый вычет для вдовы или вдовца, одинокого родителя, приемного родителя, опекуна или попечителя – 65 рублей в месяц на каждого ребенка до 18 лет и/или иждивенца (ранее – 61 рубль).

Стандартный налоговый вычет для родителей, имеющих 2 и более детей до 18 лет или детей-инвалидов до 18 лет – 65 рублей на каждого ребенка в месяц (ранее – 61 рубль).

Стандартный налоговый вычет для инвалидов I и II группы независимо от причин инвалидности, инвалидов с детства, детей-инвалидов в возрасте до 18 лет, ликвидаторов катастрофы на ЧАЭС, участников ВОВ и так далее (полный список содержится в подпункте 1.3 пункта 1 статьи 209 Налогового кодекса) – 165 рублей в месяц (ранее – 155 рублей).

За какие доходы не нужно уплачивать подоходный налог?

Стоимость путевок в санаторно-курортные или оздоровительные организации для детей до 18 лет, которые оплачивает организация или индивидуальный предприниматель – если они в размере 888 рублей на каждого ребенка от каждого источника в течение года (раньше – 833 рубля).

Доходы, полученные в результате дарения, – если они в размере 7003 рубля от всех источников в сумме в течение года (раньше – 6569 рублей).

Доходы, полученные от основного нанимателя и не являющиеся оплатой труда. Например, это могут быть путевки, призы, подарки и другое. Не облагаются они и, если их получат пенсионеры, ранее работавшие у этого нанимателя, – в размере 2115 рублей от каждого источника в течение года (раньше – 1984 рубля).

Доходы, полученные от иных организаций и не являющиеся оплатой труда (призы, подарки и другое) – в размере 140 рублей от каждого источника в течение года (раньше – 131 рубль).

Доходы в виде оплаты страховых услуг (добровольного страхования жизни, пенсии, медицинских расходов), получаемые от нанимателя по основному месту работы, в том числе для пенсионеров, ранее работавших у этого нанимателя, – в размере 3622 рублей от каждого источника в течение года (ранее – 3398 рублей).

Безвозмездная (спонсорская) помощь, а также пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей, на благотворительный счет в банке – в размере 13 994 рублей в сумме от всех источников в течение года (раньше – 13 128 рублей).

Доходы, получаемые членами профсоюза от профсоюза, – в размере 423 рублей от каждой профсоюзной организации в течение года (ранее – 397 рублей).

Единовременная выплата на оздоровление для работников бюджетных организаций, получаемая один раз в год, освобождена от подоходного налога.

Читайте также: