Почему косвенные налоги являются регрессивными несмотря на то что богатые больше покупают

Опубликовано: 14.05.2024

"В жизни нет ничего неизбежного, кроме смерти и налогов" (Бенджамин Франклин). Грустно, но очень жизненно. Действительно, каждый социально и экономически активный человек, получающий зарплату, прибыль от ведения бизнеса, приобретающий какие-либо товары и услуги, обязан делиться частью своего денежного блага с государством. Принудительно изъятые органами госвласти средства у юридических и физических лиц составляют основную часть доходов государства, которые в дальнейшем направляются на покрытие расходов, связанных с осуществлением им политики по различным направлениям: экономическая, социальная, демографическая и пр.

Мы пользуемся различными благами и услугами, которые оплачиваются за счет налогов. Однако это не единственная их функция. Благодаря гибкой налоговой системе государство воздействует на экономику в нужном направлении: поощряет те или иные виды деятельности, способствует развитию тех или иных отраслей, влияет на предпринимательскую активность, платежеспособность спроса и предложения и т. д. Таким образом, от эффективности налоговой системы зависит благополучие всего государства и каждого его гражданина в отдельности. Сегодня мы разберем регрессивные налоги, их роль и целесообразность взимания в условиях высокодифференцированных доходов населения страны.

Существующие системы налогообложения

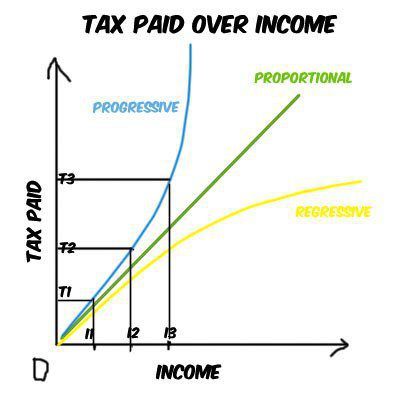

Различные типы налогообложения обусловлены двумя его главными принципами: эффективность и справедливость (люди с разными доходами не должны платить равные налоги). В зависимости от того, как устанавливается ставка налога к доходу, выделяют следующие налоги: прогрессивный, регрессивный, пропорциональный. Давайте разберемся, чем они отличаются.

Пропорциональные налоги

В том случае, если налоговая ставка не меняется в зависимости от величины налоговой базы, речь идет о пропорциональной системе (налог прямо пропорционален доходу). В нашей стране данный метод применяется при расчете огромного количества платежей: пропорциональными являются прямые (кроме подоходного) и практически все косвенные налоги. В наибольшей степени такой подход бьет по карманам среднестатистических граждан и оказывает существенную нагрузку на свободный доход.

Прогрессивные налоги

В случае прогрессивной системы тот, кто больше зарабатывает, больше и отдает. Очень простой и понятный подход. Примером может служить подоходный налог. Применение данного метода при взимании платежей в пользу государства позволяет эффективно перераспределять доходы, но не всегда. Нередко такая система расчетов способствует активному уклонению от налогов (сокрытие реальной прибыли).

Регрессивное налогообложение

Регрессивные налоги с первого взгляда могут показаться нелогичными, так как ставка в данном случае уменьшается по мере роста налоговой базы и увеличивается при ее снижении, однако это не так. Именно данный подход нередко оказывается наиболее эффективным в целях стимулирования декларации реальной прибыли или заработка.

При регрессивном налогообложении доходы, как правило, делятся на части. Каждая из этих частей облагается по определенной ставке: пониженный процент действует только для той части дохода, которая превышает заданную. Например, такая схема применяется при уплате в Пенсионный фонд: до определенной суммы ставка одна (22%), все, что свыше, облагается по ставке 10%.

Государство применяет в своей работе различные виды налогов (регрессивный, прогрессивный, пропорциональный) для более гибкого регулирования экономики и обеспечения наиболее эффективного поступления платежей в бюджет. Такой подход оправдывает себя, хотя и не всегда является справедливым (оптимальным) для разных категорий населения.

Регрессивные налоги в РФ

В современной мировой экономике данная схема начисления налогов встречается довольно редко. На сегодняшний день практически не существует регрессивных налогов в явном виде, то есть прямых. Однако все косвенные налоги можно к ним отнести, и чем больше ставка, тем в большей степени они регрессивны. Яркий пример - акцизные платежи, пошлины, НДС.

Регрессивная система в РФ с 2001 года используется для рассчета единого социального налога. Применение данного метода имеет конкретную цель: выведение из тени заработных плат в конвертах (серый доход) путем снижения налоговых ставок по мере роста расходов, приходящихся на фонд оплаты труда.

Регрессивная система уплаты налогов: примеры

Как работает регрессивная схема уплаты налогов? Разберем на примере сигарет. Если на пачку сигарет установлен акцизный налог в размере 15 рублей, то для покупателя, имеющего доход 10 000 рублей, доля его в бюджете будет больше, чем для того, кто зарабатывает 25 000 рублей (0,15 и 0,06).

Налог с оборота с экономической точки зрения - тоже регрессивный налог. Пример: допустим, две семьи покупают одинаковые стиральные машины стоимостью 12 000 рублей и ставкой налога 18%. Семья с низкими доходами (30 000 рублей) заплатит те же 2 160 рублей налога с оборота, что и семья с высокими (70 000 рублей). Однако доля платежа в бюджете в первом случае будет гораздо выше: 7,2 против 3,09. Таким образом, покупатели, зарабатывающие больше, платят в конечном итоге меньший процент, нежели менее обеспеченные граждане.

Регрессивная система налогов: хорошо или плохо?

В российском законодательстве напрямую не говорится о применении регрессивной схемы уплаты налогов. Многие оценивают данную систему как несправедливую, однако если обратиться к мировому опыту, то можно найти ряд положительных моментов, которым поспособствовали именно регрессивные налоги.

Именно такой подход обеспечивает в ряде стран наиболее полноценный сбор налогов. Граждане с высоким заработком охотнее раскрывают свои доходы, если уверены в том, что существенная часть их денег не будет изъята в пользу государства. Грамотное понижение процентной ставки по мере роста налоговой базы способствует привлечению в бюджет значительного объема денежных ресурсов. Фактический размер выплат высокообеспеченной части населения будет все равно больше, чем у граждан с низкими доходами. В случае же прогрессивного или пропорционального налогообложения этот объем может оказаться в разы ниже (утаивание реального дохода).

При этом для малообеспеченных граждан регрессивные налоги - более тяжелое бремя, чем для богатых. Это касается и косвенных налогов, уплата которых ложится непосредственно на конечного потребителя (носителя налогового бремени). Так, если рассматривать экономическую ставку, а не номинальную, то НДС составляет большую долю заработка тех, кто беднее.

Заключение

В настоящее время налоговая система нашей страны далека от совершенства. Большим вопросом остается эффективность применения различных налоговых ставок. В России очень большая доля непрямых, косвенных налогов, которые тяжелым бременем ложатся на самую большую часть населения страны - средний класс. В конечном итоге это те же самые регрессивные налоги, доля которых в доходах малообеспеченных граждан высока. При этом существует другая, не менее важная проблема, связанная с сокрытием существенной части прибыли при декларации доходов. В такой ситуации применение регрессивной ставки налога на прибыль может быть весьма эффективным решением. Данный подход будет показывать прибыль в полном объеме, ведь по мере ее роста ставка налога снижается. Безусловно, здесь тоже имеется ряд нюансов, а также требуется повышение контроля со стороны налоговых органов.

Этот материал обновлен 20.04.2021

Косвенный налог — налог на товары и услуги, который производитель платит не напрямую, а устанавливает как надбавку к цене. Эти деньги он вычтет из выручки и отдаст государству. По факту налог платит покупатель, а производитель его только собирает. Самые распространенные виды косвенных налогов — акцизы и налог на добавленную стоимость (НДС). Косвенные налоги всегда зачисляются в федеральную казну, а не в местные бюджеты.

Что делает налог косвенным

Именно тот факт, что компания платит не свои деньги, а передает от покупателя государству, и делает налог косвенным. При этом часто покупатель даже не подозревает, что оплачивает какой-то налог, так как он уже включен в цену. Бывает по-другому : в США, например, на ценниках указывают стоимость товара без НДС, но на кассе клиент должен заплатить и дополнительный налог.

Отличие косвенных налогов от прямых

Главное отличие косвенных налогов от прямых в том, что прямые налоги компания платит из своих денег, а косвенные перекладывает на плечи клиента, просто увеличивая цену продукта. По сути, это налог на потребление.

Виды косвенных налогов

Акциз — налог, включенный в цену определенных товаров, перечень которых утвержден государством. Как правило, налог составляет фиксированную сумму для конкретного количества товара — литра, одной единицы и т. п.

В России, например, акцизы включены в стоимость сигарет, алкоголя, топлива. Единой ставки по акцизам нет, ее устанавливают индивидуально для каждой группы товаров.

НДС — самый распространенный налог. В России на его долю приходится почти треть всех бюджетных доходов. Налог на добавленную стоимость устанавливают почти на все виды товаров, работ или услуг.

Бизнес, который производит товар или услугу, а также перепродает что-либо , включает в свою цену продукта некую маржу — добавленную стоимость. НДС — налог на эту добавленную стоимость. Но платит его покупатель.

Ставка НДС в России может иметь три значения:

- 20% — основная ставка.

- 10% — льготная ставка для определенной продукции, например для продуктов из потребительской корзины: мука, хлеб, мясо, сахар, соль, овощи и т. д. Кроме того, сниженной ставкой облагаются детские и медицинские товары, школьные принадлежности, газеты и журналы.

- 0% — льготная. Например, НДС не платят компании, которые занимаются экспортом, а также международными перевозками, транзитом нефти и газа.

Расчет НДС. НДС — это налог не с прибыли и не с выручки, а именно на добавленную стоимость. Вот как его считают.

Например, торговая компания «Стройка» купила у оптовика 10 банок краски за 6000 Р . В этой сумме 5000 Р — цена товара, а еще 1000 Р — налог на добавленную стоимость. Для «Стройки» это входящий НДС.

Потом «Стройка» продала эту краску строительной фирме за 9000 Р . В документах эта сумма разделена на цену товара без НДС — 7500 Р — и сумму НДС — 1500 Р . Это исходящий НДС «Стройки», который она получит от своего покупателя при продаже краски.

В бюджет стройка заплатит не 1500 Р , а разницу:

1500 − 1000 = 500 Р .

Так сделает каждый продавец в цепочке. Получится, что все они платят только часть общей суммы НДС в конечной цене — то есть процент только от своей добавленной стоимости, а не от всей цены товара. А весь налог заплатит последний покупатель товара.

Косвенные налоги в бухгалтерском учете

Косвенные налоги продавец включает в цену товара, значит, деньги поступают в организацию вместе с выручкой. По факту они не являются частью дохода — налог надо перечислить в бюджет.

Акцизы, в соответствии с главой 22 НК РФ, обязаны платить компании — производители подакцизной продукции, например алкоголя или табачных изделий. В бухгалтерском учете отражают акцизы не только по проданным товарам. Если в качестве сырья для производства подакцизного товара используется тоже подакцизный товар, то и его акциз надо отражать в балансе. Проще говоря, если предприятие выпускает алкоголь, то по бухгалтерии пройдет и акциз на водку, и акциз на спирт, купленный для ее производства.

Налог на добавленную стоимость рассчитывается в конце налогового периода. В бухгалтерском учете НДС отражается в четырех типах операций:

- При покупке товаров, работ или услуг отдельно учитывается покупка и отдельно — НДС по ней.

- При продаже товаров, работ или услуг отдельно начисляют НДС, если реализуют произведенную продукцию, отдельно — если продают основные средства или нематериальные активы.

- С предоплаты будущих поставок.

- По суммам, предъявляемым к вычету НДС.

Соотношение прямых и косвенных налогов

Государства сочетают прямые и косвенные налоги в своей налоговой политике. Экономисты выделяют четыре основные системы соотношения этих двух типов налогов.

- Англосаксонская — когда большая часть приходится на прямые налоги. Подобная система действует в США и Великобритании.

- Евроконтинентальная — когда основную часть доходов государства составляют косвенные налоги. Практикуется в государствах с высоким уровнем жизни и высокими расходами на социальную сферу, например в странах Западной Европы.

- Латиноамериканская — когда доходы бюджета формируют преимущественно косвенные налоги. Но основная цель — синхронизировать сбор налогов с ростом цен. Такую систему используют многие страны Латинской Америки и Африки, подверженные частым экономическим кризисам.

- Смешанная — когда в бюджет поступают прямые и косвенные налоги примерно в равных долях. При этом государство сознательно развивает предпринимательство в стране, чтобы увеличить прямые налоговые поступления, сняв налоговую нагрузку с физлиц. Применяется также в европейских странах.

В России косвенные налоги составляют примерно 47% доходов госбюджета, на прямые приходится около 15%, остальное — доходы от экспорта энергоносителей. Причем поступления от НДС превышают прибыль от продажи нефти и газа. Поэтому российская экономика ближе всего к латиноамериканской модели.

Для управления экономическими процессами и регулярного пополнения государственного бюджета, используются налоги. Они бывают разного вида и не все из них относятся к категории справедливых, так как одинаковы для всех плательщиков, независимо от их материального достатка. К таким налогам относятся регрессивные налоги.

Экономическая система на мировом уровне в настоящее время такой вид налогов использует нечасто в соответствии с теми положениями, которые определяют его тип. Прямые налоги чаще всего заменяют косвенными, но если величина ставки налога увеличивается, то они подходят к категории регрессивного налога.

Поэтому косвенные налоги считаются регрессивными. Государственные пошлины, акцизный налог, налог на добавочную стоимость имеют регрессивный характер. Регрессивные налоги оплачиваются одинаковой для всех фиксированной суммой и неважно, каким доходом располагает потребитель.

- 1 Общие сведения

- 2 Подробности

- 2.1 Манипуляции

- 2.2 Госпошлины

- 3 Итоги

Общие сведения

Для людей с низким материальным достатком регрессивные налоги можно сравнить с ярмом на шее, чего не скажешь о богатых. Вновь сюда войдут косвенные налоги. Их уплата касается того, кого относят к конечной группе потребителей, т.е. вновь не богатых людей. Доля НДС от заработка у бедных тоже выше.

Поэтому при всей продуманности налоговой системы регрессивная система налогообложения имеет и положительные стороны, и отрицательные.

Регрессивный налог вводится для сокращения запросов на товары, количества которых недостаточно или такой товар оказывает негативное воздействие на здоровье человека. Налог на табачную продукцию увеличивает её стоимость и, в идеале, должен привести к отказу от курения.

Если покупатель приобрёл товар или оплатил услугу, то с него взымается налог, который уже вошёл в стоимость его покупки. Но такой регрессивный налог даёт возможность подумать и сделать выбор либо в сторону приобретения товара, либо отказаться от него. Ведь чем выше стоимость, тем выше налог. Люди могут контролировать свои покупки и пользование услугами, если хотят меньше платить налогов.

Применяют регрессивный налог для сдерживания населения от употребления продукции, относящейся к категории вредных. В эту группу входят не только алкогольная и табачная продукция, но и порнографические фильмы, журналы. Сумма налога, которая повлияет на стоимость перечисленных объектов, будет сдерживать их потребление. Но такое налогообложение не должно отразиться на доходах в бюджет муниципалитетов.

Подробности

Манипуляции

При уплате регрессивного налога не происходит разделения людей по материальному достатку. Он для всех одинаков.

Регрессивная система налогообложения исключает манипуляции профессионалов, владеющими экономическими знаниями, не сложна для понимания, так как не ограничена рамками других налогов.

Система регрессивных налогов стимулирует трудолюбие. Чем больше человек работает, тем больше денег он получает, но платит при этом меньше.

Это положительные моменты в регрессивной системе налогов.

Регрессивный налог относится к несправедливому налогу. Для людей с небольшим достатком он очень обременительный, чем для тех, у кого большой достаток.

Рассмотрим на примере покупки телевизора налог с оборота. Две семьи приобрели телевизор одинаковой модели за 12 тысяч рублей с налоговой ставкой 18%, составляющей 2160 рублей. В одной семье доход 30 тысяч рублей, а в другой – 70 тысяч рублей. Сумму налоговой ставки они выплатят одинаковую. Только доля в бюджет семьи с низким доходом будет равна 7,2, а семьи с высоким доходом 3,09. В итоге получаем, что те, кто имеет большой заработок, платят по процентам всегда меньше, чем те, кто получает денежных средств меньше.

Регрессивный налог может спровоцировать сокращение налоговых поступлений в бюджет. Особенно это ярко выражено в кризисные времена в экономике. Если налог увеличивается, то потребитель может отказаться от товара или услуги.

Регрессивный налог больше берёт из кармана бедных. Он не даёт возможности представителям среднего класса улучшить своё материальное положение.

Регрессивный налог — это единый социальный налог, который в Российской Федерации введён с 2001 года. Он помогает избавляться от «серых зарплат», снижая ставки по налогам из-за увеличения расходов.

Госпошлины

К регрессивным налогам относятся: налоги на азартные игры, госпошлина, акцизные сборы, налог с оборотных средств, НДС, транспортный налог и т. д.

В российских законах в открытую не сообщается об использовании плана оплаты регрессивного налога. При всей несправедливости этой системе плюсов в ней предостаточно. Благодаря этой системе налоги всегда собираются в полном объёме. Плательщики с высоким уровнем доходов не скрывают их от государства, потому что несправедливого изымания денег не будет.

Налоги и политика находятся в тесной взаимосвязи. Желающих оплачивать налоги из личных побуждений найти просто невозможно. Все, кому приходится это делать, не испытывают от процедуры уплаты налогов какого-нибудь удовольствия. Но каждый рассчитывает на то, что есть такие люди, которые несмотря ни на что, будут пополнять своими платежами бюджет государства. Государство же, в свою очередь, будет предоставлять благодаря добросовестным налогоплательщикам, всевозможные льготы и другие услуги.

Налоги нужны для развития разных отраслей промышленности, производства, бизнеса, влияют на платёжеспособность. Они работают в разных направлениях государственной политики. От качественной работы всей налоговой системы зависит благосостояние государства.

Итоги

До состояния идеальности налоговой системе нашего государства ещё далеко. Нужно научиться использовать всевозможные ставки по налогам так, чтобы они могли отвечать большей доле эффективности. Регрессивные налоги забирают большую часть от доходов граждан, входящих в категорию с низким уровнем доходов. При подготовке документов, раскрывающих прибыль от доходов, многие скрывают большую часть поступивших средств. Регрессивный налог избавляет от этой проблемы и раскрывает реальную прибыль. Поэтому налоговым органам необходимо контролировать все направления, связанные с уплатой налогов.

Все налоги, которые характеризуются динамикой снижения ставки при происходящем увеличении величины дохода, который облагается данным налогом, относят к категории регрессивных. Это достаточно обширная группа налогов, к ней относятся все косвенные налоги. Поэтому регрессивный налог как разновидность косвенного устанавливается в форме надбавки к цене товарной продукции или тарифам, по которым производились работы или оказывались услуги. Этот параметр является главным, что отличает регрессивный налог, как и все косвенные, от прямых налогов.

Механизм взимания таких налогов состоит в том, что первичным сборщиком налогов здесь выступает не государство, как таковое, а собственник предприятия или компании, которая производила продукцию или оказывала услуги. После завершения производственного процесса предприятие продает продукцию по определенным ценам или тарифам, которые включают в себя надбавку (НДС, например). Предприятие получает выручку от реализованной продукции и, уже исходя из ее величины, уплачивает налог государству. Работает механизм, при действии которого собственник, как уже говорилось, выступает сборщиком, а покупатель – плательщиком налогов. Кроме того, при таком механизме налог как бы маскируется от отдельно взятого человека, он не может знать точно его величины.

В экономике регрессивный налог может уплачиваться в следующих видах:

- налог на добавленную стоимость (НДС). Это величина, добавляемая к стоимости товара на всех стадиях его процесса производства и реализации. Взимается данный регрессивный налог по мере прохождения товаром стадий производственного процесса и процесса реализации вплоть до поступления конечному покупателю;

- акциз. Такой налог предназначен главным образом для установления в отношении предметов массового спроса (пищевые продукты, табачные изделия, предметы санитарии и гигиены и т.д.). К акцизам относят и платежи за коммунальные и иные распространенные виды услуг населению;

- таможенная пошлина представляет собой то же самое, что и акциз, только в отношении товаров, которые ввозятся из-за границы;

- экологический налог (сбор) представляет собой такую разновидность косвенного налога, который взимается за деятельность, связанную с рисками нанесения ущерба природной среде.

Принято считать, что регрессивные налоговые системы более всего ухудшают материальное положение бедных слоев населения. Именно поэтому особо важное значение в обеспечении принципов социальной справедливости начинает приобретать аудит налога на прибыль. Его основная цель – проверка соответствия величин и правил исчисления налога на каком-либо предприятии требованиям законодательства, а именно гл. 25 НК РФ. Содержание аудита включает в себя проверку:

- всех видов учетов по расчету данного налога;

- выяснения сумм, которые могут не учитываться при исчислении налога;

- формирования налоговой базы;

- бухгалтерской отчетности в части, касающейся данного налога;

- классификации и детализации сведений обо всех налоговых обязательствах, включая неоплаченные налоги;

- процедуры уплаты налога в бюджет.

Чтобы каким-то образом смягчить жесткое воздействие регрессивной системы на наиболее слабо защищенные слои населения и приблизить ее сущность к принципам социальной справедливости, применяются пропорциональные схемы его исчисления. Это применяется в соответствии с принципом «маржинализма» - теории австрийского экономиста Карла Менгера, которая гласит, что любая остающаяся сумма денег у бедного всегда для него ценнее, чем эта же сумма для богатого.

Механизм такого пропорционального исчисления состоит в том, что конечная ставка налога устанавливается в соответствии с конкретной величиной прибыли. Следует отметить, что отрицательного влияния пропорциональный принцип не снимает до конца. Особенно это касается акцизов как самой регрессивной разновидности косвенных налогов. Поэтому для них применяют ограничительный подход, то есть устанавливается средняя и предельная ставки. Однако и тут не все решается, так как применить одновременно принцип пропорциональности и принцип ограничения ставок не представляется возможным. Дело в том, что при таком подходе эти ставки автоматически уравниваются.

1. Финансовая система современной рыночной экономики:

а) финансовые отношения;

б) сущность и роль государственных финансов;

в) основные звенья системы государственных финансов.

2. Бюджетная система государства:

а) основные элементы бюджетной системы;

б) бюджетный федерализм;

в) государственный бюджет.

3. Налогообложение:

а) налоги и их экономические функции;

б) виды налогов.

4. Налогово-бюджетная (фискальная) политика государства:

а) содержание и методы налогово-бюджетной политики;

б) типы налогово-бюджетной политики;

в) дефицит госбюджета, причины его возникновения и механизм покрытия;

г) государственный долг, его виды;

ЛИТЕРАТУРА

1. Нуралиев С.У. Экономика. Указ. соч. С. 304-325.

2. Экономическая теория: учебник. Указ. соч. С. 344-357.

Самостоятельная работа

Ниже приведены данные по федеральному бюджету РФ за 2013 год.

- Определите состояние бюджета.

- Оцените его структуру и то, насколько она отвечает задачам развития экономики.

| Статья | Сумма (млрд. руб.) |

| Доходы, всего | 12865,9 |

| В том числе: | |

| Нефтегаовые доходы: В том числе: | 5925,5 |

| НДПИ | 2339,9 |

| Таможенные пошлины | 3585,9 |

| Ненефтегазовые доходы | 6940,4 |

| В том числе: | |

| Налог на прибыль организаций | 445,4 |

| НДС | 4098,8 |

| Акцизы | 573,8 |

| НДПИ (без нефтегазовых доходов) | 18,4 |

| Таможенные пошлины (без нефтегазовых доходов) | |

| Прочие ненефтегазовые доходы | |

| Расходы, всего | 13387,3 |

| В том числе: | |

| Общегосударственные вопросы | 920,8 |

| Национальная оборона | 2098,4 |

| Национальная безопасность и правоохранительная деятельность | 2048,2 |

| Национальная экономика | 1798,8 |

| ЖКХ | 154,3 |

| Охрана окружающей среды | 24,5 |

| Образование | 681,5 |

| Культура, кинематография | 98,7 |

| Здравоохранение | |

| Социальная политика | 3864,4 |

| Физическая культура и спорт | |

| СМИ | 75,3 |

| Обслуживание государственного и муниципального долга | 408,4 |

| Межбюджетные трансферты общего характера |

Вопросы

1. Как изменилась роль государственных финансов в течение 20 века? Причины роста роли государственных финансов.

2. Как зависит объем госрасходов от уровня социально-экономического развития? Какое влияние они оказывают на темпы экономического роста?

3. От каких факторов зависит объем государственных закупок? Почему в развитых странах увеличивается объем трансфертных платежей?

4. Почему госзакупки называют "истощающими"? Как они влияют на объемы частного потребления, на объемы национального продукта? Какое влияние на структуру производства оказывают госзакупки и трансфертные платежи?

5. В чем состоит специфика акциза? Какие товары обычно облагаются акцизом? Это товары жесткого или эластичного спроса?

9. Почему косвенные налоги являются регрессивными несмотря на то, что "богатые больше покупают"?

10. Какой позиции и почему в области налогообложения придерживаются экономисты кейнсианского и неоклассического направлений? Какова их точка зрения на величину ставок и на степень прогрессии подоходного налога?

11. Какова возможность реализации антициклического регулирования экономики в условиях реализации концепции ежегодно балансируемого бюджета? Является ли ежегодно балансируемый бюджет экономически нейтральным? Какое воздействие он оказывает на ход экономического цикла?

12. Какова возможность реализации антициклического регулирования экономики в условиях реализации концепции бюджета балансируемого на циклической основе?

13. Сравните возможности и последствия реализации в современной российской экономике активной налогово-бюджетной политики и политики встроенных автоматических стабилизаторов.

15. Почему по теории "экономики предложения" снижение налогов не должно сопровождаться ростом дефицита госбюджета?

16. Критика кривой Лаффера. Краткосрочное и долговременное влияние снижения налогов на стимулы к деятельности. Почему снижение налогов по рекомендациям теории "экономики предложения" может увеличить инфляцию?

18. Почему госбюджет легче балансировать в условиях высокой инфляции? К каким долговременным последствиям может привести подобное инфляционное покрытие дефицита госбюджета?

20. Ведет ли государственный долг к созданию какого-либо бремени для будущих поколений? Зависит ли это от причин формирования госдолга? Какое влияние оказывает госдолг на распределение дохода? Какое влияние оказывает госдолг на стимулы экономической деятельности?

Тема 16. Финансовый рынок

ПЛАН:

1. Структура и функции финансового рынка:

а) финансовый рынок, его функции;

б) структура финансового рынка.

2. Денежный рынок как основа финансового рынка:

а) модель денежного рынка;

б) денежный механизм.

3. Рынок капиталов и финансовые активы:

а) инвестиционные альтернативы;

б) рыночный курс и свойства финансовых активов.

4. Финансовая система экономики:

а) финансовое посредничество и его функции;

б) типы финансовых посредников;

в) модели финансовой системы рыночной экономики.

Самостоятельная работа № 16

1 Заполните таблицу: «Факторы, влияющие на доходность и курс финансовых активов».

1. "

| Факторы | Доходность | Курс |

2 Доход по акции - 100 рублей. Банковский процент - 20%. По какой цене вы могли бы продать акцию? Как изменится курс акции, если дивиденд возрастет до 120 рублей? Как изменится курс акции, если банковский процент снизится до 10%? Как изменится курс акции, если станет известно о назначении руководителем компании известного в стране менеджера?

3 Заполните таблицу: «Модели финансового рынка»

| Параметры сравнения | Рыночно-ориентированная система | Банковско-ориентированная система |

| Страны распространения | ||

| Степень развития рынка ценных бумаг | ||

| Размер контрольного пакета акций | ||

| Открытость финансовой информации | ||

| Роль банков и других финансовых посредников | ||

| Контроль собственника |

ВОПРОСЫ

1. Что представляет собой финансовый рынок? Почему финансовый рынок имеет несколько относительно обособленных частей? Каковы функции различных сегментов финансового рынка?

2. Какую роль на финансовом рынке выполняет фондовая биржа? Объясните, какие ценные бумаги и по каким критериям могут быть допущены на фондовую биржу?

3. Почему спрос на деньги для сделок не равен номинальному ВВП, а только пропорционален ему?

4. Как меняется спрос на деньги для сделок в условиях галопирующей и гиперинфляции? Почему при переходе от галопирующей к умеренной инфляции российское государство увеличивает предложение денег большими темпами по сравнению с темпами инфляции и это не ведет к росту инфляции?

5. Почему в экономике может не хватать денег для сделок? Связано ли это с тем, в какой форме домохозяйства хранят свои сбережения? Связано ли это с направлениями деятельности коммерческих банков? Можно ли решить проблему нехватки денег для сделок увеличивая их предложение?

6. Почему и как меняется курс государственных ценных бумаг при снижении предложения денег? Как при этом меняется доходность государственных ценных бумаг и процентная ставка?

7. Прокомментируйте следующее утверждение: «распространенное убеждение, что можно нажить богатство, инвестируя в прибыльные компании, совершенно ошибочно». Что получают домохозяйства от инвестиций в акции надежных и прибыльных компаний?

8. Как можно объяснить тот факт, что доходность американских акций всего 2-3%, что значительно меньше банковской процентной ставки, но американцы все равно продолжают их покупать?

9. Каковы причины формирования разных моделей финансового рынка? Каковы последствия для экономики установления определенной модели финансового рынка. Какие факторы определяют выбор модели финансового рынка в России.

10. В данный момент обыкновенная акция имеет курсовую стоимость 20 тыс. руб., ожидаемый дивиденд - 10 тыс. руб. Ставка банковского процента составляет 50% годовых. Какой из объектов вложения можно порекомендовать инвестору, ориентирующемуся на краткосрочное безопасное вложение средств: покупку акций или хранение денег в банке?

Тема 17. Экономический рост

1. Экономический рост: содержание и источники:

а) показатели экономического роста;

б) показатели экономического роста;

в) источники экономического роста: человеческий, природный и воспроизводимый капитал, технический прогресс и инновации;

г) показатели эффективности использования экономических ресурсов: производительность труда, капиталовооруженность, капиталоотдача, материалоотдача.

2. Теории экономического роста:

а) факторы роста: факторы предложения, факторы спроса и факторы распределения;

б) неоклассические теории роста;

в) способы повышения производительности труда и объемов потенциального ВВП.

3. Современные тенденции экономического развития и структурные сдвиги в экономике:

а) проблема пределов экономического роста;

б) устойчивое развитие;

в) новая экономика;

г) глобализация экономики;

д) структурные сдвиги в современной экономике.

Самостоятельная работа 17.

1. Заполните таблицу «Типы экономического роста»:

| Экстенсивный экономический рост | Интенсивный экономический рост |

| Определение | |

| Содержание экономического роста | |

| Факторы экономического роста | |

| Примеры |

ВОПРОСЫ

1. Почему рост объемов производства, но с меньшими темпами по сравнению с ростом населения, нельзя охарактеризовать как экономический рост?

2. Почему влияние экономического роста на окружающую среду оказывается противоречивым? Являются ли методы решения проблемы загрязнения окружающей среды в развитых и развивающихся странах одинаковыми?

3. Объясните противоречивое воздействие экономического роста на развитие человека, на изменение его социального положения в обществе.

4. Почему любой экономический рост основан одновременно на экстенсивных и интенсивных факторах?

5. Какие условия экономического развития обусловили переход сначала от преимущественно экстенсивного роста к частичной интенсификации, а потом и к всесторонней интенсификации?

6. Почему в настоящее время острым стал вопрос о формировании механизма устойчивого развития?

7. Как меняется положение человека в современном производстве? Почему современная эпоха называется «эпохой дорогого человека»?

8. Каковы объективные основы и формы проявления глобализации экономики?

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Опора деревянной одностоечной и способы укрепление угловых опор: Опоры ВЛ - конструкции, предназначенные для поддерживания проводов на необходимой высоте над землей, водой.

Читайте также:

- Налоговая справка форма 9

- Администрирование имущественных налогов организаций

- Отмена внутренних таможенных пошлин издание указа о единонаследии роспуск верховного тайного совета

- Судебные расходы и арбитражные сборы в целях исчисления налога на прибыль относятся к

- Причины и условия налоговой преступности