Почему государство повышает налоги

Опубликовано: 26.04.2024

Директор Аудиторской Бухгалтерской Компании "Счетовод"

специально для ГАРАНТ.РУ

Начало нового календарного года традиционно связано с налоговыми изменениями. И 2021 год, несмотря на потрясший мир "коронакризис", не стал исключением.

Перемены были обоснованы разными причинами. Это и стремление государства помочь экономике: поддержать пострадавшие отрасли, создать более привлекательные условия для приоритетных бизнес-сфер. И стремление того же государства получать стабильный доход с налогов.

Начало 2021 – конец ЕНВД

Несмотря на негодование предпринимателей, специальный налоговый режим ЕНВД, просуществовавший 22 года, был отменен (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ). Это стало самым значительным изменением в налоговом законодательстве для малого и среднего бизнеса.

Большинство некрупных компаний ранее выбирали для работы именно ЕНВД. Ставка налога не зависела от прибыли, а была фиксированной. Это стало и главной причиной его отмены. Государство недополучало налоги с предприятий на ЕНВД, дела у которых шли неплохо. В среднем предприятия на УСН платили в 27 раз больше налогов, чем "вмененщики". По некоторым оценкам, с отменой ЕНВД у 60% предпринимателей налоговая нагрузка выросла.

Всех, кто не определился с новым налоговым режимом до 1 января 2021 года, должны были автоматически перевести на ОСН. Это в разы бы повысило налоговую нагрузку и сложность ведения бухгалтерии. Но обращаю внимание на то, что время перехода с ЕНВД на УСН продлили до конца марта текущего года (ст. 3 Федерального закона от 17 февраля 2021 г. № 8-ФЗ), а значит, избежать этих сложностей еще можно.

Изменения в налоговых режимах

Последствия отмены ЕНВД постарались максимально смягчить, внеся изменения в другие налоговые режимы.

Патентную систему, например, доработали согласно Федеральному закону от 23 ноября 2020 г. № 373-ФЗ (далее – Закон № 373-ФЗ) так, чтобы ей могли воспользоваться больше предприятий малого и среднего бизнеса, и она стала более выгодной:

- расширен перечень видов деятельности, дающих право воспользоваться патентом (п. 2 ст. 346.43 Налогового кодекса);

- увеличены доступные размеры площадей торгового зала для общепита (п. 6 ст. 346.43 НК РФ);

- компаниям на патенте разрешили уменьшать налоговую ставку на размер страхового взноса (п. 1.2 ст. 346.51 НК РФ).

- среднюю численность работников увеличили до 130 человек (подп. 15 п. 3 ст. 346.12 НК РФ)

- доходы за отчетный период ограничили 200 млн руб. (п. 4 ст. 346.13 НК РФ).

Перед компаниями, использовавшими ЕНВД, встал вопрос, какой режим налогообложения выбрать, чтобы минимально увеличить налоговую нагрузку. Многим организациям, которые подошли под новые критерии, я советовала патентную систему: она удобна для сезонного бизнеса, не надо вести сложный бухучет, а налоговые платежи можно платить в два этапа. Правда, тут я направляю всех предпринимателей к региональному законодательству. Именно оно в конечном счете устанавливает ставки и физические показатели бизнеса на патенте. Существовать одному и тому же бизнесу на патенте в разных регионах может быть по-разному выгодно или невыгодно вовсе.

С УСН чуть сложнее. Напомним, есть два варианта режима: "доходы минус расходы" и "доходы 6%" (ст. 346.14 НК РФ, ст. 346.20 НК РФ). Тут выбор можно было сделать исходя из следующей схемы: если расходы бизнеса больше 50% от выручки, то выбрать лучше "доходы минус расходы". Но всегда есть индивидуальные особенности бизнеса, поэтому я рекомендую консультироваться с бухгалтером или налоговым консультантом, прежде чем делать выбор.

Совсем небольшому бизнесу можно было рассмотреть налог на профессиональный доход и получение статуса самозанятого. Налоговый режим выгодный, но имеет много ограничений. Годовой доход не должен превышать 2,4 млн руб., нельзя нанимать работников и есть серьезные ограничения по видам деятельности (ст. 4 Федерального закона от 27 ноября 2018 г. № 422-ФЗ). Поэтому я бы предостерегла от выбора НПД тех, кто планирует развиваться и масштабироваться. Данный режим больше подходит для сферы услуг: "муж на час", услуги фотографа, мастера маникюра и т. д.

По данным ФНС России, из числа определившихся на конец 2020 года предпринимателей 57,5% выбрали УСН, 40% – патент, 2,5% – налог на профессиональный доход.

Налоговые каникулы для вновь зарегистрированных ИП на УСН или патенте продлили до конца 2023 года (ст. 2 Федерального закона от 31 июля 2020 г. № 266-ФЗ). Они дают право использовать нулевую ставку налогообложения два налоговых периода с момента регистрации. Ограничения для тех, кто хочет воспользоваться "каникулами", также есть (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ). Виды деятельности льготников, ограничения по численности сотрудников и лимиты по доходам устанавливает региональное правительство для каждого региона. Например, в Свердловской области установлен список из 31 вида деятельности ИП на патенте, которые могут воспользоваться налоговыми каникулами (Закон Свердловской области от 20 марта 2015 г. № 21-ОЗ). А в Московской области список включает всего 25 пунктов (Закон Московской области от 6 ноября 2012 г. № 164/2012-ОЗ).

Чтобы выгода от налоговых каникул была для вас максимальной, я советую регистрировать ИП в начале года: освобождение от уплаты налога у вас будет на два полных года.

Прогрессивная ставка по НДФЛ

С 2021 года ввели повышенную ставку НДФЛ 15% для тех, чей годовой заработок превысит 5 млн руб. (п. 1 ст. 224 НК РФ). Эти изменения, как ожидается, позволят получать государству на 60 млрд руб. в год больше. Доходы с повышенного НДФЛ государство направит на дорогостоящее лечение детей со сложными заболеваниями.

Налоговый маневр для IT-компаний

Государство решило поддержать приоритетную для развития экономики сферу IT, установив льготные тарифы по налогам (Федеральным законом от 31 июля 2020 г. № 265-ФЗ внесены соответствующие поправки в НК РФ). Так:

- страховые взносы с 15% снижены до 7,6% (подп. 8 п. 2 ст. 427 НК РФ);

- налог на прибыль – для ОСН – снижен с 20% до 3% (п. 1.15-1.16 ст. 284 НК РФ);

- при соблюдении ряда условий не облагается НДС реализация и передача прав на ПО (подп. 26 п. 2 ст. 149 НК РФ).

Есть и ограничения: льготами могут воспользоваться только компании, разрабатывающие отечественное ПО.

Чего ждать дальше?

Не так давно стало известно о новом проекте поддержки бизнеса, который сейчас готовит государство. Как стало известно 15 февраля 2021 года из протокола совещания первого вице-премьера Андрея Белоусова, среди прочих мер планируется разработка нового налогового режима, который должен стать переходным с УСН и патента на общий.

Достаточно неплохая инициатива, если вспомнить, что ОСН является, наверное, самым сложным налоговым режимом и в плане финансовой нагрузки, и в плане ведения бухгалтерского учета. Но все же тенденция идет не к снижению налогового бремени для компаний. Скорее всего, система будет актуальна именно для тех, кто вырос из патента и УСН. А те, кто уже сейчас на ОСН, так и останутся на нем.

Правда, новый режим не стоит ждать в ближайшее время. Скорее всего, проект доработают только к концу текущего года, и изменения, по традиции, вступят в силу в начале 2022 года.

Но просматривать новости налогового законодательства и права необходимо регулярно. Это позволяет быть в курсе изменений, которые влияют на бизнес, и вовремя к ним адаптироваться.

Некоторые налоговые изменения произойдут, скорее всего, при создании новых мер поддержки отраслей бизнеса, пострадавших во время продолжительного локдауна. Уже продлили льготный кредит для компаний на обеспечение ФОТ, правда, по ставке 3% (Постановление Правительства РФ от 27 февраля 2021 г. № 279). Возможно, какая-то часть наиболее пострадавших сфер бизнеса сможет рассчитывать на поддержку со стороны государства.

Советую не пренебрегать этим и пользоваться всем, что предоставляет государство. Большинству клиентов летом 2020 года мы помогли получить поддержку, и это стало для них хорошим подспорьем: никто не обанкротился, не закрылся. Сложность некоторых процессов вступления в программы поддержки нивелируется выгодой от получения этой поддержки.

За 2019-2020 годы правительство стрясет с мелких предпринимателей дополнительные 7,4%

Неприятной новостью для предпринимателей стали недавние заявления Минэкономразвития — в 2020 году на 4,9% повысится единый налог на вмененный доход (ЕНВД), вырастет торговый сбор и вдобавок подорожает заменяющий налоги патент. В нынешнем году рост этих же налогов уже составил 2,5%. Для ЕНВД это грядет самое значительное повышение с 2015 года, когда налог подняли сразу на 7,5%. Примечательно, что с 2021 года Минфин не собирается продлевать действие ЕНВД на территории России, поскольку крупный бизнес уходит от налогообложения, прячась под личиной мелкого. Однако малое предпринимательство на это время станет для правительства «дойной коровой» — раз уж налог скоро отменять, то почему бы не стрясти с бизнесменов побольше денег?

В самом Минэкономразвития утверждают, что предлагали заморозить индексацию налогов для малого бизнеса, однако с ними не согласилось Министерство финансов. По данным ведомства, ЕНВД в России применяют около 280 тысяч организаций и 1,8 миллиона индивидуальных предпринимателей.

Исходя из важности темы, фракция «Справедливая Россия» внесла в Госдуму законопроект об изменении порядка вступления в силу новых актов налогового законодательства. Предлагаемые поправки в Налоговый кодекс (НК) должны повысить предсказуемость изменений законодательства о налогах. Эсеры считают, что необходимо установить запрет на введение новых сборов в период с 1 сентября по 31 декабря, чтобы у налогоплательщиков не возникла ситуация, при которой им приходилось бы в течение последнего месяца года приспосабливаться к новым правилам.

Михаил Емельянов

«Мы считаем, что у нас осталось не так много точек роста при такой экономической политике, которую проводит правительство. Экономический рост должен быть, и он насущно необходим! Малый бизнес как раз и может быть той точкой роста при адекватном к нему отношении. Правительство же ведет себя неадекватно. Очередное повышение налогов удушает малый бизнес, поэтому мы и хотим ввести мораторий», — прокомментировал инициативу первый замруководителя фракции «Справедливая Россия» в Госдуме Михаил Емельянов.

Ранее с резкой критикой новой инициативы Минэка выступил лидер КПРФ Геннадий Зюганов. «Я бы давно уже освободил от налогов малый и средний бизнес и сделал бы все для того, чтобы обложить крупными налогами миллионеров и миллиардеров», — высказался он на пресс-конференции по федеральному бюджету 8 октября и вновь призвал ввести прогрессивную шкалу налогообложения.

Однако пока малый бизнес от налогов не освобожден, имеем то, что имеем. Одной рукой государство декларирует всяческую поддержку начинающим и мелким предпринимателям, а другой — повышает им налоги и вводит косвенные сборы. Так или иначе любое повышение нагрузки на бизнес, а в данном случае — повышение так называемой вмененки (ЕНВД), в конечном итоге отразится на потребителе, и сейчас объясним почему.

Сколько россияне отдают налогов в государственную казну? (Спойлер — много)

Что такое ЕНВД, патентная система налогообложения и торговый сбор

Единый налог на вмененный доход оплачивается предпринимателями с потенциально возможного дохода. В зависимости от региона, его ставка составляет от 7% до 15%. Перечень предпринимательской деятельности, в отношении которой применяется ЕНВД, достаточно широк. Ежедневно услугами такого бизнеса пользуются миллионы россиян:

- бытовые услуги;

- ветеринарные услуги;

- ремонт, техническое обслуживание и автомойка;

- автопарковка и автостоянка (за исключением штрафстоянки);

- автоперевозка пассажиров и грузов, но не более 20 транспортных средств;

- розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

- общественное питание с площадью зала обслуживания посетителей не более 150 квадратных метров;

- гостиницы общей площадью не более 500 квадратных метров и другое.

Почти с тем же самым мы имеем дело, когда говорим и о патентной системе налогообложения. Ее выбирают предприниматели, которые имеют не более 15 наемных рабочих и снова в тех же сферах: услуги ремонта, ателье, парикмахерские, сдача недвижимости в аренду и прочее.

Торговый сбор пока что введен только в Москве, но его имеют право ввести еще два города федерального значения — Санкт-Петербург и Севастополь. Им облагаются организации и индивидуальные предприниматели, которые занимаются торговлей в магазинах, киосках, палатках, на рынках и на складах, после приобретения клиентом товара в интернет-магазине.

Проще говоря, автомобилистам придется теперь платить больше за шиномонтаж или на автомойке, нуждающимся в стрижке — раскошелиться еще на 5%, дороже станет отремонтировать телефон или другие бытовые приборы, подорожают услуги лечения домашних питомцев, такси, общепит, ну и, естественно, вырастут цены на продукты в небольших ларьках.

Повышение НДС и НДФЛ больно ударит не только по населению, но и по бизнесу

«Мы вынуждены поднимать цены для населения»

Как объяснил Daily Storm один из владельцев малого предприятия в сфере услуг, теперь, чтобы платить меньше налогов, придется сокращать площадь занимаемого помещения, от которого и зависит сумма ЕНВД.

«Но если я сокращу площадь занимаемого помещения, то я целенаправленно сокращу и обороты своего бизнеса. Мне придется сократить свои основные фонды, оборудование, поскольку мне же его надо где-то содержать, а соответственно — уменьшаю количество своих клиентов. Вот и вся математика!» — жалуется он.

Собеседник отмечает, что растущая налоговая нагрузка сказывается негативно не только на самом бизнесе, но и на потребителе.

«Подняли ставку НДС в прошлом году — что произошло? Подорожали грузоперевозки. Почему? Потому что бензин стоит денег и в него тоже входит НДС. Если подорожала логистика, значит, подорожает и стоимость товаров, которые перевозятся по всей стране. Я должен был заплатить этот процент за логистику, значит, чтобы компенсировать затраты, я накидываю этот процент на выходную стоимость. Конечно, повышение цен в цепочке ложится на потребителя, который выплачивает мои издержки по всей цепочке», — объясняет предприниматель, как цены напрямую зависят от решений правительства.

Одна из главных проблем российского бизнеса заключается в том, что даже те поблажки, которые дает государство, на деле превращаются в хождение по мукам. Вот, к примеру, есть такая полезная вещь для новоиспеченных предпринимателей, как налоговые каникулы — возможность не платить налоги два года после регистрации бизнеса. Однако оказывается, что право на налоговые каникулы нужно доказать.

Фото: © Global Look Press

«Ты должен грызть контролирующие органы, чтобы они вспомнили, что есть вообще есть такая вещь, — рассказал о своем опыте наш собеседник. — Налоговики дерут нас за все. Не сдал отчетность? Не заплатил налоги вовремя? Получи штрафы, получи пени. Ничего не платишь? Не из чего пока платить, поскольку нужно закупить все необходимое для работы, платить зарплаты и за аренду помещения? И тут на тебя подают в суд, накладывают арест на банковский счет. Неважно, есть ли у тебя налоговые каникулы или нет — пойди докажи для начала, что имеешь на них право».

Безудержный рост цены на бензин, или Еще один инструмент для пополнения бюджета

Нужно понимать, что рекордное с 2015 года повышение коэффициента-дефлятора, а вслед за ним и рост ЕНВД, стоимости патента и торгового сбора на 7,4% в 2020 году повлечет для россиян лишь новые издержки. В условиях стагнирующей экономики, которая за восемь месяцев 2019 года показала рост ВВП на 1,1%, в условиях сжатия платежеспособного спроса и падения уровня жизни, повышение налоговой нагрузки на предпринимателей нанесет удар в первую очередь по жителям регионов, где и так экономят каждую копейку.

Член президиума Столыпинского клуба и экспертного совета «Деловой России», экономист и финансовый аналитик Владислав Жуковский в разговоре с Daily Storm назвал лукавством заявления властей, согласно которым население не заметит повышения налогов для предпринимателей.

Фото: © vkontakte / Владислав Жуковский

«Все это абсолютная ложь, о чем бы ни говорили. Всегда все издержки производителя товаров и услуг оплачивает конечный потребитель. Все это раскручивает маховик инфляции и провоцирует рост цен, что, естественно, негативно сказывается на платежеспособности населения», — говорит Жуковский.

Экономист отметил, что все издержки без исключения не получится возложить на плечи россиян, а это значит, рост налогов приведет к закрытию тысяч предприятий малого бизнеса по всей России, особенно вне крупных городов.

«У них оборот в основном несколько сотен тысяч рублей в год, в лучшем случае — несколько миллионов. Денег на финансирование оборотного капитала не будет, на капитальные вложения точно не останется. Сюда же присовокупим возросшую в прошлом году с 18% до 20% ставку НДС. Большинство микропредприятий закупают товары у юридических лиц, оплачивая в цене товара этот самый НДС. Сюда же добавляем кадастровую оценку недвижимости, рост тарифов на электроэнергию, газ, отопление и многое другое. После чего получаем, что власти делают все возможное, чтобы в России просто не было малого бизнеса», — объясняет он.

Единственный положительный эффект от повышения налогов — пополнение федерального бюджета. Однако в данном случае не совсем понятно — зачем? Повышение налоговой нагрузки для малого бизнеса на несколько процентов не принесет в казну существенных денег — в лучшем случае несколько десятков миллиардов рублей. Для государства это не так много, но для каждого владельца малого бизнеса это существенные затраты. Что уж говорить про россиян, к которым снова залезают в и так уже прохудившийся карман.

Напомним, в начале октября Федеральное казначейство сообщило, что консолидированный бюджет январе-августе 2019 года исполнен с профицитом почти четыре триллиона рублей. Доходы консолидированного бюджета за этот период составили около 25,7 триллиона рублей, расходы — примерно 21,7 триллиона.

Зюганов, Левченко и Клычков представили рецепты выхода России из кризиса

Издание «Daily Storm» зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 20.07.2017 за номером ЭЛ №ФС77-70379 Учредитель: ООО "ОрденФеликса", Главный редактор: Сивкова А.С.

Сайт использует IP адреса, cookie и данные геолокации пользователей сайта, условия использования содержатся в Политике по защите персональных данных.

Сообщения и материалы информационного издания Daily Storm (зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 20.07.2017 за номером ЭЛ №ФС77-70379) сопровождаются гиперссылкой на материал с пометкой Daily Storm.

*упомянутые в текстах организации, признанные на территории Российской Федерации террористическими и/или в отношении которых судом принято вступившее в законную силу решение о запрете деятельности. В том числе:

Признаны террористическими организациями : «Исламское государство» (другие названия: «Исламское Государство Ирака и Сирии», «Исламское Государство Ирака и Леванта», «Исламское Государство Ирака и Шама»), «Высший военный Маджлисуль Шура Объединенных сил моджахедов Кавказа», «Конгресс народов Ичкерии и Дагестана», «База» («Аль-Каида»),«Братья-мусульмане» («Аль-Ихван аль-Муслимун»), «Движение Талибан», «Имарат Кавказ» («Кавказский Эмират»), Джебхат ан-Нусра (Фронт победы)(другие названия: «Джабха аль-Нусра ли-Ахль аш-Шам» (Фронт поддержки Великой Сирии), Всероссийское общественное движение «Народное ополчение имени К. Минина и Д. Пожарского», Международное религиозное объединение «АУМ Синрике» (AumShinrikyo, AUM, Aleph)

Деятельность запрещена по решению суда : Межрегиональная общественная организация «Национал-большевистская партия», Межрегиональная общественная организация «Движение против нелегальной иммиграции», Украинская организация «Правый сектор», Украинская организация «Украинская национальная ассамблея – Украинская народная самооборона» (УНА - УНСО), Украинская организация «Украинская повстанческая армия» (УПА), Украинская организация «Тризуб им. Степана Бандеры», Украинская организация «Братство», Межрегиональное общественное объединение – организация «Народная Социальная Инициатива» (другие названия: «Народная Социалистическая Инициатива», «Национальная Социальная Инициатива», «Национальная Социалистическая Инициатива»), Межрегиональное общественное объединение «Этнополитическое объединение «Русские», Общероссийская политическая партия «ВОЛЯ», Общественное объединение «Меджлис крымскотатарского народа», Религиозная организация «Управленческий центр Свидетелей Иеговы в России» и входящие в ее структуру местные религиозные организации:,Межрегиональное общественное движение «Артподготовка»

Что будет, если государство продолжит повышать налоги в ущерб экономике и почему понижение налогов может не сработать? Разбираемся с помощью кривой Лаффера.

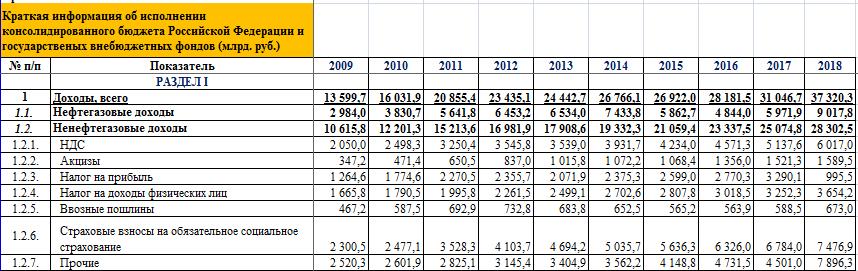

Сколько налогов собирается в России?

В последние годы налоговая нагрузка на нашу экономику растёт. Доходы консолидированного бюджета и государственных внебюджетных фондов в 2018 году составили 37,3 трлн рублей при ВВП в 103,6 трлн рублей. Таким образом налоговая нагрузка на ВВП составила 36%, что соответствует многим европейским странам.

Но до какого предела вообще можно повышать налоги, и что будет после того, как этот самый предел будет достигнут? Аналогичным вопросом задался американский экономист Артур Лаффер в 1979 году.

Его концепция предполагает зависимость между размером налоговых ставок и доходами, которые поступают в бюджет.

Кривая Лаффера

Идея Лаффера состояла в следующем. Небольшие налоговые ставки имеют позитивный долгосрочный экономический эффект. Они стимулируют компании нанимать больше работников, а потребители за счет того, что у них больше денег остаётся на руках, могут покупать больше товаров. Низкие налоги стимулируют экономический рост и повышают активность потребителей и производителей, создают почву для инвестиций В результате даже при низких ставках налога, за счёт этого в бюджет поступает больше денег.

Однако по мере того, как правительство продолжает наращивать налоговые ставки, отдача от них становится меньше за счёт сокращения тех самых долгосрочных стимулов. На графике кривая становится всё более крутой.

В какой-то момент размер налоговых ставок достигает пикового значения, определенной границы, после которой кривая бумерангом летит назад. Повышенные налоги ложатся тяжелым бременем на экономику. Сильно падает спрос и экономическая активность. Долгосрочное снижение налоговой базы сводит на нет выгоду, которую может получить государство от повышенных ставок налога. Вместе с тем процветает теневой сектор – все больше становится тех, кто отказывается платить налоги. Крупные компании уходят с рынка в зарубежные страны с более привлекательными условиями работы.

В верхней части кривой, когда налоговые ставки составляют 100 процентов, государственные доходы равны нулю. Если государство забирает все личные доходы и прибыль от бизнеса, то никто не работает и не производит товары. Это приводит к исчезновению налоговой базы.

Где проходит граница?

Увы, единых параметров нет. Теоретики считают, что это порядка 40-50% от ВВП, но есть и другие оценки, например, 30-40%. Однако ставки зависят от того, как быстро растет экономика, какова производительность труда, есть ли в законодательстве налоговые лазейки и легко ли уйти в теневой сектор. Более того, эта граница может отличаться даже в зависимости от региона одного и того же государства. Иными словами, всё индивидуально.

Что будет если после повышения налогов начать их понижать?

Власти многих стран в своё время начинали осознавать, что, повысив налоги, они затормозили экономический рост. Однако будет ли польза уже после того, как пройдена та самая точка невозврата?

По мнению Лаффера, снижение налогов будет работать только до того, как пройдена эта точка. Экономика восстановится, бизнес вновь начнет создавать рабочие места, а граждане потихоньку станут вновь наращивать свои расходы на покупки.

А вот снижение налогов после того, как граница пройдена уже не будет стимулировать экономику в достаточной степени, чтобы компенсировать снижение доходов. Гораздо более вероятным будет то, что бизнес перейдет в режим выживания, будет задумываться об оптимизации или начнет автоматизировать труд, чтобы нанимать меньше работников и платить за них налоги. Без новых рабочих мест работникам не будут платить зарплату, и экономика не будет расти за счет потребительского спроса.

Кроме того, нет никаких гарантий, что предприниматели, отработав схемы ухода от налогов, пожелают выйти «из тени» и платить налоги по сниженным ставкам. А зачем, если существующие и хорошо отработанные схемы не нужно видоизменять, если они будут работать и далее, для уклонения и от более низких налогов?

Что происходит на практике?

Теория Лаффера не раз применяли на практике в США и в некоторых европейских странах, причем в качестве самой настоящей инструкции к действию. Результаты были непредсказуемыми. Отчасти из-за проводимых мероприятий, отчасти потому, что эффект от понижения налогов в виде роста экономики виден только через несколько лет.

Сторонником теории Лаффера был Рональд Рейган. Администрация президента сократила максимальную ставку налога сначала с 70% до 50% в 1981 году, а затем, в 1986 году, до 28%. Это привело к большому дефициту бюджета и росту госдолга. Политику сильно критиковали, ведь к 1987 г. государственный долг США составил 2,4 трлн. долларов.

Но эффект мир увидел немного позже. Благодаря нескольким понижениям налога на прирост капитала образовались или сделали первичное публичное размещение акций более 3000 динамичных компаний. Многие из этих компаний малого и среднего размера стали затем лидерами рынка (Cisco Systems, Dell, Microsoft, Novell, Oracle, Sun Microsystems и др.), в результате их деятельности произошёл бум технологий и значительное увеличение числа рабочих мест в 90-е годы.

В Польше опыт применения кривой Лаффера был связан с акцизами, ставки которых меняли в 1999-2001 годах.

После того, как ставка акцизов на табак была увеличена до 27% упало внутреннее производство и легальные продажи табака. Вместо этого рынок наводнили контрабандные сигареты. Параллельно упали и доходы бюджета, вопреки поставленной цели их нарастить. После того, как налог снизили до 19%, пошёл обратный процесс, и бюджетные поступления вновь стали расти.

Критика теории

Стоит сказать, что теория Лаффера не идеальна, и существует множество исследований, которые показывают, что в ряде случаев она не работает, например, в стране с высокими темпами инфляции. Также существует немало исследований, доказывающих что кривая Лаффера не симметрична. Противники теории считают, что просто не существует той самой предельной точки, разделяющей экономику на «до» и «после». Нобелевский лауреат Джозеф Стиглиц вообще заявил, что кривая Лаффера «высосана из пальца».

Кроме того, само по себе снижение налоговой ставки – не панацея от всех экономических проблем. Свою эффективность показали налоговые льготы и вычеты, которые также поддерживают бизнес, но чтобы их использовать налоги изначально должны быть повышены.

Впрочем, в мире сейчас проходит ещё один эксперимент, который со временем покажет, есть ли толк в понижении налогов. Власти Китая реализовали множество реформ, цель которых поддержать рост экономики на фоне торговой войны с США.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Более 200 способов законного снижения налога на прибыль, имущество, транспорт, ЕНВД, УСН

Повышение налогов всегда оборачивается негативной реакцией налогоплательщиков. Вынужденные отчислять в пользу государства часть своей зарплаты, прибыли, стоимости имущества, дохода от ценных бумаг граждане и организации рассматривают налоги в качестве «дозволенной формы грабежа». Однако любое повышение налогов – это вовсе не способ обездолить граждан страны, а обоснованная и продуманная экономическая мера, преследующая конкретную цель. В связи с этим стоит разобраться более детально в причинах роста налоговых ставок.

Прежде чем разбираться в глубинных причинах роста налоговых платежей в РФ, важно разграничить понятия прямых и косвенных налогов.

Прямые налоги имеют четко определенный объект обложения и предусматривают совпадение субъекта и плательщика налога. Например, налог на прибыль, взимается в виде процента от итогового финансового результата деятельности фирмы, начисляется в отношении компании и ею же выплачивается.

Повышение прямых налогов преследует своей целью сдерживание экономического роста, пополнение бюджетного дефицита и достижение социально справедливости (низкие налоги на бедных и высокие на богатых).

Косвенные налоги не имеют четко определенного объекта и предусматривают различие между субъектом и плательщиком налога. Например, НДС взимается в виде процента от добавленной стоимости, которую при этом еще необходимо посчитать. Субъектом обложения выступают фирмы, но фактическими плательщиками являются покупатели продукции, поскольку фирма включает налог в ее стоимость.

Повышение косвенных налогов преследует своей целью сдерживание потребления определенных товаров и услуг, а также регулирование экспорта и импорта (таможенные пошлины также относятся к числу косвенных налогов).

В рамках фискальной политики государства рост налогов применяют для сдерживания экономической активности в периоды «бума». Однако, отчего же тогда растут налоги в России в условиях очевидной стагнации национальной экономики?

В настоящее время можно выделить несколько общих объективных причин увеличения налоговых платежей.

- Во-первых, в условиях экономического спада объем налоговых платежей в казну сокращается в связи с ростом безработицы (подоходный налог) и закрытием предприятий (НДС и налог на прибыль), что стимулирует значительный бюджетный дефицит. Последний же приводит к тому, что государство становится неспособным в полной мере выполнить все взятые на себя обязательства (профинансировать оборону. выплатить пенсии и пособия и др.).

- Во-вторых, при наличии значительной инфляции возникает необходимость в регулярной индексации пенсий и пособий, что формирует дополнительные затраты для государственного бюджета;

- В-третьих, в условиях кризиса требуется выплата большего числа пособий по безработице, предоставления дотаций проблемным отраслям, что формирует новые статьи бюджетных расходов;

- И, наконец, в последние годы имело место снижение цены на нефть, что также привело к сокращению денежных поступлений в бюджет.

При таком раскладе повышение налоговых ставок представляется важным фактором удержания экономики на плаву, а не способом дополнительно обременить граждан и усложнить условия функционирования бизнеса.

Почему налог на квартиру стал больше?

Более частным случаем повышения налоговых платежей в России стало увеличение отчислений по налогу на недвижимое имущество. Как известно, с начала 2016 года его стали рассчитывать не по инвентаризационной, а по кадастровой (близкой к рыночной) стоимости. В чем причина таких нововведений? В основном она связана с достижением социальной справедливости.

- Во-первых, основная налоговая нагрузка ляжет на плечи владельцев большого числа дорогих квартир;

- Во-вторых, собственники небольших (площадь 20 кв. м не облагается налогом) и старых жилых объектов могут рассчитывать на минимальные налоговые платежи или полное освобождение от налогов.

Стоит добавить, что существенные налоговые льготы затронули таких субъектов налогообложения, как малоимущие граждане, пенсионеры и многодетные семьи. При этом они касаются только одной квартиры, которая используется в качестве места для проживания.

Почему растет транспортный налог?

Для того чтобы выявить причины роста транспортного налога следует определиться с тем – на что в конечном итоге направляются средства этого обязательного платежа в казну. Как правило, они расходуются на ремонт дорожного покрытия, прокладку новых трасс и обустройство старых.

Более того, в последние годы можно наблюдать две важные тенденции:

- увеличение числа транспортных средств на дорогах страны неблагоприятно влияет на состояние дорожной сети, а возникновение заторов требует строительства новых магистралей;

- автомобили, выпущенные 10 и более лет назад, неблагоприятно влияют на экологическую обстановку.

В связи с этим рост транспортного налога ставит своей целью стимулирование граждан к приобретению новых и экологически чистых видов транспорта (ставка зависит от объема двигателя и года выпуска), а также привлечению средств в казну на создание качественной и современной дорожной сети.

Почему растет налог на имущество физических лиц?

Налог на имущество всегда выступал идеальным способом уравнивания материального положения низшего и высшего классов и достижения социальной справедливости. Им облагаются не только квартиры, но иные виды недвижимого имущества, принадлежащего гражданам. В связи с этим:

- основная налоговая нагрузка ложится на крупных собственников;

- социально незащищенные слои (ветераны, инвалиды, семьи погибших военнослужащих и др.) освобождаются от его уплаты.

Следует добавить, что в России отсутствует прогрессивная шкала обложения налогом (чем больше объект, тем выше ставка). В этих условиях налог на имущество становится способом формирования устойчивого среднего класса – гарантии стабильной социально-экономической системы.

Налоги — это цена, которую мы платим за возможность жить в цивилизованном обществе. Следовательно, повышение налоговых ставок следует рассматривать через призму социальных и экономических перемен, которые станут его результатом. Даже в условиях экономической рецессии рост налоговых ставок по отдельным видам обязательных платежей – важный компонент социальной и экономической стабильности.

Читайте также: