По какой ставке удерживать налог с доходов беженца

Опубликовано: 24.07.2024

НДФЛ с доходов беженцев

В силу пп. 1 п. 1 ст. 1 Федерального закона от 19.02.1993 N 4528-I "О беженцах" (далее - Закон N 4528-I) беженец - это лицо, которое не является гражданином РФ и которое в силу вполне обоснованных опасений стать жертвой преследований по признаку расы, вероисповедания, гражданства, национальности, принадлежности к определенной социальной группе или политических убеждений находится вне страны своей гражданской принадлежности и не может пользоваться защитой этой страны или не желает пользоваться такой защитой вследствие таких опасений; или, не имея определенного гражданства и находясь вне страны своего прежнего обычного местожительства в результате подобных событий, не может или не желает вернуться в нее вследствие таких опасений.

Лицу, признанному беженцем и достигшему возраста восемнадцати лет, федеральным органом исполнительной власти, уполномоченным на осуществление функций по контролю и надзору в сфере миграции, либо его территориальным органом выдается удостоверение по форме, утвержденной постановлением Правительства РФ от 10.05.2011 N 356. Удостоверение является документом, удостоверяющим личность лица, признанного беженцем (п. 7 ст. 7 Закона N 4528-I).

Плательщиками НДФЛ являются (п. 1 ст. 207 НК РФ):

- физические лица - налоговые резиденты РФ;

- не являющиеся налоговыми резидентами РФ физические лица, получающие доходы от источников в РФ.

В общем случае в соответствии с п. 2 ст. 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы территории РФ для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. Лица, которые находятся на территории РФ менее 183 календарных дней в течение 12 следующих подряд месяцев, не являются налоговыми резидентами РФ .

Обратите внимание, что налоговыми резидентами в 2015 году также признаются физические лица, фактически находящиеся в РФ на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 года. Период нахождения физического лица в РФ на территориях Республики Крым и (или) города федерального значения Севастополя не прерывается на краткосрочные (менее шести месяцев) периоды его выезда за пределы территории РФ (п. 2.1 ст. 207 НК РФ).

На основании пп. 6 п. 1 ст. 208 НК РФ к доходам от источников в РФ относятся вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу на территории РФ. Соответственно, вознаграждение, выплачиваемое физическим лицам-беженцам по трудовым (гражданско-правовым договорам на выполнение работ (договорам подряда) или на оказание услуг), признается объектом обложения НДФЛ.

В случае нахождения сотрудника организации, являющегося беженцем, в РФ менее 183 календарных дней в течение 12 месяцев, предшествующих дате получения дохода, такое лицо не признается налоговым резидентом РФ.

По мнению ФНС России, изложенному в письме от 22.10.2014 N ОА-3-17/3584@, при определении налогового статуса в случае, если уплата НДФЛ производится налогоплательщиком самостоятельно (путем представления налоговой декларации), подсчет 183 дней производится за период с 1 января по 31 декабря календарного года, в котором были получены соответствующие доходы.

По общему правилу налогообложение доходов производится по налоговой ставке 13%, если физическое лицо является резидентом РФ, либо по налоговой ставке 30%, если физическое лицо - нерезидент РФ (п. 1 и п. 3 ст. 224 НК РФ).

Однако в отношении беженцев Федеральным законом от 04.10.2014 N 285-ФЗ (далее - Закон N 285-ФЗ) в п. 3 ст. 224 НК РФ внесены изменения, согласно которым налоговая ставка в размере 30% в отношении доходов, получаемых от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории РФ в соответствии с Законом N 4528-I, не применяется. В отношении таких доходов налоговая ставка устанавливается в размере 13%. Данные изменения распространяются на правоотношения, возникшие с 1 января 2014 года (п. 3 ст. 2 закона N 285-ФЗ). См. также письма Минфина России от 22.12.2014 N 03-04-07/66412, ФНС России от 16.10.2014 N БС-4-11/21482@.

Внимание

Доходы беженцев от осуществления ими трудовой деятельности в РФ облагаются НДФЛ по ставке 13% независимо от их налогового статуса (налогового резидентства).

На основании п. 1 ст. 2 Федерального закона от 25.07.2002 N 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации" трудовой деятельностью иностранного гражданина признается его работа в РФ на основании трудового договора или гражданско-правового договора на выполнение работ (оказание услуг). Поэтому независимо от того, работает ли беженец по трудовому договору или выполняет работы (оказывает услуги) по гражданско-правовому договору, его доходы от этой деятельности облагаются НДФЛ по ставке 13%.

В случае выплаты беженцам, не являющимся налоговыми резидентами РФ, иных доходов, не связанных с трудовой деятельностью, налог исчисляется и удерживается по ставке 30%. Если гражданин утрачивает статус беженца, не являясь при этом налоговым резидентом РФ, то его доходы от трудовой деятельности также подлежат налогообложению по ставке 30% (см. также письмо ФНС от 06.03.2015 N БС-4-11/3628@).

Согласно п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена ставка, установленная п. 1 ст. 224 НК РФ (13%), налоговая база определяется как денежное выражение таких доходов, подлежащих обложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 НК РФ, с учетом особенностей, установленных главой 23 НК РФ. Однако несмотря на то, что доходы беженцев-нерезидентов облагаются НДФЛ по ставке 13%, такие лица не имеют права на получение налоговых вычетов . Дело в том, что ставки для таких доходов установлены не в п. 1 ст. 224 НК РФ, а в п. 3 ст. 224 НК РФ. Следовательно, доходы беженцев, не являющихся резидентами РФ, не могут быть уменьшены на налоговые вычеты. Право на вычеты беженец получит только после приобретения статуса налогового резидента РФ, то есть после того, как срок его пребывания на территории РФ достигнет 183 дней (суммарно за последние 12 месяцев, предшествующих выплате дохода). См. также письмо ФНС России от 30.10.2014 N БС-3-11/3689@.

Необходимо учитывать, что доходы иностранного лица (в том числе беженца) могут облагаться НДФЛ на территории РФ только в том случае, если иное не предусмотрено соглашениями об избежании двойного налогообложения. Если международным договором РФ установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами, то применяются правила и нормы международных договоров РФ (ст. 7 НК РФ).

Налогоплательщик, выплачивающий доходы физическим лицам - беженцам, признается налоговым агентом и обязан исчислить, удержать и уплатить в бюджет НДФЛ с выплаченного дохода (п. 1 ст. 226 НК РФ).

«Клерк» Рубрика НДФЛ

Доходы иностранных граждан, которые имеют статус беженца или получили временное убежище на территории РФ, облагаются НДФЛ по ставке 13%. Это правило распространяется на отношения, возникшие с 01.01.2014. Могут ли указанные граждане, работающие на территории РФ, получить стандартные налоговые вычеты по данному налогу? Такой вопрос в настоящее время волнует как самих иностранных граждан (например, граждан из юго-восточных регионов Украины, временно пребывающих на территории РФ в связи с известными событиями), так и их работодателей, являющихся налоговыми агентами по данному налогу. Ответ содержится в недавнем письме ФНС: специалисты ведомства дали исчерпывающие разъяснения по ситуации.

Ставка налога для нерезидента 30%, но есть исключения

По ставке 13% облагаются доходы:

- от осуществления трудовой деятельности по найму у граждан РФ на основании патента (ст. 13.3 Федерального закона №115-ФЗ);

- иностранных работников – высококвалифицированных специалистов (ст. 13.2 Федерального закона №115-ФЗ);

- от осуществления трудовой деятельности, полученные участниками Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, и членами их семей, совместно переселившимися на постоянное место жительства в РФ;

- от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом РФ.

Однако на протяжении всего 2014 года (вплоть до указанной даты – 06.10.2014) НДФЛ с доходов беженцев-нерезидентов от трудовой деятельности в России удерживался по ставке 30%. Следовательно, с учетом законодательных новаций НДФЛ, излишне удержанный в течение 2014 года по ставке 30% вместо 13%, нужно вернуть. Для возврата переплаты по налогу беженец-нерезидент на основании п. 1 ст. 231 НК РФ должен представить налоговому агенту соответствующее письменное заявление.

Стандартный вычет: есть ли право?

Поскольку доходы беженцев-нерезидентов от трудовой деятельности в России в силу абз. 7 п. 3 ст. 224 НК РФ облагаются теперь по ставке 13%, возникает закономерный вопрос: может ли указанный гражданин рассчитывать на преференцию в виде стандартного налогового вычета на ребенка?

Увы, такого права у данной категории налогоплательщиков нет. К этому выводу пришли специалисты ФНС в Письме от 30.10.2014 № БС-3-11/3689. Обоснование следующее.

Федеральный закон № 285-ФЗ внес изменения в п. 3 ст. 224 НК РФ (предусматривающий ставку налога 30% и оговаривающий случаи, когда применяются другие ставки), а не в п. 1 ст. 224 НК РФ, на который сделана ссылка в п. 3 ст. 210 НК РФ.

А в пункте 4 ст. 210 НК РФ сказано: для доходов, в отношении которых действуют иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом в названной норме содержится прямой запрет на применение в отношении указанных доходов налоговых вычетов, предусмотренных ст. 218 – 221 НК РФ.

Кроме того, по общему правилу, установленному п. 1 ст. 224 НК РФ, ставка налога 13% предназначена для доходов физических лиц – налоговых резидентов. Таковыми являются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Таким образом, несмотря на то что доходы иностранного гражданина или лица без гражданства, признаваемого беженцем или получившим временное убежище на территории РФ в соответствии с Законом о беженцах, облагаются налогом по ставке 13%, право на налоговые вычеты, предусмотренные ст. 218 – 221 НК РФ, у него появится только после того, как он станет налоговым резидентом, то есть после того, как пройдут 183 календарных дня его фактического пребывания на территории РФ в течение

12 следующих подряд месяцев.

Есть еще один момент, на который обратили внимание специалисты ФНС в Письме№ БС-3-11/3689.

Для получения предусмотренного пп. 4 п. 1 ст. 218 НК РФ стандартного налогового вычета на ребенка налогоплательщик должен предъявить налоговому агенту документы, свидетельствующие о соблюдении всех условий его получения. Такими документами могут быть копия свидетельства о рождении ребенка (копия свидетельства об установлении отцовства), копия страницы гражданского паспорта налогоплательщика, где указаны фамилия, имя, отчество и дата рождения ребенка, а также заявление о предоставлении налогового вычета.

Однако у беженцев все перечисленные документы (кроме самого заявления о предоставлении налогового вычета) выданы компетентными органами иностранных государств. И такие документы признаются действительными в РФ при наличии их легализации, если иное не установлено международным договором РФ (п. 1 ст. 13 Федерального закона № 143-ФЗ).

В настоящее время легализацию официальных документов иностранных государств осуществляют консулы в порядке, которые предусмотрен ст. 27 Федерального закона № 154-ФЗ. Консульская легализация заключается в установлении и засвидетельствовании подлинности подписей на этих документах (и актах) и соответствия их законам государства пребывания.

Документы, выданные на территории стран – участниц Гаагской конвенции, заключенной 05.10.1961, легализуются в упрощенном порядке, предусмотренном данной конвенцией. В соответствии со ст. 3 названного документа для удостоверения подлинности официального документа, оформленного иностранным государством, требуется проставление на этом документе особого штампа – апостиля.

Обобщим сказанное. Итак, для предоставления беженцам налоговых вычетов по НДФЛ, предусмотренных ст. 218 – 221 НК РФ, одного лишь установления налоговой ставки 13% в отношении доходов, получаемых ими от трудовой деятельности на территории РФ, недостаточно. Для применения таких вычетов указанные граждане должны стать налоговыми резидентами РФ. Такого мнения (подчеркнем, основанного на нормах действующего законодательства) по данному вопросу придерживается ФНС, и у нас нет причин усомниться в его справедливости.

Для исчисления НДФЛ важно, является ли лицо налоговым резидентом РФ, при этом гражданство в общем случае не имеет значения. Для определенных видов доходов, в том числе в виде дивидендов, международным договором РФ может быть установлена иная ставка налога на доходы физических лиц либо полное освобождение от уплаты налога в РФ. В этом случае применяются нормы международного договора.

Налоговыми резидентами РФ в общем случае признаются физлица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Иные правила могут быть установлены международным договором (ст. 7 НК РФ). При этом гражданство в общем случае не имеет значения для признания лица налоговым резидентом РФ.

Общая ставка НДФЛ для доходов нерезидентов — 30 %. Но для ряда случаев применяются иные ставки (п. 3 ст. 224 НК РФ). Так, по ставке 13 % облагаются доходы нерезидента, работающего на основании патента. При удержании налога у этой категории работников можно зачесть уплаченные работником авансовые платежи, но лишь при наличии соответствующего уведомления от налогового органа (ст. 227.1 НК РФ).

С трудовых доходов высококвалифицированных специалистов и с доходов граждан ЕАЭС также нужно удержать 13 %. Доходы высококвалифицированных иностранных специалистов не от трудовой деятельности облагаются по ставке 30 %. Признаются ли доходы от определенного вида деятельности доходами от трудовой деятельности, нужно уточнять в разъяснениях Минфина России.

Налог удерживается налоговым агентом и перечисляется в бюджет не позднее дня, следующего за днем выплаты доходов. Налоговые вычеты предоставляются гражданам государств — членов ЕАЭС в общем порядке, как и налоговым резидентам РФ (ст. 73 Договора о ЕАЭС от 29.05.2014). Остальным категориям нерезидентов налоговые вычеты не предоставляются (п. 4 ст. 210 НК РФ).

Порядок налогообложения НДФЛ доходов лиц, не признаваемых налоговыми резидентами РФ

| Категория лиц | Налоговая ставка, % | Порядок уплаты налога | Нормативные документы | Налоговые вычеты |

|---|---|---|---|---|

| Граждане государств — членов ЕАЭС, в отношении доходов от работы по найму | 13 | Общая ставка применяется с первого дня работы. Налог уплачивается в общем порядке, как и с доходов работников — резидентов РФ | ст. 73 Договора о ЕАЭС от 29.05.2014 | Предоставляются в общем порядке, как и налоговым резидентам РФ |

| Высококвалифицированные иностранные специалисты, в отношении доходов от трудовой деятельности | 13 | В общем порядке, как и с доходов работников — резидентов РФ 1 | п. 3 ст. 224, ст. 226 НК РФ | Не предоставляются (п. 4 ст. 210 НК РФ) |

| Нерезиденты, которые работают в России на основании патента | 13 | Физлицо уплачивает авансовые платежи в фиксированном размере. Работодатель удерживает налог в общем порядке, но с зачетом авансовых платежей 2 | п. 3 ст. 224, ст. 227.1 НК РФ | |

| Участники государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также члены их семей, в отношении доходов от осуществления трудовой деятельности | 13 | Удерживается налоговым агентом, перечисляется в бюджет не позднее дня, следующего за днем выплаты доходов | п. 3 ст. 224, ст. 226 НК РФ | |

| Члены экипажей судов, плавающих под Государственным флагом Российской Федерации, в отношении доходов от исполнения трудовых обязанностей | 13 | Удерживается налоговым агентом, перечисляется в бюджет не позднее дня, следующего за днем выплаты доходов | п. 3 ст. 224, ст. 226 НК РФ | |

| Лица, признанные беженцами или получившие временное убежище на территории Российской Федерации, в отношении доходов от осуществления трудовой деятельности | 13 | Удерживается налоговым агентом, перечисляется в бюджет не позднее дня, следующего за днем выплаты доходов | п. 3 ст. 224, ст. 226 НК РФ | |

| Нерезиденты, получающие доходы в виде дивидендов от российской организации | 15 3 | Удерживается налоговым агентом, перечисляется в бюджет не позднее дня, следующего за днем выплаты дивидендов | ст. 214, п. 3 ст. 224, п. 6 ст. 226, ст. 226.1 НК РФ | |

| Нерезиденты, не указанные выше | 30 4 | Удерживается налоговым агентом, перечисляется в бюджет не позднее дня, следующего за днем выплаты доходов | п. 3 ст. 224, ст. 226 НК РФ |

Примечание.

1 Доходы не от трудовой деятельности облагаются по ставке 30 %. Признаются ли доходы от определенного вида доходами от трудовой деятельности, нужно уточнять в разъяснениях Минфина России.

2 Для зачета авансовых платежей необходимо уведомление от налогового органа.

3 Международным договором РФ может быть установлена иная ставка налога либо полное освобождение от уплаты налога в РФ.

4 Для определенных видов доходов международным договором РФ может быть установлена иная ставка налога либо полное освобождение от уплаты налога в РФ. В этом случае применяются нормы международного договора (ст. 7 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Если в штат сотрудников компании входят иностранцы, бухгалтеру по расчету заработной платы следует уделять особое внимание этой категории граждан. Расчет зарплаты, НДФЛ и страховых взносов имеет для них свои особенности. О начислениях, выплатах и удержаниях из заработка иностранных работников пойдет речь в этой статье.

Резидент — нерезидент?

В первую очередь при расчете зарплаты иностранцам нужно определить является он резидентом или нерезидентом РФ: от этого зависит ставка взимания НДФЛ, а также разные перечни доходов, с которых нужно платить налог (ст. 209 НК РФ), и применение налоговых вычетов по НДФЛ (так, в соответствии с п. 3 и 4 ст. 210 НК РФ нерезиденту вычеты не предоставляются).

В первую очередь необходимо установить, какое время иностранец находится в России. Подойдут любые документы, подтверждающие пребывание работника в стране, с отметкой погранслужбы:

- заграничный паспорт;

- дипломатический документ;

- служебное свидетельство;

- паспорт моряка;

- миграционная карта;

- проездной документ беженца и т.п.

Если иностранец не подтвердил период нахождения на территории страны, взимать налог с его заработка нужно по ставкам, применяющимся при расчете зарплаты нерезидентам.

Чтобы узнать статус получателя дохода, необходимо вычислить количество дней (календарных), в течение которых гражданин фактически находился на территории нашей страны за двенадцать месяцев, следующих подряд.

Налоговый резидент РФ – это человек, который находился на территории России не менее 183 дней в течение 12 следующих подряд месяцев.

Налоговый нерезидент – человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

Данный порядок изложен в п. 2 ст. 207 НК РФ. Но есть и исключения:

- военнослужащие РФ, осуществляющие выполнение поставленных задач за пределами нашей страны (либо служащие за границей),

- работники органов госвласти и ОМСУ, находящиеся в зарубежной командировке.

Указанные категории являются резидентами Российской Федерации. Количество дней, которые они находятся в нашей стране, значения не имеет (п. 3 ст. 207 НК РФ).

Как удерживать НДФЛ с иностранцев

Применяются следующие ставки:

- 13 % НДФЛ начисляется резиденту.

- 30 % взимается с нерезидентов, если нет исключений (п. 3 ст. 224 НК РФ).

В качестве исключения по ставке 13% облагаются доходы (ст. 73 Договора о ЕАЭС, п. 3 ст. 224 НК РФ):

- граждан государств-членов ЕАЭС;

- высококвалифицированных специалистов (только доходы от трудовой деятельности);

- беженцев и лиц, получивших временное убежище;

- временно пребывающих в РФ иностранцев, работающих на основании патента;

- участников Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, и членов их семей;

- членов экипажей судов, плавающих под государственным флагом Российской Федерации.

Если статус сотрудника-иностранца в течение года изменится, НДФЛ нужно пересчитать исходя из нового статуса работника (п. 3 ст. 226 НК РФ).

Свои тонкости есть при расчете НДФЛ иностранцев на патенте. На период его действия применяется ставка 13%. Если срок действия патента истек, налог на доходы будет исчисляться исходя из статуса иностранного работника. Резидент продолжит уплачивать 13%, нерезидент — 30%.

Взносы во внебюджетные фонды с зарплаты иностранного сотрудника

Законы 125-ФЗ от 24.07.1998 г. и 255-ФЗ от 27.07.2010 г. предусматривают страхование каждого гражданина с первого дня его пребывания в России путем добровольного медицинского страхования. При устройстве иностранца на работу вступает в силу ТК РФ, который запрещает найм без оформления договора о ДМС.

Отчисления в Пенсионный фонд также обязательны почти для всех иностранцев. Исключением являются временно работающие на территории РФ высококвалифицированные эксперты.

Удержания в ФСС от несчастных случаев также являются обязательными.

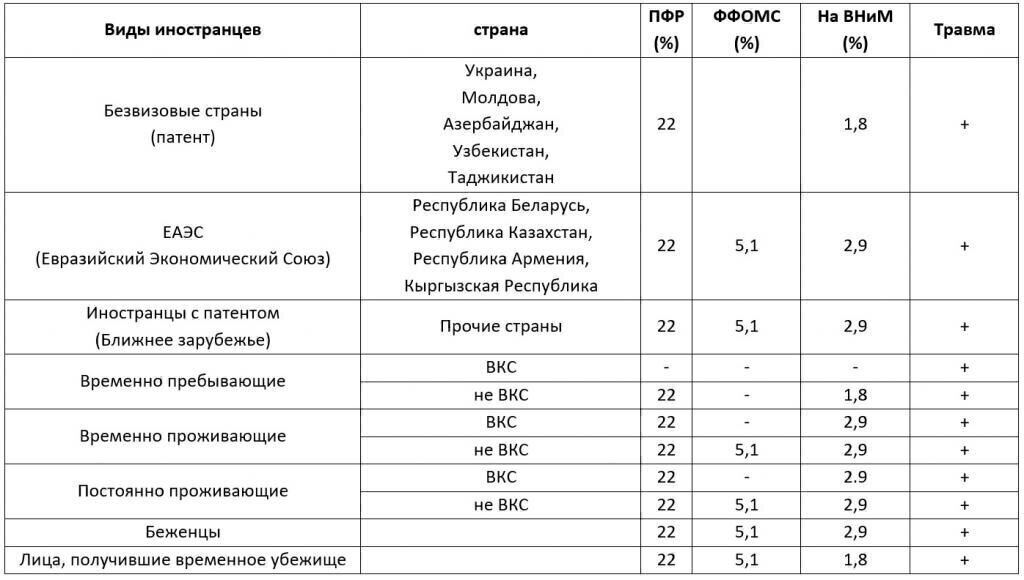

Отличия взимания НДФЛ и страховых взносов представлены в таблице:

Особенности и пример расчета отчислений с заработка иностранного работника

Основная сложность для бухгалтера-расчетчика заключается в правильном отслеживании смены статуса иностранного работника с нерезидента на резидента, с временного пребывания — на проживание.

Если сменилось положение временного пребывания на статус временного проживания, тариф взносов в ПФ не меняется. А вот взносы в соцстрах и ОМС поменяются на 2,9 и 5,1% соответственно. При этом нужно разделить доходы работника до изменения статуса и после.

Временно пребывающий в России работник-иностранец работает по патенту. Его заработок составляет 40 000 рублей. 25 марта 2019 года сотрудник получил разрешение на временное проживание.

Для расчета страховых взносов за март 2019 года распределим доходы на 2 периода: с 1 по 24 марта (15 раб. дн.), с 25 по 31 марта (5 раб. дн.).

Количество рабочих дней в марте — 20.

Рассчитаем заработок сотрудника до смены статуса:

40 000/ 20 дн. * 15 дн. = 30 000 руб.

Найдем доходы иностранного работника в период после получения разрешение на временное проживание:

40 000/20 дн. * 5 дн. = 10 000 руб.

Размер страховых взносов до получения разрешения:

В ПФР: 30 000 * 22% = 6 600 руб.

В ФСС: 30 000* 1,8% = 540 руб.

На ОМС взносы не взимаются.

Размер взносов после смены статуса:

В ПФР: 10 000 *22% = 2 200 руб.

В ФСС: 10 000 * 2,9% = 290 руб.

В ФОМС: 10 000* 5,1% = 510 руб.

Общая сумма страховых взносов иностранца за март 2019 года составит:

В ПФР: 6 600 + 2 200 = 8 800 руб.

В ФСС: 540 + 290 = 830 руб.

ФОМС: 510 руб.

Выплатить заработную плату иностранному работнику, временно пребывающему или временно проживающему в РФ, можно только в безналичной форме.

Постоянно проживающему в РФ иностранному работнику зарплату можно выплатить как в наличной форме, так и в безналичной.

Главное при расчете зарплаты иностранным гражданам — определить, какие налоги и взносы нужно удержать в зависимости от правового статуса и времени пребывания в РФ.

Знать все тонкости вопроса важно для соблюдения норм трудового, миграционного, валютного и налогового законодательства.

Просчеты бухгалтеров ведут к недостаточным или излишним выплатам, ошибкам в начислении налогов, что грозит штрафами и доначислениями.

Эксперты 1C-WiseAdvice досконально разбираются в вопросах расчета зарплаты и налогообложения иностранных работников, кроме того:

- всегда в курсе последних изменений в законодательстве,

- используют систему контроля качества расчетов, что исключает вероятность ошибок,

- несут ответственность за качество учета.

Если по нашей вине возникнут ошибки, мы компенсируем штрафы и доначисления в полном объеме, что подтверждает полис страхования профессиональной ответственности с покрытием до 70 млн рублей.

Прошу написать статью о приеме на работу беженцев (лиц с временным убежищем) и описать все вопросы, которые были затронуты в № 14 (апрель 2015), № 45 (ноябрь 2014), № 35 (сентябрь 2014), так как законодательство изменилось и эта тема по-прежнему актуальна.

Ст. 1 Федерального закона от 19.02.1993 г. № 4528-1 «О беженцах» установлено, что беженцем признается лицо, которое не является гражданином РФ и которое в силу вполне обоснованных опасений стать жертвой преследований по признаку расы, вероисповедания, гражданства, национальности, принадлежности к определенной социальной группе или политических убеждений находится вне страны своей гражданской принадлежности и не может пользоваться защитой этой страны или не желает пользоваться такой защитой вследствие таких опасений; или, не имея определенного гражданства и находясь вне страны своего прежнего обычного местожительства в результате подобных событий, не может или не желает вернуться в нее вследствие таких опасений.

Лицу, признанному беженцем и достигшему возраста 18 лет, ФМС РФ либо его территориальным органом выдается удостоверение, форма которого утверждена постановлением Правительства РФ от 10.05.2011 г. № 356.

Удостоверение выдается на срок признания его владельца беженцем, но не более чем на 3 года.

Удостоверение является документом, удостоверяющим личность лица, признанного беженцем.

Возможность иностранного гражданина или лица без гражданства временно пребывать на территории РФ признается временным убежищем.

Лицу, получившему временное убежище и прошедшему обязательное медицинское освидетельствование в установленном объеме требований медицинского сертификата, территориальным органом ФМС РФ выдается свидетельство установленной формы (п. 3 ст. 12 Закона № 4528-1).

Форма бланка свидетельства о предоставлении временного убежища на территории РФ утверждена приказом ФМС РФ от 25.04.2011 г. № 81.

Свидетельство о предоставлении временного убежища на территории РФ является документом, удостоверяющим личность его владельца на территории РФ.

Временное убежище предоставляется на срок до 1 года.

Лица, признанные беженцами, имеют право на работу по найму или предпринимательскую деятельность наравне с гражданами РФ (п.п. 9 п. 1 ст. 8 Закона № 4528-1).

Беженцы признаются иностранными гражданами, временно пребывающими на территории РФ.

Согласно ст. 2 Федерального закона от 25.07.2002 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (в ред. от 23.05.2015 г.) временно пребывающий в РФ иностранный гражданин – это лицо, прибывшее в РФ на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание.

Исходя из п. 4 ст. 13 Закона № 115-ФЗ осуществлять трудовую деятельность на территории РФ без разрешения на работу вправе иностранные граждане:

– признанные беженцами на территории РФ, – до утраты ими статуса беженца или лишения их статуса беженца;

– получившие временное убежище на территории РФ, – до утраты ими временного убежища или лишения их временного убежища.

Кроме того, беженцам и лицам, получившим временное убежище, не нужно получать патент.

Работодатель или заказчик работ (услуг), привлекающие и использующие для осуществления трудовой деятельности иностранного гражданина, обязаны уведомлять территориальный орган ФМС РФ в субъекте РФ, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) в срок, не превышающий 3 рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора.

Форма уведомления о заключении трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) с иностранным гражданином или лицом без гражданства и форма уведомления о прекращении (расторжении) трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) с иностранным гражданином или лицом без гражданства утверждены приказом ФМС РФ от 28.06.2010 г. № 147 (в ред. от 12.03.2015 г.).

После получения уведомления территориальный орган ФМС проверит регистрацию работодателя или заказчика работ (услуг), являющихся юридическими лицами или индивидуальными предпринимателями, в ЕГРЮЛ или ЕГРИП.

Орган ФМС самостоятельно обменяется сведениями о привлечении работодателями и заказчиками работ (услуг) иностранных граждан для осуществления трудовой деятельности с органами занятости и налоговыми органами.

Поэтому работодателю не нужно уведомлять Службу занятости и ИФНС о приеме на работу беженцев.

Напомним, что лицо, признанное беженцем, и прибывшие с ним члены его семьи имеют право на работу по найму или предпринимательскую деятельность наравне с гражданами РФ.

В соответствии со ст. 11 ТК РФ на территории РФ правила, установленные трудовым законодательством и иными актами, содержащими нормы трудового права, распространяются на трудовые отношения с участием иностранных граждан.

В ст. 65 ТК РФ перечислены документы, которые работник должен предъявить при приеме на работу.

Требования ст. 65 ТК РФ распространяются и на беженцев и лиц, получивших временное убежище.

Форма трудовой книжки и форма вкладыша в трудовую книжку утверждены постановлением Правительства РФ от 16.04.2003 г. № 225.

При этом имеющиеся у работников трудовые книжки ранее установленного образца действительны и обмену на новые не подлежат.

Ранее форма трудовой книжки была утверждена постановлением Совмина СССР и ВЦСПС от 06.09.1973 г. № 656.

Следовательно, если беженец с Украины представит трудовую книжку образца 1973 г. (времен СССР), работодатель вправе внести в нее запись о приеме на работу.

Если же трудовая книжка – по форме, утвержденной другим государством (в частности, Украиной), то работодатель должен оформить новую трудовую книжку по форме, утвержденной постановлением № 225.

В соответствии со ст. 15 Закона № 115-ФЗ иностранные граждане не могут быть призваны на военную службу (альтернативную гражданскую службу), поэтому беженцы не должны предъявлять документы воинского учета.

Уведомление о постановке на учет и присвоенный ИНН выдает (направляет заказным письмом) беженцу налоговый орган на основании полученных из органов ФМС сведений.

Ставка НДФЛ от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории РФ в соответствии с Федеральным законом «О беженцах», установлена в размере 13% (п. 3 ст. 224 НК РФ).

При этом общая ставка налога 13% установлена п. 1 ст. 224 НК РФ.

Согласно п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная п. 1 ст. 224 НК РФ, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218–221 НК РФ.

П. 4 ст. 210 НК РФ определено, что для доходов, в отношении которых предусмотрены иные налоговые ставки (в том числе установленные п. 3 ст. 224 НК РФ), налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению.

При этом налоговые вычеты, предусмотренные ст. 218–221 НК РФ, не применяются.

П. 1 ст. 224 НК РФ установлено, что для доходов физических лиц, признаваемых налоговыми резидентами РФ от осуществления трудовой деятельности, налоговая ставка установлена в размере 13%.

В соответствии с п. 2 ст. 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

ФНС РФ считает, что если иностранный гражданин или лицо без гражданства, признаваемое беженцем или получившее временное убежище на территории РФ в соответствии с законом «О беженцах» не является налоговым резидентом РФ и его доходы облагаются по ставке 13%, предусмотренной п. 3 ст. 224 НК РФ, то вычеты, предусмотренные ст. 218–221 НК РФ, не предоставляются.

Когда иностранный гражданин или лицо без гражданства, признаваемое беженцем или получившее временное убежище на территории РФ в соответствии с законом «О беженцах» станет налоговым резидентом РФ и его доходы будут облагаться по ставке 13%, установленной п. 1 ст. 224 НК РФ, ему могут быть предоставлены вычеты по НДФЛ (письмо от 30.10.2014 г. № БС-3-11/3689).

В целях получения стандартного налогового вычета, преду-смотренного п.п. 4 п. 1 ст. 218 НК РФ, налогоплательщик должен предъявить налоговому агенту документы, свидетельствующие о соблюдении всех условий его получения.

Такими документами, по мнению чиновников, могут быть: копия свидетельства о рождении ребенка (копия свидетельства об установлении отцовства), копия страницы гражданского паспорта налогоплательщика, где указаны фамилия, имя, отчество и дата рождения ребенка, а также заявление о предоставлении налогового вычета.

Вместе с тем, учитывая положения ст. 13 Федерального закона от 15.11.1997 г. № 143-Ф3 «Об актах гражданского состояния», документы, выданные компетентными органами иностранных государств в удостоверение актов гражданского состояния, совершенных вне пределов территории РФ по законам соответствующих иностранных государств в отношении граждан РФ, иностранных граждан и лиц без гражданства, признаются действительными в РФ при наличии их легализации, если иное не установлено международным договором РФ.

П.п. 15 п. 1 ст. 9 Федерального закона от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» установлено, что не подлежат обложению страховыми взносами для плательщиков страховых взносов — работодателей суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, кроме случаев, предусмотренных федеральными законами о конкретных видах обязательного социального страхования.

В соответствии с п. 1 ст. 7 Федерального закона РФ от 15.12.2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» застрахованными лицами по обязательному пенсионному страхованию являются, в частности, временно пребывающие на территории РФ иностранные граждане.

Работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, указанные граждане признаются застрахованными лицами независимо от срока заключения трудового договора.

Страхователи в отношении застрахованных лиц из числа иностранных граждан, временно пребывающих на территории РФ, уплачивают страховые взносы по тарифу, установленному законом для граждан РФ на финансирование страховой пенсии, независимо от года рождения указанных застрахованных лиц (п. 2 ст. 22.1 Закона № 167-ФЗ).

Согласно ст. 1 Федерального закона от 01.04.1996 г. № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» застрахованными лицами являются лица, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы в ПФР в соответствии с законодательством РФ.

Застрахованное лицо, поступающее на работу или заключающее договор гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством РФ начисляются страховые взносы, в случае отсутствия свидетельства обязательного пенсионного страхования обязано написать соответствующее заявление о выдаче ему страхового свидетельства обязательного пенсионного страхования впервые, а также сообщить страхователю сведения, предусмотренные п.п. 1–8 п. 2 ст. 6 Закона № 27-ФЗ, для передачи в ПФР.

В соответствии с п. 9 Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной приказом Минздравсоцразвития РФ от 14.12.2009 г. № 987н, при заключении страхователем трудового договора или договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством РФ начисляются страховые взносы, с застрахованным лицом, не зарегистрированным в системе обязательного пенсионного страхования, страхователь представляет на это лицо анкету застрахованного лица по форме АДВ-1, утвержденной постановлением ПФР от 31.07.2006 г. № 192п, в территориальный орган фонда в течение двух недель с даты заключения договора.

Территориальный орган ПФР в течение трех недель со дня получения анкеты застрахованного лица открывает лицевой счет и оформляет страховое свидетельство либо принимает решение об отказе в регистрации, которое сообщается страхователю или застрахованному лицу.

Страхователь в течение недели после получения страховых свидетельств должен выдать их застрахованным лицам.

Ст. 2 Федерального закона от 29.12.2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» установлено, что обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат иностранные граждане, временно пребывающие в РФ, работающие по трудовым договорам.

С выплат лицам, которым предоставлено временное убежище на территории РФ, и беженцам уплачиваются страховые взносы в ФСС РФ.

Иностранные граждане и лица без гражданства, временно пребывающие в РФ (за исключением высококвалифицированных специалистов), имеют право на получение страхового обеспечения в виде пособия по временной нетрудоспособности при условии уплаты за них страховых взносов страхователями за период не менее 6 месяцев, предшествующих месяцу, в котором наступил страховой случай (п. 4.1 ст. 2 Закона № 255-ФЗ).

В отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ, применяется тариф страховых взносов в ФСС РФ 1,8% (ст. 12, 58.2 Закона № 212-ФЗ).

То есть если беженец (или лицо, получившее временное убежище) заболел, а страхователь уплачивал за него взносы в ФСС РФ менее 6 месяцев, права на пособие по временной нетрудоспособности беженец не имеет.

П.п. 10 п. 1 ст. 8 Закона «О беженцах» установлено, что лицо, признанное беженцем, имеет право на социальную защиту, в том числе социальное обеспечение, наравне с гражданами РФ в соответствии с настоящим законом, другими федеральными законами и иными нормативными правовыми актами РФ.

– единовременного пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

Это установлено ст. 1 Федерального закона от 19.05.1995 г. № 81-ФЗ «О государственных пособиях гражданам, имеющим детей» и п.п. «в» п. 3 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденных приказом Минздравсоцразвития РФ от 23.12.2009 г. № 1012н.

В соответствии с п. 2 ст. 5 Федерального закона от 24.07.1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» действие данного закона распространяется как на граждан РФ, так и на иностранных граждан.

Согласно п. 1 ст. 5 указанного Закона обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании трудового договора.

Физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанным договором заказчик работ, услуг обязан уплачивать страховые взносы за физическое лицо, выполняющее работу.

Поэтому страховые взносы «на травматизм» начисляются на выплаты беженцам и получившим временное убежище.

На выплаты иностранному работнику, временно пребывающему в РФ, не начисляются страховые взносы на обязательное медицинское страхование, поскольку указанные лица не признаются застрахованными лицами (ст. 10 Федерального закона от 29.11.2010 г. № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации»).

Однако лица, имеющие право на медицинскую помощь в соответствии с Федеральным законом «О беженцах», являются застрахованными лицами (ст. 10 Закона № 326-ФЗ).

А лицо, признанное беженцем, имеет право на медицинскую и лекарственную помощь наравне с гражданами РФ (ст. 8 Закона № 326-ФЗ)

Следовательно, на выплаты беженцам начисляются страховые взносы в ФФОМС.

Иностранные граждане и лица без гражданства, признанные беженцами, в соответствии с п. 10 ч. 1 ст. 8 Закона № 4528-1 имеют право на социальное обеспечение наравне с гражданами РФ.

В системе обязательного пенсионного (социального, медицинского) страхования такая категория граждан из числа застрахованных лиц не исключена.

Согласно п.п. 7 п. 1 ст. 6 Закона о беженцах лицо, получившее свидетельство о временном убежище, и прибывшие с ним члены его семьи имеют право на медицинскую и лекарственную помощь.

П. 13 Порядка предоставления временного убежища на территории РФ, утвержденного постановлением Правительства РФ от 09.04.2001 г. № 274, определено, что на лицо, которому предоставлено временное убежище, распространяются права и обязанности, установленные ст. 6 Закона № 4528-1, в том числе право на медицинскую помощь.

Таким образом, сообщил Минтруд РФ в письме от 19.12.2014 г. № 17-3/В-620, лица, которым предоставлено временное убежище, являются застрахованными лицами в системе обязательного пенсионного страхования в РФ, при условии заключения с ними трудового договора независимо от срока действия трудового договора, а также в системе обязательного медицинского страхования в РФ и, соответственно, с выплат и иных вознаграждений, производимых в пользу вышеуказанных лиц, подлежат обложению страховыми взносами не только в ПФР, но и в ФФОМС.

Читайте также: