Перейти на единый налог

Опубликовано: 04.05.2024

Единый налог на вмененный доход — это спецрежим, ориентированный на малый и средний бизнес. Применяется он для для ограниченного количества видов деятельности, причем список таких видов у каждого региона свой. На этом налоговом режиме не не нужно платить НДС, налог на прибыль, НДФЛ и налог на имущество. Эти налоги заменяются единым налогом, который рассчитывается исходя из дохода, который государство считает средним для вашего вида деятельности. ЕНВД подходит не всем предпринимателям: на него имеет смысл переходить, если вы уже достигли определенной финансовой стабильности или планируете постоянный доход.

Для перехода на ЕНВД нужно подать заявление в налоговую по месту работы ИП. Для расчета налога существует общая формула, в которой учитываются региональные особенности.

1. Плюсы и минусы ЕНВД

Если вы рассматриваете вариант перехода на ЕНВД, учтите особенности этого режима налогообложения.

- Не нужно платить налоги общего режима: налог на прибыль, НДФЛ, НДС (кроме сделок с импортом товаров) и налог на имущество, используемое в предпринимательской деятельности;

- Упрощенный бухучет: единый налог всегда рассчитывается по одной формуле. Если не меняются какие-то показатели, то ежеквартально подаются одинаковые декларации;

- Налог не меняется, если выросла выручка: единый налог рассчитывается по формуле, в которой используется вмененный доход, а не реальная прибыль;

- Единый налог уменьшается на сумму уплаченных взносов: если у вас нет работников, сумму налога можно уменьшить на 100% страховых взносов, при наличии наемного персонала — на 50%;

- Есть понижающие коэффициенты: размер налога может значительно снизиться за счет регионального коэффициента К2, а также если у вас изменился физический показатель — размер торговой площади, количество машин и т.п.

- Налог нужно платить, даже если нет дохода: он не зависит от фактически полученной выручки, нулевой декларации по ЕНВД не существует;

- Сложности для контрагентов: поскольку плательщики ЕНВД не платят НДС, их партнеры лишаются возможности применять налоговый вычет. Не все бизнесмены готовы на это пойти;

- Отсутствие единых правил для всех регионов: каждый регион устанавливает свой список видов деятельности для применения единого налога, а также свой коэффициент К2. Поэтому иногда в одном населенном пункте выгодно перейти на этот спецрежим, а в другом, иногда даже соседнем — нет.

2. Кто может применять этот спецрежим

Список видов деятельности, по которым можно применять ЕНВД, в каждом регионе свой. Существует общий перечень таких видов в ст. 346.26 Налогового кодекса. Местные власти могут сократить его, но не расширить. В некоторых регионах (например, в Москве) этот спецрежим вообще не применяется. Поэтому прежде, чем подать заявление о переходе на ЕНВД, уточните в своей налоговой, какие правила по вашему направлению бизнеса существуют именно в вашем регионе. Иногда это имеет смысл сделать даже до регистрации ИП: так вы можете скорректировать, какие коды ОКВЭД указать в заявлении на регистрацию, чтобы иметь возможность перейти на ЕНВД.

На ЕНВД могут перейти ИП, соответствующие следующим требованиям:

- Среднесписочная численность работников - до 100 человек;

- Торговая площадь (или площадь зала обслуживания в общепите) до 150 кв. м.;

- Величина автопарка - до 20 единиц (для перевозчиков).

ЕНВД нельзя применять в следующих случаях:

- Выбранная для ЕНВД деятельность ведется в рамках договора простого товарищества, совместной деятельности или доверительного управления;

- Вы проводите трастовые операции;

- Вы являетесь плательщиком ЕСХН;

- Вы оказываете медицинские услуги или работаете в сфере социального обеспечения;

- При аренде АЗС.

Общий перечень видов деятельности, по которым можно применять ЕНВД:

- Ветеринарная помощь,

- Грузовые и пассажирские автоперевозки,

- Размещение уличной и наружной рекламы,

- Бытовые услуги (их перечень устанавливает Правительство РФ в соответствии с ОКВЭД),

- Розничная торговля,

- Общественное питание,

- Мойка и ремонт автотранспорта,

- Аренда недвижимости и земельных участков,

- Услуги автостоянок (кроме штрафных).

Помните, что даже если ваш вид деятельности включен в этот перечень, в каких-то регионах ЕНВД по нему все равно может не применяться.

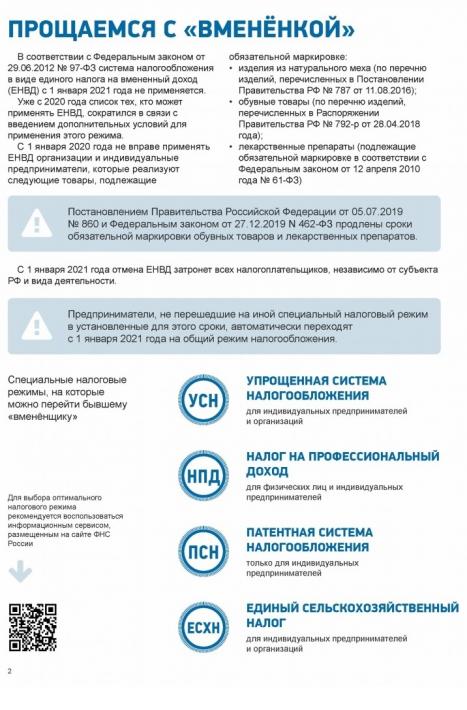

1. ЕНВД совсем-совсем отменяют?

Отмену ЕНВД обсуждали и откладывали несколько лет, и теперь этот день настал. Почти настал: до конца 2020 года всем, кто применяет ЕНВД, нужно определиться, на что переходить. Это касается и индивидуальных предпринимателей, и организаций.

С 2021 года ЕНВД — всё.

2.Что будет тем, кто не успел перейти с ЕНВД на другой спецрежим?

Компании и ИП до 31 декабря 2020 года не заявившие о переходе с ЕНВД на другой спецрежим, считаются автоматически перешедшими на ОСНО с 1 января 2021 года. Компаниям для перехода на УСН или ЕСХН придется ждать следующего года, а ИП могут в 2021 году перейти на ПСН или НПД.

О том, кто и как может сменить налоговый режим в 2021 году, читайте в статье БУХ.1С.

3. Что же мне выбрать вместо ЕНВД?

Однозначного ответа нет. Чтобы определиться, придется посчитать примерные доходы и расходы и учесть ряд нюансов, связанных со сдачей отчетности, с количеством сотрудников, которые у вас работают, и возможными ограничениями по видам деятельности.

В программах «1С» есть специальный инструмент «Сравнение режимов налогообложения». Как это работает можно посмотреть в видеоролике. Вы можете совершенно бесплатно воспользоваться им, если зарегистрируетесь в облачном сервисе «1С:БизнесСтарт».

Воспользоваться калькулятором налогов

Почитать про плюсы и минусы разных налоговых режимов можно здесь.

4. Вид деятельности влияет на переход с ЕНВД на другие режимы?

В целом, не влияет.

Хорошие новости для индивидуальных предпринимателей, которые держат заведения общепита и розничные магазины. Ранее, если ваши кафе, столовая, буфет, пиццерия, чебуречная, пирожковая, суши-бар и т. п. или магазин занимали больше 50 квадратных метров, единственным удобным вариантом в 2021 для вас считался переход на упрощенку. Однако буквально на днях законодатели увеличили ограничение по площади помещения до 150 кв. м, как это было при ЕНВД. Так что теперь патентная система налогообложения так же вам подходит.

Независимо от вида деятельности стоит подумать, как вы будете вести учет после перехода на другой режим. Делать это в экселе или «на коленке» в 2021 году не получится — у налоговой другие планы на бывших «вмененщиков».

Если вам достаточно выполнить обязательства перед налоговой, а еще учитывать выручку, расходы, запасы, анализировать долги и оформлять первичку, то обратите внимание на 1С:БизнесСтарт.

Кто хочет автоматизировать весь бизнес (это когда в одной программе торговля, услуги, закупки, производство, склад, деньги, зарплата, CRM, а еще и бизнес-аналитика), обратите внимание на 1С:Управление нашей фирмой. Учет и декларации для спецрежимов в ней тоже есть.

А еще у «1С» есть много специализированных решений, которые учитывают особенности конкретного вида деятельности, будь то розничный магазин, общепит, транспортные перевозки или автосервис.

Вы можете обратиться к партнеру в вашем регионе, чтобы опытный консультант помог вам подобрать оптимальный вариант.

5. И что же теперь, вести учет и сдавать отчетность «по-взрослому»?

Да, ЕНВД был хорош своей простотой: одна декларация раз в квартал — и свободен. Индивидуальным предпринимателям даже книгу учета доходов и расходов вести не было нужно.

После перехода с «вмененки» отчетность будет зависеть от выбранного вами режима налогообложения.

Например, счастливчики-самозанятые освобождены от налогового учета и отчетности, а ИП-шники на патенте обязаны вести специальную «Книгу учета доходов» и предоставлять ее в налоговую, только если та ее запросит (при этом какие-либо декларации дополнительно сдавать не нужно). Упрощенка потребует и ведения учета (у ИП и организаций по-разному), и представления декларации по итогам года. На общей системе налогообложения вас ждут все «прелести» периодической сдачи отчетности и регулярного ведения учета.

Можно самому вести учет и сдавать отчетность например, в 1С:БизнесСтарте — он сделан специально для предпринимателя, там нет «страшных бухгалтерских слов». Можно доверить свой учет специалистам 1С:БухОбслуживания — это выгоднее, чем нанимать штатного бухгалтера.

6. Сколько налогов придется платить?

Опять же, единого ответа нет. Будет зависеть от того, какой режим вы выберете. Сильнее всего по кошельку ударит общий режим налогообложения (это касается и ИП, и организаций). Здесь и НДС 20%, и налог на прибыль по ставке 20% (для ИП — НДФЛ 13%).

На упрощенке базовые ставки 6% (для тех, кто платит налог с «доходов») или 15% (для тех, кто платит с разницы между доходами и расходами). Эти ставки, кстати, в вашем регионе могут быть ниже, чем базовые ставки в Налоговом Кодексе (проверить по своему региону можно здесь). Как видите, упрощенка будет более комфортной в плане налоговой нагрузки, чем ОСНО, в большинстве случаев.

На патенте — 6% от суммы потенциально возможного к получению годового дохода предпринимателя по выбранному виду деятельности (эту величину определяют власти в каждом регионе самостоятельно), для самозанятых — 4% от полученного дохода при расчетах с физлицами, 6% при расчете с юрлицами.

Кстати, с 1 января 2021 года предприниматели вправе уменьшать налог при ПСН на суммы страховых взносов, выплаты по больничным за счет работодателя и платежи по ДМС для сотрудников (см. подробнее).

Побудем занудами и еще раз напомним: недостаточно только вашего желания перейти с «вмененки» на систему налогообложения, которая вам больше всего нравится. Необходимо также укладываться в установленные лимиты (численность сотрудников, размер дохода, стоимость основных средств, площадь помещения и т. д.). Подробнее про лимиты здесь.

Воспользоваться калькулятором налогов

7. Как перейти на другой режим с вмененки?

Проще всего перейти на общий режим налогообложения. Можно ничего не делать, вас по умолчанию на него переведут. Если вы совмещали ЕНВД с УСН и в 2021 году хотите остаться на УСН, тоже никаких действий не потребуется.

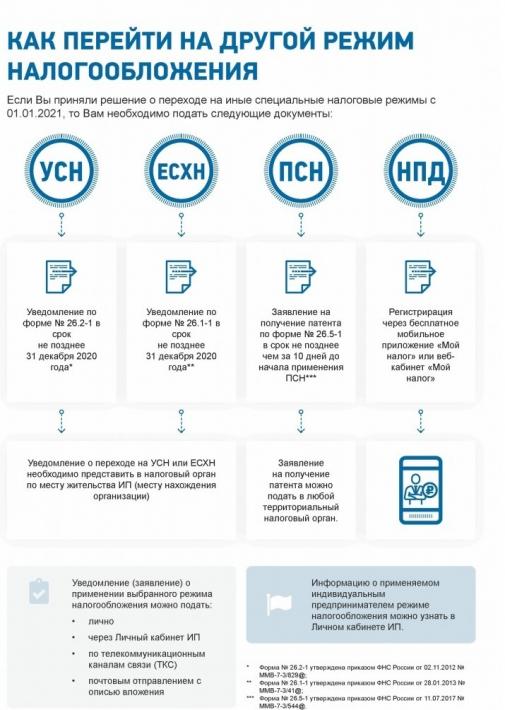

Если вы хотите в 2021 году оптимальные налоговые условия, то озаботиться переходом на другой спецрежим необходимо как можно скорее — к середине декабря вы должны понимать, куда будете переходить, чтобы успеть об этом сообщить налоговой. Сроки подачи уведомлений о переходе зависят от выбранного вами режима:

Чтобы перейти с нового года с ЕНВД на патентную систему налогообложения (ПСН), предпринимателю необходимо подать заявление по форме № 26.5-1 либо по форме, рекомендуемой ФНС России в приложении к письму от 18.02.2020 № СД-4-3/2815@ не позднее 31.12.2020 (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Чтобы перейти с ЕНВД на упрощенку с 1 января 2021 года, подайте в налоговую инспекцию по месту нахождения организации (по месту жительства ИП) уведомление по форме № 26.2-1. Срок подачи уведомления о переходе на упрощенку продлен до 31 марта 2020 года включительно (подробнее).

В уведомлении указывается выбранный объект налогообложения «доходы» или «доходы минус расходы» и код налогоплательщика «2».

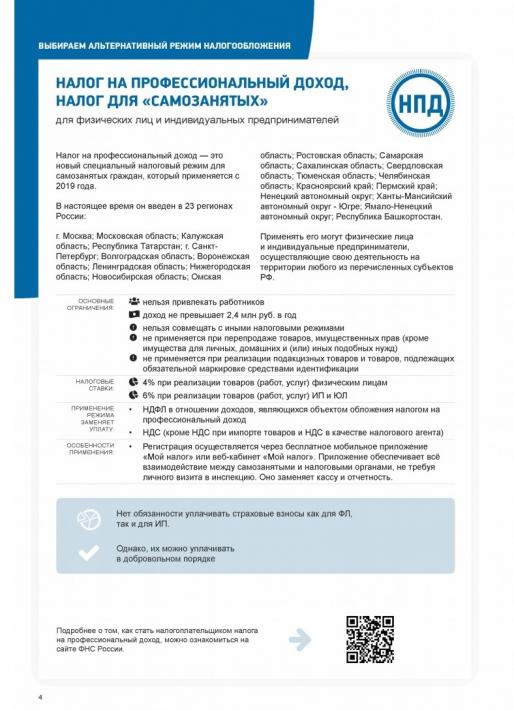

Зарегистрироваться в качестве самозанятого (плательщика налога на профессиональный доход, НПД) можно на специальном сайте ФНС России в любое время.

Для перехода на ЕСХН требуется подать в налоговую инспекцию по месту нахождения организации (по месту жительства ИП) уведомление по форме № 26.1-1 не позднее 31 декабря 2020 года.

Нужна помощь в заполнении документов о переходе с вмененки? Профессионалы 1С:Бухобслуживания помогут.

8. После перехода с ЕНВД требуется ли как-то отчитываться по вмененке за 2020-й год?

Независимо от того, на какой режим налогообложения вы перейдете с 2021 года, в налоговую инспекцию потребуется подать декларацию по ЕНВД за 4 квартал 2020 года.

Срок подачи — не позднее 20 января 2021 года.

Если проигнорировать этот момент, то неизбежны штрафы от налоговой.

9. Где подробнее узнать про нюансы перехода с вмененки?

Для тех, кто хочет досконально разобраться и не боится бухгалтерской терминологии — подробный лонгрид по отмене ЕНВД от юристов и экспертов информационной системы 1С:ИТС.

Для тех, кто предпочитает смотреть и слушать, а не читать, — полный комплект видео 1С:Лектория. В открытом доступе информация из первых рук — выступления чиновников ФНС России и экспертов «1С»:

10. Кто-нибудь мне поможет?

Вопросов действительно много, времени мало.

Все будет хорошо — не ломайте голову. Обратитесь к экспертам!

Специалисты сети 1С:БухОбслуживание окажут содействие в переходе с вмененки с учетом возможных нюансов, действующих на местном уровне.

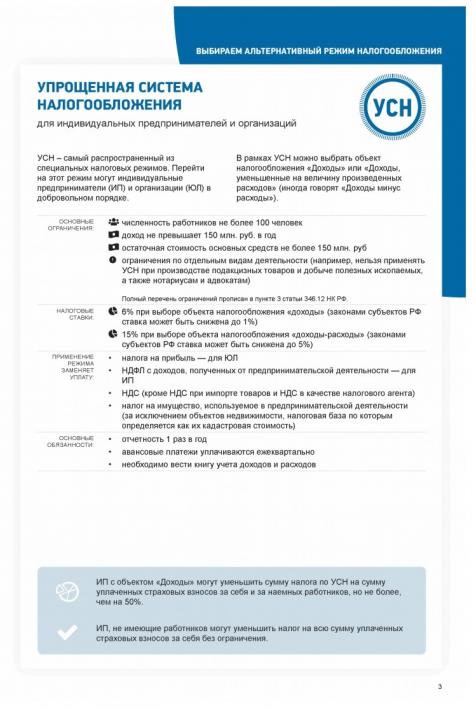

Компании на УСН могут самостоятельно выбирать и менять объект налогообложения. Если хотите это сделать с начала 2021 года, торопитесь. Уведомите налоговый орган до конца декабря. В статье расскажем, по какой форме подать заявление, и покажем, как считать авансы по налогу при УСН за I квартал 2021 года

Ставки налога при УСН

Организации и ИП на «упрощенке» самостоятельно выбирают объект налогообложения.

В ст. 346.14 НК РФ написано, что объект налогообложения — это доходы или доходы, уменьшенные на величину расходов.

Обратите внимание. Есть компании, которые могут работать только на объекте «доходы минус расходы». Например, это участники договора простого товарищества и доверительного управления имуществом.

От объекта зависят ставка и сумма налога, которую компания заплатит в бюджет. Власти субъектов вправе уменьшить величину ставки по своему усмотрению (ст. 346.20 НК РФ).

См. таблицу 1 ниже.

Таблица 1. Размер ставок по УСН

| Объект налогообложения | Величина ставок (в %) | |

|---|---|---|

| По умолчанию установленная НК РФ | Вправе ввести регионы | |

| Доходы | 6 | от 1 до 6 |

| Доходы минус расходы | 15 | от 5 до 15 |

Региональные ставки зависят от вида деятельности, размера или местонахождения организации. Например, в Волгоградской области платить «упрощенный» налог по ставке 1% могут компании на доходах, которые занимаются и зданием журналов и периодических изданий или с томатологической практикой (Закон Волгоградской области от 10.02.2009 № 1845-ОД).

Данные ставки применяются при условии, что лимит доходов с начала года не превысил

150 млн руб. и средняя численность работников не больше 100 человек.

С 2021 года чиновники расширили список «упрощенцев», которые могут работать на данном спецрежиме. Новые ставки и условия применения УСН смотрите в таблице 2.

Таблица 2. Повышеные ставки по УСН с 2021 года

| Объект налогообложения | Величина ставок (в %) Условия применения | |

|---|---|---|

| Доходы | 8 Доходы от 150 до 200 млн включительно Численность работников до 130 человек | |

| Доходы минус расходы | 20 Условия аналогичны объекту «доходы» | |

Налог по увеличенным ставкам считайте с квартала, в котором произошло превышение по доходам или численности. Авансовые платежи за прошлые периоды пересчитывать не нужно.

- Вопрос-ответ: ч то будет, если доходы компании превысят 200 млн руб.? В этом случае организация потеряет право применять УСН. Если численность сотрудников будет выше 130 человек, компания также слетит с «упрощенки». Об этом написано в п. 4 ст. 346.13 НК .

- Практическая ситуация. Компания ООО «Бук» находится в Волгоградской области. Применяет УСН «доходы» и платит налог по ставке 1%. По итогам II квартала 2021 года организации заработала 153 млн руб. Право на региональную ставку остается? Нет, в данном случае компания лишается льготной ставки. Р егиональные послабления не предусмотрены для организаций и ИП, которые платят налог по ставкам 8 и 20% ( п. 1-2 ст. 346.20 НК РФ).

Налоговые каникулы

В некоторых случаях местные власти могут установить для новых ИП налоговые каникулы с нулевой ставкой (п. 4 ст. 346.20 НК РФ). Объект налогообложения предпринимателя роли не играет. Для этого должны выполняться два условия:

- ИП работает в производственной, социально-научной сферах, оказывает бытовые услуги населению или сдает в наем помещения для временного проживания ;

- доходы от деятельности — не менее 70% от всех доходов предпринимателя.

Поступления от других видов деятельности перешли барьер в 30%? В таком случае применяйте стандартные ставки при «упрощенке»: 6 или 15%. Об этом написано в Письме Минфина РФ от 03.07.2018 № 03-11-11/46042.

Льгота действует не больше двух лет с начала работы ИП. Например, такие правила введены в Липецкой области ( Закон Липецкой области от 24.12.2008 № 233-ОЗ ).

Обратите внимание: чиновники Федеральным законом от 31.07.2020 № 266-Ф З продлили налоговые каникулы для предпринимателей на УСН до 31.12.2023 года.

- Практическая ситуация: ИП «Иванов А.П.» решил воспользоваться налоговыми каникулами. Деятельность ведет в Липецкой области. По итогам III квартала 2021 года он заработал 170 млн руб. Право на нулевую ставку остается? Нет, в этом случае предприниматель не может больше применять ставку 0%. Региональные льготы не положены для тех ИП, которые нарушили лимиты по доходам и численности и платят налог по ставкам 8 и 20%. Такой вывод можно сделать из п. 4 ст. 346.20 НК.

Выбор объекта налогообложения при УСН на 2021 год: «доходы» или «доходы минус расходы»

Прежде чем выбирать объект налогообложения, оцените плюсы и минусы каждого и посчитайте налоговую нагрузку.

При объекте «доходы» есть четыре основных преимущества:

- Меньшая ставка налога. Компании рассчитывают единый налог по ставке 6%.

- При убытках не нужно платить минимальный налог. Его платят только компании со ставкой 15% в двух случаях: за отчетный период расходы превысили доходы и сумма единого налога к уплате меньше суммы минимального налога.

- Налоговые вычеты. Организации могут уменьшать сумму единого налога на страховые взносы, взносы по договорам ДМС, больничные пособия за счет работодателя. Размер вычета не должен превышать 50% от суммы единого налога или авансового платежа (п. 3.1

ст. 346.21 НК РФ). - Единый налог можно уменьшить на торговый сбор. Сумму налога по УСН рассчитайте отдельно по той деятельности, по которой компания платит торговый сбор. Если размер торгового сбора по торговой деятельности больше суммы единого налога, компания может уменьшить налог до нуля. Об этом написано в Письме Минфина РФ от 07.10.2015 № 03-11-03/2/57373. В данной ситуации не действует ограничение 50%, как для вычетов по взносам и больничным.

Если компания работает на объекте «доходы минус расходы», у нее есть два преимущества:

- Единый налог можно уменьшить на убыток прошлых лет. Списать убыток можно в течение 10 лет. Например, если организация получила убыток в 2020 году, списывайте его не позднее 2030 года (п. 7 ст. 346.18 НК РФ). У компаний на доходах такой возможности нет.

- Налоговую базу можно уменьшить на расходы. При расчете единого налога учитывайте расходы на оплату труда, на обязательное страхование работников, на покупку основных средств, нематериальных активов, товаров для перепродажи и др. Однако список признаваемых расходов строго регламентирован и приведен в п. 1 ст. 346.16 НК. Есть затраты, которые учесть не получится. Например, кофе-брейк для клиентов компании или расходы по договору аутстаффинга (Письма Минфина России от 04.09.2013 № 03-11-06/2/36387 и от 26.04.2016 № 03-11-06/2/23984).

Рассмотрим на примерах, как рассчитать авансовый платеж по налогу на УСН за I квартал 2021 года по каждому объекту налогообложения.

- Пример 1. Организация работает на объекте «доходы»

Условия: доходы компании за I квартал 2021 года составили 900 000 руб. За этот период организация заплатила страховых взносов на сумму 20 500 руб. Расходы на оплату больничных листов составили 6 200 руб.

Шаг 1. Определим сумму авансового платежа по единому налогу:

900 000 руб. х 6% = 54 000 руб.

Шаг 2. Рассчитаем налоговый вычет:

20 500 руб. + 6 200 руб. = 26 700 руб.

Шаг 3. Вычислим итоговый размер авансового платежа:

54 000 руб. – 26 700 руб. = 27 300 руб.

Размер вычета не превысил 50% от налога по УСН (54 000 руб. / 2 = 27 000 руб.), поэтому бухгалтер взял его в расчет в полном объеме.

- Пример 2. Организация работает на объекте «доходы минус расходы»

Условия: доходы компании за I квартал 2021 года составили 700 000 руб., расходы —

400 000 руб. Также у компании есть убыток с 2019 года в размере 50 000 руб.

Рассчитаем сумму налога:

(700 000 руб. – 400 000 руб.) х 15% = 45 000 руб.

Списать убыток можно будет только по итогам 2021 года. Уменьшить авансовый платеж за квартал на сумму убытка нельзя (п. 7 ст. 346.18 НК РФ).

Смена объекта налогообложения при УСН

«Упрощенцы» не могут менять объект налогообложения в течение года. Например, если организация с начала 2020 года применяет объект «доходы», то перейти на «доходы минус расходы» она сможет только с 1 января 2021 года (ст. 346.14 НК РФ). Такое правило действует и для вновь созданных компаний. Об этом написано в Письме ФНС России № СД-3-3/2511 от 02.06.2016.

Если вы хотите поменять объект налогообложения с 2021 года, сообщите об этом в свою налоговую инспекцию. Используйте либо рекомендованную, либо произвольную форму уведомления. Подайте уведомление не позднее 31 декабря 2020 года. Если пропустите эту дату, отказаться от применяемой ставки налога можно будет только через год.

Систему налогообложения выбирают на этапе регистрации бизнеса. Обычно это упрощёнка или спецрежимы — патент и ЕНВД, реже — ОСНО и ЕСХН. Но этот выбор не навсегда, и, если режим перестал вас устраивать, его можно поменять.

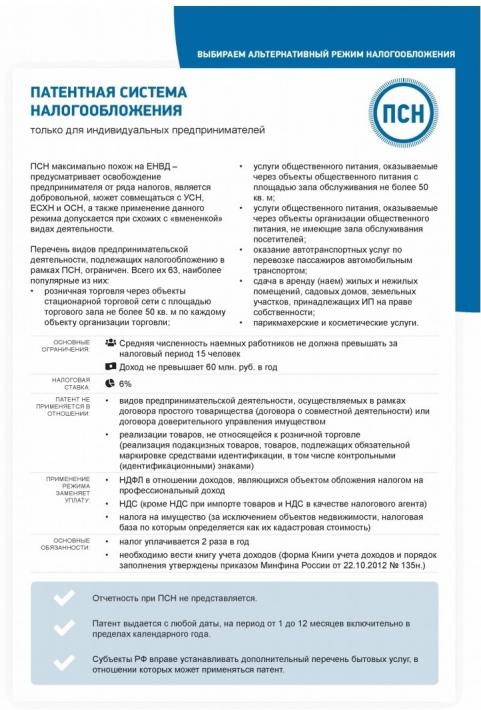

Патентная система налогообложения

ООО работать на патенте нельзя, а индивидуальные предприниматели могут перейти на эту систему налогообложения, если:

- численность работников не превышает 15 человек;

- законодательство соответствующего субъекта РФ разрешает применять патент;

- бизнес ИП включён в перечень видов предпринимательской деятельности для ПСН — на сайте ФНС проверьте, верно ли определился ваш регион, для этого поднимитесь в самый верх страницы.

Перейти на патент нельзя тому, чья деятельность из перечня осуществляется по договору простого товарищества или договору доверительного управления имуществом.

Когда и как перейти на патент

Заполните форму заявления и подайте её в налоговую за 10 дней до начала применения патента. Сделать это можно лично, через представителя, по почте ценным письмом или в электронном виде, например через оператора ЭДО.

Дальше работает налоговая. В течение пяти дней она выдаст вам патент или уведомит об отказе в его выдаче. Она же поставит вас на учёт — датой постановки будет день начала действия патента.

Подробнее об отказе от текущей системы налогообложения читайте в конце статьи.

Единый налог на вмененный доход

Перейти на ЕНВД могут только некоторые сферы бизнеса. Также существуют территориальные ограничения. Узнать, нет ли запретов в вашем регионе, можете в своём отделении налоговой или на сайте ФНС.

Когда и как перейти на ЕНВД

В течение пяти рабочих дней с начала деятельности подайте заявление о постановке на учёт в налоговую инспекцию по месту осуществления деятельности или по по месту нахождения организации ( в случае с ИП — по месту жительства).

Заявление для ООО — ЕНВД-1, заявление для ИП — ЕНВД-2

Когда будете заполнять заявление, не запутайтесь при выборе кода вида предпринимательской деятельности. Это не ОКВЭД, а код из Приложения № 5 к Порядку заполнения налоговой декларации по ЕНВД.

Упрощённая система налогообложения

Работать на УСН могут ИП и организации с доходом и остаточной стоимостью менее 150 млн рублей и небольшим штатом сотрудников — до ста человек.

Для организации есть особые условия:

- доля других компаний не должна превышать 25%,

- у вас не должно быть филиалов,

- по итогам девяти месяцев года, в котором вы подаёте уведомление о переходе на УСН, доходы организации не превышают 112,5 млн рублей ( ст. 346.12 НК РФ).

Когда и как перейти на УСН

Перейти на УСН можно с нового календарного года. Для этого подайте уведомление в инспекцию по месту нахождения организации или месту жительства ИП не позднее 31 декабря предшествующего года.

В уведомлении укажите:

- выбранный объект налогообложения;

- (для ООО) остаточную стоимость основных средств и размер доходов по состоянию на 1 октября предшествующего переходу года.

Если вы хотите перейти с одной УСН на другую, например с УСН «Доходы» на УСН «Доходы минус расходы», используйте форму 26.2−6.

Вынужденный переход на УСН с ЕНВД

Ждать конца года не нужно, если вы перестали быть налогоплательщиками ЕНВД.

Действуйте так:

- перейдите на УСН с начала того месяца, в котором прекращена обязанность по уплате единого налога;

- в течение первых пяти рабочих дней того же месяца подайте в ФНС заявление о снятии организации с учёта в качестве плательщика единого налога ( форма № ЕНВД-3).

- не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД отправьте в ФНС уведомление о переходе на УСН ( форма № 26.2−1).

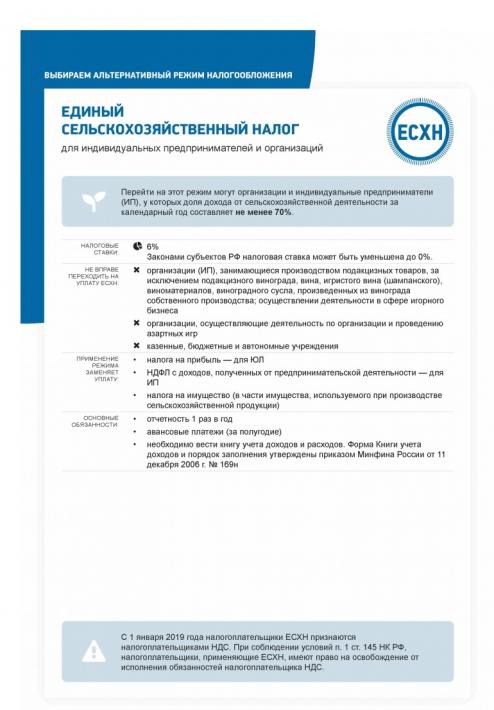

Единый сельскохозяйственный налог

Этот режим создан для производителей сельхозпродукции: молочных заводов, фермерских угодий, рыболовецких артелей. Также его применяют организации, которые оказывают услуги сельхозпроизводителям: косят траву, убирают урожай, пасут скот.

Доход этих компаний должен минимум на 70% состоять из прибыли от реализации сельхозпродуктов или услуг.

Когда и как перейти на ЕСХН

Выбрать ЕСХН можно с начала календарного года. Для этого составьте и отправьте уведомление в налоговую по месту нахождения организации или месту жительства ИП не позднее 31 декабря предыдущего года.

Общая налоговая система

Если вы решили, что вам выгоднее работать на этом режиме, дождитесь окончания года и подайте уведомление об отказе от текущей налоговой системы. В случае с ПСН никаких уведомлений писать не надо, вы автоматически перейдёте на ОСНО после окончания действия патента. Подробнее об уведомлениях и заявлениях на отказ рассказываем ниже.

На ОСНО могут работать все без ограничений

Как отказаться от текущего режима

Патент

Отказаться от ПСН можете до его получения — у вас есть целых 5 рабочих дней после запроса на его выдачу. Для этого напишите в налоговую заявление об отказе в свободной форме.

Чтобы уйти от патента в другое время, должны быть соблюдены следующие условия:

- Вы прекратили заниматься деятельностью, в отношении которой применяется ПСН. Для отказа в течение 10 дней напишите в налоговую заявление по форме № 26.5−4.

- Вы наняли больше 15-ти человек или сильно увеличили годовой доход, превысив ограничения работы по патенту. Для отказа напишите заявление по форме № 26.5−3 не позднее 10 дней с момента превышения ограничений.

ЕНВД

Уйти с ЕНВД, потому что вам выгоднее другой режим, можно с начала календарного года. Отказаться от него в другое время можно в двух случаях:

- вы не ведёте деятельность, попадающую под ЕНВД;

- вы больше не подходите под критерии плательщика единого налога.

В любом случае налоговая должна знать о вашем решении. В течение 5 дней с начала года или прекращения деятельности на ЕНВД отправьте заявление в ИФНС.

Компании отказываются от ЕНВД по форме ЕНВД-3, а ИП — по ЕНВД-4.

Упрощённая система

Отказаться от упрощёнки из-за смены режима можно только с начала года. Чтобы сообщить об этом инспекции, отправьте в ИФНС уведомление по форме № 26.2−3 не позднее 15 января.

Уйти от УСН в течение года можно только если вы перестали вести « упрощённую» деятельность, например сменили профиль бизнеса. Об этом нужно уведомить налоговую в течение 15 дней с момента окончания этой деятельности. Рекомендуемая форма уведомления — № 26.2−8.

ЕСХН

С сельскохозяйственным налогом ситуация такая же, как с УСН. Меняйте режим в начале года. В другое время — если вообще прекратили вести подходящий под ЕСХН бизнес. Только уведомите об этом налоговую не позднее чем через 15 дней после прекращения деятельности.

Коротко

- Выбранный налоговый режим не навсегда. Главное — соответствовать требованиям законодательства и подать бумаги вовремя.

- Перейти на упрощёнку и ЕСХН можно только с начала года, но у УСН есть исключение — вынужденный переход с ЕНВД.

- Перейти на патент и ЕНВД можно в течение года.

- Для смены режима чаще всего требуются заявление о переходе на новую систему налогообложения и уведомление об отказе от старой. Исключение — ОСНО и патент, там при отказе ничего писать не нужно.

- Если бизнес перестал соответствовать требованиям выбранной системы налогообложения, от неё нужно отказаться и сообщить об этом в налоговую. Иначе получите штраф, например по ст. 126 НК РФ.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

«Клерк» Рубрика ЕНВД

Иллюстрация: Ирина Григорьева / Клерк.ру

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

Читайте также: