Перечень заявлений о ввозе товаров и уплате косвенных налогов

Опубликовано: 16.05.2024

Зарегистрировано в Минюсте России 20 апреля 2015 г. N 36943

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 06.04.15 N ММВ-7-15/139@

ОБ УТВЕРЖДЕНИИ ФОРМЫ ПЕРЕЧНЯ

ЗАЯВЛЕНИЙ О ВВОЗЕ ТОВАРОВ И УПЛАТЕ КОСВЕННЫХ НАЛОГОВ,

ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ И ФОРМАТА ПРЕДСТАВЛЕНИЯ

В ЭЛЕКТРОННОМ ВИДЕ

В соответствии с пунктом 4 раздела 2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение N 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (Официальный интернет-портал правовой информации http://www.pravo.gov.ru, 16.01.2015)) приказываю:

форму Перечня заявлений о ввозе товаров и уплате косвенных налогов согласно приложению N 1 к настоящему приказу;

порядок заполнения Перечня заявлений о ввозе товаров и уплате косвенных налогов согласно приложению N 2 к настоящему приказу;

формат представления в электронном виде Перечня заявлений о ввозе товаров и уплате косвенных налогов согласно приложению N 3 к настоящему приказу.

2. Управлениям ФНС России по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и налогоплательщиков и обеспечить его исполнение.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы налогового контроля.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

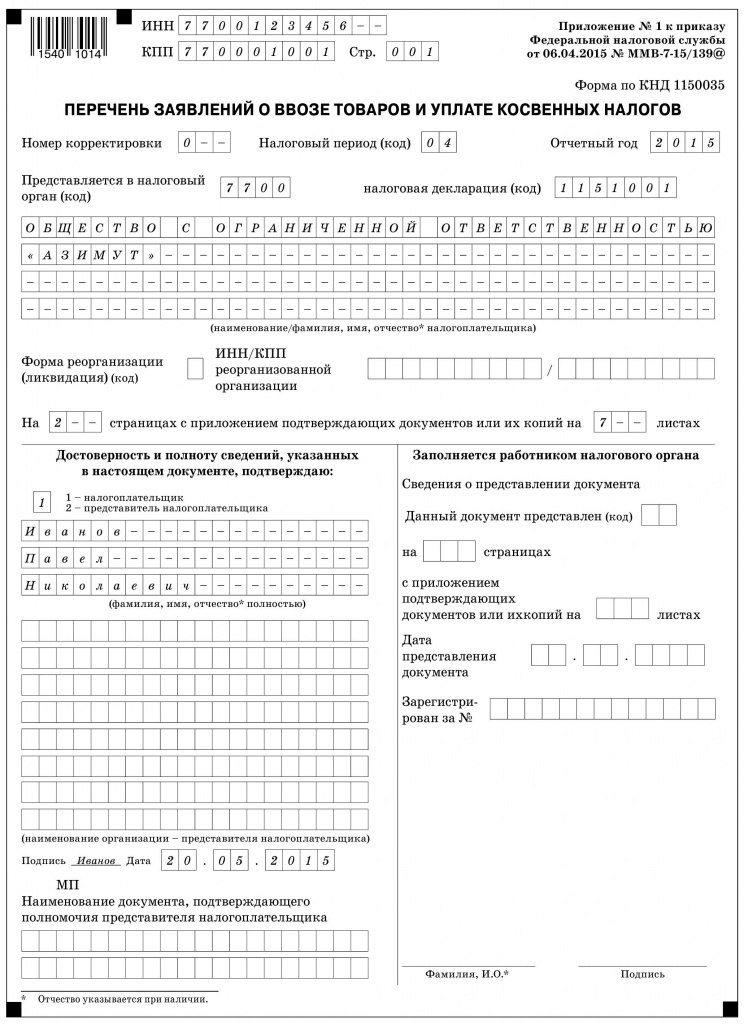

Приложение N 1

к приказу ФНС России

от 06.04.2015 N ММВ-7-15/139@

Форма по КНД 1150035

Утвержден

приказом ФНС России

от 06.04.2015 N ММВ-7-15/139@

ПОРЯДОК

ЗАПОЛНЕНИЯ ПЕРЕЧНЯ ЗАЯВЛЕНИЙ О ВВОЗЕ ТОВАРОВ И УПЛАТЕ

КОСВЕННЫХ НАЛОГОВ

1. Перечень заявлений о ввозе товаров и уплате косвенных налогов (далее - Перечень заявлений) включает в себя титульный лист и раздел 1 "Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов".

Перечень заявлений заполняется налогоплательщиками для его одновременного представления с налоговой декларацией и документами, предусмотренными пунктом 4 раздела 2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о Евразийском экономическом союзе от 29.05.2014), в налоговый орган для подтверждения обоснованности применения нулевой ставки налога на добавленную стоимость (далее - НДС) и (или) освобождения от уплаты акцизов.

2. При обнаружении налогоплательщиком в поданном им в налоговый орган Перечне заявлений ошибок и недостоверных сведений налогоплательщик вправе внести необходимые изменения в Перечень заявлений и представить в налоговый орган уточненный Перечень заявлений.

3. Налогоплательщик заполняет Перечень заявлений в электронном виде по утвержденному настоящим приказом формату или на бумажном носителе по утвержденной настоящим приказом форме, в том числе со штрих-кодом.

4. Перечень заявлений на бумажном носителе представляется в виде машиноориентированной формы, установленной настоящим приказом, распечатанной на принтере.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Перечня заявлений на бумажном носителе.

Каждому показателю Перечня заявлений в утвержденной машиноориентированной форме соответствует одно поле. В каждом поле указывается только один показатель.

Страницы Перечня заявлений имеют сквозную нумерацию, начиная с первого листа. Порядковый номер страницы проставляется в определенном для нумерации поле.

Показатель номера страницы (поле "Стр."), имеющий три знакоместа, записывается следующим образом:

для первой страницы - "001"; для тридцать третьей - "033".

Заполнение полей Перечня заявлений значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

5. При представлении Перечня заявлений, подготовленного с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 - 18 пунктов.

6. Особенности заполнения формы Перечня заявлений рукописным способом.

6.1. При заполнении полей формы Перечня заявлений должны использоваться чернила черного, фиолетового или синего цвета.

6.2. Заполнение текстовых полей формы Перечня заявлений осуществляется заглавными печатными символами.

6.3. В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк.

Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине показателя.

В случае, если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного ИНН организации "5024002119" в поле "ИНН" из двенадцати знакомест показатель заполняется следующим образом: "5024002119--".

7. Титульный лист Перечня заявлений заполняется налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства - члена Евразийского экономического союза, кроме раздела "Заполняется работником налогового органа".

8. При заполнении показателей "ИНН" и "КПП" вносятся ИНН и КПП, указанные в налоговой декларации, одновременно с которой представляется Перечень заявлений.

9. При заполнении показателя "Номер корректировки":

при представлении в налоговый орган первичного Перечня заявлений за налоговый период проставляется "0--", при представлении уточненного Перечня заявлений за соответствующий налоговый период указывается номер корректировки (например, "1--", "2--").

10. Показатель "Налоговый период (код)" заполняется в соответствии с кодами, определяющими налоговый период, указанный в налоговой декларации, одновременно с которой представляется Перечень заявлений.

11. При заполнении показателя "Отчетный год" вносится год, указанный в налоговой декларации, одновременно с которой представляется Перечень заявлений.

12. При заполнении показателя "Представляется в налоговый орган (код)" отражается код налогового органа, в который представляется Перечень заявлений, соответствующий коду налогового органа, указанному в налоговой декларации, одновременно с которой представляется Перечень заявлений.

13. При заполнении показателя "Налоговая декларация (код)" указывается значение кода формы по классификатору налоговой документации из налоговой декларации, одновременно с которой представляется Перечень заявлений.

14. При заполнении показателя "наименование/фамилия, имя, отчество налогоплательщика" указывается наименование организации либо наименование отделения иностранной организации, осуществляющего деятельность на территории Российской Федерации, которое уполномочено иностранной организацией представлять налоговые декларации и уплачивать налоги в целом по операциям всех находящихся на территории Российской Федерации отделений иностранной организации, а в случае представления Перечня заявлений индивидуальным предпринимателем указываются его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

--------------------------------------------------------------

Отчество указывается при наличии.

15. При представлении в налоговый орган по месту учета организацией-правопреемником Перечня заявлений по операциям, осуществленным реорганизованной организацией (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое), в верхней части титульного листа указываются ИНН и КПП организации-правопреемника. В поле "налогоплательщик" указывается наименование реорганизованной организации.

Коды форм реорганизации и код ликвидации указываются в соответствии с приложением N 1 к настоящему Порядку.

В полях "ИНН/КПП реорганизованной организации" указываются соответственно ИНН и КПП, которые присвоены организации до реорганизации налоговым органом по месту ее нахождения (по налогоплательщикам, отнесенным к категории крупнейших, - налоговым органом по месту учета в качестве крупнейшего налогоплательщика).

16. При заполнении показателя "На ____ страницах" указывается количество страниц, на которых составлен Перечень заявлений.

17. При заполнении показателя "с приложением подтверждающих документов или их копий на ____ листах" отражается количество листов документа, подтверждающего полномочия представителя налогоплательщика (в случае представления Перечня заявлений представителем налогоплательщика).

18. В Разделе Титульного листа Перечня заявлений "Достоверность и полноту сведений, указанных в настоящем документе, подтверждаю:" указывается:

1 - если документ представлен налогоплательщиком или его законным представителем, включая участников товариществ, доверительных управляющих, концессионеров, участников договоров инвестиционного товарищества - управляющих товарищей, ответственных за ведение налогового учета;

2 - если документ представлен уполномоченным представителем налогоплательщика.

При заполнении Перечня заявлений организациями указывается построчно фамилия, имя и отчество руководителя организации полностью (в поле "фамилия, имя, отчество "), ставится его подпись (в месте, отведенном для подписи), которая заверяется печатью организации, и проставляется дата подписания.

--------------------------------------------------------------

Отчество указывается при наличии.

При заполнении Перечня заявлений индивидуальными предпринимателями ставится подпись индивидуального предпринимателя в месте, отведенном для подписи, и дата подписания.

При заполнении Перечня заявлений организацией - представителем налогоплательщика указываются наименование организации-представителя (в поле "наименование организации - представителя налогоплательщика"), построчно фамилия, имя и отчество руководителя уполномоченной организации полностью (в поле "фамилия, имя, отчество "), ставится его подпись (в месте, отведенном для подписи), которая заверяется печатью организации, проставляется дата подписания.

--------------------------------------------------------------

Отчество указывается при наличии.

При заполнении Перечня заявлений физическим лицом - представителем налогоплательщика указываются построчно фамилия, имя и отчество физического лица полностью (в поле "фамилия, имя, отчество "), ставится его подпись (в месте, отведенном для подписи), проставляется дата подписания.

--------------------------------------------------------------

Отчество указывается при наличии.

При заполнении Перечня заявлений представителем налогоплательщика указывается наименование документа, подтверждающего полномочия представителя налогоплательщика. При этом к Перечню заявлений прилагается копия указанного документа.

19. Раздел "Заполняется работником налогового органа" содержит следующие сведения о представлении Перечня заявлений: код способа и вида представления (в соответствии со справочником, приведенным в приложении N 2 к настоящему Порядку); количество страниц Перечня заявлений; количество листов подтверждающих документов или их копий; дату представления Перечня заявлений и номер, под которым зарегистрирован Перечень заявлений, фамилии и инициалах имени и отчества работника налогового органа, принявшего Перечень заявлений, его подпись.

--------------------------------------------------------------

Отчество указывается при наличии.

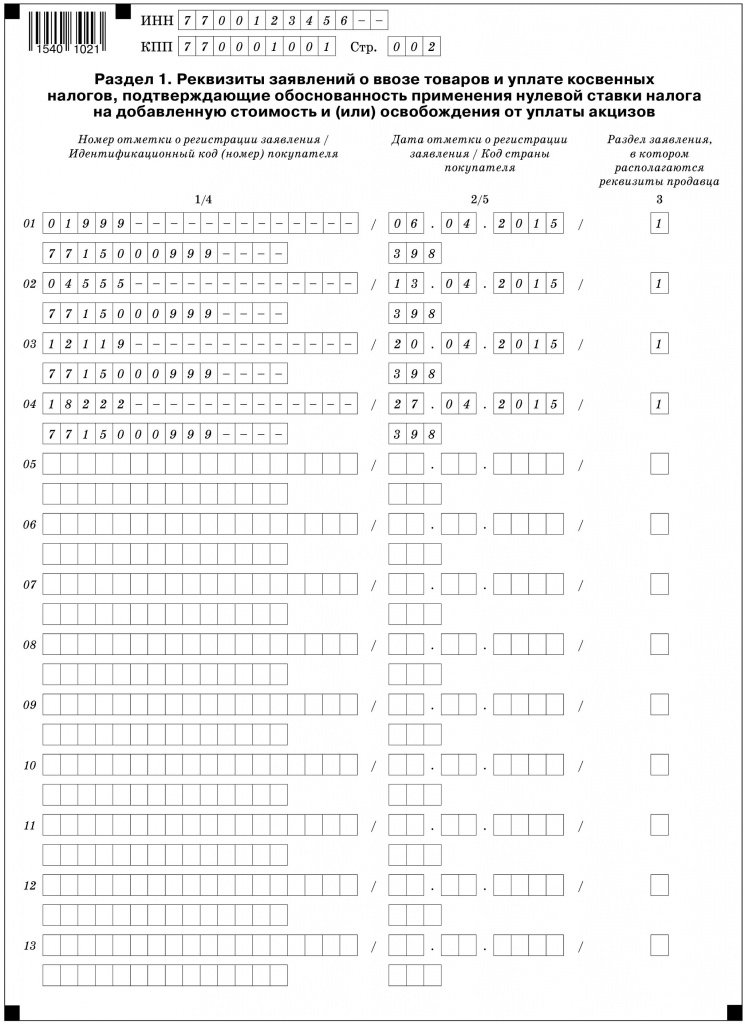

20. В раздел 1 Перечня заявлений включаются сведения по заявлениям о ввозе товаров и уплате косвенных налогов, информация о которых поступила в налоговые органы Российской Федерации.

21. При заполнении показателей "ИНН" и "КПП" вносятся ИНН и КПП, указанные в налоговой декларации, одновременно с которой представляется Перечень заявлений.

22. В графах раздела 1 Перечня заявлений указываются следующие сведения:

а) при заполнении показателя "Номер отметки о регистрации заявления" указывается номер отметки о регистрации заявления о ввозе товаров и уплате косвенных налогов при представлении в налоговый орган, присвоенный налоговым органом импортера и указанный в разделе 2 заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (освобождение от налогообложения). Показатель является обязательным к заполнению;

б) при заполнении показателя "Дата отметки о регистрации заявления" указывается дата отметки о регистрации заявления о ввозе товаров и уплате косвенных налогов при представлении в налоговый орган, проставленная налоговым органом импортера в разделе 2 заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (освобождение от налогообложения). Показатель является обязательным к заполнению;

в) при заполнении показателя "Раздел заявления, в котором располагаются реквизиты продавца" указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (освобождение от налогообложения), содержащий сведения о реквизитах (ИНН) налогоплательщика-экспортера (продавца). Показатель является обязательным к заполнению, может принимать значение 1 или 3, соответствующее первому или третьему разделу заявления о ввозе товаров и уплате косвенных налогов, в соответствии с пунктом 2 Правил заполнения заявления о ввозе товаров и уплате косвенных налогов (Приложение N 2 к Протоколу об обмене информацией в электронном виде между налоговыми органами государств - членов Евразийского экономического союза об уплаченных суммах косвенных налогов ("Финансовая газета", N 30, 22.07.2010)), заполняемым налогоплательщиком-импортером при представлении заявления о ввозе товаров и уплате косвенных налогов в налоговый орган;

г) при заполнении показателя "Идентификационный код (номер) покупателя" указывается идентификационный код (номер) налогоплательщика-импортера (покупателя), заполнившего заявление о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (освобождение от налогообложения). Показатель является обязательным к заполнению;

д) при заполнении показателя "Код страны покупателя" указывается цифровой код государства - члена Евразийского экономического союза налогоплательщика-импортера (покупателя), заполнившего заявление о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (освобождение от налогообложения), согласно Общероссийскому классификатору стран мира (ОКСМ). Например, код 398 - код Республики Казахстан, код 112 - код Республики Беларусь. Показатель является обязательным к заполнению.

Утвержден

приказом ФНС России

от 06.04.2015 N ММВ-7-15/139@

Опубликована форма документа и порядок ее заполнения, которая необходима для соблюдения порядка налогообложения в рамках

правоотношений Договора о Евразийском экономическом союзе (ЕАЭС).

О новых документах при экспорте товаров с территории ЕАЭС

Приказом ФНС России от 06.04.2015 № ММВ-7-15/139@ утверждена форма документа, который называется «Перечень заявлений о ввозе товаров и уплате косвенных налогов». Вместе с формой документа утверждены также Порядок заполнения и формат представления этого перечня в электронном виде.

Указанные выше документы приняты в рамках правоотношений Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014, в котором сторонами являются следующие государства: Российская Федерация, Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика.

О взимании косвенных налогов

Напомним, порядок взимания косвенных налогов при экспорте и импорте товаров (выполнении работ, оказании услуг) в отношении государств — членов ЕАЭС регламентируется соответствующим Протоколом — Приложение № 18 к Договору ЕАЭС. В частности, в Разделе II данного Протокола закреплены правила при экспорте товаров. Установлено, что налогоплательщик государства — члена ЕАЭС при экспорте товаров на территорию другого государства — члена применяет нулевую ставку НДС и (или) освобождение от уплаты акцизов.

Для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов налогоплательщик, с территории которого вывезены товары, обязан представить в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договоры (контракты), заключенные с налогоплательщиком другого государства — члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС;

- выписку банка, подтверждающую фактическое поступление на счет налогоплательщика-экспортера выручки от реализации экспортированных товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств);

- транспортные (товаросопроводительные) документы.

Под пунктом 3 вместе с самими заявлениями о ввозе товаров предусмотрен также документ, именуемый «перечень заявлений», форма которого и утверждена опубликованным приказом ФНС.

Рассматриваемый Перечень заявлений подается в налоговые органы Российской Федерации, и заполняется он налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (т. е. экспорт с территории РФ).

Важно помнить: сведения, включенные налогоплательщиком в Перечень заявлений, будут проверяться в налоговом органе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией, предусмотренного Протоколом от 11.12.2009 (в редакции от 31.12.2014) «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Если сведения, представленные налогоплательщиком, не соответствуют данным налогового органа, налоговики вправе будут взыскать сумму косвенных налогов с пенями.

Основные требования по заполнению Перечня заявлений

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1 «Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов».

Налогоплательщик может заполнить Перечень заявлений как в бумажном, так и в электронном виде.

При любом способе формирования документа необходимо учесть некие общие правила. Например, использование сквозной нумерации страниц, запрет на исправление ошибок корректирующим средством и на применение двусторонней печати.

Если используется электронная форма документа, то тут бухгалтеру немного легче — он освобожден от части рутинной работы по заполнению документа или проверке правильности его оформления, за него это сделает программа.

При ручном оформлении документа необходимо помнить, что заполнение полей Перечня заявлений любых показателей (текстовых, числовых, кодовых) необходимо производить слева направо, начиная с первого (левого) знакоместа.

В незаполненных полях (знакоместах, «клеточках») ставится прочерк. Это относится как к полностью, так и к частично заполненным показателям.

Например, показатель «ИНН» для юридического лица следует отражать по следующей схеме: «7700123456——». Правда, есть и исключение, номера страниц заполняются без прочерков по примеру: «001», «002», «003» и т. д.

Большинство показателей Титульного листа рассматриваемого документа давно знакомы российскому налогоплательщику. Это ИНН и КПП налогоплательщика, код налогового периода и отчетный год, номер корректировки и пр. Все они заполняются как обычно.

Перечень заявлений может представить как сам налогоплательщик, так и его законный или уполномоченный представитель.

При этом в специальном разделе Титульного листа, в котором подтверждается достоверность и полнота представленных сведений, под кодом «1» может значиться следующее лицо:

- налогоплательщик;

- законный представитель (включая участника товарищества, доверительного управляющего, концессионера, участника договора инвестиционного товарищества, ответственного за ведение налогового учета).

Значение «2» указывается, только если документ представлен уполномоченным представителем налогоплательщика.

В этом же разделе отражаются сведения о представителе налогоплательщика (ФИО физического лица или наименование юридического лица), а также данные о документе, подтверждающем его полномочия. Ранее таким документом, как правило, являлась доверенность. Теперь список уполномоченных лиц расширен, поэтому и документы могут быть разные. В поле для указания приложений к Перечню заявлений (подтверждающих документов или их копий) надо будет в этом случае указать количество листов документа, подтверждающего полномочия любого представителя организации

Особенности заполнения в связи с реорганизацией

Приведем дополнительные правила для тех случаев, когда рассматриваемый документ заполняется организацией-правопреемником.

Правопреемник представляет Перечень заявлений (а также соответствующие декларации и иные необходимые документы) в налоговый орган по месту своего учета.

В Титульном листе факт реорганизации в первую очередь отразится в специальном поле «Форма реорганизации (ликвидации) (код)». В нем могут быть указаны следующие коды:

- 0 — ликвидация организации;

- 1 — преобразование одного юридического лица в другое;

- 2 — слияние нескольких юридических лиц;

- 3 — разделение юридического лица;

- 5 — присоединение к другому юридическому лицу;

- 6 — разделение с одновременным присоеди- нением.

Такие коды закреплены в Приложении 1 к Порядку заполнения Перечня заявлений.

Правопреемник должен отразить прежние данные об ИНН и КПП до реорганизации в поле «ИНН и КПП реорганизованной организации». А вот в верхней части Титульного листа и Раздела 1 необходимо указывать свои данные, то есть ИНН и КПП правопреемника.

Правила взаимосвязи

При заполнении Перечня заявлений важно учесть тот момент, что часть показателей в Перечне должна отражаться аналогично тем значениям, данные которых используются непосредственно в самих заявлениях или налоговых декларациях по НДС и акцизам, на основании сведений из которых и формируется Перечень заявлений.

Например, в Перечне заявлений и в декларации по НДС должны совпадать ИНН и КПП налогоплательщика, налоговый период, код налогового органа и пр.

Обратите внимание на показатель «Налоговая декларация (код)». В нем необходимо указывать значение кода формы по классификатору налоговой документации (код КНД) из налоговой декларации, одновременно с которой представляется Перечень заявлений. Чуть выше мы отметили, что Перечень заявлений подается в налоговый орган не сам по себе, он входит в комплект обязательных документов, подаваемых с налоговой декларацией. Это может быть декларация по НДС (код по КНД 1151001) или по акцизам (код по КНД 1151084 или 1151074).

Действующая налоговая декларация по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Декларация по акцизам на подакцизные товары, за исключением табачных изделий, утверждена приказом ФНС России от 14.06.2011 № ММВ-7-3/369@, по табачным изделиям — от 14.11.2006 № 146н.

Напомним о самих заявлениях, сведения из которых должны отражаться в Разделе 1 Перечня. Форма заявления закреплена в Приложении № 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Итак, из заявлений в Перечень заносятся такие данные:

- номер отметки о регистрации заявления;

- дата отметки о регистрации заявления.

Оба показателя берутся из раздела 2 заявления. Номер отметки и дата проставляются в заявлении налоговым органом импортера при подтверждении уплаты косвенных налогов.

Далее отражается показатель «Идентификационный код (номер) покупателя», в котором указывается код или номер покупателя, которым выступает налогоплательщик-импортер, заполнивший заявление, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения).

В поле «Раздел заявления, в котором располагаются реквизиты продавца» указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения). Этим разделом заявления может быть только первый или третий, именно в них содержатся сведения о реквизитах (ИНН) налогоплательщика-экспортера, то есть продавца.

При этом в Разделе 3 заявления отражаются сведения о сделках налогоплательщика — налогового агента. Продавцом в этом случае выступает комитент, доверитель или принципал. В Разделе 1 заявления указываются сведения по сделкам обычного налогоплательщика косвенных налогов, которые были осуществлены по контрактам на поставку товаров, по договорам лизинга, переработки давальческого сырья, а также в случае заключения договора о приобретении товара у физического лица, не являющегося предпринимателем.

Все указанные выше показатели являются обязательными к заполнению.

Дополнительно напомним коды стран, участвующие в Евразийском экономическом союзе, которые тоже придется отражать в Разделе 1 Перечня заявлений:

- 051 — код Республики Армении;

- 112 — код Республики Беларусь;

- 398 — код Республики Казахстан;

- 417 — код Кыргызской Республики;

- 643 — код Российской Федерации.

В заключении приведем пример заполнения рассматриваемого документа. Примем, что Перечень заявлений сформирован по данным российского юридического лица по операциям экспорта, произведенным в апреле текущего года. Товары реализованы в Республику Казахстан. Документ заполнялся в электронном виде (прочерки в незаполненных знакоместах не проставлялись.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Полноценный автоматизированный учет НДС при ввозе товаров из государств Таможенного союза в конфигурации в УПП 1.3 не поддерживается, и в данной редакции развития в этом направлении не планируется.

В случае, если такие операции встречаются систематически, имеет смысл доработать конфигурацию.

Ниже изложены особенности исчисления и уплаты НДС у покупателя при ввозе товаров из стран ЕАЭС на примере типовой конфигурации 1С:Предприятие 8.3 (8.3.15.1830) Управление производственным предприятием, редакция 1.3 (1.3.147.1) .

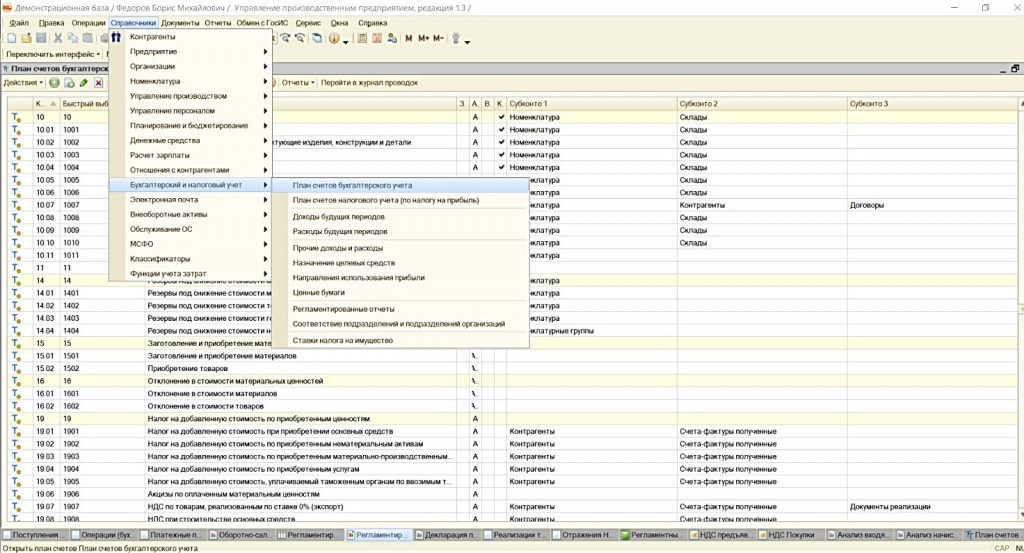

1. Добавление субсчета 19.10

В целях корректного заполнения Декларации по НДС, предлагаю ввести дополнительный субсчет, на котором будет отображаться НДС, который необходимо начислить и оплатить налоговому органу по месту постановки на учет налогоплательщика при ввозе товаров с территории стран ЕАЭС.

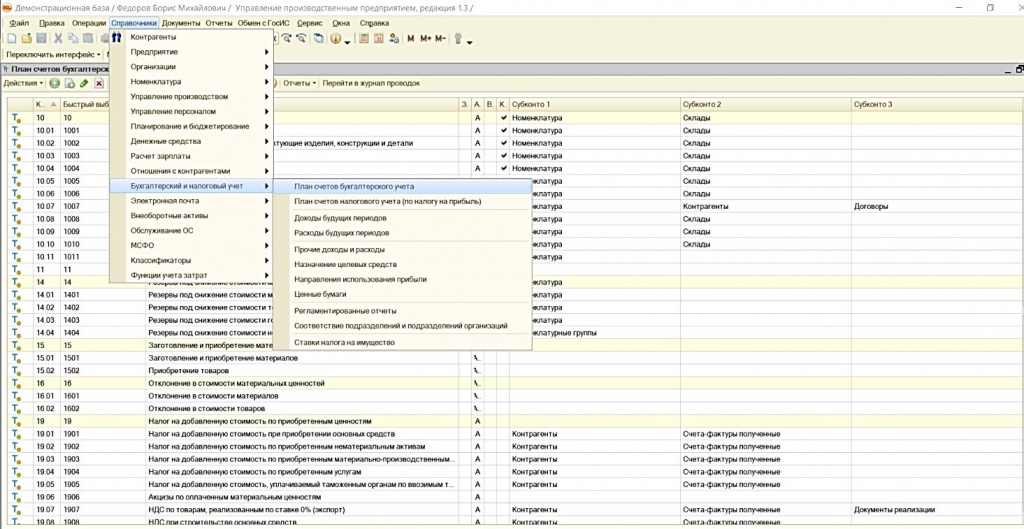

Для этого необходимо зайти в Справочники – Бухгалтерский и налоговый учет – План счетов бухгалтерского учета (см.Рисунок 1):

Рисунок 1. Добавление нового субсчета

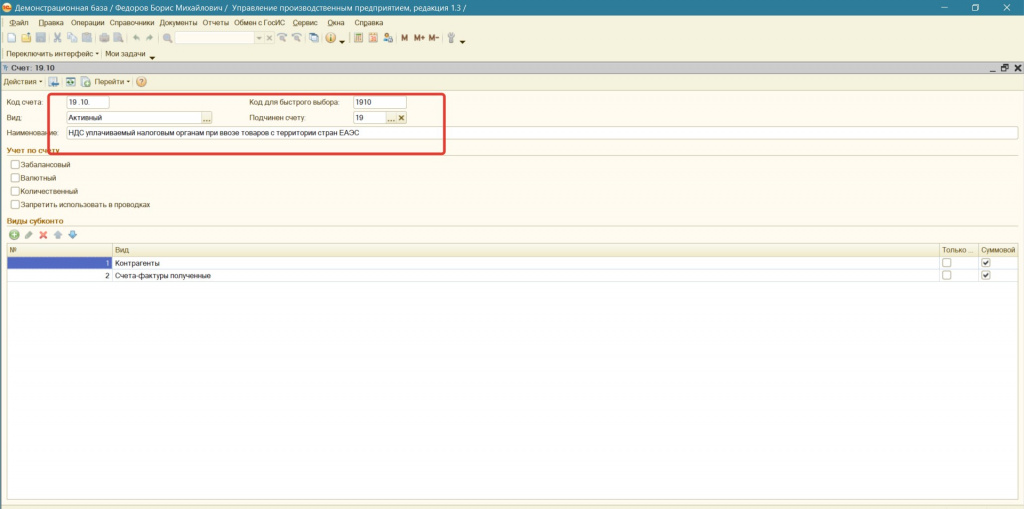

Копированием счета 19.05 создать счет 19.10:

Убедившись, что элемент плана счетов скопирован (см. статус: Счет:Создание), вносим изменения в три поля:

Код счета – 19.10;

Код быстрого набора - 1910;

Наименование – НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС.

В итоге должны получить следующий вид (см. Рисунок 2):

Рисунок 2. Создание субсчета 19.10

В дальнейшем, при работе с операциями по импорту из стран ЕАЭС необходимо использовать данный субсчет.

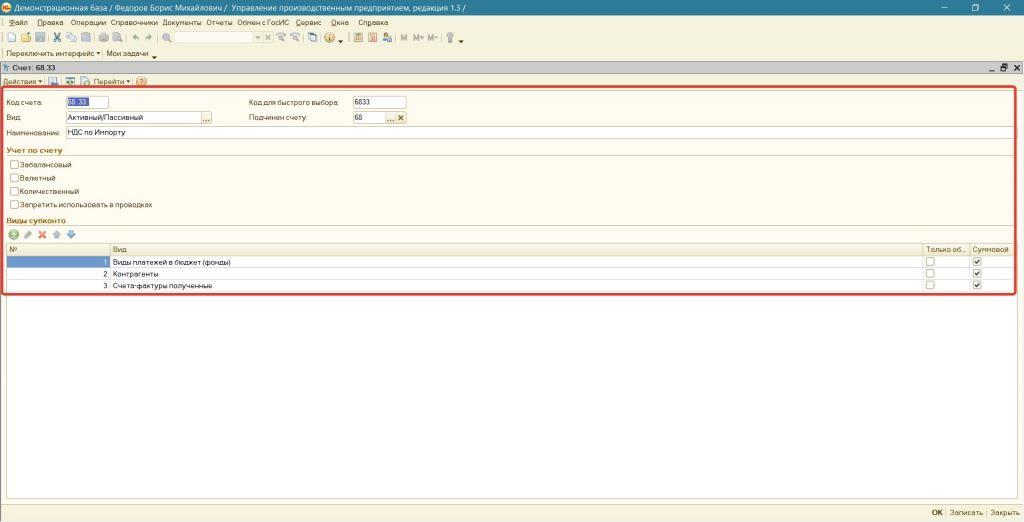

2. Добавление субсчета 68.33

Копированием счета 68.22 создаем счет 68.33.

Убедившись, что элемент плана счетов скопирован, вносим изменения в поля:

Код счета – 68.33;

Код быстрого набора - 6833;

Наименование – НДС по Импорту.

Виды субконто выбираем следующие:

Виды платежей в бюджет (фонды);

Признак учета для выбранных субконто оставляем - суммовой.

Рисунок 3. Добавление нового субсчета

В итоге должны получить вид, отображенный на рисунке 4:

Рисунок 4. Создание субсчета 68.33

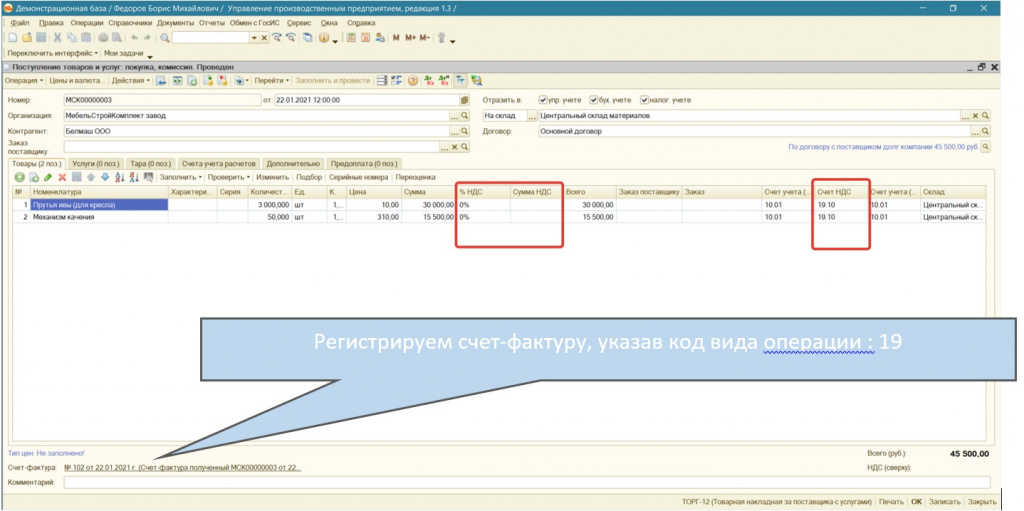

Оформляем поступление товаров из государств-членов ЕАЭС документом «Поступление товаров и услуг» (см. Рисунок 5), заполняя данными из первичных документов контрагента.

При вводе данных важно понимать, что значение «% НДС» обязательно «0 %», а не «Без НДС». Это две принципиально разные ставки. Поле «Сумма НДС», согласно первичным документам поставщика, остается пустым.

Для учета НДС выбираем ранее созданный счет 19.10 «НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС».

Рисунок 5. Документ "Поступление товаров и услуг" с видом операции "Покупка, комиссия"

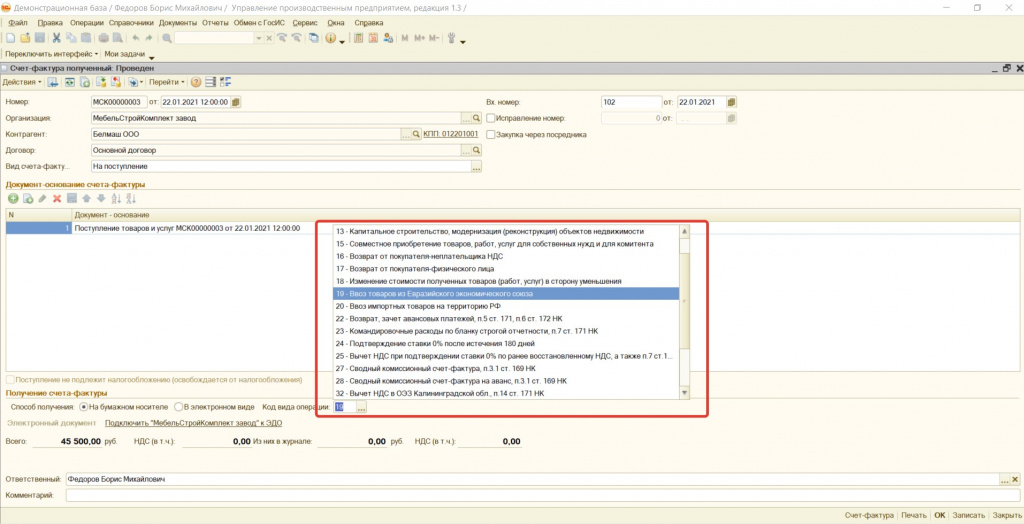

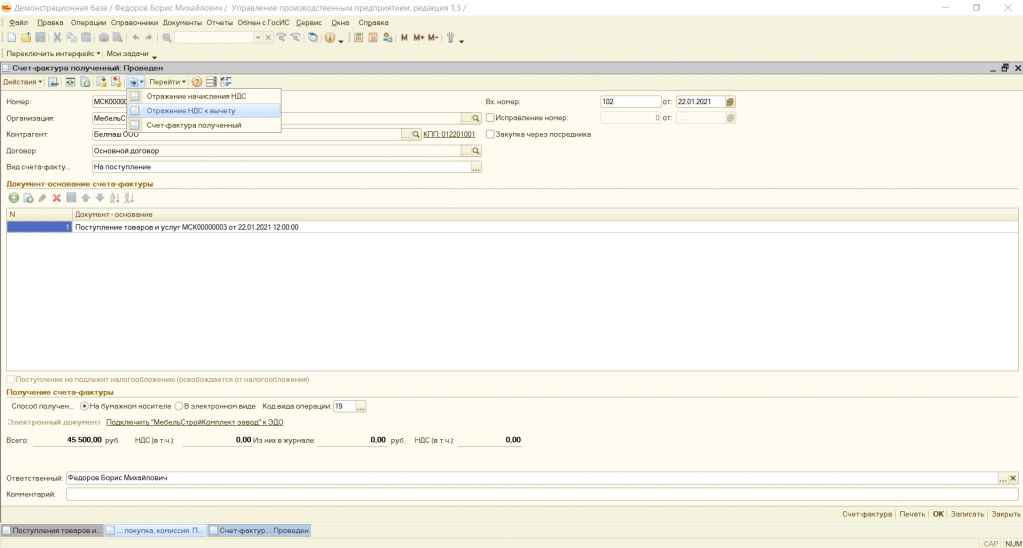

Регистрируя счет-фактуру необходимо обратить внимание на код вида операции. Он должен быть – 19 «Ввоз товаров из Евразийского экономического союза» (см.Рисунок 6).

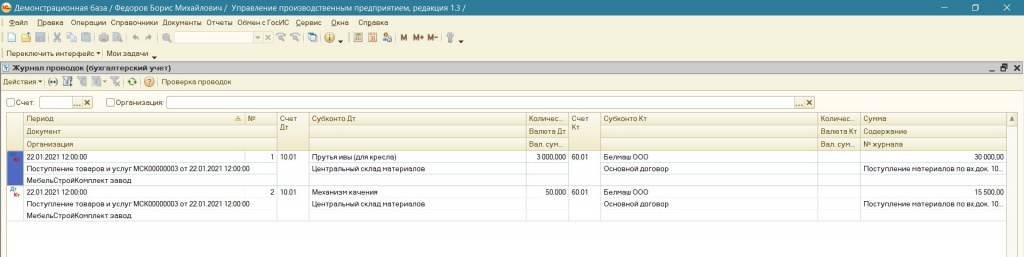

В результате оформления документа «Поступление товаров и услуг» получим проводки отображенные на Рисунке 7:

Рисунок 7. Результат оформления документа "Поступление товаров и услуг"

4. Начисление НДС подлежащего уплате по ввезенному товару

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

Сумма НДС определяется по следующей формуле:

Сумма импортного НДС = Налоговая база * Ставка НДС

Налоговая база = Стоимость приобретенных товаров, увеличенная на сумму акцизов (если приобретены подакцизные товары).

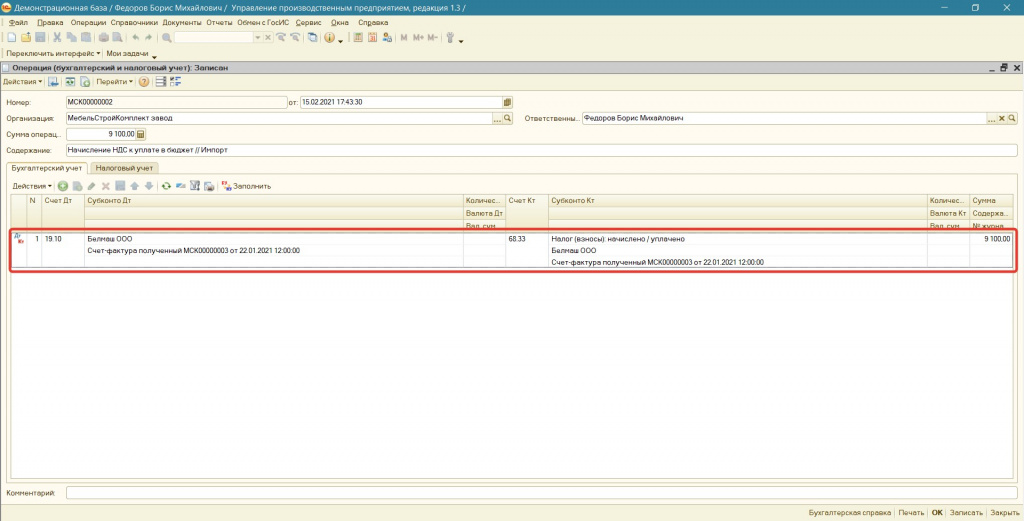

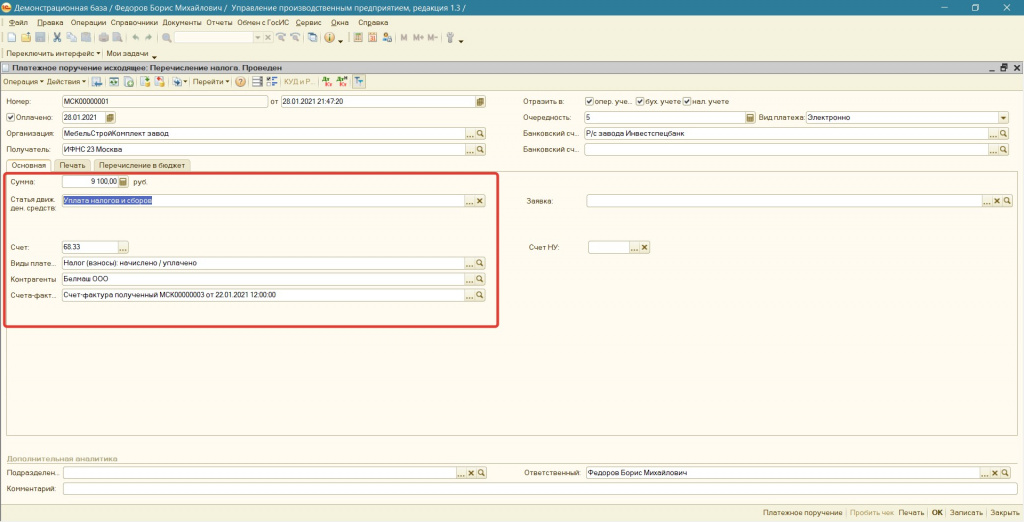

Начисление НДС к уплате в бюджет формируем документом «Операция (бухгалтерский и налоговый учет) (см. Рисунок 8):

- Налог (взносы): начислено / уплачено

- Счет-фактуру полученный (созданный при поступлении товара)

- Счет-фактуру полученный (созданный при поступлении товара)

Для рассматриваемого примера сумма НДС по ввезенному импортному товару, подлежащая уплате в бюджет составляет:

9 100 руб. = 45 500 руб. * 20%

Рисунок 8. Документ «Операция (бухгалтерский и налоговый учет)»

5. Уплата начисленной суммы НДС в бюджет

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в январе 2021 г., то перечислить ввозной НДС нужно не позднее 22.02.2021г.

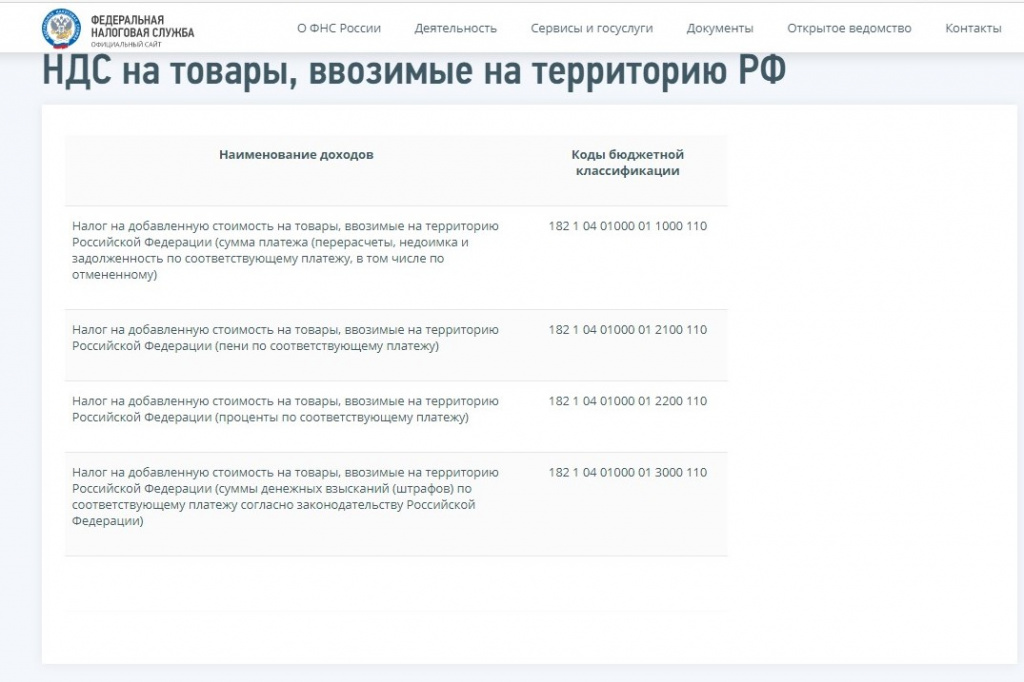

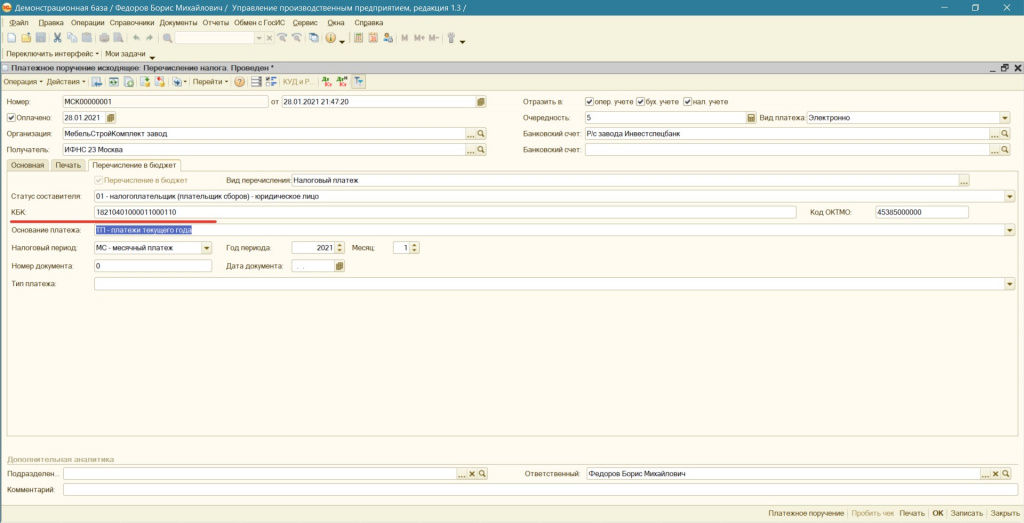

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК (см.Рисунок 9).

Рисунок 9. КБК по НДС

Для выполнения данной операции необходимо создать документ "Платежное поручение" (Примечание: платежное поручение составляется по каждому оформленному заявлению о ввозе товаров) с указанием (см. Рисунок 11 и Рисунок 12):

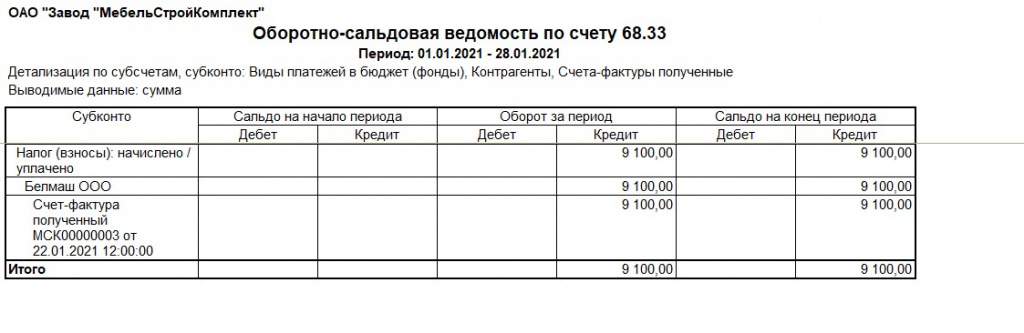

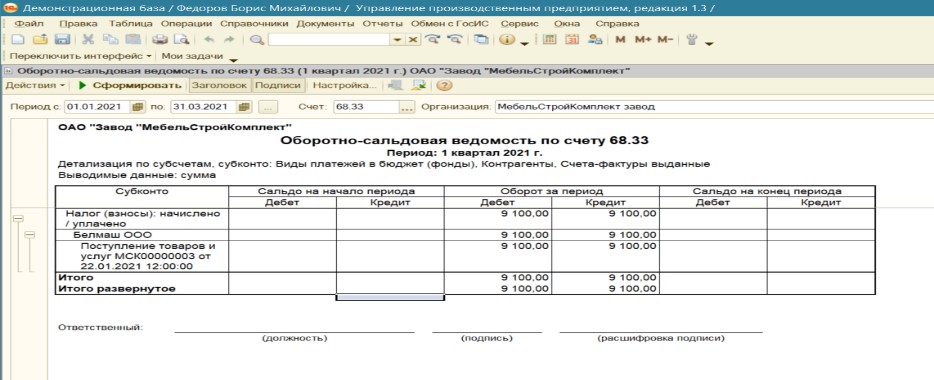

- суммы начисленного НДС, которая к данному этапу отображается в ОСВ по кредиту счета 68.33 в разрезе конкретного поступления (см. Рисунок 10);

Рисунок 10. Оборотно-сальдовая ведомость по счету 68.33

- статьи движения денежных средств – «Уплата налогов и сборов»;

- ранее созданного счета учета налога «68.33» с заполнением трех субконто:

Виды платежей в бюджет (фонды) – «Налог (взносы): начислено / уплачено;

Рисунок 11. Документ «Платежное поручение (исходящее)»

Рисунок 12. Документ «Платежное поручение (исходящее)». Заполнение КБК

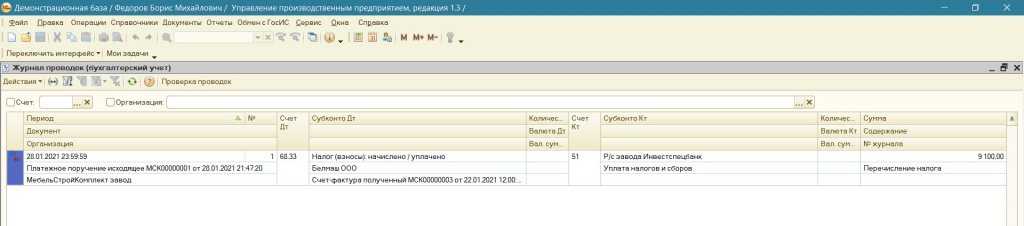

В результате операций уплаты НДС по импорту получим результат отображенный на Рисунке 13.

ОСВ счета 68.33 примет следующий вид:

Рисунок 13. Проводки и оборотно-сальдовая ведомость по счету 68.33 в результате уплаты НДС

6. Составление заявления о ввозе товаров и уплате косвенных налогов

В этот же срок налогоплательщик обязан представить в налоговый орган соответствующую налоговую декларацию (п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС)). Вместе с ней представляется пакет документов, предусмотренный пунктом 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС). В него входят заявление о ввозе товаров по форме, утвержденной Протоколом от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов». Если оно подается в бумажной форме, заполнить его требуется в четырех экземплярах (пп. 1 п. 20 Протокола). Кроме того, нужно сдать копию банковской выписки, подтверждающей уплату НДС, договора (контракта), на основании которого куплено ввозимое имущество, транспортных, товаросопроводительных и иных документов, подтверждающих ввоз товара, если таковые составлялись, и счета-фактуры иностранного продавца, если таковой выставлялся.

Формирование заявления о ввозе товаров производится в программе (при Полном интерфейсе): Справочники – Бухгалтерский и налоговый учет – Регламентированные отчеты – Журнал – Налоговая отчетность.

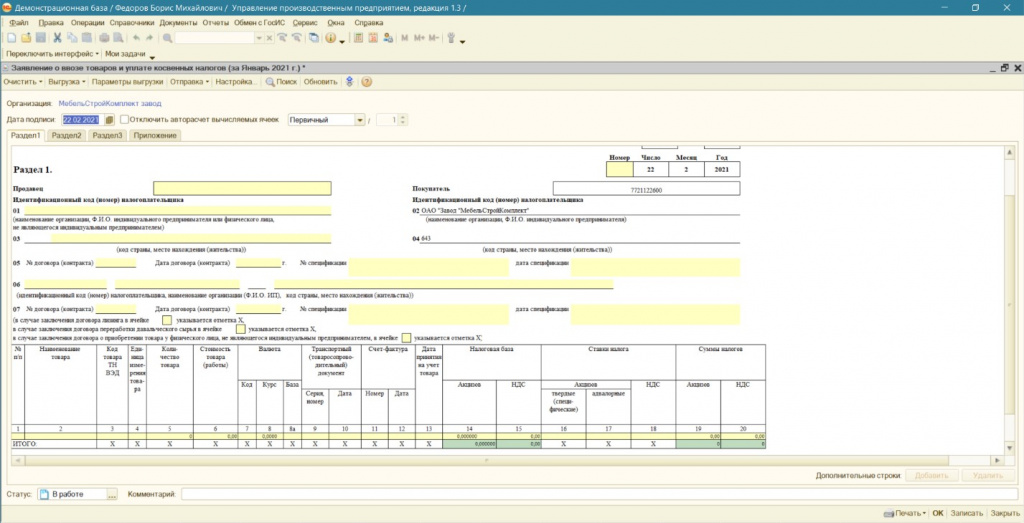

Автоматическое заполнение не предусмотрено типовым функционалом программы. Все необходимые реквизиты вносятся ручным способом (см. Рисунок 14)

Рисунок 14. Документ " Заявление о ввозе товаров и уплате косвенных налогов"

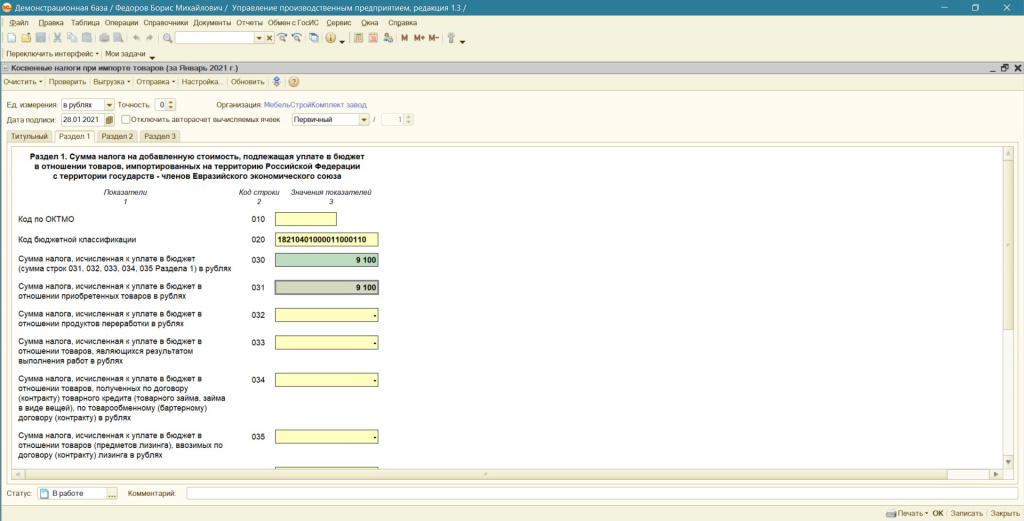

Создание Декларации по косвенным налогам осуществляется так же из журнала Регламентированных отчетов.

Заполнение декларации производится также ручным способом. В рассматриваемом примере статьи начисленную сумму НДС по ввезенным в январе 2021 г. товарам из Республики Беларусь в размере 9100 руб. отражаем по строке 031(см.Рисунок 15) в разделе 1 Декларации по косвенным налогам при ввозе товаров из государств-членов ЕАЭС за январь 2021 г. Строка 30 заполняется автоматически.

Рисунок 15. Регламентированный отчет " Косвенные налоги при импорте товаров"

7. Отражение НДС к вычету, после получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

В соответствии с п. 26 Протокола о косвенных налогах организация - импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Согласно пп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ при ввозе товаров на территорию РФ налоговый вычет производится после принятия товаров на учет и при наличии документов, подтверждающих уплату НДС.

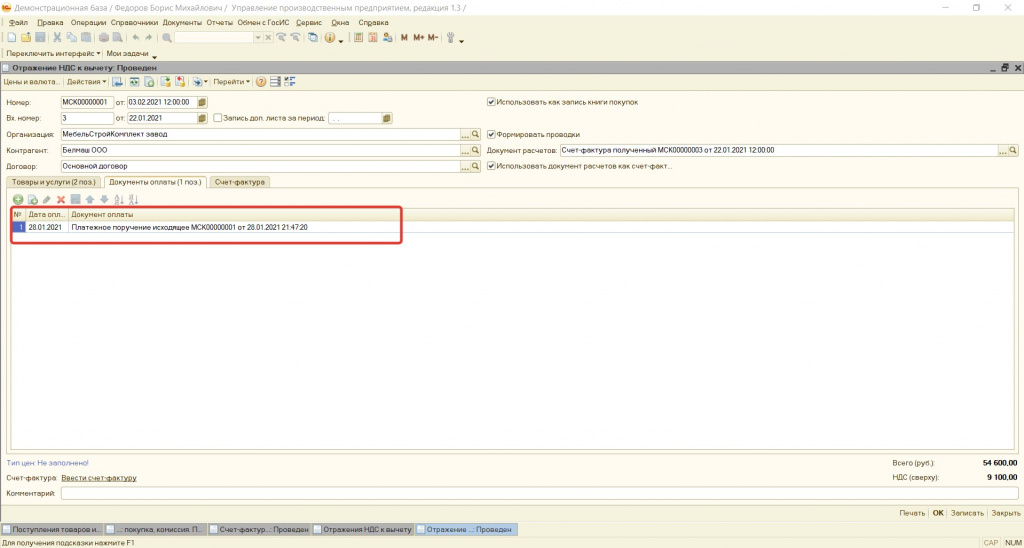

Отражаем данное событие (получения права на вычет) через документ «Отражение НДС к вычету». Для этого на основании ранее введенного документа «Счет-фактура полученный» создаем документ «Отражение НДС к вычету» (см.Рисунок 16):

Рисунок 16. Документ "Счет-фактура полученный"

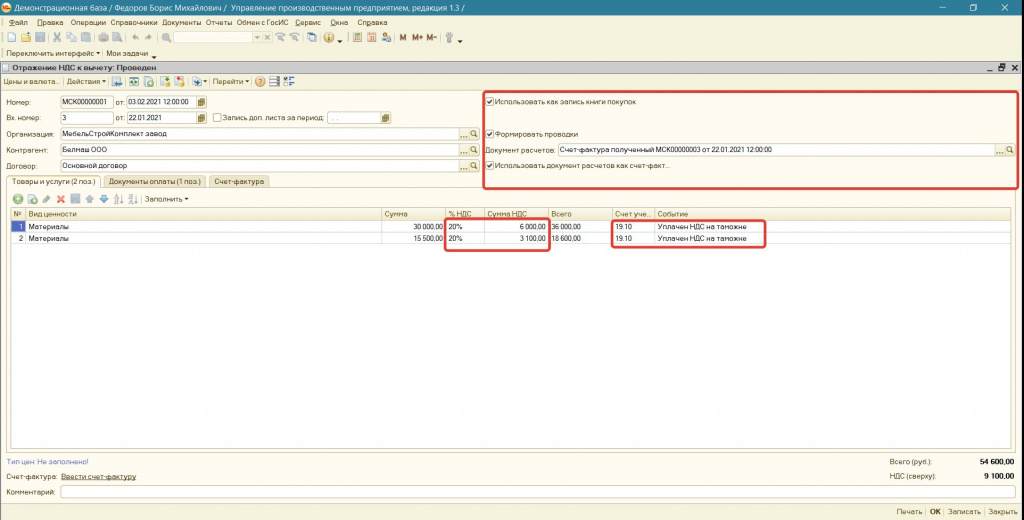

В созданном документе (см.Рисунок 17):

1. Устанавливаем галочки:

Использовать как запись книги покупок;

Рисунок 17. Документ "Отражение НДС к вычету" (вкладка «Товары и услуги»)

2. Указываем счет учета 19.10.

3. Выбираем ставу НДС

4. Указываем сумму НДС в размере уплаченного и подтвержденного заявлением об уплате косвенных налогов.

5. Указываем событие: «Уплачен на таможне»

6. На вкладке «Документ оплаты» добавляем «Платежное поручение исходящее», выбрав документ оплаты налога (см.Рисунок 18):

Рисунок 18. Документ "Отражение НДС к вычету" (вкладка «Документы оплаты»)

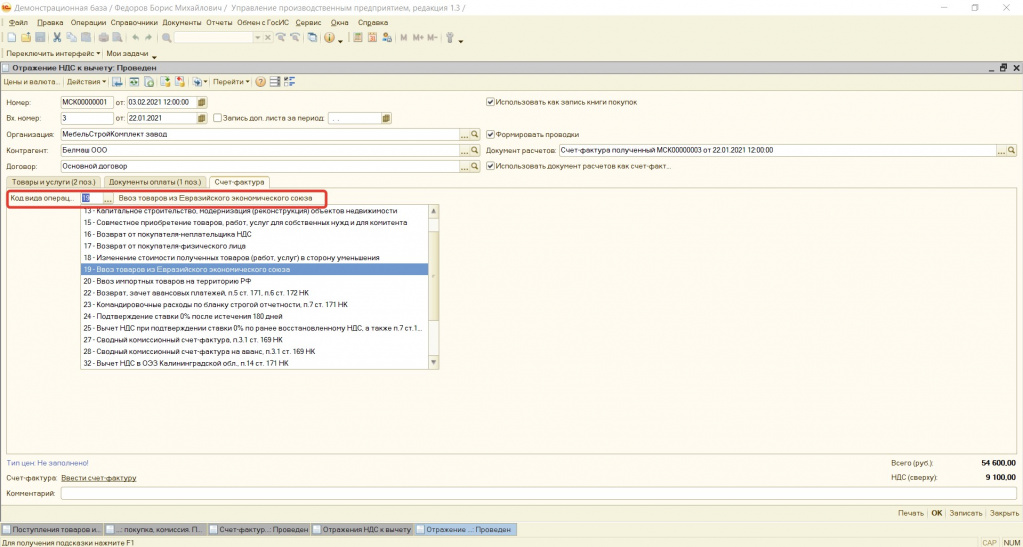

7. На вкладке «Счет-фактура» (см.Рисунок 19) проверяем наличие кода вида операции : 19

Рисунок 19. Документ "Отражение НДС к вычету" (вкладка «Счет-фактура»)

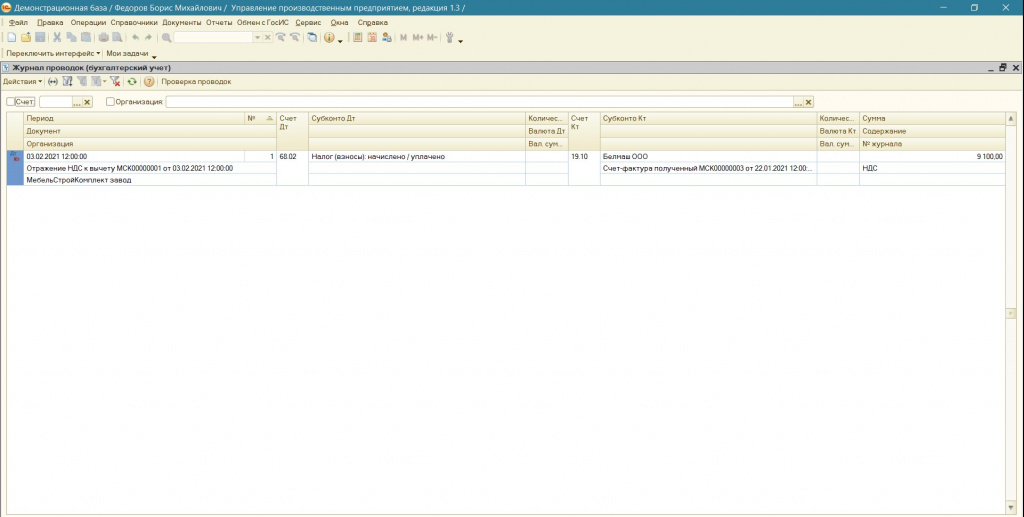

Результатом проведения данного документа будет проводка Дт 68.02 Кт 19.10 (см.Рисунок 20):

Рисунок 20. Результат проведения документа "Отражение НДС к вычету"

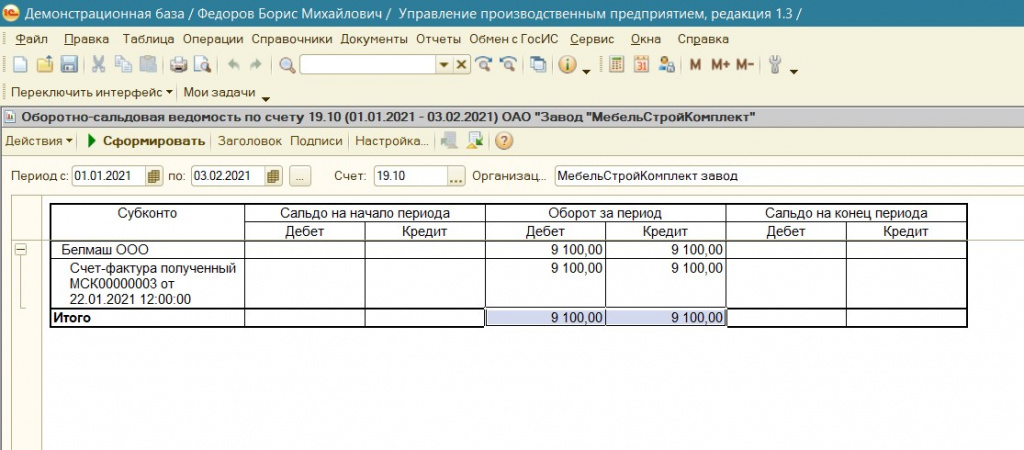

ОСВ сч.19.10 примет вид (см.Рисунок 21):

Рисунок 21. Оборотно-сальдовая ведомость по счету 19.10 после проведения документа "Отражение НДС к вычету"

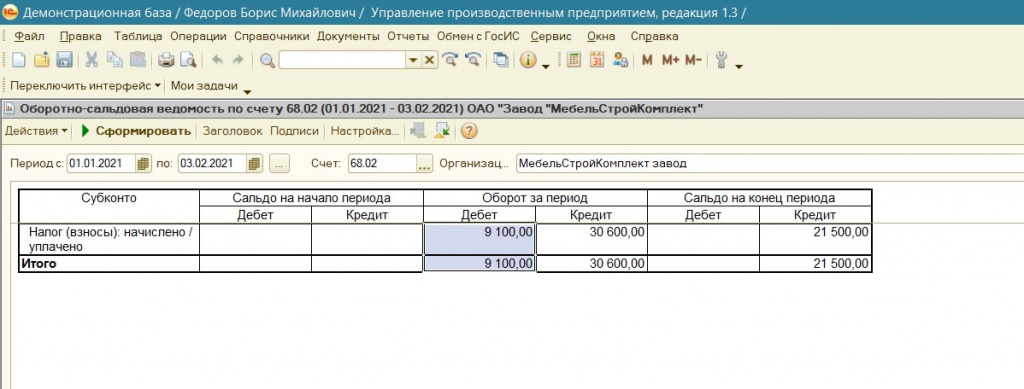

А на сч.68.02 появится сумма подлежащая вычету (см.Рисунок 22):

Рисунок 22. Оборотно-сальдовая ведомость по счету 68.02 после проведения документа "Отражение НДС к вычету"

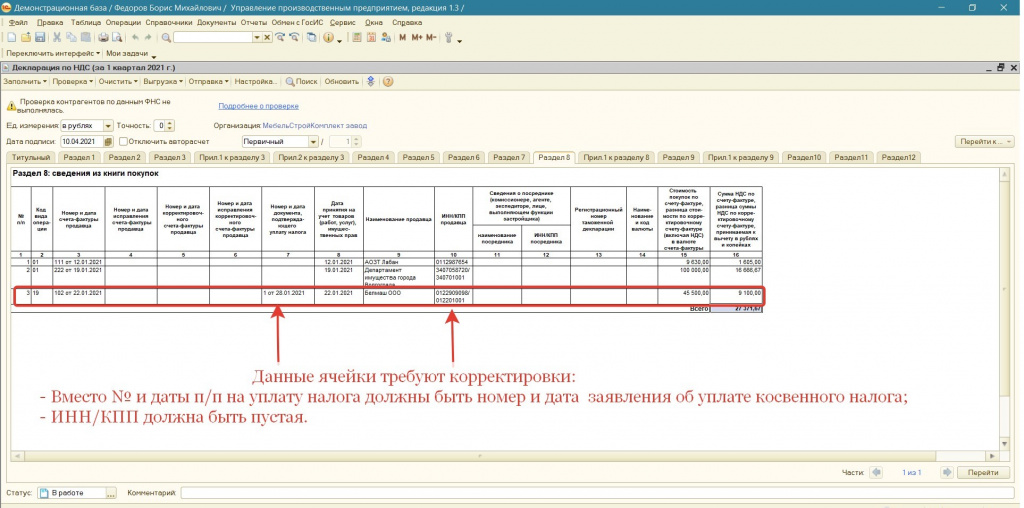

В соответствии с пп. "е" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства-члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно разъяснениям представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

4 цифры - код налогового органа, который присвоил этот регистрационный номер (НННН);

8 цифр - дата регистрации заявления (ДДММГГГГ);

4 цифры - порядковый номер о регистрации в течение дня (ХХХХ).

Обращаем внимание, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

В случае недопустимости данной ситуации возможны варианты:

1) Проверить возможность ручного редактирования данной графы при загрузке декларации и книги покупок в программе предоставляемой оператором ЭДО;

2) Доработать конфигурацию.

8. Формирование отчетных документов, после оплаты и получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

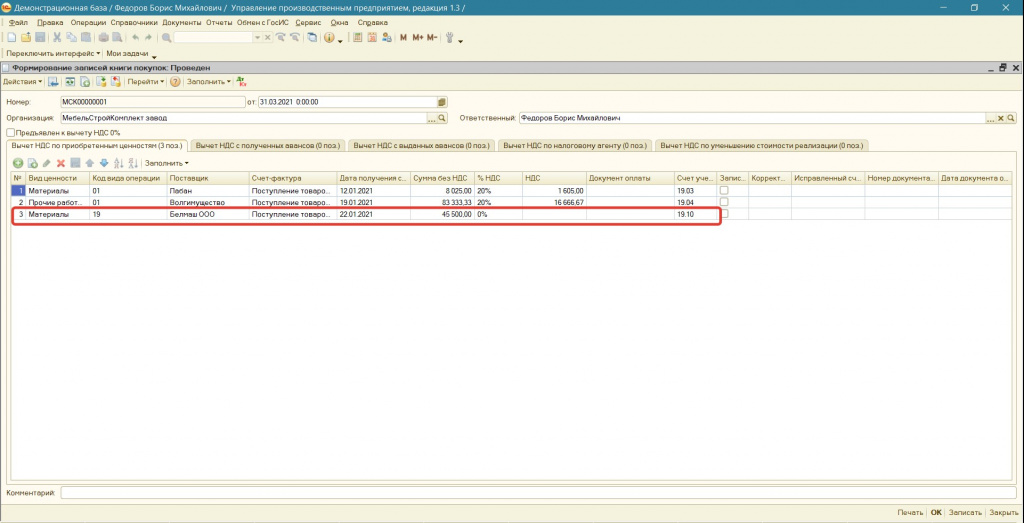

При подготовке Декларации по НДС необходимо сформировать книгу покупок. Данная операция вызывается из меню: Документы – Ведение книги покупок – Формирование записей книги покупок.

Несмортя на то, что ранее, документом «Отражение НДС к вычету» рассматриваемый импортный НДС был принят к отображению в книге покупок, тем не менее, для корректного заполнения записей в регистр «НДС предъявленный», по рассматриваемому импорту, при формировании книги покупок необходимо оставить данные, заполненные по рассматриваемой поставке (см. Рисунок 23):

Код вида операции 19;

Поступление товаров и услуг (выбираем рассмативаемое поступление);

Рисунок 23. Документ «Формирование записей книги покупок»

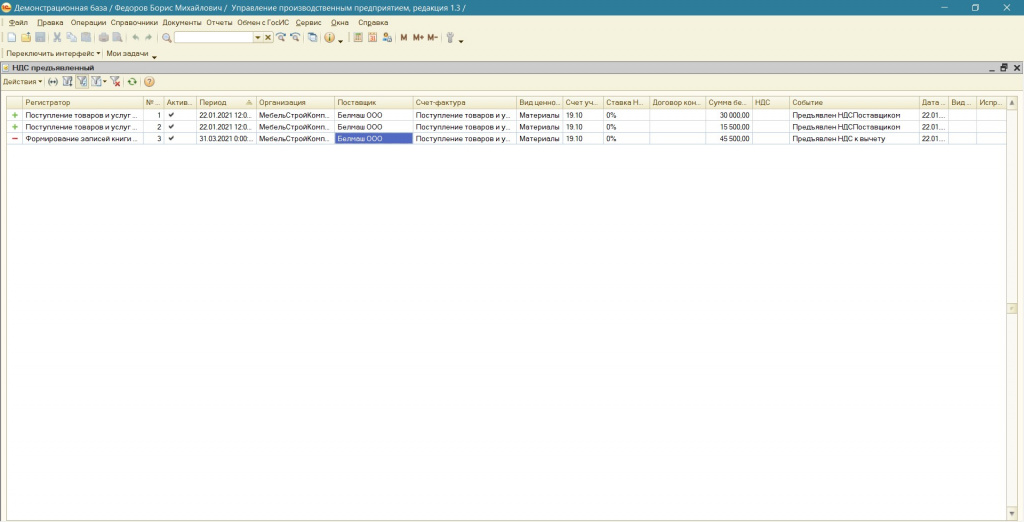

В результате по рассматриваемому импорту будет сформировано движение по регистру «НДС Предъявленный» (см.Рисунок 24), движений по регистру «Журнал проводок (бухгалтерский учет)» по рассматриваемому импорту не будет.

Рисунок 24. Движение по регистру «НДС Предъявленный» по рассматриваемой импортной поставке

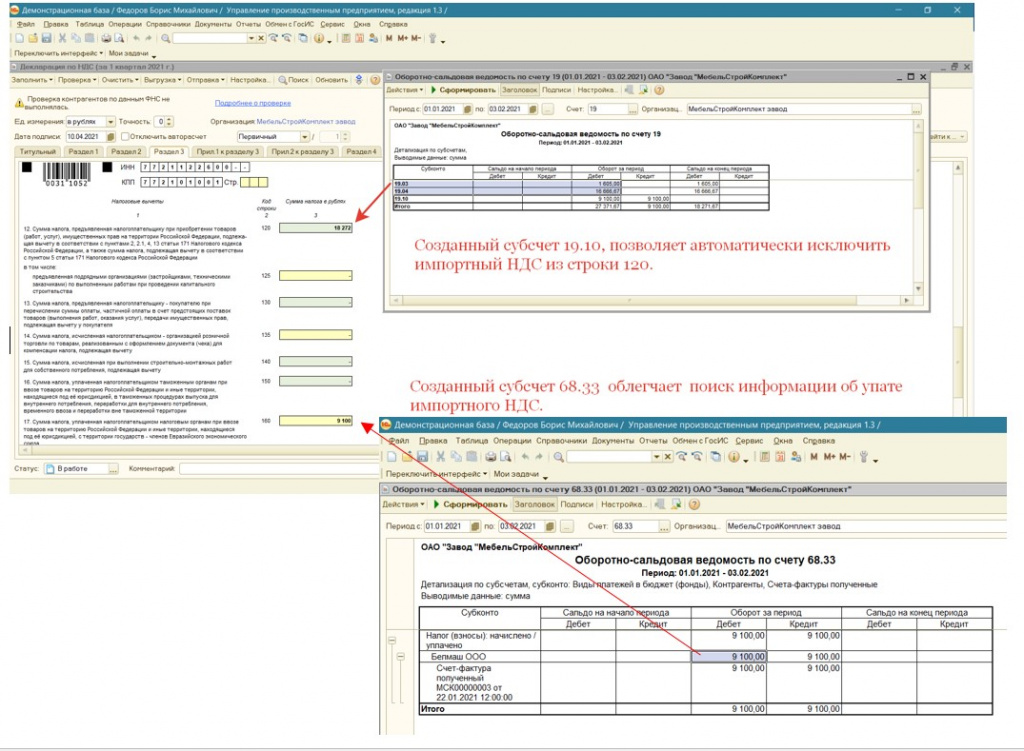

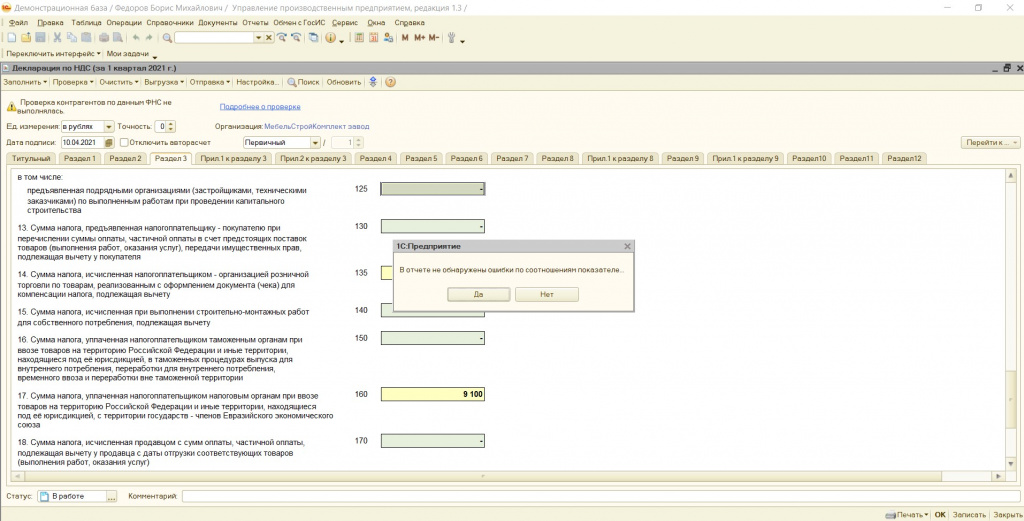

При заполнении Декларации по НДС необходимо вручную отразить уплаченный косвенный налог по строке 160 раздела 3. Благодаря созданному отдельному субсчету 68.33 достаточно легко можно найти необходимую для отражения сумму (см. Рисунок 25).

Созданный субсчет 19.10, позволяет при заполнении Декларации по НДС автоматически исключить импортный НДС из строки 120.

Рисунок 25.Применение созданных новых субсчетов 19.10 и 68.33 при формировании регламентированного отчета "Декларация по НДС"

Раздел 8 в рассматриваемой ситуации будет заполнен следующим образом (см.Рисунок 26):

Рисунок 26. Раздел 8 («Книга покупок») регламентированного отчета "Декларация по НДС"

ОБРАТИТЕ ВНИМАНИЕ, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

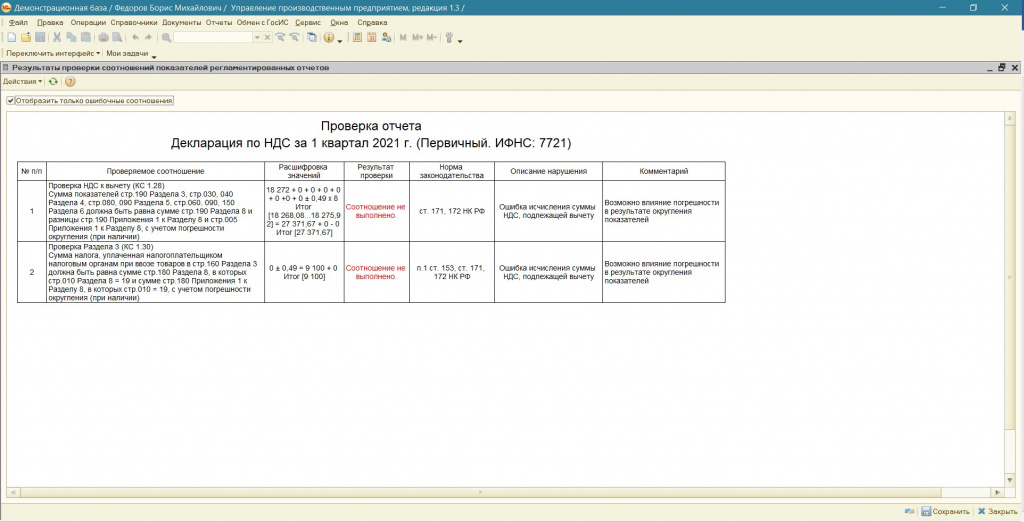

Запустив проверку программа проверит контрольное соотношение строки 160 раздела 3 и НДС с кодом 19 по разделу 8. В случае отличия сумм программа укажет на расхождения (см.Рисунок 27):

Рисунок 27. Результат проверки регламентированного отчета "Декларация по НДС" (при наличии ошибок)

При устранении расхождений данная ошибка исчезает (см.Рисунок 28).

Рисунок 28.Результат проверки регламентированного отчета "Декларация по НДС" (при отсутствии ошибок)

Статью подготовила Вылегжанина Яна, младший консультант по внедрению 1С компании «Инфософт»

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

Кто сдает декларацию по косвенным налогам

Отечественные компании и предприниматели, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

Декларация по косвенным налогам 2021

Форму декларации обновили в 2018 году, с тех пор изменений не было. Продолжайте использовать форму, которую утвердила ФНС Приказом от 27.09.2017 г. N СА-7-3/765@. Приказ предусматривает отправление декларации в электронном виде и разъясняет порядок её заполнения.

Заполнение декларации по косвенным налогам

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает четыре листа — титульник и три раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары на учет, и те, у которых подошел срок лизингового платежа по договору. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

Титульный лист

- Укажите ИНН и КПП организации. ИП указывают только ИНН, а в «КПП» ситавят прочерк;

- если подаете первичную декларацию, ставьте номер корректировки — 0, для уточненной декларации — 1, 2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «01» — для января, «02» — для февраля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

- в показателе «отчетный год» укажите год налогового периода. Например, в декларации за февраль 2021 года — «2021».

- в поле «налогоплательщик» приведите полное наименование организации в соответствии с документами или ФИО предпринимателя.

Первый раздел

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели. Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4 000 рублей.

- Строка 032: 4 000 × 20% = 800 рублей

- Строка 031: 45 000 × 20% = 9 000 рублей

- Строка 030: 9 000 + 800 = 9 800 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по гл. 21 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Второй раздел

Во втором разделе, заполнение строк 010, 020 аналогично первому — указываем ОКТМО, КБК. В строке 030 отражается общая сумма акциза к уплате, рассчитанная как сумма строк 050 второго раздела по соответствующему КБК. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида подакцизного товара из Приложения №5 к Приказу и код единицы измерения, согласно ОКЕИ;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя в лошадиных силах (кВт/0,75), а для товаров с этиловым спиртом — его процентное содержание;

- объем/количество товара — только для товаров, содержащих этиловый спирт, или автомобилей, мотоциклов. В остальных случаях проставьте прочерк.

- налоговую базу;

- в строке 050 — сумму акциза по данному товару.

В декларации может быть несколько разделов два, если стандартного числа строк не хватает, чтобы отразить все показатели.

Третий раздел

Третий раздел заполняйте в случае ввоза спирта этилового из всех видов сырья: денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза, подлежащего уплате в бюджет, в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него, если такое имеется.

Как сдать декларацию по косвенным налогам в 2021

Отчетный период составляет 1 месяц, поэтому, если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

- заявление на ввоз товаров;

- заявление об уплате косвенных налогов;

- банковскую выписку, подтверждающую уплату налогов;

- транспортные документы, счета-фактуры и товаросопроводительную документацию;

- договор на приобретение импортных товаров;

- договор поручения, комиссии или агентский.

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 14 дней прямо сейчас.

При осуществлении экспорта в страны ЕАЭС: Белоруссия, Казахстан, Армения и Киргизия, нужно подтверждать 0% ставки НДС и предоставить вместе с пакетом документов по сделке заявление о ввозе товаров и уплате косвенных налогов.

В будущем в ЕАЭС планируется создание единой базы по налоговым и таможенным органам и за счет этого упрощение процедур, но пока экспортёрам приходится запрашивать необходимые документы у контрагентов.

Риски неполучения заявления о ввозе товаров и уплате косвенных налогов:

При импорте товара из России иностранный покупатель из ЕАЭС должен сдать заявление о ввозе товаров и уплате косвенных налогов в налоговые органы, получить отметку о принятии налоговой и передать экземпляр российскому поставщику.

Не всегда удается её получить в том же квартале: ведение бухгалтерского учёта в этих странах ещё сложнее и дороже, чем в России и в практике встречаются случаи, когда бухгалтер «забыл» вовремя оплатить импортный НДС или сдать заявление в налоговые органы, либо есть ошибки в реквизитах или заявлении. Нужно обратить пристальное внимание иностранного заказчика на необходимость в срок оплатить и подать заявление, иначе нулевую ставку не удастся применить по этой сделке в текущем квартале.

Бывает, заказчик не предоставляет какие-либо документы преднамеренно. На практике могут быть разные обстоятельства: фирма обанкротилась или ликвидировалась, либо по своим каким-то убеждениям.

В каждой стране есть базы налогоплательщиков: перечень компаний, их руководителей, учредителей и аффилированных лиц. В России налоговая инспекция требует проверять контрагента на благонадежность.

Уведомление такого вида нужно получить, чтобы убедиться, что НДС уплачен контрагентом

Проверка контрагента в Казахстане

Что касается Казахстана, сложность в том, что доступ к этим данным возможно только через собственный БИН (аналог российского ИНН), то есть ваша компания должна быть зарегистрирована в Казахстане либо придётся запрашивать услугу по предоставлению данных у юридических фирм или адвокатов, что тоже будет являться дополнительными расходами.

Итак, где следует проверить казахстанского контрагента:

- Сведения об отсутствии (наличии) налоговой задолженности

- Списки плательщиков НДС

- Реестр должников по исполнительным производствам

- Списки лжепредприятий, признанных решением суда

- Списки несостоятельных должников

- Справка о признании юридического лица бездействующим или о причастности его участников к бездействующим юридическим лицам

- Список налогоплательщиков, находящихся на стадии ликвидации

- Поиск по судебным делам в отношении физических лиц

- Справка об участии физического лица в юридических лицах, филиалах и представительствах

Если есть какие-либо сомнения, то юристы советуют в таких случаях не только прописывать в договоре штраф на сумму НДС при непредоставлении документов в течение 45 дней после совершения отгрузки, но и брать расписку с руководителя организации об обязательстве предоставления требуемых документов на сумму НДС. Также обязательно нужно указать в контракте место Арбитражного суда – лучше по своему месту нахождения, иначе будут большие дополнительные расходы.

В случае возникновения спорной ситуации нужно обращаться в суд. После получения исполнительного листа можно через министерство юстиции ждать взыскания с должника, либо самостоятельно передать его адвокату, у которого есть проверенные судебные исполнители для более вероятного получения причитающейся суммы.

Возможен вариант обращения непосредственно в налоговую службу Казахстана с уведомлением о неуплате налога контрагентом. Такой способ малоэффективен, потому что потребуется подтверждать факт неуплаты актом сверки с налоговой или декларацией, иначе налоговая не отреагирует.

Также некоторые страховые компании предлагают услугу страхования обязательств по договору и ещё банковская гарантия. Эти способы в некоторых случаях могут дать дополнительные гарантии успешного прохождения сделки и последующего возврата НДС.

Для того чтобы снизить вероятные риски при продажах в Казахстан и другие страны, следует осуществить комплексный подход и предусмотрительность на всех этапах сделки.

Компания ООО «ИФК «Титан74» предлагает российским поставщикам делегировать тяготы внешнеэкономической деятельности.

Читайте также: