Новые полномочия налоговой 2021

Опубликовано: 11.05.2024

Все, что мы наблюдаем за последние несколько лет, очевидно, ведет к тому, что ФНС взяла под жесткий контроль все возможности оптимизации налогообложения. Надеяться на то, что будет либерализация ведения бизнеса не приходится.

С 2021 года ФНС получила автоматический доступ к банковской тайне. Вообще-то, налоговая инспекция и раньше не имела проблем с контролем счетов налогоплательщиков, теперь следить за движением средств по счетам станет еще проще.

Часть новых полномочий налоговики получили по Федеральному закону от 29.12.2020 № 470-ФЗ. Эти изменения касаются, в первую очередь, крупного бизнеса, который подключен к системе налогового мониторинга.

Средний и мелкий бизнес будут контролировать путем доступа к счетам, как говорилось выше, через онлайн кассы, право обработки персональных данных, введения электронных документов.

Дальнейшее ужесточение налогового администрирования

С 1 октября 2020 года Росавтотранс проводит эксперимент по внедрению электронной транспортной накладной и электронного путевого листа в сфере автомобильных грузоперевозок в шести регионах: Москва и область, Краснодарский край, Калужская и Рязанская области, Татарстан.

Налоговики обосновывают это нововведение заботой о бизнесе: введение электронных транспортных накладных и путевых листов (ЭТрН и ЭПЛ) способствует сокращению временных и финансовых затрат.

Для бизнеса недочеты в виде несвоевременно оформленной электронной накладной могут обернуться проблемами в ходе проверок и налоговыми доначислениями.

Право на обработку персональных данных без согласия налогоплательщиков

Работа с персональным данными регулируется Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных», согласно которому обработка персональных данных должна осуществляться на законной и справедливой основе, ограничиваться достижением конкретных, заранее определённых и законных целей.

Налоговые органы считают, что их работа с персональными данными проводится во исполнение статьи 57 Конституции и статьи 3 Налогового кодекса РФ.

Сбор персональных данных налоговики ведут с целью налогового контроля, составной частью которого является учет налогоплательщиков.

Узнайте больше по теме:

Новый правила для тех, кто работает по системе «налоговый мониторинг»

Статья 89 НК РФ содержит основные положения по проведению выездных налоговых проверок.

Законом №470-ФЗ внесены изменения в пункт 5.1. Они касаются крупного бизнеса, который подключен к системе налогового мониторинга. Речь идет о проверках на основе удаленного доступа к информационным системам компании, ее бухгалтерской и налоговой отчетности.

Новое основание для выездной проверки

В пункте 5.1. говорится, что запрещается проводить выездные налоговые проверки за период, за который проводится мониторинг (в отношении налогов, которые исчисляет и уплачивает сам налогоплательщик), кроме следующих случаев:

- Выездная проверка проводится вышестоящим налоговым органом;

- Досрочное прекращение налогового мониторинга;

- Налогоплательщик не исполнил мотивированное мнение налогового органа в срок до 1 декабря года, следующего за периодом, за который проводился налоговый мониторинг. Ранее не было указано конкретной даты, до которой должно быть исполнено мотивированное мнение.

- Налогоплательщик подал уточненную налоговую декларацию (расчет) за период проведения мониторинга, в которой уменьшена сумма налога к уплате в бюджет. С 1 июля 2021 года предметом выездной налоговой проверки в указанном случае будет правильность исчисления налога, сбора на основании новых показателей уточненной декларации, которые привели к уменьшению ранее начисленной суммы или к увеличению суммы возмещаемой суммы НДС.

За прекращение налогового мониторинга - камералка

Всего с 1 июля 2021 году, как и раньше, действуют 4 основания для камеральной проверки:

- Представлена декларации позднее 1 июля года, следующего за периодом, за который проводится налоговый мониторинг.

- Представлена декларация по НДС или акцизам, в которой заявлена сумма к возмещению.

- Представлена уточненка с уменьшением суммы к уплате в бюджет или увеличена сумма убытка.

- Досрочно прекращен налоговый мониторинг менее чем за 3 месяца до сдачи декларации.

Разница лишь в том, что с 1 июля 2021 года камеральная проверка будет проводиться, если налоговый мониторинг прекращен досрочно менее чем через три месяца со дня представления налоговой декларации. Ранее никаких сроков указано не было.

Проводить осмотр налоговикам будет проще

Статья 92 НК РФ разрешает налоговикам проводить осмотр территорий, документов, имущества, предметов проверяемой компании.

Ранее в пункте 1 статьи 92 НК РФ просто говорилось о праве должностного лица налоговой инспекции проводить осмотр. Теперь, право на осмотр конкретизировано.

- При проведении выездной налоговой проверки.

- При проведении камеральной налоговой проверки на основе налоговой декларации по НДС с суммой к возмещению или при выявлении противоречий или несоответствий.

С 1 июля 2021 года осмотр возможен в рамках в рамках налогового мониторинга декларации по НДС.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

7 выпусков издания доступно подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Директор Аудиторской Бухгалтерской Компании "Счетовод"

специально для ГАРАНТ.РУ

Начало нового календарного года традиционно связано с налоговыми изменениями. И 2021 год, несмотря на потрясший мир "коронакризис", не стал исключением.

Перемены были обоснованы разными причинами. Это и стремление государства помочь экономике: поддержать пострадавшие отрасли, создать более привлекательные условия для приоритетных бизнес-сфер. И стремление того же государства получать стабильный доход с налогов.

Начало 2021 – конец ЕНВД

Несмотря на негодование предпринимателей, специальный налоговый режим ЕНВД, просуществовавший 22 года, был отменен (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ). Это стало самым значительным изменением в налоговом законодательстве для малого и среднего бизнеса.

Большинство некрупных компаний ранее выбирали для работы именно ЕНВД. Ставка налога не зависела от прибыли, а была фиксированной. Это стало и главной причиной его отмены. Государство недополучало налоги с предприятий на ЕНВД, дела у которых шли неплохо. В среднем предприятия на УСН платили в 27 раз больше налогов, чем "вмененщики". По некоторым оценкам, с отменой ЕНВД у 60% предпринимателей налоговая нагрузка выросла.

Всех, кто не определился с новым налоговым режимом до 1 января 2021 года, должны были автоматически перевести на ОСН. Это в разы бы повысило налоговую нагрузку и сложность ведения бухгалтерии. Но обращаю внимание на то, что время перехода с ЕНВД на УСН продлили до конца марта текущего года (ст. 3 Федерального закона от 17 февраля 2021 г. № 8-ФЗ), а значит, избежать этих сложностей еще можно.

Изменения в налоговых режимах

Последствия отмены ЕНВД постарались максимально смягчить, внеся изменения в другие налоговые режимы.

Патентную систему, например, доработали согласно Федеральному закону от 23 ноября 2020 г. № 373-ФЗ (далее – Закон № 373-ФЗ) так, чтобы ей могли воспользоваться больше предприятий малого и среднего бизнеса, и она стала более выгодной:

- расширен перечень видов деятельности, дающих право воспользоваться патентом (п. 2 ст. 346.43 Налогового кодекса);

- увеличены доступные размеры площадей торгового зала для общепита (п. 6 ст. 346.43 НК РФ);

- компаниям на патенте разрешили уменьшать налоговую ставку на размер страхового взноса (п. 1.2 ст. 346.51 НК РФ).

- среднюю численность работников увеличили до 130 человек (подп. 15 п. 3 ст. 346.12 НК РФ)

- доходы за отчетный период ограничили 200 млн руб. (п. 4 ст. 346.13 НК РФ).

Перед компаниями, использовавшими ЕНВД, встал вопрос, какой режим налогообложения выбрать, чтобы минимально увеличить налоговую нагрузку. Многим организациям, которые подошли под новые критерии, я советовала патентную систему: она удобна для сезонного бизнеса, не надо вести сложный бухучет, а налоговые платежи можно платить в два этапа. Правда, тут я направляю всех предпринимателей к региональному законодательству. Именно оно в конечном счете устанавливает ставки и физические показатели бизнеса на патенте. Существовать одному и тому же бизнесу на патенте в разных регионах может быть по-разному выгодно или невыгодно вовсе.

С УСН чуть сложнее. Напомним, есть два варианта режима: "доходы минус расходы" и "доходы 6%" (ст. 346.14 НК РФ, ст. 346.20 НК РФ). Тут выбор можно было сделать исходя из следующей схемы: если расходы бизнеса больше 50% от выручки, то выбрать лучше "доходы минус расходы". Но всегда есть индивидуальные особенности бизнеса, поэтому я рекомендую консультироваться с бухгалтером или налоговым консультантом, прежде чем делать выбор.

Совсем небольшому бизнесу можно было рассмотреть налог на профессиональный доход и получение статуса самозанятого. Налоговый режим выгодный, но имеет много ограничений. Годовой доход не должен превышать 2,4 млн руб., нельзя нанимать работников и есть серьезные ограничения по видам деятельности (ст. 4 Федерального закона от 27 ноября 2018 г. № 422-ФЗ). Поэтому я бы предостерегла от выбора НПД тех, кто планирует развиваться и масштабироваться. Данный режим больше подходит для сферы услуг: "муж на час", услуги фотографа, мастера маникюра и т. д.

По данным ФНС России, из числа определившихся на конец 2020 года предпринимателей 57,5% выбрали УСН, 40% – патент, 2,5% – налог на профессиональный доход.

Налоговые каникулы для вновь зарегистрированных ИП на УСН или патенте продлили до конца 2023 года (ст. 2 Федерального закона от 31 июля 2020 г. № 266-ФЗ). Они дают право использовать нулевую ставку налогообложения два налоговых периода с момента регистрации. Ограничения для тех, кто хочет воспользоваться "каникулами", также есть (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ). Виды деятельности льготников, ограничения по численности сотрудников и лимиты по доходам устанавливает региональное правительство для каждого региона. Например, в Свердловской области установлен список из 31 вида деятельности ИП на патенте, которые могут воспользоваться налоговыми каникулами (Закон Свердловской области от 20 марта 2015 г. № 21-ОЗ). А в Московской области список включает всего 25 пунктов (Закон Московской области от 6 ноября 2012 г. № 164/2012-ОЗ).

Чтобы выгода от налоговых каникул была для вас максимальной, я советую регистрировать ИП в начале года: освобождение от уплаты налога у вас будет на два полных года.

Прогрессивная ставка по НДФЛ

С 2021 года ввели повышенную ставку НДФЛ 15% для тех, чей годовой заработок превысит 5 млн руб. (п. 1 ст. 224 НК РФ). Эти изменения, как ожидается, позволят получать государству на 60 млрд руб. в год больше. Доходы с повышенного НДФЛ государство направит на дорогостоящее лечение детей со сложными заболеваниями.

Налоговый маневр для IT-компаний

Государство решило поддержать приоритетную для развития экономики сферу IT, установив льготные тарифы по налогам (Федеральным законом от 31 июля 2020 г. № 265-ФЗ внесены соответствующие поправки в НК РФ). Так:

- страховые взносы с 15% снижены до 7,6% (подп. 8 п. 2 ст. 427 НК РФ);

- налог на прибыль – для ОСН – снижен с 20% до 3% (п. 1.15-1.16 ст. 284 НК РФ);

- при соблюдении ряда условий не облагается НДС реализация и передача прав на ПО (подп. 26 п. 2 ст. 149 НК РФ).

Есть и ограничения: льготами могут воспользоваться только компании, разрабатывающие отечественное ПО.

Чего ждать дальше?

Не так давно стало известно о новом проекте поддержки бизнеса, который сейчас готовит государство. Как стало известно 15 февраля 2021 года из протокола совещания первого вице-премьера Андрея Белоусова, среди прочих мер планируется разработка нового налогового режима, который должен стать переходным с УСН и патента на общий.

Достаточно неплохая инициатива, если вспомнить, что ОСН является, наверное, самым сложным налоговым режимом и в плане финансовой нагрузки, и в плане ведения бухгалтерского учета. Но все же тенденция идет не к снижению налогового бремени для компаний. Скорее всего, система будет актуальна именно для тех, кто вырос из патента и УСН. А те, кто уже сейчас на ОСН, так и останутся на нем.

Правда, новый режим не стоит ждать в ближайшее время. Скорее всего, проект доработают только к концу текущего года, и изменения, по традиции, вступят в силу в начале 2022 года.

Но просматривать новости налогового законодательства и права необходимо регулярно. Это позволяет быть в курсе изменений, которые влияют на бизнес, и вовремя к ним адаптироваться.

Некоторые налоговые изменения произойдут, скорее всего, при создании новых мер поддержки отраслей бизнеса, пострадавших во время продолжительного локдауна. Уже продлили льготный кредит для компаний на обеспечение ФОТ, правда, по ставке 3% (Постановление Правительства РФ от 27 февраля 2021 г. № 279). Возможно, какая-то часть наиболее пострадавших сфер бизнеса сможет рассчитывать на поддержку со стороны государства.

Советую не пренебрегать этим и пользоваться всем, что предоставляет государство. Большинству клиентов летом 2020 года мы помогли получить поддержку, и это стало для них хорошим подспорьем: никто не обанкротился, не закрылся. Сложность некоторых процессов вступления в программы поддержки нивелируется выгодой от получения этой поддержки.

ФНС держит курс на совершенствование налогового администрирования и это прослеживается не только в появлении большого количества онлайн-сервисов, но и в изменениях главного фискального документа страны.

В конце 2020 года в часть 1 НК РФ было внесено немало корректировок, в т.ч. вступающих в силу в 2021 году. Давайте разберемся в законодательном «квесте».

Новеллы — 2020

Отчетности по КИК: штрафы

Налогоплательщик — контролирующее лицо подтверждает размер прибыли (убытка) контролируемой им иностранной компании (КИК) путем представления в налоговый орган годовой финансовой отчетности КИК, аудиторского заключения (обязательный или добровольный аудит финотчетности). Причем данные документы организациями представляются вместе с декларацией по налогу на прибыль, а физлицами — вместе с уведомлением о КИК.

С 09 декабря 2020 года за непредставление налоговому органу вышеуказанных документов либо представление заведомо недостоверных сведений грозит налогоплательщику — контролирующему лицу штрафом в размере 500 000 руб. (п.1.1 ст.126 НК РФ). Сейчас наказание — 100 000 руб., т.е. штрафные санкции увеличили в 5 раз.

Кроме того, с 09.12.2020 года за непредставление документов, необходимых для подтверждения соблюдения условий для освобождения прибыли КИК от налогообложения или документов, подтверждающих размер прибыли (убытка) КИК в течение 1 месяца с даты получения требования от налогового органа — штраф с контролирующего лица составит 1 000 000 руб. (новый п.1.1-1 ст. 126 НК РФ).

Изменения в ст.126 НК РФ внесены Федеральным законом от 09.11.2020 года № 368-ФЗ (далее — Закон № 368-ФЗ).

Электронная доверенность

В прежней редакции ст.29 НК РФ не было упоминания о доверенности физлица со статусом индивидуального предпринимателя (ИП). Это исправлено. Для налогоплательщиков — ИП и физлиц установлены единые правила оформления «налоговых» доверенностей.

С 23 декабря 2020 года представлять интересы ИП и физических лиц без предпринимательского статуса в налоговых органах можно не только на основании бумажной доверенности, удостоверенной нотариусом. Для этих целей подойдет электронная доверенность, подписанная электронной цифровой подписью (ЭЦП) доверителя, то есть похода к нотариусу можно миновать.

Хочется отметить, что обновленная редакция п. 3 ст. 29 НК РФ порадовал не только физлиц, но и организации, поскольку в ней нет новелл, которые касаются именно компаний, а они активно обсуждались законодателями. Предполагалось ввести обязательное нотариальное заверение доверенности, выданной юридическим лицом, т.е. печати организации и подписи ее руководителя было бы недостаточно. Так что, компании могут облегченно вздохнуть и оформлять бумажные доверенности как обычно, без привлечения нотариуса.

Изменения в ст.29 НК РФ внесены Федеральным законом от 23.11.2020 года № 374-ФЗ (далее — Закон № 374-ФЗ).

Задолженность по налогам и пеням

С 23 декабря 2020 года начнет действовать обновленный п.1 ст. 70 НК РФ, который посвящен тонкостям направления требований об уплате задолженности по налогам, сборам и взносам.

Требования физлицам. Как и ранее, в общих случаях требование об уплате налога должно быть направлено налогоплательщику не позднее 3 месяцев со дня выявления недоимки. Новшество в том, что независимо от ИП-статуса физического лица требование направляется, если сумма недоимки достигла 3 000 руб. Ранее для «обычных» физлиц была установлена пониженная планка — если недоимка, пени и штрафы по ней превышали 500 руб.

Срок направления требования об уплате задолженности по пеням. Появился новый абзац в ст. 70 НК РФ, который гласит, что требование об уплате задолженности по пеням, начисленным на недоимку после дня формирования требования об уплате такой недоимки, направляется налогоплательщику не позднее 1 года со дня уплаты такой недоимки либо со дня, когда сумма указанных пеней превысила 3 000 руб.

Так что, очень хорошо, что с 23.12.2020 года нет необходимости определять срок направления требования по задолженности по пеням, притягивая старые, но действующие разъяснения ВАС РФ, анализируя многочисленные редакции п. 1 ст. 70 НК РФ.

Таким образом, с учетом нового абзаца в п.1 ст. 70 НК РФ, требование на уплату долга по пени с 23.12.2020 года должно быть направлено налоговым органом в течение 1 года с даты уплаты недоимки (например, при сумме долга менее 3000 руб.) либо в течение года с даты, когда размер пени превысил 3000 руб.

Новая редакция Налогового кодекса РФ вступает в силу 17.03.2021. Законодатели увеличили срок хранения налоговых документов, усилили контроль за ценами во внешнеторговых сделках и уточнили порядок обжалования актов и действий специалистов ФНС России. Налоговикам дали доступ к банковской тайне.

Редакцию Налогового кодекса РФ с 17.03.2021 изменил Федеральный закон от 17.02.2021 № 6-ФЗ, некоторые положения которого вступили в силу спустя один месяц после официального опубликования. Его нормами увеличен срок обязательного хранения документов в целях налогового учета с 4 до 5 лет, уточнен контроль за ценами и изменен порядок обжалования актов и действий (бездействия) налоговых органов. Установлен доступ органов ФНС России к банковской тайне.

Банковская тайна

Статья 86 НК РФ в новой редакции «Обязанности банков, связанные с осуществлением налогового контроля» предписывает банкам выдавать налоговым органам имеющиеся в их распоряжении:

- копии паспортов лиц, имеющих право на получение (распоряжение) денежных средств, находящихся на счете клиента;

- копии доверенностей на получение (распоряжение) денежных средств, находящихся на счете;

- копии документов, определяющих отношения по открытию, ведению и закрытию счета (включая договор на открытие счета, заявление на открытие (закрытие) счета, договор на обслуживание с использованием системы «клиент-банк», документы и информацию, предоставляемые клиентом (его представителями) при открытии счета);

- копии карточек с образцами подписей и оттиска печати;

- информацию в электронной форме или на бумажном носителе о бенефициарных владельцах (включая информацию, полученную банком при идентификации бенефициарных собственников), выгодоприобретателях и представителях клиента.

Копии документов (информация), указанные в абзаце первом настоящего пункта, могут быть запрошены налоговыми органами:

- в отношении организации или ИП — в случаях проведения налоговой проверки в отношении этого лица, истребования у него документов (информации) в соответствии со статьей 93.1 НК РФ, вынесения в отношении этого лица решения о взыскании налога, вынесения решения о приостановлении операций по счетам и переводов его электронных денежных средств;

- в отношении физического лица, не являющегося индивидуальным предпринимателем, — в случаях проведения налоговой проверки в отношении этого лица либо истребования у него документов (информации) в соответствии с пунктом 1 статьи 93.1 НК РФ, но только с разрешения руководителя вышестоящего налогового органа или руководителя ФНС России;

- в отношении любого лица (гражданина, ИП или юрлица) — по запросу уполномоченного органа иностранного государства в случаях, предусмотренных международными договорами РФ.

Новой редакции статьи 93.1 НК РФ «Истребование документов (информации) о налогоплательщике, плательщике сборов, плательщике страховых взносов и налоговом агенте или информации о конкретных сделках» предусмотрено право должностного лица органа ФНС, проводящего налоговую проверку, истребовать у контрагента, у лица, которое осуществляет (осуществляло) ведение реестра владельцев ценных бумаг, или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента), эти документы (информацию), в том числе связанные с ведением реестра владельца ценных бумаг.

В статью добавлен новый абзац следующего содержания:

Налоговыми органами могут быть запрошены документы (информация), связанные с ведением реестра владельцев ценных бумаг, у лица, которое осуществляет (осуществляло) ведение этого реестра, в соответствии с запросом уполномоченного органа иностранного государства в случаях, предусмотренных международными договорами РФ.

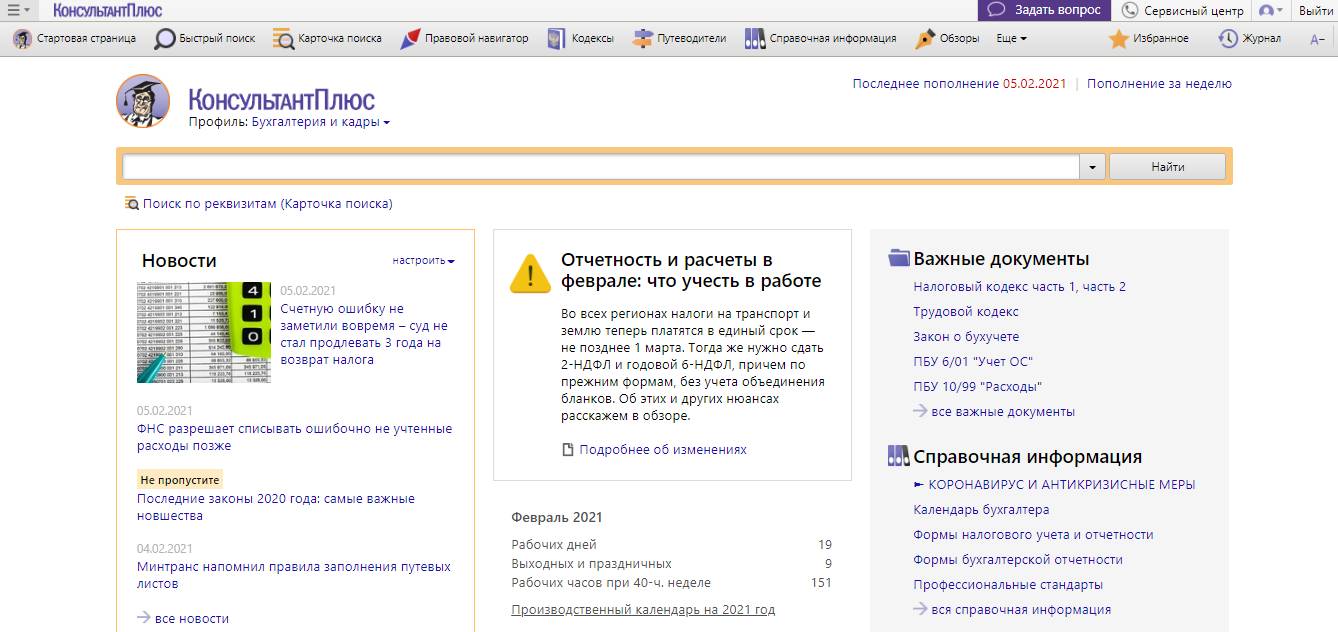

Как не пропустить важные изменения

Следите за изменениями в работе с помощью КонсультантПлюс. Настройте индивидуальный профиль и получайте уведомления о новостях и поправках сразу, как они появляются. Инструкции в системе обновляются сразу после изменений и всегда актуальны. Попробуйте бесплатно 2 дня!

Срок хранения налоговых документов

Статья 23 НК РФ в новой редакции предписывает налогоплательщикам обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов в течение 5 лет (было 4 года). Аналогичная обязанность установлена статьей 24 НК РФ в новой редакции для налоговых агентов.

Нормами статьи 105.17 НК РФ в новой редакции предусмотрено, что налогоплательщик, обратившийся в ФНС России с заявлением о заключении соглашения о ценообразовании, обязан обеспечивать сохранность указанных документов в течение 6 лет.

Налогоплательщик, обратившийся в ФНС России с заявлением о заключении соглашения о ценообразовании в отношении внешнеторговой сделки, хотя бы одна сторона которой является налоговым резидентом иностранного государства, с которым заключен договор (соглашение) об избежании двойного налогообложения, обязан обеспечивать сохранность документов в течение 10 лет.

Уведомление об участии в иностранных организациях

В статью 25.14 НК РФ «Уведомление об участии в иностранных организациях и уведомление о контролируемых иностранных компаниях. Порядок признания налогоплательщиков контролирующими лицами» добавлен новый абзац следующего содержания:

Для целей предоставления уведомления об участии в иностранных организациях в связи с изменением доли участия в иностранной организации применяется значение изменения доли участия в такой иностранной организации с точностью до двух знаков после запятой, при этом округление второго знака после запятой производится по правилам математического округления.

Контроль за ценами

Новой редакцией статьи 105.7 НК РФ «Общие положения о методах, используемых при определении для целей налогообложения доходов (прибыли, выручки) в сделках, сторонами которых являются взаимозависимые лица» предусмотрено, что, в том числе, при рассмотрении заявлений о заключении соглашения о ценообразовании для целей налогообложения налоговые органы применяют следующие методы:

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

При необходимости применяется совокупность этих методов. Установлено, что при рассмотрении органом ФНС заявления о заключении соглашения о ценообразовании для целей налогообложения в отношении внешнеторговой сделки, где хотя бы одна сторона является налоговым резидентом иностранного государства, с которым заключен договор (соглашение) об избежании двойного налогообложения, с участием налогового органа этого иностранного государства применение вышеуказанных методов осуществляется с учетом особенностей, установленных законодательством иностранного государства для аналогов указанных методов. Применять иностранные методы разрешается при условии сопоставимости результатов, полученных при применении в соответствующей сделке методов с результатами, полученными при применении иностранных методов. Результаты признаются сопоставимыми, если различия между ними отсутствуют либо не оказывают существенного влияния на налоговую базу и суммы налогов, указанных в пункте 4 статьи 105.3 НК РФ.

В новой редакции статьи 105.14 НК РФ скорректированы условия признания сделок контролируемыми (в том числе сделок в области внешней торговли, предметом которых являются товары, составляющие основные статьи экспорта, а также сделок между взаимозависимыми лицами с участием комиссионера (агента)). Теперь ими признаются, в том числе, сделки в области внешней торговли товарами, которые входят в состав одной или нескольких товарных групп, предусмотренных пунктом 5 статьи 105.14 НК РФ. Частью 3 статьи предусмотрено, что:

Сделки, предусмотренные пунктом 1 статьи 105.14 НК РФ, признаются контролируемыми, если сумма доходов по таким сделкам с одним лицом (лицами) за соответствующий календарный год превышает 60 миллионов рублей.

Нормами статьи 105.17 НК РФ в новой редакции установлено, что налоговый орган не вправе принять решение о проведении проверки в отношении совершенной налогоплательщиком в календарном году контролируемой сделки, по которой налогоплательщик обратился в ИФНС с заявлением о заключении соглашения о ценообразовании для целей налогообложения за тот же календарный год в порядке, предусмотренном главой 14.6 НК РФ, в случае, если налоговым органом не принято ни одно из решений, предусмотренных пп 1 и 2 пункта 5 статьи 105.22 НК РФ.

В рамках проверки могут быть проверены контролируемые сделки, совершенные в период, не превышающий 3 календарных лет (а в случае, предусмотренном абз. 3 пункта 2 статьи 105.17 НК РФ, — в период, не превышающий 5 календарных лет), предшествующих году, в котором вынесено решение о проведении проверки.

Нормами статьи 105.20 НК РФ определено, что:

Соглашение о ценообразовании основывается на взаимном соглашении федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, и уполномоченного органа исполнительной власти иностранного государства, достигнутом по результатам проведенной с учетом положений главы 20.3 НК РФ взаимосогласительной процедуры, предусмотренной международным договором Российской Федерации по вопросам налогообложения.

В новой редакции статьи 105.22 НК РФ обновлены требования к документам и срокам их предоставления для заключения соглашения о ценообразовании. Определено, что при принятии ИФНС решения о доработке доработанный проект соглашения о ценообразовании и документы предоставляются налогоплательщиком в срок не позднее 30 дней со дня получения налогоплательщиком такого решения. Расширен перечень оснований для принятия решения об отказе от заключения соглашения о ценообразовании.

Обжалование актов ФНС

Нормами новой редакции статьи 11.2 НК РФ предусмотрено, что личный кабинет налогоплательщика может быть использован также налоговыми органами и лицами, получившими доступ к личному кабинету налогоплательщика, для реализации ими прав и обязанностей, установленных федеральными законами.

В статье 139 НК РФ скорректирован порядок обжалования актов налоговых органов ненормативного характера и действия или бездействия их должностных лиц, а также порядок рассмотрения таких жалоб. Установлено, что вышестоящий налоговый орган оставляет жалобу без рассмотрения, если:

- ранее подана жалоба по тем же основаниям, за исключением случая, если после ее рассмотрения разрешен спор о том же предмете и по тем же основаниям в порядке, предусмотренном главой 20.3 НК РФ;

- до принятия решения по жалобе налоговый спор о том же предмете и по тем же основаниям был разрешен судом;

- жалоба не подписана лицом, подавшим жалобу, или его представителем либо не предоставлены оформленные в установленном порядке документы, подтверждающие полномочия представителя;

- до принятия решения по жалобе организация, подавшая жалобу, исключена из Единого государственного реестра юридических лиц по решению регистрирующего органа или ликвидирована либо получены сведения о смерти или об объявлении умершим физического лица, подавшего жалобу, и при этом спорное правоотношение не допускает правопреемства.

Налоговый орган, рассматривающий жалобу, принимает решение об оставлении жалобы без рассмотрения в течение 5 дней со дня получения жалобы или заявления об отзыве жалобы.

Новой редакцией статьи 140 НК РФ «Рассмотрение жалобы (апелляционной жалобы)» определено, что лицо поддавшее жалобу, вправе ходатайствовать о приостановлении рассмотрения жалобы (апелляционной жалобы) полностью или в части в целях предоставления дополнительных документов (информации), но не более чем на шесть месяцев. Такое ходатайство разрешено подавать до начала рассмотрения жалобы. По итогам рассмотрения ходатайства орган ФНС принимает одно из решений:

- о приостановлении рассмотрения жалобы (апелляционной жалобы) полностью или в части;

- об отказе в приостановлении рассмотрения жалобы (апелляционной жалобы).

О принятом решении в течение 3 дней со дня его принятия сообщается лицу, подавшему жалобу (апелляционную жалобу). Рассмотрение жалобы (апелляционной жалобы) возможно с использованием видеоконференцсвязи.

Изменения налогового законодательства в июле и ноябре каждого года – обычная процедура. И 2020 год не стал в этом отношении исключением.

В данной статье рассмотрим отдельные изменения, которые принёс федеральный закон № 374-ФЗ от 23 ноября 2020 года «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

В представленном законе есть несколько важных норм, у которых разные даты вступления в силу: с 23 декабря 2020года, с 1 января 2021 года и с 1 июля 2021 года.

Начнём с того, что ближе.

С 23 декабря 2020 года вступают в силу отдельные изменения, которые связаны с налоговым администрированием, т. е. с первой частью Налогового кодекса Российской Федерации (далее – НК РФ). Знание этих норм позволяет строить отношения с налоговыми органами более комфортно и не создавать конфликтных ситуаций.

Новые термины

В статье 11 НК РФ, в которой раскрываются институты, понятия и термины, используемые в НК РФ, появилось новое определение в связи с изменением порядка уплаты налогов в бюджет с января 2021 года.

«Счёт Федерального казначейства – казначейский счёт для осуществления и отражения операций по учёту и распределению поступлений».

Введены новые обязанности налогоплательщика

Все обязанности налогоплательщиков перечислены в статье 23 НК РФ, в т. ч. и обязанности сообщать отдельную информацию налоговым органам. Поскольку эпидемиологическая ситуация в мире в 2020 году внесла свои коррективы в деятельность многих компаний, а также в порядок организации информационного обмена, то и тут не обошлось без изменений. И налоговые органы предлагают разные формы информационного обмена: если у вас есть объект налогообложения, а налоговые органы о них по какой-то причине не знают, не забудьте об этом сообщить.

«Сообщение о наличии объекта налогообложения и прилагаемые к нему копии документов, могут быть представлены в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг».

Напоминаем, что данное сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества и (или) документов, подтверждающих государственную регистрацию транспортных средств, представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Для реализации вышеуказанной нормы налоговые органы очень оперативно выпустили письмо ФНС России от 24.11.2020 N БС-4-21/19238@ «О реализации отдельных норм Федерального закона от 23.11.2020 N 374-ФЗ, касающихся налогообложения имущества», которое доступно в справочно-правовых базах.

Уточнён порядок вручения налогового уведомления

И в части информационного обмена ещё одна правка законодательства в статью 52 НК РФ «Порядок исчисления налога, страховых взносов»: налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через многофункциональный центр предоставления государственных и муниципальных услуг) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления.

Изменён порядок действия по доверенности уполномоченного представителя

Статья 29 НК РФ «Уполномоченный представитель налогоплательщика» так же подвергнута корректировке. И с 23 декабря 2020 года уполномоченный представитель налогоплательщика – индивидуального предпринимателя (физического лица, не являющегося индивидуальным предпринимателем) осуществляет свои полномочия на основании:

— нотариально удостоверенной доверенности,

— доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством, или

— доверенности в форме электронного документа, подписанного электронной подписью доверителя. В пункте 2 статьи 185.1 Гражданского кодекса Российской Федерации (далее – ГК РФ) перечислены виды доверенностей, приравненные к нотариально удостоверенным:

— доверенности военнослужащих и других лиц, находящихся на излечении в госпиталях, санаториях и других военно-лечебных учреждениях, которые удостоверены начальником такого учреждения, его заместителем по медицинской части, а при их отсутствии старшим или дежурным врачом;

— доверенности военнослужащих, а в пунктах дислокации воинских частей, соединений, учреждений и военно-учебных заведений, где нет нотариальных контор и других органов, совершающих нотариальные действия, также доверенности работников, членов их семей и членов семей военнослужащих, которые удостоверены командиром (начальником) этих части, соединения, учреждения или заведения;

— доверенности лиц, находящихся в местах лишения свободы, которые удостоверены начальником соответствующего места лишения свободы;

— доверенности совершеннолетних дееспособных граждан, проживающих в стационарных организациях социального обслуживания, которые удостоверены администрацией этой организации или руководителем (его заместителем) соответствующего органа социальной защиты населения.

Таким образом, представитель индивидуального предпринимателя вправе действовать либо на основании нотариально удостоверенной доверенности, либо на основании доверенности, выданной в порядке статьи 185.1 ГК РФ.

До внесения данных поправок в НК РФ говорит лишь о физлицах, не уточняя, считаются ли они индивидуальными предпринимателями или нет.

В части электронного документа, пописанного электронной подписью, перед налоговыми органами стоит задача разработать формат и регламент взаимодействия к 01 июля 2021 года.

Повышен порог суммы налоговой задолженности физического лица для обращения в суд

В статье 48 НК РФ, где установлен порядок взыскания налогов и сборов, увеличили порог, с которого идет обращение налоговых органов в суд. Теперь заявление о взыскании подается налоговым органом (таможенным органом) в суд, если общая сумма налога, сбора, страховых взносов, пеней, штрафов, подлежащая взысканию с физического лица, превышает 10 000 рублей.

Важные изменения в порядке подачи налоговой декларации

Отдельно отметим важные изменения в ст. 80 НК РФ о порядке аннулирования деклараций, которые были сданы в установленном порядке. В 2018 году налоговые органы на уровне письма ФНС вводили подобный порядок, но налоговые адвокаты очень быстро оспорили подобный момент, указав, что порядка аннулирования поданной налоговой декларации нет в Налоговом кодексе РФ. Налоговые органы выполнили работу над ошибками и мы получили новые законодательные нормы.

Налоговая декларация (расчет) считается непредставленной , если при проведении камеральной налоговой проверки на основе такой налоговой декларации (расчёта) установлено хотя бы одно из следующих обстоятельств:

— в ходе проведения мероприятий налогового контроля установлен факт подписания налоговой декларации (расчёта) неуполномоченным лицом;

— физическое лицо, имеющее право без доверенности действовать от имени налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) и подписавшее налоговую декларацию (расчёт), дисквалифицировано на основании вступившего в силу постановления о дисквалификации по делу об административном правонарушении и срок, на который установлена дисквалификация, не истек ранее даты представления в налоговый орган такой налоговой декларации (расчёта);

— в Едином государственном реестре записей актов гражданского состояния содержатся сведения о дате смерти физического лица, наступившей ранее даты подписания налоговой декларации (расчёта) усиленной квалифицированной электронной подписью этого физического лица;

— в отношении лица, имеющего право без доверенности действовать от имени налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) и подписавшего налоговую декларацию (расчёт), в ЕГРЮЛ внесена запись о недостоверности сведений об указанном лице ранее даты представления в налоговый орган такой налоговой декларации (расчёта);

— в отношении налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) – организации в ЕГРЮЛ внесена запись о прекращении юридического лица (путём реорганизации, ликвидации или исключения из ЕГРЮЛ по решению регистрирующего органа) ранее даты представления таким лицом в налоговый орган налоговой декларации (расчёта).

В данной статье мы рассмотрели основные поправки налогового законодательства, вступившие в силу с 23 декабря 2020 года. Однако в них есть и отдельные моменты, касающиеся вопросов организации камерального контроля – их мы разберём в следующих материалах.

С сервисами Такском сдавать отчётность во все контролирующие органы – быстро и удобно

«Онлайн-Спринтер» – сервис работает из браузера и не требует установки дополнительного ПО на ПК. Для сдачи отчётности нужен лишь компьютер и интернет. Сервис обладает интуитивно понятным интерфейсом. Данные и документы хранятся в защищённом облачном архиве оператора.

ПО «Доклайнер» – устанавливается на ПК пользователя. Документы хранятся на компьютере пользователя.

«1С:Электронная отчётность» работает из большинства конфигураций семейства «1С:Предприятие» версий 8.2 и выше.

Во всех сервисах Такском есть все актуальные формы отчётов для сдачи отчётности на любых режимах налогообложения.

Читайте также: