Новая структура фнс будет заниматься крупнейшими хищениями из бюджета

Опубликовано: 20.09.2024

На выходных был в гостях у Васи. Вася — один из людей, вдохновивших меня заняться налогами. Сам он бывший налоговик. А потом стал «решать вопросики». Смотря на его достаток 13 лет назад, я понял, что налоги — это хорошо. Большой дом на Ильинке, миллионов на 200, множество квартир, вилла в Испании, приличный семейный автопарк.

От Васи я узнаю о том, что происходит в верхних эшелонах власти. Особенно в ФНС.

Он рассказал о новой инспекции, созданной по поручению Президента, которая трясет крупнейших государственных подрядчиков. Суммы доначислений по каждому проверяемому юрлицу исчисляются миллиардами.

В сетях об этой инспекции информации почти нет. Поэтому расскажу.

12 февраля 2020 года Владимир Владимирович Путин провел совещание где произнес, что нужно следить за деньгами из нацпроектов и поручил создать специально уполномоченное подразделение ФНС. И, почти сразу, 6 апреля, ФНС создала специальную инспекцию, которая следит за исполнением крупнейших господрядов.

Называется новая инспекция: «Межрегиональная инспекция Федеральной налоговой службы по централизованной обработке данных № 4». В простонародье: «Четверка». По меркам ФНС, четверка наделена безграничными полномочиями и властью.

«Четверка» мониторит не только текущие нацпроекты, но и проводит проверки по уже закрытым крупным контрактам.

Их деятельность слегка тормознулась из-за ковида и возросшей нагрузки на всех налоговиков. Но сейчас работа новой службы потихоньку возвращается в намеченное русло.

Что же конкретно делает инспекция? А очень просто. Поднимают старые дела и детально проверяют, были ли обналичены или выведены за границу денежные средства с крупнейших государственных подрядов.

Проверяют всё то, что случайно или намеренно могли пропустить обычные налоговики в территориалках, местных управлениях или в инспекциях по крупнейшим налогоплательщикам.

Работает новая инспекция крайне жестко: в связке с ГУЭБиПК и ФСБ.

И речь не об региональных управлениях силовых структур.

По указанию высшего руководства, Инспекция взаимодействует именно с управлением ФСБ по РФ и с главным управлением экономической безопасности и противодействия коррупции Российской Федерации.

К примеру, те обыски в регионах, которые уже проводили по материалам «четверки», осуществлял «десант» ФСБ из Москвы.

Взаимодействие «четверки» и ФСБ на таком уровне исключает коррупционную составляющую с участием регионалов. С местными силовиками уже никак и ничего не порешать, они не влияют на процесс. Первые проверки показали, что региональные плательщики недооценили возможности этой инспекции. Надеялись до последнего, что проводить проверку будут территориальные органы. А прилетели специалисты из «четверки» и московские фейсы. Местных налоговиков и силовиков к проводящимся проверкам не допускают, вдруг что-нибудь испортят.

Пару лет назад ФНС приняла практику отрабатывать определенные отраслевые ниши в бизнесе. К примеру, разом начали кошмарить всю сферу клининга. Или зерновиков, которые упорно возмещались из бумажного НДСа (Операция «Зерно»). Потом трясли крупных аутстафферов.

Похожую практику использует и «четверка». Конкретно сейчас ведомство заинтересовано в крупных региональных стройках и экологических проектах. По ним идет ряд выездных проверок. Постоянно идёт оценка, кто из господрядчиков забыл заплатить денег в бюджет или заплатил деньги не туда: регионалам привычно получать деньги из бюджета, закрываться бумажным НДСом, немножко заносить на местах и жить спокойно. Сейчас они этой спокойной жизни лишатся.

Вася поведал, что первыми под удар попадут дорожники, занимавшиеся строительством протяженных участков федеральных трасс М-4 «Дон» и М-6 «Каспий». И назвал астрономические цифры, прошедшие мимо бюджета.

Да и отрабатывать дорожников легче, т.к. осенью прошлого года в офисах этих компаний уже прошли обыски. Тогда, в ходе обысков, изъяли бухгалтерию и обнаружили, что несколько миллиардов бюджетных средств были обналичены и частично выведены в оффшор.

А ведь это одна из крупнейших региональных автодорожных компаний, я про них чуть-чуть знаю через армянскую диаспору.

Структура из тех, про которые обычно думают, что никто и никогда их трогать не станет. Любые проблемы от них отлетали, уровень влияния и связи позволяли решать любые вопросы.

Но всё изменилось, и теперь кресла представителей «Автодора» закачались. Дорожники и некоторые другие, похоже, станут первыми примерами того, что бюджет в таком объёме и без уплаты налогов больше потрошить нельзя. Как-то привыкли крупнейшие регионалы, что с налоговой можно всегда договориться. Халява кончилась.

ФНС выпустила письмо от 10.03.2021 № БВ-4-7/3060@, в котором разъяснила инспекциям, как применять ст. 54.1 НК РФ в борьбе с уклонением от уплаты налогов. Мы подготовили разбор этих рекомендаций и расскажем, что может вызвать вопросы со стороны налоговой, а что законно и не должно приводить к доначислениям.

Когда применяется ст. 54.1 НК РФ

Статья 54.1 НК РФ называется «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов». По мнению ФНС, её основная цель — противодействовать налоговым злоупотреблениям и получению необоснованной налоговой выгоды за счёт уклонения от уплаты налогов.

Такими злоупотреблениями могут быть незаконные уменьшения как налоговой базы, так и суммы самого налога. Но причина всегда в том, что налогоплательщик исказил сведения о фактах хозяйственной жизни или объектах налогообложения. Такое искажение может быть трёх видов:

- Скрыли реальные операции. Например, не отразили в составе основных средств фактически используемую недвижимость, в частности под предлогом «недостроя».

- Отразили ложные показатели по реальным операциям. Например, исказили данные о производимой продукции, чтобы сделать её неподакцизной, или параметры деятельности, чтобы снизить показатель потенциально возможного дохода. Дробление бизнеса тоже попадает в эту группу.

- Отразили фиктивные операции, которых не было на самом деле. Здесь речь в том числе об использовании фиктивных контрагентов, о которых мы поговорим ниже.

Посмотрите на свою компанию глазами налоговой и оцените вероятность выездной проверки

Для каждого вида злоупотреблений в письме есть правила, по которым налоговики должны доначислять налоги.

Так, фиктивные операции вообще не будут учитывать в целях налогообложения. Все расходы и вычеты по ним «снимут» в полном размере. В остальных случаях инспекторы должны выявить истинный экономический смысл операции и доначислить налоги так, как если бы налогоплательщик не допускал нарушений.

Как выявляют сделки с фиктивными контрагентами

Одно из основных условий, которое даёт налогоплательщику право учесть расходы и использовать вычеты — исполнение обязательств по сделке надлежащим лицом (п. 2 ст. 54.1 НК РФ). Это означает, что обязательства должна выполнять сторона договора или лицо, на которое эта обязанность возложена.

Цель этого положения — борьба с использованием документов, составленных от лица фиктивных контрагентов. Это компании, которые работают только «на бумаге», не ведут деятельности и не выполняют в сделке реальных функций, а нужны только для оформления от их имени соответствующих документов. В письме такие компании называют «техническими».

Чтобы квалифицировать сделку как фиктивную и доначислить по ней налоги, инспекторы доказывают, что контрагент относится к «техническим» компаниям, а налогоплательщик должен был знать об этом, но не проявил должной осмотрительности.

Доказывают, что контрагент — техническая компания

Налоговики должны сами доказать, что документы составлены не реальным, а техническим контрагентом. В письме отмечают, что для этого не хватит заключения эксперта-почерковеда о том, что документы подписаны неустановленными лицами, или протокола допроса тех, кто их подписал. Чтобы закрепить факт участия в сделке «технической» компании, нужно найти сразу несколько косвенных доказательств:

- нет признаков, которые подтверждали бы реальную экономическую деятельность контрагента: отсутствует персонал, сайт, информация о деятельности компании и т.п.;

- нет условий для исполнения обязательств: персонала, основных средств, активов, складских помещений, транспортных средств, обязательных разрешений и лицензий и т.п.;

- «техническое» лицо не могло осуществить операцию с учётом времени, места нахождения и объёма необходимых ресурсов;

- расходы по счёту не соответствуют виду деятельности, по которому совершены спорные операции;

- поведение участников сделки при заключении договора и принятии исполнения по нему отличалось от общепринятого;

- документооборот по сделке был нетипичным, а документы заполнены с недочетами или не полностью, в них есть ошибки, которые связаны с формальным подходом (в т. ч. их составлением до операции) и тем, что стороны не планируют как-то защищать свои права (обращаться в суд, подавать претензии и т.п.);

- в договорах есть условия, отличающиеся от обычных, например, длительные отсрочки платежа, санкции, размер которых намного меньше или больше ущерба от нарушения;

- цены по договору существенно ниже или выше рыночных;

- нет документов, которые должны быть исходя из характера исполнения, например, при договоре строительного подряда отсутствует акт о передаче подрядчику стройплощадки;

- нет оплаты;

- в расчётах использованы неликвидные активы: небанковские вексели, права требования к третьему лицу и пр.;

- не приняты меры по защите нарушенных права — отсутствуют претензии, заявления об отказе от договора, обращения в суд;

- обналичивание денег и их использование на нужды налогоплательщика, его учредителей, должностных или иначе связанных с ним лиц;

- деньги, перечисленные «техническому» контрагенту, возвращаются налогоплательщику или связанным с ним лицам;

- печати и документация контрагента на территории налогоплательщика.

По мнению ФНС, у налоговых органов есть все полномочия, чтобы выявить эти обстоятельства. Нужно лишь правильно их использовать и получать от всех участников договора пояснения. При этом налоговикам рекомендовано не ограничиваться формальным набором вопросов, а детально выяснять полномочия, функциональные и должностные обязанности каждого опрашиваемого. И во всех нюансах изучать обстоятельства сделки.

Помимо этого, инспекторам «на местах» рекомендовано проводить осмотры территорий и помещений, а также использовать своё право проводить инвентаризацию имущества и применять её результаты для анализа и воссоздания полного баланса предприятия (товарного баланса, складского учёта и т.п.).

Доказывают, что налогоплательщик не проявил осмотрительность

Если участие «технического» контрагента доказано, инспекторы должны подтвердить, что налогоплательщик не мог не знать о характере деятельности контрагента и хотел уклониться от налогов.

Основное доказательство в таком случае — прямой контакт налогоплательщика с исполнителем по сделке. Например, переговоры и деловая переписка с обсуждением условий сделки, обеспечения, гарантий. Если такого контакта не было, налоговики проверят, проявил ли налогоплательщик должную осмотрительность, когда выбирал контрагента и заключал договор.

ИФНС вправе проводить доначисления, если установлены следующие факты:

- налогоплательщик не знал о фактическом местонахождении контрагента, его производственных, складских и иных площадей;

- налогоплательщик не пытался получить информацию о контрагенте: у него нет копий документов, подтверждающих направление запросов;

- налогоплательщик не анализировал открытые данные о контрагенте;

- у налогоплательщика нет информации о том, как и почему был выбран контрагент, заключена сделка;

- нет реального взаимодействия с руководителем, должностными лицами, ответственными сотрудниками контрагента при обсуждении условий и подписании договора;

- отсутствуют документы, подтверждающие полномочия участников сделки со стороны контрагента;

- у налогоплательщика нет информации о том, как он узнал о существовании контрагента (реклама в СМИ, сайт, рекомендации).

Доначисляют налоги

Когда налоговики доказали, что в сделке участвовал фиктивный контрагент, а налогоплательщик не мог не знать об этом, они вправе доначислить налоги.

Как правило, саму сделку налоговая не оспаривает — товар получен, работы выполнены, услуги оказаны, но все это делала не «техническая» компания, а кто-то другой. В таком случае все расходы и вычеты по фиктивному контрагенту снимают и заменяют на таковые по реальному исполнителю. Но только при условии, что налогоплательщик сам предоставит информацию о фактическом контрагенте и все документы. Иначе ни вычеты, ни расходы расчётным путем ИФНС определять не будет.

Единственное исключение — когда сам факт расходов налоговая тоже не оспаривает. В этом случае инспекция применит расчётный способ, но только в отношении налога на доходы (налог на прибыль, НДФЛ, УСН, ЕСХН). Вычеты по НДС и в этом случае будут сняты полностью.

Деловая цель и дробление бизнеса

Ещё одно условие, которое должно выполняться для учёта расходов и применения вычетов: целью операции не должна быть только налоговая выгода.

Проверять это предлагают с помощью «экспресс-теста». Его будут проводить по каждой отдельной операции в совокупности сделок, которые все вместе привели к достижению деловой цели. Тут налоговикам надо будет ответить на вопрос, совершил бы налогоплательщик эту операцию, если бы не было остальных сделок, и не была ли её основной целью налоговая выгода. При этом невыгодность сделки для налогоплательщика саму по себе нельзя приравнять к отсутствию деловой цели.

Если результат «экспресс-теста» отрицательный, то налоговой нужно будет дополнительно доказать, что конечная деловая цель могла быть достигнута без спорной операции.

Все эти положения применяются и к дроблению бизнеса, которое можно назвать частным случаем операций без деловой цели с элементами «технических» компаний. Дополнительные критерии, которые позволяют ИФНС установить, что речь идёт о дроблении:

- одни и те же работники и ресурсы;

- тесное взаимодействие всех участников схемы;

- разные, но неразрывно связанные направления деятельности, которые составляют единый производственный процесс для достижения общего результата.

При доначислении налогов в связи с дроблением налоговикам рекомендовано выявлять действительные налоговые обязательства налогоплательщика. Это значит, что будут учитываться не только вменяемые ему доходы, но и соответствующие расходы, вычеты по НДС, а также суммы уже уплаченных налогов.

Переквалификация сделок

Авторы письма отдельно остановились на переквалификации сделок и операций. ФНС предостерегает инспекторов «на местах» от подмены понятий.

То, что аналогичный результат можно было получить с помощью других сделок или операций — не основание для переквалификации, даже если есть налоговая экономия (п. 3 ст. 54.1 НК РФ). По мнению ФНС, налогоплательщики вправе сами выбрать способ достижения результата с учётом налоговых последствий. Главное, чтобы у этого способа был экономический смысл и не было признаков искусственности.

Чем опасны фиктивные сделки

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

- Что можно узнать о контрагенте из арбитражных дел и бухотчётности

- Допросы, осмотры, требования: права бухгалтера

- Новый регламент проверок деклараций по НДС: что о нем нужно знать?

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В последнее время появилась тенденция к переводу организаций в межрайонные инспекции по крупнейшим налогоплательщикам, несмотря на то, что у них суммовые показатели меньше 10 миллиардов рублей.

Администрирование налогоплательщиков, относящихся к категории крупнейших, происходит по особым условиям, при этом контроль за их деятельности со стороны ФНС ведется с большим вниманием, чем за деятельностью иных компаний.

Большая часть межрегиональных и межрайонных инспекций ФНС по крупнейшим налогоплательщикам расположены в Москве, часть межрайонных инспекций ФНС по крупнейшим налогоплательщикам расположены в таких городах, как Санкт-Петербург, Новосибирск, Казань, Екатеринбург, Кемерово. Принцип отраслевого администрирования, а не территориального, порождает такую ситуацию, когда налогоплательщик, место нахождения которого Сибирь или Урал, вынужден состоять на учете в межрегиональной или межрайонной инспекции ФНС по крупнейшим налогоплательщикам, находящейся в Москве и, соответственно, отчитываться, направлять корреспонденцию и своих представителей в другой город.

Администрирование в рамках отраслевой специализации позволяет обеспечить предметное изучение сотрудниками инспекций ФНС России по крупнейшим налогоплательщикам особенностей осуществления предпринимательской деятельности в определенной отрасли. Данное обстоятельство, в свою очередь, гарантирует более пристальный контроль в отношении крупнейших налогоплательщиков. При этом большое внимание в работе отраслевых инспекций уделяется аналитической работе — сравнение аналогичных налогоплательщиков в сопоставимых условиях, выборки и построение гипотезы о потенциальных нарушениях, пополнение системы налоговых рисков.

Изменения, направленные на совершенствование уровня налогового администрирования крупнейших налогоплательщиков, с точки зрения эффективности работы Службы, себя оправдала. Высокая доля поступлений в бюджет Российской Федерации от крупнейших налогоплательщиков, изменения в структуре межрегиональных и межрайонных инспекций ФНС России по крупнейшим налогоплательщикам и изменения нормативных актов, регулирующих администрирование крупнейшими налогоплательщиками, свидетельствует о том, что реформа системы администрирования крупнейших налогоплательщиков продолжит развитие и в будущем.

Также, в работе с крупными налогоплательщиками ФНС России делает ставку прежде всего на налоговый мониторинг – форма налогового контроля, предполагающая не только комфортное взаимодействие между инспекцией и налогоплательщиком (в формате онлайн), но и нацеленная на возможность выявлять налоговые риски на самой ранней стадии.

В соответствии с положениями пункта 1 статьи 83 НК РФ особенности постановки на учет крупнейших налогоплательщиков определяет Минфин. Так, по общему правилу, крупнейшими налогоплательщиками могут быть только организации, отвечающие определенным критериям, которые установлены Приказом ФНС от 16.05.2007 г. № ММ-3-06/308@ «О внесении изменений в Приказ МНС России от 16.04.2004 № САЭ-3-30/290@»:

- показатели финансово-экономической деятельности за отчетный год из бухгалтерской и налоговой отчетности организации (за любой отчетный год из предшествующих трех лет, не считая последнего);

- признаки взаимозависимости и влияния налогоплательщика на экономические результаты деятельности взаимозависимых лиц;

- наличие специального разрешения (лицензии) на право осуществления юридическим лицом конкретного вида деятельности;

- проведение налогового мониторинга.

Особого внимания заслуживают такие критерии, как показатели финансово-экономической деятельности за отчетный год и проведение налогового мониторинга.

- Показатели финансово-экономической деятельности за отчетный год из бухгалтерской и налоговой отчетности организации.

От величины годового дохода зависит то, в какой инспекции ФНС России организация будет стоять на учете:

- от 10 млрд. до 35 млрд руб. включительно – в межрайонных инспекциях ФНС России по крупнейшим налогоплательщикам (налогоплательщики регионального уровня);

- от 35 млрд руб. и выше – в межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам (налогоплательщики федерального уровня);

Однако, если ФНС приняла решение об отнесении к категории крупнейших налогоплательщиков и территориальных особенностях администрирования, организация может быть переведена в межрайонную инспекцию по крупнейшим налогоплательщикам, если она и не подпадает под установленные критерии (п. 6.1 Приказа ФНС от 16.05.2007 г. № ММ-3-06/308@).

- Проведение налогового мониторинга.

В том случае, если в отношении организации налоговым органом принято решение о проведении налогового мониторинга в соответствии со ст. 105.27 НК РФ, она может быть поставлена на налоговый учет в межрайонную инспекции ФНС России по крупнейшим налогоплательщикам.

Налоговый мониторинг – это форма контроля, которая применяется ФНС России с 2016 г. Ее смысл заключается в добровольном предоставлении налогоплательщиком финансово-хозяйственной информации о своей деятельности посредством онлайн-взаимодействия.

Если в ходе проведения мониторинга будут выявлены нарушения, налоговый орган потребует представить пояснения и внести исправления.

В случае выявления нарушений, налоговым органом составляется мотивированное заключение, которое не является решением о привлечении к ответственности и не влечет наложения штрафа.

Безусловным плюсом налогового мониторинга является отсутствие камеральных и налоговых проверок, однако, налоговым законодательством предусмотрены случаи, когда налоговые проверки проводятся.

Перейти на налоговый мониторинг могут организации, которые соответствуют одновременно следующим условиям:

- общая сумма НДС, акцизов, налога на прибыль и НДПИ за предыдущий год составила не менее 300 млн руб.;

- доходы по данным бухгалтерской (финансовой) отчетности за предыдущий год составили не менее 3 млрд руб.;

- балансовая стоимость активов на 31 декабря прошлого года составляла не менее 3 млрд руб.

Такая форма контроля проводятся в отношении ряда крупнейших налогоплательщиков, и работа по привлечению большего их числа продолжается и в настоящее время.

Налоговый мониторинг не является обязательным, а носит заявительный характер.

При этом администрирование крупнейших налогоплательщиков осуществляется в специализированных по отраслевому принципу межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам и в межрайонных инспекциях по крупнейшим налогоплательщикам. Территориальные особенности налогового администрирования крупнейших налогоплательщиков не установлены.

Основной целью администрирования по отраслям является анализ и сравнение равных налогоплательщиков в отрасли, выявление отраслевых рисков, характерных для организаций со схожими бизнес-моделями.

Структура инспекций, осуществляющих администрирование крупнейших налогоплательщиков выглядит следующим образом:

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 1 (налоговое администрирование КН, отнесенных к транснациональным компаниям (доля участия ин. лиц(а) в уставном капитале организации прямо или косвенно превышает 50%, и (или) контролирующим лицом такой организации не являются резиденты РФ).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 2 (добыча (предоставление услуг по добыче) нефти и газа природного горючего, производство нефтепродуктов, оптовая торговля, транспортировка нефти, нефтепродуктов и горючего природного газа с использованием трубопроводного вида транспорта, а также функции органа валютного контроля в пределах компетенции налоговых органов).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 3 (оптовая и розничная торговля, производство и (или) реализация пищевых продуктов, напитков и табачных изделий, растениеводство и животноводство).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 4 (производство машин, транспортных средств, оборудования, техники и иных товаров, производство которых осуществляет Организация, не администрируемая иной межрегиональной инспекцией ФНС России по крупнейшим налогоплательщикам, в том числе для нужд оборонно-промышленного комплекса, строительство зданий и инженерных сооружений).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 5 (добыча полезных ископаемых, за исключением нефти и газа природного горючего, металлургическое производство, производство химических веществ и химических продуктов).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 6 (обеспечение электрической энергией и газом, водоснабжение, оказание транспортных услуг и иных услуг, оказываемых организацией).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 7 (деятельность в области информации и связи)

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 9 (администрирование в финансово-кредитной и страховой сфере).

Межрегиональные и межрайонные инспекции ставят на учет крупнейших налогоплательщиков самостоятельно, без каких-либо заявлений последних.

После постановки на учет в качестве крупнейшего, организации направляется уведомление, в котором указан КПП налогоплательщика в качестве крупнейшего, у которого 5-й и 6-й знаки – 50.

Вместе с тем, организация продолжает состоять на учете в инспекции по месту нахождения, в связи с чем ей присваивается КПП по двум основаниям: по месту нахождения и по отнесению к крупнейшим налогоплательщикам.

Таким образом, возникает проблема «двойного» учета, поскольку пунктом 3 статьи 80 НК РФ предусмотрено представление всех налоговых деклараций (расчетов), которые они обязаны представлять в соответствии с НК РФ, в инспекцию по крупнейшим налогоплательщикам, а по страховым взносам – в налоговый орган по месту своего нахождения.

Подводя итог вышеописанному, особенности налогового администрирования крупнейших налогоплательщиков могут вызывать определенные трудности у налогоплательщиков не готовых к принудительному переходу в инспекцию по крупнейшим налогоплательщикам.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

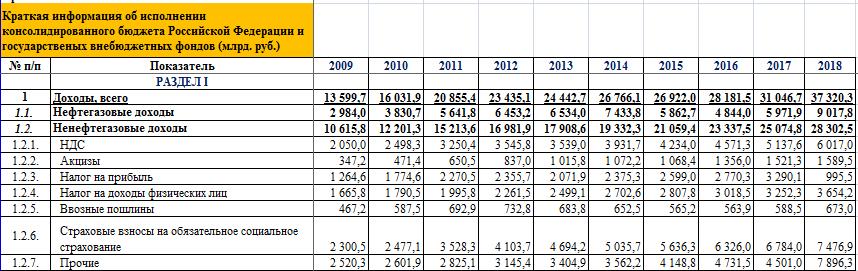

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Налоговая служба опубликовала данные по итогам работы за 2020 год. Из показателей следует, что поступления в бюджет сократились, с другой стороны, без учета НДПИ в казну поступило больше средств, чем годом ранее. Редакция журнала «Расчет» внимательно изучила данные работы Службы чтобы узнать, какие налоги показали рост, а какие – сокращение.

В середине февраля Налоговая служба подвела итоги года. Как и предполагалось ранее, количество налоговых поступлений в консолидированный бюджет сократилось на 7,6% по сравнению с показателями 2019 года, в абсолютном выражении в бюджет поступило 21,01 трлн рублей, из которых «в федеральный бюджет – 10,98 трлн рублей (минус 12,9%); в консолидированные бюджеты субъектов – 10,03 трлн рублей (минус 0,9%)», – говорится в сообщении пресс-службы ФНС России (цитата по ТАСС).

Примечательно, что без учета налога на добычу полезных ископаемых поступления в консолидированный бюджет, наоборот, выросли на 2,6% и составили 17,2 триллиона рублей. В ФНС отметили, что увеличения налоговых сборов удалось достичь за счет улучшения эффективности налогового администрирования. Впрочем, рост показали не все налоги. Так, поступления от НДС составили 4,27 триллиона рублей, в сравнении с показателями 2019 года прирост равен 0,3%. Значительно выросли поступления НДФЛ: на 7,5% (в абсолютным значении – 4,25 трлн руб.).

В сообщении ФНС России отмечается (цитата по сайту nalog.ru):Прирост НДФЛ на 4 процентных пункта превышает темп роста фонда заработной платы. В государственные внебюджетные фонды поступило 7,2 трлн рублей, что на 2,3% больше уровня 2019 года.

А вот налог на прибыль показал отрицательные значения, в бюджет бизнес перечислил 4,02 триллиона рублей, что на 11,6% меньше показателя 2019 года.

Поддержка бизнеса

В Налоговой службе отметили, что объем задолженности плательщиков не изменился в сравнении с 2019 годом, показатель DTI (объем долга к доходам) составил 6,5%. В минувшем году налоговое ведомство провело на 35% зачетов больше, чем годом ранее, сумма таких операций составила 123,6 миллиарда рублей. Инспекторы предоставили в семь раз больше отсрочек по уплате налогов, чем в 2019 году – на сумму 28,1 миллиарда рублей. И, наконец, на сумму более 52 миллиардов рублей COVID-отсрочек дали предпринимателям. Эти действия ревизоров позволили существенно, на 160%, сократить число блокировок счетов компаний.

Контрольные мероприятия

Как следует из данных, обнародованных ведомством, количество ревизий составило 6 000.

Напомним, что во время пандемии в России действовал мораторий на проведение налоговых контрольных мероприятий. Однако сокращение числа ревизий не повлияло на сумму доначислений.

В ФНС России отметили (цитата по сайту nalog.ru):Контрольные мероприятия дополнительно принесли в бюджет почти 300 миллиардов рублей. При этом более половины (158 млрд руб.) обеспечены аналитической работой.

В сообщении Службы, опубликованном на сайте nalog.ru, уточняется, что в 2020 году число жалоб от коммерсантов сократилось на 17,4%, а рассмотренных – на 14,8%

Отказ от ЕНВД

ФНС России сообщила и о процедуре миграции коммерсантов с ЕНВД на другие режимы налогообложения. Так, по данным Службы, на середину февраля 99% компаний и индивидуальных предпринимателей уже поменяли систему расчета и уплаты налогов. До 31 марта 2021 года территориальные налоговые органы должны провести адресную работу с теми организациями и ИП, кто так и не определился, на каком режиме налогообложения будет работать дальше. Таких, по данным ФНС, всего 18 000 из 1,3 миллиона коммерсантов уже сделали свой выбор.

Выбор читателей

С 1 июля новые правила блокировки расчетных счетов

Авансовый отчет 2021: шпаргалка для бухгалтера

Не все ошибки в СЗВ-М приводят к штрафам

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: