Новая налоговая в 1с

Опубликовано: 14.05.2024

Многие организации, которые недавно начали свою деятельность, да и те, что давно функционируют на рынке, задаются вопросом «что лучше и выгоднее: упрощенка или общий режим?».

Предприятия, являющиеся плательщиками НДС, более солидно выглядят в глазах контрагентов, но с другой стороны работа на упрощенке предусматривает меньше налогов. Может быть лучше выбрать УСН? Если да, то с каким объектом налогообложения? Для решения этих вопросов фирма «1С» создала для своих пользователей новый сервис, целью которого является упростить ориентирование в режимах налогообложения и помочь организациям выбрать для себя наиболее оптимальный. В этой статье мы рассмотрим, как работает данный сервис (новые возможности доступны начиная с версии 3.0.35).

Выбор налоговых режимов

Согласно налоговому кодексу, организациям предоставлено 5 видов налогового режима на выбор:

- Единый сельхозналог

- ЕНВД

- УСН (упрощенная система налогообложения)

- Патентная система

- Система налогообложения при совершении соглашений о разделе продукции

Нужно отметить, что все они могут быть доступны далеко не для каждой организации. Например, патентной системой может воспользоваться только индивидуальный предприниматель (ИП). В связи с чем, выбор в сносном осуществляется между упрощенным и общим режимами. В этом призван помочь новый сервис «Сравнение режимов налогообложения», встроенный в «1С:Бухгалтерия 8» (ред. 3.0) и представленный в разделе «Руководителю». С его помощью Вы сможете определить наиболее выгодный их трех предложенных режимов.

- Общую систему налогообложения

- УСН с объектом налогообложения «доходы минус расходы»

- УСН с объектом налогообложения «доходы»

Два последних указанных режима по-большому счету являются одним, но полученная сумма налога у каждого будет существенно отличаться. По этой причине программа рассматривает каждый режим обособленно. Например, если финансовые показатели компании или предпринимателя превысят порог работы в режиме УСН, то на экране появится предупреждение о том, что данных режим при указанных условиях нельзя выбрать.

Какие показатели требуются для расчетов?

При сравнении налоговых режимов используется показатель, характеризующий размер налоговой нагрузки, то есть отношение начисленных налогов к доходам. Исходными данными для вычисления налоговой нагрузки являются показатели выручки, расходов и фондов оплаты труда.

На самом деле показатель налоговой нагрузки зависит от ряда иных факторов: наличия основных средств и НМА, экспортных операций, применения налоговых льгот и т. д. Но поскольку в ходе деятельности предприятий среднего и малого бизнеса эти факторы не столь весомы, или вообще отсутствуют, первоначальная версия сервиса позволяет выполнять расчет без их учета.

Налоговая нагрузка может быть рассчитана двумя способами.

С использованием кнопки «Заполнить автоматически»

В данном случае колонки «Расходы» и «Доходы», а также «Зарплата» заполнятся автоматически на основе используемой в информационной системе базы данных. Информация для заполнения берется только за последний год.

Посредством введения данных вручную.

При использовании данного варианта можно подсчитать налоговую нагрузку исходя из планируемых расходов и доходов. При этом можно учитывать те данные, которые по умолчанию не участвуют в расчете, например, налог на имущество и транспортный налог. В случае, когда их доля существенна и оказывает большое влияние на размер налоговой нагрузки, налоговые платежи могут быть рассчитаны самостоятельно и потом включены в поле Расходы.

Просим Вас обратить внимание, что расчет для индивидуальных предпринимателей и организаций различается, в связи с чем форма заполняется с указанием налогоплательщика: «Индивидуальный предприниматель» или «Юридическое лицо».

Какой режим выбрать?

После того, как все необходимые поля будут заполнены, расчет налоговой нагрузки будет произведен программой автоматически. Результат будет представлен в таблице

Для более удобного восприятия информации результаты выделяются различными цветами.

Наиболее выгодный режим для Вашей организации по итогам введенных данных будет отмечен зеленым цветом. Также полученный результат можно изучить более подробно. Для этого под каждым результатом расположена кнопка «Подробнее». После нажатия на нее, Вам будет представлена сводка с деталями расчета. Они позволят проанализировать результаты и, возможно, скорректировать их.

ТОП ПРОДАЖ

«Клерк» Рубрика 1С

НДФЛ — это налог, который платят все организации, имеющие наемных сотрудников. Правильность начисления и перечисления налога проверяется с помощью подаваемых отчетов 2-НДФЛ и 6-НДФЛ. На практике встречаются ситуации, когда организация меняет юридический адрес, а это влечет за собой и смену налогового органа. Соответственно, КПП и ОКТМО также изменятся.

Ответственный за отчеты не всегда понимает, как заполнять отчетность при изменении регистрационных данных, ведь часть сведений по НДФЛ формируются с одними данными организации — старыми, а часть с другими — новыми. Также параллельно возникает вопрос: когда начинать платить НДФЛ в новую ИФНС? Ответы на эти и многие другие вопросы по такое сложной теме вы найдете в нашей публикации.

Разберемся для начала в теории.

Данный материал касается не только смены юридического адреса организации. Смена индивидуальным предпринимателем (ИП) прописки влечет изменение налогового органа. Даже смена улицы может привести к изменению ОКТМО.

Действуйте по следующей схеме.

Первое — внесение изменений в ЕГРЮЛ или ЕГРИП. Для ИП — проверьте новые ОКТМО и код ИФНС. Для юридических лиц проверьте и новый КПП. После обновления данных в реестре, измените реквизиты в программе 1С и платежных документах.

Второе — проверка ОКТМО (общероссийский классификатор территорий муниципального образования). Платежи и начисления по ОКТМО должны совпадать. В противном случае может возникнуть недоплаты и переплаты в разрезе этого кода.

Третье — после внесения изменений в ЕГРЮЛ / ЕГРИП оплата производится и отчетность сдается в новую ИФНС.

Отчеты 2-НДФЛ и 6-НДФЛ сдаются в двух экземплярах, со старым ОКТМО и новым ОКТМО. Чтобы не столкнуться с недопониманием со стороны налоговой, этот момент можно у них уточнить.

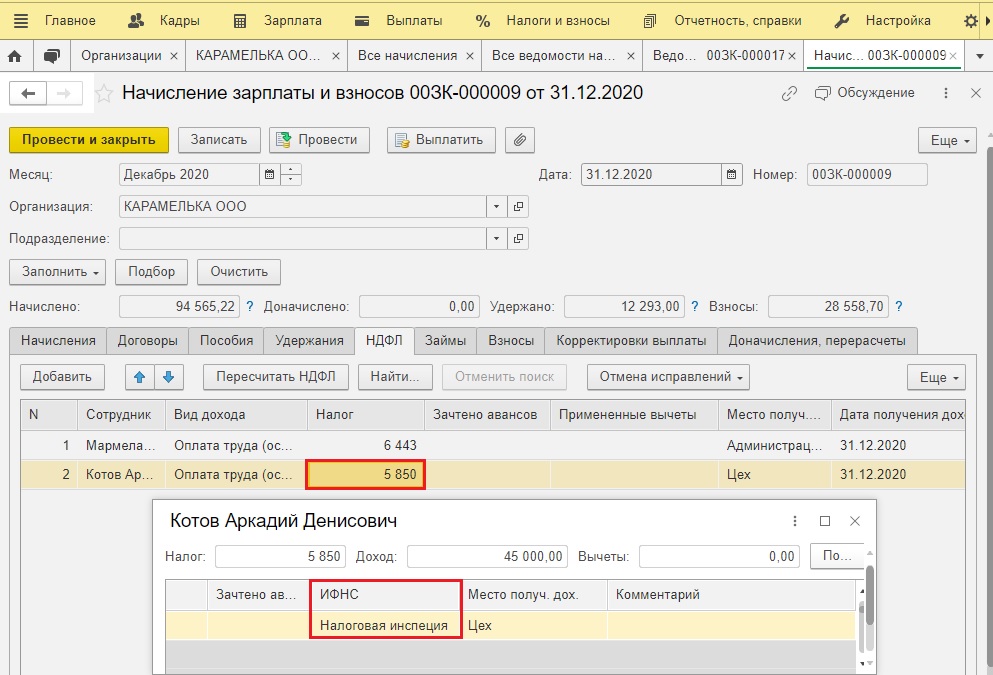

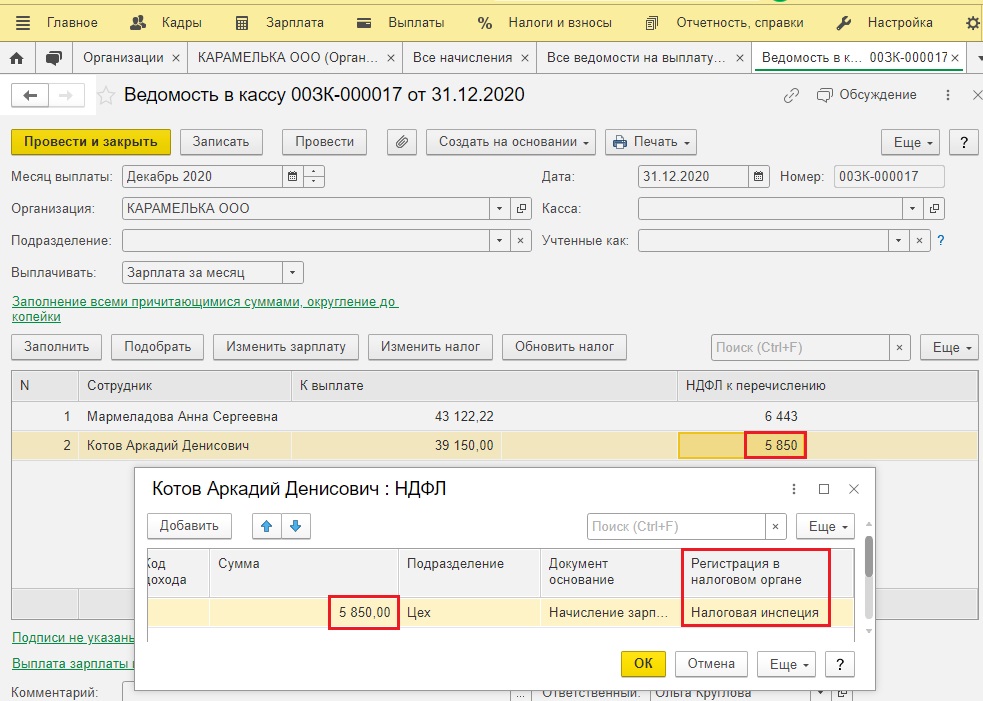

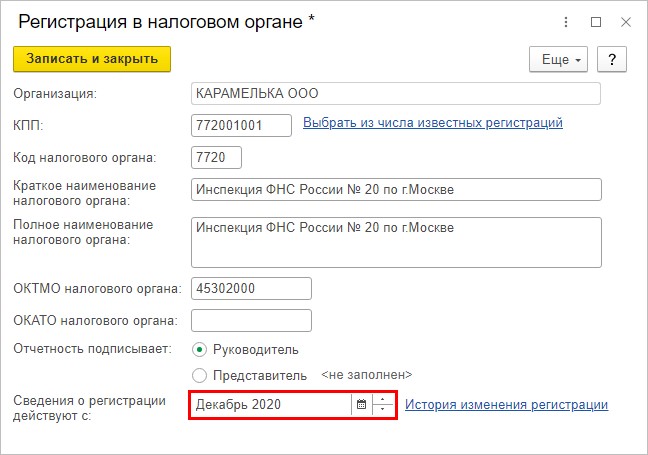

Рассмотрим на условном примере: ООО «Карамелька» изменило юридический адрес и регистрацию в налоговом органе в декабре 2020 г. Бухгалтер вносила документы по расчету заработной платы и выплатам. Рассмотрим, как это отражается в программе 1С: ЗУП.

На что следует обратить внимание в 1С при смене юридического адреса и регистрации в налоговой?

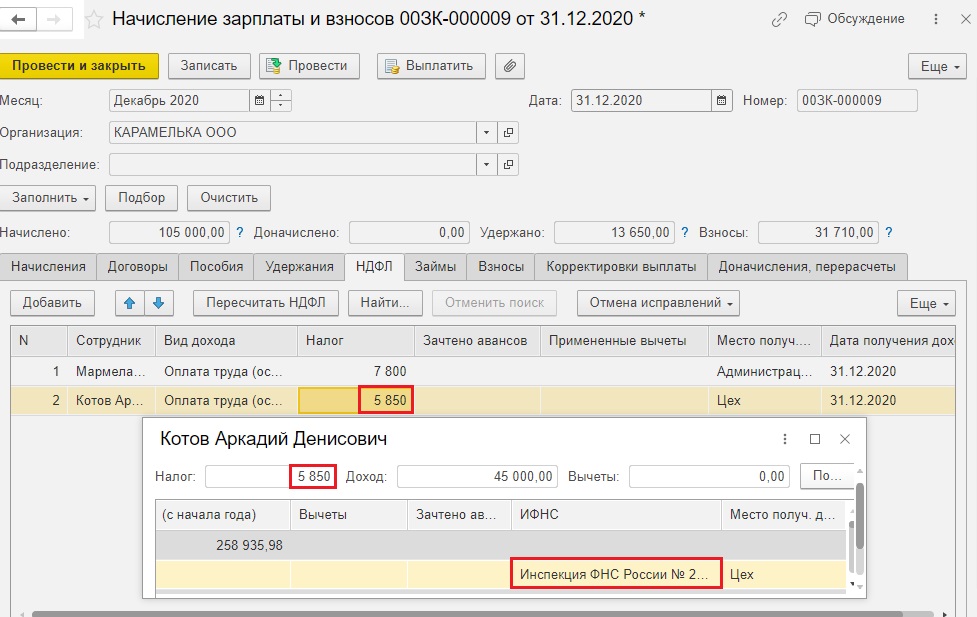

Очень важно понимать, в какой момент времени пользователю необходимо внести изменения в юридический адрес и регистрацию в ФНС в программе. Это имеет значение, так как при начислении заработной платы документ фиксирует «текущий» налоговый орган.

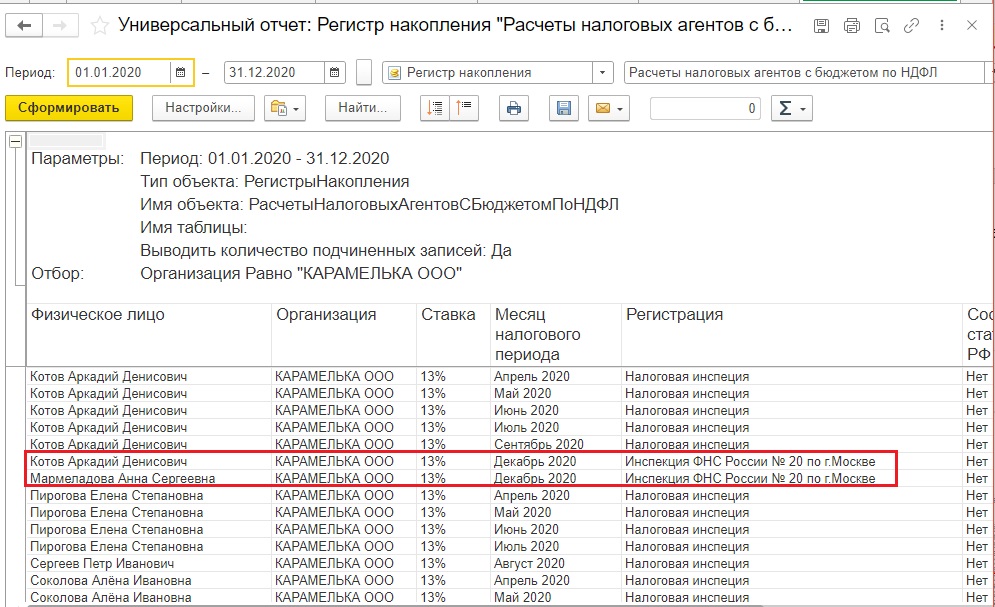

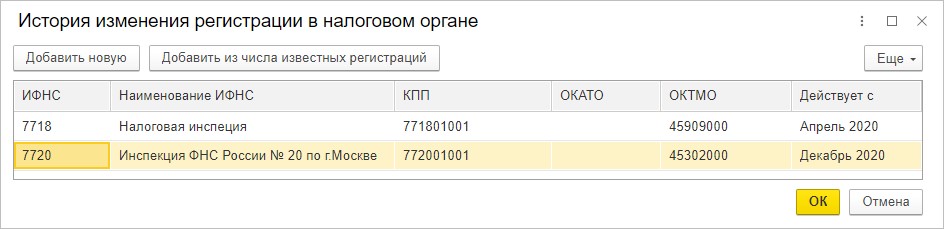

На картинке ниже наглядно продемонстрирована запись по старой ИФНС. Для простоты назовем ее просто Налоговая инспекция.

Чтобы посмотреть запись, щелкните дважды мышкой на сумме НДФЛ в документе. Кроме сумм НДФЛ, документ фиксирует ИФНС, указанную в настройке организации.

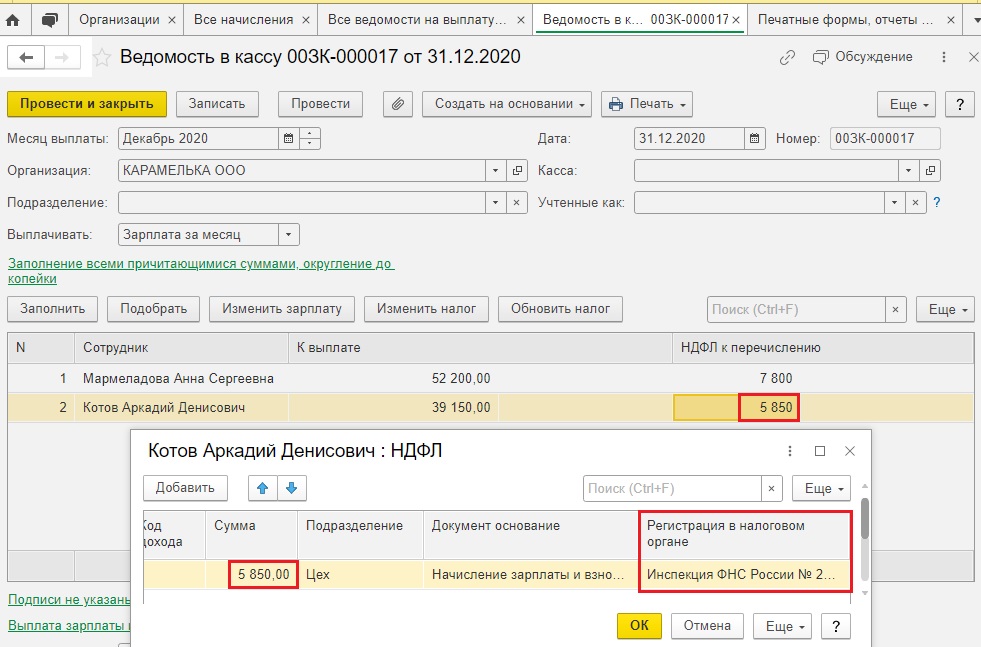

В документах выплаты заработной платы («Ведомость в кассу» или «Ведомость в банк») также фиксируется, по какому налоговому органу удерживается НДФЛ.

Поэтому, если пользователь внес документы по начислению и выплате заработной платы, а потом в этом же месяце получил уведомление о смене юридического адреса, то необходимо перезаполнить документы по заработной плате. Обращаем внимание, что нужно «ПЕРЕЗАПОЛНИТЬ» документы, а не просто «Отменить проведение» и «Провести». Именно при перезаполнении программа учтет данные по новому налоговому органу.

Перейдем к вопросу изменения реквизитов в 1С: ЗУП ред. 3.1.

Как изменить юридический адрес в 1С и регистрацию в налоговом органе?

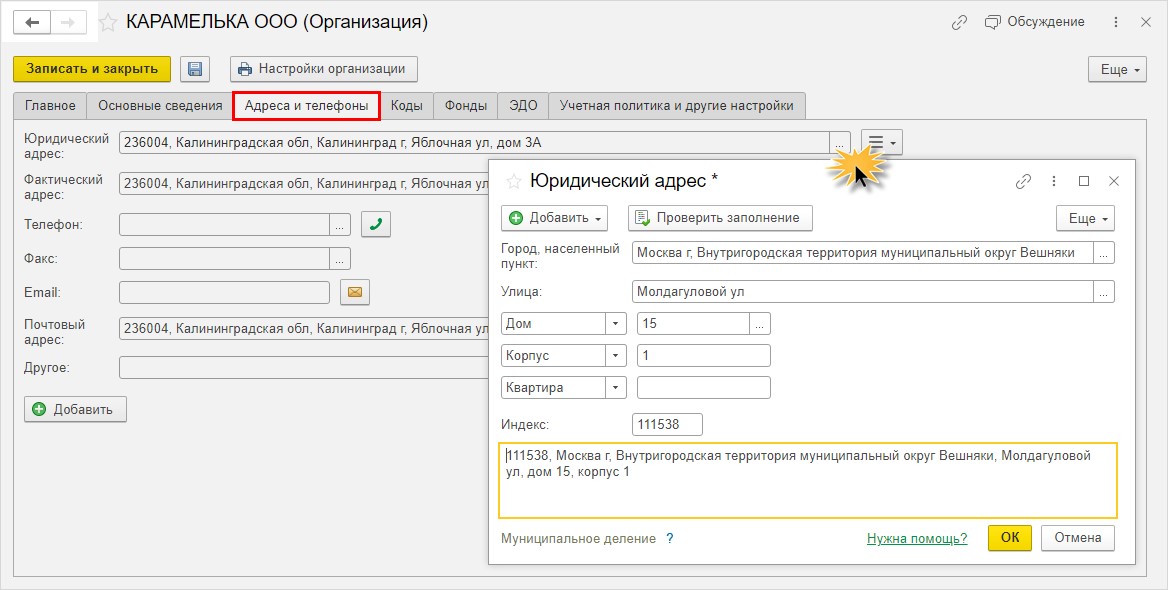

Для изменения реквизитов откройте карточку организации.

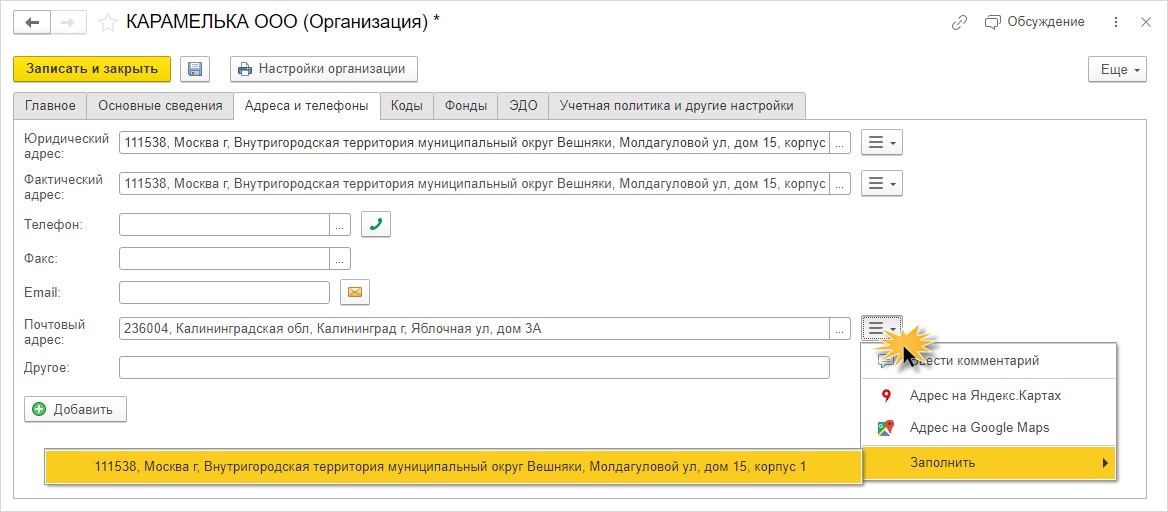

Шаг 1. Перейдите в раздел «Настройки» — «Организации». На закладке «Адреса и телефоны» измените адрес организации.

Данный реквизит не периодический и не хранит историю его изменения. Поэтому рекомендуем сделать копию информационной базы со старым адресом, чтобы можно было распечатать «старые» документы или справки за прошлые периоды с прежними реквизитами.

Для заполнения строк фактический и почтовый адрес, при их совпадении воспользуйтесь кнопкой «Заполнить».

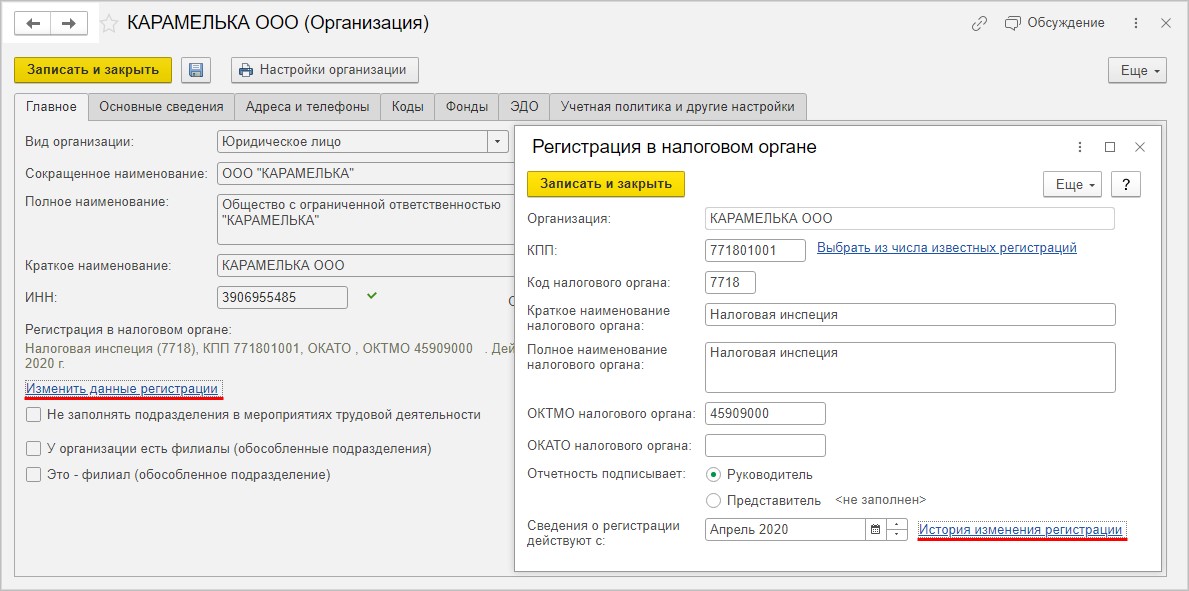

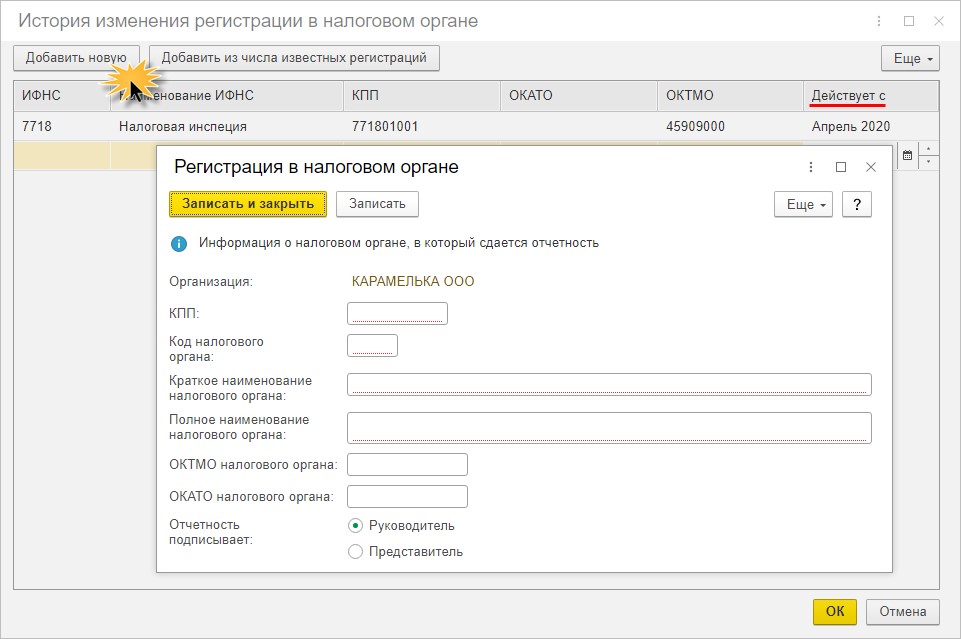

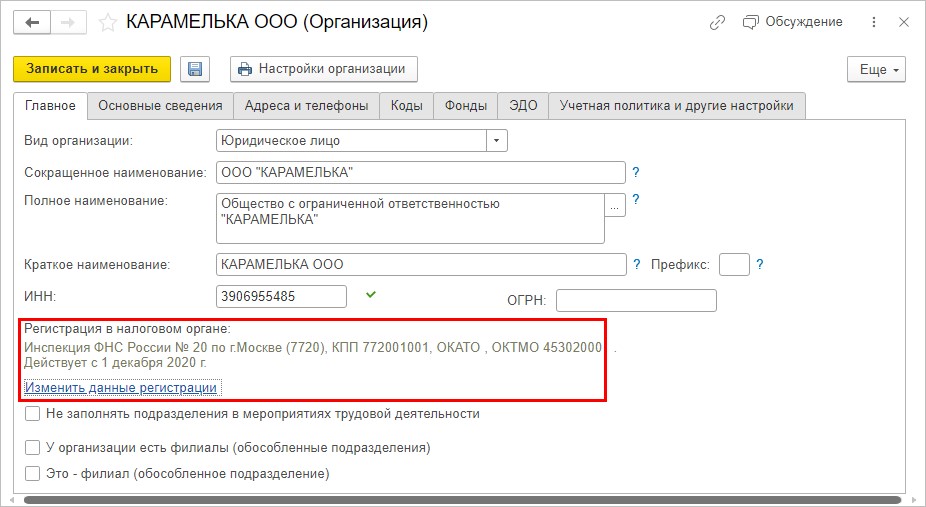

Шаг 2. На закладке «Главное» перейдите по гиперссылке «Изменить данные регистрации». В открывшемся окне нажмите «История изменения регистрации» и внесите новые сведения об организации.

- КПП;

- код налогового органа;

- краткое и полное наименование налогового органа;

- ОКТМО.

При сохранении сведений обратите внимание на значение в «Действует с». Данные реквизиты периодические, и их изменение хранится в истории значений. До указанной даты учитываются старые реквизиты, после — измененные.

Сохраните изменения в карточке — «Записать и закрыть».

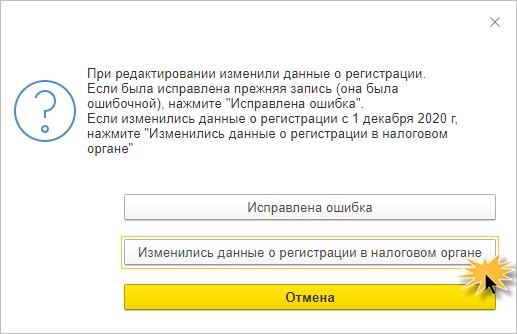

Шаг 3. На запрос программы об изменения, нажмите кнопку «Изменились данные о регистрации в налоговом органе».

После этого в карточке организации отобразятся новые сведения о регистрации и месяц, с которого они действуют.

Если у вас возникли проблемы и путаница в данных ИФНС, обратите внимание на то, с какого месяца у вас введена информация. Возможно, вы не предали особое значение этому моменту и при сохранении сведений оставили месяц, указанный по умолчанию — текущий.

Не заполняется отчет. Как проверить в 1С разделение доходов между ИФНС?

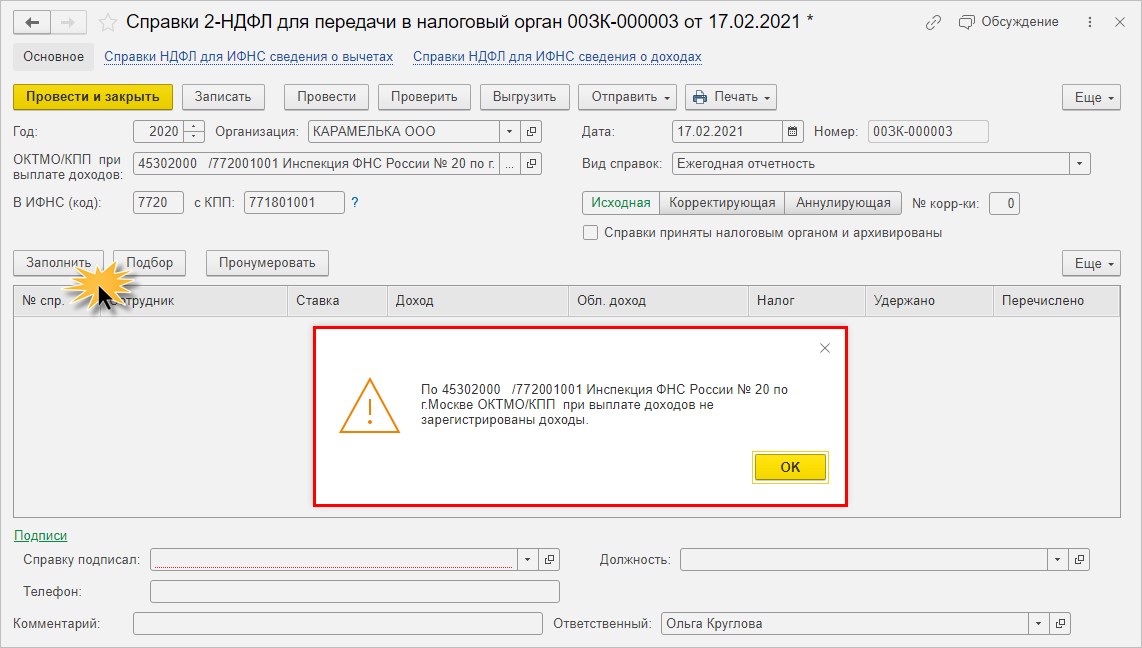

При заполнении отчета в налоговую, например, справки 2-НДФЛ, пользователь может столкнуться с ошибкой: «При выплате доходов не зарегистрированы доходы» с указанием регистрационных данных организации.

В данном случае программа абсолютно права! Ведь мы выше рассмотрели документы начисления и выплаты зарплаты, в которых указана «старая» ИФНС.

Если ответ очевиден, то просто перезаполните и перепроверьте документы после даты изменения регистрационных данных.

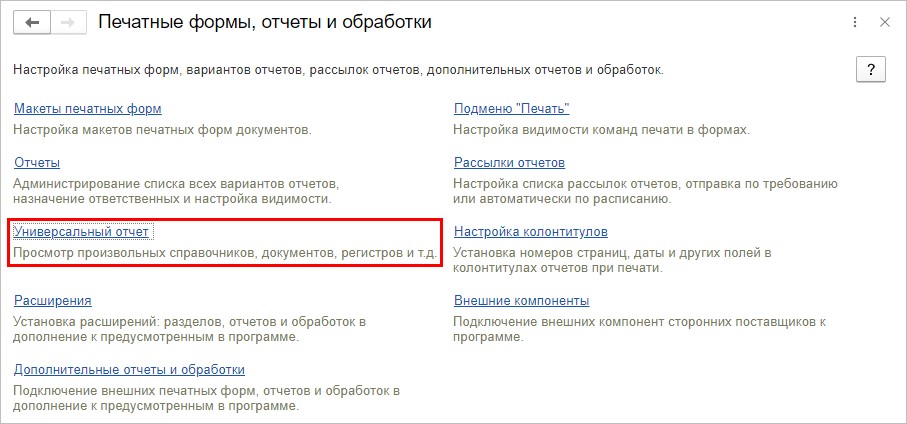

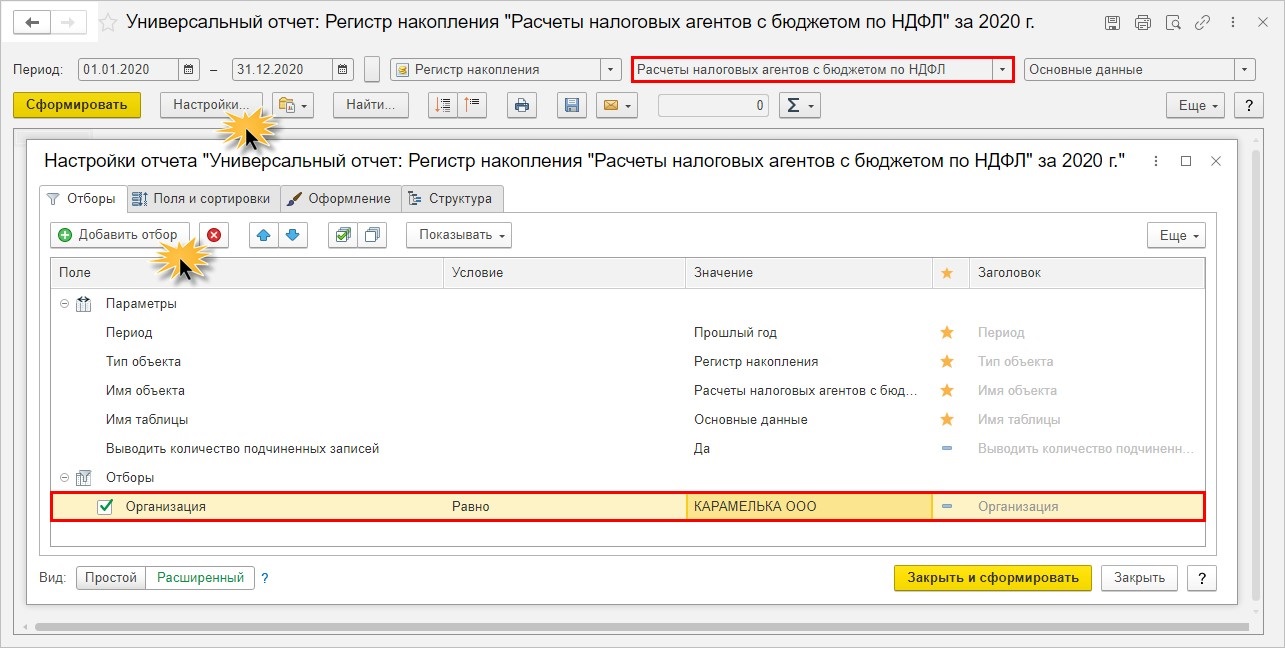

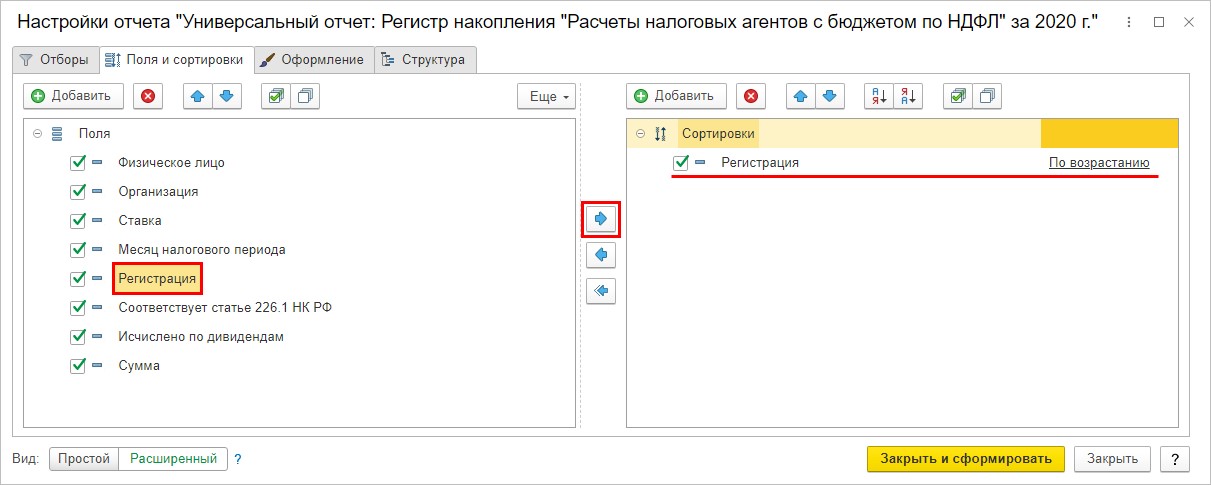

А как можно посмотреть, в каких документах какая налоговая зафиксирована? Сделать это легко с помощью Универсального отчета.

Шаг 1. Перейдите в раздел «Администрирование» — «Печатные формы, отчеты и обработки». Откройте гиперссылку «Универсальный отчет».

Шаг 2. Выберите регистр накопления «Расчеты налоговых агентов с бюджетом по НДФЛ», задайте период — год.

Если в базе 1С: ЗУП ведется учет по нескольким организациям, нажав кнопку «Настройки», установите отбор по организации. В нашем примере установлен отбор по ООО «Карамелька».

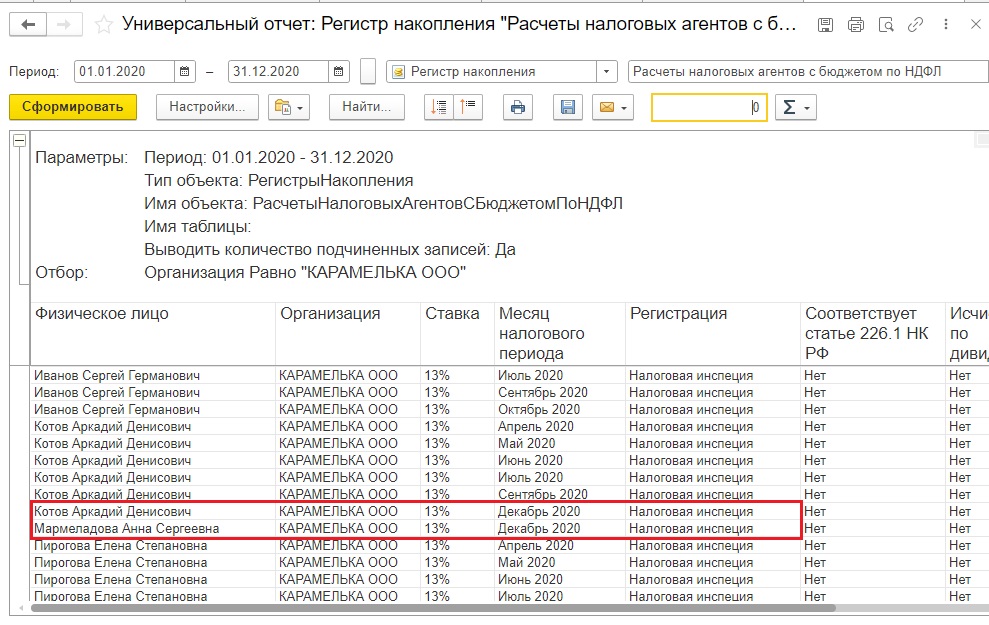

Шаг 3. Пора перезаполнить и перепровести документы за декабрь 2020 г.

Откройте окошко по данным НДФЛ в документе «Начисление зарплаты и взносов». Данные об ИФНС в записи сотрудника Котова А.Д. поменялись, т.к. мы изменили сведения о регистрации ООО Карамелька«.

Шаг 4. Внесите исправления в документы выплаты: перезаполните их и перепроведите.

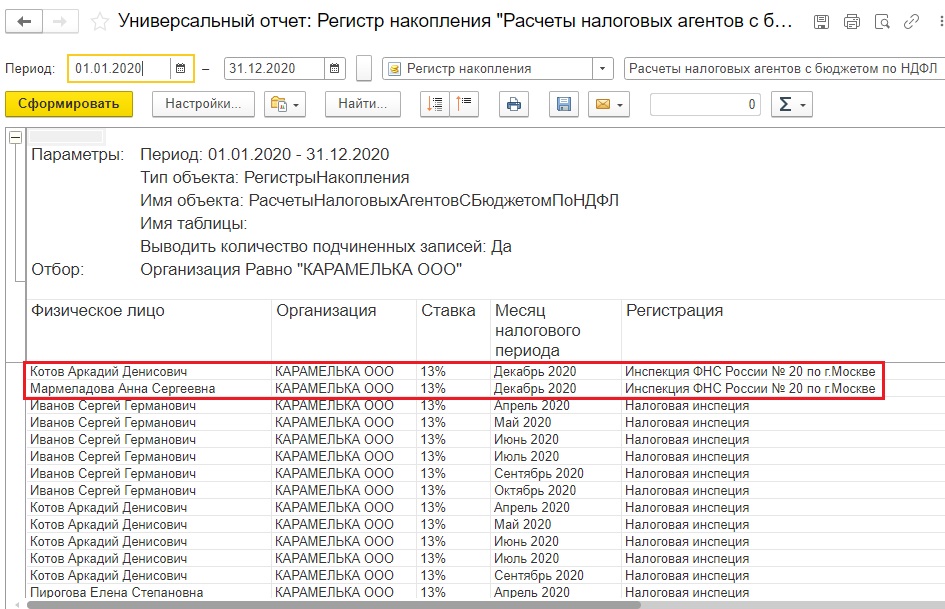

Шаг 5. После изменения в документах сформируйте «Универсальный отчет» еще раз.

По данным отчета у сотрудников за декабрь выделились данные по новым регистрационным данным — Инспекция ФНС России № 20 по г. Москва.

Отчет сгруппирован по месту регистрации организации.

Перейдем к вопросу формирования отчетов.

2-НДФЛ и 6-НДФЛ при смене регистрационных данных

Разъяснения по вопросу предоставления отчетности при смене регистрационных данных организацией представлены в письме ФНС № БС-4-11/25114@ от 27.12.2016 г. и в приказе ФНС России от 14.10.15 № ММВ-7-11/450@.

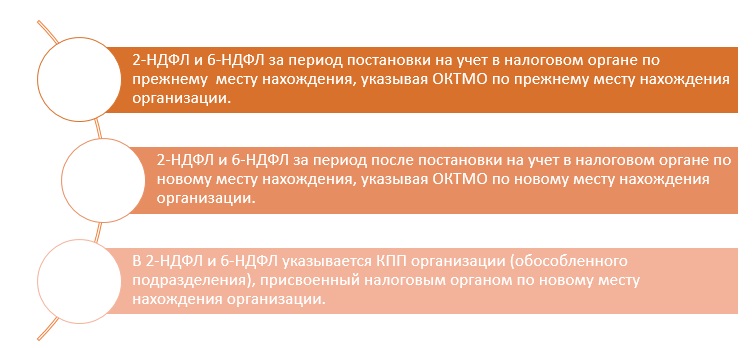

Формы 2-НДФЛ и 6-НДФЛ предусматривают заполнение ОКТМО и КПП. Согласно п. 1.10 вышеуказанного приказа ФНС, отчеты заполняются оп каждому ОКТМО отдельно.

Отсюда вытекает требование, что налоговый агент предоставляет в налоговый орган по новому месту регистрации справки 2-НДФЛ и форму расчета 6-НДФЛ в двух экземплярах — с указанием ОКТМО и сведений до момента постановки на учет в новом налоговом органе и период после новой регистрации с новым ОКТМО.

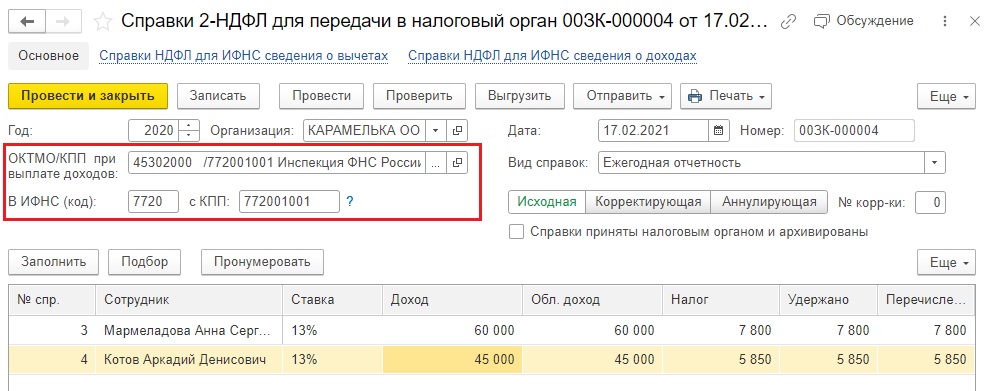

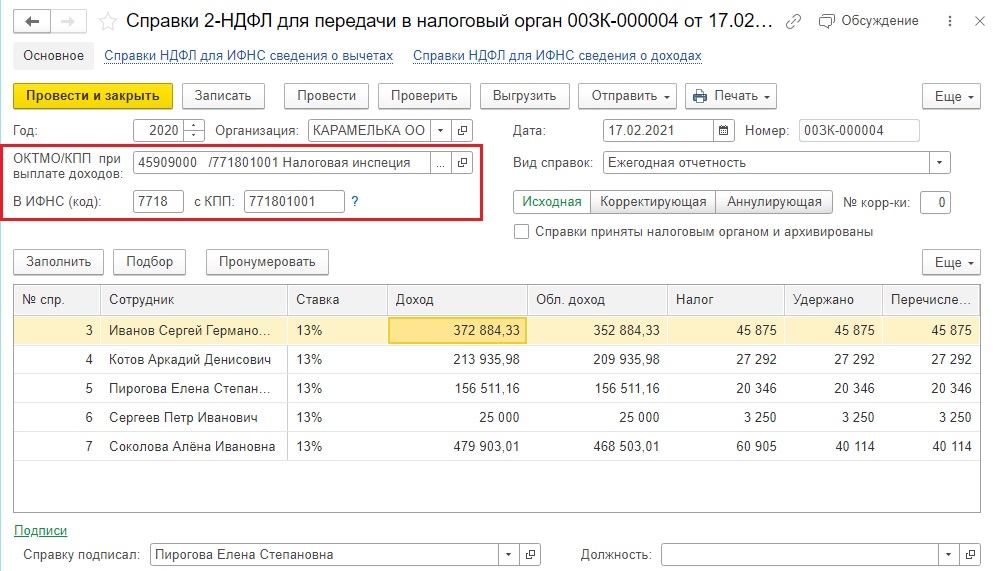

Таким образом, сдаются два комплекта отчетности. В нашем примере смена ИФНС ООО «Карамелька» производилась в декабре, значит:

Первый комплект предоставляется с данными до момента регистрации в новой налоговой за период с января по ноябрь 2020 года;

Второй комплект включает сведения после регистрации в новой налоговой, т.е. декабрь 2020 года.

Отличие реквизитов комплектов будет лишь в значении ОКТМО, т.к. КПП указывается новый.

Так как мы внесли исправления в документы с неправильными регистрационными данными за декабрь, справки 2-НДФЛ заполняются по новой инспекции без проблем.

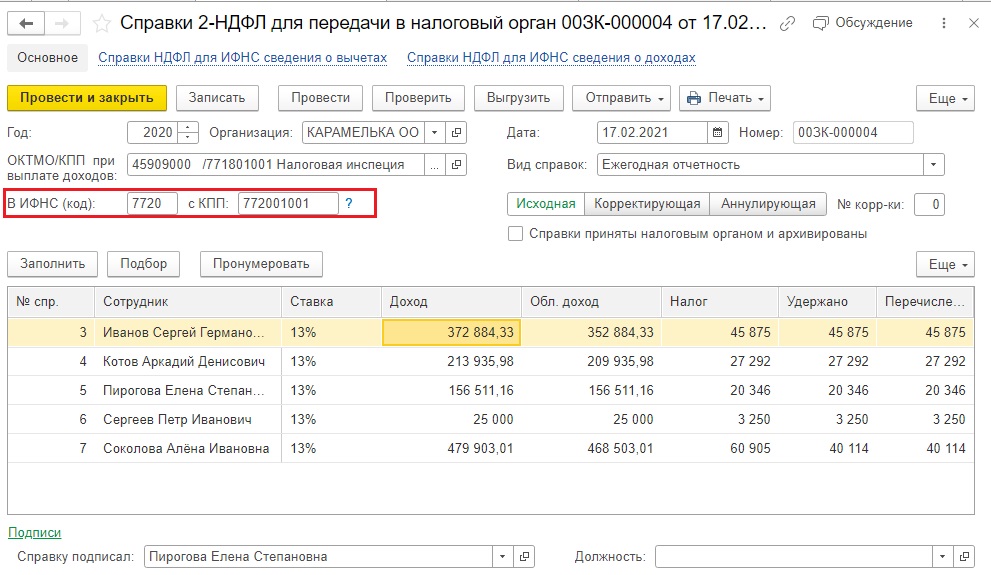

Шаг 1. Заполните два варианта отчета: по старому ОКТМО и по новому.

Видим, что по новым реквизитам в отчет попала декабрьская зарплата.

По старым реквизитам в отчет вошли данные с января по ноябрь 2020 года.

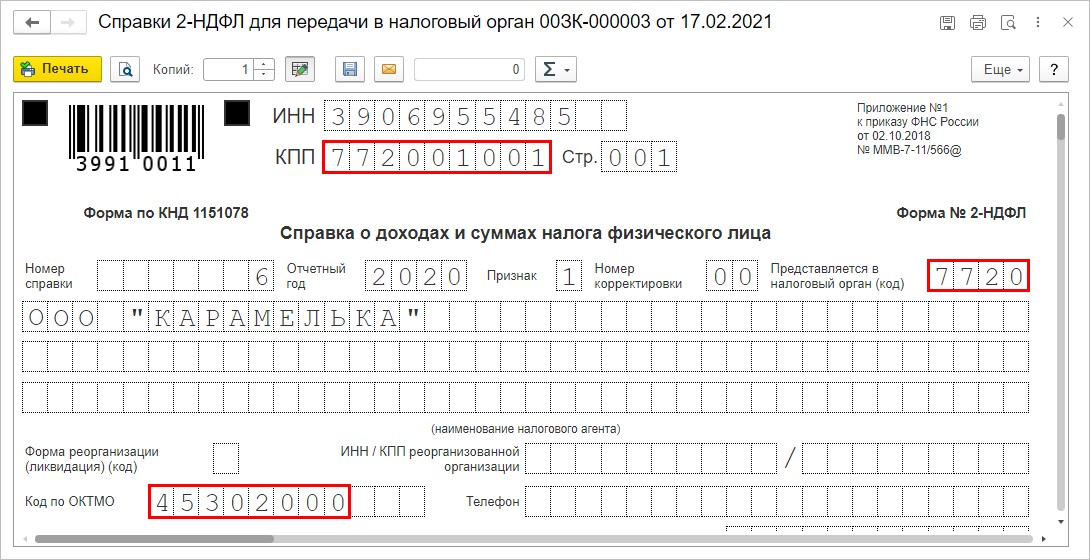

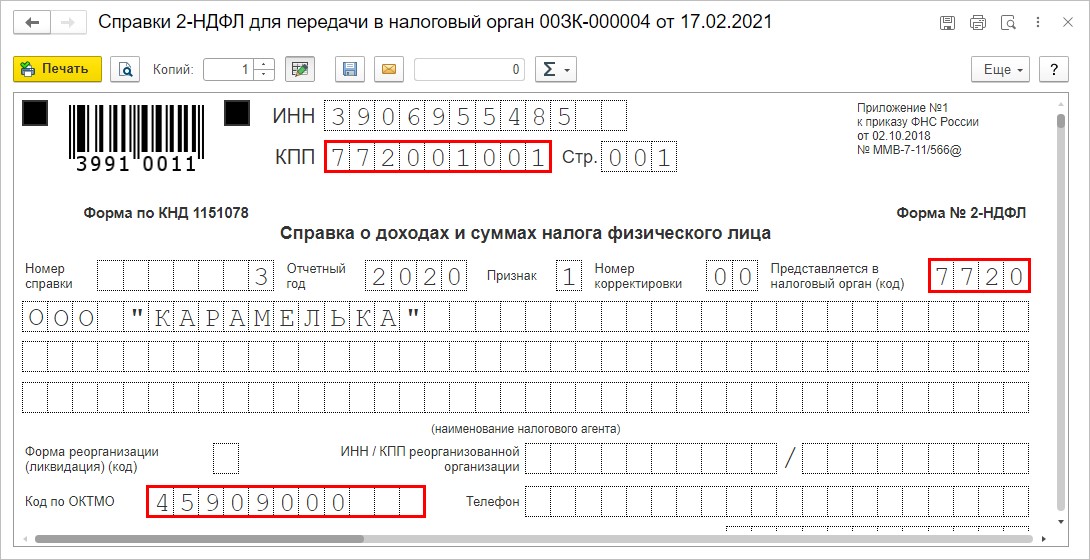

Шаг 2. Сформируйте печатную форму справок 2-НДФл обоих экземпляров.

Действия одинаковы с обеими формами отчетов — 2-НДФЛ и 6-НДФЛ.

Новая форма 2-НДФЛ и 6-НДФЛ передается без изменений.

Шаг 3. В форме со старыми данными замените вручную данные строки «В ИФНС (код)» и «с КПП» на новые. Данные в отчете перезаполнять не надо.

ОКТМО у нас автоматически установлен старый. В результате имеем форму со старым ОКТМО и новым КПП и кодом налогового органа.

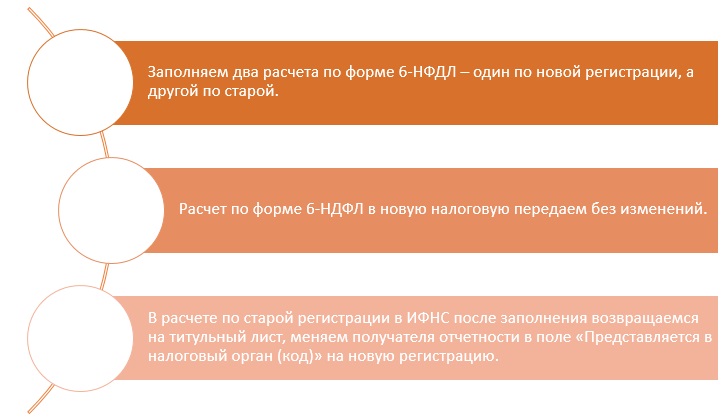

Аналогичная схема действий применима к форме отчета 6-НДФЛ.

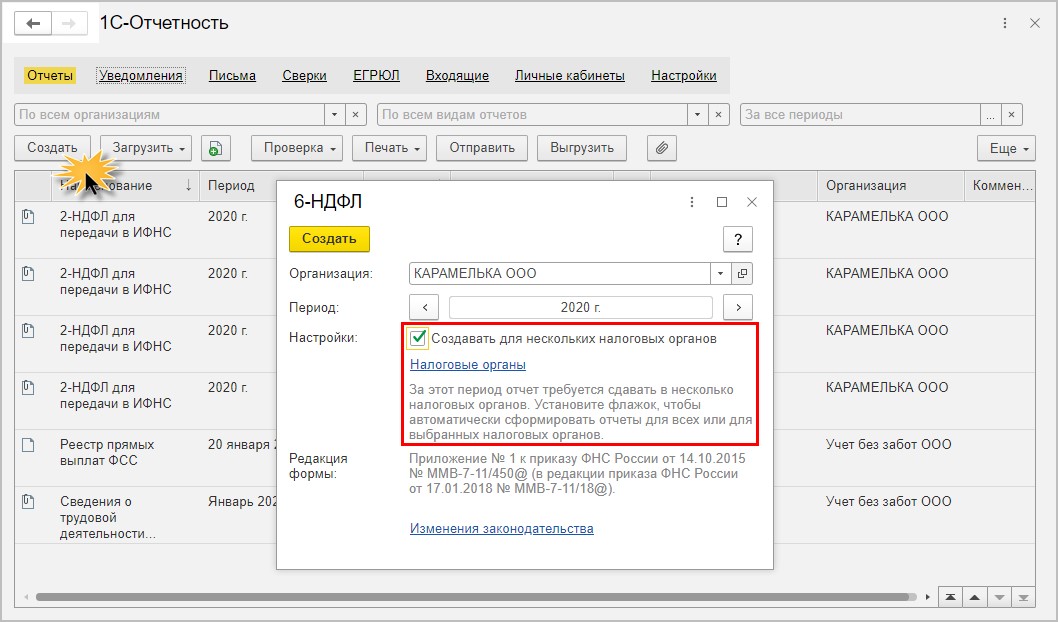

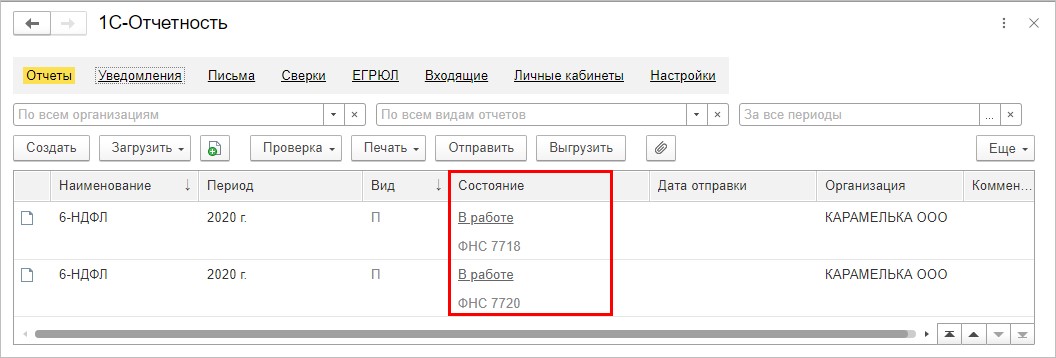

При создании отчета через «1С-Отчетность» программа увидит, что зарегистрировано изменение и предложит сформировать несколько отчетов в налоговые органы.

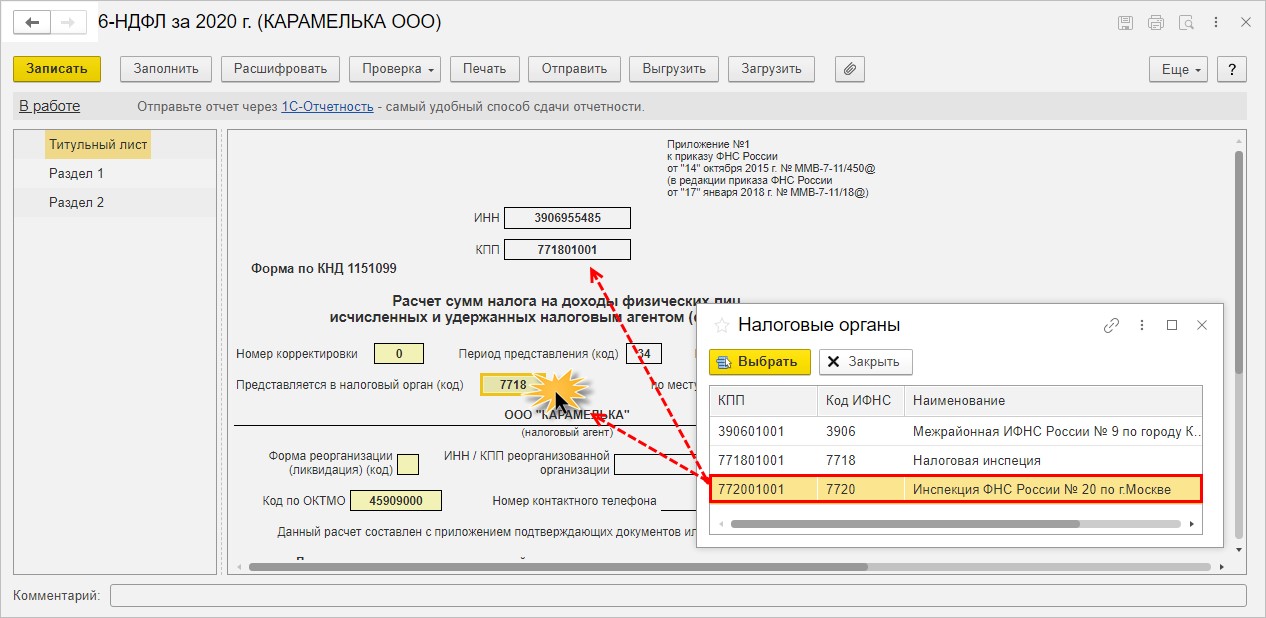

Установив галочку «Создавать для нескольких налоговых органов», по нажатию «Создать» в списке появится два варианта отчетов. В нашем примере: ФНС 7718 и ФНС 7720.

Новую форму оставляем без изменения, в форме со старой регистрацией измените значение в поле «Предоставляется в налоговый орган» на новую регистрацию, щелкнув дважды мышкой. Автоматически изменится и КПП.

Код по ОКТМО программа автоматически подставила по старой регистрации.

Напоминаем, что данные разделов 1 и 2 перезаполнять не нужно!

Будьте внимательны при составлении отчетов, следите за сроками сдачи, т.к. за несвоевременное предоставление налоговых отчетов организации грозят штрафные санкции.

Система казначейского обслуживания

ФНС переходит на систему казначейского обслуживания, в связи с этим изменения коснулись заполнения платежных поручений по налогам и взносам:

- В поле 13 уточнено название банка получателя.

- В поле 14 изменился БИК банка получателя.

- В поле 15 указывается номер счета банка получателя (ранее это поле было заполнено нулями).

- В поле 17 добавлен номер казначейского счета (ЕКС).

Измененные реквизиты представлены в письме от ФНС от 08.10.2020. Для каждого региона они свои. Переходный период, когда еще можно указывать старые реквизиты казначейства, — с 01.01.2021 по 30.04.2021. С 1 мая 2021 года при заполнении платежного поручения с использованием старых реквизитов такой платеж будет отнесен к невыясненным.

Возможность работать с системой казначейского обслуживания, согласно ФЗ-479 от 27.12.2019, стала доступной с релиза 3.0.86.

Перейдем в карточку контрагента ФНС (Справочники – Контрагенты):

В разделе «Основной банковский счет» переходим в список банков и создаем новый по кнопке «Создать» – Новый.

В поле «Наименование» указываем наименование банка-получателя средств

«БИК» – БИК банка получателя согласно списку, предоставленному ФНС приложением к письму.

«Корр. счет» – номер счета банка-получателя средств, входящего в состав единого казначейского счета (ЕКС).

После заполнения всех необходимых полей нажимаем кнопку «Записать и закрыть»:

В списке выбираем созданный только что банк:

В поле «Номер счета» указываем номер казначейского счета. Записываем изменения в карточке кнопкой «Записать и закрыть».

Теперь при создании платежных поручений по уплате налогов и взносов выбираем «Счет получателя» тот, что создали в карточке контрагента:

Перечень кодов статуса налогоплательщика

Изменения коснулись и кодов статуса плательщика с 1 октября 2021 года.

Коды 09, 10, 11, 12 с 1 октября 2021 года утратят силу и все будут заменены кодом 13 (налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами, — физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства). Ранее код 13 соответствовал налогоплательщикам — физическим лицам.

Появились новые коды:

Код 29 — политики, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой).

Код 30 — иностранные лица, не состоящие на учете в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Перечень оснований платежа

Нововведения с 1 октября 2021 года коснутся и перечня оснований платежа.

Коды ТР (по требованию налоговой), АП (по акту проверки), ПР (по решению о приостановлении взыскания), АР (По исполнительному документы) утратят силу и будут заменены единым кодом ЗД (погашение задолженности, по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное). Ранее код ЗД применялся только по добровольному закрытию долгов.

Код БФ (текущий платеж физического лица — клиента банка (владельца счета), уплачиваемый со своего банковского счета) будет полностью упразднен.

В зависимости от выбранного кода основания платежа будет заполнен номер документа — основания платежа. Если код основания платежа ЗД, то документ заполняется следующим образом:

ТР0000000000000 — номер требования налогового органа об уплате налога (сбора, страховых взносов);

ПР0000000000000 — номер решения о приостановлении взыскания;

АП0000000000000 — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

АР0000000000000 — номер исполнительного документа (исполнительного производства).

В платежных поручениях, датированных датой позже 01.10.2021, реквизиты платежа будут заполняться следующим образом:

Статус плательщика — из выпадающего списка выбираем код 13, так как ИП.

Основание платежа — из выпадающего списка выбираем код ЗД, так как оплата по требованию ФНС.

Дата налогового периода — срок уплаты по требованию.

Номер документа — номер требования с префиксом ТР.

Дата документа — дата требования.

Проверим печатную форму платежного поручения:

Как подключить в 1с новую налоговую для отправки отчетности

Дата публикации 06.12.2018

Пользователи программ «1С:Предприятие 8» могут подключиться к сервису 1С-Отчетность, чтобы отправлять отчетность прямо из 1С и обмениваться другими документами с контролирующими органами: ФНС, ПФР, ФСС, Росстат, Росприроднадзор, Росалкогольрегулирование, ФТС.

Подготовка и отправка заявления на подключение

Помощник «Подключение к 1С-Отчетности» поможет выполнить подключение. Его можно открыть из элемента справочника «Организации» (рис. 1).

Сервис 1С-Отчетность работает с криптопровайдерами: ViPNet CSP (ОАО «ИнфоТеКС») или CryptoPro CSP (ООО «КРИПТО-ПРО»). Для ознакомления с условиями распространения этих программ перейдите по ссылкам из формы (см. на рис. 2).

Для установки программы-криптопровайдера нажмите на одну из кнопок «Установить бесплатно программу ViPNet CSP» или «Установить программу CryptoPro CSP» (рис. 2).

По кнопке «Установить программу CryptoPro CSP» можно скачать бесплатную версию программы, ограниченную по времени. Чтобы программа CryptoPro CSP работала без ограничений нужно приобрести ее, затем установить с помощью данной кнопки. При установке потребуется ввести номер лицензии.

На следующем шаге помощника укажите организацию, которую нужно подключить к 1С-Отчетности (рис. 3).

После выбора организации в форму помощника подставляются необходимые для подключения реквизиты, а также информация о сотруднике-владельце ключа электронной подписи (рис. 4).

Если некоторые реквизиты организации не были заполнены в информационной базе до запуска помощника подключения к 1С-Отчетности, то они могут автоматически загрузиться из сервиса 1С:Контрагент или сертификата. При этом сервис 1С:Контрагент должен быть подключен.

Из сервиса 1С:Контрагент могут быть заполнены: ФИО руководителя; Краткое наименование (для юр.лица); КПП (для юр.лица); ОГРН; Юр.адрес (для юр.лица); Должность руководителя (для юр.лица); Код ФНС; Рег. номер ПФР; Код ПФР; Рег. номер ФСС.

Если доступен сервис 1С:Контрагент, то в помощнике не будут отображаться следующие поля: Юр.адрес (для юр.лица), Должность руководителя. В этом случае, указанные данные перемещаются в расширенные настройки, потому что программа считает достоверными сведения из ЕГРЮЛ и ЕГРИП, предоставляемые сервисом.

Если на компьютере найден сторонний сертификат, изданный на организацию, из него могут быть заполнены следующие сведения: Краткое наименование (для юр. лица); ОГРН; Должность (для юр. лица); Подразделение (для юр. лица); Рег. номер ФСС (если есть); Электронная почта.

Сведения из сертификата заполняются когда они не заполнены в информационной базе или не загрузились из сервиса 1С:Контрагент.

Введите регистрационный номер программы в поле «Рег. номер программы» (рис. 5).

Щелкните по гиперссылке рядом с надписью «Гос. органы» чтобы выбрать гос. органы, в которые будет отправляться отчетность и выполняться обмен другими электронными документами (рис. 6).

При этом появляется форма выбора гос. органов (рис. 7).

В сервисе «1С-Отчетность» можно подключить электронный документооборот со следующими гос. органами:

1) Налоговая инспекция (можно подключить несколько)

2) Росстат (можно подключить несколько)

4) Фонд социального страхования

5) Росалкогольрегулирование (РАР)

6) Росприроднадзор (РПН)

7) Федеральная таможенная служба (ФТС)

Проставьте флажки по тем гос. органам, к которым необходимо подключиться, и заполните поля, как показано на рис. 8.

Если организация представляет отчетность не в один налоговый орган (или орган Росстата), указывается несколько кодов. Для этого используйте кнопку «Добавить» (рис. 9).

По кнопке и гиперссылке рядом с надписью «Владелец эл. подписи» можно выбрать сотрудника-владельца ключа электронной подписи (рис. 10). В поле «Должность» указывается должность сотрудника.

Уполномоченный представитель действует на основании доверенности, выдаваемой в порядке установленном ГК РФ. Уполномоченный представитель индивидуального предпринимателя действует на основании нотариально удостоверенной доверенности.

Каждая налоговая декларация (расчет), передаваемая уполномоченным представителем, должна сопровождаться информационным сообщением о представительстве, в котором указываются реквизиты доверенности и полномочие лица, владельца сертификата ключа электронной подписи.

По гиперссылке рядом с надписью «Удостоверение личности» вводятся данные документа сотрудника-владельца ключа электронной подписи (рис. 13).

В качестве документа, удостоверяющего личность сотрудника-владельца, прикрепите скан паспорта гражданина РФ, либо иностранного паспорта. Для этого используйте переключатель «Вид документа».

Введите данные в полях «Телефон» и «Электронная почта», затем нажмите кнопку «Проверить» (рис. 14). Кнопки «Проверить» доступны только при работе в сервисе «1С:Предприятие 8 через Интернет» (1cfresh.com).

При нажатии на кнопку «Проверить» напротив поля с телефоном на указанный номер телефона отправляется SMS с кодом, который вводится в поле подтверждения.

При работе в сервисе «1С:Предприятие 8 через Интернет» (1cfresh.com):

При работе в локальной программе «1С»:

Щелкнув по гиперссылке «Расширенные настройки» можно уточнить место хранения ключа электронной подписи и другие настройки (рис. 15).

Если работа осуществляется в сервисе «1С:Предприятие 8 через Интернет» (1cfresh.com), то в форме «Расширенные настройки» можно выбрать один из вариантов места, где будет храниться ключ электронной подписи (рис. 16):

Если программа-криптопровайдер не установлена, то вместо второго пункта появится надпись «Необходимо установить криптопровайдер» с гиперссылкой «Установить».

При выборе варианта «В защищенном «облачном» хранилище (рекомендуется)» не требуется устанавливать программу для защиты информации, и отчетность можно отправлять с любого устройства и из любого места, где есть доступ в Интернет.

При выборе варианта «На этом компьютере при помощи CryptoPro CSP/ ViPNet CSP» будет использоваться одна из программ-криптопровайдеров CryptoPro CSP или ViPNet CSP. В этом случае, ключ электронной подписи хранится на диске компьютера или на переносном устройстве (дискете, флеш-накопителе, токене и др.).

ВАЖНО! Рекомендуется выбирать первый вариант, т.к. он является современным и удобным! Вам не нужно заботиться о том, чтобы переносной носитель информации с ключом всегда был под рукой. Также при смене компьютера не понадобится устанавливать программу-криптопровайдера на нем.

Заявление может быть подписано электронной подписью (переключатель «Электронной подписью») (про электронное подписание см. ниже). Подписать заявление электронной подписью можно, если есть действующий сертификат.

Заявление может быть оформлено в бумажном виде (переключатель «В бумажном виде») (рис. 17). Если заявление оформляется в бумажном виде, то требуется встреча с представителем обслуживающей организации для удостоверения личности заявителя и оформления документов, связанных с подключением.

Чтобы ознакомиться с бланком заявления щелкните по ссылке «Ознакомиться» (см. на рис. 17).

Если ключ будет храниться в «облаке», то данное сообщение не появляется.

Если используется программа-криптопровайдер ViPNet CSP, необходимо выполнить генерацию ключа с помощью специальной Электронной рулетки (рис. 20). Перед этим укажите место размещения контейнера ключа и введите пароль. Для хранения электронной подписи рекомендуется использовать защищенный ключевой носитель.

После создания ключа электронной подписи отправка заявления продолжится (рис. 21).

Когда заявление на подключение будет успешно отправлено, появится окно с сообщением как показано на рис. 22.

Если сертификат электронной подписи оформляется на уполномоченного представителя (см. рис. 11), окно успешной отправки будет выглядеть, как показано на рис. 23, т.е. будет добавлен пункт 2 «Отнесите доверенность в каждую ИФНС».

Электронное подписание заявления

Если у организации есть действующий сертификат и на компьютере установлена соответствующая программа-криптопровайдер, то заявление можно подписать электронной подписью. Помощник подключения проверяет наличие такого сертификата в системе. Если сертификат найден, то устанавливается флажок «Электронной подписью» и появляется блок реквизитов «Скан-копии» (рис. 24).

Электронное подписание подписание по сравнению с бумажным имеет свое преимущество в том, что встреча с представителем обслуживающей организации не потребуется.

Прикрепите к заявлению скан-копии документов, используя гиперссылки «Выбрать файл» рядом с надписями «Паспорт» и «Свидетельство СНИЛС» (рис. 25). Используйте гиперссылку «Требования к изображениям», чтобы узнать требования к файлам сканов документов.

В случае если доступен сканер, рядом с надписями «Паспорт» и «Свидетельство СНИЛС» отобразится гиперссылка «Отсканировать».

Если сертификат оформляется на уполномоченного представителя, то в блоке «Скан-копии» также появляется поле для загрузки документа, подтверждающего полномочия уполномоченного представителя. Как правило, таким документом является доверенность.

Документы следует прикрепить к заявлению, потому что они необходимы для оформления подключения к сервису «1С-Отчетность». А в случае электронного подписания посещение обслуживающего партнера не требуется.

Если закрытый ключ сертификата защищен паролем, то потребуется его ввести, прежде чем отправка заявления будет продолжена.

1) Сообщите об отправке заявления:

2) Заключите договор и подготовьте необходимые документы.

3) Дождитесь, когда обслуживающая организация одобрит ваше заявление.

4) Завершите настройку 1С-Отчетности.

Использовать сервис 1С-Отчетность можно только после одобрения заявления и заключительной настройки программы.

Одобрение заявления на подключение к 1С-Отчетности и завершение настройки

Когда заявление на подключение будет одобрено, в программе появится сообщение (рис. 27).

Для автоматической настройки программы нажмите кнопку «Настроить автоматически» и следуйте инструкции.

По окончании настройки появится сообщение об успешном подключении (рис. 29).

После завершения подключения к сервису 1С-Отчетность можно отправлять отчетность в подключенные контролирующие органы и выполнять электронный обмен с ними другими документами.

При подписании расписки электронной подписью в получении изданного сертификата может понадобиться ввести пароль закрытого ключа сертификата (рис. 31).

По окончании появится сообщение, что подключение выполнено успешно, как показано на рис. 29.

Как подключить в 1с новую налоговую для отправки отчетности

Дата публикации 27.04.2018

Одной из основных причин изменения настроек подключения к «1С-Отчетности» является изменение состава органов, в которые отправляется отчетность.

Подключение гос. органа

Если при подключении к «1С-Отчетности» какие-то гос. органы не были подключены, их можно подключить в процессе использования сервиса «1С-Отчетность».

Чтобы изменить настройки подключения к сервису «1С-Отчетность», перейдите в раздел «Настройки», выберите организацию и щелкните по гиперссылке «Настройки обмена с контролирующими органами» (рис. 1).

Чтобы подключить гос. орган, который еще не подключен, щелкните по ссылке «Не подключено» возле надписи с наименованием гос. органа (рис. 2).

Когда заявление будет отправлено, появится сообщение об успешной отправке. Одновременно в форме настроек появляется информация об отправленном заявлении и статусе его рассмотрения (рис. 3). Для обновления статуса заявления нажимайте кнопку «Обновить» или ожидайте – программа сама оповестит о том, что заявление одобрено, затем порекомендует выполнить соответствующие настройки (см. рис. 4).

Заявление одобряется, как правило, в течение 20-30 минут.

В ходе настройки могут возникать вопросы об установке сертификатов – отвечайте на них утвердительно (рис. 6).

После принятия новых настроек подключения появится соответствующее окно (рис. 7).

После подключения гос. органа появится гиперссылка «Подключено» (рис. 8).

Подключение дополнительного налогового органа или органа Росстата

По направлениям ФНС и Росстат возможно подключение нескольких органов. Добавить (изменить) состав органов в рамках одного из указанных направлений можно как при подключении к сервису «1С-Отчетность», так и в процессе использования. О том, как подключить несколько налоговых органов при подключении к «1С-Отчетности», см. здесь.

Рассмотрим, как подключить дополнительную налоговую инспекцию в процессе использования сервиса «1С-Отчетность».

Откройте настройки обмена с контролирующими органами, как это показано на рис. 1.

Для подключения дополнительной налоговой инспекции щелкните по ссылке «Подключено» рядом с надписью «ФНС» (рис. 9). При этом появляется форма со списком подключенных налоговых органов.

Когда заявление будет отправлено, появится сообщение об успешной отправке (рис. 11).

Одновременно в форме настроек появляется информация об отправленном заявлении и статусе его рассмотрения (рис. 12).

Для обновления статуса заявления нажимайте кнопку «Обновить» или ожидайте – программа сама оповестит о том, что заявление одобрено, и порекомендует выполнить соответствующие настройки (см. рис. 4).

Заявление одобряется, как правило, в течение 20-30 минут.

Когда заявление будет одобрено, появится соответствующее сообщение (рис. 4). Чтобы завершить процесс изменения настроек, пройдите простые шаги, показанные на рис. 5-7.

Подключение направления из формы отчетности

Если вы используете тариф «Верное решение», то подключение гос. органов и дополнительных направлений ФНС (Росстата) потребуется оплатить. В таком случае с вами свяжется обслуживающий партнер. Заявление будет обработано только по факту оплаты.

Как в «1С: Бухгалтерии 8» настроить сдачу отчетности во вторую налоговую

Вы спрашиваете: Как в «1С: Бухгалтерии 8» настроить сдачу отчетности во вторую налоговую?

Отвечаем: Если у Вашей организации есть обособленное подразделение, имеющее те же реквизиты, что и головная организация, за которое необходимо отчитываться в другую ФНС, подключить его к отправке отчетности Вы можете следующим образом:

1. Необходимо убедиться, что номер второй ФНС уже добавлен в список регистраций в Вашей программе. Для этого Вам нужно перейти по пути:

Если код нужного налогового органа отсутствует, его следует добавить.

Также необходимо проверить наличие второй ФНС в справочниках по пути:

Далее возможны варианты развития событий:

— Вы можете обратиться к своей обслуживающей организации с просьбой подключить необходимый Вам налоговый орган в Вашу учетную запись;

Обращаем также Ваше внимание на то, что подключить дополнительную налоговую можно лишь к уже действующему сертификату ключа электронной подписи. Данный список действий подходит только для тех организаций, которым необходимо отчитываться за обособленное подразделение только в ФНС.Такое подключение осуществляется без дополнительных оплат!

С тарифами на подключение к сервису «1С-Отчетность» Вы можете ознакомиться по этой ссылке.

Приглашаем Вас к сотрудничеству по данному сервису: мы готовы помочь Вам подключиться в течение 1 рабочего дня!

Более подробную информацию по данному вопросу Вы можете получить по телефону: +7 (499) 346-62-38.

Стало известно, что сотрудники налоговой службы выработали новые отчетные документы согласно НДС. Уже начиная с июля месяца текущего 2021 года они станут обязательными к применению. Так в отношении насущности внедрения в действие новых отчетов связано с тем, что внесены новшества касательно прослеживаемости продукции, обусловленные в НК Российской Федерации.

Отметим, что план указа ФНС от 03.02.2021 года создали на базе утверждения к плану распоряжения Правительства от 17.02.2020 года «О реализации национальной системы прослеживаемости товаров». В случае, если данные документы согласуют, тогда проекты станут функционировать с первого июля текущего года.

Разумеется, налогоплательщикам потребуется подавать сведения в ИФНС согласно новым типам отчетов:

- Извещение об оставшейся части прослеживаемой продукции;

При этом, хозяйствующие субъекты, выполняющие действия с прослеживаемыми товарами, должны подавать подобный отчет. Относительно извещения, то его необходимо подавать, включая с момента введения в действие Списка продукции или перемен в нем.

Кроме того в извещении должно быть означено наименование, ИНН, КПП соучастника, число и гос номер инвентаризационного перечня либо ведомости, вдобавок наименования продукции по излишкам, также соответствующие коды по ТН ВЭД И ОКПД2, их число и цена без пошлины.

- Извещение о завозе прослеживаемой продукции из государств ЕАЭС;

При этом в извещении необходимо обозначить ИНН и КПП поставщика-импортера, адрес и идентификационный код зарубежного торговца, реквизиты препроводительных документов на товары (тут же гос номер и число УПД, счет- фактура и другие важные документы), коды продукции согласно ТН ВЭД, их численность и цена без пошлины.

- Извещение о продвижении прослеживаемой продукции в государства ЕАЭС;

Так, в отношении данного документа, то его формирует субъект, поставляющий прослеживаемые товары в государства ЕАЭС. В свою очередь, этот акт необходимо представить в налоговое учреждение не протяжении пяти дней после выгрузки продукции.

В указанном извещении необходимо отразить ИНН и КПП поставщика-экспортера, адрес и идентификационный код зарубежного торговца, реквизиты препроводительных документов на товары (тут же гос номер и число УПД, счет-фактура и другие важные документы), сведения о точках предназначения, транспортировке и выгрузке товаров на местности иностранного государства, наименование продукции, ее численность и цена без НДС.

- Доклад о процедурах с прослеживаемой продукцией.

Согласно установленных правил данный отчет предоставляет хозяйствующая персона, которая производить действия с прослеживаемым товаром, вдобавок надо учесть, что это касается налогоплательщиков и неплательщиков пошлины. Причем, подать документы в налоговую службу необходимо до 25 числа месяца, следующего за итоговым периодом.

Произведем оценку вашего функционала 1С на погрешности с целью правильной подачи отчетов, вычисления НДС, завершения этапа минуя просчеты.

Сделаем доклад по просчетам в письменной форме. Осуществим анализ свыше 30 показателей

- Неверное обозначение НДС в отчетах;

- Недостаток счетов-фактур, контроль повторов;

- Некорректное учитывание ТМЦ (пересорт, неправильная очередность дохода и затрат);

- Повторение компонентов (номенклатура, денежные единицы, контрагенты, соглашения и счета и прочие);

- Просчеты во взаимозачетах («красные» и детальные сальдо по бумагам вычислений либо соглашений на счетах 60, 62, 76.);

- Проверка ввода реквизитов в бумагах (контрагенты, контракты);

- Проверка (присутствие, недостаток) перемещений в бумагах и прочие;

- Контроль логичности соглашений в проводках.

Есть вопросы? Звоните, наши эксперты помогут найти ответ! Окажем помощь при настройке и установке инновационных программ. Принимаем заявки 24/7.

Читайте также: